Инструкция: надо ли и как платить страховые взносы с отпускных

Облагаются ли отпускные страховыми взносами — да, с выплат к отдыху сотрудника необходимо удерживать страхвзносы. Но есть ряд исключений.

Уплачивает ли работодатель взносы с отпускных

Это обязательно, с отпускных платятся страховые взносы (п. 1 ст. 420 НК РФ, п. 1 ст. 20.1 125-ФЗ от 24.07.1998). Сотрудники претендуют на разные виды отпусков:

- ежегодный оплачиваемый (ч. 1 ст. 21, 114, 115 ТК РФ);

- за особый характер труда — ненормированный день, вредные или опасные условия (ст. 116, 321 ТК РФ);

- за совмещение работы с учебой для получения высшего образования или ученой степени (ст. 173 — 176 ТК РФ);

- которые закрепил в локальном положении работодатель.

По правилам, на отпускные начисляются страховые взносы, независимо от того, какой вид отдыха заявляет работник. Работодатель обязан рассчитывать выплаты к отпуску в установленном порядке, удерживать с них НДФЛ и облагать страхвзносами.

Когда платить не надо

И в НК РФ, и в 125-ФЗ строго определено, когда перечислять страховые взносы с отпускных в 2021 году, — когда застрахованному лицу выплачивают вознаграждение, которое подлежит обязательному социальному страхованию. Но есть ситуации, когда с выплат к отдыху не удерживают страхвзносы — если эти суммы относятся к обеспечению по социальному страхованию (пп. 3 п. 1 ст. 8, пп. 1 п. 1 ст. 20.2 125-ФЗ, пп. 1 п. 1 ст. 422 НК РФ). Вот эти случаи:

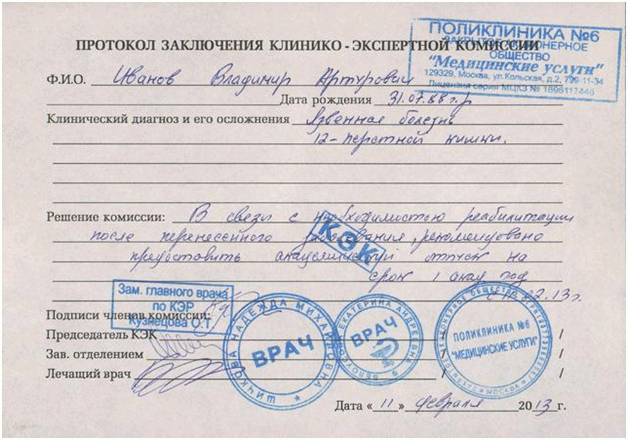

- допотпуск работникам-чернобыльцам, которые подверглись радиации при аварии на Чернобыльской АЭС;

- отпуск с целью лечения в санаторно-курортном учреждении, если у работника есть профессиональные заболевания или травмы.

В законодательных нормативах разъясняется, облагается ли дополнительный отпуск страховыми взносами, — нет, если это допотпуск сотрудников, подвергшихся радиационному излучению в Чернобыле. А вот другие дополнительные отпуска, которые предоставляет работодатель в рамках внутренних положений и актов (как пример — допотпуск перед декретом), облагаются страхвзносами в полном объеме.

Куда и в какие сроки надо перечислить деньги

Если работодатель начисляет выплаты в пользу физического лица (сотрудника), они признаются объектом обложения страхвзносами. Это означает, что страхователю необходимо начислить и уплатить в бюджет суммы на обязательное страхование — пенсионное, медицинское, социальное. С 2017 года страховые взносы с отпускных вместе со страховыми с зарплаты на ОПС, ОМС и ВНиМ перечисляют в налоговую, на травматизм — в ФСС.

Страхвзносы начисляют по итогам каждого месяца (п. 1 ст. 431 НК РФ). Сумму к уплате рассчитывают так: определяют величину всех облагаемых выплат работнику за отчетный месяц и применяют действующий тариф, при необходимости вычитая суммы ежемесячных обязательных платежей, которые начислили с начала расчетного года по предыдущий месяц (включительно).

Эксперты КонсультантПлюс разобрали, как рассчитать страховые взносы с отпускных. Используйте эти инструкции бесплатно.

Перечислить деньги в бюджет следует до 15 числа месяца, который следует после отчетного (п. 3 ст. 431 НК РФ). Вот как правильно уплатить взносы, если отпускные за декабрь выплачены в ноябре: до 15 декабря или в первый рабочий день, если 15 число является выходным. Если сотрудник получит деньги к декабрьскому отпуску в ноябре 2021, обязательно перечислите страхвзносы до 15.12.2021.

Как заполнить платежку на уплату взносов с отпускных

В налоговых нормативах указано, нужно ли удержать из отпускных взносы в Пенсионный фонд, — нет, с 2017 года страхвзносы на обязательное пенсионное и медицинское страхование, на социальное страхование по временной нетрудоспособности и материнству перечисляются в территориальную ИФНС. А вот соцобеспечение на страхование по несчастным случаям страхователи продолжают платить в ФСС.

Порядок составления платежного поручения на оплату страхвзносов закреплен в приказе Минфина № 107н от 12.11.2013. Платежку следует заполнять по всем правилам для бюджетных поручений — с указанием КБК, ОКТМО, типа и периода платежа. А с 01.01.2021 в разделе «Банк получателя» и «Получатель» надлежит указывать два расчетных счета, один из которых — из системы Единого казначейского счета. Реквизиты для каждого региона индивидуальны (письмо ФНС № КЧ-4-8/16504@ от 08.10.2020). Кроме того, изменилось и название самого банка получателя.

Так выглядит платежное поручение на уплату страховых взносов с отпускных в 2021 году в части ОПС:

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Как облагаются страховыми взносами отпускные

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Как исчисляются страховые взносы субъектом МСП, который имеет право применять с 01.04.2020 пониженный тариф, в отношении выплат за месяц, в котором, помимо заработной платы, есть еще и отпускные?

Рассмотрев вопрос, мы пришли к следующему выводу:

Считаем верным вариант исчисления страховых взносов, при котором общие начисления за месяц сравниваются с МРОТ. Тогда (по условиям примера) в величину облагаемых выплат за май для сравнения ее с МРОТ войдет заработная плата 12 130 рублей и начисленные отпускные 14 000 рублей (по 7000 за май и июнь соответственно). Всего страховые взносы за май (включая взносы на травматизм) при этом составят 5895,78 рублей.

Обоснование вывода:

Статьями 5, 6 Федерального закона от 01.04.2020 N 102-ФЗ с 1 апреля 2020 года для плательщиков страховых взносов, признаваемых субъектами малого или среднего предпринимательства, введены пониженные тарифы страховых взносов в отношении части выплат в пользу физического лица, определяемой по итогам каждого календарного месяца как превышение над величиной МРОТ, установленного на начало года (с 1 января 2020 года — 12 130 руб.) (письма ФНС России от 05.06.2020 N БС-4-11/9316@, Минфина России от 21.05.2020 N 03-15-06/42222, от 22.05.2020 N 03-15-06/42840).

Но общий порядок исчисления и уплаты взносов остался прежним, изменения выразились в установлении нового тарифа. А по общим правилам плательщики, производящие выплаты физлицам, в течение расчетного периода исчисляют и уплачивают страховые взносы по итогам каждого календарного месяца. Исчисление производится исходя из базы страховых взносов с начала расчетного периода (календарного года) до окончания соответствующего месяца и тарифов взносов за вычетом сумм взносов, исчисленных с начала расчетного периода по предшествующий календарный месяц включительно (п. 1 ст. 431 НК РФ).

Пунктом 1 ст. 424 НК РФ установлено, что для организаций и ИП дата осуществления выплат и иных вознаграждений в пользу работника определяется как день начисления этих выплат и вознаграждений.

Текст ст. 424 НК РФ аналогичен применявшемуся ранее в ст. 11 Федерального закона от 24.07.2009 N 212-ФЗ, в котором до 2017 года были закреплены правила расчета страховых взносов. Поэтому можно воспользоваться разъяснениями Минтруда России в отношении срока начисления взносов по отпускным, данными до 2017 года.

Так, в письме Минтруда России от 04.09.2015 N 17-4/Вн-1316 разъяснено, что исчисление страховых взносов с сумм оплаты отпусков осуществляется плательщиком страховых взносов — организацией в том периоде, в котором указанные суммы были начислены, вне зависимости от периода их фактической выплаты работникам. Смотрите письма Минтруда России от 12.08.2015 N 17-4/ООГ-1158, от 17.06.2015 N 17-4/В-298, а также письма Минфина России от 21.02.2020 N 03-15-06/12725, от 15.03.2018 N 03-15-05/16183, от 20.06.2017 N 03-15-06/38515, от 13.04.2017 N 03-15-06/22143, ФНС России от 20.05.2019 N БС-4-11/9345.

Поэтому исчисление страховых взносов осуществляется плательщиками в том периоде, в котором были начислены выплаты. В частности, страховые взносы на отпускные начисляются в месяце выплаты отпускных (то есть до начала отпуска).

То же самое справедливо и для взносов от НС и ПЗ (п.п. 4 и 5 ст. 22, п. 9 ст. 22.1 Закона N 125-ФЗ, п. 5 Правил начисления, учета и расходования средств на осуществление обязательного социального страхования от несчастных случаев на производстве и профессиональных заболеваний, утвержденных постановлением Правительства РФ от 02.03.2000 N 184) (смотрите также письмо ФСС РФ от 16.12.2014 N 17-03-09/08-4428П).

К сведению:

В материале: Энциклопедия решений. Пониженные тарифы страховых взносов для субъектов малого и среднего предпринимательства с 1 апреля 2020 года — приведены примеры исчисления страховых взносов с применением пониженного тарифа.

Принимая во внимания данные вопроса, считаем верным расчет страховых взносов, при котором общие начисления за месяц сравниваются с МРОТ. Тогда (по условиям примера) в величину выплат за май войдет заработная плата 12 130 рублей и начисленные отпускные 14 000 рублей (по 7000 рублей за май и июнь соответственно).

Всего страховые взносы за май (включая взносы «на травматизм», с тарифом, как мы поняли, 0,6) составят 5895,78 рублей, из них:

— по обычному тарифу — 3639 рублей (12 130 рублей х 30 / 100);

— по пониженному тарифу — 2100 рублей (14 000 рублей х 15 / 100);

— взносы на «травматизм» — 156,78 рублей ((12130 + 14 000) х 0,6 / 100).

В отношении вопроса «. если отпуск приходится с 01 числа месяца (например июнь), начисляем в предыдущем месяце отпускные (в мае) и выплачиваем за три дня. «, сообщаем, что сумму заработной платы за май 12 130 рублей (к ней применяется полный тариф — 30,6), нужно просуммировать с начисленными в мае (за июнь) отпускными, а далее взносы в части отпускных рассчитываются по пониженному тарифу. То есть взносы будут рассчитываться по тем тарифам, которые с учетом выплаты, превышающей МРОТ, будут действовать в месяце начисления взносов, несмотря на то, что сам отпуск придется на следующий месяц (смотрите указанные выше письма Минтруда России от 12.08.2015 N 17-4/ООГ-1158, от 17.06.2015 N 17-4/В-298, в которых рассмотрены ситуации, когда месяц, в котором должны быть выплачены отпускные, предшествует месяцу отпуска).

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Учет оплаты ежегодных и дополнительных отпусков, предусмотренных законодательством;

— Энциклопедия решений. Объект обложения страховыми взносами;

— Энциклопедия решений. Противокоронавирусные меры и выплаты физлицам: НДФЛ и страховые взносы;

— Энциклопедия решений. Заполнение Расчета по страховым взносам субъектами малого и среднего предпринимательства при применении пониженных тарифов (с отчета за полугодие 2020 г.);

— Вопрос: Пониженные тарифы страховых взносов (ответ службы Правового консалтинга ГАРАНТ, май 2020 г.);

— Вопрос: Отпускные работнику выплачены за три дня до отпуска, в конце месяца, предшествующего месяцу ухода в отпуск. К примеру, отпуск с 01.04.2016, отпускные выплачены 26.03.2016. В каком месяце должны быть начислены страховые взносы в ПФР, ФФОМС и ФСС с выплаченных отпускных: в марте или апреле 2016 года? (ответ службы Правового консалтинга ГАРАНТ, апрель 2016 г.)

— Вопрос: Организация как малое предприятие не формирует резерв на выплату отпускных. Каков порядок отражения в бухгалтерском учете переходящих на следующий месяц отпусков? В каком месяце следует признать в расходах страховые взносы, начисленные на сумму отпускных, в ситуации, когда отпуск у сотрудника начинается 7 июля 2014 года, выплата отпускных произведена 2 июля, начисление отпускных произведено 30 июня? (ответ службы Правового консалтинга ГАРАНТ, июль 2014 г.)

— Вопрос: Работник компании ушел в очередной оплачиваемый отпуск с 5 октября 2015 г. Согласно ч. 9 ст. 136 Трудового кодекса оплата отпуска производится не позднее чем за три дня до его начала. Бухгалтерия выплатила работнику отпускные 1 октября 2015 г., но начислены они были 30 сентября 2015 г. Можно ли включить в базу для начисления страховых взносов за сентябрь суммы отпускных за октябрь? (журнал «ЭЖ Вопрос-Ответ», N 12, декабрь 2015 г.)

— Вопрос: Работник уходит в отпуск в январе 2016 года. Отпускные я перечислю ему на банковскую карточку в декабре 2015 года. В каком месяце нужно начислить НДФЛ и страховые взносы — в декабре или январе? (журнал «Зарплата», N 12, декабрь 2015 г.)

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Волкова Ольга

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член ассоциации «Содружество» Мельникова Елена

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Как выплатить НДФЛ и взносы с отпускных

Отпускные — это деньги вместо зарплаты за тот период, пока работник кутит в Таиланде. С них, как и с зарплаты, платят налог на доходы физических лиц и взносы в фонды.

В этой статье будет много расчетов: покажем, как считать НДФЛ и взносы, заполнять платежки. На самом деле лучше отдать всё это бухгалтеру, но если хотите сами разобраться — давайте начнем.

Когда и как платить НДФЛ

Бывают отпускные, а бывает компенсация за неиспользованный отпуск. И то, и другое облагается НДФЛ. Размер налога — 13% для россиян и 30% — для иностранцев.

Как выдавать отпускные

Налог с отпускных рассчитывается так же, как и с зарплаты:

Бухгалтер начислила Николаю 20 000 рублей отпускных.

Считаем: 20 000 x 13% = 2600 рублей. Это и будет НДФЛ.

С этими деньгами Николай отправляется в отпуск.

Рассчитать и удержать НДФЛ нужно в день, когда работник получает деньги. А перечислить в налоговую можно позже:

- налог с отпускных можно заплатить сразу, как выдали деньги сотруднику или в любой день до конца месяца. Выдали отпускные 10 марта — значит, перечислить НДФЛ нужно до 31 марта;

- налог с компенсации за отпуск платят в день, когда сотрудник получил деньги или максимум на следующий. В тот же день, если выдали наличными в кассе, на следующий — если переводом на карту.

За задержку есть штрафы — 20% от налога. Мы советуем перечислять деньги в налоговую сразу, чтобы точно не забыть.

Как заполнить платежку

Платежное поручение на оплату НДФЛ заполняют точно по форме, менять или убирать реквизиты нельзя. Вот так выглядит сама платежка:

Рассказываем, что и куда писать:

Что писать

Это номер платежки, ставим по очереди с другими. Если это первая платежка, ставим 1; если трехсотая, ставим 300

Пишем 02 в правом верхнем углу рядом с полем Вид платежа

День, когда заполняем платежку

Сумма налога, копейки пишем цифрами

Сумма налога, но только цифрами

Счет, с которого платим

Банк, где открыт счет компании

БИК и номер счета (рядом с банком плательщика)

Банк получателя, БИК и номер счета

Реквизиты банка получателя

ИНН и КПП, номер счета

Данные получателя — налоговой

Указываем номер налоговой инспекции

Платим налог, поэтому 0

Теперь заполняем поля внизу платежки: «Получатель» и «Назначение платежа».

В «Получателе» заполняем клеточки слева направо:

КБК — 182 1 01 02010 01 1000 110

Код основания — в нашем случае «ТП»

Налоговый период — пишем МС, номер месяца, за который платим, и год

Номер документа-основания платежа — пишем 0

Дата документа-основания платежа — пишем следующий рабочий день после даты оплаты

Последняя клетка — оставляем пустой

В назначении платежа указываем «Налог на доходы физических лиц с отпускных за февраль 2019 года» (напишите месяц и год).

Банк проверит платежку и переведет деньги со счета компании в налоговую.

Как рассчитать страховые взносы

Работодатели платят за сотрудников страховые взносы. Они идут на бесплатную медицину, пенсии и на случай производственных травм.

Как сэкономить на взносах за сотрудников

Размер взносов — 30% от суммы зарплат всех сотрудников. Взносы не удерживают с зарплаты как НДФЛ, их платит работодатель.

Распределяются они так:

- пенсионное страхование — 22%;

- обязательное медицинское страхование — 5,1%;

- социальное страхование — 2,9%.

Дополнительно к этим 30% еще платят взносы на случай травматизма и профессиональных заболеваний — от 0,2% до 8,5%.

Все взносы, кроме взносов на травматизм, перечисляют в налоговую. На травматизм перечисляют в соцстрах.

Если сотрудник ушел в отпуск, страховые взносы платят как обычно — только к зарплате прибавляют еще и отпускные.

Компания «Лосось» потратила в марте 3 миллиона на выплаты сотрудникам. Из них 2,5 миллиона — на зарплаты, а 500 000 рублей — на отпускные. Получается, в марте «Лосось» заплатит 30% взносов с зарплаты и с отпускных.

На каждый вид взносов придется заполнять отдельную платежку, поэтому считать тоже придется по отдельности. Примерный расчет такой:

3 000 000 — сумма зарплат и отпускных работников «Лосося» за март.

Считаем взносы на пенсию: 3 000 000 х 22% = 669 000 рублей.

Теперь взносы на ОМС: 3 000 000 х 5,1% = 153 000 рублей.

Теперь на социальное страхование: 3 000 000 х 2,9% = 87 000 рублей.

И наконец считаем взносы на травматизм по основной ставке: 3 000 000 х 0,2% = 6000 рублей.

Эти цифры бухгалтер «Лосося» впишет в платежки — по одной на каждый вид взносов.

Когда платить взносы с отпускных

Взносы считают в тот же месяц, когда выдали отпускные. Перечислить взносы в налоговую и соцстрах можно позже — до 15-го числа следующего месяца. С компенсациями за отпуск так же.

Николай получил отпускные в конце февраля, а ушел в отпуск 8 марта. Работодатель Кирилла начисляет взносы за февраль, а платит до 15 марта.

Есть отпускные, с которых не нужно платить страховые взносы:

- дополнительный отпуск чернобыльца;

- отпуск для санаторного лечения сотрудника, с которым произошел несчастный случай на работе или профессиональная болезнь.

Теперь переходим к платежке.

Как заполнить платежку на оплату взносов

Платежное поручение заполняется практически так же, как на оплату НДФЛ, меняются только несколько реквизитов.

Нужно ли платить страховые взносы с отпускных

Каждый официально трудящийся человек имеет право на ежегодный отпуск. Он полностью оплачивается за счет работодателя, поэтому гражданин за три дня до начала отдыха получает деньги в связи с выходом в отпуск.

На отпускные, как и на обычный заработок, начисляется НДФЛ и страховые взносы. При этом учитываются специальные нормы и правила, о которых должен знать бухгалтер предприятия.

Бесплатно по России

Облагаются налогом отпускные выплаты

На основании ст. 114 и 115 ТК любой человек, оформленный официально в какой-либо компании или государственном учреждении, может каждый год оформлять отпуск, длительность которого составляет 28 дней. Но по ТК предусматриваются и другие виды отпусков.

К ним относится:

- отпуск за ненормированный рабочий день или вредные условия, а также другие виды периодов отдыха, которые предлагаются за условия или режим труда;

- учебный отпуск, который позволяет без увольнения и с сохранением основного места трудоустройства получить образование или повысить ученую степень;

- иные периоды отдыха, которые не закреплены в ТК, но предлагаются по инициативе работодателя.

Но по закону существуют некоторые виды отпускных выплат, с которых не уплачиваются взносы на социальное страхование.

- дополнительный период отдыха, который предназначен для людей, подвергшихся излучению радиации во время аварии на ЧАЭС, поскольку выплаты представлены компенсацией, а также они назначаются из бюджета;

- отпуск, назначается при необходимости пройти санаторно-курортное лечение, причем он предоставляется работникам, у которых выявлено профессиональное заболевание или которые во время исполнения трудовых обязанностей получили производственную травму.

По вышеуказанным отпускам выплаты представлены не отпускными, а социальным обеспечением. Поэтому с них не перечисляются средства в ПФ и иные фонды.

Правила начисления

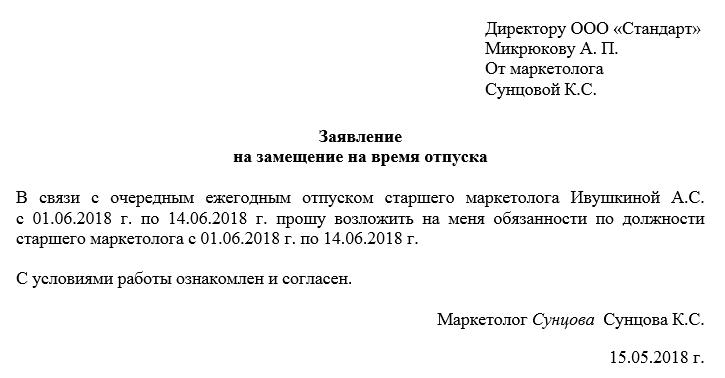

Работники любой компании выходят в отпуск на основании специального графика, который формируется в начале года. Допускается перенос периодов по инициативе работодателя или сотрудников.

Отпускные выплаты перечисляются гражданину за три дня до начала периода отдыха. Страховые взносы нужно начислять в тот же месяц, что и отпускные, что подтверждается положениями ст. 421 и 424 НК.

Если гражданин увольняется, но у него остались неиспользованные дни отдыха, то ему назначается специальная компенсация. Ее размер зависит от среднего заработка и оставшихся дней. С этой суммы дополнительно уплачивается НДФЛ и страховые взносы. Процедура расчета осуществляется на общих основаниях.

Если работодатель по разным причинам не перечислит налогив установленные сроки, то это приводит к начислению пени, а если обнаруживаются недоимки, то во время камеральных или выездных проверок назначается штраф, который равен 20% от неуплаченного взноса.

Если бухгалтер во время расчетов допускает ошибки, то он и директор компании привлекаются к административной ответственности. Она представлена в виде штрафа от 5 до 10 тыс. руб.

Расчет выплаты

Стандартно граждане могут оформлять ежегодно 28 дней отдыха. Они оплачиваются на основании среднего заработка, рассчитывающегося за 12 месяцев работы в компании. С каждой выплаты работодатель обязан перечислять плату в разные государственные учреждения.

С отпускных уплачивается 13% в виде подоходного налога, причем средства перечисляются в ФНС.

Страховые взносы делятся на несколько частей:

- 22% — пенсионное обеспечение;

- 2,9% — социальное страхование;

- 5,1% — медицинское страхование;

- 0,2% — на случай профзаболеваний или травматизма.

Поэтому точный размер выплаты зависит от отпускных, которые рассчитываются индивидуально для каждого работника предприятия. Первоначально бухгалтер должен рассчитать средний заработок за 1 день работы. Полученное значение умножается на количество дней отдыха. С полученной суммы вычитается и платится налог и страховые взносы.

Когда начислять и платить взносы

Отпускные – это часть основного дохода гражданина, поэтому они обязательно включаются в базу для расчета страховых взносов, что гарантируется положениями ст. 420 НК.

Страховые выплаты рассчитываются в конце каждого месяца, для чего учитывается общий размер дохода, полученного конкретным наемным специалистом от работодателя. На основании ст. 431 НК страховые взносы перечисляются до 15 числа следующего месяца. Поэтому бухгалтеру предприятия дается 15 дней для правильного расчета и составления отчета.

При нарушении основных сроков перечисления средств, ответственность несет не только бухгалтер, но и директор компании. Общий размер штрафа зависит от не перечисленной суммы. Дополнительно назначаются индивидуальные штрафы для виновников.

Заключение

Отпускные выплаты назначаются всем работникам перед началом периода отдыха. Их размер зависит от среднего заработка специалиста, а также они считаются частью основного дохода человека. Поэтому с них берется НДФЛ и страховые взносы, хотя существуют некоторые исключения, закрепленные в законодательстве.

Деньги перечисляются до 15 числа следующего месяца, а также точный размер платы фиксируется в ежемесячных отчетах компании. Нарушение сроков или ошибки в расчетах являются основанием для привлечения работодателя к ответственности.

Как облагаются страховыми взносами отпускные (2020 — 2021)?

Виды отпусков, с которых исчисляются страховые взносы

Ежегодный оплачиваемый отпуск — это право любого работника (ч. 1 ст. 21, ст. 114, 115 ТК РФ).

Трудовым кодексом, помимо ежегодных, предусмотрены и другие категории отпусков:

- отпуска, предоставляемые работникам за определенный режим или условия труда, например, ненормированный рабочий день, вредные либо опасные условия труда, особый характер трудовой деятельности и др. (ст. 116, ст. 321 ТК РФ);

- отпуск, связанный с совмещением работы с учебной деятельностью: получением высшего образования, степени бакалавра и т. д. (ст. 173–176 ТК РФ);

Страховые взносы должны быть рассчитаны со всех категорий отпусков (п. 1 ст. 420 НК РФ, п. 1 ст. 20.1 закона от 24.07.1998 № 125-ФЗ). Это касается и отпусков, не закрепленных в ТК РФ, но предусмотренных работодателем. Например, Минфин требует уплаты взносов с дополнительного дородового отпуска – см. «Соцподдержка работников стоит работодателю взносов».

Как облагаются страховыми взносами различные виды выплат, рассказали эксперты КонсультантПлюс. Получите пробный доступ и переходите к Готовому решению бесплатно.

Ознакомиться с мнением чиновников и судей о том, облагать или нет взносами стоимость санаторно-курортных путевок, можно в материале «Начислять ли взносы на стоимость санаторно-курортных путевок?».

Отпускные, не облагаемые страховыми взносами

Законодательством РФ предусмотрены отпускные выплаты, не облагаемые взносами на социальное страхование:

- Дополнительный отпуск гражданам, подвергшимся радиационному излучению при аварии, произошедшей на Чернобыльской АЭС (подп. 2 п. 1 ст. 422 НК РФ, письмо ФСС от 17.11.2011 № 14-03-11/08-13985). Такие выплаты являются компенсацией вреда здоровью работников и осуществляются из бюджетных средств.

- Отпуск, связанный с лечением в санаторно-курортных организациях, который предоставляется работникам с профессиональными заболеваниями или с производственными травмами (п. 1 ст. 8 закона № 125-ФЗ). Если во время производственной деятельности произошел несчастный случай с работником или он получил профессиональное заболевание, работодатель обязан обеспечить его дополнительным оплачиваемым отпуском на время его проезда, лечения и восстановления, а также возместить затраты на проезд до места лечения и обратно.

Так как данные выплаты являются обеспечением по социальному страхованию, взносы на сумму отпускных начислять не надо (абз. 6 подп. 3 п. 1 ст. 8, подп. 1 п. 1 ст. 20.2 закона № 125-ФЗ, подп. 1 п. 1 ст. 422 НК РФ).

Облагается ли страховыми взносами оплата отпуска по уходу за ребенком-инвалидом, узнайте в Готовом решении КонсультантПлюс. Получите пробный доступ к системе и приступайте к изучению материала бесплатно.

О том, нужно ли удерживать с отпускных НДФЛ, читайте в статье «Каков порядок уплаты НДФЛ с отпускных».

Как уплачиваются страховые взносы с отпускных

Отпускные являются частью основного заработка работника, поэтому они включаются в расчетную базу по страховым взносам. Это утверждено в п. 1 ст. 420 НК РФ.

Страховые взносы рассчитываются и уплачиваются с вознаграждений, выплачиваемых работникам по трудовым договорам, по итогам месяца. П. 3 ст. 431 НК РФ предусматривает перечисление страховых взносов в бюджет до 15-го числа следующего месяца.

За несвоевременное или неполное перечисление страховых взносов на работодателя могут быть наложены штрафные санкции.

Итоги

Платить ли с отпускных страховые взносы? Да, конечно, если только это не оплата за отпуск, для которого закон сделал исключение. Отпускные — это часть заработка, поэтому облагается взносами на общих основаниях. За неуплату взносов будет штраф.

(1).jpg)