Как учесть расходы на УСН «Доходы минус расходы»

Если вы выбрали упрощённую систему налогообложения с объектом «Доходы минус расходы», то вы можете снизить сумму налога за счёт своих затрат. Для этого придётся внимательно относиться к каждому платежу, который вы хотите учесть в налоге УСН. Прежде чем признать расход при расчёте налога, проверьте все обязательные условия.

- Расход экономически обоснован и направлен на получение дохода.

- Соответствует списку расходов из ст. 346.16 НК.

- Вы полностью расплатились с поставщиком.

- Вы уже получили то, за что заплатили: товар отгружен, услуга оказана, работа выполнена.

- У вас есть документы, которые подтверждают расход.

- Чтобы списать расходы на товары, которые вы купили, чтобы потом перепродать — товары должны быть проданы.

Учитывайте расход в налоге УСН по последней из дат:

- дата оплаты поставщику,

- дата получения от поставщика товаров, работ или услуг,

- дата отгрузки товара конечному покупателю.

Обоснованность расхода

Расход должен быть оправдан с точки зрения ведения предпринимательской деятельности и направлен на получения дохода. К снижению налога могут приниматься только те расходы, которые целесообразны для ведения бизнеса. Если, например, вы занимаетесь внедрением программного обеспечения, то вряд ли для вас будет целесообразно приобретение сварочного аппарата. Важно уметь убедительно объяснить, как именно помогают бизнесу те или иные затраты.

Соответствие расхода списку из Налогового кодекса

Учитывайте только расходы из списка в ст. 346.16 НК РФ. Если в нём нет вашего расхода, учитывать его в налоге УСН нельзя.

Важно: авансовые платежи по самому налогу УСН в расходах не учитывайте.

Расход оплачен и подтверждён документами

Расход подтверждают такие документы:

- кассовый чек,

- БСО,

- платёжное поручение,

- накладная,

- акт сдачи-приёмки,

- договор, квитанция и другие.

По документам должно быть понятно, за что и сколько вы заплатили. Также важно подтвердить получение товара, выполнение работы или оказание услуги. Если речь идёт о покупке материала в магазине, то достаточно кассового чека, если там указан товар, цена, организация-продавец и сумма. Если речь идёт об услуге со стороны организации, то нужен платёжный документ — например, платёжное поручение, а также акт приёмки услуги. Последнее требование не прописано явно в Налоговом кодексе РФ, но следует из позиции Минфина — например, письмо от 12.12.2008 г. № 03-11-04/2/195, в котором указано, что уплаченные авансы не могут учитываться как расходы.

Если вы платите не деньгами, а, например, по бартеру или векселем, то такая оплата тоже должна быть подтверждена документом: актом взаимозачёта, актом приёмки-передачи векселя и т.д.

Таким образом, расходы учитываются на последнюю их дат:

- дата, когда вы получили товар, работу или услугу — посмотрите в акте или накладной.

- дата оплаты вами товара, работы или услуги.

Расходы на товары для перепродажи

Расходы на закупку товаров для перепродажи учитываются только после продажи товара вашему покупателю. Имеет значение не оплата клиентом товара, а его передача.

- 20 марта вы закупили 20 подушек, по 1000 рублей каждая,

- 30 марта вы продали 4 подушки — в этот день учтите в расходах 4 000 рублей.

Сложность увеличивается, если один и тот же товар приобретается по разным ценам. В этом случае при продаже такого товара нужно знать, по какой цене он покупался, чтобы включить в расходы соответствующую сумму.

Расходы на товары для перепродажи учитываются в налоге УСН по последней из дат:

- дата, когда вы оплатили товары поставщику,

- дата передачи товара клиенту — дата накладной клиенту на продажу товара или дата отчёта о рознице.

Расходы на основные средства списывайте поквартально

Основные средства — это товары или имущество, которые используются в деятельности предприятия, а не для перепродажи. Срок их использования — больше года, стоимость — больше 100 000 рублей.

Расходы на покупку основных средств — это первоначальная стоимость имущества. Она определяется как сумма всех фактических затрат на покупку. Главное правило — стоимость основного средства списывайте в расходы равными долями в течение одного календарного года. Можно начать списывать с того квартала, в котором основное средство введено в эксплуатацию. Расходы учитываются на последнее число квартала: на 31 марта, 30 июня, 30 сентября, 31 декабря. Так, к концу года приобретённое имущество должно быть полностью списано.

Подробнее про учёт основных средств читайте в статье «Особый учёт основных средств в налоге УСН».

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Расходы на рекламу

Рекламные расходы подразделяются на нормируемые, которые можно списать только в определённом размере, и ненормируемые, которые можно списывать полностью.

Без ограничений можно списывать только следующие рекламные расходы:

- на рекламные мероприятия через СМИ;

- световую и иную наружную рекламу, в том числе на изготовление рекламных стендов и щитов;

- на участие в выставках, ярмарках, на оформление витрин и выставок, на изготовление рекламных брошюр и каталогов, а также на уценку товаров, которые утратили своё качество на выставке.

Все прочие расходы на рекламу можно учесть в размере не больше 1% от выручки в том же периоде. Например, затраты на призы при проведении розыгрыша в первом квартале можно списать при расчёте налога не больше, чем на 1% от выручки за квартал.

Подробнее о рекламных расходах читайте в статье.

Всегда проверяйте правильность учёта расходов, от этого зависят показатели в декларации и сумма налога. Содержите в порядке все документы, подтверждающие расход, и обязательно сохраняйте их не менее 4 лет.

Статья актуальна на 04.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Как правильно вести учет мебели в бухгалтерском учете

Больше материалов по теме «Бухгалтерский учёт» вы можете получить в системе КонсультантПлюс .

Оформление в учетных операциях перемещения мебели регулируется стандартами ПБУ 6/01 и НК РФ. Мебельные гарнитуры должны быть отнесены к основным средствам, а более дешевые элементы внутренней обстановки помещений разрешается отражать в составе МПЗ. Распределение мебели на разные типы активов осложняется несовпадением подходов к оценке объектов в налоговом и бухгалтерском учете.

Вопрос: Может ли заказчик учесть в целях налога на прибыль расходы на оборудование комнаты для приема пищи и отдыха для исполнителя, если такое условие предусмотрено договором о возмездном оказании услуг (приобретение мебели, кухонной техники и т.п.)?

Посмотреть ответ

Правила организации бухгалтерского учета мебели

Чтобы понять, как оприходовать приобретенную или полученную безвозмездно мебель, надо знать ее точную стоимость. От величины этого показателя зависит необходимость заведения инвентарной карточки на актив и проведение ежемесячных амортизационных отчислений.

Основным средством может быть признана мебель, которая:

- используется для реализации задач основной деятельности компании;

- будет эксплуатироваться продолжительное время (дольше года);

- не планируется к выставлению на продажу в кратко- и среднесрочной перспективе;

- способна приносить организации прибыль, увеличивать доходы;

- стоимостная оценка достигает установленного законодательством нижнего порога для признания основным средством.

При несоблюдении полного перечня критериев приобретенные объекты должны быть учтены как МПЗ.

ВНИМАНИЕ! Для признания мебели в качестве основного средства по правилам бухгалтерского учета ее стоимость должна быть не ниже 40 тысяч рублей, в налоговом учете нижняя оценочная планка утверждена в размере 100 тысяч рублей.

Если имущество показано в учетных операциях как составляющая МПЗ, то оно не может амортизироваться. Его стоимость будет отнесена на расходы в полном объеме при начале эксплуатации. В письме Минфина, датированном 10.01.2012 г. и зарегистрированном под №07-02-06/3, закреплена норма применения стоимостных порогов для определения группы актива с привязкой времени ввода в эксплуатацию объекта к дате изменения лимита признания основных средств.

Если предприятие приобрело мебель по стоимости, превышающей минимальную величину для отнесения предмета к амортизируемому имуществу, актив учитывается как основное средство.

Когда на государственном уровне меняется стоимостной порог для ОС, компания для ранее введенных в эксплуатацию элементов применяет прежние нормы, а обновленные показатели используются для текущих и будущих приобретений.

В случаях, когда приобретаемый мебельный набор нуждается в доработке или монтаже, все понесенные затраты, связанные с доведением его до нужного состояния, подлежат накоплению на одном счете со стоимостью актива. После ввода в эксплуатацию общая сумма признается первоначальной оценкой объекта. Для основных средств на время сборки и установки мебель должна быть отнесена к 08 счету.

Учет недорогой мебели ведется по нормам ПБУ 5/01. Для организаций, работающих по упрощенной схеме налогообложения, активы стоимостью до 100 тысяч рублей с продолжительным периодом использования признаются материальными затратами. Это исключает возможность начисления амортизации по конкретному объекту. Списание разрешено осуществлять после ввода в действие мебели и оплаты счета за новое имущество.

ЗАПОМНИТЕ! Списать на материальные расходы при УСН можно только стоимость мебели, приобретенной для решения задач основной деятельности. Например, холодильник для личного пользования персоналом не может быть признан обоснованной тратой, его стоимость не должна увеличивать величину расходов при выведении налогооблагаемой базы.

При отнесении части мебели на МПЗ необходимо утвердить схему обеспечения сохранности таких активов. Для этого рекомендуется в бухгалтерском учете применять забалансовый счет. Так предприятие сможет отнести стоимость недорогих предметов на затраты сразу, но не забудет о существовании приобретенной и эксплуатируемой мебели, которая будет отражаться в учетных данных до момента списания ее стоимости с кредита забалансового счета. В качестве дополнительной меры контроля мебель закрепляется за материально ответственными лицами, которые следят за ее сохранностью. Выбранную методику осуществления мониторинговых мероприятий надо обязательно утвердить локальным актом предприятия – учетной политикой.

Для документального подтверждения перемещения мебели можно пользоваться рекомендованными формами первичных бланков или собственными шаблонами. В последнем случае документы будут обладать юридической силой при соблюдении ряда требований:

- форма содержит все обязательные реквизиты, присущие первичным документам;

- используемый образец утвержден учетной политикой;

- документ должен быть правильно оформлен, в нем не допускаются ошибки и описки.

При выбытии любого предмета мебели составляется акт на списание. Этот бланк нужен и при утилизации, перепродаже или безвозмездной передаче.

Пример акта приема-передачи мебели, учитываемой в качестве основного средства.

Стандартные проводки по учету мебели

При получении компанией мебели от контрагента в учете создаются записи по оприходованию новых активов и их оплате:

- Д08 – К60 — в момент постановки на учет приобретенных дорогостоящих предметов;

- Д19 – К60 — в сумме НДС по купленной мебели;

- Д60 – К50 или 51 — при осуществлении оплаты поставщику для погашения задолженности за полученные активы.

Бухгалтер ограничивается таким набором проводок, если мебель не была введена в эксплуатацию сразу после покупки. Для начала пользования активами их надо официально в учете перенести в состав задействованных в повседневной деятельности основных средств (при условии, что мебельный комплект уже собран и установлен). Делается это перенесением стоимости объекта с кредита 08 на дебет 01 счета. Начисляемая амортизация собирается на 02 счете.

Процедура списания с баланса дорогостоящей мебели будет сопровождаться типовыми корреспонденциями:

- Д91 – К01 — при выведении из эксплуатации актива в сумме его остаточной стоимости;

- Д02 – К01 – запись формируется для отражения списания амортизационных отчислений;

- Д10 – К99 – корреспонденция, составляемая в ситуациях, когда мебель выводится из эксплуатации и разбирается на составные материалы, которые впоследствии будут оприходованы и направлены на частичное покрытие нужд предприятия;

- Д91 – К99 – размер вырученных компанией средств в результате выведения из эксплуатации комплекта мебели;

- Д99 – К91 при получении учреждением убытка после выбытия предметов мебели.

Если элементы мебели по оценочной величине могут быть отнесены к МПЗ, то записи в учете будут другими:

- Д10 – К60 – при отражении факта получения недорогой мебели;

- Д19 – К60 – корреспонденция, используемая для фиксации суммы НДС;

- Д20 – К10 – списание размера стоимости приобретенных активов после ввода их в эксплуатацию;

- Д004 — для фиксации факта оприходования недорогой мебели.

Если для утилизации мебели привлекается сторонняя организация на возмездной основе, то расходы на ее услуги будут относиться к прочим расходам. Сумму НДС по данным услугам безопаснее включить в их стоимость и к вычету не принимать, так как услуги приобретаются не для облагаемых НДС операций.

Проводки в бухгалтерском учете по данной операции

Нюансы начисления амортизации на мебель

Признанные основными средствами активы должны регулярно амортизироваться. Период осуществления амортизационных отчислений напрямую зависит от предполагаемого срока эксплуатации. Этот показатель влияет на продолжительность переноса стоимости активов в затраты и на отнесение объекта к конкретной амортизационной группе. Классификация амортизационных категорий приведена в ст. 258 НК РФ и соотносится с нормами правительственного Постановления от 01.01.2002 г. №1.

ДЛЯ СПРАВКИ! Если ожидаемый срок использования актива неясен, его надо брать из технической документации. При отсутствии в сопроводительных бланках необходимой информации можно уточнить данные у производителя.

Для мебели нет выделенной категории в Классификаторе, поэтому ее амортизационную группу надо идентифицировать по предполагаемой продолжительности эксплуатационного срока. Определить величину периода полезного использования можно на основе технической документации, рекомендаций поставщика или характеристик актива. Такой метод работы с Классификатором зафиксирован в ст. 258 НК РФ.

Споры с контролирующими органами могут возникнуть в связи с порядком комплектования мебельных наборов. ФНС настаивает на необходимости отражения в учете предметов мебели в качестве одного гарнитура, если актив состоит из нескольких элементов. Судебная практика по этому вопросу противоречивая. На практике можно оприходовать предметы как отдельные активы, стоимость которых в разбивке не соответствует стандарту амортизируемого имущества. Такой вариант допускается при возможности использования элементов мебели независимо друг от друга.

Бухгалтерский учет канцтоваров организациями на УСН

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

ООО применяет УСН 15% (объект налогообложения — «доходы, уменьшенные на величину расходов»). В офис приобретаются различные хозяйственные товары (бумага, средства для мытья, мыло, салфетки и т.д.). Кроме того, при изменении места нахождения (смена офиса) были потрачены денежные средства на приобретение коробов для перевозки документов, а также различные товары (мешки для мусора, тазы, стеклоочистители и т.д.).

Можно ли учесть указанные расходы как расходы, учитываемые при исчислении налоговой базы?

Рассмотрев вопрос, мы пришли к следующему выводу:

Организация может учесть при исчислении налоговой базы по УСН в составе материальных расходов затраты на приобретение хозяйственных товаров при должном документальном подтверждении.

Обоснование вывода:

Налогоплательщики, применяющие упрощенную систему налогообложения (далее — УСН), выбравшие в качестве объекта налогообложения доходы, уменьшенные на величину расходов, при определении налоговой базы учитывают расходы, предусмотренные п. 1 ст. 346.16 НК РФ. Причем перечень указанных расходов является исчерпывающим (письма Минфина России от 26.05.2014 N 03-11-06/2/24963, от 15.03.2013 N 03-11-06/2/7978, от 20.12.2012 N 03-11-06/2/147).

В соответствии с пп. 5 п. 1 ст. 346.16 НК РФ при определении объекта налогообложения такие налогоплательщики могут уменьшить полученные доходы на материальные расходы. Такие расходы принимаются при условии их соответствия критериям, указанным в п. 1 ст. 252 НК РФ (экономическая обоснованность и документальное подтверждение), и в порядке, предусмотренном ст. 254 НК РФ для исчисления налога на прибыль организаций (п. 2 ст. 346.16 НК РФ).

При этом в соответствии с положениями ст. 252 НК РФ расходами признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме (письмо Минфина России от 18.04.2018 N 03-11-11/25792). При этом учитываются только те расходы, которые произведены для осуществления деятельности, направленной на получение дохода (письмо Минфина России от 01.04.2016 N 03-11-06/2/19138).

Перечень расходов, которые относятся к материальным, установлен в ст. 254 НК РФ. На основании пп. 2 п. 1 ст. 254 НК РФ к материальным расходам, в частности, относятся затраты налогоплательщика на приобретение материалов, используемых на производственные и хозяйственные нужды (проведение испытаний, контроля, содержание, эксплуатацию основных средств и иные подобные цели) (письмо Минфина России от 12.05.2014 N 03-11-11/22089).

Минфин России в письме от 01.09.2006 N 03-11-04/2/182 разъяснил, что расходы налогоплательщиков на приобретение хозяйственных товаров и бытовой химии (туалетной бумаги, одноразовых бумажных полотенец, салфеток, туалетного мыла, губок для посуды, салфеток, чистящих средств и т.д.) относятся к расходам на хозяйственные нужды. В этой связи указанные обоснованные и документально подтвержденные расходы уменьшают налоговую базу при применении УСН (смотрите также письма Минфина России от 13.07.2017 N 03-11-06/2/44773, от 14.01.2005 N 03-03-02-04/1/7, от 20.12.2004 N 03-03-02-04/1/91, УМНС по г. Москве от 30.04.2003 N 21-09/23427).

Таким образом, организация вправе учесть при исчислении налоговой базы по УСН в составе материальных расходов затраты на приобретение хозяйственных товаров (бумаги, средств для чистки и мытья (в том числе стекол), мыла, салфеток, мешков для мусора, тазов, коробов для перевозки документов и т.д.) при должном документальном подтверждении.

Рекомендуем ознакомиться со следующими материалами:

— Энциклопедия решений. Учет материалов при УСН;

— Энциклопедия решений. Материальные расходы при УСН.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член Российского Союза аудиторов Федорова Лилия

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член РСА Мельникова Елена

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, [email protected].

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), [email protected]

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), [email protected]. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Ведение бухгалтерского учета УСН

Бухгалтерский учет при УСН — это налоговый режим допускающий применение упрощенных способов ведения бухучета для субъектов малого и среднего бизнеса. При упрощённой системе налогообложения субъект имеет более простую форму отчётности в отличии от иных налоговых режимов.

Ведение бухгалтерского учета при упрощённой системе налогообложения является обязательным (п. 1 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ). Исключение сделано только для ИП (подп. 1 п. 2 закона № 402-ФЗ).

Фирмы, работающие на УСН, при этом не относящиеся к малым предприятиям, а также компании, которые могут быть переведены на ОСНО, должны вести учет в полном объеме, не смотря на УСН. Существуют различные особенности использования УСН, с которыми мы предлагаем ознакомиться ниже, для того, чтобы сделать оценку целесообразности перехода на упрощённую систему налогообложения.

Формы бухучета при УСН 2021

Ведение бухучета при УСН является обязанностью для организаций, но по закону предусмотрена возможность применения упрощенного ведения бухучета для малого бизнеса (СМП). К субъёктам малого предпринимательства относится большинство компаний выбирающих «упрощёнку». Вести полную бухгалтерию на УСН не всегда является обязанностью. Часто компании осознанно выбирают такой сценарий, так как это делает бухгалтерию более прозрачной и позволяет систематизировать получение данных для дальнейшего анализа детальной информации о экономической деятельности фирмы. Ответственность за ведение бухучёта предусмотрена п. 3 ст. 120 НК РФ и ст. 15.11 КоАП РФ. Такими нарушениями могут считаться: отсутствие первичной документации, отсутствие регистров бухгалтерского учета, ошибки в регистрах и другие недочёты.

Учет ИП на УСН

У ИП нет строгой необходимости вести бухгалтерский учет в соответствии с подп. 1 п. 2 закона № 402-ФЗ. Для них обязателен налоговый учет, которая служит для дальнейшего заполнения декларации по УСН. Это подтверждается письмами Минфина РФ от 20.05.2015 № 03-11-11/28947 и от 17.10.2014 № 03-11-11/52522. Но при желании ИП может организовать ведение бухгалтерского учёта для более точного отображения движения средств, в целях их анализа.

УСН «доходы» по ставке 6%

- одобренных для использования Минфином России рекомендациях, разработанных ИПБ РФ (протокол от 25.04.2013 № 4/13), предлагающих такие формы учета, как (п.

- полная, с двойной записью и использованием регистров бухгалтерского учета активов СМП;

- сокращенная, осуществляемая посредством двойной записи без использования регистров бухгалтерского учета активов СМП;

- простая, без применения двойной записи.

- приказ Минфина РФ от 21.12.1998 № 64н, о возможности организации учета (п. 21)

- простая форма, без использования регистров учета имущества малого предприятия;

- с использованием регистров учета имущества СМП.

Учетная политика УСН

В качестве приложений к данному приказу необходимо приложить формы упрощенных регистров бухгалтерского учёта. При полном упрощённом бухучете они похожи на оборотно-сальдовые ведомости при ОСНО. В дополнение к ним прикладывается сводная шахматная ведомость. формы упрощенных регистров рекомендованные Минфином РФ можно посмотреть в приложениях к протоколу ИПБ РФ от 25.04.2013 № 4/13 и приказу Минфина России от 21.12.1998 № 64н. При сокращенном плане счетов бухучета, допускается уменьшение количества используемых счетов при укрупнении.

Примеры

Как именно будут объединены счета, указывается в учетной политике. Рабочий план счетов является обязательным документом сопровождающим текст актуального приказа. При смене системы налогообложения, первичные учетные документы могут понадобиться даже фирмам на УСН 6% (доходы).

Основной смысл аккуратного подхода к организации бухучета при УСН в том, что при возврате на ОСНО или переходе с УСН «доходы» на УСН «доходы минус расходы» вы сможете без больших затрат восстановить необходимые данные для ведения бухгалтерии в соответствии с законодательством.

Учетная политика «доходы минус расходы»

При УСН «доходы минус расходы» в приказе отражаться все особенности учета финансово-хозяйственной деятельности организации. Обратите внимание на пункты, которые особенно внимательно проверяют налоговые специалисты:

Заключение

Юридическое лицо, применяющее упрощённую систему налогообложения, являющиеся субъектом малого предпринимательства, вправе использовать упрощенный способ ведения учета. В любом случае более подробная система, применяемая для ОСНО, даёт более детальную картину по финансовой деятельности компании. Также стоит учитывать риски принудительного перевода на ОСНО и своевременно позаботиться о том, чтобы этот перевод не повлёк за собой сложности.

Украшение офиса к новому году в 1С: Бухгалтерии предприятия ред. 3.0

Помните песню из рекламы «Праздник к нам приходит, праздник к нам приходит…»? Да-да, там еще едет целый кортеж красных грузовиков с нарисованным по бокам Санта Клаусом. Каждый год эта песня, доносимая из всех телевизоров, свидетельствует о приближении Нового года. Вокруг всё превращается в сказку: витрины магазинов сверкают гирляндами, красочные елки, украшенные игрушками, пестрят на каждом углу, поднимая настроение. Хочется любоваться этим волшебством не только шагая по улице, но и сидя на работе. Поэтому многие организации приобретают новогоднюю атрибутику – гирлянды, мишуру, игрушки и, конечно же, елку. В этой публикации разберёмся можно ли принимать такие расходы и как это сделать в программе 1С: Бухгалтерия предприятия ред. 3.0

Можно ли учесть данные расходы при налогообложении прибыли? Ответим – нет! Если это просто украшение офиса, кабинетов и т.п.

Для признания расходов в целях налогового учета они должны быть не только документально подтверждены, но и экономически обоснованы и направлены на получение дохода организацией, согласно п. 1 ст. 252 НК РФ. Конечно же расходы на елочные и прочие новогодние украшения нельзя отнести к таковым.

Но можно считать экономически оправданными расходы, если они привлекают покупателей и тем самым повышают продажи. Это может быть украшение торгового зала или офиса, фасада магазина, установка новогодних фотозон, украшение переговорной и т.п. Такие затраты можно попытаться принять в качестве рекламных расходов. Но и в этом случае надо быть готовыми к объяснению целесообразности таких расходов контролирующим органам.

В ситуации с УСН всё сложнее. В закрытом перечне расходов затрат на украшение офиса нет. Поэтому здесь, даже если принимать такие расходы в качестве рекламных, то с большой вероятностью налоговики при проверке снимут эти расходы и доначислят налог.

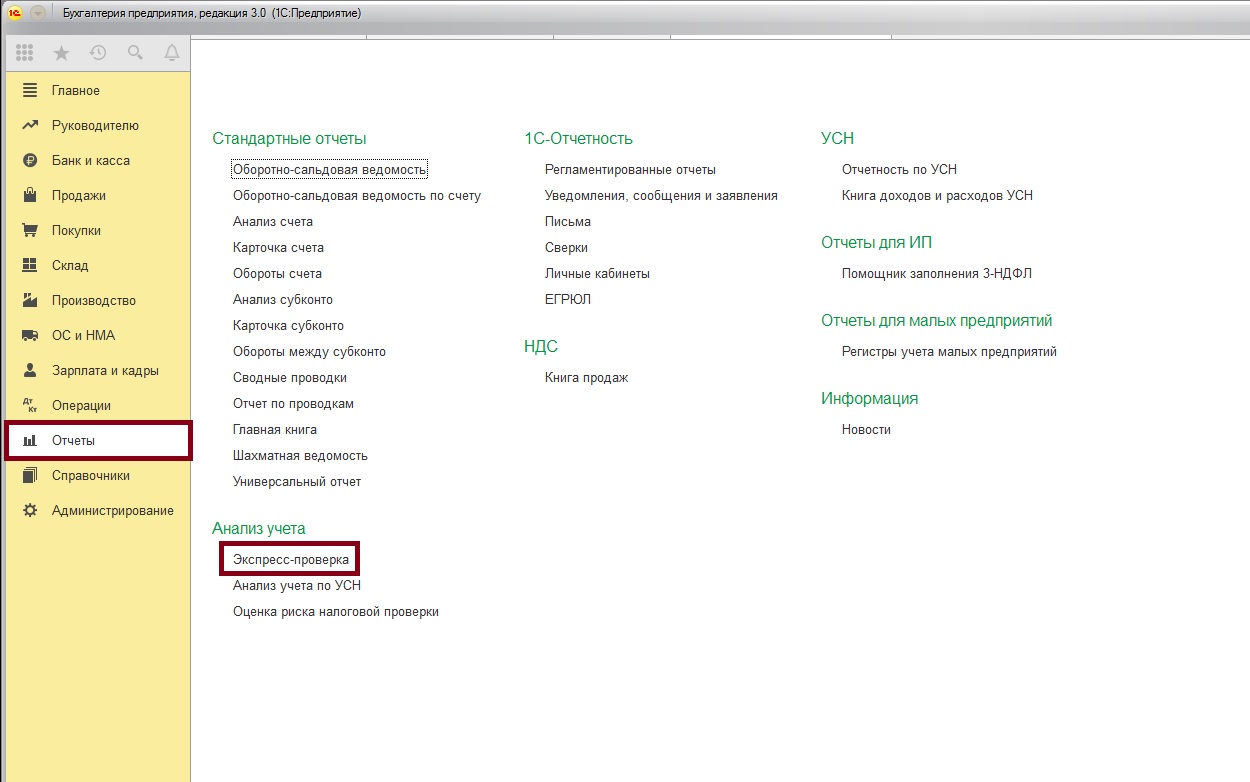

Рассмотрим на примерах как учесть расходы на украшение офиса в программе 1С: Бухгалтерия предприятия, ред. 3.0.

Учет расходов на украшение офиса организации, применяющей УСН

Допустим, организация приобрела у поставщика «Ёлкин дом» новогодние товары на сумму 85 286 руб.:

— «Искусственная ель Версальская 240 см.» – 1 шт., стоимость 65196 руб.;

— «Набор новогодних шаров «Новогодний» (4шт. – 7,5см.)» — 10 шт., стоимость 1769 руб.;

— «Мишура глянцевая белая 7,5х250см.» — 10 шт., стоимостью 240 руб.

Отразим операции пошагово.

Шаг 1. Оформите документ «Поступление товаров: Накладная, УПД» согласно документа поставщика из раздела «Покупки».

С помощью кнопки «Добавить» или «Подбор» заполните табличную часть документа номенклатурой, указав счет учета 10.06 «Прочие материалы» и в графе «Расходы (НУ)» — «Не принимаются».

Шаг 2. Проведите документ по кнопке «Провести» и нажмите , чтобы посмотреть сформированные проводки и записи регистров.

По каждому оприходованному наименованию произведена запись: Дт 10.06 – Кт 60.01.

На закладке «Расходы при УСН» отражены движения регистров, которые фиксируют запись, что к налоговому учету данные расходы не принимаются.

Отразим списание новогодних украшений. Операция отражается документом «Требование-накладная». Сформировать его можно несколькими способами:

• Раздел «Склад» — «Требование-накладная»;

• «Создать на основании» из документа «Поступление товаров: Накладная, УПД».

Шаг 3. Нажмите кнопку «Создать на основании» и выберите «Требование-накладная».

Табличная часть документа заполнится наименованиями документа-основания. В графе «Расходы (НУ)» установите «Не принимаются».

Для того, чтобы счет затрат отразился в табличной части, на закладке «Материалы», установите галочку «Счета затрат в списке Материалы». Это даст возможность установить разные настройки отражения затрат для указанных элементов номенклатуры в одном документе.

Шаг 4. Перейдите на закладку «Счет затрат» укажите:

• Счет затрат — 91.02 «Прочие расходы».

• Статью прочих доходов и расходов.

Шаг 5. Проведите документ. В бухгалтерском учете отражены записи по списанию украшений на прочие непринимаемые расходы: Дт 91.02 — Кт 10.06.

Учет расходов на украшение офиса организации, применяющей ОСН

Схема документов для организаций, применяющих ОСНО и отражающих учет новогодних украшений, аналогична рассмотренному выше варианту при УСН. Но есть некоторые особенности.

Шаг 1. Для оформления поступления новогодних игрушек и украшений заполните документ «Поступление товаров: Накладная, УПД». В отличие от документа поступления при УСН, в нем не указывается учитываются или нет расходы в НУ.

Входной НДС учитываются в стоимости приобретенных товаров. Для его настройки перейдите по гиперссылке «НДС в сумме» и установите галочку «НДС включать в стоимость».

Проведите документ, нажмите кнопку и посмотрите проводки документа.

На счете 10.06 отражена сумма приобретенных новогодних украшений: Дт 10.06 Кт 60.01.

Отразим списание приобретенных новогодних украшений для офиса и елку документом «Требование-накладная».

Шаг 2. Из документа оприходования или в разделе «Покупки» — «Поступления: акты, накладные, УПД» нажмите «Создать на основании» и выберите документ «Требование-накладная».

Шаг 3. Заполните склад, с которого производится списание, цель расхода. Проверьте список списываемых элементов, лишние при создании документа на основании можно удалить.

Шаг 4. Перейдите на закладку «Счет затрат», укажите 91.02 «Прочие расходы».

Для заполнения поля «Прочие доходы и расходы» создайте новый элемент в справочнике – «Прочие внереализационные доходы и расходы (не принимаемые к НУ)».

При создании элемента справочника снимите галочку «Принимается к налоговому учету».

Шаг 5. Проведите документ. В результате сформированы проводки: Дт 91.02 Кт 10.06.

Дополнительно отражена проводка по дебету счета НЕ.03 – «Внереализационные расходы, не учитываемые в целях налогообложения». Данные проводки носят справочный характер.

Шаг 6. Для формирования данных в печатной форме заполните данные о комиссии – перейдите по одноименной гиперссылке и добавьте членов комиссии («Добавить» или «Подбор»).

Нажмите кнопку «Печать» и выберите нужную форму документа.

В документе «Требование-накладная» доступны формы:

• «Акт на списание материалов».

Сохраните документ. Расходы на украшение офиса к празднику отражены в учете.

(1).jpg)