41 счет бухгалтерского учета

Счет 41 «Товары» используют для учета движения товаров для перепродажи. По 41 счету фиксируют их стоимость и движение: покупку, продажу или списание. Также на этом счете учитывают покупную тару.

Счет 41 — активный. По дебету идет увеличение стоимости товаров, например, при покупке на склад новой партии. А по кредиту — уменьшение, например, при продаже покупателю. Дебетовый остаток по счету 41 заносится в бухбаланс в строку «Запасы».

Порядок учета товаров, как и прочих товарно-материальных ценностей, регламентируется ПБУ 5/01.

Что такое товары

Товар — это любое имущество, приобретенное для дальнейшей перепродажи. В магазине — это все продукты на полках от сахара до йогурта. А в автоцентре товар — это любая машина, которую может продать компания.

В отличие от готовой продукции компания товары не создает. Она приобретает их у стороннего производителя, делает наценку и перепродает.

Кто использует счет 41

В основном счет используют торговые компании и компании в сфере общепита. Производственные компании по большей части занимаются продажей готовой продукции, то есть тем, что произвели сами. Для этого в их плане счетов есть счет 43 «Готовая продукция». Счет 41 они используют, если купили что-то для перепродажи, например, сырье или материалы.

Товары, принятые на хранение или предназначенные для перепродажи по комиссионному договору на 41 счете не учитываются. Для этого вводят забалансовые счета 002 и 004 соответственно.

По какой стоимости ведут учет товаров на счете 41

Учет товаров ведут по фактической себестоимости. При этом кроме стоимости самих товаров туда включают:

- расходы на доставку;

- плату за консультационные услуги, связанные с покупкой товара;

- расходы на погрузку и разгрузку на складе;

- таможенные пошлины;

- вознаграждение посредникам.

По какой стоимости списывают товары с 41 счета

Списание товара со счета 41 происходит при их порче, потере или при продаже. Всего есть три разрешенных варианта, для списания товаров.

1. По средней себестоимости — когда покупаем товары по разным ценам, а при списании считаем среднее — стоимость всех товаров делим на их количество.

Например, первую партию сахара в 10 кг купили за 700 руб, а вторую партию в 10 кг — за 800 руб. Считаем среднюю стоимость:

(700 + 800) / (10+10) = 750 руб. — по такой стоимости списывает товар при продаже.

2. По себестоимости каждой единицы — каждая партия списывается по фактической стоимости.

3. По методу ФИФО — первым списывается товар, который был куплен раньше. Например, сахар закупали тремя партиями:

- 1-я партия — 10 кг по цене 70 руб/кг;

- 2-я партия — 10 кг по цене 80 руб/кг;

- 3-я партия — 10 кг по цене 90 руб/кг.

Компания продала 23 кг сахара. Значит стоимость списываемого товара составит:

10 * 70 + 10 * 80 + 3 * 90 = 1770 руб. — сумма для списания со счета 41

Какие субсчета открывают к счету 41

Для детализации к счету 41 можно открывать субсчета. Мы собрали их в таблицу.

| Субсчет | Характеристика |

| 41.1 «Товары на складах» | Здесь ведут учет всех товаров, находящихся на складах и оптовых базах. Общепит использует этот счет для учета товаров в кладовых. |

| 41.2 «Товары в розничной торговле» | Для учета товаров в точках розничной торговли и в буфетах. |

| 41.3 «Тара под товаром и порожняя» | Отдельный субсчет для учета тары под товары. |

| 41.4 «Покупные изделия» | Специальный субсчет для промышленных компаний, ведущих торговую деятельность. |

Как ведут аналитический учет на счете 41

Аналитику по 41 счету ведут отдельно по каждому наименованию. Однако вести учет товаров можно также по:

- номенклатурным группам;

- месту хранения товаров;

- ответственным лицам;

- сортам, партиям.

С какими счетами корреспондирует 41 счет

Количество операций с товарами велико, поэтому счет 41 корреспондирует со многими счетами бухучета. Для удобства мы собрали их в таблице.

| Счет 41 по дебету корреспондирует с | Счет 41 по кредиту корреспондирует с |

| 15 41 42 60 66 67 68 71 73 75 76 79 80 86 91 | 10 20 41 44 45 76 79 80 90 94 97 99 |

Основные проводки по счету 41

Основные бухгалтерские проводки, где используют счет 41, мы собрали в таблицу.

| Дебет | Кредит | Суть операции |

| 41 | 60 | Покупка товаров у поставщика |

| 62 | 90.1 | Продажа товаров |

| 90.2 | 41 | Себестоимость проданных товаров списана в расходы |

| 90 | 62 | Получен возврат от покупателя |

| 60 | 41 | Товары возвращены поставщику |

| 41 | 91.1 | При инвентаризации обнаружены неучтенные излишки |

| 94 | 41 | Списана недостача, обнаруженная в ходе инвентаризации |

| 41 | 94 | Списана сумма потерь в пределах убыли, предусмотренной договором поставки |

| 41 | 42 | Отражена торговая наценка |

Рекомендуем вам облачный сервис Контур.Бухгалтерия. В нашей программе можно вести учет товаров по номенклатурным группам, партиям, ответственным лицам, складам и так далее. В сервисе есть зарплатный блок, отправка отчетности онлайн и другие инструменты для бухгалтера. Всем новичкам мы дарим бесплатный пробный период на 14 дней.

Бухгалтерские проводки по поступлению товаров

Какие нюансы влияют на отражение в учете товаров и услуг

В хозяйственной деятельности любой компании регулярно или периодически возникает необходимость в приобретении товаров и (или) услуг у сторонних продавцов (исполнителей, поставщиков). Если материальные ценности приобретаются в торговой сети, с точки зрения продавца они все являются товаром. Однако при оприходовании покупки на счетах учета компании (покупателя) необходимо правильно классифицировать ее в качестве:

- товара для перепродажи (счет 41 «Товары»);

- основного средства (счета 08 «Вложения во внеоборотные активы», 01 «Основные средства»);

- МПЗ (счета 10 «Материалы», 15 «Заготовление и приобретение материальных ценностей», 16 «Отклонение в стоимости материальных ценностей»).

С 2021 года обязателен к применению новый стандарт ФСБУ 5/2019 «Запасы». ПБУ 5/01 отменено. Как учитывать товары по правилам ФСБУ 5/2019, детально разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Также неоднозначно дело обстоит с покупкой услуг. Здесь определяющим учетным фактором является цель их приобретения. Например:

В каждом случае проводки при покупке товаров и услуг будут различными.

Что такое услуга и какие виды услуг существуют, узнайте из этого материала.

Основные бухгалтерские проводки по покупке товаров и услуг (пример)

Разобраться с проводками по поступлению товаров и услуг нам поможет пример.

ООО «Производственная компания» закупило у своего поставщика (крупной торговой сети) следующие товары:

Бухгалтер ООО «Производственная компания» учел запланированные направления использования закупленных ценностей (графа 6) и произвел следующие бухгалтерские проводки по поступлению товаров и услуг:

Может ли продавец оформить один УПД на товары и услуги, расскажем в этой публикации.

Когда товары нужно учитывать за балансом

Случаются ситуации, когда на территории компании находятся ценности других лиц. Например, при приемке товара выявлен брак — пока товар не заберет поставщик, покупатель обязан обеспечить его сохранность (п. 1 ст. 514 ГК РФ). Или компания оказывает услуги по хранению товара. В таких случаях материальная ценность, не относящаяся к собственному имуществу компании, подлежит забалансовому учету.

Проводки для оприходования товаров за балансом будут следующие:

Можно ли принять к вычету НДС по товарам, учитываемым за балансом, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Что нужно учитывать на забалансовых счетах и как накажут компанию, если забалансовый учет не организован, узнайте из этого материала.

Итоги

Основная проводка при поступлении товаров: Дт 41 «Товары» Кт 60 «Расчеты с поставщиками и подрядчиками». Если же приобретенная в качестве товара ценность будет использована в деятельности компании, то ее необходимо отразить по дебету счета 10 «Материалы» или на счетах учета внеоборотных активов. Порядок отражения приобретенной услуги зависит от ее назначения и может отражаться по дебету счетов учета затрат или включаться в первоначальную стоимость актива.

Переход на ФСБУ 6/2020 с 2022 года: что нужно учесть

Какие конкретные действия предпринять бухгалтеру, чтобы выполнить переход на новые ФСБУ правильно и своевременно? Какие проводки сделать в бухучете? В этой статье разбираем пошагово переход на ФСБУ 6/2020 «Основные средства» с 2022 года.

Кто обязан переходить на ФСБУ 6/2020 с 01.01.2022

В первую очередь, очертим круг тех «счастливцев», кто обязан применять новый стандарт по ОС в обязательном порядке начиная с 2022 года.

Если исходить из положений ФСБУ 6/2020, то применять его нужно всем, кто готовит бухгалтерскую отчетность и у кого есть ОС, конечно же. Для ведущих упрощенный учет исключения по самому применению не сделано. Для тех, кто на «бухгалтерской упрощенке», в стандарте есть несколько поблажек. Но не переходить на новые правила вообще они не могут.

Как можно переходить на новый ФСБУ по ОС

Основной порядок перехода на ФСБУ 6/2020 — ретроспективный (п. 48 ФСБУ 6/2020). То есть, предполагается, что пересчитаны по новым правилам будут данные за предыдущие периоды и таким образом, как будто стандарт применялся всегда.

Однако составители ФСБУ 6/2020 приняли во внимание многочисленные сложности, которые могут возникнуть при таком порядке перехода, и предусмотрели возможность переходить на новый стандарт по ОС перспективно (п. 49 ФСБУ 6/2020).

Альтернативный — перспективный переход — подразумевает, что будут скорректированы только входящие данные по ОС на 01.01.2022, а уже далее учет стоимости и амортизации будет вестись по требованиям нового стандарта.

О пересчете амортизации поговорим отдельно. Пока же успокоим бухгалтеров с большим количеством ОС: пересчитывать амортизацию по каждому объекту, возможно, не придется.

Величину накопленной амортизации по объекту ОС имеет смысл пересчитывать только в случае, если организация:

- изменила срок полезного использования;

- и/или установила ликвидационную стоимость.

Кроме того, продолжает действовать требование рациональности, которое предусматривает ведение бухучета исходя из:

- условий хозяйствования;

- величины организации;

- соотношения затрат на формирование информации о конкретном объекте бухгалтерского учета и полезности (ценности) этой информации (п. 6 ПБУ 1/2008 «Учетная политика организации»).

То есть, если пересчет накопленной амортизации по объектам ОС приведет к существенным затратам на это и при этом результат в учете и отчетности существенно не изменится по сравнению с тем, что был по старым правилам, от пересчета можно отказаться, раскрыв данную информацию в отчетности.

А теперь перейдем непосредственно к алгоритму перехода.

Шаг 1. Утвердите новую учетную политику

Начинать переход на ФСБУ 6/2020 нужно с учетной политики. Как можно понять, в ней должны быть зафиксированы все значимые моменты, касающиеся грядущих изменений в учете. Причем продумать, сформировать и утвердить новую учетную надо до того, как наступит «час Х». То есть — в 2021 году.

Перечислим основные аспекты, на которые нужно обратить внимание при формировании новой учётки.

Выбранный способ перехода

Нужно указать, ретроспективный или альтернативный (перспективный) способ выбран для правил учета по ФСБУ 6/2020.

По мнению экспертов, большинство предпочтет альтернативный вариант перехода. Поэтому далее больше будем уделять внимание именно ему.

Лимит стоимости для ОС

По новому ФСБУ 6/2020 компания сама устанавливает стоимость, с которой объект считается основным средством (п. 5 ФСБУ 6/2020).

Напомним, что условие использования долее 12 месяцев при этом сохраняется. А вот сколько будет стоить такой объект — теперь на усмотрение того, кто ведет учет.

Объекты, оставшиеся под новой планкой, сразу списывают в расходы.

Начало начисления амортизации

По новому ФСБУ 6/2020 начинать начислять амортизацию нужно с даты признания ОС в бухучете. Но можно действовать и по-старому: с месяца, следующего за месяцем, в котором ОС принято к учету, если закрепить это в учетной политике.

Отметим, что окончание начисления амортизации при выбытии объекта зависит от выбранного момента, когда она начата:

- если с момента признания в учете — заканчивать начисление надо в момент выбытия;

- если же начали начислять с месяца, идущего за месяцем признания, то заканчивать надо по аналогии — с месяца, следующего за месяцев выбытия.

Способы начисления амортизации в бухучете

ФСБУ 6/2020 не предусматривает начисление амортизации в бухучете методом списания стоимости по сумме чисел лет срока полезного использования. Он предлагает следующие методы:

- линейный;

- уменьшаемого остатка;

- пропорционально количеству продукции (работ, услуг).

Поэтому, если в учетной политике расписаны применимые способы амортизации, нужно пересмотреть их в соответствии с ФСБУ 6/2020.

Признание существенных затрат на обеспечение работы ОС

Если объект ОС требует существенных расходов на техобслуживание и ремонт, а периодичность проведения таких мероприятий реже, чем 1 раз в год, такие затраты следует признавать отдельным объектом ОС (информация Минфина № ИС-учет-29).

Чтобы выполнить это требование, рекомендуем прописать в учётке порядок такого признания — какие затраты считать существенными, как определять периодичность и т. п.

Отражение переоценки

ФСБУ 6/2020 добавил новый способ списания переоценки ОС. С 01.01.2022 можно:

- списать всю накопленную амортизацию проводкой Дт 02 — Кт 01;

- довести счет 01 до рыночной стоимости (с отнесением дельты на прибыль/убыток).

Отражать переоценку по-старому тоже можно. Поэтому в новой учётке необходимо указать, какой именно способ и для каких групп ОС применяете.

Тест на обесценение

С 01.01.2022 нужно с периодичностью не реже чем 1 раз в год (на 31 декабря) проводить тест на обесценение ОС.

При этом порядка такого тестирования ФСБУ 6/2020 не содержит и предлагает пользоваться МСФО (IAS) 36 (п. 38 ФСБУ 6/2020).

МСФО 36, в свою очередь, предписывает тестировать на обесценение всякий раз, как появляются признаки обесценения. Что предполагает возможность такого тестирования и чаще чем 1 раз в год.

Во избежание двояких трактовок рекомендуем зафиксировать в учетной политике, когда и как проводится тест на обесценение ОС.

Инвестиционная недвижимость

Инвестиционную недвижимость (ИН) по смыслу ФСБУ 6/2020 выделяют в отдельную статью учета.

Её нужно оценивать по первоначальной стоимости, а далее — по справедливой или рыночной.

Поскольку пошагового порядка определения таких показателей для ИН стандарт не содержит, логично его продумать и описать в учётке. Основываться можно на нормах ФСБУ и МСФО.

Также можно указать, что (информация Минфина № ИС-учет-29):

- объекты, признаваемые ИН, не амортизируются;

- разницу от изменения стоимости относят на счет 91, не задействуя счет 83.

Шаг 2. Провести переоценку ОС

Этот шаг нужен, если компания ведет учет ОС на основе переоцененной стоимости. Тогда на дату корректировки по требованиям ФСБУ 6/2020 сначала надо провести переоценку ОС и признать дооценку.

Напомним, что результат дооценки следует относить в состав капитала.

Шаг 3. Списать ОС со стоимостью ниже установленного лимита

Если есть объекты, стоимость которых ниже планки, установленной учетной политикой, их необходимо убрать из состава ОС.

По общему правилу списывать в соответствии с п. 49 ФСБУ 6/2020 нужно на нераспределенную прибыль (счет 84). Однако допустимо переклассифицировать объект ОС в другой актив (например, подлежащий отражению в составе запасов). Во втором случае из ОС нужно переводить в другой актив по новой классификации.

Шаг 4. Включить в ОС объекты со стоимостью, попадающей в лимит

Может быть и ситуация обратная той, о которой рассказано на предыдущем шаге — когда есть актив, который в составе ОС не был, но должен туда попадать по новой учетной политике.

В такой ситуации нужно отразить переклассификацию объекта и далее применять к нему требования учета по ФСБУ 6/2020.

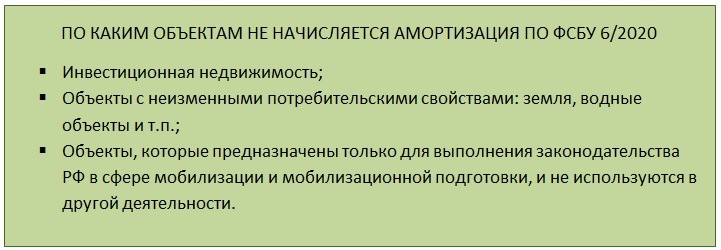

Шаг 5. Выделить ОС, по которым не начисляется амортизация

Из дальнейшей работы нужно также выделить объекты, по которым начислять амортизацию. А следовательно — пересматривать ее элементы и выполнять пересчет не нужно.

Шаг 6. Установить ликвидационную стоимость

После того, как выполнены шаги 2 — 5, образуется перечень ОС, подлежащих учету по правилам нового стандарта.

Соответственно, объекты, вошедшие в него, надо проанализировать на предмет определения для каждого из них ликвидационной стоимости, которая далее будет влиять на расчет амортизации.

Как мы уже упоминали, ликвидационная стоимость может быть равна нулю. Напомним, в каких обстоятельствах это возможно:

Допустимо объединять признаки, вынося суждение о нулевой ликвидационной стоимости. Например, если объект ОС планируете использовать весь срок, установленный ему по техническим характеристикам, далее его планируете демонтировать, а стоимость материалов и запчастей, полученных от демонтажа, будет не существенна: логично считать ликвидационную стоимость нулевой.

Шаг 7. Пересмотреть СПИ и способ начисления амортизации

На этом шаге продолжаем работать со списком ОС, получившимся после выполнения шагов 2 — 5.

Теперь по каждому объекту нужно принять решение о том, насколько способ начисления амортизации и срок полезного использования, установленные ранее, соответствуют требованиям нового ФСБУ.

Шаг 8. Выделить объекты, по которым необходим пересчет амортизации

На этом шаге у каждого ОС из списка появится условная отметка — пересчитываем или не пересчитываем.

Те объекты, по которым:

- не нужно пересматривать СПИ;

- не нужно менять способ расчета амортизации;

- ликвидационная стоимость признана равной нулю

можно далее оставить, как есть. В отчетности за 2022 год по ним понадобится сделать соответствующее раскрытие (примечание).

А с ОС, по которым нужны изменения для соответствия ФСБУ 6/2020, продолжаем работать дальше.

Шаг 9. Пересчитать амортизацию

По каждому объекту, попавшему в перечень корректируемых для перехода на ФСБУ 6/2020, пересчитываем накопленную амортизацию так, как если бы её сразу начисляли по правилам стандарта.

Формулы расчета амортизации логических изменений не претерпели. Только за основу в них теперь нужно принимать выражение:

БАЛАНСОВАЯ СТОИМОСТЬ — ЛИКВИДАЦИОННАЯ СТОИМОСТЬ = БС — ЛС

Например, формула для ежемесячного расчета амортизации по убывающему остатку примет вид:

СУММА АМОРТИЗАЦИИ ЗА МЕСЯЦ = (БС — ЛС) / СПИ В МЕСЯЦАХ

Шаг 10. Внести переходные корректировки

При альтернативном переходе, имея первоначальную стоимость объекта ОС и пересчитанную по правилам ФСБУ 6/2020 накопленную амортизацию, можно привести балансовую стоимость в соответствие с требованиями ФСБУ.

Первоначальная стоимость ОС (с учетом переоценок) при корректировке балансовой стоимости меняться не должна. Поэтому корректировать можно только сумму накопленной амортизации.

Предлагаем воспользоваться таким алгоритмом:

1. Вычисляем новую балансовую стоимость объекта (НБС):

НБС = Первоначальная стоимость до перехода на ФСБУ 6/2020 — Накопленная амортизация по ФСБУ 6/2020

2. НБС сравниваем со «старой» балансовой (остаточной) стоимостью.

3. При наличии расхождения делаем корректировку через амортизацию:

ДТ 02 (84) — КТ 84 (02)

При ретроспективном переходе по сути нужно выполнить ровно такие же расчеты, только:

- отразить результаты таким образом, как если бы ФСБУ 6/2020 применяли всегда (заметим, что проводки, в основном, затронут те же счета, что и при альтернативном переходе — 02 и 84);

- пересчитать сравнительные показатели за годы, попадающие в отчетность (например, при подготовке баланса за 2022 год понадобятся обновленные данные на 31.12.2021 и 31.12.2020, а для финрезультатов за 2022 будут нужны скорректированные обороты за 2021 год).

Если при внесении корректировок вы обнаружили, что балансовая стоимость объекта оказалась равна или меньше ликвидационной стоимости, по нормам ФСБУ 6/2020 начисление амортизации нужно приостановить.

Если в дальнейшем снова появится положительная разница между балансовой стоимостью и ликвидационной, начисление амортизации на эту разницу возобновляют.

Далее в 2022-м и последующих годах нужно вести учет и составлять отчетность, опираясь на требования ФСБУ 6/2020 и данные, получившиеся после переходных корректировок.

Агентское вознаграждение. Бухгалтерские проводки по услугам

Больше материалов по теме «Бухгалтерский учёт» вы можете получить в системе КонсультантПлюс .

Заключение коммерческих сделок через агентов – достаточно распространенная практика современного бизнеса. Бухгалтерский учет агентского вознаграждения отражает положения заключенного гражданско-правового договора с агентом. Структура бухгалтерских проводок должна быть выстроена таким образом, чтобы учесть все его нюансы. В статье мы рассмотрим наиболее важные корреспонденции счетов и приведем практические примеры по учету выплат агентам фирмы.

Агентский договор и его особенности

Стороны, подписывающие договор, именуются принципалом (заказчик услуг) и агентом. Бухгалтерский учет агентских договоров, в том числе и вознаграждений по нему, определяется следующими условиями:

- агент действует от имени себя самого или от имени принципала;

- принимает ли участие агент в расчетах;

- хранятся ли товары на складах агента;

- порядок исчисления вознаграждения (в виде процентов от сделки, фиксированная сумма, как часть сумм, полученных от третьих лиц, либо выплатой от принципала и пр.);

- порядок отчетности агента, состав отчетности, периодичность;

- иные значимые нюансы договора.

К договору разрабатывается и прилагается форма отчета агента перед заказчиком услуг. К этому первичному документу прилагается подтверждающая документация – на расходы, возмещаемые агенту и расчет его вознаграждения.

Агентская отчетность – важный фактор, определяющий договор и минимизирующий проблемные моменты по нему. На практике спорные ситуации могут возникать как между сторонами договора (вплоть до судебных исков), так и между фирмой и контролирующими органами в части подтверждения расчетов первичными документами.

Кроме отчета с приложениями, бухгалтер может работать со следующими документами:

- договора, акты, акты накладные – документы контрагента, если агент действует непосредственно от имени принципала (либо их копии, если от своего имени);

- счета-фактуры на вознаграждение агента.

Обратите внимание! Если агент – плательщик НДС, он обязан выставлять счета-фактуры, с начислением на них НДС (НК РФ, ст. 146, п. 1-1, ст. 156, п. 1). Такой порядок действует и в случаях, если товары, предмет купли-продажи, освобождены от НДС (НК РФ, ст. 149, п. 7). Существуют исключения из данного правила (НК РФ, ст. 156, п. 2), например, некоторые медтовары.

Агентское вознаграждение в учете принципала и агента

Вознаграждение агентов напрямую связано в БУ с получением денег, исчислением НДС, оплатой товара, поэтому проводки необходимо рассматривать в комплексе.

Основные схемы корреспонденции счетов у агента будут ниже.

Этот вариант применяется, когда агент работает непосредственно от заказчика. Он не владеет товаром, у него отсутствуют доходы (расходы) по сторонним ТМЦ (ПБУ 9/99):

- ДТ 51 — КТ 76 — поступили деньги от принципала для оплаты сделки (с учетом НДС и вознаграждения).

- ДТ 76 — КТ 90/1 — агентское вознаграждение отражено в учете.

- ДТ 90/3 — КТ 68/2 — НДС с вознаграждения.

- ДТ 60 — КТ 51 — оплачено контрагенту за МЦ для заказчика.

- ДТ 76 — КТ 60 — агентские расходы (возмещаемые) отражены в учете, с НДС.

Товары заказчика учитываются по забалансовому принципу — Д002. После отгрузки заказчику, МЦ списываются с К002.

Схема применяется агентом, при его действиях как посредника:

- ДТ 62 — КТ 76 — выручка согласно договору.

- ДТ 51- КТ 62 — покупатель перечислил деньги.

- ДТ 76 — КТ 51 — перечисление денег за реализованные ТМЦ заказчику (за вычетом вознаграждения).

- ДТ 62 — КТ 90/1 — вознаграждение агента отражено в учете.

- ДТ 90/3 КТ 68/2 — НДС на вознаграждение.

- ДТ 76 КТ 62 — к зачету вознаграждение агента.

Ведется забалансовый учет ТМЦ: Д004 – оприходование ТМЦ на продажу, К004 – списаны реализованные ценности. Учет заказчика услуг, принципала, отражает другую сторону той же сделки. Проводки сходны применяемыми по расчетам с поставщиками, но в них отражена еще и работа агента.

Схема применяется, если агент работает непосредственно от имени тех, кто заказал услуги:

- ДТ 76 — КТ 51 — деньги перечислены агенту на различные цели (покупка ТМЦ, возмещение расходов, вознаграждение).

- ДТ 41 — КТ 76 — товар закуплен через агента (такой же проводкой в стоимость товара добавляется вознаграждение, ТЗР).

- ДТ 19 — КТ 76 — НДС покупной стоимости товара (такой же проводкой учитывается НДС с вознаграждения, ТЗР).

- ДТ 68/2 КТ 19 — НДС на вычет.

Так отражаются операции, если агент работает как посредник в сделке:

- ДТ 51 — КТ 62 — получены деньги от агента (полученные от покупателя).

- ДТ 62 — КТ 90/1 — учтена выручка от агента (по отчету).

- ДТ 90/3 КТ 68/2 — НДС на выручку.

- Д20 (или иной «затратный» счет) — К76 — вознаграждение агента учтено.

- ДТ 19 — КТ 76 — НДС на вознаграждение учтено.

- ДТ 68/2 — КТ19 — НДС, вычет.

- ДТ 90/2 — КТ 20 (иной «затратный» счет) — списаны затраты по услугам агента.

- ДТ 76 — КТ 62 — вознаграждение агента к зачету.

Вопрос: Как отразить в учете организации-агента операции по приобретению недвижимости (здания) для принципала, если по условиям договора агент действует от своего имени, участвует в расчетах и получает агентское вознаграждение на условиях 100%-ной предоплаты?

Посмотреть ответ

Примеры отражения сделок

На практике могут использоваться различные варианты приведенных корреспонденций счетов. Рассмотрим некоторые примеры таких сделок и отражение операций в БУ.

Пример 1 (учет у заказчика)

Компания «Грани» производит изделия из камня. Компания «Меркурий» привлекает для нее клиентов согласно договору ГПХ, вознаграждение – 6% от реализации. По итогам месяца оплата изделия составила 150 000 руб., себестоимость изделий — 100 000 руб.

Вознаграждение агенту в затратах:

- 150 000*6% — (150 000*6% *20%) = 7200,00 руб. Д 20 — К 76 — 7200,00.

- 7200 *20% = 1440,00 — начислен НДС с вознаграждения. Д 19 — К 76 — 1440,00.

- Д 68/2 — К 19 — 1440,00 — принят к вычету НДС с вознаграждения.

- Д 90 — К 20 — 100 000,00 — списана с/ть изделий (в т.ч. и затраты по агентским услугам).

Агентское вознаграждение в расчетах с агентом: 150000*6% = 9000 руб. Доход за вычетом вознаграждения: 150 000 — 9000 = 141000,00 руб. Д 51 — К 62 — 141 000,00 — поступил доход за вычетом вознаграждения. Д 76 — К 62 — 9000,00 — вознаграждение зачтено в счет оплаты от покупателя.

Пример 2 (учет у агента)

Компания «Меркурий» за вознаграждение 5% от проданного (расчет по оплате) товара реализует продукцию компании «Друг» — приспособления для животных. За месяц было отгружено товара на 100 000 руб., в том числе НДС — 16 666,67 руб.

Продано товара на 75 000 руб., в том числе НДС — 12500 руб. Оплата товара — 70 000 руб., в том числе НДС — 11666,67 руб. Затраты агента 250 руб.

- Д 004 — 100 000,00 — товар принят на хранение.

- Д 62 — К 76, К 004 — 75 000,00 — продан товар.

- Д 51 — К 62 — 70000,00 — оплачен товар.

- Д 76 — К 76 (по субсчетам) 70000,00 — отчет заказчику за проданный товар.

- 70000*5% = 3500 руб. Д 76 — К 90/1 — 3500,00 — начислено вознаграждение.

- Д 76 — К 76 — 3500,00 — удержано вознаграждение из дохода по продажам.

- Д 90 — К 68/ндс — 583,33 — НДС в вознаграждении.

- 3500 — 583,33 — 250 = 2666,67 руб. — прибыль агента. Д 90 — К 99/9 — 2666,67.

- 70 000 — 3500 = 66500 руб. выручка за минусом вознаграждения. Д 76 — К 51 — 66500,00 перечисление выручки заказчику услуг.

Вопрос: Организация (принципал) заключила агентский договор с гражданином РФ (не является ИП), который от имени и за счет принципала оказывает на основании доверенности услуги по поиску покупателей на территории Китая. Каков порядок обложения агентского вознаграждения НДФЛ и страховыми взносами?

Посмотреть ответ

Тезисно

Бухучет расчетов между принципалом и агентом зависит от договорных условий. Отчет агента составляет основу бухгалтерской документации по сделкам. БУ ведется на счетах по расчетам контрагентами – 76, 62, с применением забалансовых счетов 002, 004, а также стандартных счетов учета доходов, НДС, денежных средств.

Учет спецодежды и другой малоценки в «1С:Бухгалтерия 8»

Материалы газеты «Прогрессивный бухгалтер», октябрь 2021 г.

С 2021 г. спецодежду и другую малоценку отражаем в учете по-другому. Рассмотрим что изменилось в программе «1С:Бухгалтерия предприятия 3.0».

Новое в законодательстве

С 2021 г. вступил в силу новый ФСБУ 5/2019 «Запасы». Запасами теперь признают активы, которые потребляются, продаются либо используются в рамках операционного цикла организации или в течение периода не более 12 месяцев. То есть руководствуемся не стоимостью объекта, как раньше, а сроком его полезного использования.

По остальным активам, срок службы которых превышает 12 месяцев, организации могут выбрать по какому НПА им будет удобнее вести учет в 2021 г.: последний год применять ПБУ 6/01 или перейти на новый ФСБУ 6/2020.

ПБУ 6/01 предполагает, что активы, соответствующие всем признакам основных средств (ОС), но стоимостью до 40 000 руб., в бухгалтерском учете можно отражать в составе материально-производственных запасов (МПЗ).

По новому ФСБУ компании самостоятельно определяют в отношении каких активов будет применяться стандарт, исходя из лимита, установленного в учетной политике. По этой причине используем новое понятие – «Малоценное оборудование и запасы». Это те объекты, которые признаны несущественными в бухгалтерском учете. К ним относится большинство из того, что ранее было спецодеждой и спецоснасткой, а также мебель, оргтехника, компьютеры, электроинструмент, огнетушители и прочее.

Расходы на приобретение или создание таких объектов относятся к затратам периода, в котором они осуществлены. Суммы списываются в бухгалтерском учете сразу при приобретении ценностей, в налоговом учете – в момент ввода в эксплуатацию.

Как определить лимит стоимости ОС в учетной политике

Как и раньше, организация самостоятельно определяет стоимостной лимит для основных средств, но в отличие от ПБУ, в стандарте максимальная величина лимита не указана. Помимо этого, отсутствуют указания, что лимит необходимо устанавливать за единицу актива и что он должен измеряться в денежных единицах.

При установке лимита по новому ФСБУ 6/2020 учитывайте существенность информации о малоценных ОС. Чтобы отнести актив к малоценке, информация о нем должна быть несущественна для организации. Это та информация, наличие или отсутствие которой не влияет на экономические решения пользователей бухгалтерской отчетности.

Стоимостной лимит предпочтительнее определять сразу для всей совокупности несущественных основных средств. Например, организация может решить, что затраты на объекты группы «Офисная техника» или «Офисная мебель» – несущественны и могут списываться сразу в расходы, даже если один актив стоит 150 тыс. руб.

Настраиваем учет малоценки в программе

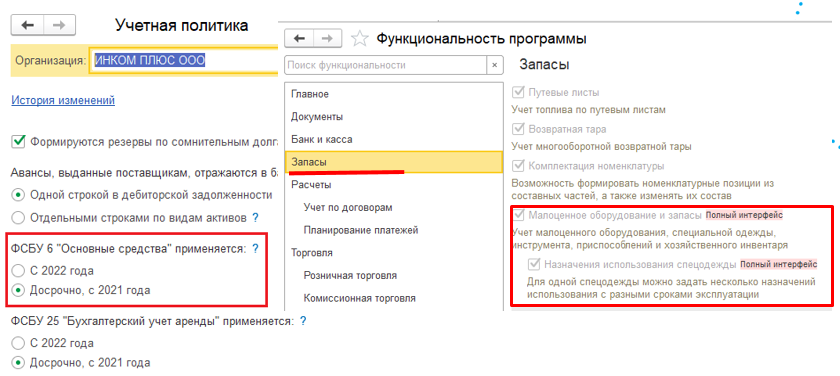

Первым делом укажите в учетной политике, как учитываете малоценку: по новому стандарту либо еще по ПБУ 6/01 (раздел «Главное» — «Учетная политика» — «ФСБУ 6 Основные средства»).

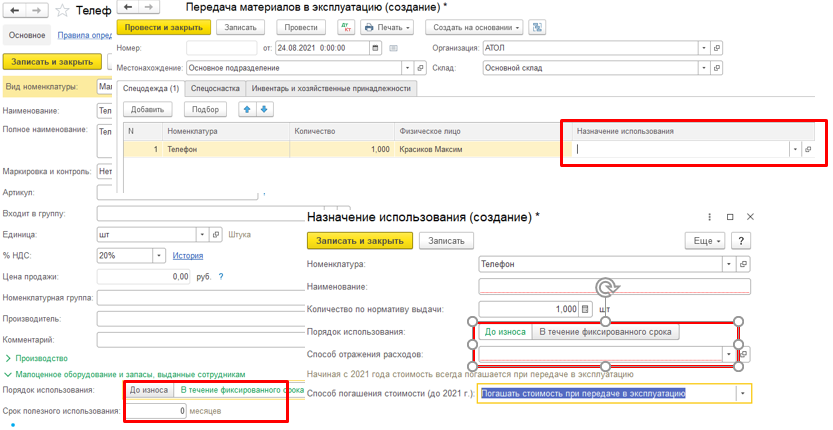

Спецодежду, оборудование можно учитывать в программе более детально, используя функциональность установки срока полезного использования объекта (раздел «Главное» — «Функциональность» — «Запасы» – флажок «Назначение использования спецодежды»).

Поступление малоценных объектов

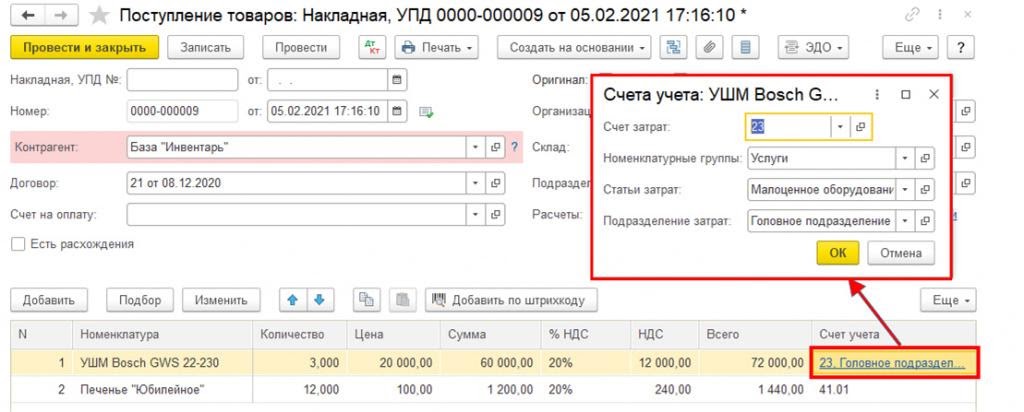

Для учета малоценного оборудования и запасов, признаваемых несущественными, в бухучете в План счетов программы добавили отдельный счет 10.21 «Малоценное оборудование и запасы» с двумя субсчетами и новый вид номенклатуры «Малоценное оборудование и запасы».

Чтобы оприходовать на склад нужные объекты, воспользуйтесь документом «Поступление товаров» или «Авансовый отчет». При их заполнении можно выбрать номенклатурную позицию с нужным видом. Тогда программа предложит сразу выбрать счет и аналитику затрат для отражения этих затрат в бухучете.

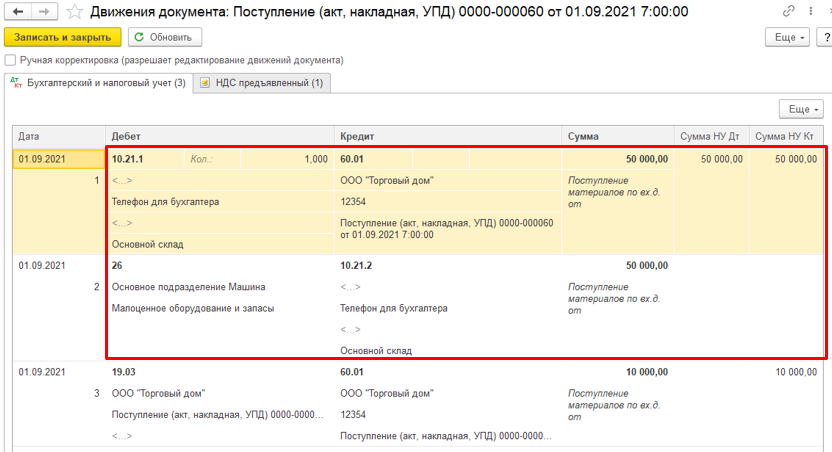

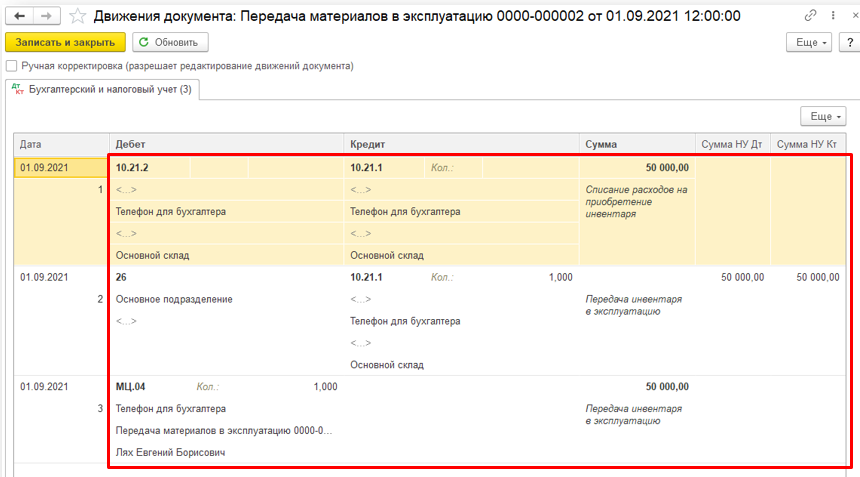

Проведенный документ сформирует проводки по оприходованию объектов на склад на счет 10.21.1 и по списанию стоимости активов в бухучете в расходы со счета 10.21.2 в счет затрат.

После того как отразили поступление объектов, с ними работают обычным образом — проводят перемещение, комплектацию, передачу в производство.

Передача объекта сотруднику в пользование

Передачу малоценного оборудования в эксплуатацию проводят одним из двух документов: «Расход материалов» или «Передача материалов в эксплуатацию».

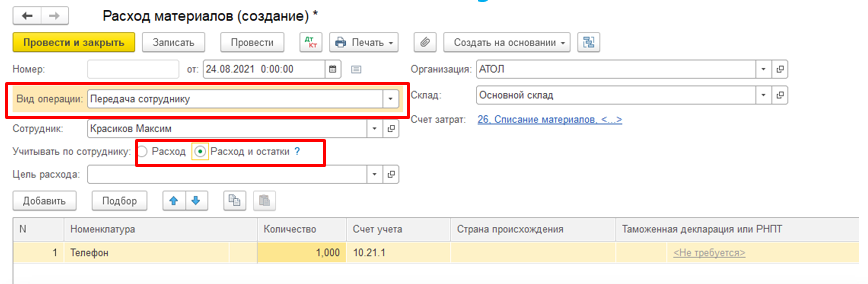

Чтобы заполнить документ «Расход материалов», сначала укажите вид операции «Передача сотруднику». Затем выберите сотрудника, обязательно указав, как будет вестись учет по сотруднику. Вариант «Расход» предполагает оприходование и списание с забалансового счета данного актива. Вариант «Расход и остаток»: объект будет отражен на забалансовом счете и списан с него только после того, как проведем документ списания.

Указав все необходимые настройки в документе, подтягиваем в него нужный малоценный объект. Счет учета 10.21.1 подставляется автоматически. Не забываем проставить счет затрат, на который программа спишет стоимость актива в налоговом учете.

Итог: программа сформирует проводки по списанию, закроет счет 10.21. а также учтет объект на забалансовом счете МЦ.

Выбытие материалов из эксплуатации

Чтобы отследить и проанализировать кому, сколько и чего выдали, изучаем отчет «Материалы, выданные сотрудникам». В нем также можно увидеть срок полезного использования объекта, сколько ему еще осталось служить и предполагаемую дату списания, если эти сведения отражали в программе. Указать эксплуатационный срок актива можно в карточке номенклатуры или в документе «Передача материалов в эксплуатацию» в поле «Назначение использования», если включили этот функционал.

Списание материалов в программе можно отразить двумя документами: «Списание материалов из эксплуатации» и «Списание товаров, материалов». Оба документа – в разделе «Склад».

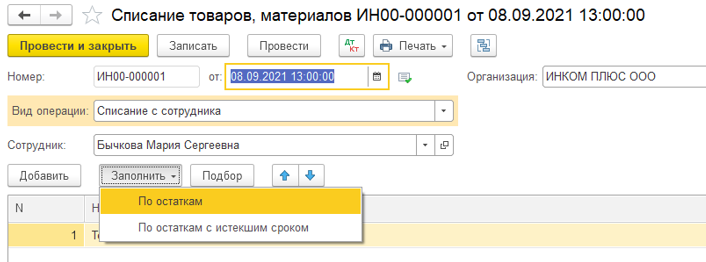

Рассмотрим списание материалов документом «Списание товаров».

Чтобы документ заполнился автоматически по кнопке «Заполнить», сперва укажите вид операции «списание с сотрудника», далее – сотрудника. По кнопке «Заполнить», выбрав нужный способ заполнения – «по остаткам» или «по остаткам с истекшим сроком годности», программа подтянет все необходимые данные в документ. После проведения программа сформирует проводку по списанию объекта с забалансового счета МЦ.

Восстановить списанные активы в программе можно только ручными операциями.

Особенности учета некоторых объектов

НПА по бухучету не требуют обязательно применять критерий существенности в отношении спецодежды и других специальных средств производства, срок службы которых менее 12 месяцев. Их можно учитывать на счете 10 до передачи сотруднику в пользование.

Также не обязательно применять критерий существенности к малоценным ОС до перехода на новый стандарт ФСБУ 6/2020.

Отмена Методических указаний по учету спецсредств и внедрение в бухучет понятия существенности позволяют бухгалтеру выстроить учет и классификацию объектов так, как это действительно удобно и экономически целесообразно.