Внереализационные, а также прочие виды доходов и расходов в конфигурации 1С: Бухгалтерия предприятия 8.3 Редакция 3.0

Виды доходов и расходов в конфигурации 1С БП 3.0 определяются исходя из вида субконто, который должен быть отражен на счетах бухгалтерского и налогового учета, и определяются соответствующим реквизитом связанного справочника.

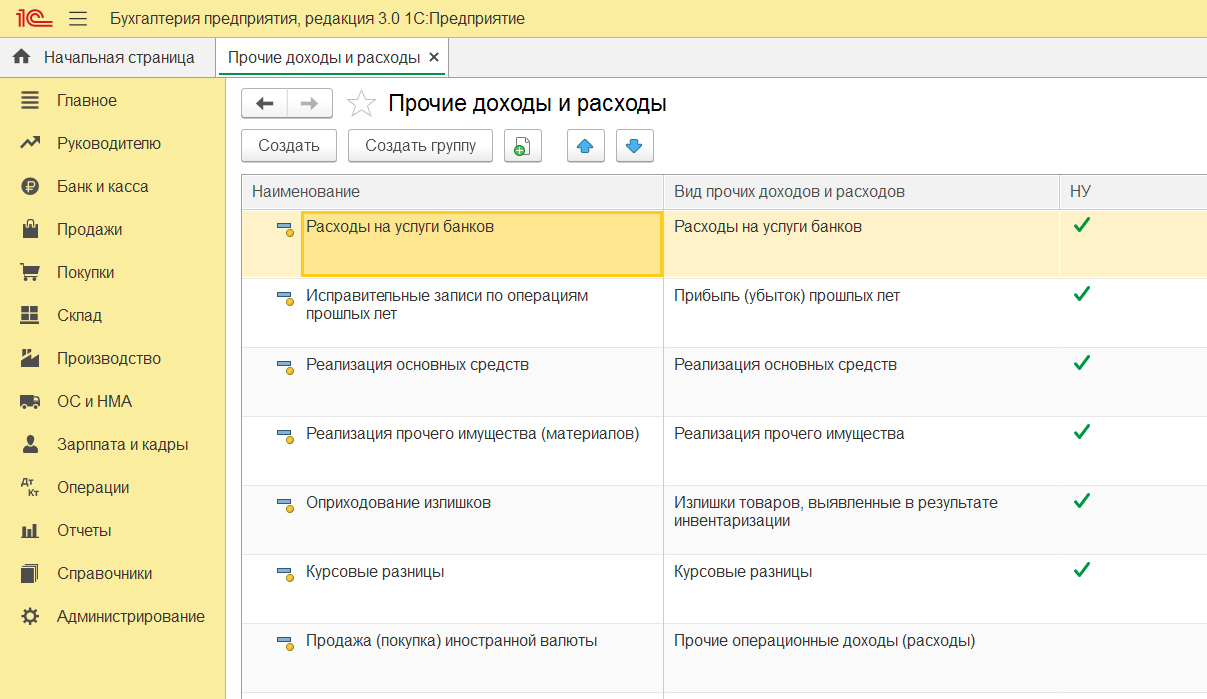

Доступ к данному справочнику возможен из меню Справочники — Прочие доходы и расходы:

Порядок отражения внереализационных доходов и расходов в бухгалтерском и налоговом учете.

Цель деятельности любой организации – это приносить прибыль. Прибыль можно разделить на две категории:

1 . Реализационные доходы – это полученные от продажи товаров, услуг;

2 . Внереализационные доходы – это доход, который не связан с главной сферой деятельности предприятия.

Также каждая организация несет потери, которые не относятся к главной сфере деятельности. Следовательно, внереализационные расходы – это расходы, не связанные с производством товаров или продажей товаров и (или) услуг.

Состав доходов и расходов для целей бухгалтерского учета указаны в ПБУ 9/99 и 10/99. Порядок учета доходов и расходов целью формирования налоговой базы указаны в гл. 25 ст. 250 и ст.265 НК РФ.

Финансовые данные по счету 91 показывает сумму прочих доходов и расходов. Для учета внереализационных доходов служит счет 91.01, а для учета внереализационных расходов используют счет 91.02.

Как отразить внереализационные доходы и расходы в 1С Бухгалтерия 8.3

Примеры внереализационных доходов:

Учет сумм за нарушения долговых обязательств;

76.02 «Расчеты по претензиям» — 91.01 «Прочие доходы»

Курсовая разница;

61.21 «Расчеты с покупателями и заказчиками в валюте» — 91.01 «Прочие доходы»

Прибыль от продажи валюты

57 «Переводы в пути» — 52 «Валютные счета»

51 «Рублевые счета» — 57

Примеры внереализационных расходов:

Услуги банка;

91.02 «Прочие расходы» — 51 «Расчетные счета»

Оплата государственной пошлины;

91.02 — 68.10 «Прочие налоги и сборы»

Оказание безвозмездной финансовой помощи.

91.02 «Прочие расходы» — 76 «Расчеты с разными дебеторами и кредиторами»

Рассмотрим чуть более подробно как отразить в конфигурации 1С Бухгалтерия предприятия 8.3 Редакция 3.0 некоторые ситуации.

Ситуация 1.

Учет внереализационных доходов в виде штрафов и пеней за нарушение условий договора 1С БП 3.0.

Организация Sweet Dreams Ltd нарушила договор поставки товаров и не провела платеж вовремя.

Организация — получатель делает в учете проводку в дебет счета 76.02 «Расчеты по претензиям» в корреспонденции со счетом 91.01 «Прочие доходы».

В налоговом учете входят в состав внереализационных доходов согласно Письму Минфина Российской Федерации от 23.12.2002г № 03-03-01-04/1/189.

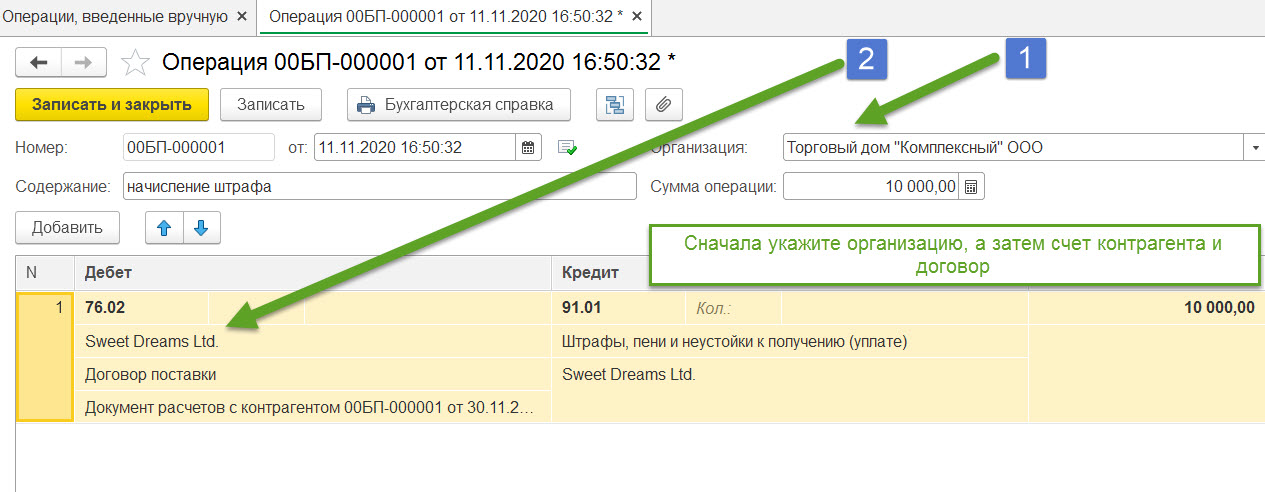

На скриншоте виден пример ввода данной операции через документ Операции – Бухгалтерский учет – Операции, введенные вручную.

Соответственно погашение штрафных санкций будет отражено через документ «Поступление на расчетный счет» : Банк и касса – Банк – Банковские выписки – Приход.

Ситуация 2.

Возникновение курсовых разниц и возможно Внереализационных доходов в 1С БП 3.0.

Организация, от имени которой ведется учет в программе, по договору в иностранной валюте провела операцию реализации.

Курсовая разница в бух.учете учитывается как прочие доходы (или расходы) на 91 счете согласно Приказу Минфина РФ от 10.01.2000г №2н, а в налоговом учете учитывается как внереализационные доходы/расходы.

В программе данная операция отражается следующим образом: формируется документ «Реализация товаров» в разделе Продажи – Реализация.

Заполняем документ, в поле Расчеты указываем счета 62.21 и счет 62.22; также указываем курс валюты на дату отгрузки;

В табличной части заполняем цены и суммы в валюте.

После проведения документа в таблице проводок можем увидеть, что данные проводки содержат суммы в рублях по курсу.

Далее оформляем документ «Поступление на расчетный счет».

Заполняем документ: Вид операции указываем «Оплата от покупателя», счет учета 52, валютный банковский счет, в полях Счет расчетов и Счет авансов указываем 62.21 и счет 62.22.

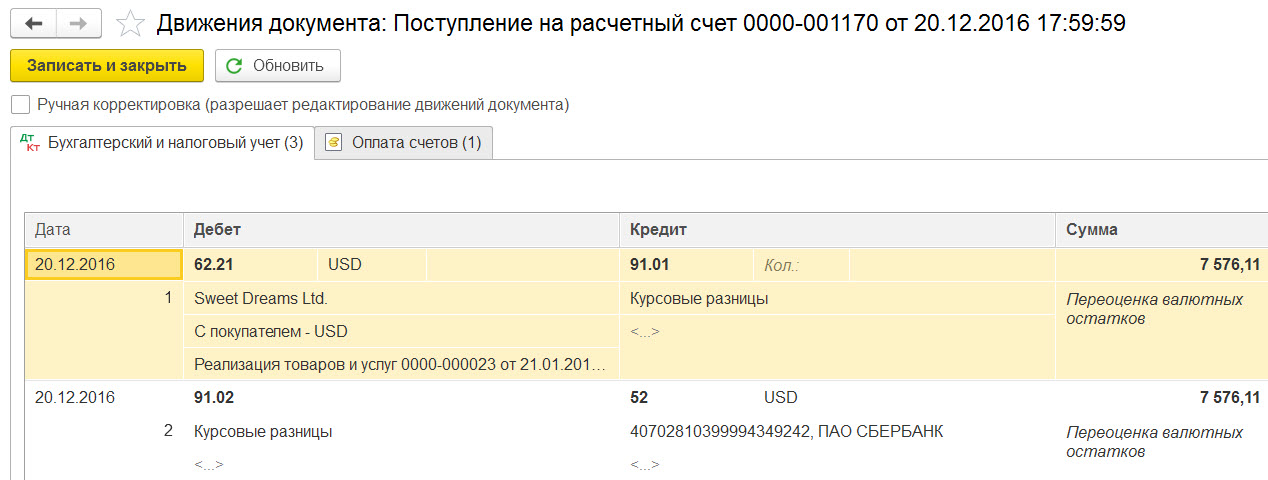

На скриншоте таблицы проводок видим, что произошла переоценка валютных остатков.

Важный момент — в рамках одного договора, при расчетах в валюте, необходимо проводить документы в хронологическом порядке.

В случае ввода документов «задним числом» рекомендуется затем одновременно снять их с проведения и провести повторно, во избежание ошибок расчета программой рублевых сумм.

Ситуация 3.

Учет прочих доходов от продажи иностранной валюты в 1С БП 3.0.

Организация, по которой мы ведем учет, на определенный момент имеет остаток на валютном счете.

Тогда организация поручает обслуживающему банку продать иностранную валюту.

Банк соответственно иностранную валюту покупает.

И на расчетный счет организации перечисляет выручку от продажи иностранной валюты.

Процесс отражается в программе в 2 этапа.

Этап 1. Перечисление иностранной валюты для продажи

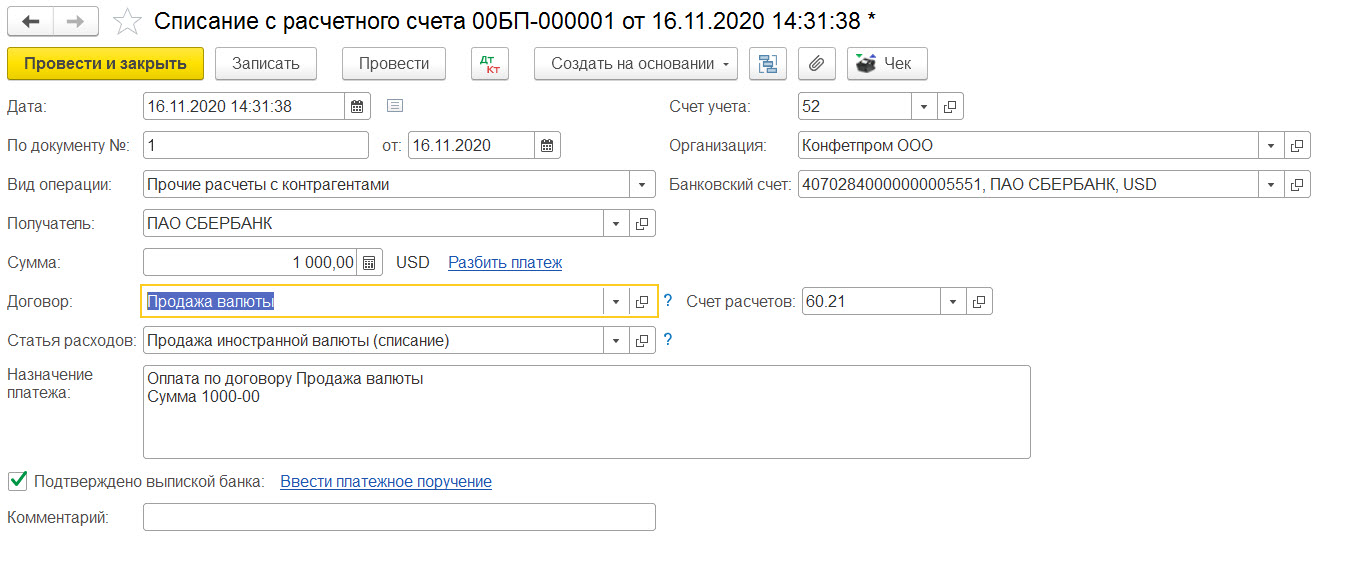

Чтобы оформить продажу валюты в 1С сформируем документ Банк и касса – Банк – Банковские выписки — «Списание с расчетного счета».

Статья движения денежных средств — «Продажа иностранной валюты».

В поле Расчетный счет указываем счет 52 «Расчеты в валюте», в поле Счет расчетов указываем счет 57.22 «Операции в иностранной валюте».

Шаг 2. Поступление денежных средств на расчетный счет

Сформируем документ «Поступление на расчетный счет», аналогично списанию, но в поле Расчетный счет теперь указываем счет 51 «Рублевые счета»,

Вид операции — «Поступления от продажи иностранной валюты», Статья ДДС — «Продажа иностранной валюты (поступление)».

Указываем Курс расчетов и курс покупки банком иностранной валюты.

Соответственно получаем проводки по расчету курсовых разниц и возможно отклонение курса продажи (если курс банка не совпадает с курсом ЦБ РФ).

Ситуация 4.

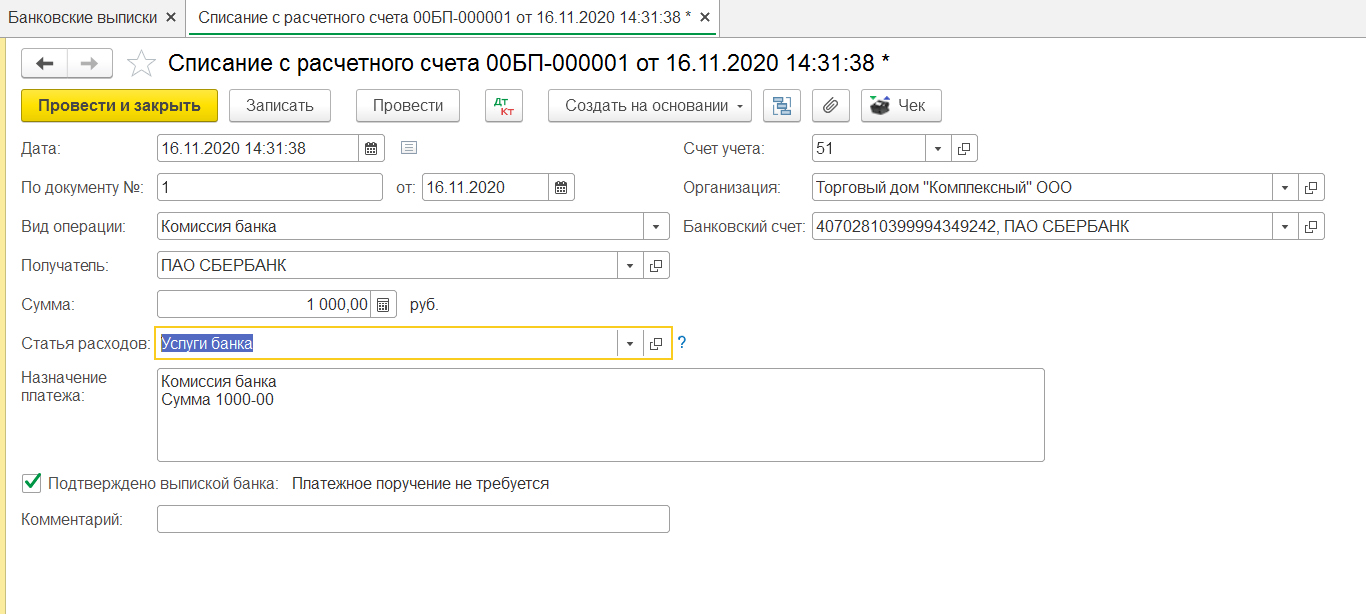

Учет внереализационных расходов на услуги банка в 1С БП 3.0.

Банк, обслуживающий расчетный счет организации, снимает с расчетного счета этой организации банковскую комиссию.

Сумма за данное обслуживание списывается один или несколько раз в месяц в зависимости от условий договора и от банковских тарифов.

В бухгалтерском учете услуги банка относят на счет 91.02 «Прочие расходы» согласно п.11 ПБУ 10/99.

В налоговом учете (налогообложение прибыли) банковские услуги относят к Внереализационным расходам согласно пп.15 п.1 ст.265 НК РФ.

Как отражается данная операция в программе.

Оформляем документ Банк и касса – Банк – Банковские выписки — «Списание с расчетного счета».

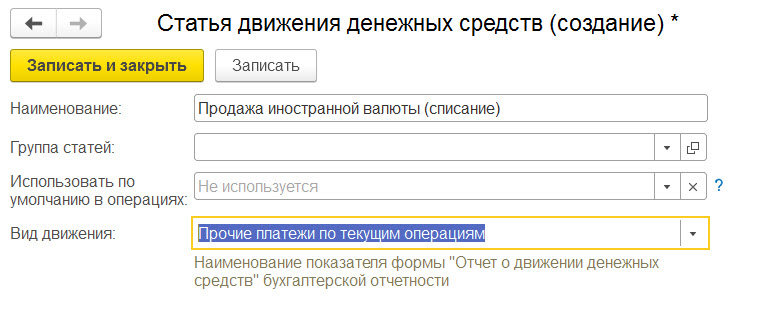

Заполняем реквизиты. Указываем Вид операции — Комиссия банка, Счет дебета выбираем 91.2 «Прочие расходы», Статья расходов выбираем (или создаем)

«Услуги банка» с видом «Движения денежных средств» — «Прочие платежи по текущим операциям».

Налоговый учет — это система хранения информации для расчета налоговой базы на основе данных первичных документов, сгруппированных в порядке, предусмотренном Налоговым кодексом РФ.

Подтверждением данных налогового учета являются:

1 . Первичные учетные документы (в том числе справка бухгалтера);

2 . Аналитические регистры налогового учета;

3 . Расчет налоговой базы.

По назначению регистры налогового учета 1С делятся на следующие группы:

1 . Регистры учета хозяйственных операций — служат для систематизации информации о фактах деятельности хозяйствующего субъекта, которые ведут к возникновению объекта налогового учета;

2 . Регистры учета состояния единицы Налогового учета — выполняют функцию сбора данных о наличии и движении конкретного объекта налогового учета;

3 . Регистры промежуточных расчетов — выполняют вспомогательную задачу: применяются на этапе установления стоимости объекта, а также как источник сведений для заполнения регистров создания отчетных данных;

4 . Регистры создания отчетных данных — существуют для сведения данных о признанных доходах и расходах отчетного (налогового) периода, расчета налоговой базы и расшифровки некоторых отдельных доходов и расходов в налоговой декларации по налогу на прибыль.

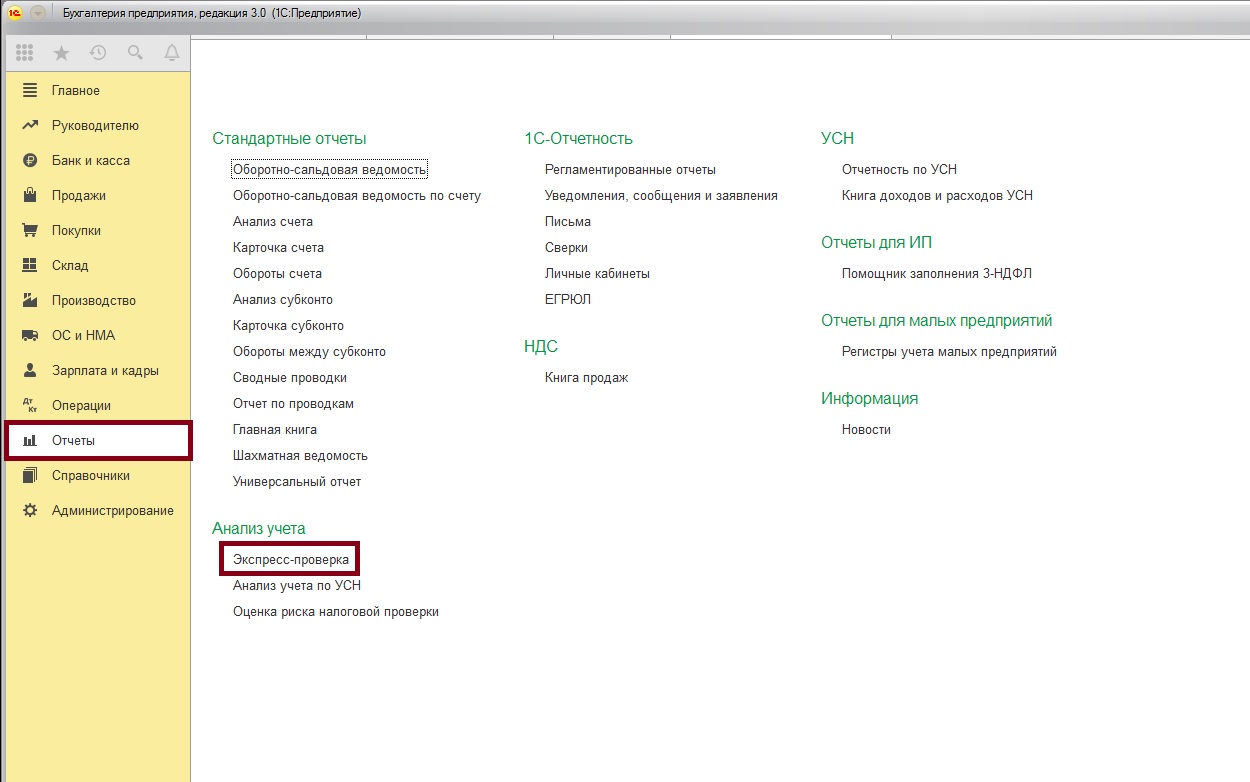

В конфигурации 1С: Бухгалтерия предприятия Редакция 3.0 вывод данных регистров налогового учета доступен из меню Отчеты — Налог на прибыль — Регистры налогового учета, и далее выбирается необходимый регистр:

Как отразить оценочные обязательства в программе 1С

На практике часто встречаются вопросы по отражению оценочных обязательств. Поскольку в программе 1С не предусмотрено определенного документа для создания и погашения возникших обязательств, то не всегда очевидно, как это отразить.

Ситуации, когда организации требуется признавать возникновение оценочного обязательства:

наличие обязательств по гарантийному обслуживанию реализуемой продукции;

затраты на исправление брака в производстве;

затраты на реструктуризацию;

возмещение стоимости товаров при возврате;

возмещение убытков по договорам, если предусмотрена уплата санкций или штрафов;

предстоящие выплаты отпускных работникам;

возмещение ущерба по судебным разбирательствам.

Для каждой из них есть свои особенности отражения в системе 1С, и поэтому я бы хотела рассмотреть несколько примеров обязательств, которые встречаются на практике наиболее часто.

Пример 1: Наличие обязательств по гарантийному обслуживанию.

Организация исполняет обязательства по гарантийному обслуживанию. В нашем примере гарантию выдает сам магазин, а ремонт осуществляет сторонняя организация. Покупатель принес товар, который необходимо отремонтировать. На основании имеющегося опыта мы оцениваем ремонт в 500 рублей и создаем резерв на эту сумму. Затем, в ситуации повышения цен, решаем увеличить резерв еще на 50 рублей. Но организация, выполнявшая ремонт, выставила цену в 700 рублей.

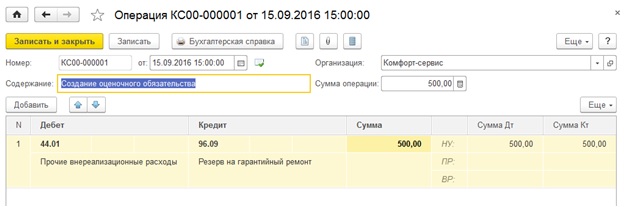

Для начала создадим оценочное обязательство в программе. Это действие производится документом Ручная операция (Операции – Операции, введенные вручную – Создать). На рисунке 1 показано, как правильно заполнять документ. Мы создаем резерв на сумму 500 рублей, указав проводки Дт — 44.01 / Кт — 96.09.

Рисунок 1 – Ручная операция по созданию резерва.

При закрытии месяца операцией «Закрытие счета 44 «Издержки обращения»» происходит списание издержек на финансовые результаты. Эта операция сформирует проводки Дт — 90.07.1 / Кт — 44.01.

После закрытия месяца нам надо увеличить сумму оценочного обязательства. Для этого проводится дисконтирование обязательств, которое так же выполняется с помощью документа Операции, введенные вручную и заполняется проводками Дт — 91.02 / Кт — 96.09. Как и было описано в нашем примере, мы увеличим сумму обязательства на 50 рублей.

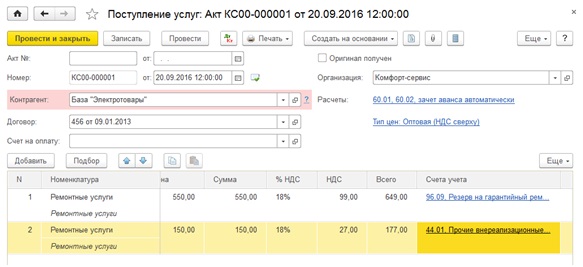

Услуги по ремонту были выполнены, и теперь мы должны оплатить их сторонней организации. Стоимость услуг превысила наш резерв на 150 рублей. В связи с этим в поступлении услуг мы указываем стоимость не одной суммой, а двумя, как показано на рисунке 2. Для суммы 550 рублей мы указываем счет учета 96.09, а для сумы 150 рублей – 44.01.

Рисунок 2 – Поступление услуг по ремонту.

Списание издержек обращения на финансовые результаты проводится с помощью операции Закрытие счета 44 «Издержки обращения» (Операции – Закрытие месяца), которая сформирует проводку Дт — 90.07.1 / Кт — 44.01.

Пример 2: Наличие обязательств по исправлению брака в производстве.

Производственная организация использует оценочный резерв для исправления бракованного изделия. Брак возник в процессе производства и виновное лицо не было выявлено. Исправление брака осуществляет сотрудник производства с использованием запасных деталей. За счет оценочных обязательств мы списываем из материалов деталь и выплачиваем зарплату сотруднику, производившему ремонт.

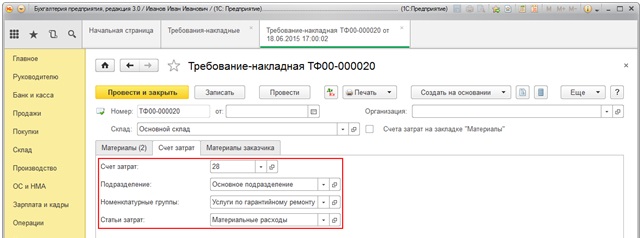

В первую очередь спишем запчасти, израсходованные на исправление брака. Для этого заполним документ Требование-накладная (Производство – Требования-накладные – Создать): на вкладке Счет затрат указываем 28 счет и ниже указываем статью Материальные расходы (рисунок 3). После проведения документ сформирует проводки Дт – 28 / Кт — 10.05.

Рисунок 3 – Списание запчастей на исправление брака.

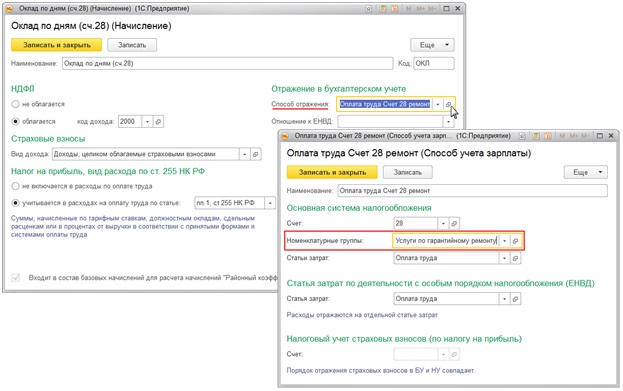

Сотруднику, осуществившему ремонт необходимо оплатить работу, поэтому теперь начислим ему зарплату. Для этого создадем документ Начисление зарплаты (Зарплата и кадры – Все начисления – Создать – Начисление зарплаты). Чтобы начисления отразились на 28 счет необходимо настроить способ отражения. Для этой цели создаем новый вид начисления (рисунок 4, левое окно) с названием Оклад по дням (сч.28). Создание нового вида начислений необходимо, чтобы мы могли применять его и в дальнейшем. Для этого вида начисления настраиваем новый способ отражения, где и указываем счет начисления 28, а номенклатурную группу (как указывали и для детали) – Услуги по гарантийному ремонту (рисунок 4, правое окно).

Рисунок 4 – Настройки начисления на 28 счет.

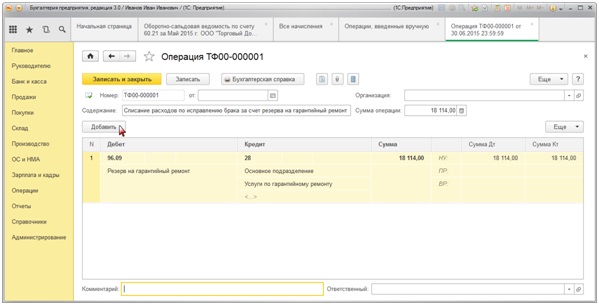

После того как детали списаны, а зарплата начислена, можем списать за счет резервов расходы по исправлению брака. Для этого создаем ручную операцию (Операции – Операции, введенные вручную – Создать) и укажем следующие счета: Дт — 96.09 / Кт – 28 (как показано на рисунке 5).

Рисунок 5 – операция по списанию расходов на исправление брака за счет резервов.

Остаток оценочного обязательства можно увидеть, сформировав ОСВ по счету 96.09.

Рассмотренные примеры основаны на наиболее распространенных и универсальных ситуациях. Поэтому ознакомившись со статьей, вы обязательно справитесь с отражением оценочных обязательств.

Елена Воскобой,

Специалист по сопровождению программ 1С

Учет затрат в «1С:Бухгалтерия 8» с 2021 года

Материалы газеты «Прогрессивный бухгалтер», июль 2021 г.

С этого года запасы учитываем по новому ФСБУ 5/2019. Посмотрим, как наладить учет материалов, товаров, готовой продукции, незавершенки с учетом нового стандарта.

Настраиваем метод учета запасов

Корректное закрытие затратных счетов начинается с заполнения учетной политики организации. Напомним, что «учетка» в программе создается ежегодно, а также вместе с ней надо заполнить справочник «Перечень прямых расходов».

Первое, что указываем в учетной политике – способ оценки МПЗ. Функционал программы позволяет выбрать между двумя вариантами.

Вариант 1. Метод средней оценки. В этом случае себестоимость единицы учета запасов считается так: общую себестоимость вида запасов делим на их количество, с учетом остатка на начало периода.

Вариант 2. Метод ФИФО. Это когда первыми выбывают с учета ТМЦ, поставленные на учет первыми.

Далее есть возможность указать чем занимается организация:

Галочка «Выпуск продукции» – для организаций, которые занимаются производством.

Галочка «Выполнение работ, оказание услуг заказчикам» – для тех, кто оказывает услуги.

Если речь о торговой компании, которая ничего не производит, галочки не ставим. Это значит, счет 20 в данном случае программа не использует.

Собираем затраты на производство

Прямые расходы компании, которые можно отнести к конкретному виду продукции, отражаются на счетах 20 и 23. Косвенные расходы – те, которые относятся к производству сразу нескольких видов продукции, – на счетах 25 и 26.

Деление не формальное! Из плана счетов программы видим, что счета прямых расходов имеют субконто «Номенклатурная группа». Поэтому данные расходы могут быть списаны по конкретной номенклатурной группе напрямую в себестоимость производства.

Счета косвенных расходов не имеют необходимое субконто и, значит, не могут закрываться прямиком в себестоимость конкретного товара.

Закрываем счет 20 по услугам

Если поставили галочку напротив «Выполнение работ, оказание услуг заказчикам», надо выбрать, как именно списываются затраты со счета 20.01 при закрытии месяца. Для этого на вкладке появится специальное поле. Возможные варианты смотрите в таблице 1. Обращаем внимание: эта настройка касается только услуг.

Таблица 1. Списание затрат по услугам при закрытии месяца

Способ списания

В чем заключается

Без учета выручки

Все затраты, накопленные на счете 20.01, списываются регламентной операцией при закрытии месяца в Дт 90.02.1 «Себестоимость продаж по деятельности с основной системой налогообложения», независимо от того, была выручка или нет

С учетом всей выручки

Этот способ – полная противоположность предыдущему. А именно: если по итогам месяца есть выручка по конкретной номенклатурной группе, счет 20.01 закроется. Иначе, если выручки не было, – не закроется.

Если по итогам закрытия месяца надо отразить незавершенное производство по закрытой номенклатурной группе, проведите документ «Инвентаризация НЗП». Укажите в нем конкретную номенклатурную группу, которая не должна закрыться на счет себестоимости 90.02.1

С учетом выручки только по производственным услугам

Учитывается только та сумма выручки, которую провели документом «Оказание услуг». Если провели документ «Реализация товаров и услуг», соответствующую выручку для расчета списания затрат программа проигнорирует

Определяем общехозяйственные расходы

Установили галочку «Выпуск продукции»? Тогда настройте поле «База распределения косвенных расходов». Какую именно базу выбрать для распределения косвенных расходов, подскажет таблица 2.

Также в программе реализована возможность установить особые правила распределения для определенных затрат.

И имейте в виду: с 2021 года применяем единственный метод учета общехозяйственных расходов – метод неполной (сокращенной) производственной себестоимости («директ-костинг»). Метод полной производственной себестоимости («абсорпшен-костинг») больше не применяется, так как с 01.01.2021 заработал ФСБУ 5/2019 «Запасы». То есть раньше можно было относить на фактическую себестоимость готовой продукции управленческие расходы. Теперь такие схемы – под запретом.

Соответственно в программе «1С:Бухгалтерия 8» с 2021 года возможен только один вариант учета общехозяйственных расходов – метод «директ-костинг» (применяется по умолчанию). Переключатель «Общехозяйственные расходы включаются» в форме «Учетная политика» с 2021 г. скрыт.

Счет 26 в бухучете закрывается на счет 90.08.1, если в форме «Учетная политика» установили хотя бы один из флажков – «Выпуск продукции» или «Выполнение работ, оказание услуг заказчикам». В налоговом учете в этом случае затраты, учтенные на счете 26, всегда относятся к косвенным.

Счет 26 в бухучете закрывается на счет 90.02.1 при условии, что в форме «Учетная политика» сняли оба флажка: «Выпуск продукции» и «Выполнение работ, оказание услуг заказчикам». Этот вариант – для организаций, деятельность которых не связана с производственным процессом (комиссионеры, агенты, брокеры, дилеры и т. п., за исключением торговцев) и которые все затраты учитывают на счете 26.

Таблица 2. База распределения косвенных расходов

Возможная база

Как закрывается счет 25 на счет 20

Если в базе есть документ «Отчет производства за смену». Причем мы видим не только стоимость, но и количество выпущенной продукции

Если есть документ «Отчет производства за смену». Причем при данном методе, в отличие от предыдущего, мы видим только сумму выпущенной продукции

Пропорционально заработной плате по статьям затрат в НУ – оплата труда

Пропорционально материальным расходам по статьям затрат в НУ – материальные расходы

Должна быть выручка, то есть документы реализации или акт об оказании услуг

Базой выступает оборот по счету 20, без отбора по статьям затрат

Отдельные статьи затрат

Базой выступает оборот по счету 20, с отбором по указанному списку статей затрат в поле «список статей затрат»

Ничего не закрывается автоматически. Надо делать закрытие вручную. Способ используют в редких случаях, когда организации не подходит стандартное закрытие, ни один из вышеперечисленных вариантов

Секреты перечня прямых расходов

Чтобы программа правильно закрывала счета 20 и 23, верно заполняла Декларацию по налогу на прибыль и корректно считала налог на прибыль, каждый год настраивайте перечень прямых расходов (раздел «Главное» – Ссылка «Налоги и отчеты» – вкладка «Налог на прибыль» – синяя ссылка «Перечень прямых расходов»).

Чтобы внести запись в перечень, нажмите на кнопку «Создать». В карточке выберите период действия, организацию, вид расходов налогового учета, счет дебета. Для большей детализации укажите статью затрат по бухучету.

Те расходы, которые не включили в перечень, для программы становятся косвенными и при закрытии месяца списываются в налоговом учете на счет 90.08.

Что делать, если счета не закрылись

Бывает, что месяц закрылся хорошо, но при анализе оборотно-сальдовой ведомости мы видим, что счета закрылись не полностью или вовсе не закрылись. Тогда проанализируйте:

Проводки в регламентной операции «Закрытие счетов: 20, 23, 25, 26». Ваша задача – найти на какой счет закрылись счета 20 и 23. Если на 90.08, то, скорее всего, не хватает записей в перечне прямых расходов – проверьте их.

Отчет «Анализ субконто. Просмотрите, по какой номенклатурной группе и статье затрат не произошло полное/частичное закрытие счета 20/23 на счет 90.02. Возможные причины: незавершенное производство, недостаток записей в справочнике прямых расходов или отсутствие выручки по номенклатурной группе.

После анализа и изменения документов месяц закройте заново.

Бывает, что программа выдает ошибки с указанием на то, где проблема и как ее устранить. Тогда исправьте ошибки, следуя рекомендациям. После – перезакройте месяц.

Как отразить убыток в 1С 8.3

Как отразить убыток в 1С 8.3? До выхода «1С:ERP Управление предприятием» версии 2.4.2, в котором разработчиком была внедрена автоматизация процедуры, позволяющая отразить прошлогодние убытки, пользователям приходилось прибегать для их учета и отражения операций в контуре оперативного управления к статьям справочника расходов будущих периодов (сокращенно РБП). Даже с релизом обновления 2.2, где в документации распределения РБП дебютировала возможность независимого внесения сумм бухгалтерского, управленческого, а также налогового учета, возможность указания статьи распределения для РБП с разноской счета 99 и расчета сумм зачета от вырученной прибыли в автоматическом режиме осталась нереализованной.

Из-за этого вплоть до версии 2.4.2 с целью отражения потерь в регламентированном учете по предприятиям, ведущим регистрационный учет на общей системе обложения налогами, применялся документ «Операции», где пользователям приходилось вручную осуществлять заполнение суммы распределения по ВР и НУ.

Отражение убытков в 1С:ERP

Главное нововведение обновления 2.4.2 — это возможность ведения учета в рамках налогового учета, а также отражение убытков при подготовке декларации по налогу на прибыль, без необходимости осуществлять операции вручную.

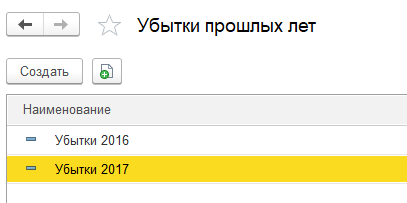

Для данных задач в систему были внедрены: счет 97.11 и справочник с аналогичным наименованием. Одновременно с этим добавленный справочник — единственный имеющийся у добавленного счета субконто.

Как правило, заполнение справочника прошлых убытков осуществляется в автоматическом режиме: при закрытии календарного года и до того, как будет произведена реформация баланса, система осуществляет проверку на наличие в справочнике записи с годом, который соответствовал бы закрываемому периоду. При отсутствии даты новый элемент для текущего года будет добавлен автоматически.

Для учета разниц во времени по финансовым потерям, по требованиям стандарту бухгалтерского учёта РФ 18/02, в перечень разновидностей налоговых обязательств/активов (ОНО/ОНА) добавляется одноименный актив.

Закрытие месяца для предприятий на ОСН (общая система налогообложения) в части расчета и учета убытков осуществляется следующим образом:

- По счету 99.01.1 (Убытки и доход по деятельности с ОСН) подсчитывается остаток в налоговом учете.

- Если представленный пунктом выше остаток соответствует финансовым потерям, сумму последних списывают с данного счета, перенося на счет 97.11 (Дт 97.11 – Кт 99.01.1), одновременно с этим заполняя в контировке суммы НУ. Уже на этом счете в контировке аналитического счета прошлых убытков осуществляется заполнение элементом одноименного справочника в соответствии с закрываемым годом. В случае отсутствия такого элемента система создаст его в автоматическом режиме.

- Если на предприятии, по которому осуществляется закрытие года, в политике учёта фигурирует флаг, требуется положение бухгалтерского учета 18/02, а сумму переносимого убытка вносят в «Сумма Кт ВР» и «Сумма Дт ВР» с отрицательным значением. Сальдо по дебету счета 09 «Отложенные налоговые активы» на время закрытия календарного года по аналитическому счету «Убыток текущего периода» переносятся в дебет 09 счета на аналитический счет «Убытки прошлых лет» (требуется формирование контировки Дт 09 «Убытки прошлых лет» – Кт 09 «Убыток текущего периода»). Имеющийся остаток по указанному выше счету 09 согласно аналитическому счету «Убыток текущего периода» на конец прошлого и на начало текущего года принимается за ошибку, которая должна быть исправлена с последующим повторным выполнением регистрационной процедуры его закрытия.

Закрытие прошлогодних убытков в 1С 8.3

Закрытие зафиксированных прошлогодних убытков осуществляется при выполнении регламентного процесса закрытия месяца, если за текущий период имеется прибыль. Для данных целей в обновленной до версии 2.4.2 программы в перечне процедур закрытия месяца предусмотрена процедура «Списание убытков прошлых лет», осуществляемая в автоматическом режиме, если имеется остаток по дебету счета 97.11. При выполнении данного шага система производит расчёт суммы потерь за прошлые годы (вплоть до десяти лет) и, если имеется прибыль за текущий период, производит списание убытка на сумму зафиксированной ранее прибыли, вследствие чего формируются контировки Дт 99.01.1 – Кт 97.11 суммы по НУ.

Если в политике учёта предприятия установлен флаг, указывающий на ведение учета организацией согласно положению по бухгалтерскому учёту 18/02, тогда размер списываемых со счета 97.11 финансовых потерь выражается в суммах разниц во времени с отрицательным значением.

Списание осуществляется перед тем, как производится расчет прямого государственного сбора, который идет с прибыли предприятия. Результат процедуры учитывается в процессе расчета налога на прибыль на последующем этапе закрытия месяца.

Перенос прошлогодних убытков при обновлении настроек 1С ERP до актуальной версии

Все сказанное выше касается новых систем, в которых не предусмотрена информация по убыткам за прошлые годы, которые остаются после того, как система будет обновлена предшествующих версий. Но что же делать, если в рамках системы уже проводился учет на счете 97.21 и убытки были закрыты вручную?

В данном случае после обновления настроек остаток необходимо будет вручную отнести на начало текущего года со счета 97.21 на счет 97.11, прибегнув к документу «Операция (регл.)». Так как после обновления настроек справочник прошлогодних убытков окажется пустым, нужно будет вручную подготовить элементы по тем годам, по которым имеются незакрытые убытки, и при переносе со счета самостоятельно и корректно произвести заполнение аналитического счета 97.

Важно не забывать о том факте, что списание прошлогодних убытков (до десяти лет) не осуществляется в автоматическом режиме. В данном случае появится оповещение о наличии подобных сумм при закрытии по регламентированному учету за последний месяц в году.

С целью списания прошлогодних убытков за период от десяти лет и более с текущего момента потребуется применение документа «Операция (регл.)», отталкиваясь от принятого решения и с заполнением следующих его проводок:

- Дт 91.02 ПР – Кт 97.11 НУ на убыток, который подлежит списанию;

- Дт 91.02 ВР – Кт 97.11 ВР на убыток с отрицательным значением, который подлежит списанию.

Учет прошлогодних убытков для предприятий на УНР

Для предприятий, которые уплачивают государственные сборы по упрощённой системе налогообложения, в рассматриваемой версии программного обеспечения пока что не реализован автоматический учет прошлогодних убытков. Заполнение 3-го раздела «Книги учета доходов и расходов» пока что может быть осуществлено исключительно вручную.

Анализ итогов расчета и списания прошлогодних убытков

В перечне справок раздела «Справка-расчет» имеется отчет «Списание убытков прошлых лет», где представлены сведения об остатках прошлогодних убытков на начало и конец периода, прибыли текущего периода и размере убытков, которые учтены в уменьшение дохода в разрезе периодов формирования и списания финансовых потерь.

Учет реализации основных средств с убытком в программе 1С:Бухгалтерия 8.

В данной статьи описаны особенности налогового учета операций по реализации основных средств с убытком, т.е когда организация продает основное средство ниже остаточной стоимости.

Так же эта статья может оказаться полезной тем пользователям программ 1С, у которых возникли вопросы:

«Почему в декларации по налогу на прибыль налоговая база не совпадает с данными обороно-сальдовой ведомости по налоговому учету?

«Почему сумма налога на прибыль считается не правильно?»

«Почему налог на прибыль не равен прибыли по отчету о прибылях и убытках, умноженный на ставку налога?»

«Почему в отчет о прибылях и убытках получился убыток, но при этом считается налог на прибыль?»

«Почему, если в декларации по налогу на прибыль базу по налогу на прибыль умножить на ставку, то данные не совпадают с суммой налога на прибыль заполненной программой автоматически?»

Одним из ответов на эти вопросы может быть в том, что организация продала основное средство с убытком и эта операция была не верно отражена в программе 1С.

Особенность отражения операций по реализации основных средств с убытком, заключается в том, что в соответствии с п.3 Статьи 268 Налогового Кодекса РФ, если остаточная стоимость основного средства, с учетом расходов, связанных с его реализацией, превышает выручку от его реализации, разница между этими величинами признается убытком налогоплательщика, который включается в состав прочих расходов налогоплательщика равными долями в течение срока, определяемого как разница между сроком полезного использования этого основного средства и фактическим сроком его эксплуатации до момента реализации.

Разберем эту особенность на примере.

Пример.

12.01.2010 года организация приняла к учету «Основное средство» стоимостью 360 000 рублей.

Метод амортизации — линейный.

Срок полезного использования был установлен 36 месяцев.

Амортизационная премия не применялась.

20.01.2011 организация продает данное основное средство по цене 96 000 рублей.

В 1 квартале 2011 года организацией получена прибыль от реализации 200 000 рублей.

ПБУ 18 не применяется, НДС не учитываем.

На момент реализации остаточная стоимость данного ОС составляет 240 000 рублей (360 000 — 360 000 / 36 * 12), т.е организация продает ОС с убытком 144 000 рублей (240 000 — 96 000).

Оставшийся срок начисления амортизации составляет 24 месяца (36 -12).

В соответствии с п.3 Статьи 268 НК РФ по налоговому учету организация должна уменьшать налоговую базу по налогу на прибыль ежемесячно, начиная с февраля 2011 года на сумму 6 000 рублей (144 000 / 24).

Т.е. в 1 квартале 2011 года база по налогу на прибыль 200 000 рублей должна быть уменьшена на 10 000 (сумма начисленной амортизации за январь) и 12 000 (сумма учтенного убытка от реализации ОС за февраль и март).

В результате получим:

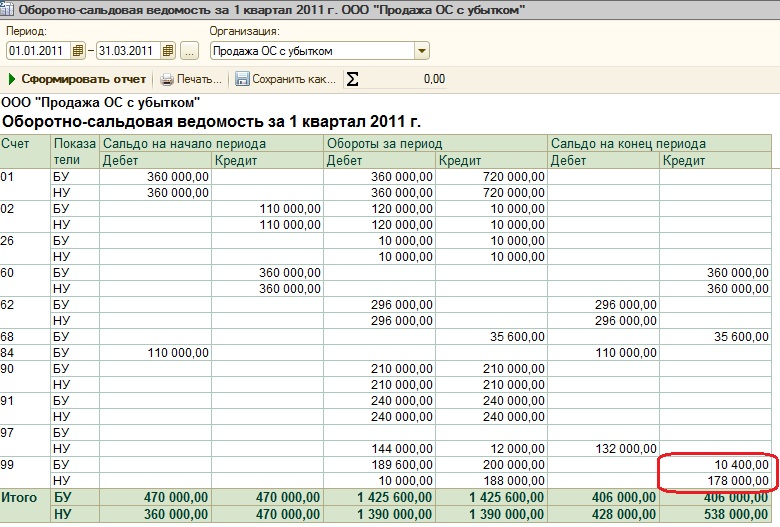

в бухгалтерском учете — прибыль до налогообложения 46 000 рублей (200 000 — 144 000 — 10 000)

в налоговом учете — налогооблагаемую прибыль 178 000 рублей (200 000 — 10 000 — 12 000)

налог на прибыль — 35 600 рублей (178 000 * 0,2)

чистая прибыль — 10 400 рублей (46 000 — 35 600)

Реализация в программе 1С:Бухгалтерия 8 ред. 2.0 (релиз 2.0.28.3).

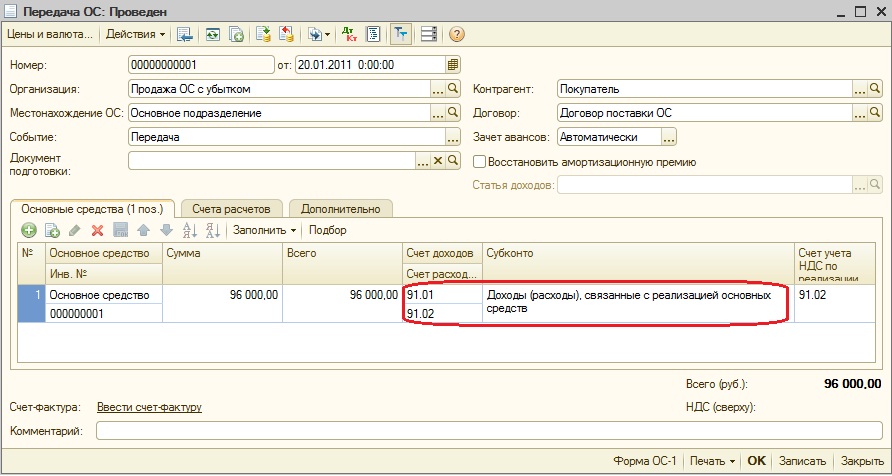

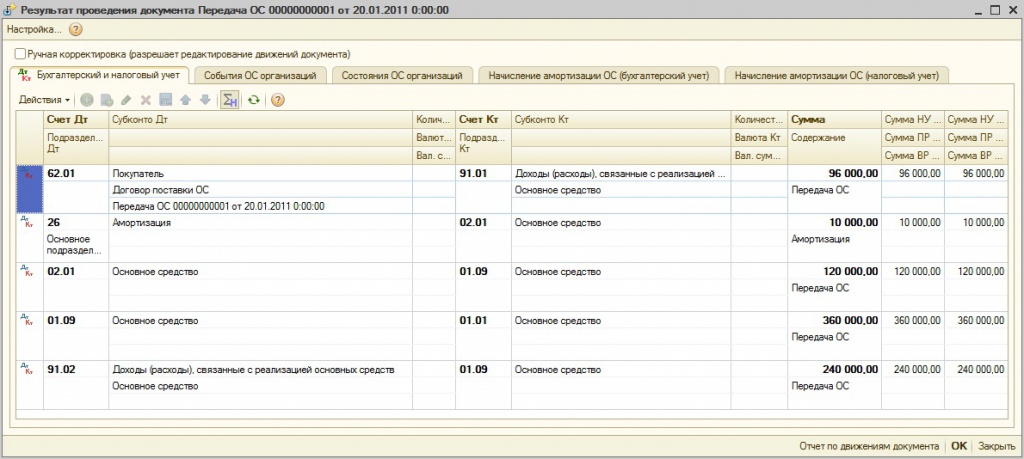

1. Для отражения операции по реализации основного средства используется документ «Передача ОС» (Меню — ОС — Передача ОС)

Документом будут сформированы проводки по бухгалтерскому и налоговому учету:

Отражен доход от реализации ОС — 96 000 рублей

Начислена амортизация по ОС за текущий месяц — 10 000 рублей

Списана сумма начисленной амортизации за весь период эксплуатации данного ОС в кредит счета 01.09 — 120 000 рублей (10 000 * 12 месяцев)

Списана первоначальная стоимость ОС в дебет счета 01.09

Отражен расход,связанный с реализацией данного ОС — 240 000 рублей (360 000 — 120 000)

Также сделаны необходимые записи в регистры учета основных средств (Событие ОС организации, Состояние ОС организации, Начисление амортизации ОС (бухгалтерский учет), Начисление амортизации ОС (налоговый учет))

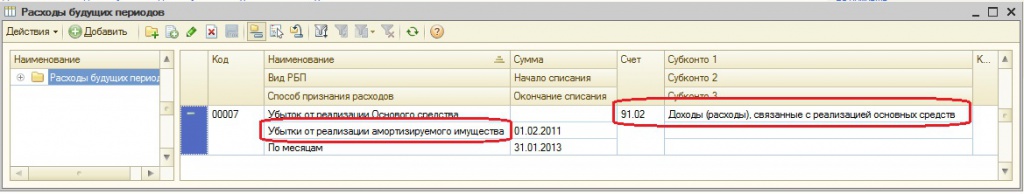

2. Для правильного распределения убытка от реализации данного основного средства в налоговом учете в течении оставшихся 24 месяце, необходимо правильно создать и заполнить соответствующий элемент справочника «Расходы будущих периодов» (Меню — Предприятие — Доходы и расходы — Расходы будущих периодов)

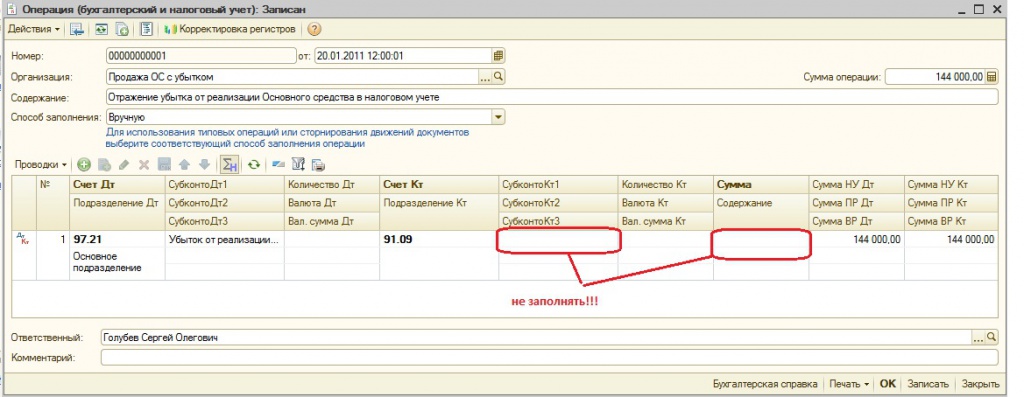

3. Необходимо отразить операцию по учету суммы убытка от реализации основного средства в налоговом учете. Для этого используем «Операцию введенную в ручную» (Меню — Операции — Операции введенную в ручную).

Обращаю внимание, что сумма убытка отражается только в налоговом учете, а так же не заполняется субконто кредита счета 91.09.

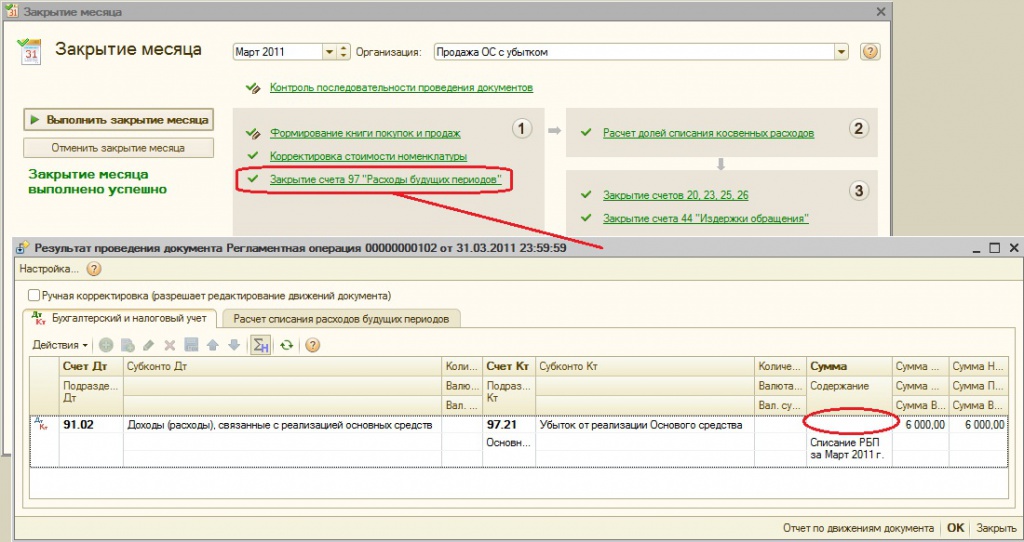

4. Суммы полученного убытка от реализации Основного средства в налоговом учете будут отражаться ежемесячно регламентными операциями «Закрытие счета 97 (расходы будущих периодов) (Д91.02 К97.21)

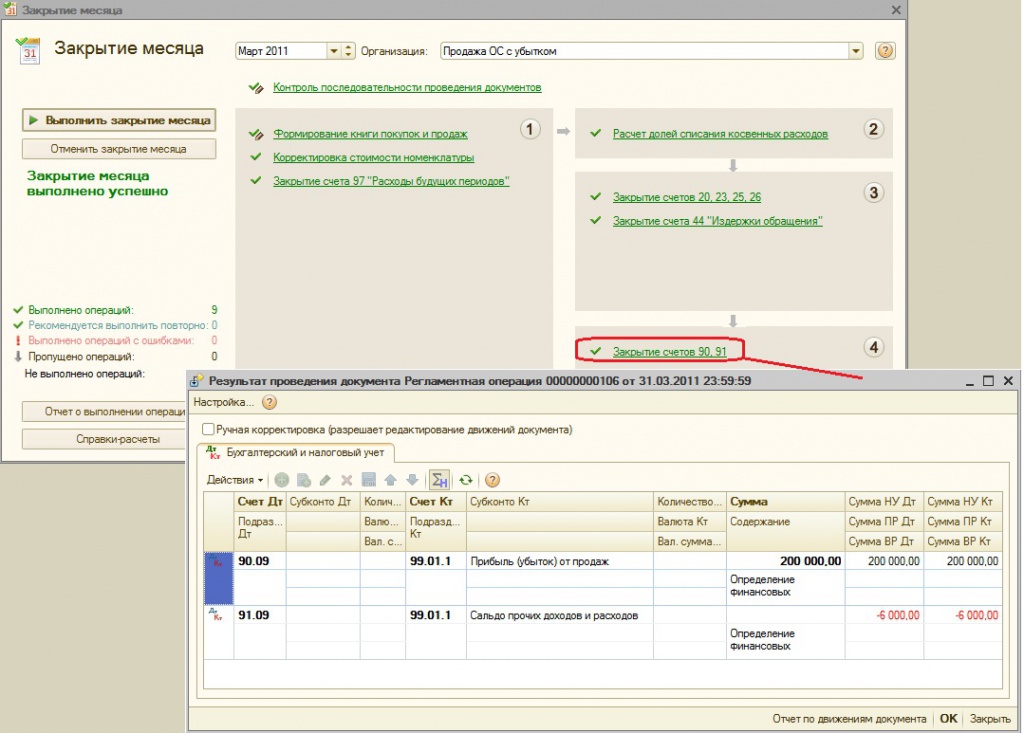

Регламентной операцией «Закрытие счетов 90,91» налогооблагаемая база по налогу на прибыль по счету 99.01.1 будет уменьшена на сумму учтенного убытка текущего периода от реализации данного основного средства (Д91.09 К99.01.1).

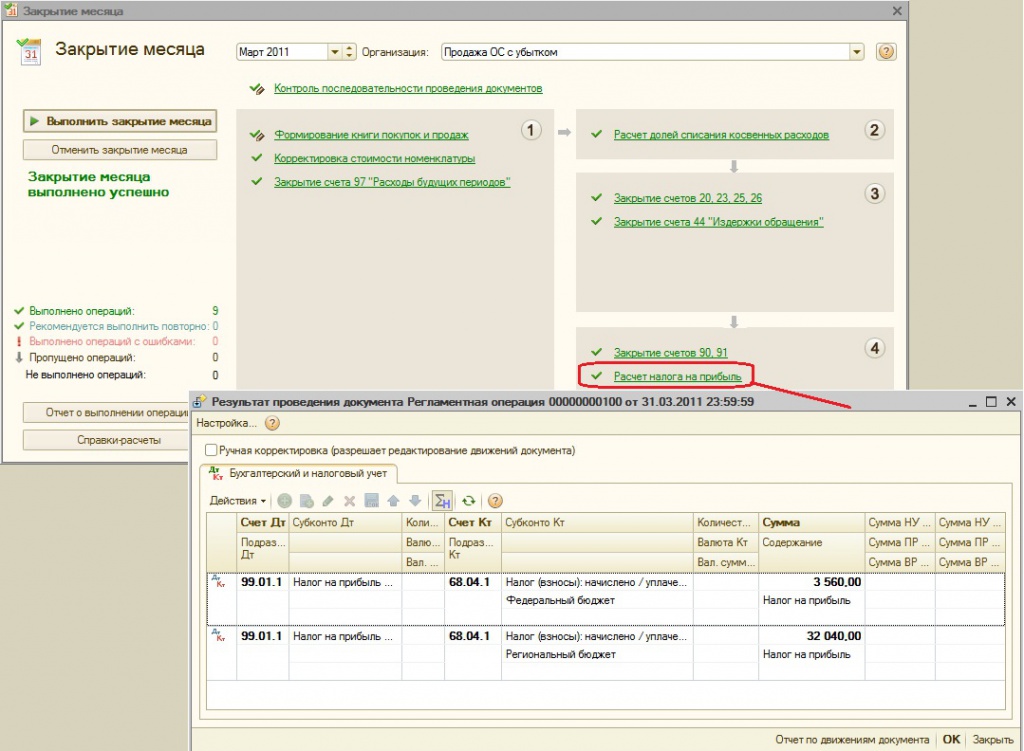

Расчет налога на прибыль будет произведен регламентной операцией «Расчет налога на прибыль» с учетом полученного убытка от реализации Основного средства» (3 560 + 32 040 = 35 600 рублей)

В отчет Оборотно-сальдовая ведомость мы увидим налогооблагаемую базу по налогу на прибыль (178 000 рублей) и чистую прибыль (10 400 рублей)

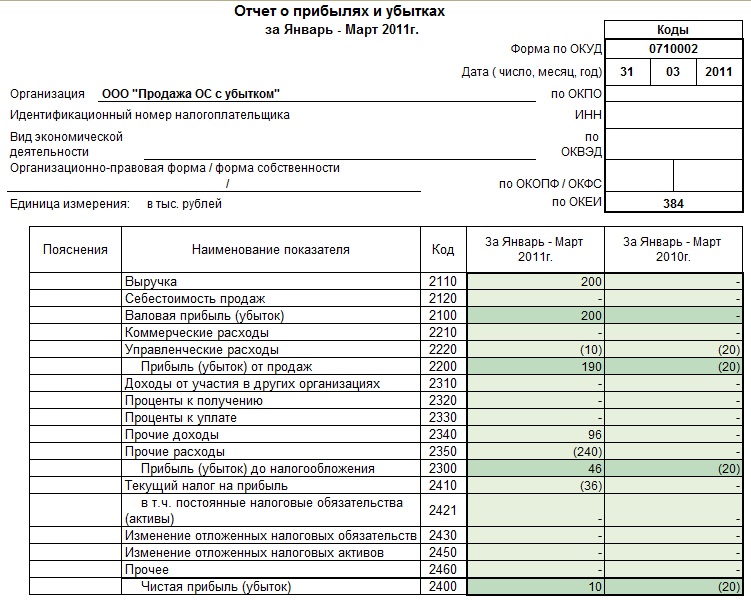

Отражение данного результата в Отчет о прибылях и убытках.

выручка от реализации (строка 2110) — 200 000 рублей

начисленная амортизация в январе (строка 2220) — 10 000 рублей

доход от реализации ОС (строка 2340) — 96 000 рублей

балансовая (остаточная) стоимость ОС (строка 2350) — 240 000 рублей

прибыль до налогообложения (строка 2300) — 46 000 рублей

текущий налог на прибыль (строка 2410) — 35 600 рублей

чистая прибыль (строка 2400) — 10 400 рублей

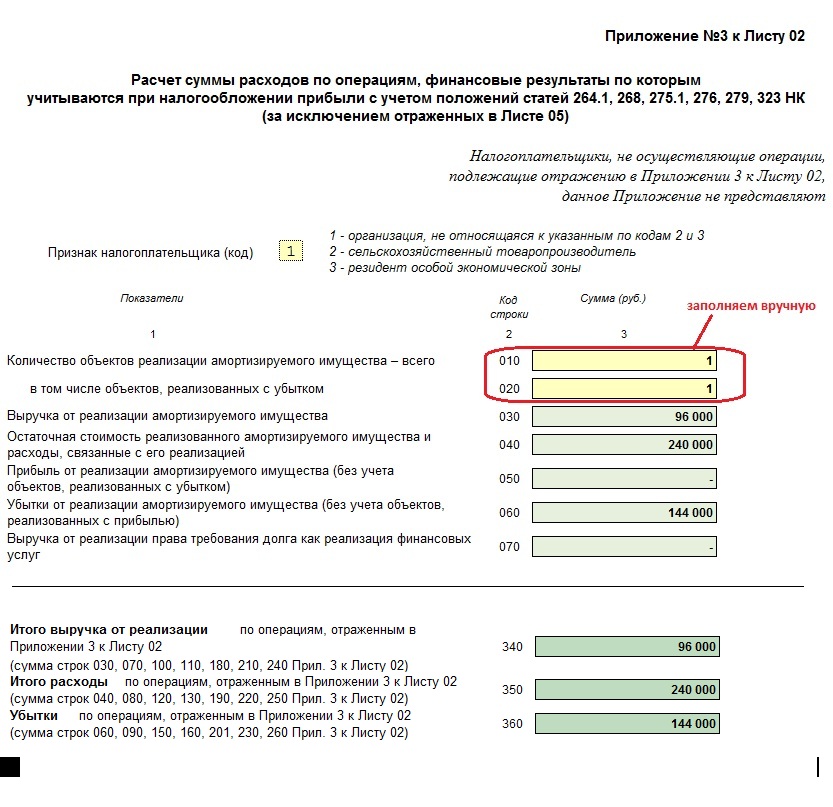

Отражение данного результата в декларации по налогу на прибыль.

В Приложении 3 к Листу 02 автоматически заполняются:

выручка от реализации основного средства (сторка 030) — 96 000 рублей

остаточная стоимость реализованного основного средства (строка 040) — 240 000 рублей

убыток от реализации основного средства (строка 060) — 144 000 рублей

Эти суммы включаются в итоговые строки данного приложения (340, 350,360)

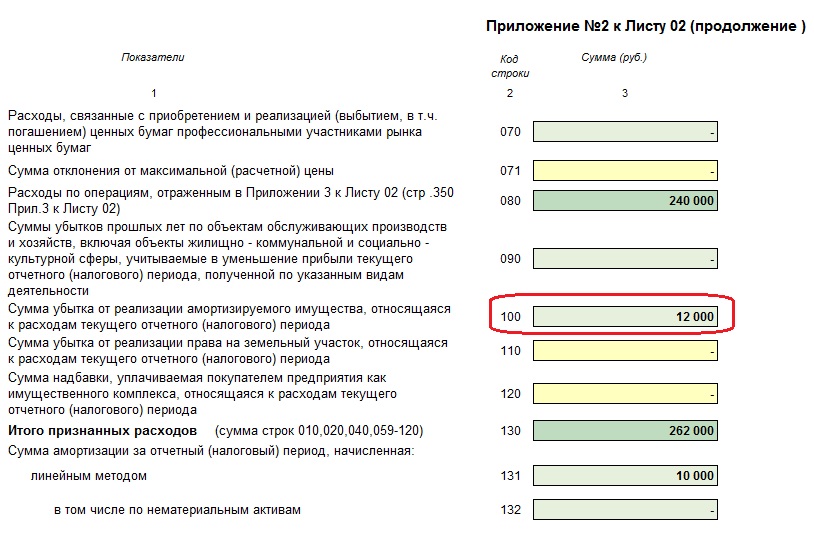

Сумма убытка от реализации Основного средства, относящаяся к текущему налоговому периоду (в нашем примере в феврале и марте) отражается автоматически по строке 100 Приложения 2 к Листу 02 (6 000 + 6 000 = 12 000).

В итоговом Листе 02 автоматически отражается:

доходы от реализации (строка 010) — 296 000 рублей (200 000 + 96 000)

расходы от реализации (строка 030) — 262 000 рублей (240 000 + 10 000 + 12 000)

убыток от реализации ОС (строка 050) — 144 000 рублей

итого прибыль (строка 060) — 178 000 рублей (296 000 — 262 000 + 144 000)