Возврат ндфл бухгалтерские проводки бюджет

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

В бюджетном учреждении на начало 2021 года по налогу на прибыль дебиторская задолженность отсутствует. В текущем периоде принято решение ИФНС о возврате излишне уплаченного налога на прибыль за предыдущие периоды.

Какими бухгалтерскими проводками отразить в учете бюджетного учреждения возврат переплаты прошлых лет по налогу на прибыль из налогового органа? По какому коду и по какой подстатье отразить поступление дебиторской задолженности прошлых лет по налогу на прибыль? Как отразить поступление дебиторской задолженности по налогу на прибыль в ПФХД?

Рассмотрев вопрос, мы пришли к следующему выводу:

Ошибку, допущенную в прошлые годы, связанную с неверным начислением налога на прибыль, следует исправить в порядке исправления ошибок прошлых лет. При этом возврат налога на прибыль в текущем году подлежит отражению в качестве возврата дебиторской задолженности прошлых лет с применением статьи 510 «Поступление денежных средств и их эквивалентов» АнКВИ в увязке со статьей 510 «Поступление денежных средств и их эквивалентов» КОСГУ.

Обоснование вывода:

В первую очередь отметим, что ошибкой в бухгалтерской отчетности считается пропуск и (или) искажение, возникшее при ведении бухгалтерского учета и (или) формировании бухгалтерской отчетности в результате неправильного использования или неиспользования информации о фактах хозяйственной жизни отчетного периода, которая была доступна на дату подписания бухгалтерской отчетности и должна была быть получена и использована при подготовке бухгалтерской отчетности (п. 27 Стандарта «Учетная политика, оценочные значения и ошибки»).

В случае принятия решения ИФНС о возврате излишне уплаченного налога отсутствие дебиторской задолженности в учете учреждения не обязательно свидетельствует о допущенной в прошлые периоды ошибке, так как аналогичная ошибка может быть допущена на стороне налогового органа. Поэтому до отражения каких-либо бухгалтерских записей в первую очередь необходимо проанализировать информацию по начисленному и уплаченному в прошлых периодах налогу, отражению этих операций в бухгалтерском учете, произвести сверку с ФНС по начисленным и уплаченным суммам. Если будет установлено, что отсутствие дебиторской задолженности в учете учреждения связано с излишним начислением в прошлые периоды налогов, тогда вполне обоснованно можно говорить об ошибке прошлых лет.

В соответствии с п. 18 Инструкции N 157н, п. 28 Стандарта «Учетная политика, оценочные значения и ошибки» исправление выявленной ошибки производится в бухгалтерском учете дополнительной бухгалтерской записью либо бухгалтерской записью способом «Красное сторно» и дополнительной бухгалтерской записью. Ошибка отчетного периода, выявленная после даты утверждения годовой бухгалтерской (финансовой) отчетности, отражается в период (на дату) обнаружения ошибки (п. 33 Стандарта «Учетная политика, оценочные значения и ошибки»).

Так как ошибка была совершена в прошлые годы, то для целей ее исправления в текущем году при формировании бухгалтерских записей необходимо использовать счета, применяемые для этих целей (п. 298 Инструкции N 157н, п. 17 раздела 5 Методических рекомендаций, доведенных письмом Минфина России от 31.08.2018 N 02-06-07/62480). Согласно п. 1.7 Методических рекомендаций, доведенных письмом Минфина России от 31.07.2018 N 02-06-07/55005, операции по исправлению ошибок прошлых лет обособляются на отдельных счетах бухгалтерского учета, в отдельном регистре, но в отчетности текущего отчетного периода не отражаются, а корректируются входящие остатки на начало такого отчетного периода. Корреспонденции счетов в целях исправления ошибок прошлых лет в Инструкции N 174н отсутствуют, поэтому их необходимо согласовать в порядке, предусмотренном п. 4 Инструкции N 174н. При разработке корреспонденций счетов следует исходить из того, что при исправлении ошибок прошлых лет, влияющих на финансовый результат, формируемый по операциям прошлых лет, в части доходов используются счета:

— 0 401 18 000 «Доходы финансового года, предшествующего отчетному» — в части отражения бухгалтерских записей по ошибкам года, предшествующего году их исправления, корректирующих показатель доходов прошлого года;

— 0 401 19 000 «Доходы прошлых лет» — в части отражения бухгалтерских записей по ошибкам прошлых лет, предшествующих году их исправления, корректирующих показатель доходов прошлых лет, не подлежащих отражению по счету 0 401 18 000.

Кроме того, при исправлении ошибок прошлых лет, не влияющих на финансовый результат, могут использоваться счета 0 304 86 000 «Иные расчеты года, предшествующего отчетному», 0 304 96 000 «Иные расчеты прошлых лет».

В соответствии с абзацем 7 п. 131, абзацем 3 п. 151 Инструкции N 174н начисленные суммы налога на прибыль организаций отражается по кредиту счета 2 303 03 000 «Расчеты по налогу на прибыль организаций» и дебету соответствующих счетов аналитического учета счета 2 401 10 100 «Доходы экономического субъекта». Операции налогоплательщиков — государственных (муниципальных) бюджетных учреждений по начислению (уплате) налога на прибыль относятся на подстатью 189 «Иные доходы» КОСГУ (п. 9 Порядка N 209н). Следовательно, в данной ситуации для исправления ошибки прошлых лет по начислению налога на прибыль могут применяться счета 2 401 18 189, 2 401 19 189, в зависимости от периода совершения ошибки.

В результате исправления ошибки на начало 2021 года у учреждения сформируется дебиторская задолженность на соответствующем аналитическом счете учета счета 0 303 03 000. Отметим, что в соответствии с действующим законодательством у бюджетных учреждений не возникает обязанности по перечислению в доход бюджета сумм возврата дебиторской задолженности прошлых лет образовавшейся в рамках приносящей доход деятельности (пп. 2, 3 ст. 298 ГК РФ). Возврат налога на прибыль подлежит отражению в качестве возврата дебиторской задолженности прошлых лет с применением статьи 510 «Поступление денежных средств и их эквивалентов» АнКВИ в увязке со статьей 510 «Поступление денежных средств и их эквивалентов» КОСГУ (п. 62.4.1 Порядка N 85н, п. 13.1 Порядка N 209н).

В течение финансового года дебиторская задолженность, числящаяся на счете 0 303 00 000, отражается по счету XXXX 0000000000 ХХХ 0 303 ХХ. Возврат дебиторской задолженности по расходам прошлых лет отражается с указанием в 15-17 разрядах номеров аналитических счетов учета статьи 510 АнКВИ (письмо Минфина России и Федерального казначейства от 19.04.2018 NN 02-06-07/26400, 07-04-05/02-7273, письма Минфина России от 20.12.2017 N 02-07-10/85225, от 11.04.2018 N 02-06-10/24052). Операции по переносу дебиторской задолженности по расходам, образовавшейся в течение отчетного периода, в состав дебиторской задолженности прошлых лет подлежат отражению последним днем отчетного периода (п. 11.4 письма Минфина России и Федерального казначейства от 17.12.2020 NN 02-04-04/110850, 07-04-05/02-26291). Полагаем, что в рассматриваемой ситуации дебиторская задолженность подлежит переносу на счет аналитического учета счета 0 303 00 000, в 15-17 разряда которого указывается код АнКВИ 510, также в порядке исправления ошибок прошлых лет. При этом такая операция не повлияет на финансовый результат, поэтому ее следует отражать с использованием специального счета 0 304 96 000 или 0 304 86 000 в зависимости от периода, в котором совершена ошибка.

Таким образом, корреспонденция счетов для отражения указанной ситуации может быть следующая:

1. Дебет 2 401 18 189 (2 401 19 189) Кредит 2 303 03 731

— способом «Красное сторно» отражена корректировка начисленного налога на прибыль;

2. Дебет 2 304 86 832 (2 304 96 832) Кредит 2 303 03 731 (в 15-17 разряде которого АнКВД 180)

Дебет 2 303 03 831 (в 15-17 разряде которого указывается АнКВИ 510) Кредит 2 304 96 732 (2 304 86 732)

— отражен перенос задолженности на счет 0 303 03 000, в 15-17 разряда которого указан код АнКВИ 510;

3. Дебет 2 201 11 510 Кредит 2 303 03 731,

одновременно увеличение забалансового счета 17 «Поступления денежных средств» (АнКВИ 510 КОСГУ 510)

— отражено погашение дебиторской задолженности прошлых периодов по налогу на прибыль.

Общие требования к составлению и утверждению плана финансово-хозяйственной деятельности государственного (муниципального) учреждения (далее — План ФХД) утверждены приказом Минфина России от 31.08.2018 N 186н (далее — Требования N 186н). Пунктом 12 Требований N 186н установлены случаи, при которых должно осуществляться изменение показателей Плана ФХД. Так, поступление средств дебиторской задолженности прошлых лет, не включенных в показатели Плана ФХД при его составлении, является случаем, при котором должно осуществляться изменение показателей Плана ФХД. Следовательно, при поступлении средств возврата дебиторской задолженности прошлых лет, которые могут быть использованы в текущем году, они включаются в План ФХД текущего года в раздел 1 «Поступления и выплаты» расходной части по соответствующему коду вида расходов (смотрите также письма Минфина России от 29.01.2013 N 02-13-06-293, от 08.10.2012 N 02-13-06/4132, п. 6 Рекомендаций Минфина России от 22.10.2013 «Комментарии (комплексные рекомендации) по вопросам, связанным с реализацией положений Федерального закона от 08.05.2010 N 83-ФЗ).

Кроме того, если учреждение планирует направить средства, поступившие от возврата дебиторской задолженности прошлых лет, на расходы в части закупок товаров, работ, услуг, то в Плане ФХД это отразится в разделе 1 по строке 2600 и строке, детализирующей строку 2600 по соответствующему КВР. При этом все планируемые расходы, включенные в строку 2600 раздела 1 Плана ФХД, должны быть детализированы в разделе 2 «Сведения по выплатам на закупку товаров, работ, услуг» Плана ФХД*(1).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Гурашвили Роман

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

член Союза развития государственных финансов Суховерхова Антонина

8 ноября 2021 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг. Для получения подробной информации об услуге обратитесь к обслуживающему Вас менеджеру.

————————————————————————

*(1) Подробнее смотрите в материале: Энциклопедия решений. План финансово-хозяйственной деятельности бюджетного (автономного) учреждения.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, [email protected].

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), [email protected]

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), [email protected]. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Как удержать у работника переплату по зарплате: инструкция для бухгалтера-бюджетника

автор статьи, консультант Аскон по бухгалтерскому учету и налогообложению в бюджетных организациях

Единственная настоящая ошибка — не исправлять своих прошлых ошибок. Эти слова принадлежат великому мыслителю Конфуцию и подходят к работе бухгалтера.

У бухгалтеров могут возникнуть ошибки при начислении заработной платы. И закон категоричен по этому вопросу: излишне выплаченная зарплата может быть взыскана только в исключительных случаях. В статье разберем, как действовать, если случилась переплата при начислении зарплаты.

Когда можно удержать излишне выплаченное

Как исправлять ошибки в учете приведено в ФСБУ «Учетная политика, оценочные значения и ошибки» (приказ Минфина России от 30.12.2017 №274н).

Если возникла переплата по заработной плате, в первую очередь, необходимо выяснить причину, в результате которой она появилась (ст. 137 ТК РФ).

Зарплату, излишне выплаченную работнику, можно взыскать в трех случаях:

- счетная ошибка;

- орган по рассмотрению трудовых споров признал вину работника в невыполнении норм труд (простое);

- суд установил, что зарплату излишне выплатили работнику из-за его неправомерных действий.

В соответствии со ст. 1102 ГК РФ излишне выплаченная зарплата признается неосновательным обогащением и должна быть возвращена работником учреждению. Если работник вносит деньги сам, то недобросовестности с его стороны нет.

Бухгалтерия может и сама удержать сумму излишне выплаченной зарплаты. При этом работодатель должен проинформировать работника в письменной форме. Для осуществления удержаний работник должен быть согласен с их размером и подтвердить это письменно.

ТК РФ не содержит определения понятия «счетная ошибка». В статье 137 ТК РФ названы два условия удержания переплаты:

- работник не оспаривает основание и размер переплаты;

- приказ об удержании переплаты руководитель подписал в течение месяца со дня окончания срока, который установлен сотруднику для возврата аванса или неправильно исчисленных выплат.

Если оба условия выполняются, можете удержать переплату. В противном случае предложите работнику внести излишне выданную сумму добровольно. Если он отказывается, взыщите долг через суд или простите.

Следует помнить, что при отсутствии недобросовестности со стороны сотрудника и счетной ошибки не возвращают в качестве неосновательного обогащения зарплату и приравненные к ней платежи, пенсии, пособия, стипендии, возмещение вреда жизни или здоровью, алименты (ст. 1109 ГК РФ).

Как отразить

Удержание (возврат) переплаты следует рассматривать как самостоятельный факт хозяйственной жизни в виде начисления доходов от компенсации затрат.

По общему правилу доходы от компенсации затрат учреждения относятся на статью 130 «Доходы от оказания платных услуг (работ), компенсаций затрат» аналитической группы подвида доходов бюджетов и подстатью 134 «Доходы от компенсации затрат» КОСГУ (п. 12.1.3 Порядка N 85н, пп. 9.3.4 п. 9 Порядка N 209н).

Операции по начислению и поступлению доходов в виде компенсации затрат отражаются по КФО 2 независимо от источника финансового обеспечения деятельности, за счет средств которого осуществлялись соответствующие расходы (выплаты) (письмо Минфина России от 23.12.2016 N 02-08-07/77797).

Начисление доходов и поступление денежных средств от сотрудника следует отразить с применением счета 2 209 34 000 «Расчеты по доходам от компенсации затрат» по АнКВД 130 в увязке с подстатьей 134 КОСГУ (письмо Минфина России от 30.08.2019 N 02-06-10/66912).

Проводки (сотрудник возвращает деньги в кассу учреждения):

1. Д 0 209 34 567 К 0 401 10 134

— отражена задолженность сотрудника перед учреждением;

2. Д 0 201 34 510 (Увеличение забалансового счета 17, АнКВД 130, КОСГУ 134) К 0 209 34 667

— отражено поступление денежных средств от сотрудника в кассу учреждения;

3. Д 0 210 03 561 (Увеличение забалансового счета 17, АнКВИ 510, КОСГУ 510) К 0 201 34 610 (Увеличение забалансового счета 18, АнКВИ 610, КОСГУ 610)

— отражено выбытие денежных средств из кассы учреждения для последующего их внесения на лицевой счет;

4. Д 201 11 510 (Увеличение забалансового счета 17, АнКВИ 510, КОСГУ 510) К 0 210 03 661 (Увеличение забалансового счета 18, АнКВИ 610, КОСГУ 610)

— отражено зачисление наличных денег на лицевой счет.

Выбирая между счетами 0 401 10 000 и 0 401 40 000, исходите из следующих фактов.

Счет 0 401 10 000 применяется в случае, если определен период поступления денежных средств, сумма задолженности определена окончательно и не оспаривается встречной стороной. Если же сумма ожидаемых доходов от компенсации затрат оспаривается, сумму поступлений невозможно надежно оценить, либо данный доход относится к следующим отчетным периодам, то начисление доходов осуществляется по дебету счета 0 209 34 000 и кредиту счета 0 401 40 134.

Как сотруднику вернуть переплату

Погашение задолженности по переплате зарплаты и отпускных при добровольном согласии работника производится либо посредством внесения наличных денежных средств в кассу или на лицевой счет учреждения; либо посредством удержания из последующих начислений заработной платы.

Обратите внимание, что общий размер всех удержаний при каждой выплате зарплаты не может превышать 20%, а в случаях, предусмотренных федеральными законами, – 50% зарплаты, причитающейся работнику (ст. 138 ТК РФ).

Если взыскать невозможно

Суммы, списанные с балансового учета в связи с признанием судом виновного лица неплатежеспособным, отражаются по кредиту счета 0 209 30 000 и дебету счета 0 401 10 173 «Чрезвычайные доходы от операций с активами» с одновременным отражением задолженности на забалансовом счете 04 «Задолженность неплатежеспособных дебиторов».

Следует произвести пересчет суммы страховых взносов, начисленных на данные выплаты, и НДФЛ. Необходимо сторнировать ошибочные начисления методом «красное сторно» и отразить в учете дополнительной записью суммы правильно начисленных обязательных платежей. Ввиду уменьшения суммы базы по НДФЛ происходит уменьшение и начисленного налога, который подлежит возврату налогоплательщику.

При отказе суда во взыскании с бывшего работника задолженности по переплате она списывается с баланса учреждения.

При списании суммы задолженности, признанной учреждением невозможной к взысканию, производится запись по дебету счета 4 401 10 173 «Чрезвычайные доходы от операций с активами».

При отсутствии оснований для возобновления процедуры взыскания задолженности, согласно законодательству РФ, списанная с балансового учета учреждения задолженность к забалансовому учету (счет 04) не принимается (п. 339 Инструкции № 157н).

И помним слова Джона Рея, что ошибка одного — урок другому.

автор статьи, консультант Аскон по бухгалтерскому учету и налогообложению в бюджетных организациях

Присоединяйтесь к нам в социальных сетях

Бухучет, налогообложение, ФСБУ, отчетность за 2021 год

Поможем не забыть сделать главное

Посмотрите актуальные чек-листы для бухгалтера, специалиста по кадрам и юриста.

Возврат излишне удержанного НДФЛ в 1С: Бухгалтерии предприятия 8

Провести возврат излишне удержанного НДФЛ в 1С может потребоваться по различным причинам. К примеру, работнику может быть начислена зарплата за уже прошедший период, или он может с задержкой сообщить бухгалтеру о своих налоговых льготах.

Возвращать излишне удержанный НДФЛ необходимо по ст. №231 п. 1 Налогового Кодекса России. Поговорим о том, как зафиксировать возврат физлицу суммы излишне удержанного налога в 1С:Бухгалтерии.

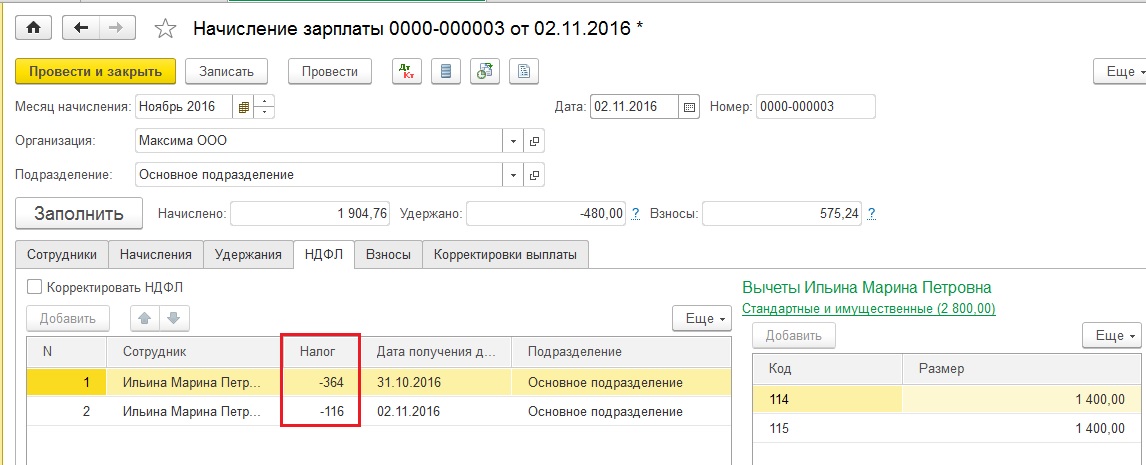

Для примера возьмем следующие условия: 01.10.2016 года в штат компании «Максима» был нанят новый сотрудник. Расчет и выплата зарплаты на предприятии происходят в последний день месяца. За октябрь работник получил зарплату без налоговых вычетов, причитающихся ему за двух несовершеннолетних ребят.

Документы, подтверждающие право на вычет налогов за детей несовершеннолетнего возраста, новый сотрудник отдал в бухгалтерию только 01.11.2016 года. Заявление на льготы им также было составлено с октября.

02.11.2016 года работник подает заявление на увольнение. Поэтому при расчете зарплаты за ноябрь начисляется отрицательная сумма налогов.

Сделаем анализ вашей 1С на ошибки для корректной сдачи отчетности, расчета НДС, закрытия периода без ошибок.

Предоставим письменный отчет по ошибкам. Анализируем более 30 параметров

- Неправильное указание НДС в документах;

- Отсутствие счетов-фактур, проверка дублей;

- Неправильный учет ТМЦ (пересорт, неверная последовательность прихода и расхода);

- Дублирование элементов (номенклатура, валюты, контрагенты, договоры и счета и т.д.);

- Ошибки во взаиморасчетах («красные» и развернутые сальдо по документам расчетов или договоров на счетах 60, 62, 76.);

- Контроль заполнения реквизитов в документах (контрагенты, договоры);

- Контроль (наличие, отсутствие) движений в документах и другие;

- Проверка корректности договоров в проводках.

Возврат излишне удержанного НДФЛ в 1С: пошаговая инструкция

Начнем с начисления заработной платы за ноябрь, принимая в расчет то, что последняя рабочая смена сотрудника состоялась 02.11.2016 года. Переходим в меню «Зарплата и Карды», открываем подраздел Зарплата», после — «Все начисления». Для формирования нового документа расчета заработной платы за ноябрь, кликаем на «Создать».

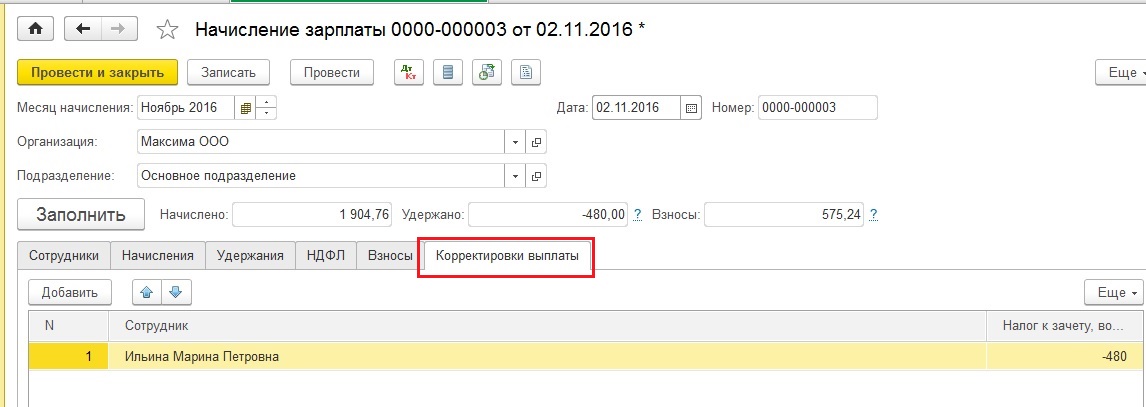

В разделе «НДФЛ» будут отражены данные о рассчитанных налогах и сумме вычетов, которые уже применены. Размер НДФЛ к зачету отображается отдельной строчкой в части «Корректировки выплаты».

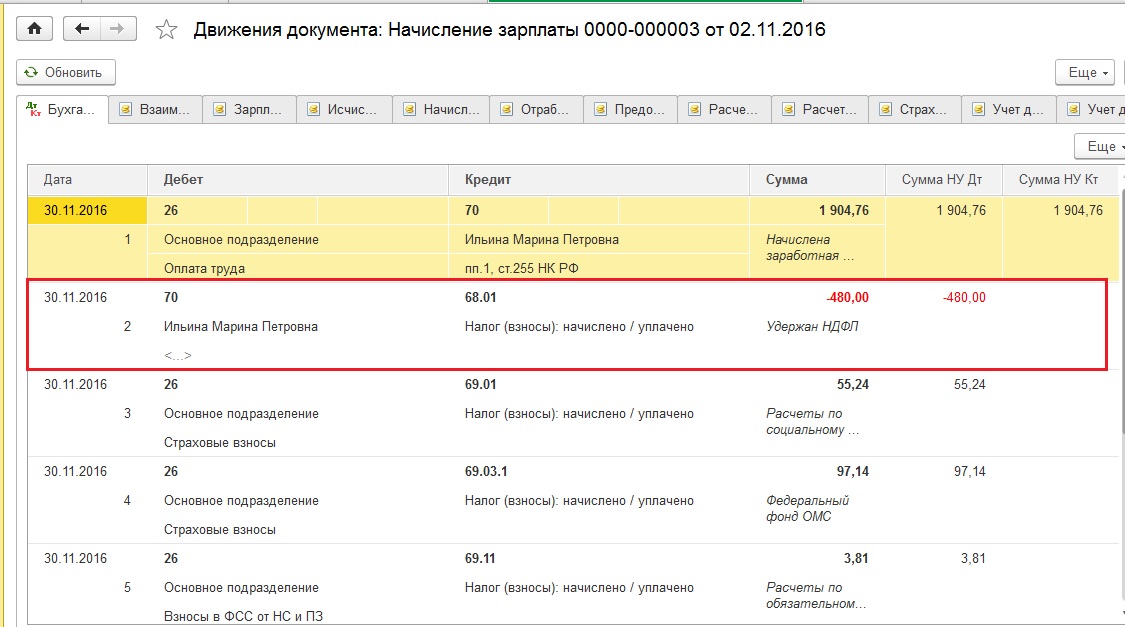

Проводим документ. Изучаем проводки

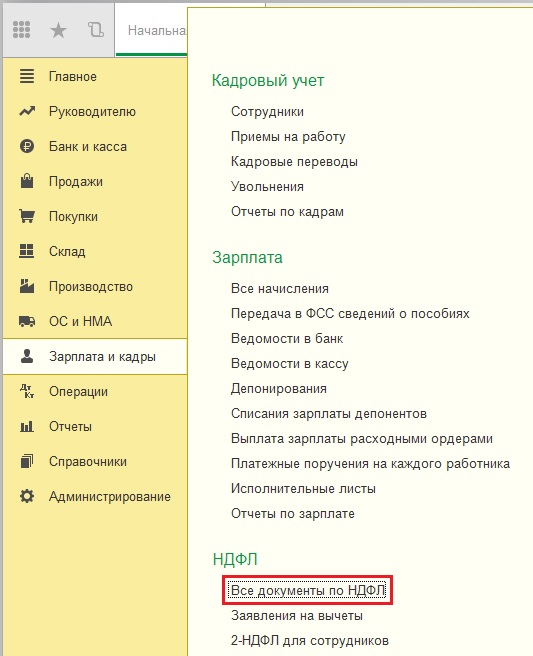

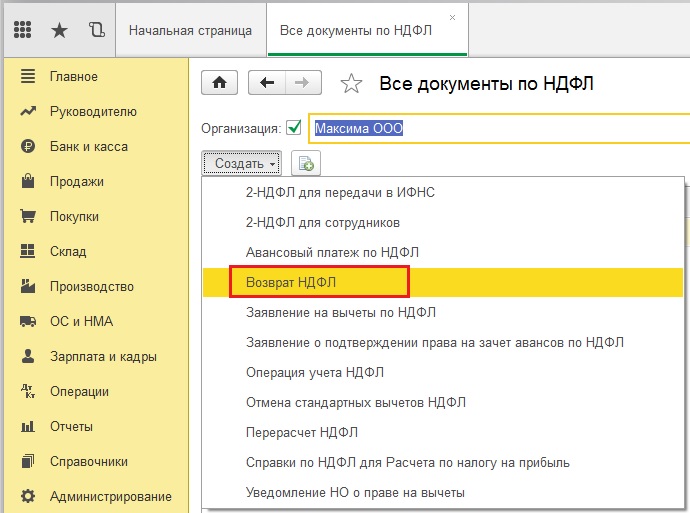

После фиксируем сведения о возврате излишне удержанных налогов через документ «Возврат НДФЛ». Переходим в меню «Зарплата и кадры», ищем раздел «Все документы по НДФЛ», расположенный в «НДФЛ».

Кликаем на клавишу «Создать». После на строку «Возврат НДФЛ»

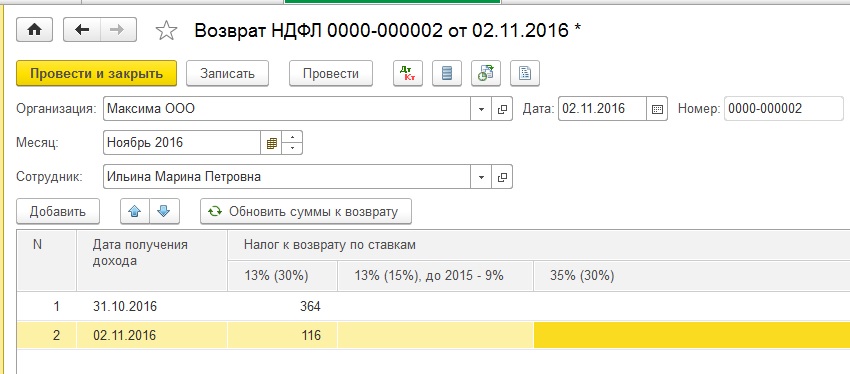

В открывшемся файле заполняем пустые графы:

- Дата;

- Месяц, в котором осуществляется возврат излишней суммы НДФЛ;

- Имя работника, которому причитается возврат;

- Сумма налога и дата получения прибыли.

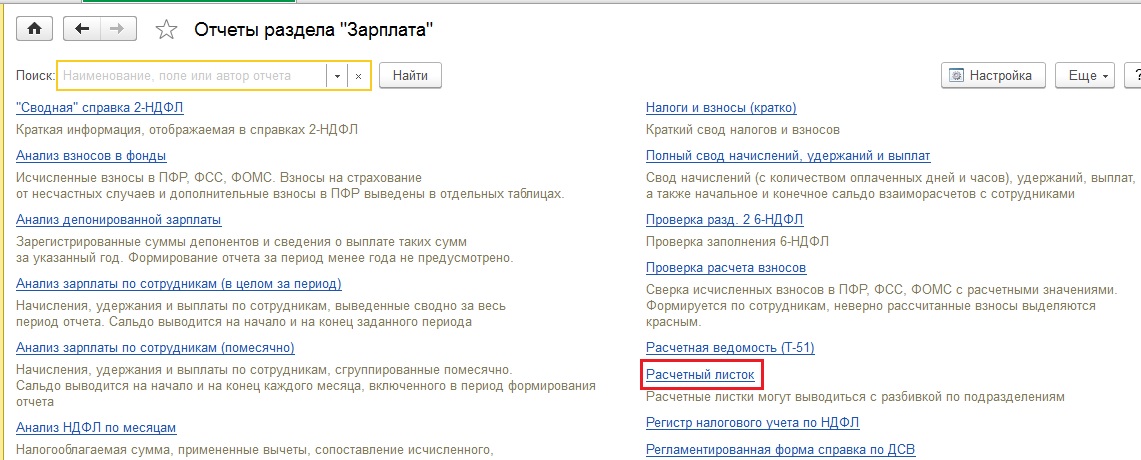

Проводим и закрываем файл. Для проверки создаем лист расчета. Переходим в меню «Зарплата и кадры», после в «Зарплата», далее в «Отчеты по заработной плате». Кликаем на строку «Расчетный листок».

Вводим информацию о периоде, предприятии, работнике и кликаем на клавишу «Сформировать». Таким образом, мы учитываем сумму излишне удержанного налога и добавляем ее к общей величине долга организации на конец периода.

Возврат ндфл бухгалтерские проводки бюджет

Порядок отражения в бюджетном учете суммы удержанного НДФЛ зависит от вида дохода, с которого данный налог удерживается, и источника выплаты этого дохода. Например, если начисление заработной платы работнику отражено по кредиту счета 1 302 11 730 «Увеличение кредиторской задолженности по заработной плате», то удержание с данного дохода НДФЛ отражается по дебету счета 1 302 11 830 «Уменьшение кредиторской задолженности по заработной плате».

Если заработная плата или вознаграждение выплачиваются за счет бюджетных средств, то в учете уплата в бюджет сумм НДФЛ отражается по дебету счета 1 303 01 830 «Уменьшение кредиторской задолженности по налогу на доходы физических лиц» и кредиту счета 1 304 05 000 «Расчеты по платежам из бюджета с финансовым органом».

ОТРАЖЕНИЕ В БУХГАЛТЕРСКОМ УЧЕТЕ ИЗЛИШНЕ УПЛАЧЕННЫХ (ИЗЛИШНЕ ВЗЫСКАННЫХ) СУММ НАЛОГОВ, ПЕНЕЙ, ШТРАФОВ И ИХ ВОЗВРАТА НАЛОГОПЛАТЕЛЬЩИКУ-ОРГАНИЗАЦИИ

ООО “Альфа” исчислило авансовый платеж по налогу на прибыль в размере 100 000 руб. При заполнении платежного поручения бухгалтер ошибочно указал большую сумму – 110 000 руб., которая была перечислена в бюджет. Таким образом, переплата составила 10 000 руб. (110 000 руб. – 100 000 руб.), что подтвердилось в результате сверки расчетов по налогам с налоговой инспекцией. По заявлению организации сумма излишне уплаченного налога была возвращена на ее расчетный счет.

Однако ФНС России придерживается другой точки зрения. По ее мнению, в налоговом учете корректировка ошибки за налоговый (отчетный) период, в котором она выявлена, допускается, только если невозможно определить период ее совершения. Данное правило касается и случаев, когда ошибка привела к перечислению в бюджет излишней суммы налога (Письмо ФНС России от 17.08.2011 N АС-4-3/13421).

Проводки бухучета по переплате налога и его возврат

Часто встречаются случаи, когда бухгалтерия в проводках нечаянно завысила размер определенного налога и внесла в бюджет средств больше положенного. Если вы решили заняться возвратом этих средств, тогда хорошо выясните: нет ли у вас даже малейших задолженностей по другим сборам.

Погашение в счет другого неуплаченного налога происходит, если переплаченный и непогашенный сбор относятся к одному и тому же виду платежей. Например, если у вас был переплачен НДС, то данной переплатой можно будет погасить только федеральный сбор, ведь налог на добавленную стоимость является именно таким. Отсюда, возмещаться неоплаченные сборы могут, если принадлежат к одной группе платежей вместе с преизбыточным платежом, всего их 3 вида:

Необходимые проводки при возврате НДФЛ переплаченном в прошлом году

Возврат дебиторской задолженности прошлых лет отражайте по коду поступления – 510 «Поступление на счета бюджетов». Если вернули аванс текущего года, отразите восстановление расходов по соответствующему КВР. Об этом сказано в письме Минфина России от 23 декабря 2016 № 02-07-10/77985.

В указанных случаях возврат дебиторской задолженности прошлых лет поступает на счета учреждения. На лицевом счете эти поступления отражают в порядке, установленном Казначейством России или финансовым органом (в зависимости от того, где учреждению открыт лицевой счет). Подтверждает такой вывод в части целевых субсидий Минфин России в письме от 8 октября 2012 № 02-13-06/4131.

Отражение в учете возврата излишне уплаченного налога

При перечислении НДФЛ в бюджет общая сумма НДФЛ, удержанная из зарплаты всех сотрудников уменьшается на сумму возвращенного НДФЛ сотруднику. Т.е. НДФЛ в бюджет уплачивается как разница между суммой НДФЛ начисленной и суммой НДФЛ возвращенной сотруднику на банковский счет.

Заявление о возврате налога человек может подать в течение трех лет с момента его удержания (п. 7 ст. 78 НК РФ). При этом право на обращение за возвратом налога не зависит от наличия трудовых (гражданско-правовых) отношений между человеком и учреждением на дату подачи заявления. Например, заявление о возврате излишне удержанной суммы человек вправе подать в учреждение и после увольнения из него, но до истечения срока, предусмотренного для возврата налога. В этом случае налоговый агент обязан вернуть излишне удержанный НДФЛ уволенному сотруднику. При этом подтверждения того, что налог не был возвращен налоговой инспекцией, не требуется. Такие разъяснения есть в письмах Минфина России от 1 марта 2019 № 03-04-05/11548 и от 24 декабря 2012 № 03-04-05/6-1430.

Переплата налога на имущество за прошлый год

В бюджетном учете операции по рассматриваемой переплате отражаются обособленно дополнительными бухгалтерскими записями по исправлению ошибок прошлых лет с раскрытием информации об указанных операциях в пояснительной записке (ф. 0503160) согласно Инструкции № 191н (см. Письмо Минфина РФ от 20.12.2019 № 02-06-10/85104).

Переплаченная сумма налога может быть перечислена ФНС напрямую в доход бюджета. Для этого необходимо оформить заявление и обратиться в инспекцию по месту учета (п. 2, 6 ст. 78 НК РФ). Рекомендуемая форма заявления утверждена Приказом ФНС РФ № ММВ-7-8/182@. Его можно подать на бумажном носителе либо в электронном виде по телекоммуникационным каналам связи или через личный кабинет налогоплательщика.

Возврат НДФЛ при предоставлении имущественного вычета

- обнаружен излишне удержанный НДФЛ;

- сообщить в течение 10 рабочих дней об этом сотруднику;

- сотрудник должен написать заявление;

- в течение 3-х месяцев организация должна вернуть НДФЛ;

- возврат НДФЛ производится строго на счет сотрудника в банке, т.е. нельзя вернуть НДФЛ через кассу.

- как зарегистрировать возврат НДФЛ сотруднику по его заявлению в программе 1С:ЗУП 3;

- какую сумму НДФЛ перечислить в бюджет после возврата налога сотруднику и как отразить это в программе 1С:ЗУП 3;

- как отражается сумма возврата НДФЛ в отчетах: 2-НДФЛ, 6-НДФЛ, Регистре налогового учета по НДФЛ.

Возможные варианты возврата работнику излишне удержанного с него НДФЛ

ШАГ 1. Получив от работника, с которого излишне удержан НДФЛ, заявление о возврате налога, вы возвращаете ему налог за счет собственных средств.

ШАГ 2. Вы по-прежнему продолжаете платить в бюджет удержанный с других работников НДФЛ.

ШАГ 3. Подаете в свою налоговую инспекцию заявление о возврате из бюджета НДФЛ, излишне удержанного у работника, приложив к нему все документы .

ШАГ 4. После получения на расчетный счет денег из бюджета закрываете переплату налога, числящуюся по счету 68.

Теперь посмотрим, в чем же плюсы и минусы такой процедуры возврата.

Организации применяют этот вариант, обосновывая его тем, что уплата НДФЛ не носит персонифицированного характера. Ведь вы перечисляете НДФЛ в бюджет одной платежкой за всех работников. Сумма перечисленного налога, приходящаяся на каждого работника, не отражается ни в карточке 1-НДФЛ, ни в справке 2-НДФЛ , которая ежегодно представляется в налоговый орган , ни в карточке расчетов с бюджетом по НДФЛ, заполняемой ИФНС по вашей организации как налоговому агенту. Заметим, что в этой карточке указывается только общая сумма НДФЛ, перечисляемая вами за всех работников. Причем эта сумма НДФЛ всегда числится как переплата. Начисления налога и пени в ней могут появиться только после проведения налоговой инспекцией выездной проверки на основании решения . Так что даже если вы не будете платить НДФЛ за текущий месяц, недоимка в карточке не появится.

Специалисты московского УФНС не имеют ничего против такого возврата .

Удержания из зарплаты в бюджетных учреждениях

Указанное право может быть ограничено собственником имущества организации, причем не только в случаях, предусмотренных законами или иными нормативно-правовыми актами Российской Федерации и субъектов РФ, но и нормативно-правовыми актами органов местного самоуправления, а также учредительными документами организации. Для бюджетных учреждений на практике данное ограничение может выражаться в форме подзаконных (нормативных) актов, принимаемых соответствующими органами государственной власти (как правило, главными распорядителями бюджетных средств по соответствующим кодам Бюджетной классификации РФ) и детально регламентирующих порядок определения и взыскания нанесенного ущерба.

В этой ситуации взыскание, как правило, производится с работника, виновного в допущении ошибки. При этом в бухгалтерском учете отнесение излишне выплаченных сумм в состав недостач и их взыскание производятся в порядке, установленном для учета сумм ущерба, нанесенного бюджетному учреждению;

Отражения в бухгалтерском учете возврата излишне уплаченного налога

Содержание операций Дебет Кредит Сумма, руб. Первичный документ Перечислен авансовый платеж 68-4 51 238 000 Выписка банка по расчетному счету Возвращена из бюджета на расчетный счет сумма излишне уплаченного авансового платежа 51 68-4 10 000 Заявление в налоговый орган о возврате излишне уплаченного налога на прибыль, Решение налогового органа о возврате переплаты, Выписка банка по расчетному счету

В бухгалтерском учете расчеты с подрядчиком отражаются по счету 76 «Расчеты с разными дебиторами и кредиторами». К нему открывается субсчет, например 76-5 «Расчеты с физическими лицами за выполненные работы (оказанные услуги)». Выплата вознаграждения физическому лицу отражается по дебету счета 76, субсчет 76-5, в корреспонденции с соответствующими счетами в зависимости от способа погашения кредиторской задолженности.

Излишне удержанный НДФЛ: верните по закону

- если человек продолжает работать у работодателя, излишне удержавшего НДФЛ, то переплата по налогу может быть просто учтена при последующем исчислении и удержании налога;

- если человек уже не работает у данного работодателя, то хозяйствующий субъект все равно должен вернуть деньги из своих собственных средств.

Процедура возврата налога сотруднику сводится к следующему: налоговый агент берет эти денежные средства из той суммы, которую он планирует перечислить в качестве ежемесячного платежа, и отправляет ее на банковский счет человека. Иными словами, уменьшается к перечислению обязательная сумма налога, а эта разница причитается бывшему сотруднику.

Отражаем в учете возврат неиспользованных субсидий

В данной статье рассмотрим основные причины возврата субсидий, предоставленных бюджетным (автономным) учреждениям спорта из бюджета, а также порядок отражения таких операций в бухгалтерском учете.

Возврат субсидии на госзадание.

Средства субсидии на госзадание возвращаются в бюджет в следующих случаях:

- при невыполнении госзадания (недостижении целевых показателей, установленных в госзадании);

- при досрочном прекращении выполнения госзадания по установленным в нем основаниям.

Невыполнение госзадания.

В соответствии с п. 6 ст. 69.2 БК РФ государственное (муниципальное) задание является невыполненным в случае недостижения (превышения допустимого (возможного) отклонения) показателей, характеризующих объем и качество оказываемых государственных (муниципальных) услуг (выполняемых работ).

В пункте 46 Положения № 640 [1] предусмотрен следующий порядок возврата субсидии при невыполнении госзадания:

- Если на основании отчета о выполнении госзадания показатели объема, указанные в отчете, меньше показателей, установленных в госзадании (с учетом допустимых (возможных) отклонений), то средства субсидии подлежат перечислению в бюджет в объеме, соответствующем недостигнутым показателям, и учитываются в порядке, определенном для учета сумм возврата дебиторской задолженности.

- Расчет объема субсидии, подлежащей возврату в бюджет, осуществляется с применением нормативных затрат на оказание государственных услуг (выполнение работ) по форме, предусмотренной соглашением о предоставлении субсидии. Примерная форматакого расчета приведена в приложении 2 к Типовой форме соглашения о предоставлении субсидии федеральному бюджетному или автономному учреждению на финансовое обеспечение выполнения государственного задания на оказание государственных услуг (выполнение работ), утвержденной Приказом Минфина РФ от 31.10.2016 № 198н.

- Федеральные бюджетные или автономные учреждения обеспечивают возврат в федеральный бюджет субсидии в объеме недостигнутых показателей не позднее 1 мая текущего финансового года.

При расчете объема субсидии, подлежащей возврату, необходимо учитывать следующее:

- формулы для расчета объема остатков субсидии, образовавшихся в связи с недостижением показателей госзадания и подлежащих возврату в бюджет, приведены в Письме Минфина РФ от 05.02.2016 № 02‑01‑09/5870;

- объем субсидии по госзаданию, подлежащей возврату в бюджет, определяется на основании значений нормативных затрат на оказание государственной услуги (выполнение работы) и невыполненного объема госзадания по каждой государственной услуге (работе). Кроме того, при расчете следует учитывать возможные отклонения показателей, в пределах которых госзадание считается выполненным (Письмо Минфина РФ от 11.04.2016 № 02‑01‑09/20628);

- если фактический объем отдельных оказанных услуг (выполненных работ) выше, чем это предусмотрено в госзадании, то сумма превышения не учитывается при расчете объема остатка субсидии, подлежащего возврату в бюджет (Письмо Минфина РФ от 12.04.2016 № 02‑01‑09/20629).

В бухгалтерском учете возврат остатков субсидии отражается следующими бухгалтерскими записями (п. 150, 158, 133 Инструкции № 174 [2] , п. 178, 180, 161 Инструкции № 183н [3] ):

Начислена бюджетными (автономными) учреждениями задолженность по возврату в доход бюджета остатков субсидий на госзадание, образовавшихся в связи с недостижением установленных госзаданием показателей, характеризующих объем государственных (муниципальных) услуг (работ), на основании отчета о выполнении госзадания

Погашена задолженность по возврату остатков субсидии

8

Согласно государственному заданию, утвержденному для ГБУ «Физкультурно-оздоровительный комплекс», количество привлеченных лиц должно составить 1 100 человек (показатель, характеризующий объем государственной работы «Организация и проведение спортивно-оздоровительной работы по развитию физической культуры и спорта среди различных групп населения») с учетом возможного отклонения в 10 %. Утвержденный объем нормативных затрат на выполнение такой работы равен 337 700 руб. (307 руб. – затраты на единицу работы на одно привлеченное лицо). Фактический объем работы согласно отчету о выполнении госзадания составил 900 человек.

По другим государственным услугам (работам), включенным в госзадание, показатели, характеризующие объем и качество услуг (работ), достигнуты полностью. Возврат средств в бюджет осуществляется за счет общего объема остатков субсидии на госзадание, возникшего по окончании года и составляющего 50 000 руб.

Рассчитаем объем субсидии, подлежащей возврату в связи с недостижением показателей, установленных в госзадании.

Для начала определим возможное отклонение показателя по выполняемой работе, в пределах которого госзадание считается выполненным. Оно составляет 110 чел. (1 100 чел. x 10 %). С учетом возможного отклонения невыполненный объем государственной работы равен 90 чел. (1 100 ‑ 110 ‑ 900).

Исходя из нормативных затрат на одно привлекаемое лицо учреждению спорта необходимо вернуть в бюджет 27 630 руб. (90 чел. x 307 руб./чел.).

Начислена задолженность по возврату субсидии на госзадание в связи с недостижением установленных показателей

Погашена задолженность за счет общего остатка субсидии на госзадание

Забалансовый счет 18 (статья 610 КОСГУ*)

* Статья применяется в соответствии с п. 14.1 Порядка № 209н [4] .

Разницу между общим неиспользованным остатком субсидии на госзадание и остатком, образовавшимся в связи с недостижением показателей госзадания, в сумме 22 370 руб. (50 000 ‑ 27 630) учреждение вправе использовать в очередном году в соответствии с планом финансово-хозяйственной деятельности.

Досрочное прекращение выполнения госзадания.

Согласно п. 41 Положения № 640 при досрочном прекращении выполнения государственного задания неиспользованные остатки субсидии в размере, соответствующем показателям, характеризующим объем неоказанных государственных услуг (невыполненных работ), подлежат перечислению в установленном порядке бюджетными или автономными учреждениями в бюджет и учитываются в порядке, предусмотренном для учета сумм возврата дебиторской задолженности.

Основания досрочного прекращения выполнения госзадания отражаются в самом госзадании (п. 1 ст. 69.2 БК РФ). К ним относятся:

- ликвидация учреждения;

- принятие в установленном порядке решения о реорганизации учреждения, в результате которой учреждение прекращает свою деятельность в качестве юридического лица;

- перераспределение полномочий, повлекшее исключение из компетенции учреждения полномочий по оказанию государственной услуги (выполнению государственной работы);

- изменение действующих нормативных правовых актов, в результате которого дальнейшее выполнение государственного задания будет противоречить указанным актам;

- возникновение (выявление) в ходе выполнения государственного задания обстоятельств, не позволяющих его выполнить по не зависящим от учреждения причинам;

- некачественное выполнение государственного задания или нарушение условий такого задания;

- иные случаи, предусмотренные законодательством РФ.

По нашему мнению, в бухгалтерском учете операции по возврату в бюджет неиспользованных средств субсидии отражаются аналогично возврату субсидии при невыполнении госзадания.

3

При досрочном прекращении выполнения госзадания в связи с реорганизацией бюджетного или автономного учреждения неиспользованные остатки субсидии подлежат перечислению соответствующим бюджетным и автономным учреждениям, являющимся правопреемниками (п. 41 Положения № 640).

Возврат целевых субсидий.

Возврат неиспользованных остатков целевых субсидий в бюджет осуществляется в том случае, если:

- не подтверждена потребность в таких остатках;

- выявлено нецелевое использование субсидий.

Не подтверждена потребность в остатках.

В силу п. 9 Порядка № 59 [5] не использованные в текущем финансовом году остатки целевой субсидии, предоставленной бюджетным (автономным) учреждениям Минспорта, подлежат перечислению в федеральный бюджет в соответствии с Порядком № 82н [6] . Вместе с тем такие остатки могут быть израсходованы учреждением в очередном финансовом году на те же цели при принятии Минспортом решения о наличии потребности в остатках целевой субсидии, согласованного с Минфином.

Согласно Порядку № 82н неиспользованные остатки целевых субсидий, в отношении которых органами, осуществляющими функции и полномочия учредителя, не принято решение о наличии потребности в направлении их на те же цели в текущем финансовом году, подлежат взысканию.

В целях подтверждения потребности в остатках целевой субсидии бюджетное (автономное) учреждение не позднее 20 мая текущего финансового года представляет в территориальный орган Федерального казначейства (ОФК), в котором ему открыт отдельный лицевой счет для учета операций с целевыми субсидиями, утвержденные учредителем сведения об операциях с целевыми субсидиями на 20__ г. (ф. 0501016) с указанием разрешенного к использованию остатка целевых средств.

В случае если до указанной даты учреждением не будут представлены названные сведения, территориальный ОФК не позднее десятого рабочего дня после 1 июня текущего финансового года осуществляет взыскание остатков целевых субсидий путем их перечисления на счет, открытый на балансовом счете 40101 «Доходы, распределяемые органами Федерального казначейства между бюджетами бюджетной системы Российской Федерации», для последующего перечисления остатков в доход федерального бюджета.

С учетом вышеприведенного порядка взыскания остатков целевых субсидий учреждению, не подтвердившему потребность в них, целесообразно перечислить такие остатки в бюджет и не ждать списания средств принудительно.

Рассмотрим порядок отражения возврата целевой субсидии на примере.

9

Училищу олимпийского резерва (бюджетное учреждение) на основании соглашения, заключенного с учредителем, в текущем году из бюджета предоставлена целевая субсидия на выплату стипендий в сумме 500 000 руб. Исходя из отчета сумма подтвержденных расходов за счет целевой субсидии составила 483 000 руб. Неиспользованный остаток субсидии в размере 17 000 руб. учреждение возвратило:

(1).jpg)