Справка о состоянии расчетов с бюджетом

Налогоплательщику, чтобы быть уверенным в отсутствии долгов перед бюджетом по налогам, страховым взносам и прочим платежам, необходимо контролировать состояние своих расчетов с ИФНС. После перечисления налоговые платежи могут уйти не по назначению, и тогда возникнет недоимка, и наоборот, излишне перечисленные суммы образуют переплату. Одним из инструментов, с помощью которого можно уточнить наличие задолженностей и переплат перед бюджетом, является налоговая справка о состоянии расчетов. Что это за документ, как можно его получить, и как правильно читать приведенную в нем информацию, расскажем далее.

Что такое «Справка о состоянии расчетов по налогам, сборам…»

Справка позволяет организациям и ИП увидеть свою переплату или долги не только по налогам, сборам, страховым взносам, но и по штрафам, пеням и процентам, т.е. по абсолютно всем расчетам с налоговым ведомством. Фактически, справка представляет собой баланс расчетов с налоговой. Форма ее утверждена приказом ФНС от 28.12.2016 № ММВ-7-17/722 (приложение № 1).

Справка (форма по КНД 1160080) включает в себя сведения о налогоплательщике (ИНН/КПП, наименование фирмы/ФИО предпринимателя, адрес) и таблицу с перечнем налогов и иных платежей, по которым у налогоплательщика имеется непогашенная задолженность или переплата.

Нужно учитывать, что данная справка о состоянии расчетов с бюджетом не может служить документом, подтверждающим наличие или отсутствие задолженности перед ИФНС. Для такого подтверждения потребуется запросить у налоговиков другой документ – справку об исполнении обязанности по уплате налогов, сборов, страхвзносов и т.д., которая выдается на бланке формы по КНД 1120101 (утв. приказом ФНС от 20.01.2017 № ММВ-7-8/20). Справки об отсутствии долгов перед бюджетом обычно запрашивают банки при оформлении кредитов, они требуются для участия в конкурсах, тендерах и т.п.

На сегодня актуальной формой справки о состоянии расчетов по налогам остается только справка по форме КНД 1160080, действующая с февраля 2017 года. До этого налоговики формировали для ИП и юрлиц справки по другим, ныне упраздненным, формам, в т.ч.:

- форма КНД 1166112 (отменена приказом ФНС от 21.04.2014 № ММВ-7-6/245);

- форма 39-1 «Справка о состоянии расчетов по налогам, сборам, взносам» (утратила силу с 22.06.2011г. в связи с изданием приказа ФНС № ММВ-7-6/381).

Как читать справку о состоянии расчетов

Основную часть справки составляет таблица из десяти граф, в которых отражается:

- название налога (сбора, страхового взноса), по которому имеется долг/переплата (графа 1);

- КБК платежа, код ОКАТО/ОКТМО (графы 2, 3);

- в отдельные графы выделено состояние расчетов по налогам, сборам, страхвзносам (графа 4), по пеням (графа 6), по штрафам (графа

и по процентам (графа 10);

- также по графам отражается предоставление отсрочки, инвесткредита, реструктуризация или приостановление взыскания по налогам, сборам, взносам (графа 5), пеням (графа 7), штрафам (графа 9).

Понять содержание справки о состоянии расчетов несложно. Главное, что нужно учесть налогоплательщику:

- В справку не включаются сведения по налогам, сборам и страхвзносам, по которым у налоговиков числится нулевое сальдо. Т.е., если какой-либо налог, уплачиваемый налогоплательщиком, в графе 1 справки о состоянии расчетов ИФНС не указала, это означает, что по нему у компании или ИП нет никаких недоимок или переплат.

- Если по данным ИФНС за налогоплательщиком числится задолженность или переплата, такие суммы будут отражены в графах 4, 6, 8 или 10, в зависимости от того, к какому виду платежей относится сумма (налог, пени, штраф и т.д.). Наличие сумм со знаком «-» означает недоимку, отсутствие минуса возле суммы означает переплату.

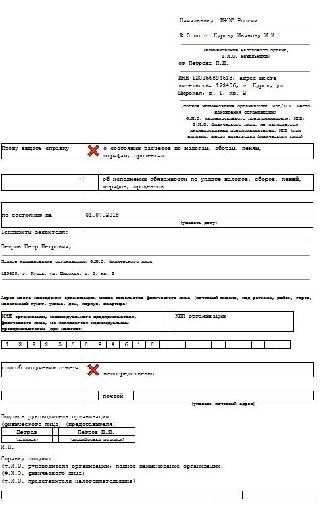

Справка о состоянии расчетов – образец:

spravka.jpg

Добросовестного налогоплательщика, получившего справку о состоянии расчетов (форма 1160080), может удивить наличие в ней долга или переплаты. В этом случае нужно учесть, что справка формируется на определенную дату и, возможно, налоговикам еще не поступили последние налоговые платежи, отраженные в ранее сданной отчетности (отсюда и недоимка), либо еще не получена налоговая декларация или расчет, а налоги или взносы в бюджет уже перечислены (подобный аванс числится в ИФНС как переплата).

В приведенном выше примере справки за компанией числится переплата по единому налогу при УСН. Переплата возникла в связи с тем, что за 1 и 2 квартал 2019 г. налогоплательщиком перечислялись авансовые платежи, а декларация по «упрощенке» будет сдана им только по окончании 2019 года (квартальные отчеты при УСН не предусмотрены), т.е. начисление налоговики проведут не ранее, чем получат от компании годовую отчетность по УСН.

Чтобы более детально разобраться в показателях справки о состоянии расчетов, можно дополнительно запросить у ИФНС «Выписку операций по расчетам с бюджетом», которая тоже формируется на конкретную дату, но при этом позволяет проследить всю историю операций за определенный период по датам (начисление, доначисление, уплату и т.д.).

Если и после получения выписки у налогоплательщика есть вопросы, ему следует провести сверку с налоговой, чтобы выявить все возможные ошибки и устранить разногласия с ведомством.

Как заказать справку о состоянии расчетов

Чтобы получить справку о расчетах с бюджетом, нужно подать в свою ИФНС по месту учета соответствующий запрос.

Предприниматели и компании оформляют бумажный запрос справки о состоянии расчетов по форме, рекомендованной Минфином в приложении № 8 к приказу от 02.07.2012 № 99н (ред. от 26.12.2013). В нем необходимо указать свои реквизиты (наименование/ФИО ИП, ИНН, адрес), дату, по состоянию на которую требуется справка, способ получения ответа (лично или по почте), а в конце поставить подпись с расшифровкой.

Запрос на бумаге можно представить в налоговую:

- лично явившись в инспекцию – это может сделать сам руководитель фирмы или ИП, либо его представитель (при наличии доверенности); в этом случае лучше сделать 2 экземпляра запроса, на одном из которых сотрудник ИФНС поставит отметку о приеме;

- отправив его по почте – запрос направляется ценным письмом с описью вложения и уведомлением о получении.

Справка о состоянии расчетов может быть получена и после подачи электронного запроса. Для этого нужно войти в «Личный кабинет налогоплательщика» на сайте ФНС, заполнить требуемую форму с указанием формата, в котором будет составлен ответ (RTF, XML, Excel) и направить ее в ИФНС. Ответ от налоговиков в этом случае придет тоже в электронном виде.

После получения запроса (как в бумажном, так и в электронном виде) налоговикам дается 5 рабочих дней на формирование и отправку справки о расчетах налогоплательщику.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Для чего используется справка ф 39-1: налоговая

Справка (ф 39-1 налоговая), подтверждающая состояние взаиморасчетов с бюджетами по действующим фискальным платежам, сборам и страховым взносам, может потребоваться компании или простому гражданину в разных случаях. Например, подтвердить отсутствие задолженности перед бюджетом требуется при следующих обстоятельствах:

- если компания или предприниматель планирует участвовать в государственных и(или) муниципальных закупках;

- при ликвидации учреждения или при прекращении деятельности индивидуального предпринимателя;

- при получении заемных капиталов — практически все кредитные компании требуют от организаций подтвердить отсутствие долгов перед государством;

- для получения официальной лицензии или патента на осуществление отдельных видов деятельности;

- простому гражданину для получения визы и оформления выезда за границу, например, в отпуск или командировку.

Следовательно, причин, по которым налогоплательщик может обратиться за справкой о состоянии расчетов с бюджетами, довольно много.

Действующий регламент

Порядок обращения за информацией, а также правила выдачи документов из ФНС закреплены в специальном административном регламенте. За последние годы данный алгоритм изменялся несколько раз. Действующие нормы закреплены в Приказе ФНС России от 09.09.2005 № САЭ-3-01/444@ (ред. от 13.02.2018) и в Приказе Минфина России от 02.07.2012 № 99н (ред. от 26.12.2013).

Так, в соответствии с установленными нормами, налогоплательщик вправе обратиться в ИФНС за получением информации, в том числе получить сведения о состоянии взаиморасчетов по налогам, сборам, страховым взносам и прочим фискальным платежам.

Для получения справки требуется составить заявление произвольной формы, но обязательно в двух экземплярах. Один экземпляр передается представителю ФНС, а на втором бланке ставится отметка инспектора о получении. Если заявление направляется по почте, то второй экземпляр не требуется. Напомним, что запросить документ можно через личный кабинет налогоплательщика.

Отметим, что для получения информации можно использовать унифицированный бланк.

Сроки выдачи справки

Период, в который должна быть подготовлена информация, варьируется от 5 до 12 рабочих дней. Так, согласно пп. 10 п. 1 ст. 32 НК РФ, срок, в который должен быть выдан документ, не может превышать 5 дней. Однако в Приказе ФНС России от 09.09.2005 № САЭ-3-01/444@ закреплены иные сроки: до 10 рабочих дней при получении заявления лично, и до 12 рабочих дней при отправке запроса по почте.

Бланк справки

Последние изменения в фискальном законодательстве России потребовали соответствующих корректировок унифицированных форм и бланков. Так, старая форма 39-1 налоговая (образец представлен ниже) была отменена в связи с передачей прав администрирования по страховым взносам в ФНС.

Следовательно, старый документ не предусматривал отражение информации о состоянии расчетов по страховым взносам. Новый бланк был утвержден Приказом ФНС России от 28.12.2016 № ММВ-7-17/722@ (форма КНД 1160080).

Как получить и зачем нужна справка ф. 39-1 (налоговая)

Справка ф. 39-1 (налоговая) — это документ, который показывает состояние взаиморасчетов с бюджетом на текущую дату. Сейчас его не применяют, а для сверки используют форму КНД 1160080.

Скачать действующую форму КНД 1160080 о состоянии расчетов по налогам и сборам

Для чего нужна ф. 39-1

Унифицированная справка 39 о состоянии расчетов по налогам и пеням отражает состояние расчетов по налогам и сборам между налогоплательщиком и территориальной инспекцией ФНС. Сейчас ф. 39-1 уже не используют: юридические и физические лица оформляют сверку на бланке по КНД 1160080.

Справочная информация подтверждает наличие или отсутствие задолженности, показывает фактический долг на отчетную дату. Понадобится справочный документ для получения займов и кредитов, для участия в госзакупках, для оформления лицензии на определенные виды деятельности. Кроме того, сверку проводят и при ликвидации, прекращении работы организации или ИП.

По какой форме в ИФНС выдают справки

В нормативах ФНС разъясняется, используется ли справка по форме 39-1 — нет, ее не используют с 2017 года. Причина, по которой отказались от ф. 39-1, — передача администрирования страховых взносов в ФНС. В старом бланке расчеты по страховым взносам никак не отражались.

У справки 39-1 формы КНД нет. Бланк ф. 39-1, который действовал до 2017 года, утвердили приказом ФНС № САЭ-3-01/ [email protected] от 04.04.2005. А с 01.01.2017 применяется новая форма о состоянии расчетов по налогам, сборам, страховым взносам — КНД 1160080. Она объемнее и детальнее и предусматривает сведения не только по базовым фискальным платежам, но и пеням, штрафам, процентам организаций, ИП и физлиц.

Как получить информацию

Регламент, как заказать справку 39-1 из налоговой, утратил силу. Действующий порядок обращений в налоговую прописан в Административном регламенте ФНС по бесплатному информированию налогоплательщиков (приказ ФНС № ММВ-7-19/ [email protected] от 08.07.2019). Заявитель обращается в инспекцию по месту учета или регистрации и подает письменный запрос о предоставлении справочной информации о состоянии взаиморасчетов (п. 79 Административного регламента).

Обычно налогоплательщики запрашивают справочную информацию на конкретную дату. Но если в запросе дата не указана, то налоговики оформят сверку на дату поступления заявки в ИФНС. Для получения справочной информации необходимо подать заявление КНД 1114237 о предоставлении расчетов по налогам, сборам и страховым взносам (приказ № ЕД-7-19/ [email protected] от 03.09.2020).

Заявление подают в территориальную инспекцию лично или через представителя, оформляют в МФЦ, отправляют по почте заказным письмом с описью вложений или подают в электронном виде. Инструкции, как заказать форму 39 в налоговой онлайн, не предусмотрено — заказать ее в ИФНС не получится, ф. 39-1 больше не применяют.

А чтобы заказать сверку по форме КНД 1160080 онлайн, пользователю необходимо авторизоваться в «Личном кабинете налогоплательщика» и отправить заявку, подписав ее электронной подписью налогоплательщика. Опция доступна только для зарегистрированных пользователей: если еще не зарегистрировались в личном кабинете, то следует сначала пройти процедуру регистрации. Заявку отправляют онлайн не только в ЛК, но и в специализированных программах — по телекоммуникационным каналам связи.

В какой срок оформят сверку

Порядок, как запросить справку о состоянии расчетов по форме 39-1, регламентировал приказ ФНС № САЭ-3-01/ [email protected] от 09.09.2005. Сейчас он не действует. Теперь налоговая инспекция работает с налогоплательщиками в соответствии с Административным регламентом из приказа № ММВ-7-19/ [email protected] . По правилам справочную информацию выдают в течение 5 рабочих дней со дня поступления в ИФНС письменного запроса от налогоплательщика (п. 80 Административного регламента).

Эксперты КонсультантПлюс разобрали, как получить справку о состоянии расчетов с бюджетом. Используйте эти инструкции бесплатно.

Как выглядит справка

Устаревший образец справки по форме 39-1 из налоговой выглядит так.

А это — действующий бланк справочной информации о состоянии расчетов по налогам, сборам, страховым взносам КНД 1160080.

С 1 октября 2022 года ИФНС начнет предоставлять расчеты по новой форме КНД 1160082.

«Утренний бухгалтер». Справка о состоянии расчетов по налогам изменится. Что ФНС рассказала про дивиденды

Справка 39-1— это официальный документ, который содержит информацию о о взаиморасчетах между налогоплательщиком и государственным бюджетом. Такую информацию можно получить в территориальном отделении ФНС, подав заявление в налоговую на справку 39, либо оформить через интернет в личном кабинете налогоплательщика. В статье расскажем, для чего необходима справка ИФНС 39, какой порядок предоставления сведений действует в 2019 году в Москве и области.

| Наименование | Сроки | Цены |

| Стандартное получение | от 10 рабочих дней | 2 000 руб. |

| Срочное получение | 1-3 рабочих дня | 4 500 руб. |

Справка 39 о состоянии расчетов выдается МИФНС России по месту регистрации юридического, либо физического лица. Вот примерный перечень, по которым организации или физлицу может понадобиться срочно заказать справку о налоговых расчетах в Москве. Причины, вынуждающие получать сведения из ИФНС:

- для участия в тендере, конкурсе;

- для приобретения лицензии;

- для получения кредита;

- для приема субсидии;

- для визы и т.д.

Так как же создается справка ИФНС 39-1? Информация по расчетам для физических лиц, ранее состоявших налоговом учете в качестве предпринимателей без образования юридического лица и имеющих задолженность по налогам и сборам, формируется по форме N 39-1ф по одному, по нескольким или по всем КБК (с информацией справочного характера о задолженности, имеющейся на дату выдачи).

Как сделать заказ?

Позвоните нам:+7 (901) 519-66-62

- В графе 1 содержит наименование налога (сбора).

- В графе 2 содержит код бюджетной классификации.

- В графе 3 указывается код по ОКАТО.

- В графе 4 отражается итоговое сальдо расчетов по налогу (переплата «+» или недоимка «-«).

- В графе 5 содержит итоговое сальдо расчетов по пени (переплата «+»или задолженность «-«).

- В графе 6 указывается итоговое сальдо по налоговым санкциям (переплата «+» или задолженность «-«).

Код по КНД 1160080 (бланк справки)

Актуально на: 3 марта 2021 г.

Форма с кодом КНД 1160080 – это справка о состоянии расчетов по налогам, сборам, страховым взносам, пеням, штрафам, процентам организаций и индивидуальных предпринимателей (Приложение N 1 к Приказу ФНС от 28.12.2016 N ММВ-7-17/[email protected]). Иначе говоря, справка о состоянии расчетов с бюджетом. В ней указываются суммы переплаты (со знаком плюс) или задолженности (со знаком минус) налогоплательщика по конкретным налогам, взносам, пеням, штрафам на определенную дату запроса. То есть в ней отражаются сведения по сальдо расчетов с бюджетом.

Справка о состоянии расчётов

По справке о состоянии расчётов вы проверите, есть ли вообще долг или переплата.

В первом столбце указано название налога, по которому вы сверяетесь. Информация о долгах и переплатах содержится в столбцах 4 — по налогу, 6 —по пеням, 8 — по штрафам:

- 0 — никто никому не должен, можно вздохнуть спокойно.

- Положительная сумма — у вас переплата.

- Сумма с минусом — вы должны налоговой.

Почему в справке возникает переплата?

- Вы действительно переплатили и теперь можете вернуть эти деньги из налоговой или зачесть как будущие платежи.

- Вы заказали справку до подачи годового отчёта по УСН. В этот момент налоговая ещё не знает, сколько вы должны заплатить. Она поймёт это из декларации за год. До сдачи декларации ежеквартальные авансы по УСН числятся как переплата, а потом налоговая начисляет налог и переплата пропадает. Поэтому переплата в размере авансов по УСН в течение года — ещё не повод бежать в налоговую за возвратом денег.

Если вы увидели в справке непонятные долги или переплаты, понадобится выписка операций по расчётам с бюджетом, чтобы выяснить причину их возникновения.

Как получить справку с кодом по КНД 1160080

Чтобы получить справку о состоянии расчетов с бюджетом, нужно составить письменный запрос по рекомендованной форме (Приложение N 8 к Административному регламенту ФНС, утв. Приказом Минфина от 02.07.2012 N 99н, – далее Административному регламенту) и:

- представить его в налоговую лично. Это может сделать руководитель организации (сам ИП), либо его представитель по доверенности;

- направить в ИФНС по почте ценным письмом с описью вложения (п. 128 Административного регламента ФНС).

Кроме того, запрос можно отправить налоговикам в электронном виде (Приложение N 9 к Административному регламенту ФНС) по телекоммуникационным каналам связи, если для вас является привычной процедура обмена электронными документами с ИФНС. Также сформировать запрос и направить в налоговую можно с помощью сервиса «Личный кабинет налогоплательщика – юридического лица» или «Личный кабинет налогоплательщика – индивидуального предпринимателя» на сайте ФНС. В ответ на ваш «электронный» запрос налоговики направят вам справку также в электронном виде (п. 147 Административного регламента ФНС, Письмо ФНС от 30.10.2015 N СД-3-3/[email protected]).

Выдать (прислать) справку контролеры должны в течение 5 рабочих дней с даты получения запроса от налогоплательщика (пп. 10 п. 1 ст. 32 НК РФ). Если указанные в ней сведения с вашими не совпадают, то имеет смысл пройти сверку расчетов.

Кстати, не забудьте указать в запросе дату, на которую вы хотите получить сведения о расчетах. Иначе справка будет составлена на дату регистрации запроса в ИФНС (п. 136, 159 Административного регламента ФНС).

Документы

Минфин РФ: Письмо № 03-04-06/18686 от 17.03.2021

Подробнее о документе мы писали в новости Куда платить НДФЛ за дистанционного работника организации с обособками: разъяснения Минфина

Минфин РФ: Письмо № 03-04-06/18696 от 17.03.2021

Подробнее о документе мы писали в новости Куда платить НДФЛ за дистанционного работника организации с обособками: разъяснения Минфина

Минфин РФ: Письмо № 03-04-06/18900 от 17.03.2021

Подробнее о документе мы писали в новости Доходы по программе лояльности для держателей карт «Мир» не облагаются НДФЛ

ФНС РФ: Письмо № БС-4-11/[email protected] от 30.03.2021

Подробнее о документе мы писали в новости НДФЛ и отчетность по дивидендам: ФНС дала разъяснения

ФНС РФ: Письмо № 23-1-03/[email protected] от 18.03.2021

Подробнее о документе мы писали в новости Управление по налоговому мониторингу готово принимать документы по еще не утвержденным формам и форматам

Форма с кодом КНД 1166112: что за справка

Более ранняя версия справки о состоянии расчетов с бюджетом имела код КНД 1166112 (Приложение N1 к Приказу ФНС от 28.01.2013 N ММВ-7-12/[email protected]). Но на сегодняшний день форма с кодом КНД 1166112 является недействующей (п. 2 Приказа ФНС от 21.04.2014 N ММВ-7-6/[email protected]).

Еще раньше налоговая выдавала справки о состоянии расчетов с бюджетом по форме 39-1 либо по форме 39-1ф (Приложение N 4, Приложение N 6 к Приказу ФНС РФ от 04.04.2005 N САЭ-3-01/[email protected]). Они сегодня также не применяются.

Блоги компаний

- К субсидиарке стали привлекать не только директора и главбуха. Но и детей (НАСБ)

- Как выбрать налоговый режим и форму бизнеса. Сравниваем ИП, самозанятых и ООО (Блог «Клерка»)

- Плату за обслуживание газового оборудования включат в платежки по ЖКУ (Юзвак Максим)

- Прямые выплаты: как оплачивать больничные и что делать с алиментами (Зарплата360)

- Как бухгалтеру снизить риски при оформлении сотрудников (СБИС)

- Зачем курьеру касса? О правилах работы курьеров в 2021 году (Мобика)

- Восстановление на работе по решению суда (RosCo)

- Незаконное увольнение (RosCo)

- ВС РФ разъяснил, когда налоговики вправе требовать документы (Владимир Туров)

- Повторится ли черный вторник 2014-го: что говорят эксперты про курс рубля (Блог «Клерка»)

- Нефтяная ресурсная база в России деградирует? Что сейчас происходит с добычей нефти (Павел П.)

Как отправить ИОН запрос в налоговую?

Передача (ИОН) запроса осуществляется в электронном виде по телекоммуникационным каналам связи (ТКС), для этого требуется квалифицированная электронная подпись выданная оператором электронного документооборота (ЭДО). Для отправки ИОН запроса рассмотрим три самых популярных операторов электронной отчетности:

- Такском

- Контур

- nalog.ru

У Вас же может быть любой другой оператор. Узнать действующих операторов электронной отчетности, в Вашем регионе, Вы можете на сайте www.nalog.ru.

Пример выписки по налогу УСН

Это выписка по налогу УСН. На начало года у предпринимателя была переплата, потом:

- В апреле он платит 6 996₽, итого переплата — 71 805₽.

- 3 мая подаёт декларацию и в выписке появляются начисления, которые уменьшают переплату: 71 805 – 4 017 – 28 062 – 8 190 = 31 536₽.

- Появляется операция с описанием «уменьшено по декларации». Это значит, что основные расходы предприниматель понёс в конце года, поэтому в течение года ему начислили слишком много налога. Теперь его нужно уменьшить, поэтому в выписке появляется «обратное» начисление на 10 995₽. Тот нечастый случай, когда декларация не добавляет обязательств, а наоборот.

- В июле он платит авансовый платёж за полугодие 2021 года и переплата на момент запроса выписки у него — 52 603₽.

ВАРИАНТ 1: Справка КНД 1160080 – через “Такском”

Шаг первый:

- Авторизуйтесь с помощью ключа электронной подписи в систему Онлайн-спринтер.

- На главном экране Онлайн-спринтер перейдите по кнопке “Создать”.

Шаг Второй:

- На экране создания документа установите маркер в положение “Запрос ИОН”

- Выберите форму документа – 1166101 – Запрос на предоставление информационных услуг.

Шаг Третий:

- На экране запроса на предоставление информационных услуг заполните все требуемые поля: (ИНН, КПП, Адрес местонахождения в РФ итд.)

- В поле ввода “код запроса” выберите: Справка об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов, процентов. Требуемый формат представления ответа следует указать как “XML”.

- Поле ввода “Дата” – Указывает на дату актуальности справки, в том случае если дата не указанна, то актуальность справки будет на дату формирования запроса в ФНС

- Затем высылайте запрос на формировании справки соответствующей кнопкой “Отправить”.

Шаг четвертый:

- Дождитесь результатов обработки документа в налоговом органе, (операция может занять довольно продолжительное время вплоть до нескольких дней)

- Скачайте файловый архив содержащий справку КНД 1160080.

Данный файл является электронно подписанной Справкой о состоянии расчетов по налогам, сборам, пеням, штрафам, процентам организаций и индивидуальных предпринимателей и может быть загружен в интерфейс заявки на участия в аукционе ЭТЗП РЖД,

Справка по форме 39 из налоговой, ф 39

Обратный звонок Онлайн заказ

Справка из ИФНС о состоянии расчетов по налогам форма 39

Справка 39-1— это официальный документ, который содержит информацию о о взаиморасчетах между налогоплательщиком и государственным бюджетом. Такую информацию можно получить в территориальном отделении ФНС, подав заявление в налоговую на справку 39, либо оформить через интернет в личном кабинете налогоплательщика. В статье расскажем, для чего необходима справка ИФНС 39, какой порядок предоставления сведений действует в 2019 году в Москве и области.

| Наименование | Сроки | Цены |

|---|---|---|

| Стандартное получение | от 10 рабочих дней | 2 000 руб. |

| Срочное получение | 1-3 рабочих дня | 4 500 руб. |

Справка 39 о состоянии расчетов выдается МИФНС России по месту регистрации юридического, либо физического лица. Вот примерный перечень, по которым организации или физлицу может понадобиться срочно заказать справку о налоговых расчетах в Москве. Причины, вынуждающие получать сведения из ИФНС:

- для участия в тендере, конкурсе;

- для приобретения лицензии;

- для получения кредита;

- для приема субсидии;

- для визы и т.д.

Так как же создается справка ИФНС 39-1? Информация по расчетам для физических лиц, ранее состоявших налоговом учете в качестве предпринимателей без образования юридического лица и имеющих задолженность по налогам и сборам, формируется по форме N 39-1ф по одному, по нескольким или по всем КБК (с информацией справочного характера о задолженности, имеющейся на дату выдачи).

- В графе 1 содержит наименование налога (сбора).

- В графе 2 содержит код бюджетной классификации.

- В графе 3 указывается код по ОКАТО.

- В графе 4 отражается итоговое сальдо расчетов по налогу (переплата «+» или недоимка «-«).

- В графе 5 содержит итоговое сальдо расчетов по пени (переплата «+»или задолженность «-«).

- В графе 6 указывается итоговое сальдо по налоговым санкциям (переплата «+» или задолженность «-«).

Нюансы самостоятельного оформления

Как получить справку из налоговой по форме39 в Москве? Очень часто сбор справок – является проблемой, потому как занимает много времени и сил. Особенно сложно во время рабочего процесса найти время, чтобы решить все неурядицы. Наиболее часто, желающие заказать справку ИФНС о расчетах с бюджетом сталкиваются со следующими сложностями:

- долгие очереди;

- постоянная недостача документов;

- постоянный контроль за процессом оформления.

Все это не только усложняет жизнь, но и доставляет массу проблем, которые влияют на все сферы жизни. Поэтому имеет смысл заручиться поддержкой опытной компании в данных вопросах. Современная услуга поможет вам получить справку о состоянии расчетов срочно и решить главные задачи без вашего личного участия, нужно лишь подать заявку и приложить заявление. Рассматривая этот вариант, как одно из самых оптимальных решений – вы сумеете взять запрос о состоянии расчетов с ПФР точно в срок, что позволит вам успеть решить вопрос за минимальный период времени. Такие сведения по налогам и сборам могут быть необходимы в различных юридических вопросах, а потому имеет смысл обратиться к нам. Как? Заказать справку в налоговой через интернет или позвонить по телефону офиса в Москве. Например, если уже сейчас вы совершили первые попытки собрать документы, то это первая причина, чтобы обратиться к нам, а справка ф 39-1 ИФНС не доставляла вам хлопот.

Получение информации из налоговой ускорит любые процессы с обменом и перерегистрацией документов. Мы не просто помогаем гражданам заниматься той работой, на которую не хватает времени, а ускоряем процесс всех процедур. Справка по форме 39-1 теперь получается быстро и без проблем. Юридическая поддержка имеет колоссальное значение, потому как мы владеем знаниями в данном вопросе, поэтому всегда своевременно реагируем на любые сложности. Очень полезна, с точки зрения, рентабельности данная услуга, потому как она доступна для всех в Москве и области. Теперь не имеет смысла сомневаться в действиях ИФНС, ведь мы владеем полной информацией о всех законах и справка 39-1 из налоговой будет получена в короткие сроки.

Напоминаем вам, что справка из налоговой по подотчетным суммам должна быть выдана в определенный срок, который установлен законом. Поэтому мы поддерживаем клиентов на разных этапах оформления. Предлагаем скачать непосредственно через интернет полезные документы: образец формы 39 и заявление.

Если вам срочно нужна справка по расчетам с налоговой или универсальная справка из ФНС, справка на вычет – каждую из них мы сможем оформить для вас. Особенность процедуры заключается в том, что все сложности решаются быстро и профессионально. Наши специалисты предлагают вам тот вариант услуги, который выполнить самостоятельно всегда сложно.

Почему именно мы?

Спектр услуг нашей юридической компании обширный, потому как наши возможности уникальны. Справка39 о состоянии расчетов по налогам и пеням получаетс я быстро и легко, благодаря сотрудничеству с нами. А юридические вопросы не станут для вас проблемой на пути к результату. Вы можете заказать справку из ПФР, которая будет получена по всем правилам. Если же вопрос касался иных сложностей, то у нас вы можете получить документ по налогам, расшифровка которой будет выдана на основе существующих правил и рекомендаций. Каждая такая справка по форме ф 39 является официальным документом, который требуется для решения налоговых споров разного типа.

и по процентам (графа 10);

и по процентам (графа 10);