Поле 107 «Налоговый период» в платежном поручении

Как в 2019 году заполнять поле 107 в платежке на уплату налогов или страховых взносов? Поясним.

Поле для указания “Периода”: это как понимать?

В поле 107 платежного поручения на перечисление налога и страховых взносов нужно указать код налогового периода, за который плательщик/налоговый агент собирается уплатить налог (п. 8 Приложения № 2 к Приказу Минфина России от 12.11.2013 N 107н). Налоговый период указывается при перечислении налогов за текущий год, а также при добровольном погашении недоимки при отсутствии требования об уплате из ИФНС.

10 знаков: что они значат?

Поле 107 платежки имеет 10 знаков – ХХ.ХХ.ХХХХ:

- 8 знаков указывают непосредственно на налоговый период;

- 2 знака – это разделители, обозначаемые точкой («.»).

Внимание: свежее разъяснение Минфина 2019

В поле 107 платежки по НДФЛ нужно отражать месяц, а не точную дату, когда перечисляется удержанный налог. Это следует из письма Минфина от 11.06.2019 N 21-08-11/42596.

Периодичность может быть месячной, квартальной, полугодовой и годовой. В этой связи в первых двух знаках реквизита необходимо указать, соответственно: МС, КВ, ПЛ, ГД.

Знаки 3 и 6 – разделительные, в них ставится точка.

В 4-м и 5-м знаках указывается: номер месяца (от 01 до 12), либо номер квартала (01 – 04), либо номер полугодия (01 или 02), либо, для годового платежа, – два нуля.

В 7 – 10-м знаках указывается год, за который производится уплата.

Главное правило заполнения поля 107 в 2019 году

При уплате текущих платежей или добровольном погашении недоимки (“ТП” или “ЗД” в поле 106) в поле 107 фиксируется период, за который вносится платеж. Фиксируйте его в формате “XX.NN.ГГГГ”, где:

- XX – вид периода (“МС” – месяц, “КВ” – квартал, “ПЛ” – полугодие, “ГД” – год);

- NN – номер периода (“01”, “02”, “03” и т.д. или “00” для годовых платежей);

- ГГГГ – год, на который приходится период.

Допутим: при перечислении НДС за II квартал 2019 г. в поле 107 укажите “КВ.02.2019”.

В остальных случаях укажите дату уплаты согласно документу – основанию платежа, если она есть. Так, если вы платите налог по ИФНС (“ТР” в поле 106), укажите цифрами срок уплаты налога по требованию (например, “18.03.2019”). Если перечисляете налог по акту проверки (“АП” в поле 106), укажите “0” (ноль).

Значение поля 107 при уплате налогов может меняться. Вот примеры вариантов:

- «МС.ХХ.ГГГГ», где ХХ – номер месяца (от 01 до 12), а ГГГГ – год, за который производится платеж. Например, при перечислении авансового платежа по налогу на прибыль за март 2019 г. в поле 107 платежки нужно проставить «МС.03.2019»;

- «КВ.ХХ.ГГГГ», где ХХ – номер квартала (от 01 до 04), ГГГГ – год, за который уплачивается налог. Так, при перечислении очередного платежа по НДС, допустим, за II квартал 2019 г., в поле 107 должно быть указано «КВ.02.2019»;

- «ПЛ.ХХ.ГГГГ», где ХХ – номер полугодия (01 или 02), ГГГГ – год, за который перечисляется налог. К примеру, при перечислении платежа по ЕСХН за 1-е полугодие 2019 г. ставьте в платежке «ПЛ.01.2019»;

- «ГД.00.ГГГГ», где ГГГГ – год, за который уплачивается налог. Например, производя окончательный расчет по налогу на прибыль за 2019 год, в поле 107 платежки нужно будет поставить «ГД.00.2019».

Налоговые агент и НДФЛ: как заполнять поле 107?

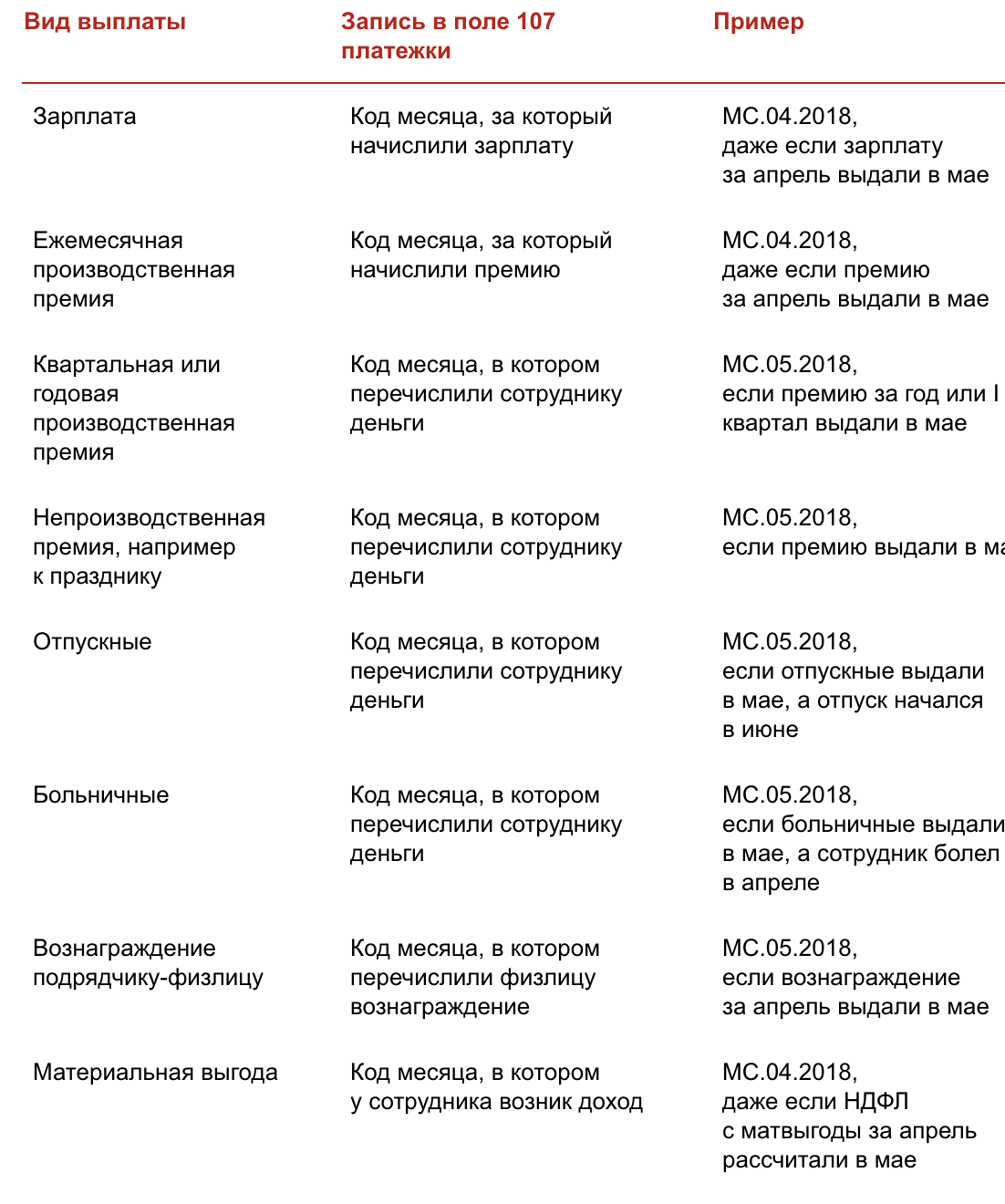

Если организация/ИП уплачивает НДФЛ в бюджет в качестве налогового агента, то в платежном поручении по НДФЛ поле 107 заполняется в обычном порядке (т. е. в формате «МС.ХХ.ГГГГ»). Приведем несколько примеров заполнения поля 107 при уплате НДФЛ в 2019 году:

А если я плачу страховые взносы?

В 2019 году при заполнении платежных поручений на перечесление взносов в ИФНС (взносы на ОПС, взносы на ОМС, взносы на ВНиМ) в поле 107 платежного поручения указывается формат «МС.ХХ.ХХХХ». А при уплате взносов в ФСС (взносы «на травматизм») в поле 107 ставится «0».

Налоговый период 107: как заполнять в Сбербанк Онлайн

Платежное поручение – это стандартный банковский документ, в котором определенные сведения заносятся в обязательные поля. Так, при оформлении платежки в Сбербанк Онлайн поле 107 «Налоговый период» при перечислении взносов в бюджет заполняется в соответствии с Положениями Центробанка. Как и зачем заполнять эту графу, в каких случаях вписывать дату, что делать при обнаружении ошибки, читайте в статье.

Что это такое

Заполнение платежного поручения имеет особенности. Некоторые поля обязательны для внесения данных.

Клетка 107 «Налоговый период» − это графа, в которую вписывают код из 10 знаков для определения расчетного периода при следующих перечислениях:

- оплата страховых взносов;

- оплата налогов (НДФЛ, УСН, ЕНВД и др.);

- акцизы;

- неналоговые платежи (экологический сбор) и др.

Как заполнить

Для заполнения платежного документа через Сбербанк Онлайн клиент должен пройти авторизацию. При первичном оформлении выбирайте вкладку «Новый документ», заполняйте реквизиты платежа. При повторной оплате выбирайте необходимые реквизиты из фильтров, подходящих для вашей операции. Поле «Налоговый период» при повторе платежа в Сбербанк Онлайн заполняется автоматически.

Важно. Обязательно проверьте правильность внесения всех данных, особенно в поле 106.

Далее нажмите «Создать» и определите очередность платежей. Подтверждение осуществляется через смс-оповещение на номер руководителя организации или бухгалтера.

Код выглядит следующим образом: NN.NN.NNNN. В нем содержатся 8 знаков из букв и цифр и две точки для разделения пунктов.

Буквы (первая и вторая) − это код периода при своевременной уплате налога (МС – месяц, КВ – квартал, ПЛ – полугодие, ГД – платеж за год).

Третий знак – точка. Четвертый и пятый указывают конкретный срок оплаты:

- месячный платеж – проставляют цифры 01 − 12 (01 – январь, 02 – февраль, 03 – март и т.д.);

- квартальный платеж – цифры, обозначающие текущий квартал (01 – первый, 02 – второй, 03 – третий, 04 – четвертый);

- оплата за полугодие (01 – первое полугодие, 02 – второе полугодие);

- 00 вписывают при платежах за год.

Шестой знак – запятая для разделения. Седьмой, восьмой, девятый и десятый – означают год (например, 2020).

Обратите внимание. Платеж за июнь 2020 года в ФСС будет выглядеть так: «МС.06.2018».

Значок «00» вписывают при уплате авансового платежа, сбора или налога за текущий период при обнаружении неточности в декларации, когда налогоплательщик самостоятельно принял решение доплатить разницу налога.

Важно. Перечисляя авансовый платеж, заполняйте соответствующие знаки будущего срока, а не текущего.

Если индивидуальный предприниматель находится на упрощенном налогообложении и получил патент, он может оплатить его через Сбербанк Онлайн.

Страховые взносы

Данные в графе 107 зависят от получателя:

- для перечисления страховых взносов в ФСС указывают «0»;

- для любых других взносов указывают данные в формате «NN.NN.NNNN».

Страховые взносы перечисляются в налоговую службу с 01.01.2017 года. Взносы в Фонд социального страхования по компенсации за травмы, причиненные при выполнении трудовых обязанностей, называют «взносами на травматизм».

Функции платёжного поручения и поля 107

Платежное поручение – это документ, с помощью которого юридическое лицо или индивидуальный предприниматель перечисляет денежные средства на различные цели.

Поручение принимается на бумажном носителе с синей печатью или в электронном виде. Средства списываются с расчетного счета контрагента.

Графа 107, указывающая на период уплаты, заполняется обязательно в соответствии с правилами.

Указание точной даты

Варианты для указания в поле 107 «Налоговый период» точной даты определены Законодательством РФ:

- если в клетке 106 «Основной платеж» вписаны коды основания для оплаты налога в бюджет: ТП, ЗД, БФ, ТР, РС, ОТ, РТ, ПБ, ПР, АП, АР, ТЛ, ЗТ, О, то в графе 107 в этом случае пишут точную дату и текущий срок.

Важно. При заполнении точной даты в графе 107 на основании требования ИФНС или Исполнительного производства ставят значение «00».

- если в клетке 106 «Основной платеж» для оплаты таможенных пошлин и сборов вписаны значения: ДЕ, ПО, КТ, ТД, ИП, ТУ, БД, КП, ДК, ПК, КК, ТК, 0, то в этом случае указывают код таможенного органа в поле 107 из 8 цифр.

Важно! В графе 107 допустимо вписать вручную дату в значении «Налог. период» или код в значении «Код тамож. органа» в случае, когда в 106 поле указано значение ИН.

Порядок заполнения поля 107 при уплате НДФЛ

Налог на доходы физических лиц взимается не только с заработной платы. Отпускные и больничные выплаты также облагаются НДФЛ. Периодичность уплаты указана в НК РФ. Она различна для каждого платежа:

- при зарплате срок перечисления – день, следующий за выдачей наличными или перечислением на карту;

- при перечислении отпускных, выплат по больничным листам – в последний день месяца расчета с контрагентом.

Оплата НДФЛ через Сбербанк Онлайн требует создания разных платежных поручений, клетку 107 заполняют одинаково для каждого перечисления.

Ошибки при заполнении поля 107

Статья 4 Налогового Кодекса РФ поясняет, что при ошибочном заполнении клетки 107 денежные средства зачислятся в бюджет.

Важно. Ошибка в поле 107 не является уклонением от уплаты налоговых взносов, соответственно, штраф и пеня не начисляются.

Направьте в налоговый орган заявление о внесении исправлений и приложите копию платежного поручения или квитанцию об оплате, в котором допущена ошибка.

Когда заполняется поле 106

«Положение о правилах осуществления перевода денежных средств» №383-П разъясняет порядок заполнения банковских платежных документов. Соблюдение правил помогает избежать споров с контролирующими органами.

Клетка 106 должна быть оформлена обязательно вне зависимости от типа носителя документа. В ней указывают основание для текущей оплаты, например, ИН – гашение инвестиционного кредитного договора, АР – погашение задолженности по исполнительному документу. Символы и их расшифровку можно найти на сайте ИФНС или Сбербанка.

Пример заполнения

На скрине ниже представлен пример заполнения платежного поручения.

Заключение

При оформлении платежного поручения в Сбербанк Онлайн «Налоговый период» в графе 107 заполняется в случаях уплаты взносов и сборов за текущее время (МС, КВ, ПЛ,00), перечисления недоплаты в бюджет, оплаты госпошлины в суд, зачисления средств от патента и других банковских платежах.

Образец заполнения платежного поручения по требованию ИФНС

obrazec_zapolneniya_platezhnogo_porucheniya_po_trebovaniyu_ifns.jpg

Похожие публикации

С 1 января 2021 г. платежные поручения по налоговым платежам в бюджет нужно оформлять по новым правилам. Расскажем, как заполнить документ и приведем образец заполнения платежного поручения по требованию ИФНС.

Новые требования к платежкам с 2021 года

С нового года изменится сразу несколько реквизитов в налоговой платежке (письмо ФНС № КЧ-4-8/16504 от 08.10.2020):

- в поле 13 «Банк получателя» после названия банка следует указывать наименование соответствующего счета Казначейства (через знак «//»);

- будут указываться новые значения в поле 14 «БИК»;

- в ранее не заполнявшееся поле 15 «Сч.№» вносится номер банковского счета получателя;

- в поле 17 «Сч.№» указывают новые счета получателя.

В приложении к письму ФНС № КЧ-4-8/16504 можно найти новые реквизиты всех территориальных органов Федерального казначейства с указанием полей платежного поручения, в которые они вносятся. До 01.05.2021 г. устанавливается так называемый «переходный период», во время которого налогоплательщикам еще разрешается применять как новые, так и старые счета, но лучше указывать актуальные реквизиты уже с 1 января 2021 года.

Прочие реквизиты платежного поручения

Реквизиты получателя платежа, помимо указанных выше, включают:

- ИНН, КПП налоговой инспекции;

- наименование территориального УФК, а в скобках – наименование и номер ИФНС, которая является администратором соответствующего платежа.

Обязательны к заполнению поля платежного поручения, в которых отражаются реквизиты плательщика:

- ИНН, КПП для организаций, ИНН для ИП,

- наименование компании, ФИО предпринимателя;

- номер расчетного счета,

- БИК и корсчет банка.

В поручении в соответствующих полях указывается его порядковый номер, дата и сумма (цифрами и прописью).

Платежное поручение: требование налоговой получено – какие реквизиты заполнять

Платежное требование ИФНС содержит информацию о суммах недоимки по налогу, пеней, начисленных на момент направления требования, а также о сроке исполнения требования налогоплательщиком. Если в требовании не указан срок его исполнения, перечислить задолженность необходимо в течение 8 дней со дня получения документа (п. 4 ст. 69 НК РФ).

Заполнение платежного поручения по требованию ИФНС имеет свои особенности.

Необходимо правильно указать коды: 20-значный КБК (поле 104) и состоящий из 8 или 11 знаков ОКТМО (поле 105). Следует учитывать, что для налогов, пеней и штрафов применяются разные КБК – актуальные коды можно найти на ]]> сайте ФНС ]]> , кроме того, КБК будет указан в самом требовании. КБК на 2021 год утверждены Приказом Минфина № 99н от 08.06.2020. Код территории ОКТМО тоже указывается в требовании. Также его можно найти по адресу налогоплательщика — на ]]> сайте ФИАС. ]]>

Следующие поля отражают непосредственно реквизиты документа:

- В поле 106 указывается буквенный код основания платежа «ТР» — требование налоговиков о погашении задолженности. С 1 октября 2021 г. вместо данного кода нужно будет указывать другой код – «ЗД» (погашение задолженности по истекшим периодам).

- Срок уплаты, указанный в требовании, отражают в поле 107 в формате вида «дд.мм.гггг». Если срок не указан, ставится «0».

- Поля 108 и 109 отведены соответственно для указания номера и даты требования. С 01.10.2021 г. номер требования в поле 108 будет указываться по-новому, а именно в формате «ТР0000000000000», где вместо нулей прописывается номер документа.

- Еще один реквизит, который следует указать в платежке – код УИН (поле 22). Это уникальный идентификатор начисления, который состоит из 20-25 цифр и присваивается требованию налоговиками. Если такого кода в требовании нет, нужно поставить в данном поле «0».

Платежное поручение — пени по требованию ИФНС

В качестве наглядного образца приведем пример заполнения в 2021 году платежки на уплату пеней по требованию, выставленному налоговиками.

Как не ошибиться в указании Налогового периода в платежном поручении?

Не секрет, что сейчас платежное поручение на уплату достаточно просто оформить, но даже при этом механизме у бухгалтера часто возникают вопросы – почему так? Разберемся с периодом – как можем его корректировать и надо ли?

Почему автоматически не правильно настраивается поле Налоговый период в платежном поручении в 1С?

В поле Налоговый период (107) указывается период, за который уплачивается налоговый платеж.

Если НК РФ по годовому платежу предусматривается более одного срока уплаты и установлены конкретные даты для каждого срока, то в показателе налогового периода указываются эти даты (Приложение N 2 к Приказу Минфина РФ от 12.11.2013 N 107н).

Уплата НДФЛ с дивидендов

28 марта собранием учредителей Организации была распределена прибыль за 2017 год, в т. ч. в пользу Иванова А. П. – 700 000 руб. Выплата дивидендов произведена в тот же день.

28 марта бухгалтер подготовил платежное поручение на уплату НДФЛ с доходов в виде дивидендов на сумму 91 000 руб.

Значение поля (107) Налоговый период по НДФЛ с дивидендов принимает значение МС.03.2018 (Письмо ФНС РФ от 01.09.2016 N БС-3-11/4028@):

- МС – месяц за который уплачивается НДФЛ с дивидендов;

- 03 – месяц выплаты дивидендов;

- 2018 – год выплаты дивидендов.

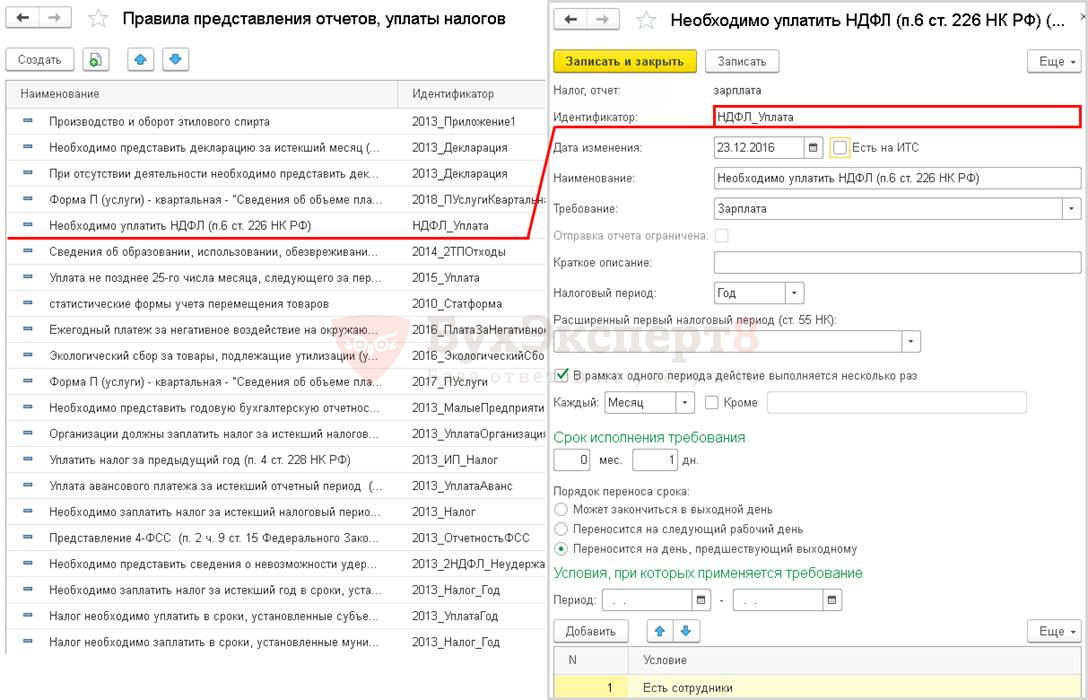

Сведения о периоде для подстановки в поле (107) Налоговый период программа берет из специального справочника Правила представления отчетов, уплаты налогов : Главное меню – Все функции – Справочники – Правила представления отчетов, уплаты налогов.

Правила уплаты НДФЛ установлены в программе для уплаты НДФЛ с зарплаты, т. е. автоматически заполняется:

- Налоговый период – прошлый месяц.

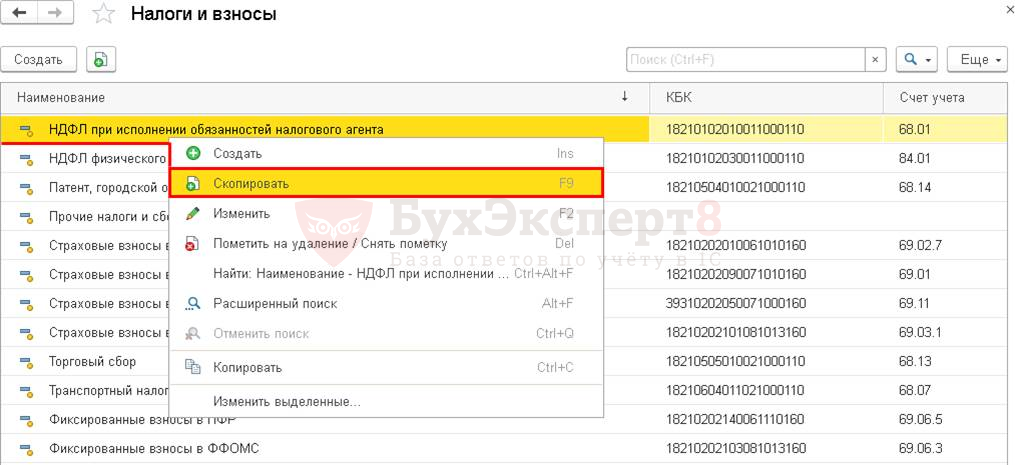

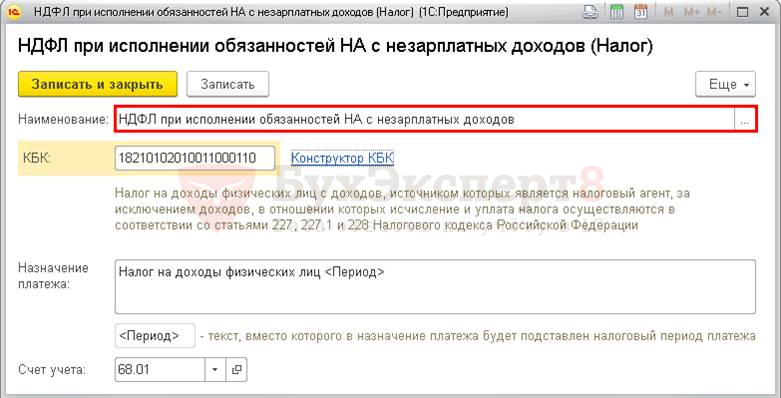

Чтобы создать новое правило для НДФЛ с дивидендов, нужно создать копированием шаблон в справочнике Налоги и взносы, Справочники – Банк и касса – Налоги и взносы .

Ничего, кроме наименования, менять в новом шаблоне не нужно.

- Уплата налога на прибыль с дивидендов

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Центробанк в Письме от 10.07.2020 N 45-1-2-ОЭ/10700 разъяснил, когда не.А вы уверены, что правильно указываете регистрационный номер ТД в..У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.

Карточка публикации

| Разделы: | |

|---|---|

| Рубрика: | Дивиденды / Платежные поручения / Порядок расчета и уплаты НДФЛ / Уплата |

| Объекты / Виды начислений: | |

| Последнее изменение: | 01.09.2021 |

ID задана и содержит ID поста $termini = get_the_terms( $post->ID, ‘post_tag’ ); // так как функция вернула массив, то логично будет прокрутить его через foreach() foreach( $termini as $termin )< echo '' . $termin->name . »; > /* * Также вы можете использовать: * $termin->ID — понятное дело, ID элемента * $termin->slug — ярлык элемента * $termin->term_group — значение term group * $termin->term_taxonomy_id — ID самой таксономии * $termin->taxonomy — название таксономии * $termin->description — описание элемента * $termin->parent — ID родительского элемента * $termin->count — количество содержащихся в нем постов */ —>

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Как не попасть в ловушку, работая с контрагентами из ЕАЭС

[30.11.2021 запись] ФСБУ 27/2021 – новые требования к бухгалтерской первичке и документообороту

[09.12.2021 запись] Практика применения ФСБУ 25 в 1С — Часть 3

[02.12.2021 запись] Практика применения ФСБУ 25 в 1С — Часть 2

[17.11.2021 запись] Практический переход на ФСБУ 6 и ФСБУ 26 в 1С

Изменения в 2021 году, о которых нужно знать бухгалтеру

Мария, очень приятно и полезно вас слушать. Материал семинара нужный, подача информации прекрасная. Спасибо.

Как заполнить налоговый период в Сбербанк Онлайн

Сегодня всё больше людей используют онлайн-сервисы для того, чтобы оплатить налоги, перечислить страховые взносы или выполнить любые другие платежи. Тем не менее, не каждый знает, как заполнить налоговый период в «Сбербанк Онлайн», хотя ничего сложного в этом нет. В статье мы подробно рассмотрим порядок заполнения и расскажем, что делать, если в процессе была допущена ошибка.

Как заполнить?

Итак, вы решили воспользоваться онлайн-сервисом Сбербанка, чтобы осуществить платёж. Чтобы это сделать, необходимо:

1. Ввести логин и пароль в личном кабинете «Сбербанк Онлайн».

2. Открыть вкладку «Переводы и платежи», затем нажать Не нашли подходящий раздел, но знаете реквизиты? (этот пункт находится в самом низу).

3. Заполнить необходимые поля (убедитесь, что все данные указаны корректно).

4. Запросить код по SMS, ввести его в соответствующее поле.

5. Проверить статус платежа.

Если все действия выполнены правильно, ваш платёж будет переведён и зачислен на расчётный счёт соответствующего государственного органа. При повторной выплате поле «107» будет заполнено автоматически.

Теперь разберёмся, что делать с полем «Налоговый период 107» в «Сбербанк Онлайн». Чтобы определить очерёдность платежей, нажмите Создать. Для подтверждения необходимо указать код, который должен поступить в SMS. Для кода установлен формат вида NN.NN.NNNN (две буквы, шесть цифр и две разделительные точки). Первые два символа в коде означают периодичность внесения платежа.

Расшифровка кодов периодичности:

МС – ежемесячный платёж (используется для выплат НДФЛ, акциз и др.);

КВ – квартальные выплаты (осуществляются раз в три месяца – при выплате налогов НДС, ЕНВД и т.д.);

ПЛ – обязательные денежные переводы с периодичностью в полгода (ЕСХН);

ГД – годовой платёж (например, налог на имущество, транспортный налог и другие подобные им).

После разделительной точки следуют два цифровых символа, обозначающие номер периода, когда осуществляется платёж:

МС – месяцы (01 – январь, 02 – февраль и так далее);

КВ – кварталы (01 – январь-март, 02 – апрель-июнь, 03 – июнь-сентябрь, 04 – октябрь-декабрь);

ПЛ – полугодия (указывается 01, если время платежа выпадает на период с января по июнь, и 02 – если на период с июля по декабрь);

00 – указывается, если платёж вносится за год.

Оставшиеся четыре символа означают год, за который осуществляется платёж.

Точное указание даты. Что делать в случае ошибки?

Вышеописанный способ подходит для большинства платёжных переводов. Но есть исключения. При осуществлении ряда выплат перед заполнением поля «Налоговый Период 107» следует уточнить, в какой именно день происходит перечисление.

В поле «107» нужно написать точную дату и текущий срок, если в поле «106» указаны следующие коды основания платежа: ТР, РС, ОТ, РТ, ПБ, ПР, ИН.

Расшифровка кодов оснований платежа доступна для просмотра на сайте ФНС.

Обратите внимание: если основанием для платежа являются требования ИФНС или исполнительного документа, в клетке «107» нужно писать «0»

Если вы обнаружили, что в поле налогового периода есть ошибка, в первую очередь нужно проверить остальные реквизиты. Если данные некорректно указаны только в клетке «107», штраф и пеня не начисляются. Ошибки в этом поле не приводят к задержке или отмене платежа, то есть не являются уклонением от уплаты налоговых платежей. Если налогоплательщик обнаружил неточность сам, ему необходимо подать заявление об уточнении платежа в ИФНС по месту жительства (п.7 ст. 45 НК РФ).

Если ошибки, помимо поля «107», содержатся и в других полях, расчётные документы будут отклонены системой и платёж не будет засчитан как исполненный. В этом случае налогоплательщику грозит начисление пени, а если ошибка не будет устранена в срок – штраф.