Новая форма налоговой декларации по налогу при УСН

Налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения (КНД 1152017)

Применяется — с отчетности за 2021 год

Утверждена — Приказом ФНС России от 25.12.2020 N ЕД-7-3/958@

Срок сдачи:

— по общему правилу — организации — не позднее 31 марта года, следующего за истекшим налоговым периодом, индивидуальные предприниматели — не позднее 30 апреля года, следующего за истекшим налоговым периодом;

— при прекращении предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения — не позднее 25-го числа месяца, следующего за месяцем, в котором согласно уведомлению, представленному в налоговый орган в соответствии с пунктом 8 статьи 346.13 НК РФ, указанная деятельность прекращена;

— при утрате права на применение упрощенной системы налогообложения — не позднее 25-го числа месяца, следующего за кварталом, в котором на основании пункта 4 статьи 346.13 НК РФ налогоплательщик утратил право применять упрощенную систему налогообложения

Скачать форму налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения:

— в TIF (данный TIF-шаблон рекомендован ФНС России и размещен на сайте АО «ГНИВЦ» www.gnivc.ru)

— в PDF (данная машиночитаемая форма подготовлена на основании TIF-шаблона АО «ГНИВЦ» и доступна для заполнения в программе Adobe Reader (программа размещена на сайте www.adobe.com))

Образец заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения >>>

Материалы по заполнению налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения:

— Приказ ФНС России от 25.12.2020 N ЕД-7-3/958@

— Письмо ФНС России от 24.11.2021 N СД-4-3/16342@

— Готовое решение: Как организации заполнить декларацию по УСН

— Готовое решение: Как ИП заполнить декларацию по УСН за 2021 г. и последующие периоды

— Готовое решение: Как заполнить и сдать декларацию по УСН при ликвидации организации и закрытии ИП

— Готовое решение: Как заполнить и сдать декларацию по УСН при ликвидации автономного учреждения

— Готовое решение: Как заполнить декларацию по УСН, если получен убыток

— Готовое решение: Как заполнить декларацию по УСН при смене адреса

— Готовое решение: Как заполнить декларацию по УСН при отсутствии доходов

— Готовое решение: Уточненная декларация по УСН

— Готовое решение: Нулевая декларация по УСН

— «Годовой отчет — 2021» (под ред. В.И. Мещерякова) («Агентство бухгалтерской информации», 2021)

— Статья: Декларация по УСНО — 2021 (Новикова С.Г.) («Упрощенная система налогообложения: бухгалтерский учет и налогообложение», 2021, N 10)

— Статья: Декларирование бюджетным и автономным учреждением полученных доходов (Новикова С.) («Ревизии и проверки финансово-хозяйственной деятельности государственных (муниципальных) учреждений», 2021, N 10)

— Статья: С 2021 года — новая декларация на УСНО (Сухов А.Б.) («Бухгалтер Крыма», 2021, N 3)

— Статья: Новая форма декларации по УСНО (Кораблева Н.) («Автономные учреждения: бухгалтерский учет и налогообложение», 2021, N 4)

Архивные формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения:

— налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, применявшаяся с отчетности за 2016 год до отчетности за 2021 год

— налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, применявшаяся с отчетности за 2014 год до отчетности за 2016 год

— налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, применявшаяся с отчетности за 2011 год до отчетности за 2014 год

— налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, применявшаяся с отчетности за 2009 год до отчетности за 2011 год

— налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, применявшаяся с отчетности за I квартал 2007 года до отчетности за 2009 год

Декларация по УСН: порядок отчетности и образец

О своих полученных доходах и произведенных расходах упрощенцы сообщают в налоговую инспекцию посредством заполнения специальной декларации. Именно об этом документе расскажем в статье, объясним нюансы расчета показателей на примере декларации по УСН за 2020 год.

Отчетные сроки и форма декларации

Сдают декларацию по УСН как частные предприниматели, так и юридические лица. Делать это нужно всего лишь раз в год. Сроки сдачи декларации по УСН за 2020 год:

- ИП должны подать декларацию до 30 апреля;

- компании должны отчитаться перед ИФНС до 31 марта.

Декларация по УСН включает титульный лист и три раздела. Но каждая компания заполняет свой набор разделов. Компании и ИП с объектом «доходы» заполняют все разделы декларации, кроме 1.2, 2.2. Раздел 2.1.2 заполняют плательщики торгового сбора, раздел 3 — получатели целевого финансирования.

Объект «доходы минус расходы» обязует отчитывающееся лицо заполнить титульный лист, разделы 1.2, 2.2 и 3 (если есть целевое финансирование).

Как заполнить декларацию, подробно поясняет Приказ ФНС РФ от 26.02.2016 № ММВ-7-3/99@. Форма декларации по УСН за 2020 год также утверждена указанным приказом. Форму декларации, которая учитывает новые правила упрощенки, утверждена Приказом ФНС РФ от 25.12.2020 N ЕД-7-3/958@ и реализована в Экстерне. Ее будут применять для отчетности за 2021 год.

Декларация по УСН — скачать бланк

Отчетность в ФНС в срок и без ошибок! Дарим доступ на 14 дней в Экстерн!

В каком виде сдается декларация по УСН

Декларация по УСН сдается на бумаге или электронно.

Самый простой и надежный способ сдать декларацию — отправить ее электронно. Но в таком случае ваша фирма должна быть подключена к документообороту с контролирующими органами.

Если нет договора со спецоператором, можно отправить документ почтой.

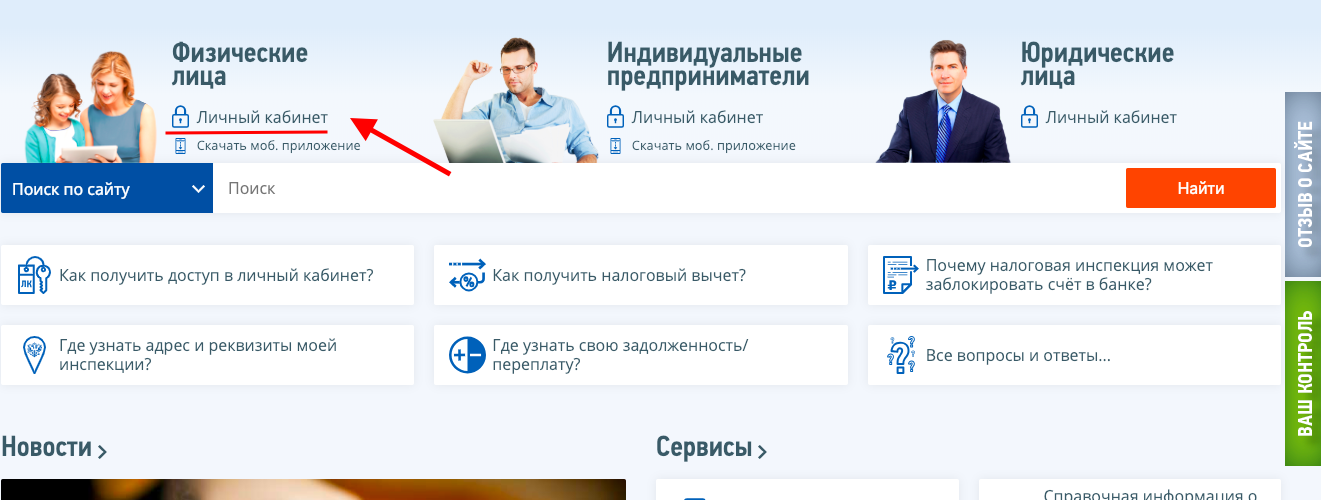

И еще один способ, которым чаще всего пользуются ИП, — это личное посещение инспектора. Налоговая декларация по УСН сдается в кабинет по приему отчетности. В знак подтверждения приема декларации по УСН инспектор ставит отметку о ее принятии и дату.

Нулевая отчетность

Если упрощенцы не вели деятельность и не имели доходов в течение года, они должны сдать в налоговую инспекцию нулевую декларацию. Это относится и к предпринимателям на налоговых каникулах.

Штрафы за непредставление декларации

За непредставление отчетности предусмотрены штрафные санкции. Штраф за нарушение сроков или непредставление декларации составляет 1 000 рублей (ст. 119 НК РФ).

Также нарушение сроков подачи декларации или ее непредставление может повлечь штраф в размере 300 — 500 рублей на должностное лицо организации (ст. 15.5 КоАП РФ).

Отчетность в ФНС в срок и без ошибок! Дарим доступ на 14 дней в Экстерн!

Пример заполнения декларации по УСН

Образец заполнения декларации УСН

ООО «Детали» под руководством директора Виталия Михайловича Лещина в 2020 году заработало:

в 1 квартале — 25 000 рублей;

во 2 квартале — 18 000 рублей, т. е. за полугодие суммарный доход составит 43 000 (25 000 + 18 000);

в 3 квартале — 68 000 рублей, т. е. за 9 месяцев доход составил 111 000 (25 000 + 18 000 + 68 000);

в 4 квартале — 78 000 рублей, т. е. за год ООО «Детали» заработало 189 000 (25 000 + 18 000 + 68 000 + 78 000).

Данные по взносам:

- За 1 квартал начислено 2 100 рублей.

- За 2 квартал — 2 100 рублей (нарастающим итогом 4 200 рублей).

- В 3 квартале начислено 1 400 рублей (нарастающим итогом 5 600 рублей).

- И в последнем квартале года начислено взносов на сумму 2 500 рублей (итого за год 8 100 рублей).

Все доходы бухгалтер компании отразит в разделе 2.1.1 (именно этот раздел заполняет ООО «Детали», так как работает на УСН с объектом «доходы»). Тут же производится расчет налога. Указываются взносы. Обратите внимание, что в декларации взносы указываются не в полной сумме — они не должны быть выше половины исчисленного налога для ООО и ИП с сотрудниками. Так, в первом квартале налог равен 1 500 рублей, а уплачено взносов 2 100 рублей. Половина взносов составит 1 100 рублей, а половина налога — 750 рублей. То есть налог можно уменьшить на взнос только в размере 750 рублей. Поэтому в строке 140 раздела 2.1.1 бухгалтер укажет 750.

На основании раздела 2.1.1 нужно заполнить раздел 1.1.

Строка 020: стр. 130 раздела 2.1.1 — стр. 140 раздела 2.1.1 = 1 500 — 750 = 750.

Строка 040: стр. 131 раздела 2.1.1 — стр. 141 раздела 2.1.1 = 2 580 — 1 290 = 1 290. Из полученной суммы нужно вычесть ранее начисленный авансовый платеж (стр. 020 раздела 1.1): 1 290 — 750 = 540.

Образец заполнения декларации ИП по УСН

Пример заполнения Декларации по усн , программа расчета единого налога

Как правильно по итогам года заполнить декларацию по упрощенному налогу. Программа заполнения и расчета налога УСН. Пример расчета и заполнения декларации упрощенки.

Утверждена новая форма декларации по УСН

Федеральная налоговая служба приказом от 25.12.20 № ЕД-7-3/958@ утвердила новую форму декларации по УСН, порядок ее заполнения, а также электронный формат. Новый бланк нужно будет применять с отчетности за 2021 год .

Декларацию по УСН за 2020 год можно сдать как по старой, так и по новой форме

Новую форму нужно применять с отчетности за 2021 год. Но, как отмечено в письме ФНС от 02.02.21 № СД-4-3/1135@, в инспекциях не должны отказывать в приеме отчетности тем налогоплательщикам, которые сдадут декларацию по новой форме за 2020 год.

Ликвидация организации: когда нужно представить последнюю декларацию по УСН?

Организация, которая применяет упрощенную систему налогообложения, прекращает деятельность. В какой срок ей необходимо представить последнюю налоговую декларацию по единому «упрощенному» налогу? На этот вопрос Минфин России ответил в письме от 05.03.19 № 03-11-11/14121.

При прекращении деятельности, переведенной на УСН, налогоплательщик представляет налоговую декларацию не позднее 25-го числа месяца , следующего за месяцем, в котором была прекращена такая деятельность. Об этом сказано в пункте 2 статьи 346.23 НК РФ.

Это правило действует и в случае ликвидации организации. Поскольку утрата статуса юридического лица, применяющего «упрощенку», означает одновременное прекращение действия УСН. Таким образом, если организация была ликвидирована, например, в декабре 2021 года, то последнюю налоговую декларацию по УСН следовало представить не позднее 25 января 2022 года.

Сроки СДАЧИ ДЕКЛАРАЦИИ и УПЛАТЫ налога УСН — упрощенка в 2022

Налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее срока, установленного для подачи налоговой декларации за соответствующий налоговый период пунктами 1 и 2 статьи 346.23 НК РФ.

1. Срок уплаты и сдачи декларации УСН для ИП

Налогоплательщики — индивидуальные предприниматели по истечении налогового периода представляют налоговую декларацию в налоговые органы по месту своего жительства не позднее 30 апреля года , следующего за истекшим налоговым периодом.

2. Срок уплаты и сдачи декларации УСН для организаций

Налоговая декларация по итогам налогового периода представляется налогоплательщиками-организациями не позднее 31 марта года , следующего за истекшим налоговым периодом.

Потому что согласно п.7 статьи 346.21 НК РФ налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее сроков, установленных для подачи налоговой декларации статьей 346.23 Налогового Кодекса.

3. Сроки уплаты Авансовых платежей по УСН

Согласно п.7 статьи 346.21 НК РФ Авансовые платежи по налогу уплачиваются не позднее 25-го числа первого месяца, следующего за истекшим отчетным периодом.

При отсутствии движения денежных средств на банковских счетах и в кассе организации, у плательщиков налога при УСН нет объектов налогообложения (доходов), подлежащих отражению в декларации. В этом случае декларация не представляется , налогоплательщик представляет упрощенную налоговую декларацию, утвержденную Приказом Минфина от 10.07.2007г. №62н до 20.01.2012 г.

Новая ДЕКЛАРАЦИЯ УСН 2022 форма КНД 1152017

Упрощенцы должны будут отчитаться за 2021 — 2022 год по новой форме декларации по УСН. Декларация утверждена приказом ФНС России от 26 февраля 2016 г. № ММВ-7-3/99@ , который был зарегистрирован в Минюсте России 25 марта 2016 г. N 41552.

В форме декларации учитывается возможность применения нулевой ставки налога впервые зарегистрированными предпринимателями, а также возможность уменьшения единого налога на сумму торгового сбора.

Примечательно, что в приказе не указывается с отчетности за какой период его следует применять. По общему правилу приказ вступит в силу через 10 дней после официального опубликования. Следовательно, организации, срок представления декларации для которых истекает 31 марта 2016 года, должны отчитаться по действующей ранее форме. В тоже время ИП, которые должны представить декларацию за 2015 год в срок до 4 мая, столкнуться с вопросом, по какой форме отчитываться – «старой» или «новой».

Какие разделы заполнять, теперь будет зависеть от объекта налогообложения. Разделы 1.1 и 2.1 заполнят те компании, которые считают налог исходя из доходов. А разделы 1.2 и 2.2 — те, у кого объект «доходы минус расходы». Это удобно, и больше не будет путаницы с заполнением декларации.

Остальные изменения — технические. На титульном листе появились ячейки, которые надо заполнить, если компания является правопреемником и заполняет отчетность за реорганизованную организацию. Тогда в отчете надо отразить код реорганизации. Каким может быть код, уточняется в Порядке заполнения декларации. Например, в случае преобразования код равен 1, при слиянии — 2. На титульном листе надо привести ИНН и КПП реорганизованной компании. Вместо полей для ОКАТО в разделах 1.1 и 1.2 новой декларации теперь есть ячейки для ОКТМО, действующих с 2014 года.

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПРИКАЗ от 26 февраля 2016 г. N ММВ-7-3/99@

ОБ УТВЕРЖДЕНИИ ФОРМЫ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ, УПЛАЧИВАЕМОМУ В СВЯЗИ С ПРИМЕНЕНИЕМ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ, ПОРЯДКА ЕЕ ЗАПОЛНЕНИЯ, А ТАКЖЕ ФОРМАТА ПРЕДСТАВЛЕНИЯ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ, УПЛАЧИВАЕМОМУ В СВЯЗИ С ПРИМЕНЕНИЕМ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ, В ЭЛЕКТРОННОЙ ФОРМЕ

На основании «статьи 80» части первой Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3824; 2016, N 1, ст. 6), в целях реализации положений «главы 26.2» «Упрощенная система налогообложения» части второй Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 330; 2002, N 30, ст. 3021; 2016, N 1, ст. 18) приказываю:

1. Утвердить:

«форму» налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, согласно приложению N 1 к настоящему приказу;

«формат» представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме согласно приложению N 2 к настоящему приказу;

«порядок» заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, согласно приложению N 3 к настоящему приказу.

2. Признать утратившим силу «приказ» Федеральной налоговой службы от 04.07.2014 N ММВ-7-3/352@ «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме» (зарегистрирован Министерством юстиции Российской Федерации 12.11.2014, регистрационный номер 34673).

3. Руководителям (исполняющим обязанности руководителя) управлений Федеральной налоговой службы по субъектам Российской Федерации довести настоящий приказ до нижестоящих налоговых органов и обеспечить его применение.

4. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы, координирующего методологическое обеспечение работы налоговых органов по вопросам налогообложения при применении специальных налоговых режимов.

Налог при УСН и единый налог – 2021: изменения в декларациях

С 10.02.2021 действуют изменения и дополнения, внесенные в постановление МНС от 03.01.2019 N 2, которым утверждены формы налоговых деклараций, а также инструкция о порядке их заполнения. Рассмотрим, какие корректировки коснулись деклараций по налогу при УСН и единому налогу с ИП и иных физлиц (далее — единый налог).

1. Декларация по налогу при УСН

Значительных изменений в форму декларации и порядок ее заполнения не внесено. Основные корректировки касаются раздела III «Другие сведения» декларации по налогу при УСН.

Для организаций установлено, что данные о фонде заработной платы, среднесписочной численности работников, а также о суммах подоходного налога заполняются в отношении физлиц, работающих в этих организациях, не включая физлиц, работающих в филиалах (иных обособленных подразделениях), состоящих на учете в налоговых органах, а также которым в соответствии с законодательством выплачиваются доходы. Филиалы (иные обособленные подразделения) самостоятельно отражают в соответствующих строках раздела III «Другие сведения» информацию в отношении физлиц — работников таких подразделений, лиц, которым в соответствии с законодательством выплачиваются доходы (ч. 12 и 13 п. 12 Инструкции N 2).

В связи с этим исключена норма об указании показателя в целом по организации в строке 3 «Фонд заработной платы в целом по организации, сумма начисленных индивидуальным предпринимателем доходов плательщикам, руб.» раздела III «Другие сведения» декларации по налогу при УСН (подп. 101.3 Инструкции N 2).

Также уточнено, что показатель строки 4 «Среднесписочная численность работников за отчетный период, чел.» раздела III «Другие сведения» декларации по налогу при УСН рассчитывается организациями и филиалами (или иными обособленными подразделениями), исполняющими налоговые обязательства организаций. При этом, как и ранее, расчет производится за период с начала года по отчетный период включительно (подп. 101.4 Инструкции N 2).

Для ИП уточнено, что в строке 1 «Численность работников в среднем за период с начала года по отчетный период включительно в целом по организации, количество привлекаемых индивидуальным предпринимателем физических лиц по состоянию на последнюю дату отчетного периода, чел.» раздела III «Другие сведения» декларации по налогу при УСН отражают количество привлекаемых физлиц нарастающим итогом с начала календарного года (ч. 2 подп. 101.1 Инструкции N 2).

Также отметим корректировку наименования строки 1.3 и строки 2.3 раздела I декларации по налогу при УСН. Это связано с налогообложением у ИП валовой выручки, которая получена от коммерческих организаций (за исключением акционерных обществ), а также некоммерческих организаций, руководителями, участниками, собственниками имущества которых являются эти ИП, лица, состоящие с ними в отношениях близкого родства или свойства. С 01.01.2021 эта валовая выручка облагается у ИП налогом при УСН с применением ставки 16% и отражается в строке 1.3 «налога по ставке 16%» раздела I декларации (абз. 3 подп. 1.3 ст. 329, ст. 195 НК, приложение 16 к постановлению N 2).

Напомним, срок подачи декларации для организаций и ИП, применяющих упрощенку, — не позднее 20-го числа месяца, следующего за истекшим отчетным периодом. Если плательщик применяет УСН с ежемесячной уплатой НДС, декларация по налогу при УСН должна быть сдана не позднее 20-го числа месяца, следующего за отчетным месяцем. А в случае применения УСН с ежеквартальной уплатой НДС, либо без НДС — не позднее 20-го числа месяца, следующего за истекшим отчетным кварталом (п. 2 ст. 330, п. 1 ст. 332 НК).

2. Декларация по единому налогу с ИП и иных физлиц

Изменен порядок указания в декларации по единому налогу сведений о месте нахождения, названии обслуживающего объекта, выполнении работ, услуг, торговли.

В п. 1 листа 2-услуги-n вместо графы 3 «Место нахождения, название обслуживающего объекта; сведения о месте выполнения работ, услуг, осуществляемых без использования обслуживающего объекта» введена графа «Место осуществления деятельности (место постановки на учет — для работ, услуг, осуществляемых в дистанционной форме, а также для кодов услуг 27400, 27410). На листе 2-торговля, общественное питание-n в п. 1 вместо графы 3 «Место нахождения, название объекта; сведения о месте осуществления торговли без наличия торгового объекта» — новая графа «Место осуществления деятельности (место постановки на учет — при осуществлении розничной торговли с использованием сети Интернет)» (приложение 17 к постановлению N 2).

В новых графах предусмотрено соответственно указание (абз. 4 подп. 104.3 и абз. 4 подп. 105.4 Инструкции N 2):

— в графе 3.1 — типа населенного пункта (город, деревня и т.п.);

— в графе 3.2 — наименования населенного пункта, в котором выполняются работы (оказываются услуги), осуществляется розничная торговля товарами, общественное питание через объекты общественного питания;

— в графе 3.3 — области, на территории которой расположен населенный пункт;

— в графе 3.4 — района, на территории которого расположен населенный пункт.

Если ИП осуществляет деятельность прочего пассажирского сухопутного транспорта, пассажирского, грузового речного транспорта, деятельности грузового автомобильного транспорта, деятельность в дистанционной форме посредством сети Интернет либо розничную торговлю с использованием сети Интернет, в графах 3.1 — 3.4 необходимо указать соответственно тип населенного пункта (город, деревня и т.п.), наименование населенного пункта по месту постановки ИП на учет в налоговом органе, а также область и район, на территории которых расположен населенный пункт (абз. 4 подп. 104.3, абз. 4 подп. 105.4 Инструкции N 2, подп. 1.1.4, п. 1 ст. 337 НК).

Уточнен порядок расчета и отражения в декларации суммы доплаты единого налога.

Так, дополнено, что часть II «Расчет доплаты единого налога с индивидуальных предпринимателей и иных физических лиц в соответствии с пунктом 14 статьи 342 Налогового кодекса Республики Беларусь» декларации по единому налогу заполняется без нарастающего итога с начала года за соответствующий отчетный период, в котором сумма валовой выручки от реализации товаров (работ, услуг) превысила 40-кратную сумму единого налога, исчисленного за этот отчетный период без учета установленных законодательством льгот.

Это дополнение соответствует норме, установленной в НК с 2021 года (п. 14 ст. 342 НК, ч. 3 п. 103 Инструкции N 2). Напомним, ранее порядок расчета доплаты предусматривал не учитывать льготы, установленные п. 1 и 2 ст. 340 НК (ч. 3 п. 103 Инструкции N 2 в ред. от 30.07.2020, п. 14 ст. 342 НК-2020).

Также определена формула расчета суммы доплаты единого налога.

При расчете доплаты единого налога следует учитывать значение коэффициентов (гр. 7 п. 1 листа 2-услуги-n и гр. 6 п. 1 листа 2-торговля, общественное питание-n) больше единицы «1», а также период осуществления деятельности.

Расчет производится по следующим формулам (абз. 8 — 10 ч. 1 п. 107 Инструкции N 2):

— по листам 2-услуги-n: (гр. 5 стр. 1 п. 1 х гр. 7 стр. 1 п. 1 х гр. 12 стр. 1 п. 1 + гр. 5 стр. 2 п. 1 х гр. 7 стр. 2 п. 1 х гр. 12 стр. 2 п. 1 + гр. 5 стр. 3 п. 1 х гр. 7 стр. 3 п. 1 х гр. 12 стр. 3 п. 1);

— по листам 2-торговля, общественное питание-n: (гр. 5 стр. 1 п. 1 х гр. 6 стр. 1 п. 1 х гр. 9 стр. 1 п. 1 х гр. 11 стр. 1 п. 1+ гр. 5 стр. 2 п. 1 х гр. 6 стр. 2 п. 1 х гр. 9 стр. 2 п. 1 х гр. 11 стр. 2 п. 1 + гр. 5 стр. 3 п. 1 х гр. 6 стр. 3 п. 1 х гр. 9 стр. 3 п. 1 х гр. 11 стр. 3 п. 1).

Кроме того, установлено, что в графе 11 «количество дней, в течение которых деятельность будет осуществляться» листа 2-услуги-n и графе 8 «количество дней, в течение которых деятельность будет осуществляться» листа 2-торговля, общественное питание-n необходимо указывать количество календарных дней соответствующего месяца отчетного периода. ИП, которые одновременно с декларацией подают заявление и документы, свидетельствующие об утрате права пользования объектов осуществления деятельности, препятствующих осуществлению деятельности, уведомление о временном неосуществлении деятельности, в графе 11 указывают количество дней, в течение которых деятельность будет осуществляться (п. 30 ст. 342, подп. 1.2, 1.3 и 1.5 ст. 344 НК, абз. 8, 9 подп. 104.3, абз. 8 и 9 подп. 105.4 Инструкции N 2).

Также внесена корректировка, касающаяся заполнения уточенной декларации по единому налогу. Определено, что в случае внесения корректировок в п. 1 — 3 листа 2-услуги-n части I или лист 2-торговля, общественное питание-n части I декларации за отчетный период, за который обнаружены неполнота сведений или ошибки или в котором изменены условия осуществления деятельности, в п. 7 «Другие сведения» в строках 1, 3 — 7 показатели сумм валовой выручки, сумм подоходного налога отражаются без изменений в соответствии со значениями, которые были отражены ранее в первоначальной декларации за этот отчетный период (ч. 3 п. 106 Инструкции N 2).

Изменения в декларации вступили в силу с 10.02.2021. При этом декларация по единому налогу за первый квартал 2021 года подается по формам и в соответствии с порядком заполнения, установленными до вступления в силу изменений (п. 2 и 3 постановления от 15.01.2021 N 2).

Читайте этот материал в ilex >>*

* по ссылке Вы попадете в платный контент сервиса ilex

Бланк декларации по УСН за 2020 — 2021 годы

Основные положения представления декларации по УСН в 2020-2021 годах

Организации и индивидуальные предприниматели, ведущие свою деятельность по упрощенной системе налогообложения, обязаны представлять декларацию УСН-2020 в установленной форме с определенным порядком заполнения. Декларация УСН-2020 — ее форма, а также формат представления отчета в электронном виде — утверждены приказом ФНС России от 26.02.2016 № ММВ-7-3/99@. Для отчета за 2021 год ФНС разработала и утвердила новый бланк декларации по УСН. Применяется он с 20.03.2021 (это дата вступления в силу приказа № ЕД-7-3/958@). Поэтому за 2020 год упрощенцы могут сдавать отчетность как по старой, так и по обновленной форме. Это подтверждает ФНС РФ.

Работающие на УСН компании должны сдавать декларации УСН ежегодно до наступления граничной даты — 31 марта. Так, декларацию УСН 2020 года упрощенцам — юридическим лицам необходимо сдать до 31.03.2021 (это рабочий вторник).

У применяющих упрощенку ИП времени на сдачу декларации больше — по итогам 2020 года им предстоит отчитаться не позднее 30.04.2021.

Сдача декларации после установленных сроков приведет к начислению штрафа.

Важно! КонсультантПлюс предупреждает

Штраф составит 5% от суммы.

А руководителю организации (главному бухгалтеру или другому должностному лицу) могут.

ИП к административной ответственности.

Подробнее читайте в К+. Пробный доступ можно получить бесплатно.

Налоговая декларация по УСН подается в инспекцию по месту жительства индивидуального предпринимателя или месту регистрации организации. Подать декларацию можно одним из трех способов:

- на бумажном носителе лично или через представителя при посещении налоговой инспекции;

- на бумажном носителе по почте;

- по электронным каналам связи;

Подтверждением сдачи декларации в первом случае будет отметка налогового инспектора на вашем экземпляре декларации, во втором случае — отметка на почтовой квитанции и описи вложения, в третьем — подтверждение специализированного оператора связи.

Декларация УСН-2020: скачать бланк

Декларации УСН 2020 сдаются по форме, утвержденной в феврале 2016 года (по желанию, с 20.03.2021 налогоплательщик может использовать для отчета за 2020 год новый бланк декларации). Далее мы будем говорить о заполнении декларации по УСН на хорошо известном нам бланке за 2020 год, утв. приказом ФНС от 26.02.2016 № ММВ-7-3/99@. Прежде чем скачать бланк этого отчетного документа, подготовьте для ее заполнения информацию:

- о величине полученных в 2020 году доходов (если уплачиваете налог с доходов) и сумме разрешенных для УСН расходов (если база для начисления УСН-налога рассчитывается как разница между доходами и расходами);

- сумме уплаченных страховых взносов, пособий по временной нетрудоспособности, выплаченных работникам, и торгового сбора, оплаченного в бюджет (если вид деятельности, осуществляемый налогоплательщиком, подпадает под этот сбор);

- уплаченных по отчетным периодам авансах по налогу — они уменьшат итоговую сумму к уплате в бюджет;

Декларация УСН — доходы минус расходы — бланк в 2021 году для заполнения используется тот же, что и в отчетности за предыдущий год.

Скачать бесплатно бланк декларации по УСН-2020 года вы можете на нашем сайте по ссылке ниже:

Состав декларации

Декларация по УСН состоит из титульного листа и трех разделов:

Номер раздела декларации по УСН

Наименование раздела декларации по УСН

Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением УСН (объект налогообложения — доходы), подлежащая уплате (уменьшению), по данным налогоплательщика

Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением УСН (объект налогообложения — доходы, уменьшенные на величину расходов), и минимального налога, подлежащая уплате (уменьшению), по данным налогоплательщика

Расчет налога, уплачиваемого в связи с применением УСН (объект налогообложения — доходы)

Расчет суммы торгового сбора, уменьшающей сумму налога (авансового платежа по налогу), уплачиваемого в связи с применением УСН (объект налогообложения — доходы), исчисленного по итогам налогового (отчетного) периода по объекту налогообложения от вида предпринимательской деятельности, в отношении которого в соответствии с гл. 33 НК РФ установлен торговый сбор

Расчет налога, уплачиваемого в связи с применением УСН, и минимального налога (объект налогообложения — доходы, уменьшенные на величину расходов)

Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования

Налогоплательщик заполняет разделы в соответствии с применяемым объектом налогообложения.

При отправлении декларации по электронным каналам связи в большинстве случаев производится автоматическая проверка контрольных соотношений показателей, что позволяет выявить ошибки или несовпадения (как логические, так и арифметические).

Если хотите проверить самостоятельно свою декларацию до ее отправки, возьмите контрольные соотношения из письма ФНС от 30.05.2016 № СД-4-3/9567@.

Какие разделы заполняют «упрощенцы» в зависимости от объекта налогообложения, узнайте из следующего раздела.

Порядок заполнения декларации при УСН с разными объектами налогообложения

Декларация УСН-2020 заполняется по-разному в зависимости от объекта налогообложения: «доходы» либо «доходы минус расходы».

Построчный порядок заполнения УСН-декларации «доходы» и «доходы минус расходы» привели эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите к Готовому решению.

Для налогоплательщиков, применяющих УСН с объектом «доходы», обязательными для заполнения являются следующие разделы:

- титульный лист;

- раздел 1.1, в котором отражается сумма авансового платежа или налога при применении упрощенной системы налогообложения «доходы»;

- раздел 2.1, где производится расчет налога при выбранном объекте налогообложения «доходы».

Образец заполнения декларации УСН-2020 «доходы»:

Организации и ИП, находящиеся на УСН с объектом налогообложения «доходы минус расходы», обязаны заполнять следующие разделы:

- титульный лист;

- раздел 1.2, где на основе данных налогоплательщика указывается сумма уплачиваемого налога, авансовых платежей либо сумма минимального налога к уплате (уменьшению);

- раздел 2.2, где осуществляется расчет налога при выбранном объекте налогообложения «доходы минус расходы» либо минимального налога.

Образец заполнения декларации УСН 2020 («доходы минус расходы») смотрите ниже.

Особенности заполнения нулевой декларации по УСН рассмотрены здесь.

По итогам камеральной проверки ИФНС может запросить пояснения. Образец оформления пояснений по УСН и причины расхождений с данными налоговиков подготовили эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно.

Итоги

Чтобы отчитаться за 2020 год, упрощенцу понадобится бланк декларации по УСН, утвержденный приказом ФНС от 26.02.2016 № ММВ-7-3/99@. При желании, с 20.03.2021 налогоплательщик может отчитаться по новой форме, утв. приказом ФНС от 25.12.2020 № ЕД-7-3/958@.

Упрощенцы, уплачивающие налог с доходов и с разницы между доходами и расходами, используют одинаковый бланк УСН-декларации — меняется только состав заполняемых разделов.