Инструкция: заполняем строку 210 декларации по налогу на прибыль

Строка 210 декларации по налогу на прибыль — это графа в отчете для отражения сумм по авансовым платежам, начисленным за расчетный период. Ее заполняют все налогоплательщики, но порядок различается в зависимости от способа взаиморасчетов с ФНС.

Данные, которые вносят в строку 210

Новый бланк и порядок заполнения строки 210 в декларации по налогу на прибыль за 2 квартал 2021 года закреплен в приказе ФНС России № ММВ-7-3/475@ от 23.09.2019. В форме КНД 1151006 несколько граф 210:

- В разделе 1 — КБК. В 2021 году КБК для перечисления прибыльных взносов в бюджет субъектов РФ — 182 1 01 01012 02 1000 110.

- В листе 02 — авансы, начисленные за отчетный период.

- В приложении 3 к листу 02 — операции по продаже основных средств, цессии, доверительному управлению и проч.

- В листе 06 — вложения в необращенные ценные бумаги.

- В приложениях к листу 09 — прибыль иностранных компаний.

Для всех налогоплательщиков обязательно заполнение строки 210 декларации по налогу на прибыль за 9 месяцев и остальные периоды — КБК и строка 210 листа 02.

В графе 210 листа 02 указывается информация о рассчитанном и начисленном авансе за прошлый отчетный период. Порядок, как заполнить 210 строку в декларации на прибыль за первый квартал, полугодие, 9 месяцев и год, зависит от способа уплаты авансирования в бюджет — ежемесячно, поквартально или по фактической прибыли.

Строка 210 — это свод по налоговым авансам, то есть общая сумма по взносу в 20 %. Платеж подразделяется на:

- взнос в федеральный бюджет в размере 3 % (обязательно заполнение строки 220);

- взнос в региональный бюджет в размере 17 % (заполнение стр. 230).

Аванс платят поквартально

В ячейке 210 указывают, какой аванс начислили и планировали заплатить за предыдущий отчетный период. Сведения формируются по предыдущим отчетам. Вот как заполнить строку 210 в декларации по налогу на прибыль за год при ежеквартальных взаиморасчетах:

- 1 квартал — не заполняется;

- 2 квартал (полугодие) — сведения из графы 180 листа 02 формы за 1 квартал;

- 3 квартал (9 месяцев) — ячейка 180 страницы 02 формы за полугодие;

- 12 месяцев (год) — графа 180 страницы 02 формы за 9 месяцев.

Аванс платят ежемесячно и доплачивают поквартально

При ежемесячных расчетах с поквартальной доплатой сумма начисленных авансовых платежей по налогу на прибыль в стр. 210 за 1 квартал и остальные периоды отражается следующим образом:

- 1 квартал — перенос сведений из графы 320 декларации за 9 месяцев предыдущего года;

- полугодие (2 квартал) — сумма строк 180 и 290 страницы 02 формы за 1 квартал текущего налогового периода;

- 9 месяцев — сумма 180 и 290 страницы 02 формы за полугодие;

- год — сумма 180 и 290 страницы 02 отчета за 9 месяцев.

Чтобы правильно заполнить все поля декларации по налогу на прибыль, бесплатно используйте инструкции от КонсультантПлюс.

Налог перечисляют исходя из фактической прибыли

Заполняется аналогично поквартальным взаиморасчетам, только сведения разносятся каждый месяц.

Отчетный период начиная с января

Сумма начисленных авансовых платежей по налогу на прибыль стр. 210 за год (продолжение листа 02)

Перенос ячейки 180 из декларации за январь

Графа 180 февраля

Графа 180 марта

Данные, которые вносят в строку 220

По аналогии с графой 210 заполняется строка 220 декларации по налогу на прибыль листа 02 — начисленные авансы в размере 3 % для перечисления в федеральный бюджет (п. 1 ст. 284 НК РФ). В ячейку вносятся значения за текущий отчетный период с учетом выбранного способа (периодичности) взаиморасчетов с бюджетом.

Графа 220 заполняется с учетом информации за предыдущий налоговый период. Вот как ее оформляют различные налогоплательщики:

- При ежемесячных отчислениях в строку 220 вносят сумму авансирования из формы за предыдущий период и ежемесячный авансовый платеж к перечислению в каждом месяце завершающегося квартала налогового периода.

- При уплате налога по фактически полученной прибыли в ячейку 220 вносят сведения из формы за прошлый месяц.

- При поквартальных взаиморасчетах в строках 210 и 220 фиксируют исчисленное авансирование по предыдущей отчетной форме и авансы, которые доначислили по результатам камеральной проверки. Эти платежи необходимо учесть в периоде, за который подается прибыльный отчет.

Вот как заполняется графа 220 при ежемесячных взаиморасчетах с бюджетом:

- Корректное заполнение строки 220 декларации по налогу на прибыль за 1 квартал: переносим стр. 330 из отчета за 9 месяцев прошлого года.

- Полугодие, 9 месяцев, год: стр. 220 определяется как стр. 300 плюс стр. 190 минус стр. 250 из предыдущего отчета.

Если налогоплательщик рассчитывается с бюджетом из фактических прибыльных поступлений, он заполняет графу 220 по формуле: стр. 190 минус стр. 250 из предыдущего отчета. В форме за январь для этого способа оплаты графа 220 не заполняется.

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Как заполнить строку 210 в декларации по налогу на прибыль

Декларация по налогу на прибыль: строка 210 «Авансы»

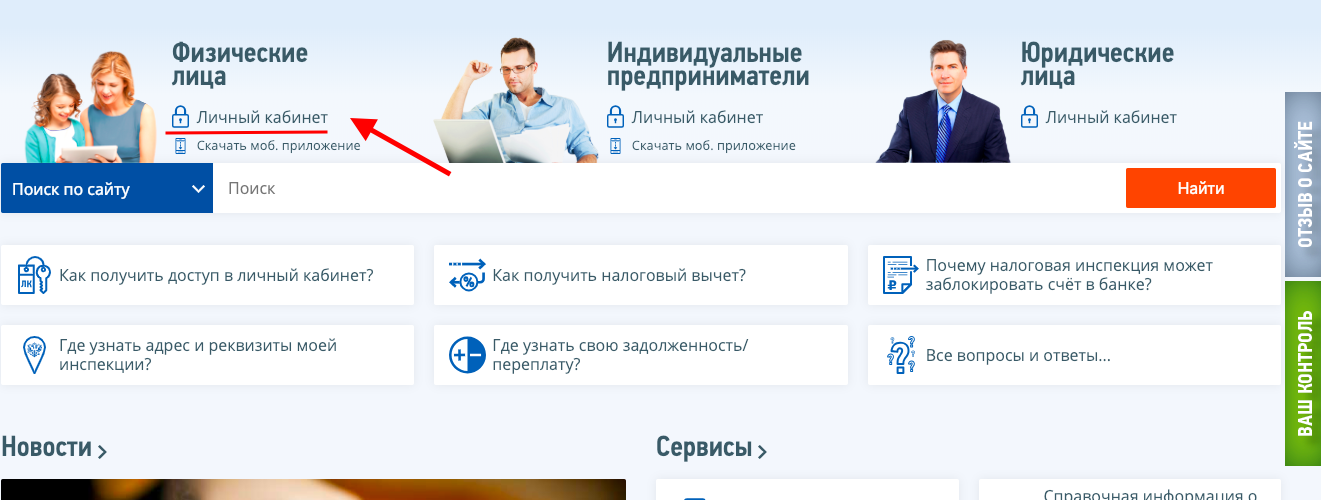

Сразу отметим, что декларацию по налогу на прибыль, начиная с отчета за 2020 год, нужно сдать по новой форме в ред. приказа ФНС от 11.09.2020 № ЕД-7-3/655@. Скачать обновленный бланк вы можете по ссылке ниже:

Чтобы правильно заполнить декларацию с первого раза, переходите к образцу декларации по налогу на прибыль за 3 квартал/9 месяцев 2021 года. Это можно сделать бесплатно, получив тестовый онлайн доступ к системе.

Заметим, что в декларации по налогу на прибыль строка 210 не одна. Однако, задавая в поисковике «декларация прибыль строка 210», вы, очевидно, имеете в виду строку 210 листа 02. Ведь авансовым способом рассчитываются с бюджетом все плательщики налога без исключения. Значит, и заполнять эту строку приходится всем (при успешной работе и наличии прибыли, разумеется). Исключение: строку 210 за 1 квартал не заполняют те, кто платит только ежеквартальные платежи.

В 2020 году лимит доходов для уплаты ежеквартальных авансов был увеличен до 100 млн. руб. за последние 4 квартала (до этого доход не должен был превысить 60 млн. руб.). То есть доход за квартал не должен был превышать 25 млн. руб. Если это условие выполняется, налогоплательщик вправе был перейти на уплату только ежеквартальных авансов.

Однако с 01.01.2021 это повышение отменено и налогоплательщики вернулись к прежним правилам уплаты авансов по налогу на прибыль.

Итак, что же это за показатель — стр.210 листа 02? Именуется и выглядит в форме отчетности он следующим образом:

То есть это общая сумма аванса, который вы посчитали и должны были уплатить по итогам прошлого отчетного периода. Именно должны были, а не фактически уплатили. Это важно!

Рассматриваемая строка является сводной, то есть говорит об общей сумме аванса по ставке 20%. В расчетных формулах для остальных показателей и строк декларации в собственном качестве она не фигурирует. Далее она дробится на 220-ю и 230-ю строки по бюджетам: федеральный и региональный, ставки 3% и 17% соответственно. И уже эти две строки непосредственно участвуют в расчете суммы к доплате или к уменьшению. Их вычитают из аванса (или налога, если речь о результате годовом), посчитанного за декларируемый период. Это что касается содержания показателя.

А заполнение строки 210 декларации по прибыли зависит от того, каким способом вы уплачиваете авансовые платежи.

Таких способов, напомним, три:

- поквартально;

- помесячно с доплатой по итогам квартала;

- помесячно из прибыли по факту.

Здесь подробно каждый способ описывать не будем, поскольку о них вы можете прочесть в наших статьях:

- «Авансовые платежи по налогу на прибыль: кто платит и как рассчитать?»;

- «Как рассчитать ежемесячные авансовые платежи по налогу на прибыль в течение отчетного периода».

Посмотрим, как происходит заполнение при каждом из указанных способов авансирования.

Строка 210 декларации по прибыли за год и поквартально

При любом из способов расчета авансов в строке 210 вы должны показать сумму платежей, которую начислили и должны были уплатить за период, предшествующий декларируемому. Поэтому для заполнения строки вам потребуется предыдущая отчетность. Небольшой нюанс есть для ежемесячных авансов, но о нем мы скажем ниже. А начнем с авансов поквартальных.

При данном самом простом из вариантов уплаты авансов наша строка будет выглядеть следующим образом:

Если вы не попали в круг счастливчиков, которые платят авансы всего лишь раз в квартал, и дополнительно рассчитываетесь с бюджетом помесячно, заполнение строки будет немного другим: тут к авансу, начисленному по итогам предыдущего периода, нужно добавлять ежемесячные платежи, предписанные на квартал текущий. Построчно это выглядит так:

Как заполняется строка 290 листа 2, читайте здесь.

Если вы из тех, кто выбрал для себя третий способ расчета авансов — по факту, заполняйте эту строку так:

Еще раз обращаем внимание! Во всех случаях в строке 210 вы указываете суммы начисленные, а не фактически уплаченные. В идеале они, конечно, должны совпадать. Но бывает всякое.

Какие штрафы есть за неуплату и другие нарушения с налогом на прибыль, читайте здесь.

Ну вот, со строкой 210 по авансам мы разобрались. Теперь давайте кратко пробежимся по другим строкам декларации, которым присвоен этот же код.

Проверить правильность заполнения декларации по налогу на прибыль можно с помощью Готового решения от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Остальные строки 210 в «прибыльной» декларации

Во-первых, строка 210 есть в подразделе 1.2:

Сейчас КБК по авансу в региональный бюджет таков: 182 1 01 01012 02 1000 110.

Подробнее о КБК по налогу на прибыль читайте здесь.

Во-вторых, такую строку содержит 3-е приложение к листу 02:

Данный лист заполняют по операциям, учитываемым в специальном порядке: продаже ОС, цессии, обслуживающим производствам и хозяйствам, доверительному управлению и т. п.

Остальные строки 210 и вовсе специфические. Одна из них — в листе 06, который оформляют негосударственные пенсионные фонды:

И еще две в приложениях к листу 09 — по прибыли контролируемых иностранных компаний:

Эксперты КонсультантПлюс подготовили образец заполнения декларации по налогу на прибыль. Скачать его можно, оформив бесплатный демо-доступ к системе К+:

Итоги

Одна из строк с кодом 210 декларации по налогу на прибыль содержит данные об авансах по налогу, начисленных по итогам прошлого отчетного периода. Данные для ее заполнения нужно брать из декларации по предыдущему периоду. При этом неважно, уплачены авансы из прошлой декларации в полном объеме или нет. Отражать нужно то, что причиталось к уплате.

Строка 210 декларации по налогу на прибыль

stroka_210_deklaracii_po_nalogu_na_pribyl.jpg

Похожие публикации

После окончания отчетного периода предприятия подводят итоги и отчитываются, представляя контролирующим органам соответствующие декларации, в том числе и декларацию по налогу на прибыль (ДНнП), в которой указывают величину прибыли, исчисляют и фиксируют сумму налога (НнП). Поскольку уплата налога осуществляется перечислением авансовых платежей, в строке декларации № 210 формируется величина начисленного за отчетный период аванса. Разберемся, какая информация должна быть отражена в этой строке.

Декларация по прибыли: строка 210

Строка 210 декларации по налогу на прибыль расположена на продолжении листа 02 (Л02). В ней фиксируют величину начисленного налога с полученного фирмой дохода. Стр. 220 и 230 составляют в сумме значение строки 210. Они представляют собой разграничение аванса по бюджетам – федеральному (ФБ), куда перечисляется 3% от прибыли, и местному (МБ) – в него перечисляется 17%. Это равенство не должно нарушаться, его неисполнение будет свидетельствовать о наличии арифметической ошибки.

Существуют некоторые нюансы, связанные с формированием значения в строке 210, зависящие от установленной на предприятии периодичности уплаты авансов по налогу. Законодателем установлено право перечислять их:

помесячно с доплатой по результатам квартала;

помесячно, исходя из величины реально полученной прибыли.

Как заполняется строка 210 декларации при уплате НнП раз в квартал

При квартальной периодичности уплаты авансов в строках 210–230 отчетной декларации указывают размеры начислений налоговых платежей, фигурирующих в предыдущем отчете, входящем в текущий налоговый год. На практике это выглядит так:

Значение строки по периодам

Что содержит

строка 210 в декларации за I квартал

Строки 210-230 прочеркиваются, поскольку фигурировать в них должны данные за предыдущий отчетный период только текущего года

строка 210 в декларации за полугодие

= стр. 180 Л02 ДНнП за 1 кв. отчетного года (ОГ). Побюджетная разбивка: стр. 220 = стр. 190, а стр. 230 = стр. 200 ДНнП за 1 кв. ОГ

строка 210 в декларации за 9 месяцев

= стр. 180 ДННП за первое полугодие ОГ. Побюджетная разбивка: стр. 220 = стр. 190, а стр. 230 = стр. 200 ДНнП за первое полугодие ОГ

строка 210 в декларации за год

= стр. 180 ДНнП за 9 мес. ОГ. Побюджетная разбивка: стр. 220 = стр. 190, а стр. 230 = стр. 200 ДНнП за 9 мес. ОГ

Таким образом, формируя значение строки 210, бухгалтер ориентируется на размер начисленного налога за прошедший отчетный период. Совершенно не важно, уплачен аванс или нет, фиксировать в строке 210 следует лишь сумму начисленного ННП.

Стр. 210 декларации по налогу на прибыль при ежемесячной уплате налога

Фирмы, уплачивающие авансы по прибыли ежемесячно, но в рамках квартальной отчетности, ориентируются на показатели исчисленного налога, зафиксированные в декларации прошлых периодов:

Период декларации

Стр. 210

= стр. 320 ДНнП за 9 мес. прошлого года

= стр. 180 + стр. 290 ДНнП за 1 кв. ОГ

= стр. 180 + стр. 290 ДНнП за полугодие ОГ

= стр. 180 + стр. 290 ДНнП за 9 мес. ОГ

Пример:

в строке 320 фигурирует начисление налога в размере 120 000 руб., рассчитанного по ставке 20% от прибыли в объеме 600 000 руб.,

а в строках 330 – 18 000 руб., 340 – 102 000 руб., т.е. показатели начислений налога на прибыль по бюджетам.

В документе это отразится так:

Если же фирмой уплачиваются ежемесячные авансы, исходя из размеров реально полученной прибыли, и с такой же периодичностью представляются декларации по прибыли, то фиксировать в строке 210 нужно данные из предыдущей декларации текущего налогового периода:

Период декларации

Данные в строке 210

В дальнейшем фиксируют значения стр. 180 из ДНнП отчетного года:

за январь-апрель и т.д.

Пример:

ООО «Осень» отчитывается по прибыльному налогу каждый месяц и уплачивает его, рассчитывая по ставке 20% от показателя реально полученной прибыли.

За январь 2019 налог составил 100 000 руб. В декларации за январь стр. 210 содержать данных не будет, а в стр. 320 отразится сумма налога 100 000 руб., в стр. 330 – 15 000 руб., в стр. 340 – 85 000 руб. В следующем месяце эти значения будут перенесены в строки 210-230 ДНнП за январь-февраль 2019:

Напомним, что независимо от того, с какой периодичностью перечисляются авансы по прибыли, в строке 210 фиксируют суммы начисленного (не уплаченного!) налога, а также доначислений по итогам проверок декларации за прошлый отчетный период, если их результаты учтены компанией в текущем периоде.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Справочник Бухгалтера

В строке 210 Листа 02 декларации по налогу на прибыль отражается общая сумма всех авансовых платежей, подлежавших уплате в периоде, за который подается декларация.

Порядок заполнения этой строки зависит от того, как организация уплачивает авансовые платежи.

Организация уплачивает ежемесячные в течение квартала и квартальные авансовые платежи

| Отчетный (налоговый) период, за который заполняется декларация | Как заполняется строка 210 Листа 02 (п. 5.8 Порядка заполнения декларации) |

| I квартал | Вписывается показатель строки 320 Листа 02 декларации за 9 месяцев предыдущего года |

| Полугодие | Вписывается сумма строк 180 и 290 Листа 02 декларации за I квартал текущего года |

| 9 месяцев | Вписывается сумма строк 180 и 290 Листа 02 декларации за полугодие текущего года |

| Год | Вписывается сумма строк 180 и 290 Листа 02 декларации за 9 месяцев этого года |

Пример. Заполнение строки 210 Листа 02 декларации по налогу на прибыль за полугодие при уплате ежемесячных и квартальных авансовых платежей

Сумма авансового платежа, подлежащего уплате в каждом из месяцев I квартала, составила 500 000 руб. (строка 320 Листа 02 декларации за 9 месяцев предыдущего года).

Сумма авансового платежа, начисленного за I квартал, составила 1 800 000 руб. (строка 180 Листа 02 декларации за I квартал), а сумма, подлежащая доплате по декларации за I квартал, – 300 000 руб. (1 800 000 руб.

Как заполнить строку 210 Листа 02 декларации по налогу на прибыль

– 500 000 руб. x 3).

Сумма авансового платежа, подлежащего уплате в каждом из месяцев II квартала, равна 600 000 руб. (1 800 000 руб. / 3). Эта сумма отражена в строке 290 Листа 02 декларации за I квартал.

Таким образом, в течение полугодия организация должна была уплатить авансовые платежи в сумме 3 600 000 руб. (500 000 руб. x 3 + 300 000 руб. + 600 000 руб. x 3). Эта сумма:

– равна сумме строк 180 и 290 Листа 02 декларации за I квартал, т.е. 3 600 000 руб. (1 800 000 руб. + 1 800 000 руб.);

– указывается в строке 210 Листа 02 декларации за полугодие.

Организация уплачивает только квартальные авансовые платежи

| Отчетный (налоговый) период, за который заполняется декларация | Как заполняется строка 210 Листа 02 (п. 5.8 Порядка заполнения декларации) |

| I квартал | Ставится прочерк |

| Полугодие | Вписывается показатель строки 180 Листа 02 декларации за I квартал текущего года |

| 9 месяцев | Вписывается показатель строки 180 Листа 02 декларации за полугодие текущего года |

| Год | Вписывается показатель строки 180 Листа 02 декларации за 9 месяцев этого года |

Организация уплачивает ежемесячные авансовые платежи, исходя из фактической прибыли

| Отчетный (налоговый) период, за который заполняется декларация | Как заполняется строка 210 Листа 02 (п. 5.8 Порядка заполнения декларации) |

| Январь | Ставится прочерк |

| Остальные отчетные периоды (1 месяц, 2 месяца и т.д.) | Вписывается показатель строки 180 Листа 02 декларации за предыдущий отчетный период |

| Год | Вписывается показатель строки 180 Листа 02 декларации за 11 месяцев (январь – ноябрь) |

Rating: 1.0/5. From 1 vote.

Авансовые платежи в налоговой декларации по налогу на прибыль

В строке 210 Листа 02 декларации по налогу на прибыль отражается общая сумма всех авансовых платежей, подлежавших уплате в периоде, за который подается декларация.

Порядок заполнения этой строки зависит от того, как организация уплачивает авансовые платежи.

Организация уплачивает ежемесячные в течение квартала и квартальные авансовые платежи

| Отчетный (налоговый) период, за который заполняется декларация | Как заполняется строка 210 Листа 02 (п. 5.8 Порядка заполнения декларации) |

| I квартал | Вписывается показатель строки 320 Листа 02 декларации за 9 месяцев предыдущего года |

| Полугодие | Вписывается сумма строк 180 и 290 Листа 02 декларации за I квартал текущего года |

| 9 месяцев | Вписывается сумма строк 180 и 290 Листа 02 декларации за полугодие текущего года |

| Год | Вписывается сумма строк 180 и 290 Листа 02 декларации за 9 месяцев этого года |

Пример. Заполнение строки 210 Листа 02 декларации по налогу на прибыль за полугодие при уплате ежемесячных и квартальных авансовых платежей

Сумма авансового платежа, подлежащего уплате в каждом из месяцев I квартала, составила 500 000 руб. (строка 320 Листа 02 декларации за 9 месяцев предыдущего года).

Сумма авансового платежа, начисленного за I квартал, составила 1 800 000 руб. (строка 180 Листа 02 декларации за I квартал), а сумма, подлежащая доплате по декларации за I квартал, – 300 000 руб. (1 800 000 руб. – 500 000 руб. x 3).

Сумма авансового платежа, подлежащего уплате в каждом из месяцев II квартала, равна 600 000 руб. (1 800 000 руб. / 3). Эта сумма отражена в строке 290 Листа 02 декларации за I квартал.

Таким образом, в течение полугодия организация должна была уплатить авансовые платежи в сумме 3 600 000 руб. (500 000 руб. x 3 + 300 000 руб. + 600 000 руб. x 3). Эта сумма:

– равна сумме строк 180 и 290 Листа 02 декларации за I квартал, т.е. 3 600 000 руб. (1 800 000 руб. + 1 800 000 руб.);

– указывается в строке 210 Листа 02 декларации за полугодие.

Организация уплачивает только квартальные авансовые платежи

| Отчетный (налоговый) период, за который заполняется декларация | Как заполняется строка 210 Листа 02 (п. 5.8 Порядка заполнения декларации) |

| I квартал | Ставится прочерк |

| Полугодие | Вписывается показатель строки 180 Листа 02 декларации за I квартал текущего года |

| 9 месяцев | Вписывается показатель строки 180 Листа 02 декларации за полугодие текущего года |

| Год | Вписывается показатель строки 180 Листа 02 декларации за 9 месяцев этого года |

Организация уплачивает ежемесячные авансовые платежи, исходя из фактической прибыли

| Отчетный (налоговый) период, за который заполняется декларация | Как заполняется строка 210 Листа 02 (п. 5.8 Порядка заполнения декларации) |

| Январь | Ставится прочерк |

| Остальные отчетные периоды (1 месяц, 2 месяца и т.д.) | Вписывается показатель строки 180 Листа 02 декларации за предыдущий отчетный период |

| Год | Вписывается показатель строки 180 Листа 02 декларации за 11 месяцев (январь – ноябрь) |

Rating: 1.0/5. From 1 vote.

Строка 220 «Налог на добавленную стоимость по приобретенным ценностям«

Главная/ Бухгалтерская отчетность/ Строка 220

Строка 220 бухгалтерской отчетности относится к бухгалтерскому балансу до 2011 года.

Строка 220 «Налог на добавленную стоимость по приобретенным ценностям»

По строке 220 отражается дебетовое сальдо счета 19 «Налог на добавленную стоимость по приобретенным ценностям».

Строка 220 декларации по налогу на прибыль

Это остаток «входного» НДС по приобретенным МПЗ, нематериальным активам, капитальным вложениям, работам и услугам, который еще не принят к вычету.

На конец отчетного периода на счете 19 могут оставаться несписанными суммы «входного» НДС, не принятые к вычету из-за отсутствия счетов-фактур, неправильного оформления документов и по иным причинам, которые в последующих периодах будут устранены.

Суммы «входного» НДС, принятые к вычету, списываются с кредита счета 19 в дебет счета 68 субсчет «Расчеты по НДС». Если известно, что какие-либо суммы «входного» НДС нельзя принять к возмещению из бюджета, эти суммы следует списать с кредита счета 19 в дебет счета 91-2 субсчет «Прочие расходы».

Если организация не является плательщиком налога на добавленную стоимость или освобождена от обязанностей налогоплательщика по статье 145 НК РФ, а также если приобретенные товары (работы, услуги) приобретены для осуществления необлагаемых операций, суммы «входного» НДС подлежат включению в стоимость приобретенных товаров (работ, услуг). Это установлено пунктом 2 статьи 170 НК РФ.

В этом случае НДС списывается со счета 19 в дебет счетов учета соответствующего имущества и затрат (08, 10, 20, 26, 41, 44 и пр.).

«Входной» НДС, относящийся к расходам, которые нормируются для целей исчисления налога на прибыль (расходы на рекламу, представительские расходы), подлежит вычету только в части, относящейся к расходам в пределах установленных норм. Те суммы НДС, которые относятся к сверхнормативным расходам, в течение года лучше не списывать со счета 19. Однако при составлении годовой отчетности, когда окончательная сумма нормируемых расходов в налоговом учете уже сформирована, суммы не принятого к вычету НДС, относящегося к сверхнормативным расходам, следует списать со счета 19 в дебет счета 91.

Обратите внимание: суммы «входного» НДС, которые не включаются в стоимость приобретенного имущества (работ, услуг), но по тем или иным причинам не приняты к вычету,

а списаны в бухгалтерском учете на счет 91, в налоговом учете не включаются в состав расходов.

Полезные ссылки

►Экономическая литература◄ ►Методика финансового анализа◄ ►Формы бухгалтерской отчетности◄ ►Крупнейшие АО России◄

В строке 210 Листа 02 декларации по налогу на прибыль отражается общая сумма всех авансовых платежей, подлежавших уплате в периоде, за который подается декларация.

Порядок заполнения этой строки зависит от того, как организация уплачивает авансовые платежи.

Организация уплачивает ежемесячные в течение квартала и квартальные авансовые платежи

| Отчетный (налоговый) период, за который заполняется декларация | Как заполняется строка 210 Листа 02 (п. 5.8 Порядка заполнения декларации) |

| I квартал | Вписывается показатель строки 320 Листа 02 декларации за 9 месяцев предыдущего года |

| Полугодие | Вписывается сумма строк 180 и 290 Листа 02 декларации за I квартал текущего года |

| 9 месяцев | Вписывается сумма строк 180 и 290 Листа 02 декларации за полугодие текущего года |

| Год | Вписывается сумма строк 180 и 290 Листа 02 декларации за 9 месяцев этого года |

Пример. Заполнение строки 210 Листа 02 декларации по налогу на прибыль за полугодие при уплате ежемесячных и квартальных авансовых платежей

Сумма авансового платежа, подлежащего уплате в каждом из месяцев I квартала, составила 500 000 руб. (строка 320 Листа 02 декларации за 9 месяцев предыдущего года).

Сумма авансового платежа, начисленного за I квартал, составила 1 800 000 руб. (строка 180 Листа 02 декларации за I квартал), а сумма, подлежащая доплате по декларации за I квартал, – 300 000 руб. (1 800 000 руб. – 500 000 руб. x 3).

Сумма авансового платежа, подлежащего уплате в каждом из месяцев II квартала, равна 600 000 руб. (1 800 000 руб. / 3). Эта сумма отражена в строке 290 Листа 02 декларации за I квартал.

Таким образом, в течение полугодия организация должна была уплатить авансовые платежи в сумме 3 600 000 руб. (500 000 руб. x 3 + 300 000 руб.

Памятка по заполнению налоговой декларации по прибыли в 2011 году

+ 600 000 руб. x 3). Эта сумма:

– равна сумме строк 180 и 290 Листа 02 декларации за I квартал, т.е. 3 600 000 руб. (1 800 000 руб. + 1 800 000 руб.);

– указывается в строке 210 Листа 02 декларации за полугодие.

Организация уплачивает только квартальные авансовые платежи

| Отчетный (налоговый) период, за который заполняется декларация | Как заполняется строка 210 Листа 02 (п. 5.8 Порядка заполнения декларации) |

| I квартал | Ставится прочерк |

| Полугодие | Вписывается показатель строки 180 Листа 02 декларации за I квартал текущего года |

| 9 месяцев | Вписывается показатель строки 180 Листа 02 декларации за полугодие текущего года |

| Год | Вписывается показатель строки 180 Листа 02 декларации за 9 месяцев этого года |

Организация уплачивает ежемесячные авансовые платежи, исходя из фактической прибыли

Как заполнить декларацию по налогу на прибыль?

• Заполнение декларации по налогу на прибыль: состав и порядок.

• Как заполнить декларацию по налогу на прибыль за I квартал?

• Как заполнить декларацию по налогу на прибыль за полугодие?

• Как заполнить декларацию по налогу на прибыль за 9 месяцев?

• Как заполнить годовую декларацию по налогу на прибыль?

Ирина Пугачёва,

Главный бухгалтер группы компаний «Ваш Консультант»

- #Налоги

Форма декларации по налогу на прибыль и порядок ее заполнения утверждены Приказом ФНС России от 23.09.2019 N ММВ-7-3/475@.

Чтобы заполнить декларацию, нужно определить ее состав. Он может отличаться в зависимости от того, за отчетный или за налоговый период мы подаём декларацию. Давайте разбираться вместе!

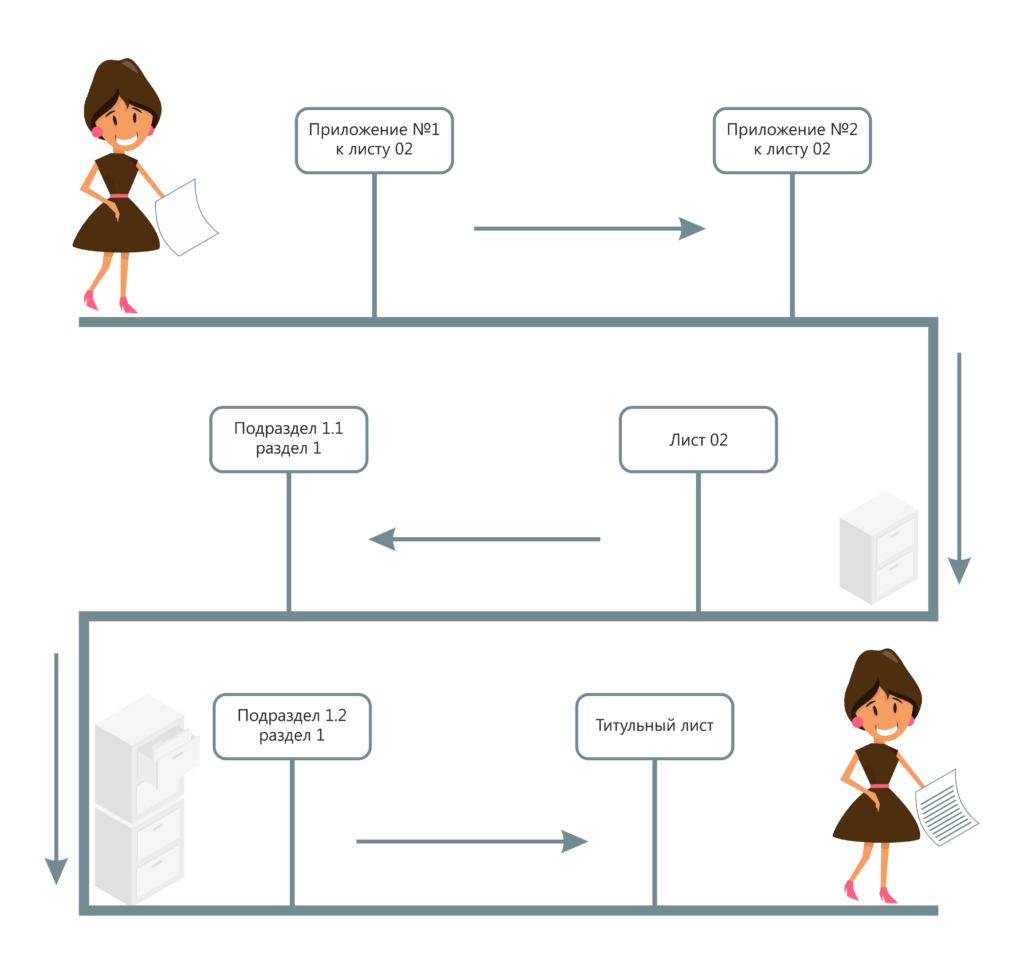

Заполнение декларации по налогу на прибыль: состав и порядок

Чтобы заполнить декларацию по налогу на прибыль, нужно определить её состав. Обычно в декларацию включаются:

- титульный лист;

- подраздел 1.1 разд. 1;

- подраздел 1.2 разд. 1;

- лист 02;

- приложение №1 к листу 02;

- приложение №2 к листу 02.

Есть отдельные операции, для которых предусмотрены специальные листы (приложения) декларации, например, при выплате дивидендов, продаже основных средств.

Начинать заполнение декларации лучше с приложений и листов, где раскрывается состав доходов и расходов (например, приложения №1, 2 к листу 02), затем заполнить лист 02, где все показатели обобщаются, а также разд. 1 с подразделами.

Состав декларации может отличаться в зависимости от того, за отчётный или за налоговый период мы её подаём. Также различия связаны со способом расчёта и уплаты авансовых платежей.

Если вы платите ежемесячные и квартальные либо только квартальные авансовые платежи, вы заполняете декларации за следующие периоды:

- I квартал;

- полугодие;

- 9 месяцев;

- год.

Если вы платите авансовые платежи ежемесячно из фактической прибыли, декларацию вы заполняете каждый месяц, но состав и порядок её заполнения за разные отчётные периоды и за год будет отличаться.

Как заполнить декларацию по налогу на прибыль за I квартал?

Если вы платите ежемесячные и ежеквартальные авансовые платежи, декларацию за I квартал заполняйте в такой последовательности:

- приложение №1 к листу 02;

- приложение №2 к листу 02;

- лист 02;

- подраздел 1.1 разд. 1;

- подраздел 1.2 разд. 1;

- титульный лист.

Порядок заполнения декларации по налогу на прибыль за I квартал.

Остальные подразделы, листы и приложения включать в декларацию нужно, только если есть сведения, которые должны в них отражаться. Например, если вы переносите убытки прошлых лет, то в декларацию за I квартал включите приложение №4 к листу 02.

Если вы уплачиваете только ежеквартальные платежи, декларацию за I квартал заполняйте по общим правилам с учётом некоторых особенностей. В частности, подраздел 1.2 разд. 1 в декларацию включать не нужно, а в листе 02 строки 210 — 230, 290 — 340 вы не заполняете.

Если вы уплачиваете ежемесячные авансовые платежи исходя из фактической прибыли, декларацию за I квартал заполняйте в такой последовательности:

- приложение №1 к листу 02;

- приложение №2 к листу 02;

- лист 02;

- подраздел 1.1 разд. 1;

- титульный лист.

Остальные подразделы, листы и приложения включать в декларацию нужно, только если есть сведения, которые должны в них отражаться.

Независимо от порядка уплаты авансовых платежей в декларацию за I квартал не нужно включать листы 07, 08, 09.

Как заполнить декларацию по налогу на прибыль за полугодие?

Если вы уплачиваете ежемесячные и ежеквартальные авансовые платежи, декларацию за полугодие заполняйте в такой последовательности:

- приложение №1 к листу 02;

- приложение №2 к листу 02;

- лист 02;

- подраздел 1.1 разд. 1;

- подраздел 1.2 разд. 1;

- титульный лист.

Остальные подразделы, листы и приложения включать в декларацию нужно, только если есть сведения, которые должны в них отражаться.

Если вы уплачиваете только ежеквартальные платежи, декларацию за полугодие вы заполняете по общим правилам с учётом некоторых особенностей. В частности, подраздел 1.2 разд. 1 в декларацию включать не нужно, а в листе 02 строки 290 — 340 вы не заполняете.

Если вы уплачиваете ежемесячные авансовые платежи исходя из фактической прибыли, декларацию за полугодие заполняйте в такой последовательности:

- приложение №1 к листу 02;

- приложение №2 к листу 02;

- лист 02;

- подраздел 1.1 разд. 1;

- титульный лист.

Остальные подразделы, листы и приложения включать в декларацию нужно, только если есть сведения, которые должны в них отражаться.

Независимо от порядка уплаты авансовых платежей в декларацию за полугодие не нужно включать приложение №4 к листу 02, а также листы 07, 08, 09.

Как заполнить декларацию по налогу на прибыль за 9 месяцев?

Если вы уплачиваете ежемесячные и ежеквартальные авансовые платежи, декларацию за 9 месяцев заполняйте в такой последовательности:

- приложение №1 к листу 02;

- приложение №2 к листу 02;

- лист 02;

- подраздел 1.1 разд. 1;

- подраздел 1.2 разд. 1;

- титульный лист.

Остальные подразделы, листы и приложения включать в декларацию нужно, только если есть сведения, которые должны в них отражаться.

Если вы уплачиваете только ежеквартальные платежи, декларацию за 9 месяцев вы заполняете по общим правилам с учётом некоторых особенностей. В частности, подраздел 1.2 разд. 1 в декларацию включать не нужно, а в листе 02 строки 290 — 340 вы не заполняете.

Если вы уплачиваете ежемесячные авансовые платежи исходя из фактической прибыли, декларацию за 9 месяцев заполняйте в такой последовательности:

- приложение №1 к листу 02;

- приложение №2 к листу 02;

- лист 02;

- подраздел 1.1 разд. 1;

- титульный лист.

Остальные подразделы, листы и приложения включать в декларацию нужно, только если есть сведения, которые должны в них отражаться.

Независимо от порядка уплаты авансовых платежей в декларацию за 9 месяцев не нужно включать приложение №4 к листу 02, а также листы 07, 08, 09.

Как заполнить годовую декларацию по налогу на прибыль?

Если вы уплачиваете ежемесячные и ежеквартальные авансовые платежи, декларацию за год заполняйте в такой последовательности:

- приложение №1 к листу 02;

- приложение №2 к листу 02;

- лист 02;

- подраздел 1.1 разд. 1;

- титульный лист.

Остальные подразделы, листы и приложения включать в годовую декларацию нужно, только если есть сведения, которые должны в них отражаться, в том числе приложение №4 к листу 02, листы 07, 08, 09.

В годовую декларацию не включается подраздел 1.2 разд. 1.

Если вы уплачиваете только ежеквартальные платежи, декларацию за год вы заполняете по общим правилам с учётом некоторых особенностей .

Если вы уплачиваете ежемесячные авансовые платежи исходя из фактической прибыли, декларацию за год заполняйте в такой последовательности:

- приложение №1 к листу 02;

- приложение №2 к листу 02;

- лист 02;

- подраздел 1.1 разд. 1;

- титульный лист.

Остальные подразделы, листы и приложения включать в годовую декларацию нужно, только если есть сведения, которые должны в них отражаться, в том числе приложение №4 к листу 02, листы 07, 08, 09.

Я подготовила для вас образцы заполнения декларации по налогу на прибыль, которые я нашла в системе «КонсультантПлюс». Переходите по ссылкам, будет интересно:

Если у вас есть предложения и темы, которые хотелось бы обсудить в нашем блоге – оставляйте комментарии.