Заполнение декларации 3 НДФЛ на сайте налоговой

В личном кабинете налогоплательщика также можно заполнить декларацию. Причем сделать это гораздо проще чем в программе. У вас должна быть учетная запись, для доступа к сервису. Из самых простых вы можете авторизоваться через аккаунт на Госуслугах или посетить налоговую лично и взять там одноразовый пароль для входа.

Будем считать что вы уже зашли в личный кабинет, но перед заполнением 3-НДФЛ у пользователя должна быть создана электронная подпись. Она потребуется на финальной стадии, когда декларация будет готова. Вкратце, чтобы её сделать необходимо перейти в свой профиль (ФИО), проследовать во вкладку «получить ЭП», придумать и запомнить пароль, а далее создать сертификат для подписи документов в ЛК.

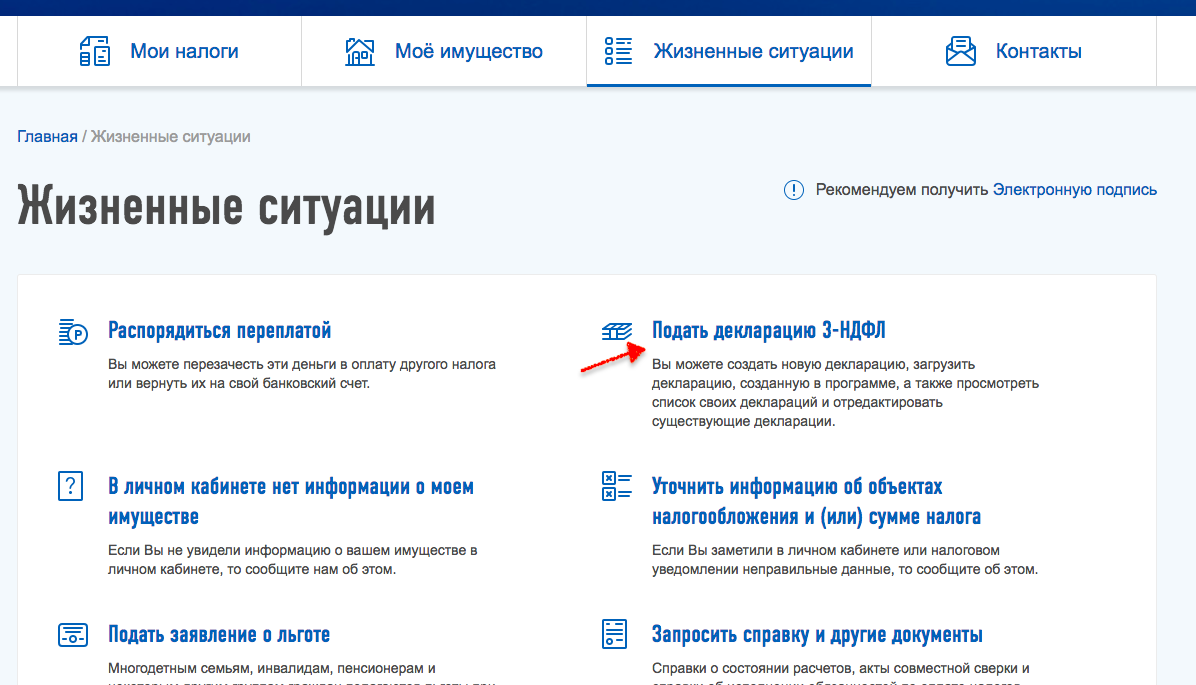

Когда эта процедура будет завершена можно заполнять 3-НДФЛ на сайте налоговой для получения имущественного, социального, стандартного или вычета по ИИС. В этом нелегком деле поможет настоящая пошаговая инструкция. Для этого следуем в раздел «жизненные ситуации», «подать 3-НДФЛ» и выбираем «заполнить онлайн».

На первой странице потребуется заполнить лишь вводные данные и выбрать год за который вы отчитываетесь в 3-НДФЛ. Год должен соответствовать периоду за который делается возврат 13%, думаю это очевидно, поэтому не теряем время и нажимаем клавишу далее.

Тут может быть несколько вариантов:

- Ваш работодатель отправил справку 2-НДФЛ в налоговую и она уже отображается в личном кабинете.

- Её ещё нет и все сведения требуется заполнить вручную.

Обычно справка появляется в ЛК не раньше мая, июля. В моем случае информация отсутствует, поэтому я взял бумажную справку из бухгалтерии и буду действовать самостоятельно. Для этого клацаем «добавить источник дохода» и приступаем.

Из справки нам потребуется пункт 1, где занесены все сведения о работодателе. Переносим их в личный кабинет и переходим к пункту 3. В декларации 3-НДФЛ следует сложить все суммы с одинаковым кодом дохода и заполнить их в соответствующий раздел. Чтобы добавить новую строку, достаточно выбрать нажать «+» в правом верхнем углу.

Когда вы отложите в сторону калькулятор обратите на общие суммы, получившиеся в итоге, они должны соответствовать пункту 5 из 2 НДФЛ. Недостающие налоговую базу и удержанный налог напишите вручную. На скриншоте все более чем понятно.

Теперь в отмечаем на какой налоговый вычет вы претендуете по этой декларации 3-НДФЛ. Для наглядности я выберу все, а вы читайте про тот который требуется именно вам.

Имущественный вычет: заполнение в ЛК

На этой странице личного кабинета необходимо указать информацию о купленной квартире, если вы претендуете на получение имущественного вычета. Сведения о недвижимости налогоплательщика как правило тут уже есть, поэтому не будем тратить время на пустые интенции — на сайте deklaracia3ndfl.ru можно найти все необходимые инструкции, чтобы заполнить все самостоятельно. Нас интересует поле «сумма расходов на приобретение(строительство)» — тут пишем сумму из договора купли продажи дома, квартиры или из договора долевого участия если жилье было куплено в новостройке. В «сумме уплаченных процентов по кредиту» требуется просуммировать все проценты, фактически уплаченные банку. С этим, в общем то, все более-менее понятно.

А теперь начинается самое интересное: в личном кабинете нужно написать вычеты за предыдущие периоды. Если вы заполняете декларацию не впервые, то вы уже получили часть ИВ, и в текущей декларации 3-НДФЛ требуется указать эту сумму. О том как её узнать читайте в одноименной статье. Что касается вычета, полученного по ипотечным процентам, также отсылаю вас к подсказке, иначе разбор в рамках данного повествования займет много времени.

Если работодатель не предоставлял вам ИВ, что вполне закономерно если вы заполняете 3-НДФЛ, проставляем нули и нажимаем далее. На этом заполнение в личном кабинете завершено, если налогоплательщик не заполняет на другие вычеты.

Как заполнить вычет на лечение и обучение в личном кабинете

Тут все элементарно: вам следует поставить одноименную галочку и отметить в личном кабинете сколько было потрачено на обучение (свое и своих родственников) и лечение.

На картинках указаны максимальные социальные вычеты, которые можно получить. Более подробная информация имеется на нашем сайте — читайте, ознакамливайтесь.

Здесь еще проще. Согласно налоговому законодательству по ИИС можно рассчитывать на вычет в размере не более 400 000 рублей, внесенных на инвестиционный счет. Поэтому здесь указываем сколько вы внесли на счет в отчетный год и переходим на следующую страницу.

На этом заполнение декларации в личном кабинете закончено. Теперь можно посмотреть предварительные результаты и размер выплаты, подлежащий возврату. Обязательно сохраните декларацию перед её отправкой.

Последним действием необходимо прикрепить все требуемые документы. Их достаточно просто сфотографировать на камеру мобильного телефона и при необходимости сжать в любой удобной программе, чтобы они уместились в 20 Мб.

Если вдруг они не уместились функционал личного кабинета позволяет догрузить недостающие документы после заполнения 3-НДФЛ.

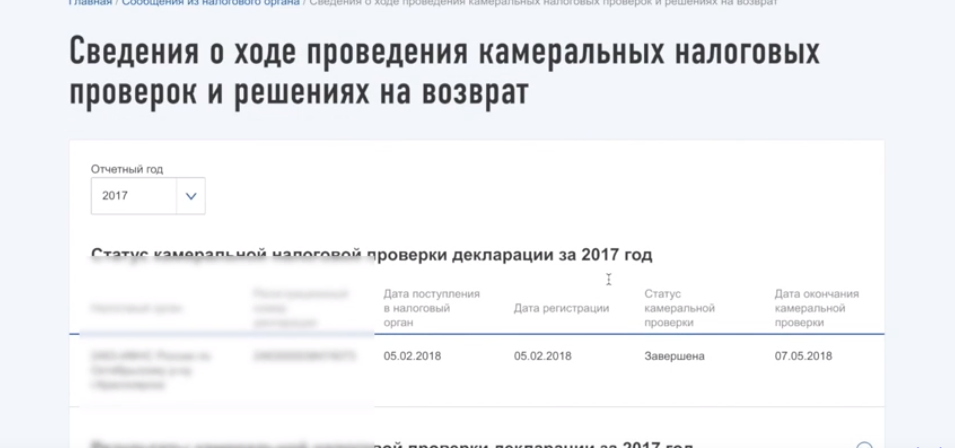

Итак, спустя некоторое время вам придет сообщение об успешно зарегистрированной декларации. Когда проверка 3-НДФЛ завершится в ЛК, дополнительно поступит сообщение о завершении камеральной проверки (максимальный срок — 3 месяца). Если вы все заполнили верно в письме будет подтверждение суммы к возврату.

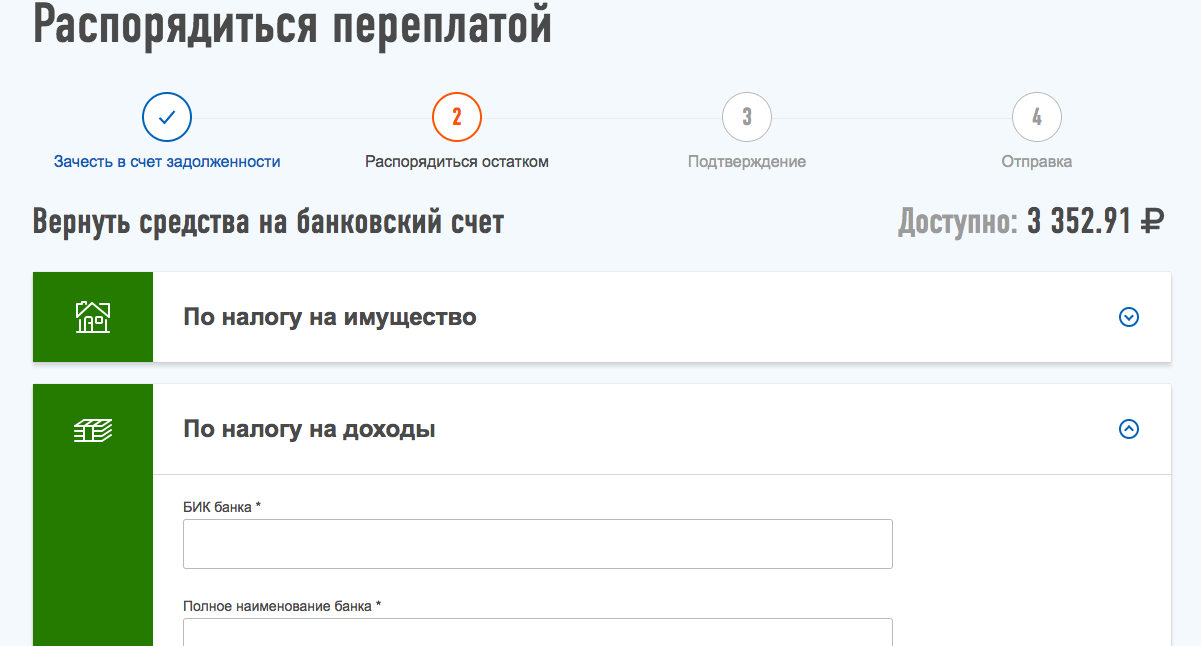

После снова можно перейти в раздел «ситуации» и выбрать «распорядиться переплатой». Это действие будет более долгим аналогом бумажного заявления, которое можно сразу прикрепить к основным документам и не ждать окончания проверки 3-НДФЛ. Тут потребуется указать банковские реквизиты и ожидать перевода, кстати возврат 13%, согласно НК осуществляется в течение 30 дней после подачи заявления и принятия положительного решения ФНС о возврате денежных средств.

Как подать декларацию 3-НДФЛ через личный кабинет налогоплательщика на сайте ФНС России?

Для того чтобы завершить процесс получения налогового вычета, в налоговую инспекцию необходимо направить пакет документов, включая заполненную декларацию 3-НДФЛ. Есть несколько способов отправки. Одним из них является онлайн-подача через Личный кабинет налогоплательщика на сайте Федеральной налоговой службы. Для вашего удобства мы подготовили фото-инструкцию.

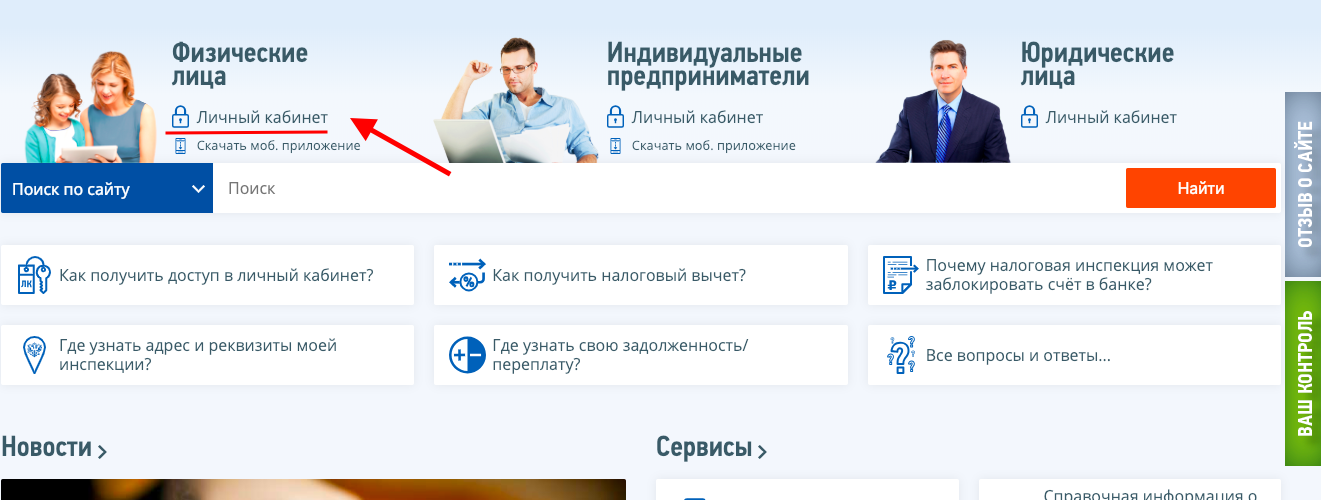

Шаг 1.

Зайдите в Личный кабинет на сайте ФНС:

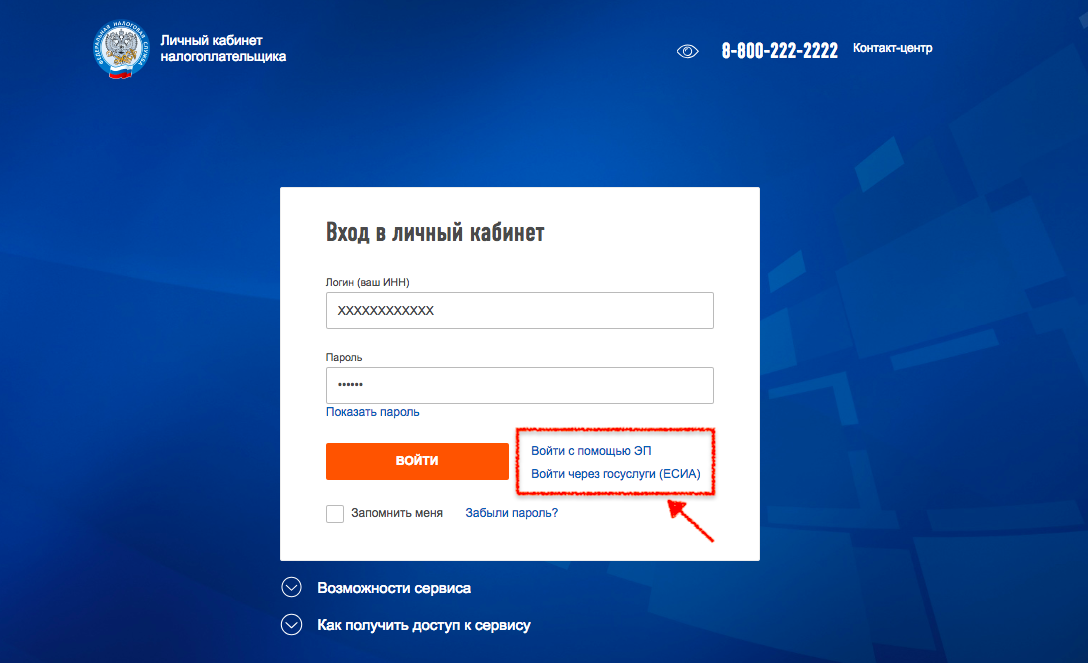

Напоминаем, что логин – это ваш ИНН, а пароль вы создали сами, после того, как получили первичный пароль в налоговой инспекции или МФЦ.

Также войти в Личный кабинет можно из открытого профиля на сайте госуслуг.

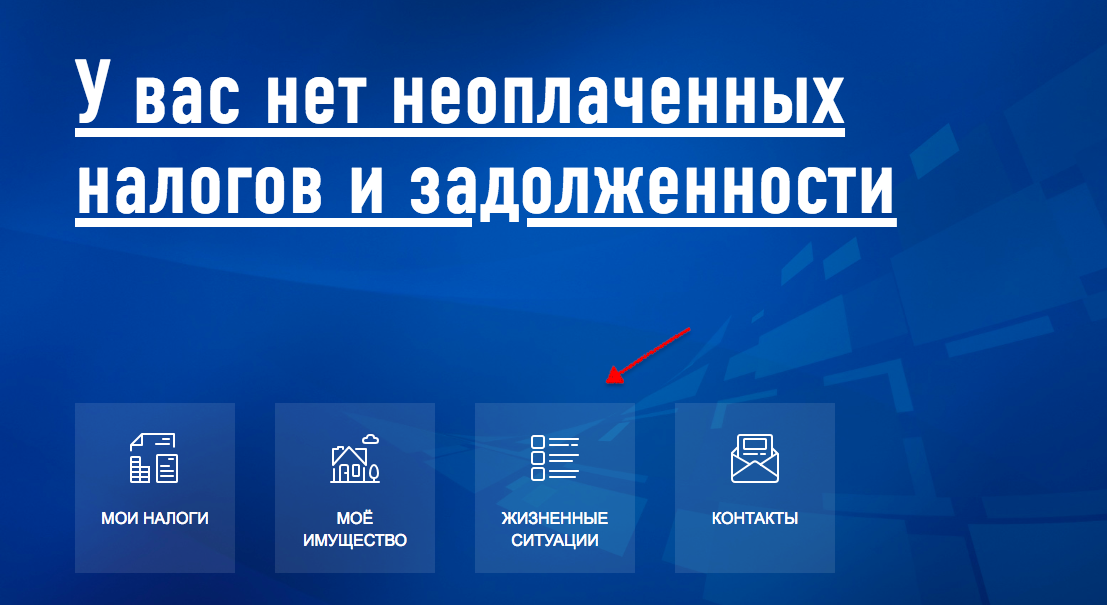

Шаг 2.

Нажмите на закладку «Жизненные ситуации»:

Шаг 3.

Нажмите на закладку «Подать декларацию 3-НДФЛ»:

Шаг 4.

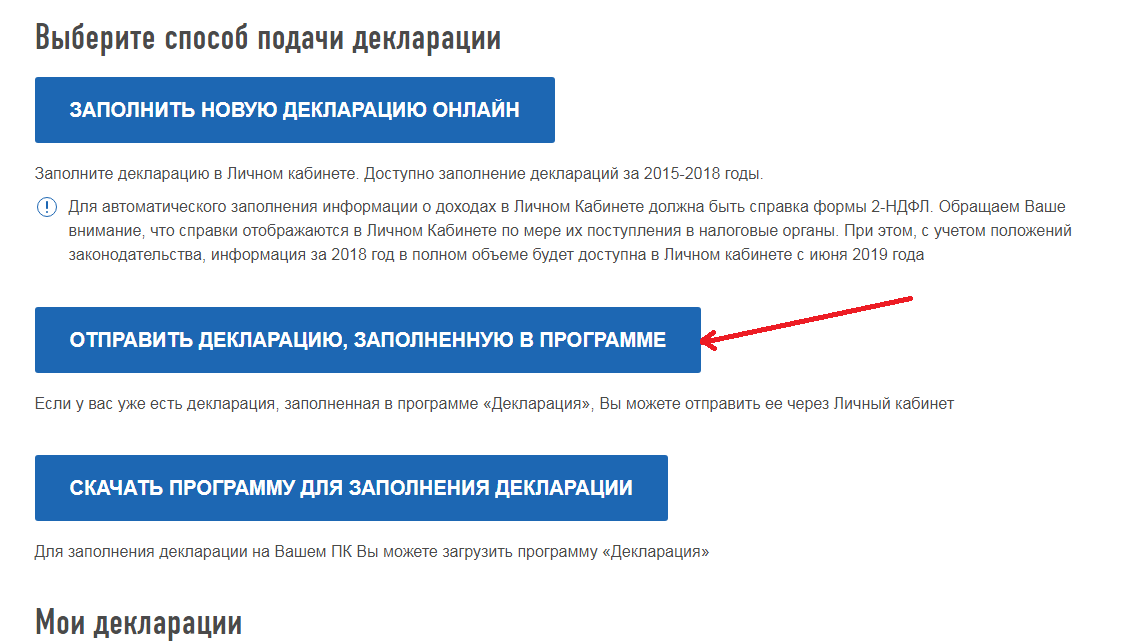

Спуститесь по странице ниже и нажмите на «Отправить декларацию, заполненную в программе»:

Шаг 5.

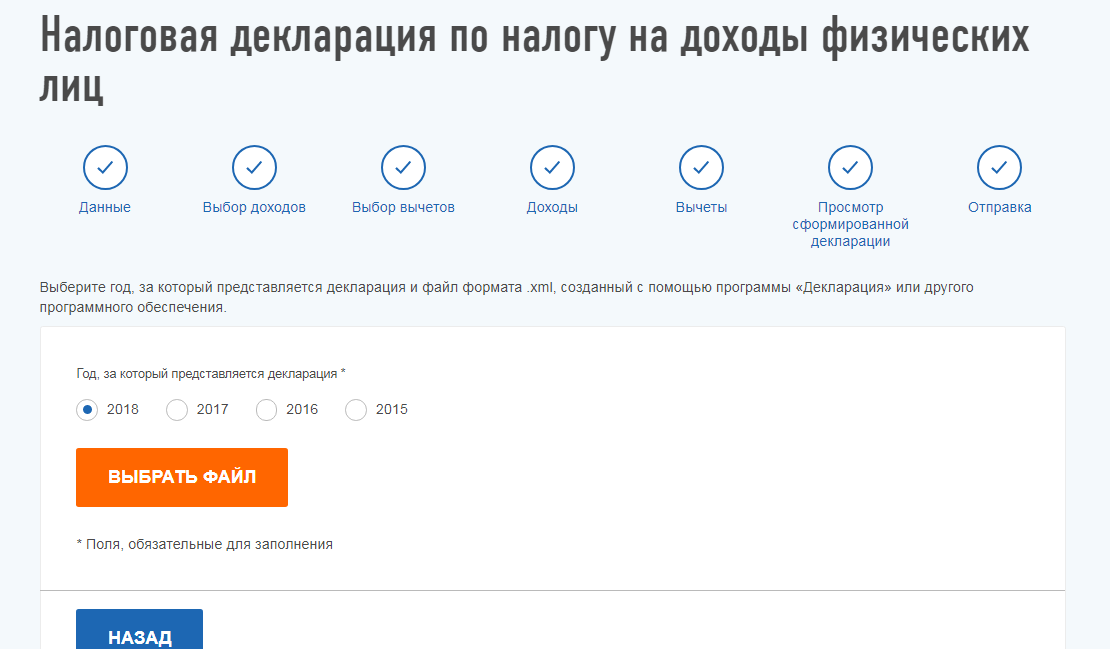

Выберите год, за который вы отправляете декларацию 3-НДФЛ и нажмите «Выбрать файл»:

Шаг 6.

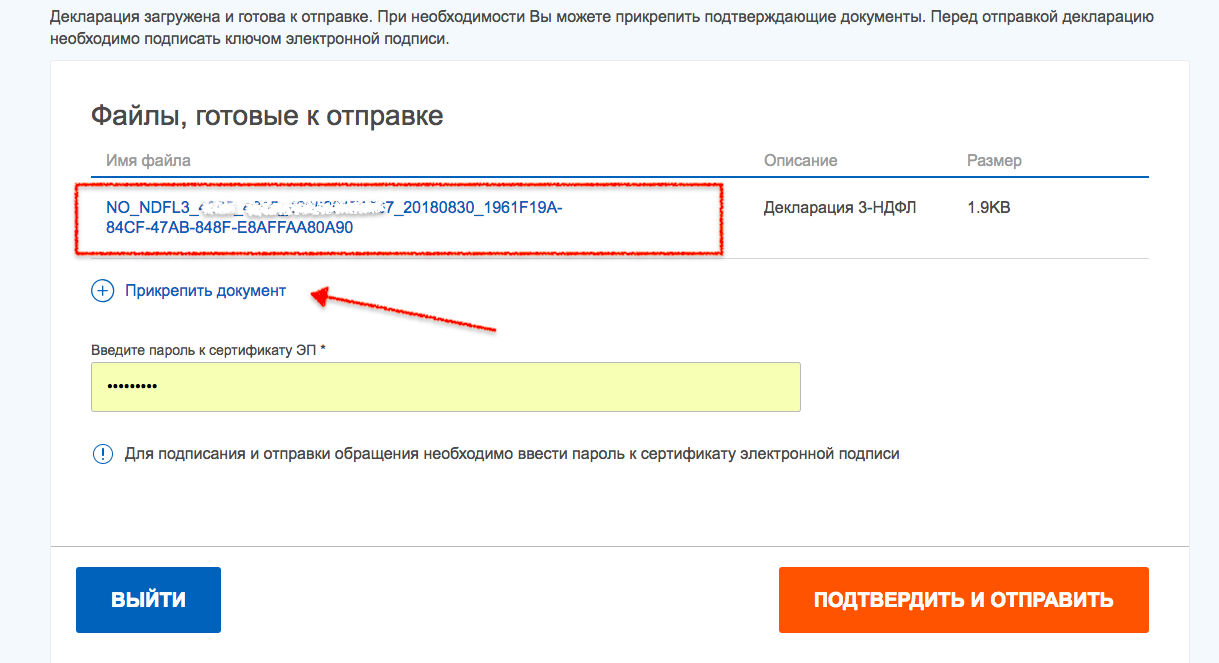

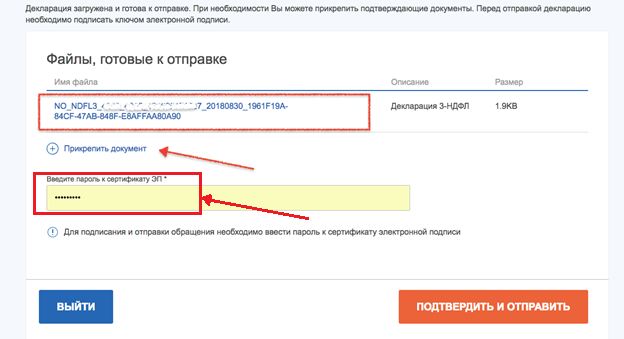

У вас на компьютере откроется окно. Перейдите в папку, где вы сохранили декларацию 3-НДФЛ в формате XML. Прикрепите сначала декларацию, а затем другие документы. Все документы на налоговый вычет, заявленные в декларации, должны быть отправлены в налоговый орган для проверки. Общий размер файлов должен быть не более 20 МБ.

Шаг 7.

В этом же окне введите пароль к сертификату электронной подписи. Если вы не получали электронную подпись или она устарела, ее нужно получить. Для этого следуйте подсказкам системы. Получение сертификата займет от 30 минут до 24 часов. После этого можно продолжить загрузку декларации 3-НДФЛ и сопутствующих документов:

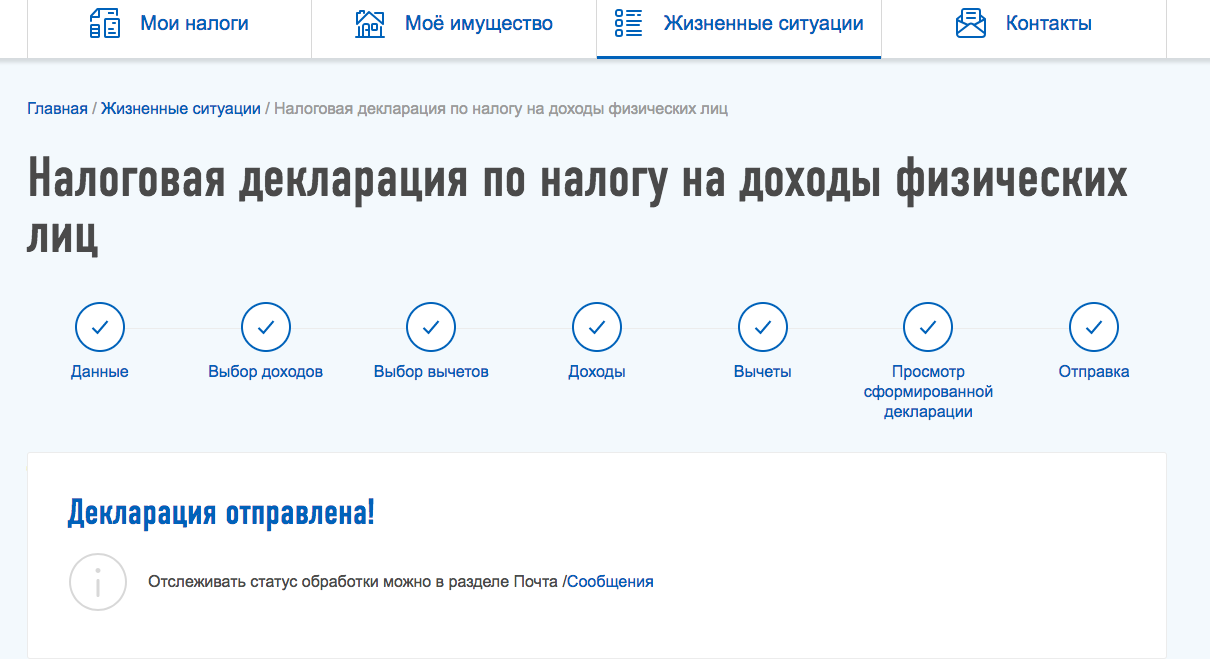

На этом процесс отправки декларации 3-НДФЛ с помощью Личного кабинета налогоплательщика завершен. Документы отправлены в налоговый орган. С этого момента начинается камеральная проверка, которая занимает до трех месяцев:

Результат камеральной проверки появится в вашем Личном кабинете:

Как только вы получите подтверждение о том, что камеральная проверка завершена, в разделе «Мои налоги» появится сумма налога к возврату.

Нажмите на вкладку «Распорядиться» и внесите банковские реквизиты в заявление на возврат налога:

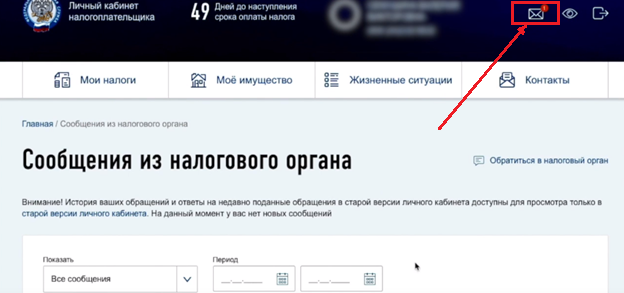

На какой стадии находится ваше заявление, можно увидеть в сообщениях из налогового органа. В правом верхнем углу нажмите на значок конверта:

В течение 1 месяца после подачи заявления на возврат налога налоговая инспекция перечислит деньги на ваш банковский счет.

Как подать декларацию 3-НДФЛ через личный кабинет налогоплательщика

Мы предлагаем вашему вниманию пошаговую фото-инструкцию.

С помощью инструкции вы сможете подать декларацию 3-НДФЛ со стационарного компьютера или ноутбука. С телефона сделать это можно только из мобильной версии сайта через браузер. Через мобильное приложение «Налоги ФЛ» подать 3-НДФЛ не получится.

Шаг первый

Зайдите в ваш Личный кабинет налогоплательщика через сайт Федеральной налоговой службы. Для этого необходимо знать ИНН (это ваш логин) и пароль.

Кроме того, вход можно осуществить с помощью подтвержденного профиля на сайте госуслуг.

После входа раскройте дополнительное меню –> контакты –> проверьте контактные данные вашего налогового органа. Сверьте название ИФНС в личном кабинете налогоплательщика с названием в подготовленной декларации.

Если в личном кабинете неактуальное название ИФНС, то сначала необходимо отправить обращение через Жизненные ситуации –> Прочие ситуации –> Нет подходящей жизненной ситуации с просьбой актуализировать данные в ЛКН и прикрепить к нему скрин паспорта с адресом регистрации.

После актуализации данных (обращение может быть рассмотрено максимум до 30 дней) можно приступать к подаче декларации.

Если в личном кабинете указано актуальное название ИФНС, то переходите во вкладку «Доходы и вычеты»:

Шаг второй

Выбираем раздел Декларации и переходим в необходимую форму.

Шаг третий

Нажимаем кнопку “Загрузить готовую декларацию”, загружаем файл в формате xml, который вы получили на свою почту.

Шаг четвертый

Выберете год подачи декларации и нажмите кнопку “выбрать файл”

Шаг пятый

Прикрепите файл декларации в формате xml, полученный ранее в нашем сервисе, а также документы, подтверждающие право на вычет

На этом этапе обязательно прикрепите документы, подтверждающие доходы и расходы, заявленные в декларации. Обратите внимание! Суммарный объем всех отправляемых файлов не должен превышать 20 МБ.

Если у вас нет электронной подписи, то нужно получить сертификат ключа проверки электронной подписи. Если сертификат уже получен, то нажимаем кнопку “отправить”.

Далее в разделе жизненные ситуации — мои декларации, будет отображаться статус проверки.

Как только декларация будет проверена, вам придут сведения о результате камеральной проверки

Заполнение декларации 3НДФЛ в программе «Декларация 2020»

Для формирования декларации в программе «Декларация 2020»:

1. Скачайте и установите программу «Декларация 2020» по ссылке.

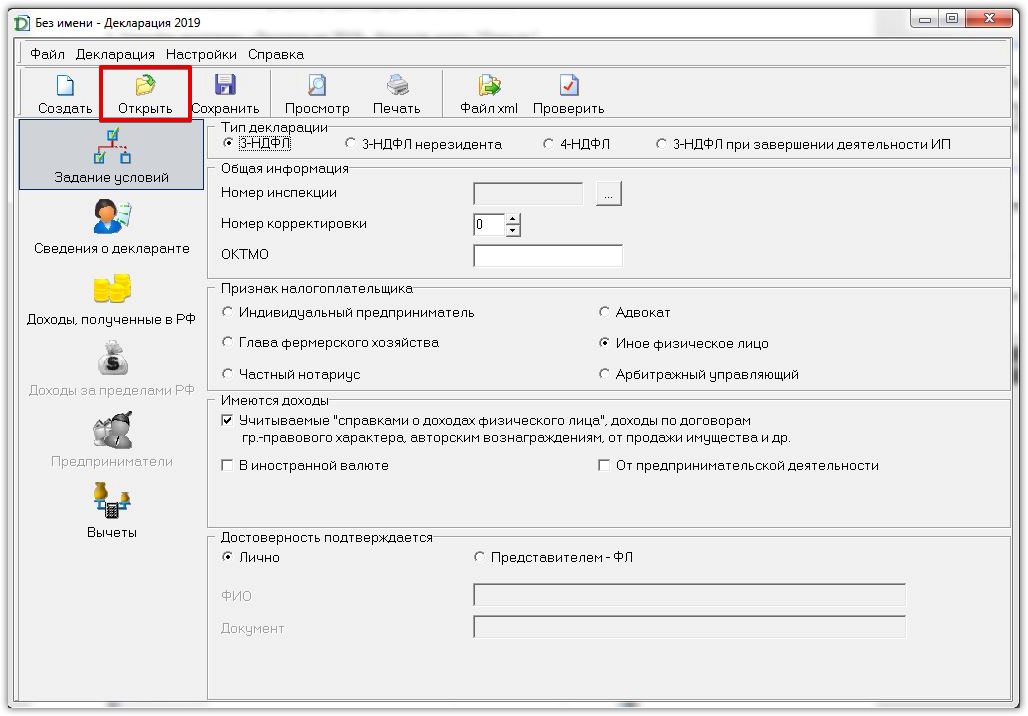

2. Запустите программу и нажмите кнопку «Открыть».

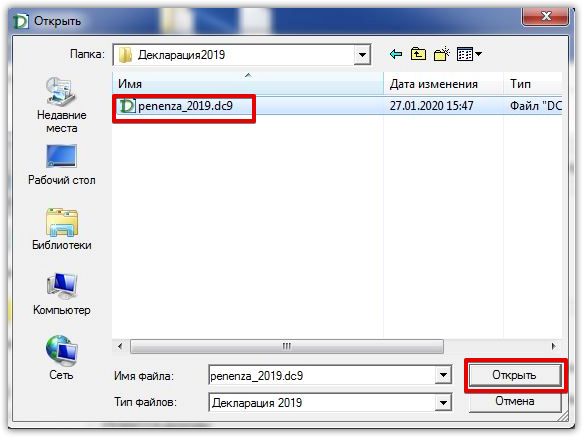

3. В открывшемся окне выберите файл для загрузки в программу и нажмите кнопку «Открыть».

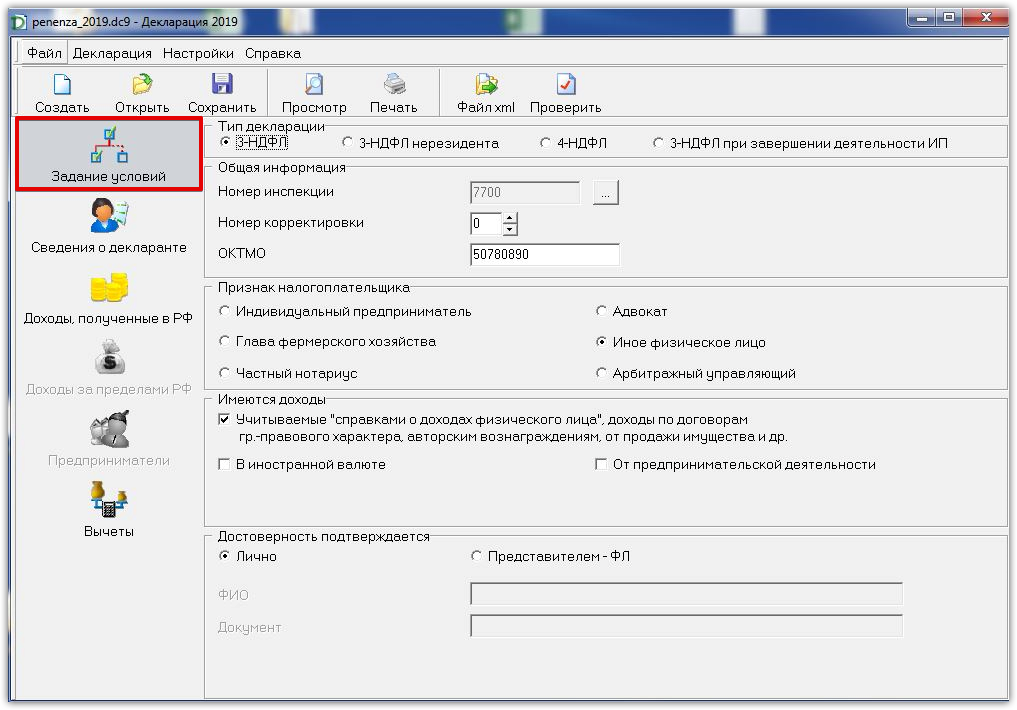

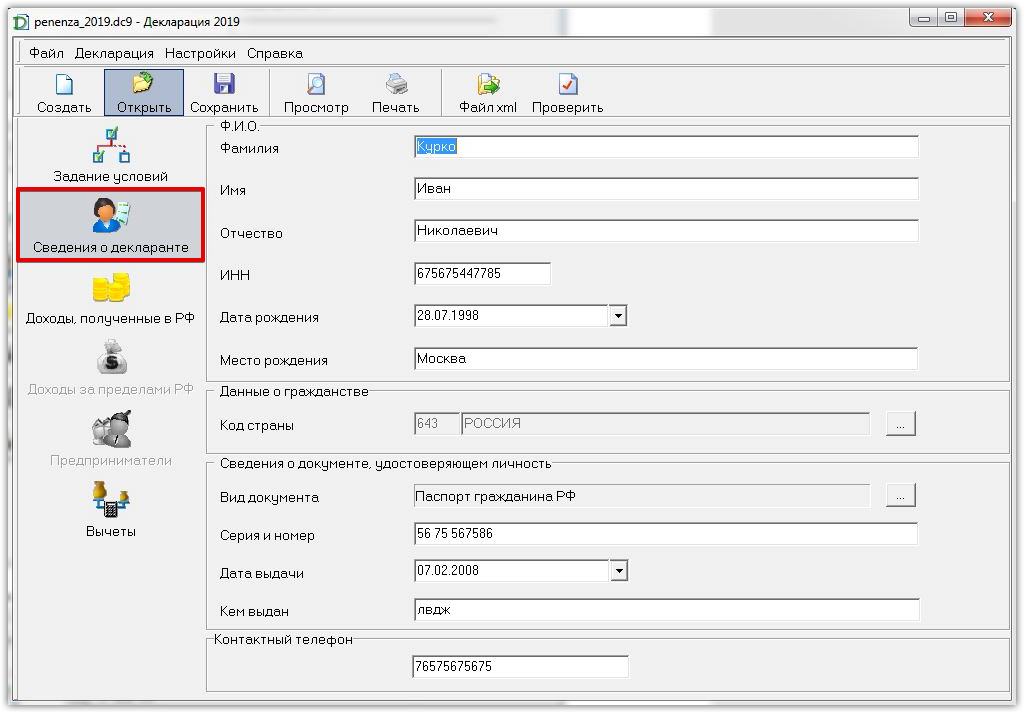

4. После загрузки декларации дозаполните пустые поля и проверьте корректность заполнения вкладок на соответствие с вашей персональной информацией.

Вкладка «Задание условий»

— Номер инспекции – заполните самостоятельно код ИФНС (узнать код ИФНС).

— Номер корректировки – Если вы ещё не сдавали 3-НДФЛ, то номер корректировки равен 0, если же уже сдавали декларацию, то установите номер корректировки самостоятельно.

— ОКТМО – заполните самостоятельно код ОКТМО. (узнать код ОКТМО).

Вкладка «Сведения о декларанте»

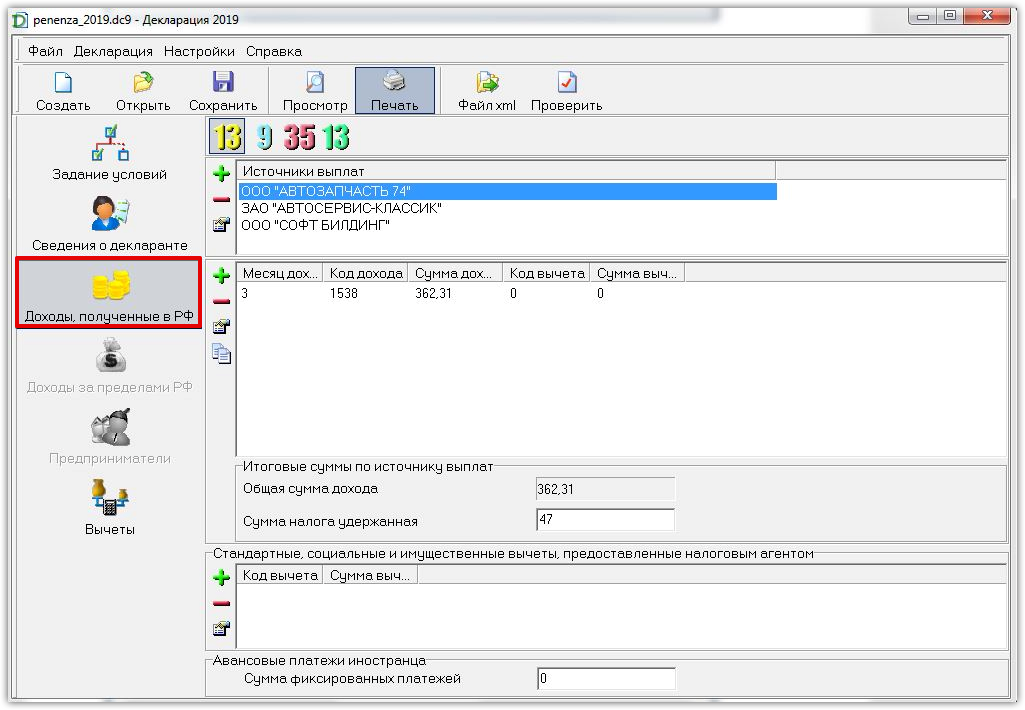

Во вкладке «Доходы, полученные в РФ» вы сможете ознакомиться со всеми доходами, полученными на Penenza.

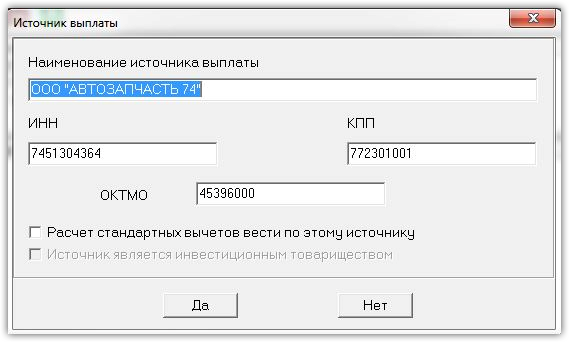

Информацию по каждому заёмщику можно посмотреть дважды кликнув на наименование организации в разделе «Источники выплат». В появившемся окне появится наименование организации, ИНН, КПП и ОКТМО.

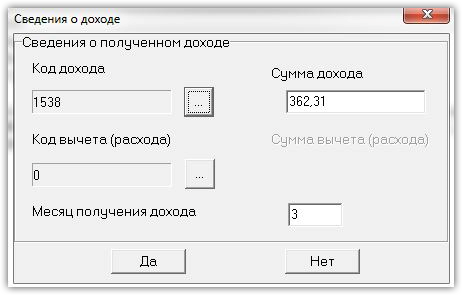

Можно ознакомиться с полученными по конкретному заёмщику доходами. Доходы представлены в виде таблицы «Месяц дохода», «Код дохода», «Сумма дохода», «Код вычета» и «Сумма вычета». Посмотреть подробнее про каждый доход можно дважды кликнув на него.

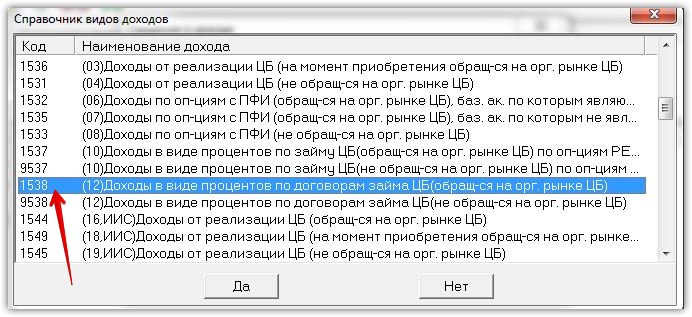

Обратите внимание, что все доходы, полученные на Penenza идут с кодом дохода 1538 (Доходы в виде процентов по договорам займа ЦБ).

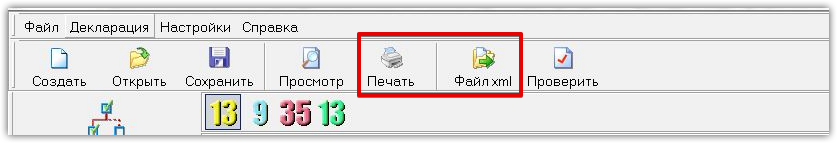

После заполнения и проверки всех данных нажмите кнопку «Файл .xml» для выгрузки декларации в электронном виде или кнопку «Печать», чтобы распечатать документ, если вы планируете сдать отчетность в печатном виде.

Декларацию в электронном виде можно отправить в ФНС. Подробнее в статье.

Ключевые слова: отправить декларацию, как предоставить отчет, в налоговую, 3ндфл, заполнение, как заполнить

Как заполнить декларацию 3-НДФЛ

Каждый гражданин, который приобрел, либо построил себе жилье, понес затраты на лечение, добровольное страхование и обучение (свое, либо детей, а так же братьев и/или сестер), имеет возможность предъявить права на возврат части средств, затраченных им на указанные цели, путем заявления об имущественном вычете в ФНС по месту своего жительства.

Как это сделать

Сделать возврат средств можно двумя способами:

- получить от налоговой уведомление и предъявить работодателю, который, при начислении вам заработной платы, подоходный налог не будет удерживать до истечения календарного года;

- сдать в ФНС декларацию 3-НДФЛ, по которой, после проверки подлинности и правильности расчета, ФНС вернет причитающуюся сумму на счет заявителя в банке.

Как правильно заполнить 3-НДФЛ

Существует много сервисов, предоставляющих платные и бесплатные услуги по заполнению 3 НДФЛ. Сегодня мы будем оформлять налоговую декларацию, которую скачаем на официальном сайте налоговой.

Переходим по ссылке и видим налоговые декларации за разные годы, начиная с 2009 года:

Выбираете 2013 год, или год, за который хотите декларироваться. Затем нажмите «загрузить» программу установки.

Когда установка завершится, вы увидите значок .

Запустите программу щелчком мыши и продолжайте установку, нажимая на значок «далее» до того момента, пока на экране увидите «готово». Теперь у вас будет установленная программа в виде ярлыка .

Делайте установку на рабочий стол, чтобы было удобно и быстро с ней работать и быстро удалить ее, когда она уже не будет нужна.

Заполнение 3-НДФЛ в программе

Щелчком мыши по последнему значку открываем программу и заполняем задание условий:

Номер корректировки ставим 0; выбираем признак (отмечено стрелкой); указываем вид доходов, которые декларируем. Тип декларации, соответственно, выбираем 3НДФЛ. Подтверждаем достоверность — нижний раздел.

Второй раздел — сведения о декларанте

Заполняем поля, указанные стрелками, или выбираем из программы по указателям.

Раздел — доходы, полученные в РФ

В этом разделе выбрать облагаемую базу (13%), плюсом добавить строчки для внесения ваших работодателей (из справки 2НДФЛ), далее помесячно расписать доход и расход, не забывая проставлять коды дохода и вычета. Остальные, итоговые строчки, просчитаются автоматически (сверьте их со справкой от работодателя).

Далее переходим в «Вычеты»

Ставим галочку (социальный налоговый вычет), в окне «предоставить», затем выбираем один или несколько видов вычетов, проставляем суммы согласно фактическим документам.

В этом же разделе можно заполнить и имущественный вычет:

Выбирать и заполнять, согласно указателям, все разделы. Не забудьте так же выбрать и способ приобретения. После заполнения данных об объекте нужно перейти к вводу сумм.

Заполняем расходы на покупку жилья и процентам, построчно, не забывая указывать предыдущие вычеты. Теперь все данные декларации заполнены, в верхнем поле нужно нажать на значок «проверить». Если какие-либо данные внесены некорректно, программа напомнит вам, что их нужно изменить или внести. Когда проверка успешно завершена, можно сделать визуальный «просмотр», после этого файл «сохранить» и «распечатать».

Вместе с распечатанной декларацией необходимо предоставить копии или оригиналы документов по расходам, которые вы декларируете. Можно отправить документы по почте, можно предоставить лично.