Глава 25.4. Налог на объекты роскоши

1. Налогоплательщиками налога на объекты роскоши (далее в настоящей главе — налогоплательщики) признаются организации, индивидуальные предприниматели и физические лица, обладающие имуществом, признаваемыми объектом налогообложения в соответствии со статьей 333.44 настоящего Кодекса, на праве собственности.

2. Не признаются налогоплательщиками:

инвалиды Великой Отечественной войны, а также инвалиды боевых действий;

Герои Советского Союза, Герои Российской Федерации, полные кавалеры ордена Славы;

лауреаты государственных премий Российской Федерации в области науки и технологий, в области литературы и искусства, за выдающиеся достижения в области гуманитарной деятельности;

лауреаты Нобелевской премии.

Статья 333.44. Объекты налогообложения

1. Объектами налогообложения признаются следующие виды имущества:

1) расположенные на территории Российской Федерации стоимостью от 30 млн. рублей и выше жилые дома, части жилого дома, квартиры, части квартир;

2) расположенные на территории Российской Федерации стоимостью от 30 млн. рублей и выше дачи и иные жилые строения, помещения и сооружения, а также земельные участки, на которых находятся указанные объекты недвижимости, дачные и садовые земельные участки, земельные участки (доли в них), выделенные под индивидуальное жилищное строительство;

3) расположенные на территории Российской Федерации стоимостью от 30 млн. рублей и выше объекты незавершенного жилищного строительства вместе с земельными участками, по истечении трехлетнего срока строительства;

4) приобретенные на территории Российской Федерации или впервые зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации на нового собственника стоимостью от 3 млн. рублей и выше автомобили, пассажирские морские, речные и воздушные суда: самолеты, вертолеты, теплоходы, яхты, парусные суда, катера.

2. Не признаются объектами налогообложения:

1) имущество, находящееся в собственности Российской Федерации, субъектов Российской Федерации, муниципальных образований;

2) общее имущество в многоквартирном доме

3) земельные участки (доли в них), отнесенные к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования для сельскохозяйственного производства;

4) находящиеся в собственности юридических лиц и индивидуальных предпринимателей земельные участки (доли в них), строения, помещения и сооружения, которые используются ими для осуществления основного вида деятельности;

5) транспортные средства, пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности, на праве хозяйственного ведения или оперативного управления, организаций или индивидуальных предпринимателей, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

6) тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), и другая сельскохозяйственная техника;

7) самолеты и вертолеты санитарной авиации, медицинской и пожарной службы;

Статья 333.45. Налоговая база

1. Налоговая база определяется как стоимость указанного в статье 333.44 настоящего Кодекса имущества, исчисленная исходя из рыночных цен, определяемых с учетом принципов, указанных в статье 333.46 настоящей главы, по состоянию на 1 число первого месяца налогового периода.

2. Оценку имущества, указанного в пунктах 1)-3) части 1 статьи 333.44 настоящего Кодекса, для целей обложения налогом на объекты роскоши проводят органы, осуществляющие кадастровый учет, ведение государственного кадастра недвижимости и государственную регистрацию прав на недвижимое имущество и сделок с ним в порядке, определяемом нормативными правовыми актами Правительства РФ, с учетом положений настоящей главы.

Статья 333.46. Принципы формирования методики оценки

1. Оценка объектов налогообложения, указанных в статье 333.44 настоящего Кодекса осуществляется в порядке, определяемом актами Правительства РФ, исходя из оценки рыночной стоимости объектов налогообложения.

2. Для целей налогообложения имущества, указанного в пункте 4) части 1 статьи 333.44 настоящего Кодекса рыночная цена определяется с учетом положений статьи 40 настоящего Кодекса.

3. Оценка рыночной стоимости объектов налогообложения, указанных в пунктах 1)-3) части 1 статьи 333.44 настоящего Кодекса, определяется на основе применения методов массовой оценки с учетом:

сбора и анализа рыночных данных (цен сделок, предложений к продаже, оценок рыночной стоимости объектов недвижимости);

установления статистически достоверной зависимости цен от учетных характеристик объектов недвижимости;

проведения массовой оценки всех объектов, подлежащих налогообложению, на основе учетных характеристик объектов на дату переоценки;

проведения регулярного мониторинга качества оценки и переоценки недвижимости для целей налогообложения не реже одного раза в год.

4. Органы, осуществляющие кадастровый учет, ведение государственного кадастра недвижимости и государственную регистрацию прав на недвижимое имущество и сделок с ним, создают реестр объектов недвижимости и земельных участков, являющихся объектами налогообложения в соответствии с пунктами 1)-3) части 1 статьи 333.44 настоящего Кодекса.

5. Сведения, указанные в пункте 4 настоящей статьи, представляются органами, ведущими реестр объектов недвижимости и земельных участков, являющихся объектами налогообложения в соответствии с пунктами 1)-3) части 1 статьи 333.44 настоящего Кодекса, по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

6. Факт нахождения имущества, указанного в пунктах 1)-3) части 1 статьи 333.44 настоящего Кодекса, в долевой или совместной собственности разных лиц не может рассматриваться в качестве фактора, понижающего стоимость земельного участка или расположенного на нем объекта недвижимости.

7. Неотделимые улучшения объекта недвижимости и земельного участка не могут являться основанием для снижения оценки рыночной стоимости объектов налогообложения.

Статья 333.47. Налоговый период

1. Налоговым периодом по налогу признается календарный год.

2. В отношении объектов налогообложения, указанных в пункте 4) части 1 статьи 333.44 настоящего Кодекса, налог на объекты роскоши уплачивается налогоплательщиками один раз при приобретении налогоплательщиком права собственности на объект налогообложения и постановке на учет в органах, осуществляющих регистрацию транспортных средств, морских, речных и воздушных судов.

Статья 333.48. Налоговые ставки

Устанавливаются следующие ставки налога в процентах от стоимости имущества, являющегося объектом налогообложения:

1) в отношении объектов налогообложения, указанных в пунктах 1)-3) части 1 статьи 333.44 настоящего Кодекса:

Стоимость объекта налогообложения Ставка налога

От 30 млн. рублей до 50 млн. рублей

От 50 млн. рублей до 100 млн. рублей

От 100 млн. рублей до 150 млн. руб.

Свыше 150 млн. руб. 0,3 процента

2) в отношении объектов налогообложения, указанных в пунктах 1)-3) части 1 статьи 333.44 настоящего Кодекса, находившихся в собственности у физического лица на праве безвозмездного срочного пользования, либо на праве бессрочного пользования, или которые были переданы ему по безвозмездному договору аренды в период до 1991 года, и приватизировавшего указанное имущество:

Стоимость объекта налогообложения Ставка налога

От 30 млн. рублей до 150 млн. руб.

Свыше 150 млн. руб. 0 процентов

3) в отношении объектов налогообложения, указанных в пункте 4) части 1 статьи 333.44 настоящего Кодекса:

Стоимость объекта налогообложения Ставка налога

От 3 млн. рублей до 5 млн. рублей

От 5 млн. рублей до 20 млн. рублей

От 20 млн. рублей до 60 млн. рублей

Свыше 60 млн. рублей 1 процент

Статья 333.49. Порядок исчисления и уплаты налогов.

1. Исчисление налога на объекты роскоши производится налоговыми органами.

Налогоплательщики уплачивают налог на основании налогового уведомления, направляемого налоговым органом.

2. За имущество, находящееся в общей долевой собственности нескольких налогоплательщиков, налог уплачивается каждым из налогоплательщиков соразмерно их доле в этом имуществе.

За имущество, находящиеся в общей совместной собственности нескольких налогоплательщиков без определения долей, налог уплачивается одним из указанных налогоплательщиков по соглашению между ними. В случае несогласованности налог уплачивается каждым из налогоплательщиков в равных долях.

3. Органы, ведущие реестр объектов недвижимости и земельных участков, являющихся объектами налогообложения в соответствии с пунктами 1)-3) части 1 статьи 333.44 настоящего Кодекса, обязаны ежегодно до 1 марта представлять в налоговый орган реестр объектов налогообложения по состоянию на 1 января года, следующего за отчётным.

Органы, осуществляющие регистрацию транспортных средств, морских, речных и воздушных судов, обязаны ежегодно до 1 марта представлять в налоговый орган сведения о регистрации имущества, являющегося объектом налогообложения в соответствии с пунктом 4) части 1 статьи 333.44 настоящего Кодекса, по состоянию на 1 января года, следующего за отчётным, по форме, утверждаемой органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

4. Налоговая база для каждого налогоплательщика определяется налоговыми органами на основании реестров, которые представляются в налоговые органы органами, осуществляющими кадастровый учет, ведение государственного кадастра недвижимости и государственную регистрацию прав на недвижимое имущество и сделок с ним, и органами, осуществляющими регистрацию транспортных средств, пассажирских морских, речных и воздушных судов.

5. В случае возникновения (прекращения) у налогоплательщика в течение налогового периода права собственности на имущество, признаваемое объектом налогообложения в соответствии с пунктами 1)-2) части 1 статьи 333.44 настоящего Кодекса, исчисление суммы налога производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых указанное имущество находилось в собственности налогоплательщика, к числу календарных месяцев в налоговом периоде.

6. За имущество, признаваемое объектом налогообложения в соответствии с пунктом 3) части 1 статьи 333.44 настоящего Кодекса, налог уплачивается с 1 января года, в котором оценочная стоимость указанного имущества превысила 30 млн. рублей.

За имущество, признаваемое объектом налогообложения в соответствии с пунктом 4) части 1 статьи 333.44 настоящего Кодекса, налог уплачивается с 1 января года, следующего за годом, в котором осуществлено приобретение или регистрация права собственности на него.

За имущество, признаваемое объектом налогообложения в соответствии с пунктами 1)-2) части 1 статьи 333.44 настоящего Кодекса, перешедшее по наследству, налог взимается с наследников с момента открытия наследства. Исчисление суммы налога производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых имущество находилось в собственности налогоплательщика, к числу календарных месяцев в налоговом периоде.

В случае уничтожения (утраты) имущества, признаваемого объектом налогообложения в соответствии с пунктами 1)-3) части 1 статьи 333.44 настоящего Кодекса, взимание налога прекращается начиная с месяца, в котором оно было уничтожено (утрачено), на основании документов, подтверждающих уничтожение (утрату) имущества, выданных уполномоченными органами. Документы, подтверждающие уничтожение (утрату) имущества, предоставляются налогоплательщиком в налоговый орган по месту жительства налогоплательщика, а также в органы, ведущие реестр объектов недвижимости и земельных участков, являющихся объектами налогообложения в соответствии с пунктами 1)-3) части 1 статьи 333.44 настоящего Кодекса.

7. Платежные извещения об уплате налога вручаются плательщикам налоговыми органами ежегодно не позднее 1 августа.

Калькулятор налога на имущество организаций

Калькулятор налога на имущество — это удобный онлайн-инструмент, позволяющий легко рассчитать сумму авансовых платежей.

Бесплатно используйте эти материалы КонсультантПлюс, чтобы правильно рассчитать и оплатить имущественный налог:

- Справочная информация: ставки налога на имущество организаций в субъектах Российской Федерации.

- Готовое решение: как рассчитать и уплатить налог на имущество организаций.

- Типовая ситуация: оплата и отчетность по имущественному налогу.

- Формы налогового учета и отчетности: бланки и образцы заполнения.

Законодательство в отношении имущественного сбора меняется, и надо быть в курсе последних изменений, чтобы правильно рассчитать налог на имущество юридических лиц в 2021 году, корректно определив налоговую базу. Проверить расчеты поможет бесплатный онлайн-калькулятор.

Как организации считают налог на имущество

В зависимости от того, облагается недвижимость налогом по кадастровой стоимости или по балансовой, немного отличается порядок расчета. Все подробности, включая способ, как посчитать налог на имущество на калькуляторе онлайн, разберем ниже.

Определение налоговой базы

При определении налоговой базы в нее включается не все имущество. Налогооблагаемой признается только недвижимость, которая принята к бухгалтерскому учету налогоплательщика и числится на балансе организации. Объекты, которые не участвуют в определении налоговой базы, разделяют на две группы: освобождаемые и льготируемые.

Перечень имущества, которое не признается объектом налогообложения, дан в п. 4 ст. 374 НК РФ . Например, земельные участки и иные объекты природопользования (водные объекты, природные ресурсы) и другие. Одновременно с этим из налоговой базы исключают все движимые имущественные объекты.

Что касается льгот, налогоплательщики, которые вправе ими воспользоваться, закреплены в п. 3 ст. 56 , п. 2 ст. 372 НК РФ . Выделяют всего два вида привилегий:

- Федеральные льготы, которые действуют на территории всей страны. Воспользоваться ими вправе те налогоплательщики, которые отвечают заявленным требованиям. Они закреплены в статье 381 НК РФ .

- Региональные послабления, которые утверждаются органами власти субъектов России. Нормы о льготах применяются исключительно в пределах конкретного региона.

Проверить действующие положения удобно на официальном сайте ФНС. Если конкретный вид льготы не утвержден, упразднен, отменен на текущий календарный год, то воспользоваться привилегией нельзя. Придется исчислять сумму по общим правилам.

Подготовка к расчету

Распределим все имущество, учтенное на счетах 01 и 03, на 5 групп:

Недвижимость, по которой определена кадастровая стоимость

На официальном сайте Росреестра (https://rosreestr.ru) размещена кадастровая стоимость объектов

Недвижимость, по которой нет кадастровой оценки

Недвижимое имущество, учитываемое на балансе, по которому отсутствует кадастровая стоимость

Объекты, освобожденные от налогообложения

Перечень дан в п. 4 ст. 374 НК РФ

Перечень дан в ст. 381 НК РФ

Недвижимость, не попавшая ни в одну из вышеперечисленных групп

Расчет суммы налога

Если надо определить, сколько платить за объект, облагаемый по кадастровой стоимости, калькулятор расчета налога на имущество юридических лиц в 2021 году не понадобится, поскольку формула совсем простая:

Авансовый платеж = кадастровая цена × ставка.

Чтобы рассчитать авансовый платеж, полученный показатель делим на 4.

Гораздо сложнее производится расчет по среднегодовой стоимости, и тут калькулятор налога на имущество юридических лиц в 2021 году по кадастровой стоимости не пригодится, поскольку алгоритмы отличаются. В этом случае сначала суммируют остаточную стоимость объектов, затем определяют среднегодовую цену недвижимости, а потом уже ее умножают на налоговую ставку. Для расчета авансовых платежей повторяют ту же процедуру, но делят уже на 4, 7, 10, в зависимости от периода, за который производится уплата. Взнос к уплате за год определяют путем уменьшения общей суммы на уплаченные авансы.

Формула, как производится расчет авансового платежа по налогу на имущество, выглядит следующим образом:

Как считать налог на онлайн-калькуляторе

Поскольку расчет для имущества, облагаемого по среднегодовой стоимости, трудоемкий, предлагаем использовать калькулятор имущественного налога как основной или вспомогательный инструмент.

Кратко расскажем, как им пользоваться, и приведем пример расчета налога на имущество.

Шаг 1. В первом окне вводим налоговую ставку, принятую в вашем регионе. По умолчанию введенное значение 2,2%.

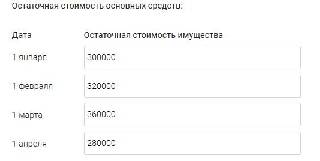

Шаг 2. Заполняем в каждом месяце цифры остаточной стоимости.

Шаг 3. Нажимаем кнопку «Рассчитать».

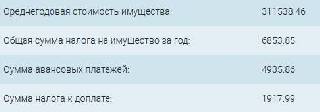

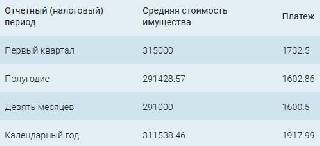

В результате вы сможете узнать среднегодовую стоимость имущества, общую сумму налога, сумму авансовых платежей и сумму к доплате.

Одновременно калькулятор налога на недвижимость покажет квартальные и полугодовые суммы платежей.

Налоговый и отчетный периоды

Налоговым периодом, по которому производят расчет налога на имущество организаций, признается календарный год (п. 1 ст. 379 НК РФ). Но отчетные периоды календарного года зависят от налоговой базы (п. 2 ст. 379 НК РФ):

Рассчитывается, исходя из среднегодовой стоимости

I квартал, полугодие, 9 месяцев

Рассчитывается, исходя из кадастровой стоимости

I квартал, II квартал, III квартал

Ранее в установленные отчетные периоды в налоговые органы предоставлялись расчеты по авансовым платежам, но с 01.01.2020 от этого требования отказались. Налогоплательщики подают только декларацию по итогам года (ст. 386 НК РФ).

Расчет и оплата имущественного налога по кадастровой стоимости

Где получить налоговое уведомление. Как правильно уплачивать налог на недвижимость. Льготы по кадастровому налогу. Сроки пересчета налога. Что будет, если не выплатить имущественный налог вовремя.

Содержание

Переход начисления имущественного налога по недвижимости физлиц с инвентаризационной на кадастровую стоимость начат в 2015 году с 28 субъектов РФ. Постепенно новый формат налогового расчета распространялся в большинстве регионов России, а с 2020 года будет применяться в Российской Федерации повсеместно.

Разница между инвентаризационной и кадастровой оценками – первую стоимость определяет БТИ в зависимости от степени износа недвижимого объекта и его изначальной (при постройке) себестоимости. Величина кадастровой цены зависит от коммерческих данных – сегмента недвижимости и ее расположения. Поэтому по кадастру стоимость в несколько раз выше, чем по расчету инвентаризации.

Рассматриваемый в статье имущественный налог с физлиц является местным налоговым сбором, вводимым в границах определенного субъекта РФ. По условиям Налогового кодекса, его вступление в силу начинается с принятия местной исполнительной властью соответствующего законодательного акта.

Кроме льготных категорий граждан все физлица, являющиеся правообладателями недвижимости (ст.401 Налогового кодекса), должны выплачивать имущественный налог. В первоначальной версии закона было нормировано поэтапное увеличение налоговой ставки, однако в действительности бремя выплат на налогоплательщиков резко возросло. Были отмечены частые случаи очевидного завышения кадастровой цены в сравнении с рыночной стоимостью налогооблагаемых объектов недвижимости.

Тогда был принят закон, изменяющий расчетный коэффициент налога на уровне до 60% от утвержденной ставки, достигнуть которой налог должен в 2020 году. Но учитывая, что пересмотр кадастровой стоимости в большинстве регионов РФ допускается лишь однократно за три года, ее рост все же составит до 10% в год.

В налоговое законодательство введена возможность пересмотра налоговой суммы, если собственник недвижимости сочтет ее неоправданно высокой. Отметим, что при одобрении уменьшения кадастровой цены недвижимого объекта допустимо также добиться снижения налоговых платежей, внесенных прошлыми годами.

Государственная оценка по кадастру

Система кадастровой госоценки, применяемая ко всем недвижимым объектам по территории РФ, введена в 2017 году. Одновременно создан институт государственных оценщиков, заменивший независимых экспертов кадастровой цены.

Эта мера должна снизить количество «кадастровых» ошибок, ранее вызывавших искусственное завышение стоимости. В переходном периоде, истекающем в начале 2020 года, оценку кадастровой цены допускается заказывать у частных специалистов.

Ставки имущественного налога

Размеры налоговых ставок на недвижимое имущество физлиц различны. Их величина зависит как от кадастровой цены, так и от назначения налогооблагаемой недвижимости. К примеру, с квартир кадастровой стоимостью до 10 млн. руб. взымается налог по 0,1% ставке. Квартиры с оценкой по кадастру в диапазоне 10-20 млн. руб. облагаются уже по ставке 0,15%, а оцененные в 20-50 млн. руб. – по 0,2% ставке. К жилому имуществу с кадастровой ценой 50-300 млн. руб. применяется максимальная налоговая ставка в 0,3%.

В стандартной ситуации при расчете имущественного налога из кадастровой цены (общей) квартиры минусуется кадастровая стоимость 20 «квадратов» жилплощади. Для жилья другого типа также предусмотрен вычет – для комнаты 10 м 2 , для дома ИЖС 50 м 2 .

Для нежилых помещений (включая апартаменты) диапазон налоговой ставки составляет 0,5-2,0%. К подобной недвижимой собственности физлиц вычеты по площади не применяются. Также высокая ставка налогообложения установлена для апартаментов в зданиях, свыше 20% площадей которых находятся в коммерческом использовании (имеются офисы, магазины или, например, рестораны).

Наши риэлторы учитывают этот «имущественно-налоговый» нюанс при подборе апартаментов, других нежилых помещений под нужды заказчиков.

Льготы по имущественному налогообложению

Законом определены льготные категории физлиц, полностью освобожденные от выплат имущественного налога. В частности пенсионеры и, к примеру, инвалиды вправе не платить налога на одну квартиру и один дом, им принадлежащие. При этом прочие принадлежащие льготникам объекты недвижимости подлежат налогообложению.

Также у некоторых льготных категорий граждан (ст.407 Налогового кодекса) имеется право сокращения земельного налога, если:

- они владеют участком в 6 соток – налог не взимается;

- их участок площадью более 6 соток – начисление налога ведется на площадь, оставшуюся после вычета льготных 600 м 2 .

Льготами по имущественному налогу может воспользоваться индивидуальный предприниматель, сдающий квартиру в аренду и пользующийся льготными режимами налогообложения – УСН или патентом.

Предпринимателям, подпадающим под условия льготных категорий по имущественному налогу, необходимо истребовать льготу путем заявления в ФНС. Следует описать используемый налоговый режим, указать свою жилплощадь и помещения, используемые в прочих личных целях, сопроводить заявление документами с подтверждением действующего договора аренды.

Удобнее направлять заявление с соответствующими приложениями, пользуясь личным кабинетом на сайте ФСН (nalog.ru). При действительности сведений, налог будет пересчитан (даже начисленный) или полностью снят с гражданина.

Как происходит перерасчет и возврат налога

По закону (п.7 ст.78 Налогового кодекса) ФНС рассматривает от граждан заявления, направленные с целью зачета или возврата налога, в трехлетний срок от даты уплаты налога (не позже). Также возможность возврата или зачета налога допускается законом (п.2.1. ст.52 Налогового кодекса) только за трехлетний налоговый период, предшествующий году поступления физлицу уведомления с перерасчетом. Т.е. в 2020 году получение налогового перерасчета за 2016 год полностью невозможно.

Если переоценка кадастровой стоимости объекта будет планово выполняться в следующем году, то на старую цену следует заявить оспаривание в текущем году. Нельзя оспорить прежнюю кадастровую цену после внесения новой оценки в ЕГРН (ст.403 Налогового кодекса).

Получение налогового уведомления

Наиболее удобно, повторимся, воспользоваться электронным форматом получения уведомления, создав аккаунт налогоплательщика (личный кабинет) на сайте ФНС. Однако если вы предпочитаете бумажный вариант уведомлений, то учтите – после оформления личного кабинета уведомления по почте России высылаться вам более не будут.

Налоговый вычет в уведомлении об имущественном налоге будет уже рассчитан. Но в случае распространения на гражданина (налогоплательщика) особых льгот, ему следует заявить их в ФНС дополнительно. И лучше разобраться с применением льгот до 1 ноября каждого года.

Обратите внимание: налог на имущество следует выплатить не позднее 1 декабря (т.е. в ноябре максимум). Кроме того, оплату имущественного налога следует осуществлять по местонахождению жилой собственности – условие, действующее и для россиян, и для иностранных правообладателей (ст.409 Налогового кодекса).

Калькулятор расчета земельного и имущественного налога физлиц

Что будет за неуплату имущественного налога

При неисполнении налогоплательщиком обязанностей своевременной и надлежащей уплаты налоговой суммы, ФНС вправе известить его официальным требованием с исполнением за 8 дней, если не указан более продолжительный срок (п.4 ст.69 Налогового кодекса).

Игнорирование своевременной выплаты имущественного налога влечет негативные последствия для физлица. Просрочка окончательной даты внесения налогового сбора вызовет применение пени установленного законом размера (ст.75 Налогового кодекса). В частности, пеня рассчитывается так: 1/300 от учетной ставки, определенной Центробанком (на ноябрь 2019-го – 6,5%/300 = 0,021% ежедневно).

Кроме ежесуточной пени нерадивый налогоплательщик может получить 20% штраф от невыплаченного налога (п.1 ст.122 Налогового кодекса).

Взыскание суммы налоговой задолженности свыше 3000 руб., а также пени и штрафа по факту просрочки после получения требования ФНС, будет осуществляться судебным порядком в шестимесячный период от даты истечения срока внесения налоговой выплаты (п.1 и п.2 ст.48 Налогового кодекса).

Для физлиц с 2019 года установлен новый формат оплаты налога – единый налоговый платеж (ст.45.1 Налогового кодекса). Согласно этой норме, физлицо вправе вносить в ФНС некоторую сумму под оплату имущественного налога заранее, до поступления уведомления. Эти средства будут зачтены налоговиками в счет налоговой выплаты самостоятельно, без внесения налогоплательщиком специального заявления.

Отметим, что налоговые обязанности гражданина не могут быть отчуждены или переданы другому физлицу – каждый правообладатель несет личную ответственность за выплату налоговых сумм вовремя. Лишь внимательное исполнение обязанностей по налоговым платежам позволит избежать лишних затрат (пени, штрафы) и сохранять статус добросовестного налогоплательщика.

Ставка налога на имущество физических лиц в 2021 году

Налоги на землю и имущество – важнейшая часть пополнения местного бюджета. Поэтому, чем больше налогоплательщиков и чем выше налоги – тем объемнее казна за счет простых граждан.

Ставка налога на имущество устанавливается местными властями. Это процент от кадастровой стоимости, который физлицо обязано уплатить государству.

Ставка налога на имущество физических лиц в 2021 году по кадастровой стоимости – важная часть налоговой формулы.

Имущественные налоговые ставки – что это?

Ставки налога по кадастровой стоимости всех видов недвижимости, откуда они берутся и как устанавливаются мы разбирали в отдельной статье (можно почитать по ссылке).

Имущественные налоговые ставки физических лиц регламентируются 32 главой Налогового кодекса.

Cтавка налога на имущество физических лиц – это некая величина, которая устанавливается местными властями как процент от кадастровой стоимости недвижимости (дома, квартиры, студии, недвижимого комплекса, хозблока, бани и др.).

В это список не попадают земельные участки, так как их налогообложение регламентируется отдельно (О налоговых ставках на землю можно почитать тут).

Например, у физического лица есть в собственности квартира, кадастровой стоимостью – 5 млн. рублей. Налоговая ставка, установлена местными властями и равняется 0,1%. По идее, для расчета налога нужно 5 млн. руб. умножить на 0,1% и получится пять тысяч рублей. Но не все так просто. Налоговый кодекс предусмотрел вычеты и льготы, положенные тем или иным категориям граждан, а значит величина налога может быть меньше.

В отношении какого имущества физических лиц устанавливаются налоговые ставки?

- жилой дом;

- квартира;

- комната;

- гараж, машиноместо;

- единый недвижимый комплекс;

- объект незавершенного строительства и прочая недвижимость.

Не так давно, в 2019 году, введено понятие «садовый дом» (ст. 3 закона от 29.07.2017 N 217-ФЗ). По нормам данного закона садовый дом признается не жилым, так как не пригоден для постоянного проживания.

Однако, в целях налогообложения, все дома (в том числе и садовые) находящиеся на территориях земель физлиц (в СНТ, ОНТ, на землях ЛПХ и ИЖС) относятся к жилым домам (ст. 401 НК).

Какие налоговые ставки по кадастровой стоимости имущества физических лиц приняты в 2021 году

Налог на имущество физические лица платят ежегодно. Так, до декабря 2021 года надо будет заплатить за владение имуществом в 2020 году.

Налоговые ставки по кадастровой стоимости в 2021 году, как и в прошлые годы устанавливаются местными властями, на территории которых находится недвижимое имущество.

За московскую квартиру ставки на имущество физ. лиц устанавливает Москва, а за дом в Подмосковье ставка налога по кадастровой стоимости будет установлена муниципалитетом, на территории которого находится имущество.

Для того, чтобы понять какая ставка налога принята в 2021 году на вашу квартиру или жилой дом, следует найти действующий акт (Постановление, Распоряжение, Решение) местного муниципалитета и выяснить какая ставка применима к вашему имуществу. (Физ. лицам это делать не обязательно, так разве что из любопытства, – ведь о налогах на имущество к ним приходит уведомление из местной ФНС).

Существуют общие правила, которые муниципальные власти должны строго соблюдать – размеры ставок на имущество не должны превышать тех размеров, что установлены налоговым кодексом.

Правило 1 – Налоговые ставки на имущество физических лиц НЕ должны превышать

| Вид имущества | Ставка по НК РФ (%) | Размер ставки муниципалитетов от…до (%) |

| Жилые дома, квартиры, комнаты, гаражи, машиноместа, единые недвижимые комплексы, недостроенные жилые дома, хоз. постройки – площадью до 50 кв. м | 0,1 | 0 – 0,3 |

| Недвижимость, кадастровая стоимость которой свыше 300 млн.руб. Имущество, которое состоит на специальном учете- входит в перечень (предназначено для осуществления какой-либо деятельности (офисы, производство и др.) | 2 | 0 – 2 |

| Прочее имущество физ. лиц | 0,5 | 0 – 0,5 |

Правило 2 — Налоговые вычеты

При расчете налога из налоговой базы (кадастровой стоимости) вычитается:

| Наименование объекта недвижимости | Единица для уменьшения налоговой базы |

| Квартира, часть жилого дома | 20 кв. м |

| комната | 10 кв. м |

| Жилой дом | 50 кв. м |

| Единый недвижимый комплекс | 1 млн. руб. |

Это значит, что за часть квартиры (комнаты, дома) вы не обязаны платить налог.

Пример: исчисляем налог на квартиру:

Площадь – 40 кв. м

Кадастровая стоимость – 4 млн. руб. (100 тысяч за 1 кв.м)

Налоговая ставка – 0,1%.

Формула расчета: (40-20)*100 000*0,1%= 2 000 руб.

Та же самая формула применима к другим видам недвижимости, с учетом конкретных особенностей.

Правило 3 — Налоговые льготы

Налоговый кодекс определяет группы лиц, которым положены налоговые льготы. Так, за некоторые виды имущества не платят налог пенсионеры, ветераны, многодетные родители, инвалиды и другие льготники. Отдельно мы посвятили льготникам статью: «Какие льготы положены физическим лицам при уплате имущественного налога».

Правило 4 – Налоговый период

Ставка налога на имущество физических лиц в 2021 году по кадастровой стоимости устанавливается на налоговый период. А как быть, если вы стали владельцем имущества, предположим только в ноябре 2020 года? Неужели надо платить налог за весь год?

Если вы приобрели имущество – то значит вы приобрели и необходимость уплаты налога за него, но только с момента приобретения. То есть, при расчете налога налоговики учтут, сколько полных месяцев вы владеете имуществом (если недвижимость куплена до 15 числа месяца, значит этот месяц будет учитываться как полный) и оплачивать налог придется только за месяцы владения (общая сумма налога делится на 12 месяцев и умножается на количество месяцев вашего владения).

Заключение

Налоговые ставки на имущество физических лиц – величина не постоянная. Однако местные власти не могут их увеличить по своему усмотрению, без учета федеральных правил. Приобретая имущества в том или ином районе, лучше выяснить, какие налоговые ставки по кадастровой стоимости приняты муниципалитетом, насколько часто размеры налоговых ставок меняется и не будет ли налог на недвижимость высоким. Также следует учесть налоговые вычеты и льготы. Все эти нюансы важны для того, чтобы понимать какое бремя расходов ляжет на вас с учетом кадастровой стоимости и налоговых ставок приобретенной недвижимости.

Какая недвижимость попадает под налог на роскошь в России?

Многим гражданам страны кажется необъективным и несправедливым тот факт, что все вне зависимости от своих доходов обязаны уплачивать одинаковые налоги на недвижимость.

Решая эту проблему, Правительство РФ в 2015 году ввело в Налоговый Кодекс поправки, касающиеся изменения налоговых ставок для отдельных категорий граждан. Носят эти изменения название «налог на роскошь», но в отдельную статью или главу Налогового Кодекса никак не выделены.

В основном повышающие налоговые коэффициенты предусмотрены в отношении недвижимости. Налог на роскошь на недвижимость предполагает увеличение процентных ставок по налогу на имущество для тех граждан, которые владеют на праве собственности дорогостоящими квартирами, домами и земельными участками.

В нашей стране, особенно в столичном регионе, таких налогоплательщиков немало.

Понятие и особенности налога на роскошь

Статья 15 НК РФ гласит, что налог на недвижимость относится к местным налогам, поступления от которых идут прямиком в бюджеты населенных пунктов. Налогоплательщиками данного сбора выступают все владельцы недвижимости, обладающие ею на праве собственности.

Регионы вправе изменять значения ставок по налогу или применять те, которые указаны непосредственно в НК РФ.

Налог на роскошь – это повышенные ставки имущественного сбора, предусмотренные подпунктом 2 пункта 2 статьи 406 НК РФ.

Что такое налог на роскошь, конкретно в самом НК РФ не указано. Это по сути просто повышающий коэффициент налоговой ставки в отношении тех объектов недвижимости, которые превышают установленную предельную сумму стоимости.

Введение такого повышения ставок признано отвечать конкретным целям, в частности:

- бороться в стране с коррупцией;

- повышать отчисления в бюджеты страны и городов;

- ввести справедливую систему налогообложения;

- регулировать финансовые течения внутри страны.

Налогообложение роскошных предметов по повышенным ставкам касается не только недвижимости, но и движимых объектов.

Есть ли в России налог на роскошь, мы разобрались. Он существует, хоть и в налоговом законодательстве не выделяется в отдельную категорию налогов. Очевидно, что данное понятие наши законодатели взяли из опыта других стран.

Мировая практика по налогу на роскошь

В Америке такой налог на предметы роскоши появился ещё в начале 1990-х годов. И уже тогда многие миллионеры в обход действующему законодательству стали оформлять своё имущество в соседних странах, чтобы не платить налог в казну Штатов.

В Европе главным предметом роскоши считается именно недвижимость. Так, швейцарцы обязаны уплатить в год около 15 тысяч евро за свой дом площадью 500 квадратных метров. В Англии от сдачи дома в аренду налоговая ставка только возрастает.

У австралийцев действуют особые ставки в отношении земли высокого качества, которой граждане владеют на праве собственности. Китайцы вообще вынуждены платить налоги в своей стране за каждую дорогостоящую покупку. Именно поэтому на шопинг они чаще ездят в другие страны.

Необъективность налога

В 2021 году налог на роскошь рассчитывается исходя из кадастровой стоимости объекта недвижимости. Значение кадастровой и рыночной стоимости квартиры или дома растёт каждый год. Многие граждане, купившие жильё 10 или 20 лет назад, сегодня сталкиваются с тем, что их недвижимость подпадает под категорию роскошной.

Особенно такая необъективность заметна в условиях столицы. В центре Москвы квартиры могут стоить по 20-50 миллионов рублей, а принадлежат они обычным пенсионерам.

Конечно, платить высокие налоги с обычной пенсии они не имеют возможности, а менять жильё на более дешевое – просто не хотят.

Категория роскошной недвижимости

Самый главный вопрос, интересующий налогоплательщиков, — что попадает под налог на роскошь? Если обсуждать только объекты недвижимости, то к ним относятся, в частности:

- земельные участки;

- квартиры, дома жилой или нежилой категории;

- недостроенные объекты недвижимости.

На что распространяется конкретно повышающий налоговый коэффициент? Зависит от он ключевых параметров: площади и стоимости объекта. Предметом роскоши считается недвижимость в виде квартиры стоимостью свыше 15 миллионов рублей.

В отношении объектов движимого имущества установлены другие критические значения. Сколько составляет их предельная стоимость?

Все автомобили, самолеты, яхты и иные движимые объекты признаются предметами роскоши в налоговом законодательстве, если они стоят свыше 3 миллионов рублей.

От какой площади считается недвижимость роскошной? Законодательством установлены следующие границы:

- 500 квадратных метров на человека стоимостью 500 миллионов рублей – для домов.

- 50 гектаров стоимостью 10 миллионов рублей – для земельных участков.

- 150 квадратных метров стоимостью 15 миллионов рублей – для квартир.

Какие дома облагаются налогом на роскошь, а какие нет, мы разобрались. Осталось понять, какая повышающая ставка может применяться в том или ином конкретном случае.

Расчёт налога на роскошь

Кто платит налог на роскошь? Только те граждане, которые владеют определёнными объектами недвижимости на праве собственности. Остальные виды владения имуществом не могут определяться в качестве законных для установления и начисления налогов на имущество.

Как рассчитать налог на роскошь, указано в положениях НК РФ. Ставка по налогу может иметь разные значения в зависимости от региона и принятых в нем коэффициентов.

Ставка повышающего коэффициента налога на роскошь может варьироваться от 0,1 % до 1,5 % от кадастровой цены объекта недвижимости. Объекты незавершенного строительства оплачиваются со ставкой от 0,1 % от кадастровой стоимости.

В Москве действуют особые ставки повышающих коэффициентов:

- Жильё с кадастровой стоимостью менее 10 миллионов рублей – 0,1 %.

- Жильё с кадастровой стоимостью от 10 до 20 миллионов рублей – 0,15 %.

- Жильё с кадастровой стоимостью от 20 до 50 миллионов рублей – 0,2 %.

- Жильё с кадастровой стоимостью от 50 до 300 миллионов рублей – 0,3 %.

На объекты налогообложения подаются налоговые декларации. Пытаться занизить кадастровую стоимость объекта жилья не стоит, вся информация тщательно проверяется налоговой службой в специальных органах учета недвижимости.

Кто не платит налог?

Освободиться от уплаты налога на имущество могут определенные категории граждан, в том числе и получить по налогу конкретные льготы. Однако эти правила не распространяется на тех, кто владеет роскошной недвижимостью.

Не облагаются имущественным сбором следующие объекты:

Инвалиды боевых действий и герои страны освобождаются от уплаты налогов на недвижимость. Являясь владельцами роскошной недвижимости, они не могут быть освобождены от уплаты налогов.

Порядок уплаты налога на роскошь

В стране законодательно утверждён определённый порядок оплаты налога на недвижимость, в том числе касающийся объектом роскоши.

Оплачивать налог на роскошную недвижимость нужно ежегодно до 1 декабря текущего года. Владельцы роскошной недвижимости должны на общих основаниях оплачивать налоги в соответствии в нормами НК РФ.

Процедура оплаты налога выглядит следующим образом:

Налоговая служба обычно заранее направляет налогоплательщика уведомления об их обязанности провести расчеты по налогам. Но не поступление уведомления никак не освобождает гражданина от уплаты налога. Это его обязанность и без действий со стороны налоговой службы.

Если он не согласен со значением суммы налога, представленном в полученном уведомлении, он может обратиться в отделение налоговой службы с просьбой провести перерасчёт.

Оплачивать налоги можно через Интернет в личном кабинете на сайте службы или непосредственно через банки. В любом случае, не стоит забывать о том, что вся информация об объектах недвижимости будет перепроверена по данным Росреестра.

Такой налог на роскошь будет прежде всего неудобен для жителей столицы, где квадратный метр жилья стоит иногда в 10 или даже больше раз дороже, чем в регионах страны.

Любители приобретать множество квартир под сдачу жилья в аренду также будут вынуждены платить больше налогов, поскольку по площади недвижимости будут подпадать под категорию владельцев роскошных объектов.

Собственники загородной недвижимости при этом будут в более выгодном положении. Для них от общей суммарной недвижимой площади будет вычитаться в общем порядке 20 квадратных метров, не облагающихся налоговым платежом.

За непредоставление верной информации по кадастровой стоимости недвижимости гражданам будут грозить серьезные денежные санкции – штрафы порядка 20% от налоговой суммы.

Недвижимость не всегда является предметом первой необходимости, иногда она становится атрибутом роскошной жизни. Для такой недвижимости, которая по значениям площади и суммы кадастровой стоимости превышает установленные налоговым законодательством границы, предусмотрен налог на роскошь.

Налог на роскошь выступает в виде повышающих коэффициентов к уже существующим налогам не недвижимость, распространяющимся на все категории налогоплательщиков.