Виды и значение кодов вычета в справке 2-НДФЛ

Закончил в 2001 году СПбГЭУ по направлению «Бухучет и анализ». Работал с 2009 по 2016 год в банке Санкт-Петербург. В данный момент занимается юридической практикой.

Существует такая возможность — налоговый вычет. Это значит, что налогом будет облагаться не весь доход физического лица, а только его часть. Та часть, что будет освобождена от уплаты, и является суммой вычета. Каждому основанию для вычета присвоен свой код — так бухгалтеры и ИФНС могут в упрощенном виде быстро сообщать и расшифровывать информацию. В этой статье мы подробно разберем, какие бывают значения, что они значат и куда их вставить в налоговой декларации.

Что такое код вычета 503?

Мы часто слышим про такие понятия как «налоговый вычет», «налог на добавленную стоимость» и т.д. Код вычета также относится к теме налогового регулирования деятельности населения, а именно — к стандартной справке 2-НДФЛ.

В 2021 году никаких значительных поправок в налоговый кодекс РФ внесено не было. Поэтому объяснение тому, что значит код вычета 503 в справке 2-НДФЛ, по-прежнему дается в ст. 217 НК РФ. Согласно данному положению, определенная сумма с любого дохода налоговых резидентов и нерезидентов на территории России должна «уходить» в налоговый бюджет страны.

Даже сама аббревиатура, НДФЛ, означает «налог на доход физических лиц». Для резидентов, т.е. постоянно проживающих в России граждан страны и иностранных граждан с ВНЖ, установлена ставка в 13%, для нерезидентов — 30%.

Согласно законодательству РФ, все граждане обязаны не только стабильно выплачивать налоги, но также заполнять соответствующую документацию: например, документ по форме 2-НДФЛ или налоговую декларацию по форме 3-НДФЛ. Первое требуется чаще всего для получения услуг: кредита в банке, различных субсидий от государства, грантов и т.д. Заполняется справка 2-НДФЛ только работодателем с заверением документа уполномоченными лицами — главбухом и руководителем предприятия.

Декларация 3-НДФЛ заполняется физическим лицом полностью самостоятельно, документ требуется при выставлении своей кандидатуры на пост депутата или иного госслужащего, а также при ежегодной уплате налогов в ИФНС на имущество (или иных налогов). Код вычета 503 указывается как в справке 2-НДФЛ, так и в налоговой декларации 3-НДФЛ. Разница лишь в том, что первый документ полностью заполняет работодатель, а второй — само физическое лицо.

Помимо 503, встречается также код вычета 501 в справке 2-НДФЛ или в декларации, коды 129 и т.д. В соответствии с Приказом ФНС от 10 сентября 2015 г. N ММВ-7-11/387@, значение 503 означает вычет из суммы материальной помощи, оказываемой работодателями своим сотрудникам, а также бывшим сотрудникам, уволившимся по причине выхода на пенсию, по возрасту либо по инвалидности. Подробности регламентирования порядка выдачи мат. помощи отражены в п. 28 ст. 217 НК РФ.

Если говорить простыми словами, код 503 означает, что указанная в соответствующем столбце сумма не учитывается при подсчете налогового сбора, т.к. она попадает в облагаемую налогом сумму. То есть работодатель до определенного предела может выдавать своим сотрудникам материальную помощь, при этом выданная сумма не будет облагаться налогом.

Таким образом достигается компромисс между государством, гражданами и коммерческими компаниями: налог присутствует, если допустимо его ставить, но если взимание налога становится похожим на грабеж — вводятся специальные условия с возможностью получения льготного налогообложения.

Пример использования

Согласно ст. 217 НК РФ, максимальный размер налогового вычета по материальной помощи — 4000 рублей в финансовый год. Это значит, что при выплате сотруднику ровно 4000 рублей или меньшей суммы, доход не будет облагаться налогом. А вот если превысить лимит, вся сумма превышения будет облагаться стандартным для налоговых резидентов 13% налогом.

Пример: Ивану была выплачена мат. помощь в размере 9000 рублей. Соответственно, налогом будет облагаться только сумма в размере 5000 рублей (9000 — максимальная сумма вычета в размере 4000 рублей = 5000 рублей). Далее, из этих 5000 высчитывается сумма налога по ставке 13%: 5000 х 0,13 = 650 рублей. Именно эту сумму работодатель и должен отправить в налоговые органы с учетом произведенного вычета.

Где указывается код?

В налоговой декларации и справке 2-НДФЛ код обозначается в столбце под названием «Код вычета». Помните, что код 503 может стоять только в той строке, в которой имеется код дохода «2760». В самой правой ячейке той же строки, в столбце «сумма вычета», можно узнать, сколько именно из суммы материальной помощи было учтено в вычете.

Например, в сумме дохода 2760 может быть указано 10 000 рублей, а в сумме вычета — 4000 рублей. Это значит, что только оставшиеся 6000 рублей материальной помощи будут облагаться налогом.

Что означают коды вычета 126-133?

Данное значение встречается, главным образом, в справках по форме 2-НДФЛ. Раньше вместо этого и других чисел использовались значения 114, 115, 116 и так до 125-ти. Однако, они были отменены вышеуказанным Приказом ФНС.

Получить налоговый вычет по этому основанию могут исключительно те лица, у которых на попечении находится ребенок. Причем законом разделяются биологические родители и опекуны:

- Значения 126, 127, 128 и 129 созданы для родителей в их стандартном понимании и усыновителей;

- Коды с 130 по 133 включительно разработаны для опекунов, попечителей и приемных родителей.

Вычет производится только с заработной платы физического лица, и только по достижению 280 тысяч рублей дохода в год. Сумма вычета колеблется между 1 400 и 12 000 рублей в зависимости от количества детей, их статуса (инвалид или здоровый), правовой формы опекунства и т.д.

Прочие коды вычета в 2-НДФЛ

Существуют и прочие коды, перечисленные в перечне, прикрепленному к настоящему Приказу ФНС. Чтобы их было удобнее рассматривать, приведем значения в таблице, но сначала подробнее разберем наиболее часто встречаемые коды.

327 код вычета в 2-НДФЛ возможен только при перечислении страховых взносов либо взносов в Пенсионный Фонд России — как за себя, так и за родственников. Также вычет возможен при добровольных перечислениях в частные пенсионные фонды. Максимальная не облагаемая налогом сумма — 120 тысяч рублей.

Код вычета 508 в справке 2-НДФЛ по смыслу очень похож на код 503, но имеется ключевое отличие в причине выплаты материальной помощи: здесь доход не облагается налогом только на сумму, выплаченную сотруднику в связи с рождением ребенка. Сумма льготы — не больше 50-ти тысяч рублей на каждого ребенка.

Часто встречается и цифра 529. На самом деле этот код уже очень давно исключили из базы — он был заменен кодом 311.

| Код | В связи с чем и кому дается | Сумма |

|---|---|---|

| 104 | Социально незащищенные граждане: инвалиды, ветераны ВОВ, Герои СССР и т.д. | 500 рублей |

| 105 | Лица, ставшие инвалидами из-за аварий в ССРР (Чернобыль, ПО «Маяк» и т. д.), а также военные, ставшие инвалидами в результате боевых действий | 3000 рублей |

| 311 | В связи с расходами на строительство или покупку жилья | 2 млн рублей |

| 321 | Расходы на обучение детей в очной форме | 50 000 рублей |

| 403 | Т.н. «профессиональный вычет», связанный с выполнением косвенных условий договора гражданско-правового характера: например, траты на покупку материалов для строительства, транспортные траты и проч. | На сумму, которую выплатил заказчик в качестве компенсации за косвенные расходы |

Краткое резюме статьи

Теперь вам должно быть ясно, что означает 104 код вычета в справке 2-НДФЛ, что значит код 503 и прочие обозначения — это знаковые выражения, которые отображаются в налоговой документации как объяснение причины налогового вычета и основания для него.

Так, например, код 503 используется при выплате материальной помощи бывшим и нынешним сотрудникам предприятия, код 311 называется «имущественным вычетом», благодаря которому с покупки жилья можно получить от ФНС сумму до 260 тысяч рублей — и т.д., кодов достаточно много. Указываются они в столбце «Код вычета», а рядом, в столбце «сумма вычета», должна быть прописана сумма, не облагаемая налогом по данному коду.

Код вычета 503 в 2-НДФЛ

С целью снижения налоговой нагрузки на российских граждан государство использует ряд механизмов, позволяющих на законных основаниях уменьшить налогооблагаемую базу и, соответственно – сумму налога.

Одним из таких механизмов является предоставление налоговых вычетов. Это законодательно установленные суммы, которые вычитаются из дохода, подлежащего налогообложению. Данные льготы могут касаться не только заработка, но также других выплат, полученных в денежной или имущественной (натуральной) форме – например, материальной помощи.

В справке 2-НДФЛ, а также в регистрах налогового и бухгалтерского учета, отражающих доходы и расходы физических лиц, эти вычеты обозначаются с помощью соответствующих числовых кодов.

По каким видам доходов могут предоставляться вычеты

В справке 2-НДФЛ указываются все виды доходов, которые получал налогоплательщик в конкретном отчетном периоде, в том числе:

- зарплата на основном и дополнительных местах работы;

- проценты по вкладам, доходы по операциям с ценными бумагами;

- материальная помощь в денежной или имущественной (натуральной) форме;

- доходы от операций с иностранной валютой;

- выигрыши в букмекерских конторах, казино, от участия в лотереях и розыгрыша, полученные в денежной или имущественной форме (например, призы);

- доходы от сдачи в аренду транспортных средств и недвижимости;

- авторские вознаграждения, дивиденды и др.

Налоговые вычеты могут предоставляться к разным видам доходов. Чтобы при оформлении справки 2-НДФЛ, а также регистров налогового и бухгалтерского учета, отражающих доходы и расходы физических лиц, не возникало путаницы, каждому виду дохода и налогового вычета присваивается индивидуальный код.

Что значит код налогового вычета 503

Материальная помощь, выплачиваемая нанимателем своим сотрудникам (включая бывших работников, вышедших на пенсию по возрасту или по инвалидности), относится к видам доходов, на которые предоставляется налоговый вычет. Его сумма составляет 4 000 рублей в год на одного работника, что предусмотрено п. 18 ст. 217 российского Налогового кодекса.

Вычет обозначается в справке 2-НДФЛ, а также в соответствующих документах налогового и бухгалтерского учета, с использованием кода 503.

Предположим, что сотрудник предприятия получил от него материальную помощь в размере 15 000 рублей. В этом случае данная сумма будет отражена в справке 2-НДФЛ с помощью кода 2760, а сумма полагающегося вычета (4 000 рублей) – под кодом 503. Расчет налогооблагаемой суммы в данном случае будет выглядеть следующим образом:

15 000- 4 000 = 11 000 рублей

Сумма по коду 503 – фиксированная величина, не зависящая от размера материальной помощи. Она может применяться несколько раз в год, но только в пределах установленного лимита.

Например, если человек получил материальную помощь в апреле в сумме 1500 рублей, в августе – 2000 рублей, и в ноябре – 6000 рублей, то в первом и втором случае суммы будут прольготированы полностью, а в третьем из материальной помощи будут вычтены оставшиеся 500 рублей:

4000 — 1500 — 2000 = 500 рублей

Следовательно, подоходный налог будет удержан только из ноябрьской материальной помощи, причем подлежащая налогообложению сумма составит 5 500 рублей.

Чем отличаются коды вычета 503 и 508

Стоит отметить, что к материальной помощи, выплачиваемой по случаю рождения ребенка, код вычета 503 никакого отношения не имеет. Это другой вид дохода, который отражается в справке 2-НДФЛ, а также в соответствующих документах налогового и бухгалтерского учета, с помощью кода 2762.

В данном случае налог рассчитывается иначе, а соответствующий налоговый вычет обозначается кодом 508.

Таким образом, при заполнении справки 2-НДФЛ, а также соответствующей бухгалтерской и налоговой документации нужно помнить о нижеследующем:

- код дохода 2760 обозначает материальную помощь, выплачиваемую нанимателем своим сотрудникам (включая бывших работников, вышедших на пенсию по возрасту или по инвалидности), и используется только в паре с кодом вычета 503;

- код дохода 2762 обозначает материальную помощь, выплачиваемую нанимателем по случаю рождения ребенка, и используется только в паре с кодом вычета 508.

Документы для подтверждения права на вычет

Решение о предоставлении работнику материальной помощи оформляется приказом руководителя предприятия. Основаниями для издания приказа могут являться:

- личное заявление работника;

- соответствующие положения трудового или коллективного договора;

- внутренний нормативный документ, регламентирующий порядок предоставления материальной помощи сотрудникам предприятия.

Дополнительного документального подтверждения для получения вычета по коду 503 не требуется. Данная льгота предусмотрена на законодательном уровне и изложена в п. 28 ст. 217 российского Налогового кодекса.

-Соответственно, если работник получил материальную помощь, то вычет в размере 4000 рублей в год предоставляется автоматически.

Код вычета 503 в справке 2 НДФЛ

Все доходы граждан РФ, а также иностранных граждан, которые работают в пределах страны, непременно облагаются налогом, и они должны быть отражены в справке специализированной формы – 2 НДФЛ.

Справка составляется исключительно на основании четко определенных нормативно-правовых актов. Существует четко определенная форма и содержание, которые определяют особенности оформления справки.

В справке отображаются данные по доходам, вычетам и исчислениям.

Особенности вычетов

- Социальные – вычеты, которые оформляются исключительно малообеспеченным семьям;

- Имущественный вычет — вычет, который формируется в процессе реализации недвижимости, с которой был уплачен налог, а также последующего приобретения недвижимости, что предусматривает возврат определенной суммы уплаченного налога;

- Профессиональные вычеты непосредственно связаны с профессиональной деятельностью и определенными профессиональными рисками;

- Инвестиционные вычеты основываются на формировании суммы риска по инвестиционным проектам;

- Стандартные вычеты на детей (воспитание и содержание), суммы, потраченные на образование и лечение, который не должны облагаться налогом.

Вычет изначально способствует снижению суммы доходов, которая впоследствии облагается налогом. Но, бывают ситуации, когда вычет предоставляется в виде суммы возврата денежных средств с ранее выплаченных налогов.

Что означает код вычета 503 в справке 2 НДФЛ?

Законодатель устанавливает, что сумма материальной помощи в размере 4000 рублей, не облагается налогами. То есть, в данном случае, она может вовсе не отображаться в справке 2 НДФЛ. В тоже время, если сумма превышает установленный лимит, то в данном случае начинается процесс отчисления налогов в налоговые фонды.

Что касается вычета, то он четко определяет сумму материальной помощи, которая может быть выдана работнику или же бывшему работнику, который уходит на пенсию по инвалидности или же по возрасту. В данном случае, действуют стандартные правила на материальную помощь. Если сумма превышает 4000 рублей, то в данном случае указывается код дохода, сумма материальной помощи и код вычета. Таким образом, из суммы материальной помощи высчитывается сумма в размере 4000 рублей, которая не облагается налогом, и полученная сумма подвергается отчислению в размере 13%.

Код вычета 504 в справке 2 НДФЛ содержит в себе информацию, которая отображает четко определенную сумму, на которую будет снижена налоговая база сотрудника. Каждый человек с.

Код вычета 501 в справке 2 НДФЛ

Код вычета 501 в справке 2 НДФЛ – это своеобразный вычет из суммы стоимости подарка, которые были получены от организации. Также в данную сумму вычетов могут входить подарки.

Код вычета 508 в справке 2 НДФЛ является своеобразным элементом снижения налоговой базы. Данный вычет отражает в себе единовременную материальную помощь, которая может быть.

Код вычета 403 в справке 2 НДФЛ — данный вычет относится к профессиональным, и предполагает формирование суммы средств, которые были уплачены в результате выполнения услуг по.

Как отразить в программе вычет по материальной помощи, указанный в справке 2-НДФЛ с предыдущего места работы?

Сотрудник принес справку 2-НДФЛ, в которой указано, что на предыдущем месте работы он получал материальную помощь (код дохода 2760) и к ней был применен вычет (код дохода 503). Как отразить этот вычет в ЗУП 3.1?

Как учесть вычет 503 для последующего предоставления стандартных вычетов

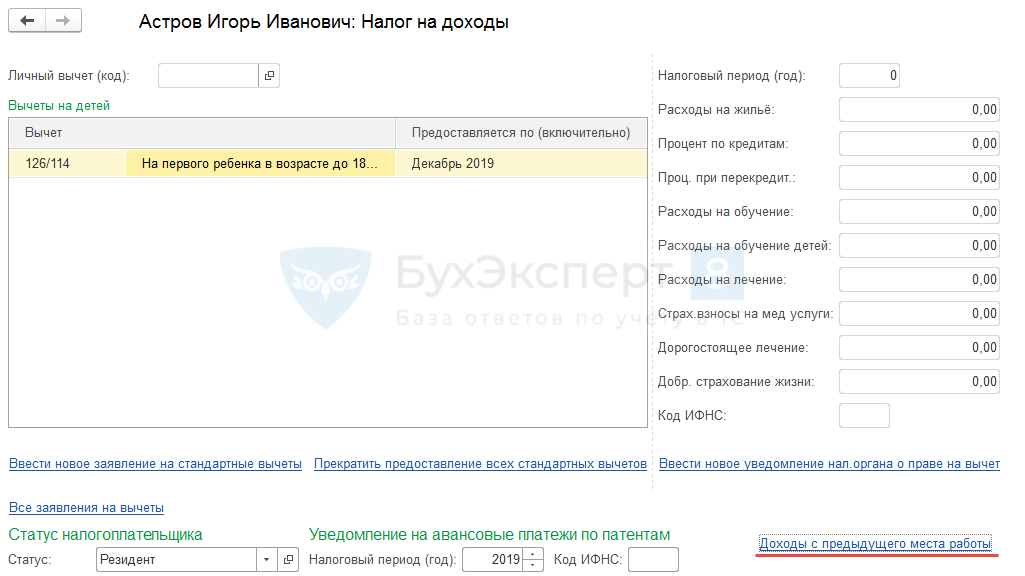

В программу следует ввести информацию о доходах с предыдущего места работы. Это можно сделать из карточки сотрудника по ссылке Налог на доходы — Доходы с предыдущего места работы :

Эти данные используются для отслеживания предела стандартных вычетов с начала года. Поскольку материальная помощь учитывается для определения предела только в облагаемой части, то и в таблице необходимо указать только облагаемую часть: разницу между размером материальной помощи и вычетом по ней.

Как зафиксировать вычет 503, чтобы он не предоставлялся повторно в нашей организации

Налоговый кодекс не обязывает организации отслеживать применение у других налоговых агентов каких-либо вычетов, кроме стандартных. Так что сам вычет нигде отражать нет необходимости. Материальную помощь этому сотруднику предоставлять можно в обычном порядке, применяя вычет.

Однако, если организация хочет учитывать вычет, примененный у другого налогового агента, и не предоставлять его повторно у себя, то в ЗУП можно сделать следующее: создать фиктивное обособленное подразделение, и зафиксировать примененный вычет по этому подразделению.

Для этого необходимо выполнить следующую последовательность действий:

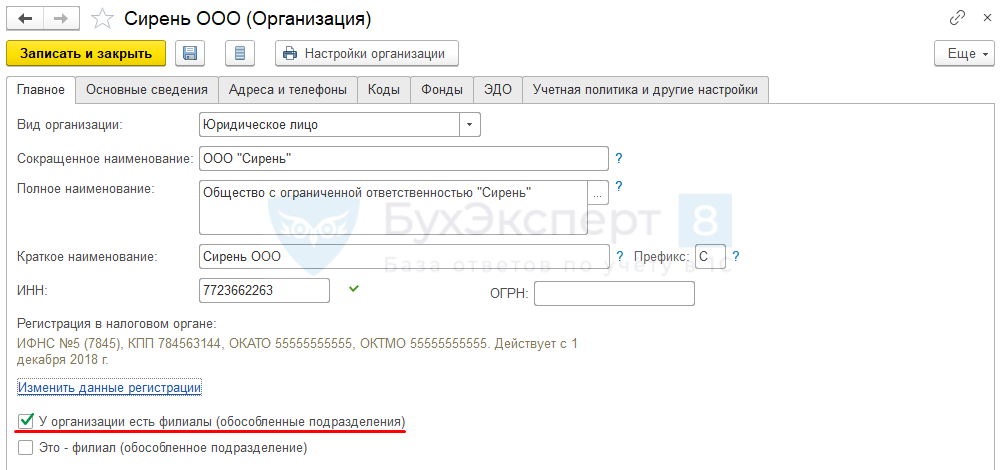

- Установить в настройках Организации ( Настройка – Организации ) на вкладке Главное флажок У организации есть филиалы (обособленные подразделения) :

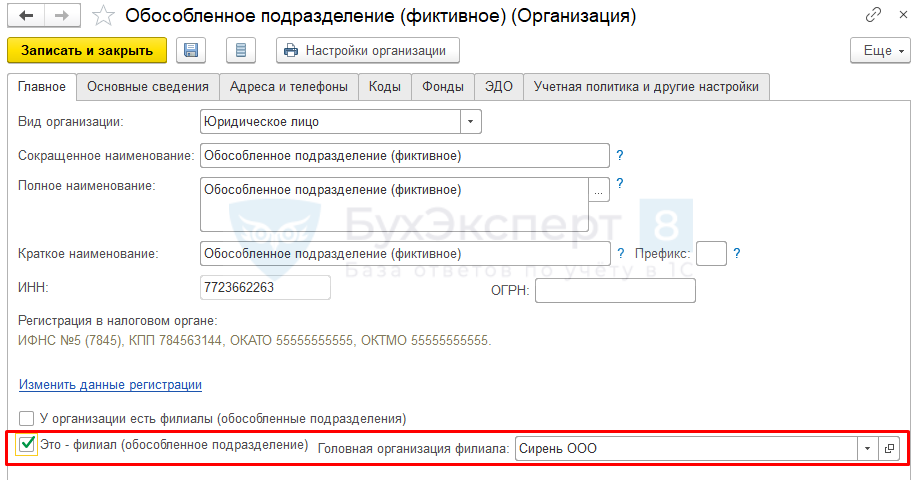

- Создать в справочнике Организации новый элемент, в котором установить флажок Это – филиал (обособленное подразделение) и выбрать свою организацию в поле Головная организация филиала :

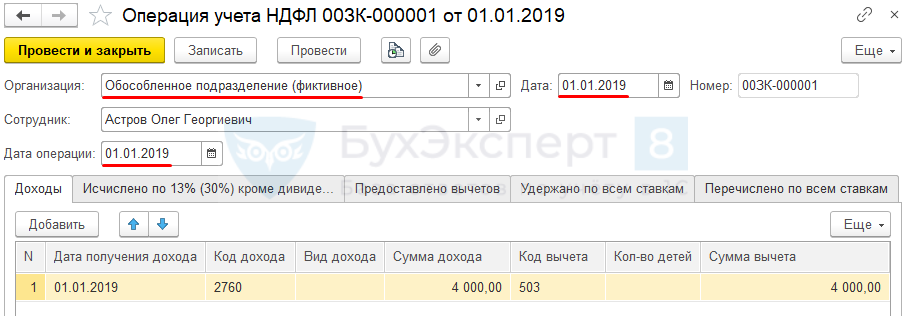

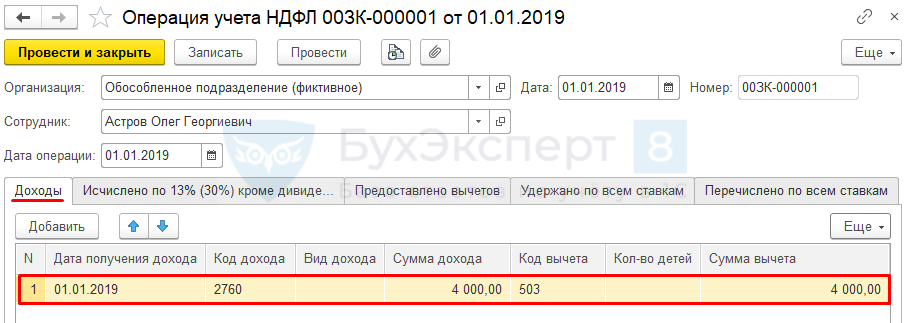

- Ввести документ Операция учета НДФЛ ( Налоги и взносы – Операции учета НДФЛ ), который заполнить следующим образом:

В шапке документа:

- Выбрать в поле Организация созданное обособленное подразделение;

- В полях Дата и Дата операции можно указать любую дату календарного года, за который регистрируем вычет, но до даты приема в нашу организацию. Это может быть дата месяца, в котором была предоставлена материальная помощь другим работодателем или просто 1 января.

На вкладке Доходы :

- В поле Дата получения дохода указать ту же дату, что выбрали в шапке;

- Выбрать Код дохода — 2760, поле Код вычета заполнится автоматически кодом 503.

- В полях Сумма дохода и Сумма вычета указать сумму предоставленного вычета (не может превышать 4 000 руб.).

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- ..Страхователь обратился в арбитражный суд в связи с отказом ФСС..

Карточка публикации

| Разделы: | Зарплата (ЗУП) |

|---|---|

| Рубрика: | Материальная помощь / Учет по НДФЛ |

| Объекты / Виды начислений: | Материальная помощь, Сотрудники |

| Последнее изменение: | 24.09.2021 |

ID задана и содержит ID поста $termini = get_the_terms( $post->ID, ‘post_tag’ ); // так как функция вернула массив, то логично будет прокрутить его через foreach() foreach( $termini as $termin )< echo '' . $termin->name . »; > /* * Также вы можете использовать: * $termin->ID — понятное дело, ID элемента * $termin->slug — ярлык элемента * $termin->term_group — значение term group * $termin->term_taxonomy_id — ID самой таксономии * $termin->taxonomy — название таксономии * $termin->description — описание элемента * $termin->parent — ID родительского элемента * $termin->count — количество содержащихся в нем постов */ —>

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Изменения в 2021 году, о которых нужно знать бухгалтеру

Как не облагать НДФЛ и взносами зарплату из коронавирусных субсидий в 1С ЗУП 3.1

Приказ о приеме на работу больше необязателен — а что тогда писать в трудовой книжке?

Спасибо за отличный вебинар! Декларацию уже сдала, но информация никогда не помешает, нужно быть в курсе.