6-НДФЛ: правила заполнения в 2021 году

Отчет 6-НДФЛ — это форма, которой налоговые агенты (работодатели) информируют инспекцию о размере и выплатах налога на доходы физлиц.

НДФЛ ― это налог на доходы граждан в размере 13% (при годовом заработке до 5 млн. рублей) или 15% (при больших суммах). Ставка для нерезидентов равна 30%, а для высококвалифицированных иностранных специалистов ― 13%.

В 2020 году разработан новый формат отчетной документации. Согласно Приказу ФНС № ЕД-7-11/753@, с I квартала 2021 отчитываются по новому образцу. Годовой расчет отправляют вместе со справкой ― прежней 2-НДФЛ. Давайте рассмотрим подробнее все изменения, разберем кто и в какие сроки должен отчитываться.

Новый формат 6-НДФЛ 2021 года

Образец 6-НДФЛ 2021 года включает несколько частей.

- Титул.

- Раздел № 1 ― обобщенный блок об обязательствах работодателя.

- Раздел № 2 ― основная информация: налоги рассчитанные, удержанные, уплаченные.

- Приложение № 1 ― «Справка о доходах и налогах».

Изменен формат титула: строчка «Период представления» теперь именуется «Отчетный период». Строчка «Налоговый период» преобразована в «Календарный год». В строчке отражения кода ранее стояла «реорганизация (ликвидация) подразделений», теперь пишется код «прекращения полномочий (закрытия) подразделения». Введено отдельное кодовое обозначение ― 9.

В обновленном формате 2-ой раздел старого отчета встал на первое место. В начале размещают даты отправки денег и суммы платежа. Будьте внимательны, составляя документацию. По ошибке часто указывают число физлиц, а не доход. Это искажает сведения, влечет наложение штрафа. В разд. 1 в строчке 010 и в разд. 2 строчке 105 ставят код бюджетной классификации.

Справка: КБК ― это многоразрядные значения для группировки источников финансирования бюджета России.

В 1-ом разд. приводят даты платежа (021) и отправленные в бюджет деньги (022). Другой информации вписывать не надо. Предусмотрено место для возвращенного НДФЛ. Указывают сумму за 3 предшествующих месяца, расшифровывая по датам.

Во 2-ом разд. ставят экономическую выгоду в денежном эквиваленте, выплаченную по договорам (112) и по контрактам гражданско-правового характера (113). Для излишне удержанных платежей предусмотрена строка 180.

Кто подает 6-НДФЛ

Отчеты заполняют и сдают работодатели ― юридические лица и предприниматели, нанимающие персонал. Они рассчитывают и удерживают налоговые платежи с доходов (заработной платы и иных выплат) сотрудников. К налоговым агентам также относятся:

- нотариусы, ведущие частную практику;

- адвокаты, имеющие кабинеты;

- подразделения иностранных компаний.

Заполнять 6-НДФЛ в 2021 году требуется при работе физлиц по договору, предоставлении в пользование движимого и недвижимого имущества, получении мат. помощи и иных выгод в денежном выражении и натуральной форме.

Нужно ли сдавать нулевой отчет

Если нет выплаты сотрудникам ― нет и дохода, подлежащего налогообложению. Сдача 6-НДФЛ в ФНС с нулевыми показателями не обязательна. Но лучше подстраховаться и все-таки заполнить: это позволит избежать ситуации, в которой налоговики решат, что вы не передали сведения вовремя. Вместо отчетности допускается отправка письма с указанием, что в данном периоде вы не выступаете агентом. Тогда ИФНС не будет ожидать отчета, не проведет блокировку счета.

Для справки: В 2021 году блокировать банковские счета ФНС может только при нарушении сроков подачи отчетности от 20 дней.

Если в минувшем периоде настоящего года выплаты физлицам произведены, сохраняется обязанность по сдаче новой 6-НДФЛ. Пример представлен в письме ФНС № БС-4-11/4958@. Причина сохранения обязанности по заполнению отчета ― запись нарастающим итогом.

Когда уплачивают налог

НДФЛ с зарплаты и дивидендов сотрудников перечисляют в бюджет не позже дня, идущего за выплатой дохода. Налог с отпускных, стимулирующих выплат, больничных и иное можно заплатить в любой день, но до конца месяца.

Сроки сдачи 6-НДФЛ в 2021 году

| Последняя дата сдачи | Отчетный период |

| 1 марта | 2020 г. (старый формат) |

| 30 апреля | 6-НДФЛ за 1 квартал 2021 г. (обновленный формат) |

| 30 июля | полугодие |

| 1 ноября | 9 месяцев |

| 1 марта 2022 года | 6-НДФЛ за 2021 + приложение № 1 |

Отчетный период ― квартал. Сроки одинаковы для отчитывающихся на бумаге и электронно. Юрлица направляют сведения в инспекцию по месту расположения бизнеса, предприниматели ― по регистрации. Если работают обособленные подразделения, то отчеты сдаются по каждому.

Какие доходы отражают в 6-НДФЛ

В отчете указывают поступления, с которых удержан НДФЛ. Включаются доходы с частичным налогообложением. К ним причисляется вознаграждения, помощь, подарки, льготы. Необлагаемый минимум ― 4 000 рублей в год. Сумма сверх лимита облагается налогом.

В расчете не указывают:

- выплаты, не подлежащие налогообложению ни в каком случае. Это госпособия, возмещения вреда, компенсации за нереализованные отпуска и иное указанное в ст. 217 НК РФ;

- доходы предпринимателей и других лиц, работающих на себя и самостоятельно исчисляющих налоги;

- поступления, вознаграждения, выигрыши, указанные в п. 1 ст. 228 НК РФ;

- доходы в РФ, полученные иностранцами, но не облагаемые налогом согласно международным договорам.

Как заполнить 6-НДФЛ: инструкция

1. Титульный лист

Заполняется аналогично старой форме. Изменились только названия нескольких строк, введен код «9» для закрытых и утративших полномочия ОП.

010: КБК. 020: вычтенный налог со всего персонала за три минувших месяца. 021: дата выплаты налоговых платежей. 022: итоговый налог, подлежащий отправлению до срока из строчки 021.

Проверьте себя: сравните цифры строчки 020 и 022 ― суммы должны быть равны. Аналогично проверить можно и возвращенный НДФЛ (030 и 032).

030: возвращенный НДФЛ за предшествующие три месяца. 031: дата выполнения возврата. 032: сумма налога, возвращенная налогоплательщикам.

В новом 6-НДФЛ не пишут даты фактически произведенных выплат дохода и удержания. Ранее эти показатели вызывали путаницу. Теперь заполнять отчетность стало проще.

100: налоговая ставка.

Будьте внимательны! Если рассчитываете НДФЛ по нескольким ставкам, то для каждой необходимо сформировать свой раздел.

105: цифровой код бюджетной классификации. 110: сложенный доход всего персонала с начала отчетного года. 111: итоговая сумма дивидендов. 112: доход по заключенным трудовым договорам. 113: доход по заключенным гражданско-правовым контрактам.

Проверьте себя: отчетность заполнена правильно, если сложенные суммы 111 — 113 равняются значению в 110.

120: количество получателей выплат по разным налоговым ставкам. 130: суммарный размер вычетов, формируемый с начала года. 140: суммарный исчисленный налог с начала отчетного года. 141: налог на дивиденды. 150: сложенная сумма авансов, сокращающая налог (140). 160: сложенный удержанный налог с начала года. 170: еще не удержанные работодателем налоги. 180: суммарный размер налогов, которые работодатель излишне удержал. 190: сложенная сумма возврата по налогам (ст. 231 НК РФ).

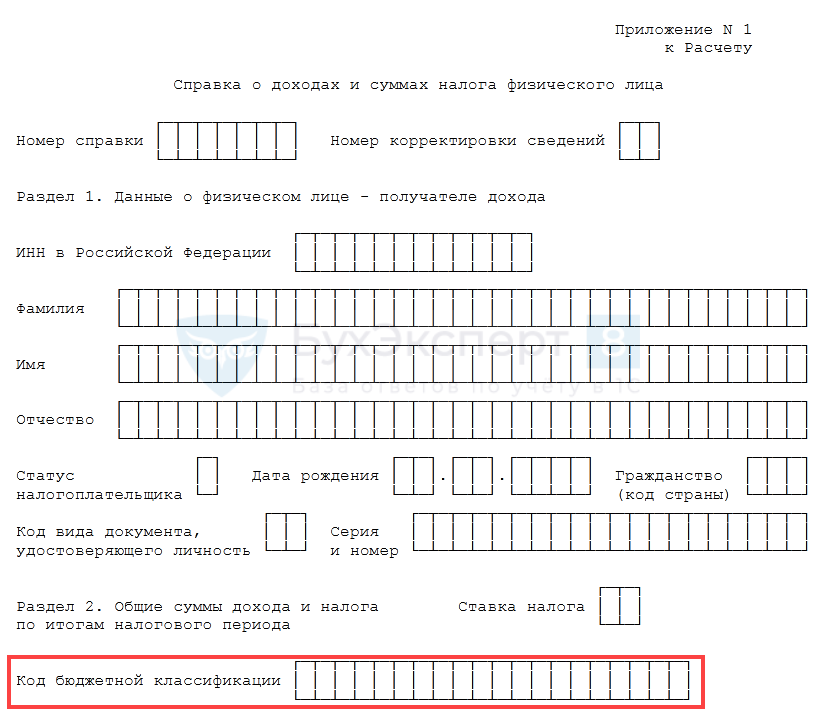

4. Приложение № 1

Справка предоставляется только с годовым отчетом. Впервые будет заполнена агентами за 2021 год, сдана в ИФНС до конца марта 2022. Документ состоит из четырех разделов:

- Сведения о физлицах. Необходимо указать ФИО, ИНН, дату рождения, данные паспорта. В строке «Статус» ставят код 1 ― это резиденты и граждане РФ, 2 ― нерезиденты, 3 ― иностранные специалисты высокой квалификации.

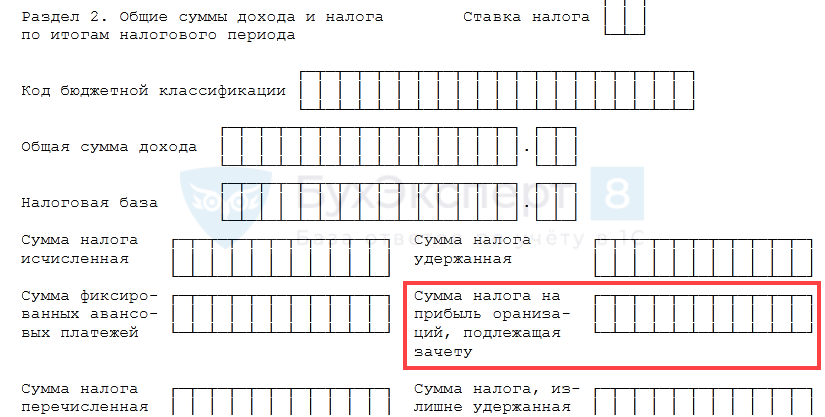

- Общие суммы выплат и рассчитанного налога отчетного периода. Для каждой ставки формируют свой второй раздел. Указывается также общая сумма дохода до вычета, налоги рассчитанные, удержанные из з/п и выплаченные в бюджет. Отдельно указываются излишне (ошибочно) удержанные платежи, если такие были.

- В этот раздел вписывают предоставленные вычеты. Суммы ставятся вместе с кодами.

- Доход, налог с которого еще не удержан, и рассчитанный налог с указанием ставки.

Если необходимо внести исправления, корректировочный Расчет сдается без справки. Если необходимо изменить данные в приложении № 1, в налоговую отправляется полный Расчет и справка.

Важные уточнения! Ячейки не оставляют пустыми. Если они не заполнены, ставится прочерк. В строчках 110 и 112 не учитывают декабрьскую зарплату, выплата проходит в январе. В 1-ом разделе показывают сумму и дату выплаты НДФЛ, во 2-ом — удержанный налог.

Разбор сложных ситуаций

Дивиденды в 6-НДФЛ. Прибыль, полученная от хозяйствующего субъекта гражданином отражается в графе «Сумма дохода» в справке-приложении к 6-НДФЛ. Проставляют подходящий выплате код ― 1010. Графа вычета не заполняется, остается пустой. Подробнее в Письме ФНС № БС-4-11/4999.

Прогрессивная ставка. В 1-ом разделе показывают размер удержания и даты выплаты налога. Во 2-ой разд. вписывают информацию о доходах физлиц с начала года при произведении выплат на каждую ставку отдельно. Приказ ФНС № ЕД-7-11/753@.

Физ. лицо утратило статус резидента. В этом случае необходимо пересчитать весь НДФЛ по ставке 30%. Ранее удержанные суммы в 13% и 15% идут в зачет новой ставки. Во 2-ом разделе указывают суммы по 30% ставке. Подавать корректировку не надо.

Какие вознаграждения не отображают. В 6-НДФЛ заполняем только те суммы, с которых был удержан НДФЛ. Не нужно показывать выплаты, не влияющие на размер налога. Например выплаченные:

- по договорам, заключенным с предпринимателями и самозанятыми;

- за купленное у физлиц имущество (за исключением сделок с ценными бумагами).

Это связано с тем, что в указанных случаях физлица сами отчитываются в ФНС по полученным доходам.

Больничные и пересчитанные отпускные. В 6-НДФЛ пособия по болезни отражаются только если выплачены. Если по отпускным производится доплата, то во 2-ом разделе показывают итоговые суммы, включая доплаты. Регламент заполнения аналогичен обычным отпускным. Сумма отражается в том периоде, в котором произведена доплата.

Заполняем 6-НДФЛ корректировочный

«Уточненка» заполняется если отчет сдан, а бухгалтер обнаружил ошибки или часть сведений не отражена. Корректировочный Расчет также подают при пересчете налога за предшествующий год. Используют формат отчета, актуальный в тот период, который нуждается в корректировке. «Уточненка» на новый 6-НДФЛ заполняется по следующим правилам:

- В поле «Номер корректировки» ставят «1», если исправления вносятся впервые, «2» — при повторной подаче и далее по порядку.

- Там, где были указаны неверные цифры, ставят правильные, остальные указывают прежними.

- Если неточность в КПП либо ОКТМО сдают два расчета: в первом ставится номер «0» с верными цифрами, остальные сроки списываются из первичного документа. Во второй «уточненке» ставят номер «1», прописывая ошибочные реквизиты, в остальных разделах проставляют нули.

Штрафы по отчету 6-НДФЛ

Несвоевременно поданный отчет повлечет штраф в 1 000 рублей за полный и неполный месяц. Отсчет начинается с первого дня просрочки, но как правило штраф налоговая назначает в течение первых 10 дней. Если отчетность не будет предоставлена, то ФНС может «заморозить» расчетные счета. Юридические лица могут получить дополнительную санкцию ― штраф в 500 рублей должностному лицу, ответственному за представление отчетов.

Допущенные ошибки также повлекут наказание ― 500 рублей за один «испорченный» документ. Если подать корректирующий отчет, до того, как инспектор обнаружит ошибку, штрафа не будет. С 2017 года введено правило ― не штрафовать за ошибки, не влияющие на сумму налога и не нарушающие права физлиц.

Некорректный вид подачи отчета. Сдать отчетность можно на бумаге и в электронном формате. Но самостоятельно выбирать способ отправки отчета могут лишь юрлица и ИП менее чем с 10 сотрудниками. Остальные обязаны заполнять документацию в цифровом виде. Для отправки понадобится электронная подпись. Если заполнить 6-НДФЛ в 2021 году на бумаге, а не электронно, как этого требует закон, ― накажут на сумму в 200 рублей.

Избавьтесь от рутинной работы, передав ведение бухучета нашей компании. Отчеты будут сдаваться во время и без ошибок. Вы сможете получить профессиональную консультацию у наших экспертов. Более того, мы планируем налоговую нагрузку и внедряем законные способы снижения налогов. Работать с нами выгоднее, чем держать бухгалтера в штате.

Новая форма 6-НДФЛ с 2022 года в 1С 8.3 ЗУП 3

В статье рассмотрим основные отличия в заполнении новой формы 6-НДФЛ, применяемой с 01.01.2022 г., начиная с годовой отчетности за 2021 год. Разберем, как заполнить новые поля отчета, что изменилось в порядке заполнения и поговорим о сроках реализации новой формы 6-НДФЛ в 1С.

О новой форме 6-НДФЛ в 2022 году

Новая форма 6-НДФЛ утверждена Приказом ФНС от 28.09.2021 N ЕД-7-11/845@. Она будет действовать, начиная с отчетности за 2021 год. Сроки сдачи отчета не изменились, для годового 6-НДФЛ – не позднее 1 марта следующего года. Поэтому впервые отчитаемся по новой форме не позднее 1 марта 2022 года.

В ЗУП 3.1 новая форма пока не реализована. Сроки выпуска обновлений программ 1С с новой формой 6-НДФЛ можно посмотреть по ссылке>>

Пока новый отчет 6-НДФЛ нельзя посмотреть в 1С 8.3 ЗУП 3.1, скачать бланк 6-НДФЛ для ознакомления можно на Официальном интернет-портале правовой информации.

Основные отличия в новой форме связаны с появлением новых полей:

- для учета доходов и НДФЛ высококвалифицированных специалистов (ВКС)

- для учета налога на прибыль, зачтенного при расчете НДФЛ с дивидендов

Также был уточнен порядок заполнения 6-НДФЛ. Посмотрим подробнее, какие поля в отчете появились и какие новшества внесены в порядок заполнения.

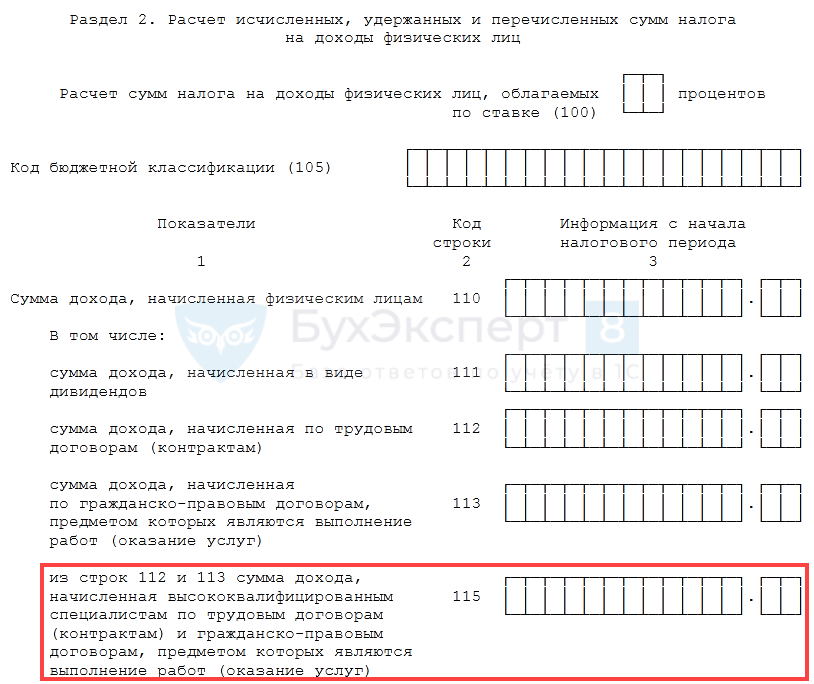

Новые поля в Разделе 2 отчета 6-НДФЛ

В Раздел 2 были добавлены строки:

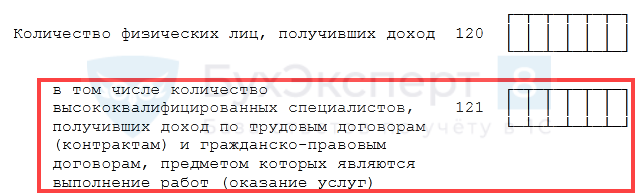

- стр. 115 – здесь потребуется указывать доходы сотрудников со статусом ВКС по трудовым и гражданско-правовым договорам (ГПХ), входящие в стр. 112 и 113 . Например, выплаты по дивидендам сюда попадать не должны.

- стр. 121 – число работников-ВКС, которым начислены доходы по трудовым и договорам ГПХ. Здесь будем учитывать только лиц со статусом ВКС, чьи доходы попали в стр. 115 . Если ВКС-нику выплачивали только прочие доходы (например, дивиденды), в стр. 121 его не включаем.

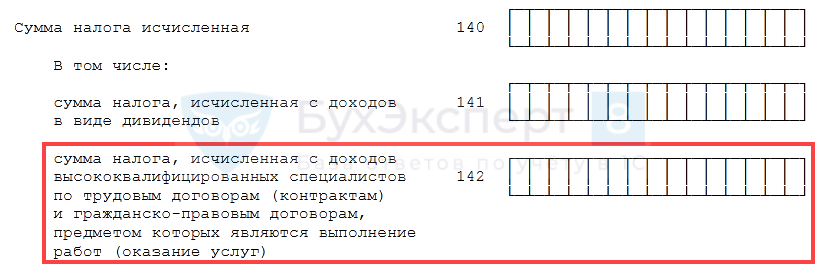

- стр. 142 – НДФЛ, исчисленный с выплат в пользу ВКС по трудовым и гражданско-правовым договорам. В стр. 142 также включаем только НДФЛ с доходов, учтенных в стр. 115 .

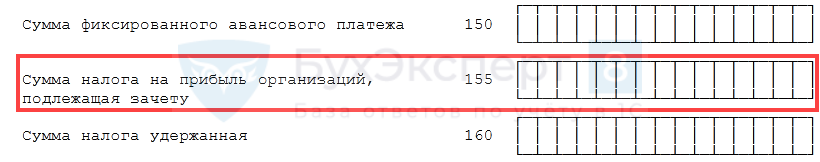

- стр. 155 – налог на прибыль, зачтенный при расчете НДФЛ с дивидендов в отчетном периоде.

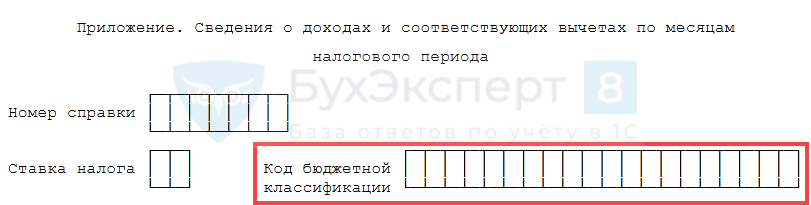

Новые поля в Приложении 1 к форме 6-НДФЛ

В Разделе 2 Приложения 1 к расчету 6-НДФЛ добавили следующие поля:

- Код бюджетной классификации . Ранее Разделы 2 Приложения 1 разделялись только по ставкам налога.

- Сумма налога на прибыль организаций, подлежащая зачету – заполняется аналогично стр. 155 сводного Раздела 2 формы 6-НДФЛ. Этот показатель расшифровывает годовую сумму зачтенного налога на прибыль по физическим лицам.

В Сведения о доходах и соответствующих вычетах по месяцам налогового периода Приложения 1 также добавлено поле Код бюджетной классификации , чтобы разделить эту информацию не только по ставкам НДФЛ, но и по разным КБК.

Изменения в порядке заполнения 6-НДФЛ

Основные изменения затронули порядок заполнения Раздела 2 6-НДФЛ и Приложения 1 к отчету:

- В п. 4.1 Порядка заполнения 6-НДФЛ дополнили условием, что не выплаченные доходы в Разделе 2 6-НДФЛ показывать не нужно. Ранее этот нюанс был закреплен только в разъяснениях Минфина (Письмо ФНС от 13.09.2021 N БС-4-11/12938@).

- Прописали порядок заполнения новых строк Раздела 2 : стр. 115 , 121 , 142 и 155 .

- В Приложении 1 добавили новое значение статуса физического лица – код 7 теперь будем указывать для ВКС, являющихся налоговыми резидентами РФ.

- Прописали порядок заполнения новых полей Приложения 1 и Сведений о доходах и соответствующих вычетах… : Код бюджетной классификации и Сумма налога на прибыль организаций, подлежащая зачету .

Также для отчетных периодов на Титульном листе 6-НДФЛ добавили новые коды с 83 по 86 . Они будут использоваться при подаче 6-НДФЛ в случае снятия с учета ИП и глав КФХ. Точный номер тогда будет зависеть от периода, в котором снят с учета ИП (глава КФХ): 1 квартал, полугодие и т.д.

См. также

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую..

Карточка публикации

| Разделы: | Законодательство (ЗУП), Зарплата (ЗУП), Кадры (ЗУП), Настройки (ЗУП) |

|---|---|

| Рубрика: | 1С ЗУП / 1С ЗУП 8.3 |

| Объекты / Виды начислений: | |

| Последнее изменение: | 10.11.2021 |

ID задана и содержит ID поста $termini = get_the_terms( $post->ID, ‘post_tag’ ); // так как функция вернула массив, то логично будет прокрутить его через foreach() foreach( $termini as $termin )< echo '' . $termin->name . »; > /* * Также вы можете использовать: * $termin->ID — понятное дело, ID элемента * $termin->slug — ярлык элемента * $termin->term_group — значение term group * $termin->term_taxonomy_id — ID самой таксономии * $termin->taxonomy — название таксономии * $termin->description — описание элемента * $termin->parent — ID родительского элемента * $termin->count — количество содержащихся в нем постов */ —>

(2 оценок, среднее: 5,00 из 5)

Как заполнить 6-НДФЛ за год

Периодичность сдачи расчета 6-НДФЛ прописана в п. 2 ст. 230 НК РФ. Согласно указанной норме срок представления формы:

- за I квартал — не позже 30 апреля;

- за полугодие (II квартал) – не позже 31 июля;

- за 9 месяцев (III квартал) – не позже 31 октября.

Срок подачи годового расчета (IV квартал) — не позднее 1 марта следующего года. Таким образом, годовую форму 6-НДФЛ за 2021 год нужно представить в ИФНС не позднее 01.03.2022.

Если дата представления отчетности выпадает на выходной или праздничный день, расчет необходимо подать на следующий рабочий день (п. 7 ст. 6.1 НК РФ).

Несвоевременное представление 6-НДФЛ может привести к начислению штрафов, пеней и иным неблагоприятным последствиям.

При заполнении расчета за год применяется форма и порядок заполнения, утвержденные Приказом ФНС РФ от 15.10.2020 № ЕД-7-11/753@.

Особенности составления годового расчета 6-НДФЛ за год:

- в поле «Отчетный период (код)» на титульном листе указывается показатель «34»;

- в раздел 1 вносятся суммы НДФЛ, удержанные в октябре–декабре;

- в раздел 2 включаются доходы, даты фактического получения которых приходятся на истекший 2021 год, а также суммы вычетов, приходящихся на этот период и начисленный и удержанный налог;

- начиная с отчета за 2021 год сведения о доходах физлица (по-старому справки 2-НДФЛ) нужно подавать в составе расчета 6-НДФЛ. Обратите внимание, что с 09.11.2021 по Приказу ФНС РФ от 28.09.2021 № ЕД-7-11/844@ коды видов доходов и вычетов сотрудников изменили:

— суточные — свыше 700 рублей в день в командировке по России и 2 500 рублей в день — за рубежом надо относить на код дохода 2015, а не 4800;

— вычет на лекарства перенесли из кода 324 в 323.

В остальном при заполнении формы за год действует общий порядок заполнения:

- данные берут из налоговых регистров по НДФЛ;

- на бумаге могут заполнять расчет те организации и ИП, численность работников которых 10 и менее человек (п. 2 ст. 230 НК РФ, письмо ФНС РФ от 15.11.2019 № БС-4-11/23242@);

- по каждому коду ОКТМО необходимо составлять отдельный расчет. Так, если у компании есть обособка в другом городе, нужно заполнить расчеты по головному офису и по ОП (письмо ФНС РФ от 11.06.2021 № БС-4-11/8204@).

Все строки с суммовыми значениями должны быть заполнены. В случае отсутствия суммового показателя проставляется ноль.

Подписывают документ руководитель организации, ИП, адвокат, нотариус или представитель по доверенности.

В случае если форма сдается в электронном виде, ее необходимо подписать усиленной квалифицированной электронной подписью (п. 6.1 порядка заполнения расчета 6-НДФЛ).

Итак, на титульном листе:

- в поле «Номер корректировки» в первичном расчете указывается «0—», в уточненном расчете – порядковый номер уточнения, например, «1—», «2—»;

- в поле «Отчетный период (код)» — указывается код 34;

- в поле «По месту нахождения (учета) (код)» — выбирается соответствующее значение кода из приложения № 2 к порядку заполнения формы. Код 214 означает сдачу расчета по месту нахождения российской организации.

В разделе 1 отражаются данные об обязательствах налогового агента:

- в поле 010 укажите КБК. При заполнении этого реквизита нужно иметь в виду, что если вы выплачивали доходы, облагаемые по разным ставкам (например, по обычной ставке 13 процентов и прогрессивной 15 процентов), тогда раздел 1 придется заполнять отдельно по каждому КБК, соответствующему ставке. Дело в том, что для каждой ставки предусмотрен свой КБК. Для НДФЛ, исчисленного по ставке 15 процентов с суммы доходов свыше 5 млн рублей, КБК 182 1 01 02080 01 1000 110.

Для ставки 13 процентов КБК 182 1 01 02010 01 1000 110; - в поле 020 отразите сумму НДФЛ, удержанную за три последних месяца. Этот показатель — сумма всех строк 022 в расчете. Если равенства не будет, ИФНС потребует пояснить расхождение.

- в поле 021 укажите дату, не позже которой удержанный НДФЛ должен быть перечислен в бюджет. Обычно это следующий за днем выплаты дохода день (п. 6 ст. 6.1, п. 6 ст. 226, п. 9 ст. 226.1 НК РФ, письмо ФНС РФ от 01.12.2020 № БС-4-11/19702@ (п. 2). Для больничных пособий и отпускных выплат – это последняя дата месяца;

В поле 030 отразите общую сумму НДФЛ, возвращенную физлицам за последние три месяца.

При этом каждый блок полей 031–032 заполняется следующим образом:

- в поле 031 укажите дату возврата НДФЛ;

- в поле 032 — сумму НДФЛ, возвращенную на дату, указанную в соответствующем поле 031 слева.

Сумма всех показателей строк 032 должна быть равна показателю в поле 030. Отсутствие равенства расценивается как ошибка. Налоговики в этом случае затребуют пояснения.

В разделе 2 производится расчет исчисленных, удержанных и перечисленных сумм НДФЛ с начала года с учетом вычетов, фиксированных авансовых платежей, а также излишне удержанного и возвращенного налоговым агентом НДФЛ.

Правила заполнения раздела 2 приведены в разделах I, IV порядка, утвержденного Приказом ФНС РФ от 15.10.2020 № ЕД-7-11/753@:

- в поле 100 указывается ставка, по которой удерживается налог. Если физлицам выплачиваются доходы, облагаемые по разным ставкам, раздел заполняется отдельно по каждой из них (письма ФНС РФ от 06.04.2021 № БС-4-11/4577@, от 01.12.2020 № БС-4-11/19702@ (п. 2));

- в поле 105 отразите КБК. Учтите, что для обычной и прогрессивной ставок коды отличаются;

- в поле 110 указывают обобщенную по всем физлицам сумму дохода, начисленного с начала года, и облагаемую по ставке, прописанной в поле 100. Здесь отражаются только те доходы, дата фактического получения которых приходится на отчетный период (пп. 3, 4 ст. 226 НК РФ и п. 4.3 порядка заполнения расчета 6-НДФЛ). Поэтому, например, доход в виде пособия по больничному указывается в том периоде, в котором он выплачен, а доход в виде заработной платы — в периоде ее начисления, а не выплаты (пп. 1, 2 ст. 223 НК РФ). Необлагаемые доходы в это поле не включаются;

- в полях 111–113 приводятся обобщенные суммы начисленных доходов по их видам. Так, в поле 112 указывают доходы, начисленные по трудовым договорам. Сюда же относятся премии, компенсации за неиспользованные отпуска, социальные и иные выплаты (письмо ФНС РФ от 06.04.2021 № БС-4-11/4577@). В поле 113 отражаются доходы, начисленные физлицам в рамках ГПД. При заполнении полей 112 и 113 убедитесь, чтобы их сумма была больше или равна показателю строки 050 приложения 1 к разделу 1 РСВ;

- в поле 120 укажите количество физлиц, получивших доход. Исходя из этого показателя, проверьте способ подачи расчета. Если значение 11 человек и больше, расчет нужно сдавать в электронной форме, иначе ИФНС может оштрафовать;

- в поле 130 проставьте общую сумму налоговых вычетов, предоставленных с начала года. Перечень вычетов есть в Приказе ФНС РФ от 10.09.2015 № ММВ-7-11/387@. Если вычет по НДФЛ окажется больше зарплаты, в 6-НДФЛ он указывается в размере, не превышающем доход. В такой ситуации в полях 110 и 130 раздела 2 указывают одинаковую сумму, равную полученному доходу. Если этого не сделать, налоговики запросят пояснения;

- в поле 140 отразите сумму налога, начисленную по конкретной ставке. То есть в этом поле указывают весь НДФЛ, исчисленный по ставке из поля 100 по всем физлицам за отчетный период. Срок перечисления НДФЛ в бюджет значения не имеет (письмо ФНС РФ от 09.08.2021 № СД-19-11/283@). Что касается декабрьской зарплаты, то даже если она выплачивается в январе 2022 года, и сама сумма зарплаты и начисленный с нее НДФЛ должны отразиться в приложении № 1 (справке о доходах и суммах налога физлица) к расчету за 2021 год. То есть в расчете за весь налоговый период суммы начисленной за декабрь зарплаты, НДФЛ и вычетов по ней учитывают при расчете показателей полей 110, 112, 130, 140 раздела 2 и отражают в справке о доходах и суммах налога физлица (пп. 4.1–4.3 раздела V порядка заполнения расчета 6-НДФЛ, письмо ФНС РФ от 09.08.2021 № СД-19-11/283@). Таким образом, полагаем, что зарплату за декабрь все же следует включить в годовой расчет 6-НДФЛ (в том числе в справку) независимо от того, когда она была выплачена (п. 2 ст. 223 НК РФ, пп. 4.3, 5.5, 5.8 порядка заполнения расчета 6-НДФЛ). Следовательно, в этом расчете (в том числе в справке) нужно отразить также вычеты, предоставленные в декабре, и исчисленный с декабрьской зарплаты налог (п. 3 ст. 210, п. 3 ст. 225 НК РФ, пп. 4.1, 5.5, 5.6 порядка заполнения расчета 6-НДФЛ). В то же время ФНС РФ указала, что в расчет 6-НДФЛ нельзя включать суммы дохода (в том числе зарплату), которые на дату его подачи не были выплачены (письмо от 13.09.2021 № БС-4-11/12938@). Более того, по мнению службы, если невыплаченные суммы доходов включены в расчет, их нужно исключить и подать «уточненку». Аналогичная позиция отдельно высказана ведомством в отношении составления справки о доходах и суммах налога физлица (письмо ФНС РФ от 06.10.2021 № БС-4-11/14126@). Поэтому целесообразно сдать годовую форму 6-НДФЛ после выплаты зарплаты за декабрь, либо уточнить в своей ИФНС, нужно ли отражать в нем эту зарплату, а также соответствующие суммы вычетов и исчисленного НДФЛ;

- в поле 141 отдельно указывается сумма налога, исчисленная с выплаченных дивидендов по всем физлицам с начала года по ставке из поля 100;

- в поле 150 вносится общая сумма фиксированных авансовых платежей по НДФЛ, на которую уменьшается НДФЛ всех иностранцев, работающих по патенту, с начала года. Это поле заполняется лишь в том случае, если у вас имеются уведомления из ИФНС, разрешающее это уменьшение (п. 6 ст.227.1 НК РФ). В случае если показатель превысит значение поля 140 раздела 2, ИФНС затребует пояснения;

- в поле 160 расчета отразите общую сумму НДФЛ, фактически удержанную с начала года. Если в поле 110 расчета отражена сумма дохода, но его фактической выплаты в отчетном периоде еще не было, то в поле 160 налог с такого дохода не отражается, поскольку он будет удержан в другом периоде (п. 4 ст. 226 НК РФ;

- в поле 170 укажите общую сумму начисленного НДФЛ, которую невозможно удержать (к примеру, если доход выплачен в натуральной форме и нет денежных выплат). Отражают общую сумму с начала года.

В этом поле не указывают налог с зарплаты, которая будет выплачена в следующем отчетном периоде. Удержанный НДФЛ отражают в том периоде, когда выплачена заработная плата; - в поле 180 отразите общую сумму излишне удержанного НДФЛ с начала года. Это может случиться, если вы ошибочно удержали налог, рассчитав его по более высокой ставке;

- в поле 190 внесите общую сумму НДФЛ, которую вы вернули физлицам с начала года.

При составлении расчета 6-НДФЛ за год необходимо заполнить приложение «Сведения о доходах и соответствующих вычетах по месяцам налогового периода» на каждого работника.

Рекомендуем делать это в такой последовательности:

- общая часть;

- раздел 1;

- приложение к справке;

- раздел 3;

- раздел 2;

- раздел 4.

Пример.

В ООО «Омега» работают 5 сотрудников по трудовым договорам.

За 2021 год начислены зарплата, отпускные и пособие по временной нетрудоспособности в общей сумме 4 523 846,77 рубля. Начислен НДФЛ в размере 588 100 рублей, удержанный НДФЛ составил 537 955 рублей.

6 — НДФЛ Изменения с 2022 года

ФНС внесла изменения в бланк расчета 6-НДФЛ (приказ от 28.09.2021 № ЕД-7-11/845). Поправки применяют при составлении 6-НДФЛ начиная с отчетности за 2021 год.

Добавили поле для зачета суммы налога на прибыль с полученных дивидендов, выделили информацию по высококвалифицированным специалистам и ввели коды отчетных периодов для снятых с учета ИП и глав КФХ.

Есть и технические корректировки.

Изменения вступают в силу с 1 января 2022 года и применяются при составлении 6-НДФЛ начиная с отчетности за 2021 год.

Зачет налога на прибыль

Расчет 6-НДФЛ дополнили новым полем 155 «Сумма налога на прибыль организаций, подлежащая зачету». Одноименное поле включили:

- в приложение № 1 к расчету «Справка о доходах и суммах налогов физлица» (замена 2-НДФЛ);

- приложение 4 «Справка о доходах и суммах налога физического лица» к приказу ФНС от 15.10.2020 № ЕД-7-11/753.

Это связано с тем, что с 2021 года действует новый порядок зачета налога на прибыль, удержанного с полученных организацией дивидендов, в счет НДФЛ, начисленного налоговым агентом при выплате дивидендов физлицам.

Сейчас сумму зачета отдельно не показывают в расчете. В поле 160 приводят сумму удержанного с дивидендов НДФЛ, которая равна разнице между исчисленным налогом и суммой налога на прибыль, которая подлежит зачету.

Высококвалифицированные специалисты

В расчете выделили данные по высококвалифицированным специалистам, которым выплачивают доходы по трудовым договорам и ГПД с предметом договора – выполнение работ, оказание услуг. Расчет 6-НДФЛ дополнили:

- полем 115 – сумма начисленного дохода из полей 112 и 113 по всем высококвалифицированным специалистам;

- полем 121 – общее количество высококвалифицированных специалистов;

- полем 142 – сумма исчисленного налога по всем высококвалифицированным специалистам.

В поле «Статус налогоплательщика» приложения № 1 к расчету «Справка о доходах и суммах налогов физлица» (замена 2-НДФЛ) по высококвалифицированным специалистам резидентам России необходимо будет указывать специальный код «7».

В действующем расчете такой детализации нет. Данные по высококвалифицированным специалистам включат в общие поля без выделения.

Коды отчетных периодов

Ввели новые коды отчетных периодов для предпринимателей и глав КФХ, которые ликвидируются, – поле «Отчетный период (код)».

Код

Наименование

1 квартал при снятии с учета, в качестве индивидуального предпринимателя (главы крестьянского (фермерского) хозяйства)

полугодие при снятии с учета, в качестве индивидуального предпринимателя (главы крестьянского (фермерского) хозяйства)

9 месяцев при снятии с учета, в качестве индивидуального предпринимателя (главы крестьянского (фермерского) хозяйства)

год при снятии с учета, в качестве индивидуального предпринимателя (главы крестьянского (фермерского) хозяйства)

Сейчас при прекращении деятельности предприниматель – налоговый агент в ликвидационном расчете указывает коды отчетных периодов для организаций, которые ликвидируются, – 51, 52, 53 или 90.

Технические изменения

В расчет 6-НДФЛ внесли ряд технических правок:

- поменяли штрихкоды страниц расчета;

- убрали для поля «Код бюджетной классификации (105)» раздела 2 расчета цифровой код «010»;

- добавили в раздел 2 справки о доходах к 6-НДФЛ (замена 2-НДФЛ) поле «Код бюджетной классификации»;

- сократили в разделе 3 справки о доходах к 6-НДФЛ (замена 2-НДФЛ) один блок информации по уведомлению из налоговой на вычет;

- добавили в приложении к справке о доходах к 6-НДФЛ (замена 2-НДФЛ) поле «Код бюджетной классификации».

Дополнили приложение 4 «Справка о доходах и суммах налога физического лица» к приказу ФНС от 15.10.2020 № ЕД-7-11/753 разделом 6 «Сумма дохода, с которого не удержан налог налоговым агентом, и сумма неудержанного налога».

Сроки сдачи отчетов

Таблица сроков сдачи Формы 6-НДФЛ

Отчетный период

Срок сдачи в 2021 году

1 апреля 2021 года

1 квартал 2021 года

30 апреля 2021 года

2 квартал 2021 года

31 июля 2021 года

3 квартал 2021 года

31 октября 2021 года

1 апреля 2022 года

Юридические лица представляют Форму 6-НДФЛ в налоговую инспекцию по месту своего нахождения, а индивидуальные предприниматели — по месту жительства.

— Титульного листа (Стр.001);

— Раздела 1 «Обобщенные показатели» (Раздел 1);

— Раздела 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц» (Раздел 2).

Форма составляется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

Форма 6-НДФЛ за работников подразделения сдается в инспекцию по месту

учета обособленного офиса.

Исключение предусмотрено для крупнейших налогоплательщиков.

6 НДФЛ Разъяснения

6-НДФЛ Отражение Выплат

Штраф

За несвоевременное представление или за непредставление 6-НДФЛ накладывается штраф. Отсчет просрочки начинается со дня, который следует за крайним сроком представления расчета, предусмотренного законодательством, до дня его фактической сдачи (п. 1.2 ст. 126 НК РФ).

Если Вы опоздали с подачей расчета на срок не более месяца, то заплатите как минимум 1000 рублей. За каждый последующий полный или неполный месяц просрочки штраф увеличится еще на 1000 рублей (п. 1.2 ст. 126 НК РФ).

Штраф полагается и должностным лицам. В соответствии со ст. 15.6 КоАП РФ штраф для руководителя составит от 300 до 500 рублей.

Также оштрафуют, если форма 6-НДФЛ по обособленному подразделению сдана в ИФНС головной организации. Отчет сдается по месту обособленного подразделения.

ФНС уточнила, что при обнаружении ошибки в КПП или ОКТМО, необходимо представить два

1) уточненный – с указанием соответствующих КПП или ОКТМО и нулевыми показателями всех разделов расчета;

2) первичный – с указанием правильного КПП или ОКТМО.

Налоговая инспекция при этом не оштрафует, даже если ошибка исправлена после того, как истекли сроки сдачи формы.

Письмо ФНС от 12.08.2016 № ГД-4-11/14772@

За опоздание с расчетом по 6-НДФЛ предусмотрен штраф 1000 рублей за каждый полный и неполный месяц просрочки.

Если сдать бумажный отчет вместо электронного, то компанию оштрафуют на 200 рублей (ст.119.1 НК РФ и п. 1.2 ст. 126 НК РФ).

При численности физических лиц в компании до 25 человек, можно представлять сведения о доходах физических лиц и суммах исчисленного, удержанного и перечисленного НДФЛ на бумаге.

Требования

к порядку заполнения формы Расчета

1.1. Расчет заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам.

1.2. Если показатели разделов формы Расчета не размещаются на одной странице, то заполняется необходимое количество страниц.

Поле «Стр.» заполняется на каждой странице формы Расчета, кроме страницы 001.

1.3. Не допускается:

а) исправление ошибок с помощью корректирующего или иного аналогичного средства;

б) двусторонняя печать Расчета на бумажном носителе;

в) скрепление листов Расчета, приводящее к порче бумажного носителя.

1.4. Каждому показателю формы соответствует одно поле, состоящее из определенного количества знакомест и в каждом поле указывается только один показатель.

Исключение — показатели, значением которых являются дата или десятичная дробь.

1.5. Для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест), год (поле из четырех знакомест), разделенные знаком «.» — точка.

1.6. Для десятичной дроби используются два поля, разделенные знаком «точка». Первое поле соответствует целой части десятичной дроби, а второе — дробной части десятичной дроби.

1.7. Страницы имеют сквозную нумерацию, начиная с Титульного листа.

Порядковый номер страницы записывается в определенном для нумерации поле слева направо, начиная с первого левого знакоместа.

Номер страницы, имеющий три знакоместа, записывается для второй страницы — «002»; для десятой страницы — «010».

1.8. При заполнении полей используются чернила черного, фиолетового или синего цвета.

В форме Расчета обязательны к заполнению реквизиты и суммовые показатели.

При отсутствии значения по суммовым показателям указывается ноль («0»).

1.9. Если для указания какого-либо показателя не требуется заполнения всех знакомест поля, в незаполненных знакоместах в правой части поля проставляется прочерк.

При указании десятизначного ИНН в поле из двенадцати знакомест показатель заполняется так: «ИНН 5024002119—«.

Дробные числовые показатели заполняются аналогично:

— если знакомест для указания дробной части больше, чем цифр, то в свободных знакоместах соответствующего поля ставится прочерк.

К примеру, сумма начисленного дохода заполняется таким образом:

15 знакомест для целой части и 2 знакоместа для дробной части и, соответственно, при количестве в размере «1234356.50» они указываются таким образом: «1234356———.50».

1.10. Форма Расчета заполняется по каждому ОКТМО отдельно.