Как оформить справку о доходах ИП

Человек, работающий по найму, может подтвердить свой доход справкой по форме 2-НДФЛ, которую ему выдает работодатель. Она может понадобиться, например, для получения кредита, для предъявления в налоговую инспекцию или при последующем трудоустройстве. А как быть индивидуальному предпринимателю, ведь выписать сам себе 2-НДФЛ он не может. Решение этого вопроса зависит от применяемой системы налогообложения. Иногда в таких случаях оформляется справка о доходах ИП.

Какими документами можно подтвердить доход

Справку о доходах самому себе предпринимателю приходится выписывать далеко не в каждом случае. Для подтверждения дохода ему обычно подходят документы, которые оформляются для учета / отчетности по налогам. Индивидуальный предприниматель может выбирать любой налоговый режим, под условия которого он подходит. Соответственно, и доход он будет подтверждать по-разному.

Основная система налогообложения

При применении ОСНО ИП платит налог на доходы физических лиц и подает по итогам года декларацию 3-НДФЛ. Именно ее следует предоставлять при необходимости подтвердить доходы предпринимателя за прошлый год.

Если же требуется подтвердить доходы за год текущий, то делается копия Книги учета доходов и расходов (КУДиР). Если она ведется в электронном виде, ее следует распечатать.

Упрощенная система

Плательщики налога при УСН раз в год подает декларацию, которая и служит подтверждением дохода. Когда необходимо подтвердить его за неполный период, они поступают так же, как ИП и организации – подают копию КУДиР.

Патентная система

Предприниматели на патенте деклараций не заполняют. Но они также, как и на рассмотренных выше системах, должны вести Книгу учета доходов. Ее копия и будет служить подтверждением дохода ИП как за прошлый, так и за текущий год.

Единый налог на вмененный доход

Предприниматели и компании на ЕНВД не подают декларации, поскольку налог от дохода не зависит. КУДиР они по той же причине вести не должны, хотя право такое у них, конечно же, есть. Как ИП на вмененке получить справку о своих доходах? Если он планирует их подтверждать, то придется все же вести учет официально. Тем более что все плательщики ЕНВД, конечно же, ведут его для себя, чтобы контролировать различные показатели.

Другое дело, что в отличие от прочих налоговых систем, специальной формы КУДиР для ЕНВД не разработано. Но предприниматель может сделать это сам, взяв за образец аналогичный регистр другой налоговой системы.

В Книге нужно фиксировать операцию, ее дату, подтверждение ее проведения. Это первичный документ о поступлении и расходе денежных средств – выписки из банков к безналичным операциям, чеки или отчеты оператора фискальных данных по наличным операциям.

Налог на профессиональный доход

Новый налоговый режим НПД могут применять не только самозанятые лица, но и предприниматели без сотрудников, которые не осуществляют розничную торговлю и удовлетворяют некоторым другим условиям. Как индивидуальному предпринимателю сделать справку о своих доходах при применении этого режима? На самом деле, это самый простой случай.

Для взаимодействия с инспекцией плательщики НПД используют приложение «Мой налог». В нем они могут оформлять кассовые чеки, сообщать информацию о продажах, получать квитанции на уплату налога из ФНС. Среди прочего в этом приложении можно получить справку о доходе ИП.

Если все же требуется справка

Иногда можно столкнуться с тем, что банк или другая организация, требующая подтверждение заработков, просят именно справку – декларации и КУДиР их не устраивают. Где взять справку о доходах ИП? Может ли ее выдать инспекция? Этот вопрос лучше задать в своей ИФНС. Бывает, что там идут навстречу и оформляют такой документ на основании отчетности. В ином случае предпринимателю не остается ничего иного, кроме как оформить ее самостоятельно.

Справка о доходах для ИП составляется в произвольной форме, поскольку унифицированной нет. Чтобы она имела законную силу, в нее нужно включить все реквизиты, обязательные для первичного документа:

- наименование и дата составления;

- полное имя (ФИО) предпринимателя;

- суть операции или факта, который удостоверяется. В данном случае это величина дохода ИП;

- должность, фамилия, инициалы и подпись человека, который подписывает документ, то есть самого же предпринимателя. Помимо ИП, это может быть бухгалтер.

Сделать справку о доходах можно за любой период, за который необходимо их подтвердить. Например, за квартал, полный или неполный год.

Справку нужно составить на фирменном бланке, если он есть, либо просто перечислить в шапке все основные реквизиты ИП: ИНН, ОГРНИП, адрес ведения деятельности и контактные данные. Если справка для госоргана или банка, стоит добавить в нее паспортные данные предпринимателя.

Справка о доходах ИП самому себе должна как-то называться. Например, «Справка о доходе индивидуального предпринимателя за последние 3 месяца». Такая бумага может потребоваться ИП для органа социальной защиты или службы занятости.

Что касается срока справки, то опять же специальных условий нет. Но логично предположить, что справка о доходах за 2020 год будет действовать в течение 2021 года. А если нужно подтвердить доходы за квартал – в течение следующего квартала. Если справка оформляется в отношении доходов за текущий год, то ее можно использовать до его окончания. Однако надежнее сделать справку о доходах непосредственно тогда, когда она нужна – это снимет все вопросы о ее актуальности.

Выводы

Если предприниматель применяет ОСНО либо УСН, вместо справки он может подтвердить свой доход соответствующей декларацией. ИП на патенте могут представить вместо этого Книгу учета доходов, на ЕНВД – ее аналог, разработанный самостоятельно. Те же, кто платит НПД, могут оформить документ в приложении «Мой налог».

Справка о доходах ИП самому себе также иногда оформляется. Ее можно сделать в свободной форме на бланке с реквизитами предпринимателя и закрепить его подписью.

Справка о доходах ИП, где индивидуальному

Как ИП взять справку о о доходах для социальной защиты в 2019 году? Это справка 2-НДФЛ? Или какая то другая справка? Поясним и приведем образец.

Зачем ИП может понадобиться справка о доходах для соцзащиты

Справка о доходах для соцзащиты потребуется работнику в случае, если ему необходимо представить информацию о своем доходе для оценки органами соцзащиты финансового состояния его семьи для дальнейшего назначения социальных льгот и пособий (например, льготы на оплату коммунальных услуг), в случае отнесения его семьи к малоимущим семьям (Постановление Правительства РФ от 20.08.2003 N 512).

Как подтвердить доходы

Если ИП работает по трудовому договору, то он может получить справку у работодателя. А если нет? Что делать тогда? Ответы на эти вопросы зависят от налоговой системы ИП.

ИП на общей системе налогообложения

Предприниматели на общей системе налогообложения (ОСН) могут подтвердить свой доход, представив заверенную копию налоговой декларации о доходах (форма 3-НДФЛ) за прошедший год (ст. 229 НК РФ). Это их самый главный документ о доходах. К примеру, в 2019 году подойдет декларация за 2018 год (если она сдана).

ИП на спецрежиме УСН или ЕСХН

Предприниматели на упрощенной системе налогообложения (УСН) или на спецрежиме, предусматривающем уплату единого сельскохозяйственного налога (ЕСХН), для подтверждения своих доходов могут представить заверенную копию налоговой декларации за прошедший год (ст. 346.10, ст. 346.23 НК РФ).

ИП на патенте

ИП на патентной системе налогообложения подтвердить свой доход налоговой декларацией не смогут, так как при применении патента декларация не представляется (ст. 346.52 НК РФ). Свои доходы предприниматель на патенте отражает в книге учета доходов ИП (п. 1 ст. 346.53 НК РФ).

ИП на ЕНВД

Также не смогут подтвердить свой доход налоговой декларацией и предприниматели на системе налогообложения в виде единого налога на вмененный доход (ЕНВД), так как они декларируют ежеквартально вмененный доход (то есть потенциально возможный доход), а не реальный (ст. 346.27, п. 1 ст. 346.29, п. 3 ст. 346.32 НК РФ).

Соцзащиту не устраивают декларации, они хотят справку: что делать?

Если же необходимо представить сведения о доходах за более короткий период (например, за прошедшие три месяца текущего года для органов соцзащиты), то сведения, указанные в данных декларациях за прошлый год, не подойдут. Также, как мы уже выяснили, некоторые ИП, в принципе, не сдают никаких деклараций.

В таком случае – нужно выдать справку о доходах самому себе!

В этой справке укажите:

- реквизиты ИП (ФИО ИП, ИНН, адрес, телефон);

- реквизиты паспорта и данные свидетельства о регистрации ИП;

- величину дохода ИП за три последних месяца, предшествующих месяцу составления справки ИП для соцзащиты.

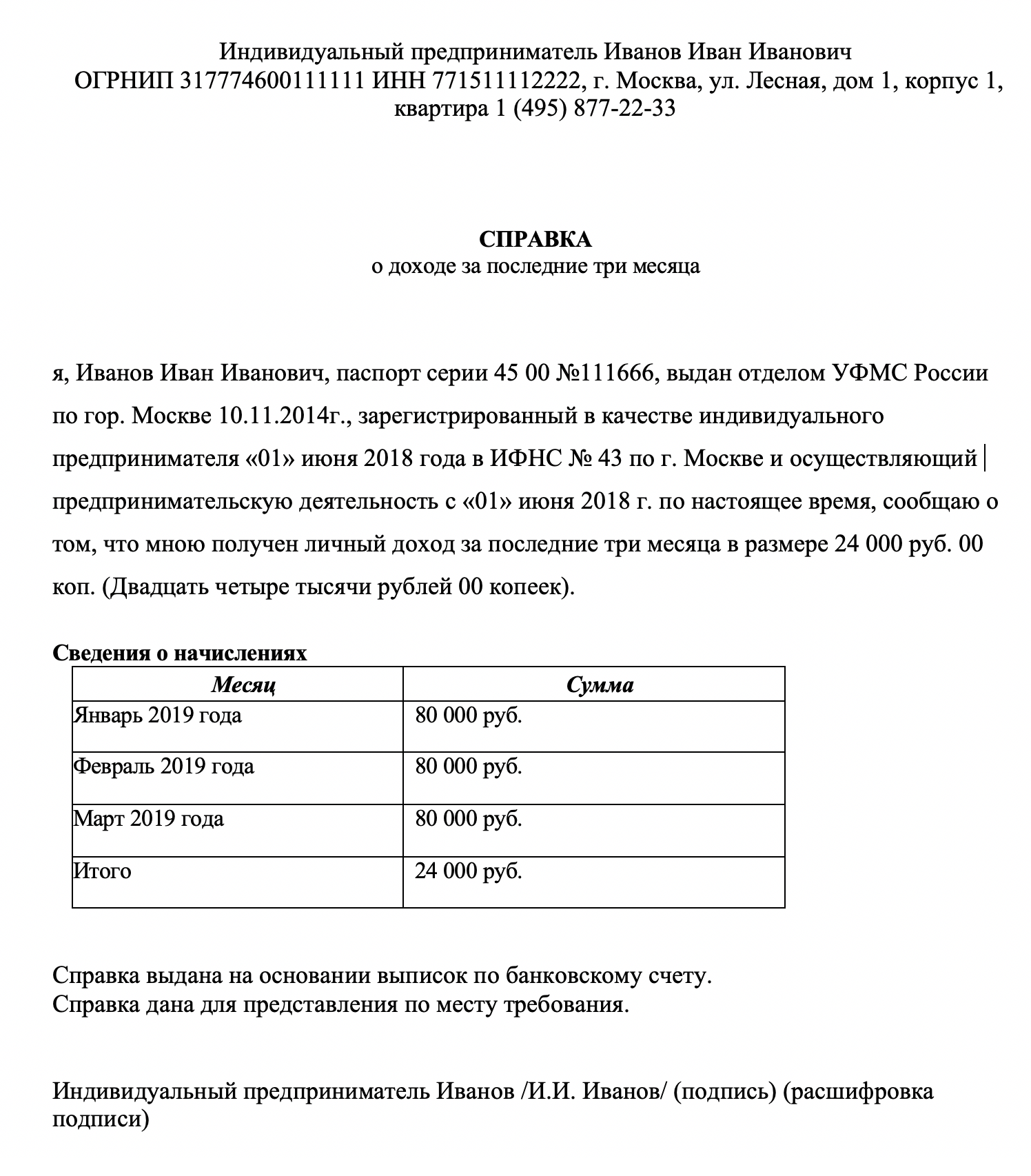

Образец справки ИП для соцзащиты в 2019 году

Далее приведем образец справки ИП для соцзащиты в 2019 году:

Заметим, что ИП вправе работать без печати. Требование кем-либо проставления печати на справке – незаконно!

Справка о доходах ИП самому себе

Предприниматели часто сталкиваются с проблемой представления справки о доходах. Ее могут потребовать различные государственные структуры, кредитные организации и т.п. Наемные работники получают документ о своих доходах в бухгалтерии по месту трудоустройства или непосредственно у работодателя, а где взять справку о доходах ИП? Существует несколько вариантов решения проблемы.

Как получить справку о доходах ИП

Обычно работающие граждане представляют по месту запроса справку формы 2-НДФЛ от работодателя. Для ИП такой вариант возможен, только если он работает на кого-либо по трудовому договору, получая заработок, облагаемый НДФЛ. Оформить такой документ в отношении своих предпринимательских доходов сам себе ИП не вправе, а утвержденной формы справки о доходах ИП не существует. Так что же можно предпринять?

Если требуется справка о доходах ИП для банка

Большинство финансовых организаций готовы рассматривать другие достоверные источники, содержащие необходимые сведения для кредита, вместо справки о доходах для ИП. Желательно предварительно уточнить в банке, возможно ли подтверждение данных иными документами.

Что можно представить вместо справки о доходах ИП:

Для ИП на ОСНО — копию декларации 3-НДФЛ, принятой ИФНС. Для сведений о доходах текущего года – копию «Книги учета доходов и расходов ИП» (утв. Приказом Минфина от 13.08.2002 № 86н/БГ-3-04/430 с изм. от 19.06.2017).

«Упрощенцы» представляют за прошедший год копию декларации по УСН, а за текущий период – копию КУДиР (утв. Приказом Минфина от 22.10.2012 № 135н в ред. от 07.12.2016).

ИП на патенте – копию патента и «Книгу учета доходов» (утв. Приказом Минфина от 22.10.2012 № 135н).

Лицам, применяющим ЕНВД, сложнее – ежеквартальная декларация их реальные доходы не подтверждает, а отдельного регистра, в котором нужно вести учет, нет. Можно предложить банку для рассмотрения самостоятельно разработанный документ, учитывающий всю выручку и расходы, с приложением копий первичных документов. К примеру, по безналичным расчетам – банковские выписки, по наличным – распечатки данных о выручке из личного кабинета ОФД.

ИП, перешедшие на уплату налога на профдоход (самозанятые), могут сформировать справку о доходах за отчетный год в мобильном приложении «Мой налог».

Если банк не устроят предложенные варианты, придется выписывать справку от своего имени.

Как сделать справку о доходах ИП самостоятельно

Так как в законодательстве нет обязательного для применения бланка, составляется справка о доходах ИП в свободной форме. Можно заранее узнать о требованиях к подобным справкам в той организации, куда будет представлен заполненный документ. В справке рекомендуется прописать реквизиты, обязательные для первичной документации (п. 2 ст. 9 Закона от 06.12.2011 № 402-ФЗ):

фамилию, имя, отчество ИП, выписывающего справку;

содержание факта (величина дохода) с указанием единиц измерения (рубли);

должности и подписи лиц, визирующих документ (достаточно подписи самого предпринимателя).

В законе говорится об учетных документах, но данные правила применимы и к справкам произвольной формы. Для подтверждения дохода за весь требуемый период времени обычно составляется один документ (например, справка о доходах за период 2017-2019 гг.), выписывать справку о доходе по отдельности за каждый календарный год не стоит, если этого не требует сторона, запрашивающая документ.

Как может выглядеть заполненная справка о доходах ИП, образец ее приведем ниже.

Подписывает справку сам ИП. Если предпринимателем принято на работу лицо, выполняющее обязанности бухгалтера (или главного бухгалтера), то дополнительно в документе может расписаться и этот сотрудник.

Для представления в соцзащиту

Государственные органы соцзащиты обычно запрашивают сведения о доходе для оценки финансового состояния семей и предоставления им каких-либо региональных или федеральных льгот. Например, справка о доходах ИП для соцзащиты потребуется для получения им компенсаций по оплате коммунальных услуг для малоимущих семей (в соответствии с законом от 05.04.2003 № 44-ФЗ) или при оформлении ему пособий как опекуну.

В ст. 9 закона № 44-ФЗ говорится, что доходы от предпринимательства за входящие в расчетный период месяцы рассчитываются делением полученной за этот период суммы на количество месяцев ведения деятельности (получения доходов) в расчетном периоде. То есть, фактически закон разрешает для льгот использовать сведения из отчетных форм предпринимателя (деклараций и регистров учета). Но чаще территориальные соцорганы предпочитают получить уже готовую справку о доходах ИП для пособия.

При заполнении используются указанные выше правила. Период, за который указываются сведения, обычно составляет 3 месяца; доходы отражаются до вычета из них налогов (ст. 4, 7 закона № 44-ФЗ).

Скачать справку доходов ИП, подходящую для соцзащиты, можно ниже.

Таким образом, закон не запрещает оформлять справку о доходах ИП самому себе. Только в ней должны отражаться данные, соответствующие фактическому учету. За документы для кредитора, содержащие недостоверные сведения, ст. 159.1 УК РФ предусмотрено наказание. Виновное лицо могут оштрафовать на сумму 120000 руб., назначить принудительные работы или лишить свободы сроком на 2 года. Вместо справки предприниматель может представить другие документы – налоговую отчетность и регистры, содержащие показатели его хозяйственной деятельности.

Справка о доходах ИП, ее форма и структура, порядок получения

Чтобы получить денежный банковский кредит, оформить социальную помощь от государства, стать на учет в центр занятости, необходимо подтвердить уровень своего дохода. Конечно, если это наемный работник – проблема решается просто получением справки от бухгалтерии компании.

Сложнее, если гражданин является индивидуальным предпринимателем. Предлагаем рассмотреть, как это происходит на практике,как оформляется справка о доходах ИП.

Как ИП подтвердить свои доходы

Стандартным решением для подтверждения своих доходов является предоставление гражданином справки по форме 2-НДФЛ. Учитывая особенности деятельности ИП получить такую справку он сможет только в случае совмещения работы в компании и предпринимательской деятельности. Если же ИП ни с кем не сотрудничает, находится на упрощенном либо на общем налогообложении, для подтверждения доходов ИП сможет предоставить копию декларации 3-НДФЛ.

Важно, чтобы на декларации 3-НДФЛ присутствовала отметка ИФНС, либо была квитанция о приеме документа оператором налоговой службы. В случае, если подобный вариант не устраивает запрашивающую документы организацию, в качестве компромиссного варианта может выступить справка о доходах в свободной форме.

Нужно учитывать, что предприниматели могут находиться на разных системах налогообложения:

- основная система налогообложения (ОСНО);

- упрощенном налогообложении (УСН);

- иметь единый налог на временные доходы (ЕНВД);

- вести бизнес по патенту (ПСН).

Помните, для подтверждения доходов ИП целесообразно изначально проговорить с получателем документов (банком, государственным учреждением), альтернативные варианты подтверждения этой позиции.

Ведение бизнеса на ОСНО или УСН

Итак, если ведение бизнеса осуществляется на ОСНО, либо по УСН каждый индивидуальный предприниматель обязан ежегодно подавать декларацию о доходах по форме 3-НДФЛ. Этим документом подтверждаются все доходы прошедшего года.

В случае необходимости предоставления дополнительных данных о доходах текущего года, сделать это можно с помощью Книги учета доходов и расходов. Потребуется сделать копию этого документа (оформить выписку за нужный период), подписать и заверить собственной печатью.

В качестве альтернативы подтверждения доходов текущего периода могут выступать:

- первичные документы, подтверждающие ведение бизнеса;

- специальный регистр, где зафиксированы и систематизированы все денежные операции;

- справка в произвольной форме с подписью и печатью ИП.

Помните, все предоставленные данные в будущем (по истечению года) должны будут найти отражение в финансовой и налоговой отчетности. В противном случае ИП может ожидать солидный штраф, а также блокировка всех расчетных счетов.

На ЕНВД

В случае ведения дел по ЕНВД подтверждение доходов может оказаться немного сложнее. Дело в том, что декларация по ЕНВД не дает возможности подтвердить доходы предпринимателя, ведь тут они не учитываются при подсчете налогов. ЕНВД берется от теоретической суммы дохода, а он, в свою очередь, рассчитывается исходя из доходности и объемов бизнеса. По этой причине, и Книга доходов у таких бизнесменов не ведется.

То есть каждый квартал они заявляют (декларируют) только о потенциально возможном доходе. Да и налоговые органы не предоставляют каких-либо справок, документов, подтверждающих уровень дохода таких предпринимателей.

Чтобы подтвердить уровень доходов в такой ситуации, целесообразно действовать по следующему алгоритму:

- Завести реестр операций, подтверждающих хозяйственную деятельность предпринимателя.

- Регулярно вносить сведения о всех действиях, с указанием номера договора, банковских чеков, выписок, данных личного кабинета плательщика, других первичных документов.

- Подготовить на основании регистра справку произвольной формы с собственной подписью и печатью. Как вариант, просто распечатать (снять копию), с той части регистра, где находится период деятельности, что нужно подтвердить. Такие документы должны будут должным образом заверены (подпись и печать ИП).

Помните, в получении дополнительных благ (например, кредитов, социальной помощи) заинтересован сам ИП, поэтому в его интересах подготовить четкий учет всех своих доходов и расходов.

На ПСН

Специфика ведения бизнеса после покупки патента позволяет ИП избежать составления какой-либо отчетности. Тут расчет налога осуществляется сразу при покупке патента. В дальнейшем подавать годовую декларацию не требуется. Патент может выдаваться на срок от одного до двенадцати месяцев. Можно получить сразу несколько патентов для работы в разных регионах, либо с целью осуществления различных видов деятельности. Для таких бизнесменов нет обязательного требования наличия кассовых аппаратов.

Но это вовсе не означает, что он не должен фиксировать уровень своего дохода. Ведь превышение определенной патентом суммы (максимально возможный лимит 60 млн. рублей в год) повлечет за собой запрет ведения бизнеса на патенте. Поэтому у таких предпринимателей в обязательном порядке должна вестись Книга учета доходов.

Исходя из этого, чтобы подтвердить полученный доход, ИП должен:

- иметь должным образом оформленную Книгу учета доходов, с которой можно сделать копию, либо выписку;

- хранить первичные документы, подтверждающие осуществление хозяйственных операций;

- используя описанные выше документы подготовить произвольную справку о собственных доходах.

Помните, если отсутствуют какие-либо отчетные формы государственного образца, на которые можно сослаться как на доказательство, единственным законным подтверждением хозяйственной деятельности будут первичные документы (акты выполненных работ, договора, накладные и другие подобные).

Форма и структура справки

Очень часто государственные органы действуют по четко установленному бюрократическому сценарию, исключающему прием каких-либо документов, кроме тех, что указаны в перечне. В этом случае, если требуется «справка о доходах», у вас не захотят принимать какие-либо другие документы (копии налоговых деклараций, регистров, Книг учета доходов, первичных документов).

Сама же справка о доходах не имеет какой-либо четко сформулированной (обязательной) структуры. Но некоторые реквизиты в таком документе должны присутствовать в обязательном порядке. В этот перечень вошли:

- Наличие реквизитов. Здесь должно быть указано ФИО бизнесмена, его налоговый номер, расчетный счет, контактные (регистрационные) данные, телефон, позволяющие провести идентификацию конкретного предпринимателя.

- Название документа, его номер регистрации, дата оформления. Эта позиция позволяет идентифицировать сам документ, а также найти первоисточник в будущем (в случае необходимости).

- ФИО, должность (статус) гражданина (сотрудника), которому выдается подобный документ. Если справка оформляется самому себе, потребуется полностью продублировать реквизитную часть.

- Требуемая организацией информацию о доходах. Здесь возможны варианты (следует изначально уточнять, куда вы ее в дальнейшем будете направлять). Сумма доходов может указываться одной позицией за весь запрашиваемый период, а может разбиваться по месяцам с предоставлением расшифровок по каждой позиции.

- Подпись руководителя и главного бухгалтера. В случае с ИП такой документ подписывает он сам и главный бухгалтер. Если ведение бизнеса и бухгалтерской отчетности осуществляется одним человеком, он просто дважды подписывается под такой справкой. Подпись заверяется печатью.

Помните, некоторые банковские и государственные структуры предоставляют образцы желаемых документов (в том числе и о доходах). Если получить такой образец заблаговременно и заполнить его своей информацией – это может существенно упростить процедуру дальнейшего общения.

Получение справки в налоговых органах

Сегодня получение какого-либо официального документа, с налоговой службы, подтверждающего уровень дохода индивидуального предпринимателя не предусмотрено. Вместе с этим, закон не запрещает налоговой выдавать бизнесменам справки, ответы на обращения, другие письменные документы в пределах их полномочий.

Таким образом, решение вопроса о получении официальной справки с налоговой, подтверждающей доход, зависит исключительно от желания конкретной налоговой инспекции.

Здесь можно выделить несколько практических нюансов. Налоговая служба не имеет полномочий предоставлять информацию о том, чего нет у нее в наличии. То есть можно получить подтверждение исключительно по ранее предоставленной фискальному органу декларации о доходах за предыдущий период. Не подтвержденные налоговыми декларациями периоды ведения бизнеса (текущий год), здесь даже не станут рассматривать.

Тут, чтобы упростить процесс взаимодействия, ИП вместе с официальным запросом на предоставление информации может приложить подготовленный проект справки о подтверждении доходов со ссылкой на ранее принятые этой налоговой декларации о доходах по установленной форме. Таким образом вы значительно увеличиваете свои шансы получить официальный документ от государственной структуры.

Помните, у фискальной службы нет обязательства предоставления документов о доходах индивидуальных предпринимателей. Поэтому какие-либо обжалования (в любые структуры, и даже через суд) отказов предоставлять подобную информацию бесперспективные. Все решается исключительно на местном уровне путем переговоров.

Срок действия справки

Учитывая, что справки о доходах подтверждают короткий промежуток времени (три прошедших месяца), срок их действия по общему правилу не должен превышать месяц. В зависимости от подтвержденного периода, а также требований конкретного учреждения их срок может быть немного увеличен, либо сокращен (например, для получения кредитов, займов, рассрочек).

Обычно информацию о действительности конкретного типа документов можно уточнить через организацию, куда они подаются.

Помните, если документ имеет непродолжительный срок действия, его оформление целесообразно проводить в самый последний момент, после того, как все другие требуемые документы будут получены (оформлены, заверены).

Что делать ИП, когда требуется справка о доходах? Есть ли установленная форма этой справки? — все подробности в этом видео:

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.