Учет операций розничной торговли в 1С: Бухгалтерия

Одним из самых популярных среди пользователей является учет операций розничной торговли в 1С: Бухгалтерия. Как правило, это первая категория проводок, с которой нужно ознакомиться предпринимателям при переходе на полноценную систему учета. Кроме налоговых обязательств, которые возникают перед пользователями по отношению к правильности проведения и фиксации операций хозяйственного учета, применяемая двойная запись помогает сделать операции более прозрачными.

Это позитивно отражается на общем состоянии торгового запаса, коэффициенте оборачиваемости и, в конечном итоге, на прибыли. Предлагаемая система проводок помогает обслуживать сложную товарную номенклатуру, размещенную на нескольких складах, и исключить пропажу оприходованного товара.

Возможности 1С: Бухгалтерия

Данная популярная программа, которая стала уже стандартом отечественного бухгалтерского учета, рассчитана на регистрацию операций автоматизированных и неавтоматизированных торговых точек. Во втором случае подразумевается, что проводки осуществляются специалистом, который данные вводит самостоятельно. Именно такая форма наиболее подходит для предпринимателей, поэтому инструкция, как отражать торговые операции, глубоко не изучая программное приложение, необходима в самом начале работе с программной средой.

Прежде всего, в рамках учета розничных продаж 1С: Бухгалтерия обеспечивает связь между рядом документов первичного и бухгалтерского учета, в частности, обеспечиваются следующие проводки:

- поступление и оприходование товаров на складе;

- ценообразование;

- перемещение на розничный склад;

- продажа товара;

- инкассация и прием выручки на расчетный счет.

Даже если у вас нет складских помещений, бухгалтерская проводка будет включать:

- приемку товара по накладной от поставщика розничной точкой продаж на оптовом складе, даже если поставщиком является внутреннее производство;

- установку цены продажи и передачу товара на розничный склад;

- продажу продукции;

- поступление выручки от продажи;

- отгрузку товара с розничного склада.

В интерфейсе все организовано достаточно просто, главное, усвоить описанный выше алгоритм и научиться его правильно отражать в бухгалтерском учете.

Последовательность операций учета операций розничной торговли в 1С

В 1С: Бухгалтерия наименования операций соответствуют практике бухгалтерского учета, чтобы сам процесс был интуитивно понятен для опытных бухгалтеров. Кроме всего, система учета является сквозной, чтобы специалисты, меняющие рабочее место, могли быстро разобраться в проводках.

Поступление товаров и услуг

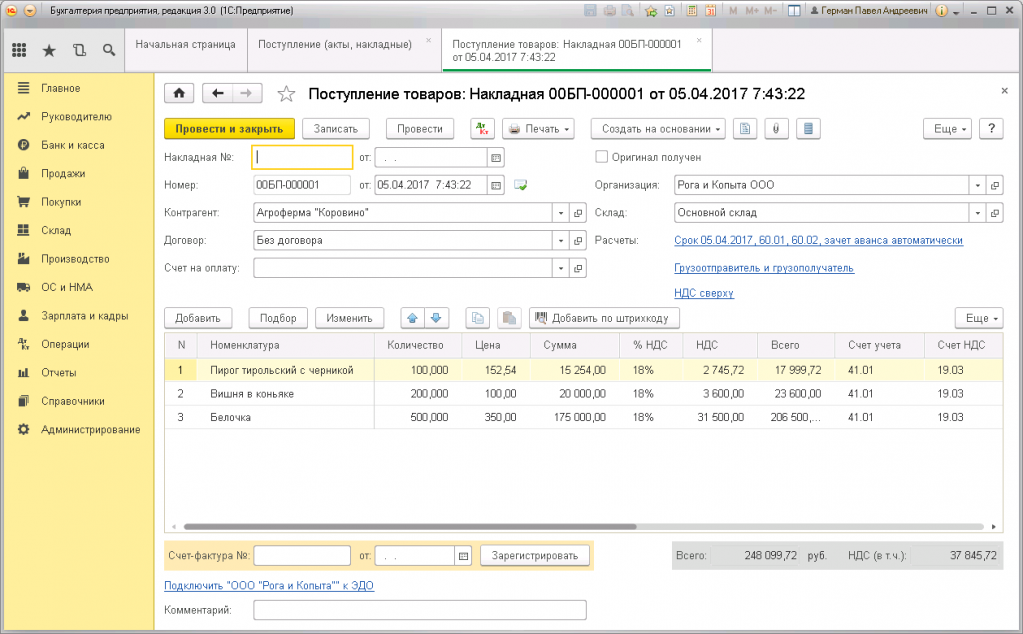

Итак, поступление товаров регистрируется в программной вкладке «Поступление товаров и услуг». Что потребуется для регистрации:

- первичный документ – документ отгрузки от поставщика, обычно это накладная с номером. В отдельном случае это может быть акт приемки-передачи работ;

- в приложении имеется пометка, позволяющая отслеживать наличие первичных документов, так как часто передаются бумажные или электронные копии. Пометку «оригинал получен» ставится в том случае, если пришел документ с «мокрой» печатью;

- номер и дата формируются программой по мере поступления и текущей даты приемки;

- есть еще одна интересная пометка для бухгалтеров, работающих на ряд работодателей «в облаке». Можно поставить название в поле «Организация» и программа сама разнесет данные по разным торговым организациям.

Это полезно и для тех случаев, когда в рамках одной торговой сети работает несколько предпринимателей, принимающих и отгружающих конкретные товары. Это позволяет оптимизировать налоговые выплаты, но при этом требуется обеспечить сквозной хозяйственный учет. Компании должны быть зарегистрированными в системе, тогда можно выбрать по названию из выпадающего меню;

- в поле «Склад» указывается тип склада. Это могут быть стандартные «виртуальные» позиции, как «Оптовый склад» или «Основной склад», так и собственные места хранения;

- в поле «Контрагент» отражаем поставщика. Если его нет в списке, нужно предварительно создать новое предприятие и отразить его в базе «Контрагентов»;

- договор с «Контрагентами» обычно один и регистрируемый при создании поставщика, в поле «Договор» документ проставляется автоматически;

- «Счет», если выписывался и имеется в базе;

- «Расчеты» – требуется выбрать тип расчетов с поставщиком;

- «Грузоотправитель» и «Грузополучатель»: эти графы заполняются, если отправка и получение товара осуществлялись не напрямую, а через компании, обеспечивающие доставку. Это может быть и собственное отделение, это часто необходимо, чтобы обеспечить сохранность продукции во время доставки при привлечении внешних исполнителей;

- налог на добавленную стоимость в графе «НДС» рассчитывается автоматически на основе данных в карточке контрагента.

После заполнения данных товар добавляется при нажатии кнопки «Добавить». Если товар типовой, то программа сохраняет номенклатуру. В этом случае нужно добавить только наименование и количество принимаемой продукции, отраженное в накладной. Не забудьте сверить с фактически принятым товаром!

Дополнительные пометки, как страна происхождения и ГТД, заполняются по необходимости. Счет-фактура, предоставленная поставщиком, также отражается в проводке – регистрируется номер и дата. Эти данные можно заполнить внизу документа.

После осуществления этих операций товар является оприходованным.

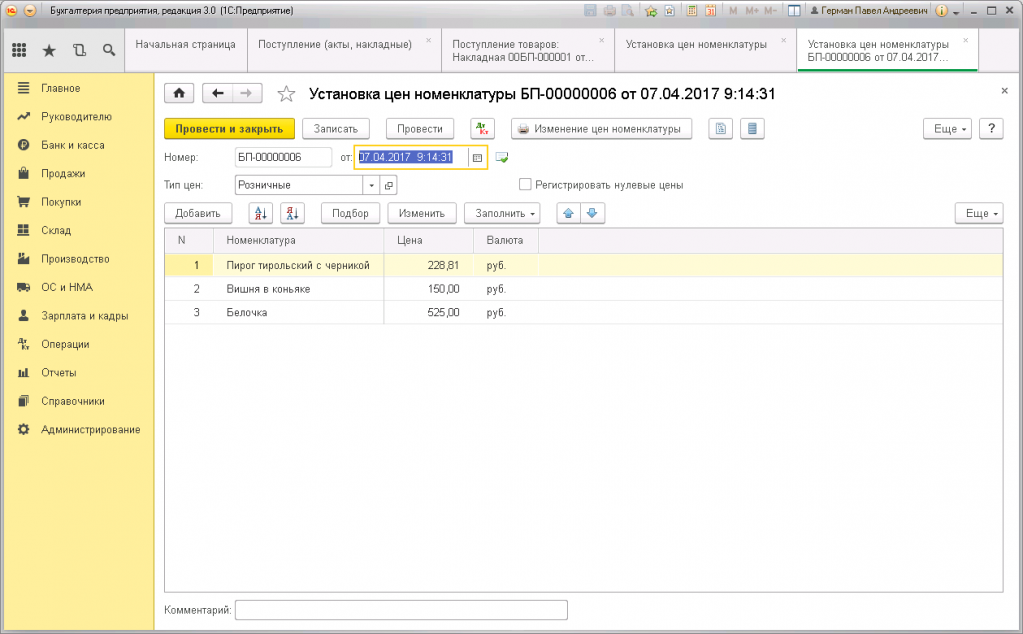

Ценообразование

Следующим этапом регистрации товара и подготовки его к продаже является установление цены. Это делается с помощью документа «Установка цен номенклатуры». Его можно найти в меню «Склад». Данные вносятся специалистом вручную, при этом можно на все товары устанавливать цены автоматически в предыдущем документе. Такой вариант подходит предприятиям, использующим фиксированную торговую наценку.

При ручном внесении данных нужно ввести непосредственно стоимость товара и тип цены. Приложение позволяет сделать разные типы цен, например, в разных валютах или цены для разных категорий покупателей. Если такая возможность в программе отсутствует, эту проблему решают созданием нескольких документов с разными типами цен. Таким образом, товар на розничный склад будет передан не целой партией, а по частям с разной торговой наценкой.

Имеется возможность регистрации бесплатных товаров, тогда в этом случае проставляется отметка в поле «Регистрировать нулевые цены». Однако параметр будет применен только к тем наименованиям, у которых не были проставлены цены. Регистрация нулевой цены для платной продукции недопустима.

В процессе допускается изменение цены в %. Это можно сделать, выбрав напротив цены кнопку «Изменить».

После назначения стоимости товар должен быть перемещен формально на розничный склад, его функции может выполнять торговый зал.

Перемещение товара на розничный склад

За эту операцию с ранее оприходованным товаром отвечает документ «Перемещение». Фактически она подразумевает регистрацию товара на разных счетах учета при использовании двойной записи. 1С: Бухлгалтерия проводки делает самостоятельно, отражая нужные суммы по дебету и кредиту счетов, используемых предприятием для учета деятельности.

Как уже говорилось выше, перемещать можно не всю партию, а по частям, причем под разными ценами. При множественных проводках можно выполнить автоматическое перемещение с помощью кнопки-функции «Создать на основании». В этом случае все данные проставляются программой, но нужно указать тип и вид склада, а также количество перемещаемого товара.

Программное приложение ориентировано на разных пользователей и разные предприятия. Поэтому товар одной партии можно переместить на разные объекты складского розничного хранения.

Обратите внимание, что переместить больше, чем имеется на оптовом складе, нельзя. При вводе некорректных данных будет показано оповещение об ошибке.

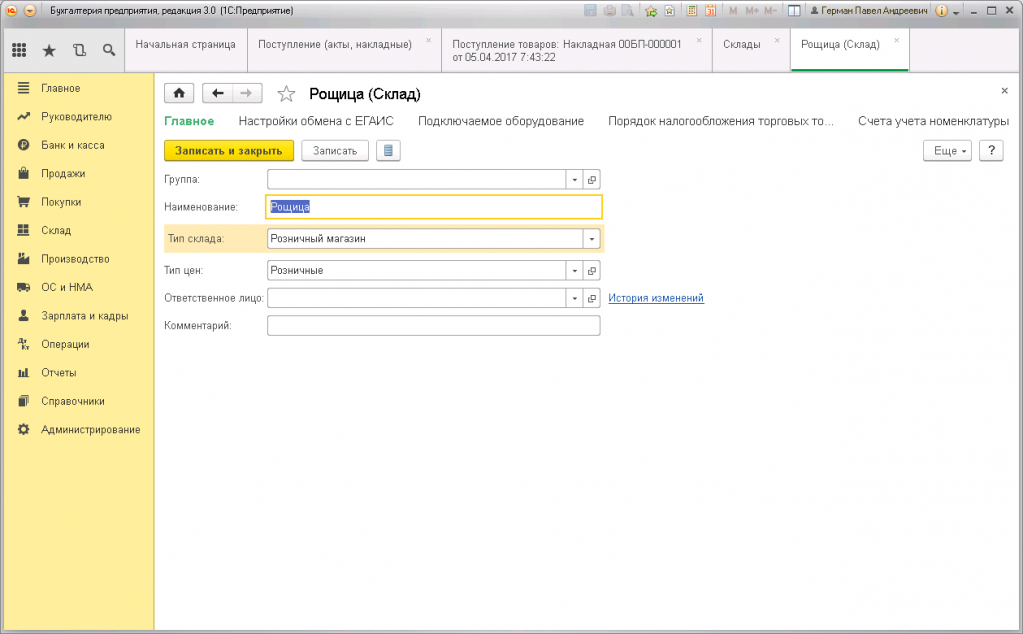

Торговый зал и розничный склад

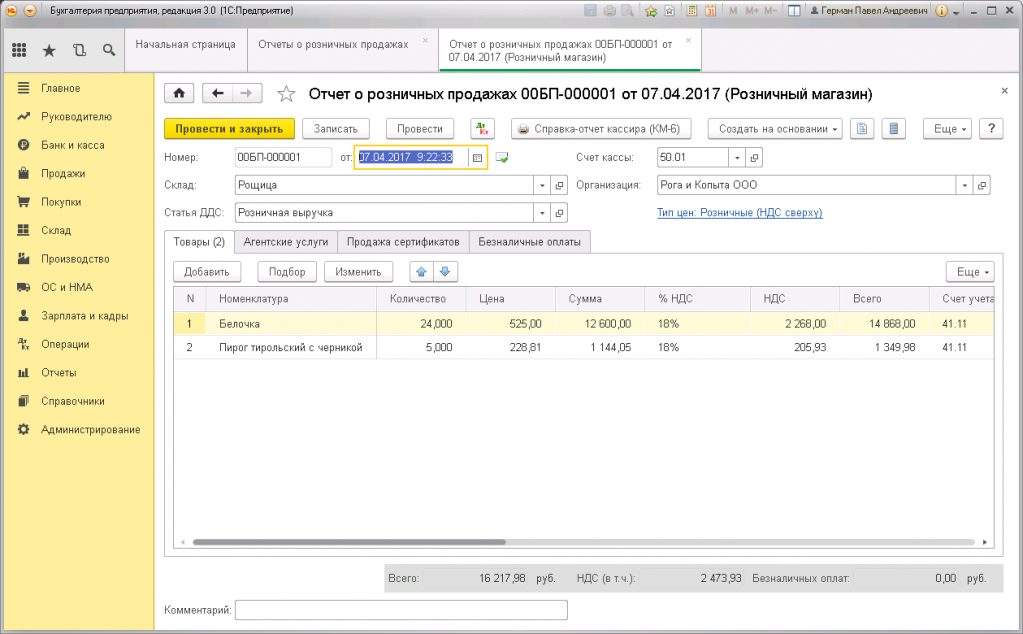

После перемещения товара на розничный склад его можно продавать. Продажи могут вестись со склада или «Торгового зала», если имеется специализированное место хранения и требуется учет. Отличием продаж в этом случае будет формирование отчета о дневной выручке и реализации под названием «Отчет о розничных продажах». Он создается по каждому отдельному складу, который работает с «Торговым залом».

При этом нужно внести следующие данные:

- тип или номер склада, выбрать из списка;

- статью прихода – укажите «Приход денежных средств с розничной выручки»;

- счет кассы – указывается счет регистрации кассовой наличности;

- иногда нужно указать счет учетности и счет доходов, если это не сделано субконто. Имеются в виду счета бухгалтерского учета, по которым осуществляются проводки двойной записи.

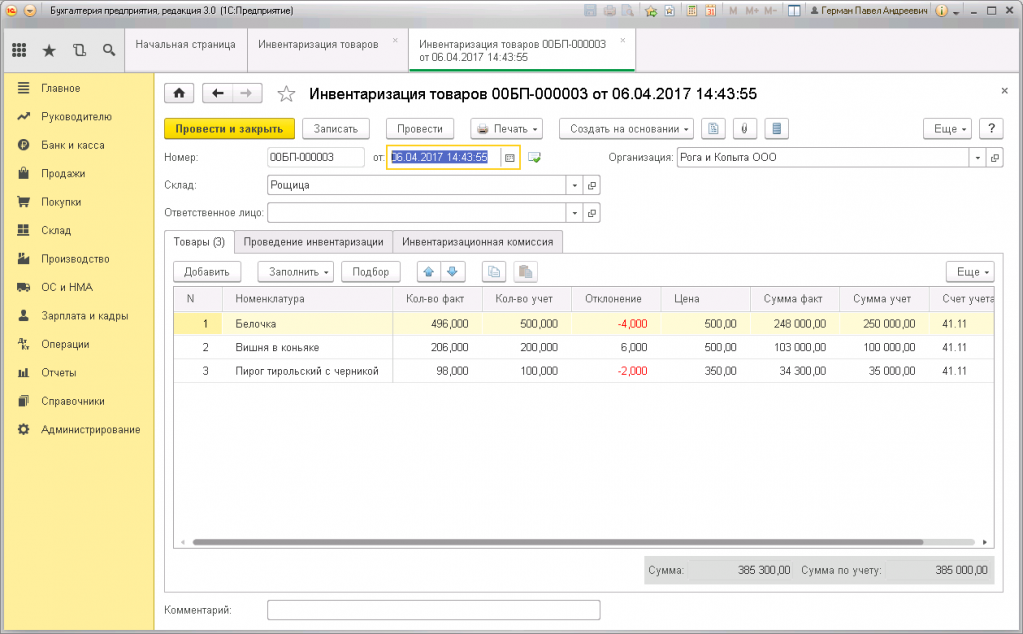

Перед продажами принято делать инвентаризацию в соответствующей вкладке в меню «Склад» – «Инвентаризация товаров». Данная возможность позволяет отразить остатки по складу и заполнить «Торговый зал» автоматически. В этом случае на экран выводится вся доступная номенклатура на складе с фактическим количеством. Остается только проверить физическое соответствие товара и подготовить его продажу в учете. Если товар продан, он должен появиться в колонке «Отклонение».

После инвентаризационной проверки можно сделать автоматический экспорт номенклатуры с помощью «Создать на основании…». В этом случае появляется «Отчет о продажах», который будет проведен при внесении или поступлении выручки.

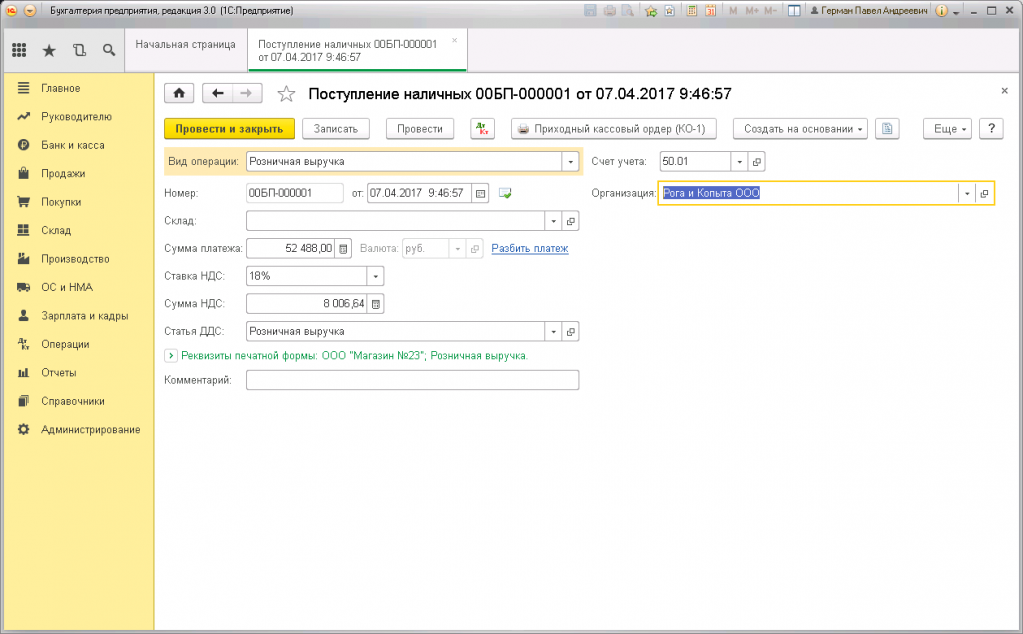

Касса – поступление денежных средств

Этот документ можно найти в меню «Банк и касса», он называется «Поступление наличных».

При поступлении выручки заполняются следующие данные:

- наименование товара;

- вносится вид операции: розничная выручка;

- вид и номер склада из списка;

- сумма выручки.

В результате в таблице добавляется строка платежа по товару и статья ДДС. После проведения документа, нужно провести отчет о продажах. Эти операции можно делать автоматически в автоматизированных точках продаж.

Отражение выручки в бухгалтерском учете: проводки и примеры

Выручка, как самый общий показатель финансовых результатов, является важнейшей категорией учета и анализа доходов предприятия, а следовательно рентабельности и устойчивого финансового положения. Рассмотрим порядок отражения выручки в бухгалтерском учете и отчетности на примере с проводками.

Отражение выручки в бухгалтерском учете

Выручка – это сумма денежных средств, причитающихся организации от контрагентов за проданную продукцию, товар, произведенные работы или оказанные услуги (п.5 ПБУ 9/99).

Суммы выручки, приносящие прибыль организации, независимо от вида экономической деятельности, учитывают на счете 90 «Продажи».

На счете 90 «Продажи» собирается вся информация о доходах и расходах организации, которая сопровождается производственно-реализационным процессом. Счет 90 в бухгалтерском учете является активно-пассивным, следовательно, кредитовый оборот отражает общую сумму выручки дохода, а дебетовый оборот отражает общую сумму расходов.

На счете 90 отражаются проводки по учету выручки по следующим видам:

- Реализация готовой продукции, товаров, полуфабрикатов собственного производства;

- Выполнение работ и оказание услуг;

- Реализация покупных товаров;

- Предоставление за плату во временное пользование своего имущества (договор аренды) и т.д.

Проводки по учету выручки в бухгалтерском учете на примере

Допустим, доходы в организации ООО «ВЕСНА» в 1 квартале 2016 года составили:

- Было реализовано 70 штук полуфабрикатов общей стоимостью 123 200 руб., в т.ч. НДС 18 793 руб.; себестоимость одного полуфабриката равна 950 руб.;

- Было реализовано 20 штук готовой продукции общей стоимость 68 204 руб., в т.ч. НДС 10 404 руб.; себестоимость одной готовой продукции равна 1 860 руб.;

- Поступила оплата от арендодателя за аренду основного средства в сумме 50 000 руб.

Получите понятные самоучители по 1С бесплатно:

Бухгалтерские проводки по учету выручки, которые были сделаны бухгалтером за месяц:

| Счет Дебета | Счет Кредита | Сумма проводки, руб. | Описание проводки | Документ-основание |

| Учет проданных полуфабрикатов | ||||

| 62.01 | 90.01.1 | 123 200 | Учет выручки от продажи полуфабрикатов | Товарная накладная (ТОРГ-12), Счет фактура выданный |

| 90.03 | 68.02 | 18 793 | Начислен НДС с реализации полуфабрикатов | |

| 90.02.1 | 21 | 66 500 | Списание реализованных полуфабрикатов | |

| 51 | 62.01 | 123 200 | Оплата от покупателя | Банковская выписка |

| Учет проданной готовой продукции | ||||

| 62.01 | 90.01.1 | 68 204 | Учет выручки от реализации продукции проводка | Товарная накладная (ТОРГ-12), Счет фактура выданный |

| 90.03 | 68.02 | 10 404 | Начислен НДС с реализации готовой продукции | |

| 90.02.1 | 43 | 37 200 | Списание реализованной готовой продукции | |

| 51 | 62.01 | 68 204 | Оплата от покупателя | Банковская выписка |

| Учет аренды ОС | ||||

| 62.01 | 90.01.1 | 50 000 | Учет выручки за аренду ОС | Договор аренды ОС |

| 51 | 62.01 | 50 000 | Оплата от арендодателя | Банковская выписка |

Подсчитаем итог деятельности организации для определения финансового результата: субсчета 90.01; 90.02; 90.03 последовательно закрываются путем списания сумм в субсчет 90.09:

| Счет Дебета | Счет Кредита | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 90.01 | 90.09 | 241 404 | Списание выручки за отчетный месяц (123 200 + 68 204 + 50 000) | Регламентные операции при закрытии месяца |

| 90.09 | 90.02 | 103 700 | Закрытие сумм себестоимости реализованной продукции (66 500 + 37 200) | |

| 90.09 | 90.03 | 29 197 | Списание сумм НДС (18 793 + 10 404) | |

| 90.09 | 99 | 108 507 | Отражена прибыль организации за отчетный месяц (241 404 – 103 700 — 29 197). Положительная разница – это прибыль, а отрицательная разница – это убыток. |

После подсчета финансового результата организации в декабре месяце, все субсчета счета 90 «Продажи» необходимо закрыть. В результате закрытия счета 90 обороты по дебету и обороты по кредиту по каждому субсчету должны быть равны, следовательно, конечное сальдо равно нулю. Все субсчета счета 90 «Продажи» могут иметь сальдо, которое может меняться с каждым месяцем, но сальдо счета 90 не должно быть по правилам ПБУ.

В начале следующего отчетного года открывается синтетический счет и субсчета.

Используя данные счета 90 «Продажи» заполним раздел 1 Отчета о прибылях и убытках:

Какими проводками отражать реализацию товара

Правовой основой, по которой организации должны продавать, а затем проводить в учете товар, является ПБУ 9/99 (Приказ Минфина России № 32н от 06.05.1999). В нем бухгалтер сможет найти ответ на все вопросы по реализации изготавливаемых продуктов или осуществляемых услуг. Организации подразделяют доходы на:

- обычные — от основных видов деятельности;

- прочие — не относящиеся к основной деятельности, не всегда регулярные, незначительные в общем объеме доходности от сбыта продукции.

К обычным доходам относится и доходность от торговли товарами, работами и услугами (п. 5 ПБУ 9/99). Величина доходов высчитывается без налога на добавленную стоимость и НДС (п. 3 ПБУ 9/99). НДФЛ также в этом случае не учитывается. Порядок подразделения доходов каждое учреждение выбирает самостоятельно, основываясь на специфике вида деятельности и организационно-правовой формы. Выбранный способ необходимо закрепить в учетной политике (п. 4 ПБУ 9/99).

В п. 12 ПБУ 9/99 говорится, что выручка от торговли признается в учете только в случае одновременного определения признаков:

- у предприятия есть право на ее получение;

- она исчисляется в определенном размере;

- доход выгоден для своего получателя;

- при сбыте была осуществлена передача права собственности;

- величина реализационных издержек также известна.

Для организаций, работающих по упрощенной схеме бухгалтерского учета, допускается возможность признавать доходность в момент получения оплаты за ТРУ. В случаях длительного производственного цикла выручку также можно признать поэтапно — после выполнения определенного этапа или изготовления конкретной части (п. 13 ПБУ 9/99).

На каких счетах вести бухгалтерский учет продаж

Бухучет операций по продаже товаров и услуг организации отражается на счете 90 «Продажи» плана счетов (Приказ Минфина № 94н от 31.10.2000). На 90 счете записываются проводки по реализации ТМЦ и расходов, непосредственно связанных со сбытом ТРУ, а также НДС, начисленный с этих операций. На сч. 90 можно вести как синтетический, так и аналитический учет. Аналитика ведется по таким параметрам, как виды реализуемых ТРУ, структурные подразделения организации.

Сч. 90 имеет ряд субсчетов, которые организация открывает на основании отраслевой и производственной специфики сферы ее функционирования:

- выручка — 90.1;

- себестоимость — 90.2;

- НДС — 90.3;

- акцизы — 90.4;

- расходы — 90.5;

- прибыли и убытки — 90.9.

Показатели и движения по субсчетам учитываются в течение всего месяца нарастающим итогом. В конце отчетного периода — месяца — оборот по кредиту (субсчет 90.1) сравнивается с совокупным итогом оборота по дебету по таким субсчетам, как 90.2, 3 и проч. Результат проводится на субсчете «Прибыли и убытки» следующей записью: Дт 90.9 Кт 99.

Как учитывать реализацию товаров

Бухгалтерская запись реализуемых ТМЦ делается в момент отгрузки товаров. Бухпроводки по реализации товаров такие:

| Дебет | Кредит | Описание |

|---|---|---|

| 62 | 90.1 | Поступила выручка от сбыта продукции |

| 90.2 | 41 | Списание себестоимости реализованных ТМЦ |

| 90.5 | 44 | Списание издержек, связанных с продажей |

| 51 | 62 | Получение оплаты от заказчика |

Если по условиям договора передача прав собственности на реализованные ТМЦ от продавца к покупателю осуществляется в момент оплаты, то, на основании п. 12 ПБУ 9/99 (подпункт «г»), в момент доставки товара выручка не признается. При отражении операций по отгрузке и продаже применяют сч. 45. Бухгалтерские проводки по реализации товаров и услуг будут такими:

| Записи | Данные по операции |

|---|---|

| Дт 45 Кт 41 | Отгрузка ТМЦ заказчику |

| Дт 76 Кт 68 | Начисление НДС |

| Дт 51 Кт 62 | Поступление оплаты продавцу |

| Дт 62 Кт 90.1 | Признание выручки |

| Дт 90.2 Кт 45 | Списание себестоимости ТМЦ |

| Дт 90.3 Кт 76 | Зачет НДС, начисленный при отгрузке |

| Дт 90.5 Кт 44 | Списание издержек по реализации |

Как осуществлять учет услуг

Услуги считаются переданными непосредственно в момент их оказания. Используйте такие бухпроводки по реализации услуг:

| Учет в бухгалтерии | Содержание |

|---|---|

| Дт 62 Кт 90.1 | Отражение выручки |

| Дт 90.2 Кт 20, 23, 29 и т. п. | Списание себестоимости |

| Дт 90.3 Кт 68 | Начисление НДС с цены оказанной услуги |

| Дт 90.5 Кт 44 | Списание издержек |

| Дт 51 Кт 62 | Получение оплаты от заказчика |

Как осуществляется корректировка реализации

Если условия договора на поставку ТРУ изменены либо бухгалтерия обнаружила допущенную ранее ошибку, то бухучет операций по сбыту можно изменить в соответствии с законодательно установленным регламентом. Стороны могут выслать сопроводительную документацию, необходимую для проведения корректировки по электронной почте (mail), а затем передать оригиналы документов лично.

Проводки по корректировке реализации в сторону уменьшения:

- сторно Дт 62 Кт 90.1 — уменьшение выручки;

- сторно Дт 90.3 Кт 68 — вычет на величину необходимой разницы;

- сторно Дт 20 Кт 60 — уменьшение задолженности покупателя;

- сторно Дт 19 Кт 60 — НДС на сумму разницы;

- Дт 19 Кт 68 — восстановление налога на добавленную стоимость.

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Проводки по кассе

У большинства компаний и предпринимателей есть касса. Через нее проводят расчеты с покупателями, выдают деньги в подотчет или заработную плату и так далее. Все движения денег по кассе бухгалтер фиксирует соответствующими проводками — расскажем о них.

Операционная и основная кассы

Иногда возникает недопонимание при использовании слова «касса». Это связано с тем, что есть два понятия: операционная и основная касса.

Первая — привычная онлайн-ККТ, которую можно встретить в магазинах, салонах и в местах, где продают товары или услуги населению. Через операционную кассу проводят продажу товаров или услуг и иногда оформляют возврат денег. Для учета движения наличных денег по операционной кассе открывают субсчет 50.2.

Вторая — это место, где хранятся все наличные деньги компании. Через нее не только оформляют поступление денег от продаж, но и выдают зарплату, деньги в подотчет, переводят наличку на счет в банке, принимают взносы от учредителей и так далее. Перечень операций гораздо обширнее. Для наличных денег компании устанавливают лимит кассы. Для учета движения налички по основной кассе открывают субсчет 50.1.

Проводки по основной кассе через счет 50

Движение наличных денег всегда происходит через счет 50 «Касса». Это активный счет, то есть по дебету отражают приходы денег, а по кредиту — расходы. К поступлениям относят выручку от продажи товаров, снятие наличных с расчетного счета, возврат подотчетных средств. А к расходам — оплату контрагентам, выдачу зарплаты, подотчетных средств, пособий, компенсаций и так далее.

Проводки поступления денежных средств в кассу

В таблице мы собрали наиболее популярные операции по поступлению денежных средств в кассу.

| Дт | Кт | Описание |

|---|---|---|

| 50.1 | 50.2 | Переместили деньги из одной кассы в другую (если их несколько). Например, из операционной в основную. |

| 50.1 | 51 | Сняли деньги с расчетного счета в кассу. |

| 50.Валюта | 52 | Сняли валюту с расчетного счета в кассу. |

| 50.1 | 55 | Сняли деньги со специального счета в кассу. |

| 50.1 | 60 | Отразили возврат в кассу ранее выданного аванса поставщику. |

| 50.1 | 62 | Отразили поступление денежных средств от покупателя. |

| 50.1 | 66/67 | Получили краткосрочный / долгосрочный заем наличными деньгами. |

| 50.1 | 70 | Работник вернул излишне перечисленную зарплату в кассу. |

| 50.1 | 71 | Сотрудник вернул неизрасходованные подотчетные деньги. |

| 50.1 | 73 | Сотрудник внес деньги в счет возмещения займа. Сотрудник внес деньги в счет погашения материального ущерба. |

| 50.1 | 75 | В кассу внесли вклад в уставный капитал. |

| 50.1 | 76 | В кассу поступили деньги по претензии по договору. |

| 50.1 | 79 | В кассу поступили деньги от обособленного подразделения. |

| 50.1 | 90 | Отразили поступление денежных средств от покупателя (проводка используется при продаже товаров в розницу, так как оплата и отгрузка происходят одновременно, следовательно, счет 62 можно не использовать). |

| 50.1 | 91 | Обнаружили излишки денег в результате инвентаризации Поступила выручка от продажи прочих активов компании Отразили положительную курсовую разницу. |

При поступлении денег в кассу кассир компании составляет приходный кассовый ордер (ПКО) по форме КО-1, утвержденной Постановлением Госкомстата России от 18.08.98 № 88. При этом вносить исправления в этот документ нельзя. Ошибка или помарка приведет к недействительности ПКО.

Информацию о каждом оформленном ПКО заносите в кассовую книгу по форме КО-4, утвержденной Постановлением Госкомстата России от 18.08.98 № 88.

Проводки списания денежных средств из кассы

Проводки по списанию денег из кассы собраны в таблице.

Выдачу денег из кассы оформляйте расходным кассовым ордером (РКО) по форме КО-2. Она утверждена Постановлением Госкомстата России от 18.08.98 № 88. Вносить в него исправления также нельзя.

Каждый выданный РКО фиксируйте в кассовой книге.

Проводки для операционной кассы

Перечень операций, которые совершаются через операционную кассу скромнее, поэтому и проводок меньше.

| Дт | Кт | Описание |

|---|---|---|

| 50.2 | 50.1 | В операционную кассу передали разменные деньги для расчетов с розничными покупателями. |

| 50.2 | 90.1 | Отразили выручку от розничной продажи. Проводку формируйте при закрытии смены (в конце рабочего дня). |

| 50.1 | 50.2 | Полученную по итогам смены выручку сдали в основную кассу организации. Разменные деньги вернули в основную кассу. |

При выдача разменных денег кассир основной кассы составляет РКО, а при приходовании — ПКО. Полученную за день выручку кассир операционной кассы фиксирует в отчете о закрытии смены.

Покупатель может попросить вернуть деньги обратно. Если он сделает это день в день с покупкой, то никаких проводок по основной кассе делать не нужно. Выручку по операционной кассе вы оприходуете в конце смены по отчету о закрытии смены, где сумма возврата будет сразу учтена.

Если возврат оформлен не день в день, то постройте следующую проводку.

| Дт | Кт | Описание |

|---|---|---|

| 62 | 50.1 | Оформлен возврат покупателю по РКО |

Проводки для онлайн-касс с эквайрингом

Эквайринг — это возможность принимать безналичную оплату за товары или услуги. Расчет в таком случае проходит через онлайн-кассу, но в безналичной форме. А значит проводки со счетом 50 тут не уместны.

Поэтому, если вы применяете онлайн-кассу с эквайрингом, используйте счета 51 и 57 для учета поступлений. Продажу с эквайрингом оформляйте следующим образом.

| Дт | Кт | Описание |

|---|---|---|

| 57 | 90 | Покупатель произвел оплату банковской картой. Деньги еще не поступили на ваш расчетный счет. Они на специальном счете банка-эквайера |

| 51 | 57 | Банк-эквайер перечислил деньги на ваш расчетный счет |

| 91 | 57 | Банк удержал причитающуюся ему комиссию за услуги эквайринга |

Этот вариант подходит, если ваш банк зачисляет деньги от покупателя вам на счет с небольшой отсрочкой. В договоре должен быть прописан срок возмещения средств по операциям эквайринга (обычно 1-3 дня).

Есть банки, которые предлагают зачислять деньги от покупателей на счет компании день в день. Особенно это распространено у банков, которые сотрудничают с малым бизнесом. В таком случае счет 57 можно не использовать.

| Дт | Кт | Описание |

|---|---|---|

| 51 | 90 | Покупатель произвел оплату банковской картой. Банк в тот же день перечислил деньги на расчетный счет компании |

| 91 | 51 | Банк удержал комиссию за услуги эквайринга |

Возврат денег покупателю на его банковскую карту также возможен. Более того, это обязательно, если покупку он оплачивал именно картой. Для этого строятся следующие проводки.

| Дт | Кт | Описание |

|---|---|---|

| 62 | 57 | Заявление на возврат денежных средств со счета компании на банковскую карту покупателя передано в банк |

| 57 | 51 | Деньги перечислены покупателю |

Комиссию за эквайринг, которую банк удержал при первичном расчете, вернуть не получится, так как услуга банком уже была оказана. Удерживать комиссию с покупателя тоже нельзя, так как он должен получить возмещение всей суммы, которую уплатил при покупке.

Рекомендуем вам облачный сервис Контур.Бухгалтерия. Программа поможет вести учет наличных денег не только в основной кассе, но и во всех операционных кассах. Сведите вероятность недостач к минимуму! Все новички могут тестировать сервис бесплатно 14 дней.

Как вести бухгалтерский учет скидок

Больше материалов по теме «Бухгалтерский учёт» вы можете получить в системе КонсультантПлюс .

Большинство организаций для получения конкурентного преимущества и сбыта предлагают скидки. Их нужно правильно учитывать. Скидка представляет собой сумму уменьшения продажной стоимости продукции при исполнении каких-либо условий. К примеру, условием может быть покупка некого объема товаров или покупка на заданную сумму.

Вопрос: Как отразить в учете организации (продавца) предоставление скидки покупателю за достижение договорных условий в части досрочной оплаты проданных непродовольственных товаров, если на сумму предоставленной скидки производится корректировка стоимости товаров?

Посмотреть ответ

Бухучет скидки у продавца

Компании могут сами устанавливать стоимость своего товара. Скидка не будет относиться к расходам. Она представляет собой снижение стоимости, ранее указанной продавцом. Стоимость продукции с учетом скидок – это и есть стоимость, прописанная в соглашении о купле-продаже. Скидки нужно принимать во внимание при обложении налогами. Относятся они на снижение дохода.

Вопрос: Возникает ли внереализационный доход для целей налога на прибыль при предоставлении скидок, связанных с изменением цены товара (п. 8 ст. 250 НК РФ)?

Посмотреть ответ

Скидки предоставляются на основании локальной распорядительной бумаги. Размер выручки устанавливается с учетом всех выданных скидок, зафиксированных в договоре. Основание – пункт 6.5 ПБУ 9/99. При установлении рыночной стоимости нужно принимать во внимание надбавки/скидки.

В статье 40 НК РФ указано, что иногда стоимость сделки может проверяться налоговой. В частности, это процедура осуществляется при наличии этих обстоятельств:

- В сделке участвуют взаимозависимые лица.

- Стоимость с учетом скидки отклоняется от рыночной стоимость на 20% и более процентов.

Если налоговая установит факт правонарушения, она может доначислить налоги.

Рыночная стоимость определяется с учетом скидок, которые возникли на следующих основаниях:

- Колебания спроса, возникшие по иным причинам.

- Продукция утратила свое качество или характеристики.

- Истечение срока годности/продажи.

- Есть соответствующая маркетинговая политика, есть потребность продвинуть на рынок новую продукцию.

Этот перечень оснований содержится в пункте 3 статьи 40 НК РФ. Но он не является исчерпывающим.

Скидки при покупке продукции в заданном объеме или на заданную сумму

Рассмотрим различия между двумя видами скидок:

- Скидка, предоставляемая при покупке определенного объема продукции. Обычно выдается при приобретении одного и того же товара.

- Скидка, предоставляемая при покупке продукции на заданную сумму. Обычно выдается при приобретении товара с разными наименованиями.

Рассмотренные виды скидок нужны для увеличения рынка сбыта, повышения прибыли за счет ускорения оборота. Оба вида скидок фиксируются в бухучете в момент предоставления. Почему нельзя отразить скидку раньше? До даты предоставления неизвестно, воспользуется клиент льготой. До того момента, как покупателю будет дана льгота, товар фиксируется в бухучете по его стандартной цене. Рассмотрим нюансы учета, зависимые от обстоятельств предоставления скидки.

Скидка выдается в дату покупки продукции

Скидка может выдаваться безо всяких отсрочек. Происходит это тогда, когда клиент приобретает товар в нужном объеме или на нужную сумму. В подобной ситуации не нужно фиксировать предоставление скидки в бухучете. Достаточно просто отразить продажу по стоимости уже с учетом скидки.

Факт наличия скидки фиксируется в бухучете только тогда, когда проданная продукция фигурирует в учете по своей продажной стоимости. Для учета используется метод сторнирования. Нужна запись ДТ41 КТ42. Следующие записи нужны для фиксации продажи продукции на основании стоимости фактичной реализации.

Потребность в использовании сторно вызвана тем, что метод учета продукции по продажной стоимости предполагает тождественность цены продукции, занесенной на счет 41, реальной стоимости при продаже. Если никаких корректировок при фактическом предоставлении скидки не внесено, сумма наценки будет завышена.

ВАЖНО! Если фирма ведет учет по покупной цене, счет 42 не задействован, скидка, данная в момент приобретения, не фиксируется в бухучете.

Используемые проводки

Используется этот комплекс проводок:

- ДТ41 КТ60. Оприходование продукции от поставщика.

- ДТ19 КТ60. Учет НДС по купленной продукции.

- ДТ41 КТ42. Начисление наценки на купленный товар.

- ДТ60 КТ51. Перевод оплаты поставщику.

- ДТ68 КТ19. Принятие к вычету НДС после перевода денег поставщику.

- ДТ50 КТ46. Фиксация выручки от реализации продукции с учетом скидки.

- ДТ46 КТ68. Начисление НДС с оборота по проданной продукции.

- ДТ46 КТ42. Сумма скидки, зафиксированная методом красное сторно.

- ДТ46 КТ42. Фиксация наценки.

- ДТ46 КТ80. Установление финансовых итогов от продажи продукции со льготой.

К СВЕДЕНИЮ! Крупные торговые субъекты часто внедряют в свою деятельность систему штрих-кодирования. Они учитывают каждую единицу реализованной продукции. Учет выполняется по покупным ценам. Скидка при наличии этих обстоятельств не фиксируется.

Скидка выдается с отсрочкой

Скидка может предоставляться с отсрочкой. К примеру, выдается она при приобретении товара на 300 000 рублей в течение месяца. Не обязательно покупать продукцию на эту сумму единовременно. Главное, чтобы общий расход в течение месяца составлял больше 300 000 рублей. Продажа товаров в объеме, который не достигает объема для предоставления скидки, фиксируется в учете продавца по стоимости без учета льготы.

Скидка может предоставляться по этой схеме:

- Уменьшение стоимости товара, который будет закупаться в дальнейшем. Скидка отражается так же, как и при предоставлении льготы на дату покупки.

- Уменьшение стоимости товара, который закуплен ранее. Выполняется корректировка стоимости, зафиксированной ранее.

Корректировать нужно размер выручки и НДС с применением счета 46/90.

Используемые проводки

Проводки, используемые при отсроченных скидках:

- ДТ41 КТ60. Оприходование продукции от поставщика.

- ДТ19 КТ60. Учет НДС по купленной продукции.

- ДТ60 КТ51. Перечисление денег поставщику.

- ДТ68 КТ19. Принятие к вычету НДС после перевода денег поставщику.

- ДТ46 КТ68. Начисление НДС с оборота по проданной продукции.

- ДТ46 КТ80. Определение финансовых итогов от продажи продукции без скидки.

- ДТ62 КТ46. Выручка от реализации второй партии продукции с учетом скидки (предполагается, что при покупке второй партии покупатель выполнит условие для выдачи льготы).

Проводки будут несколько отличаться в зависимости от того, совпадает ли предоставление скидки с периодом начальной реализации.

Скидка за своевременную оплату

Скидка за быструю оплату обычно практикуется в оптовых фирмах. Нужна она для сокращения длительности беспроцентного кредита. Льгота мотивирует покупателя оплачивать товар без задержек.

Продажа товара отражается в бухучете продавца на дату отгрузки без учета скидки. Льгота фиксируется путем сторно по ДТ и КТ по мере перевода денег покупателю.

Допустим учет по стоимости со льготой в период действия этой льготы. По истечении срока действия размер задолженности повышается на объем неполученной льготы. В дату завершения срока продавцу нужно доначислять выручку и налог. Однако эта схема имеет свои риски. В частности, покупатель может не воспользоваться льготой, а размер выручки уже будет уменьшен. Формируется недоплата налогов.

Используемые проводки

Используются эти проводки:

- ДТ62 КТ46. Выручка от реализации продукции без учета льготы.

- ДТ46 КТ68. НДС с оборота по проданной продукции.

- ДТ51 КТ62. Выручка пришла на р/с учетом скидки.

- ДТ62 КТ46. Зафиксирована скидка по ранее реализованной партии. Использован метод красное сторно.

- ДТ46 КТ68. Корректировка НДС с учетом льготы через красное сторно.

К СВЕДЕНИЮ! Красное сторно – это корректировочная запись со знаком минус, которая имеет красный цвет.

Бухучет у покупателя

Купленная продукция считается МПЗ и учитывается в структуре реальных трат на покупку. Из расходов при этом вычитается НДС. Фактическая себестоимость МПЗ не меняется в большинстве случаев кроме исключений, оговоренных в ПБУ 5/98.

Существует начальная стоимость ценностей. Но она постоянно отклоняется. В том числе из-за скидок. Отклонения эти учитываются на счетах 15 и 16. Какой именно счет будет использоваться, нужно отразить в учетной политике фирмы. В учетной политике нужно отразить последовательность списания отклонений, зафиксированных на счете 16.

Используемые проводки

Покупатель использует эти проводки:

- ДТ15 КТ60. Долг за первую партию продукции.

- ДТ19 КТ60. Учет НДС по купленной продукции.

- ДТ41 КТ51. Оприходование продукции по учетной стоимости.

- ДТ68 КТ19. Принятие НДС к вычету по купленной продукции после оплаты.

- ДТ15 КТ16. Сумма скидки по второй партии продукции без учета НДС.

Отклонения, зафиксированные на счете 16, списываются в счет учета трат. Списание должно соответствовать учетной политике.