Учет полученных кредитов и займов по требованиям ПБУ 18/02 в бухгалтерских конфигурациях 1С:Предприятие 8.

Бухгалтеры часто сталкиваются в своей работе с кредитами и займами. Если организация не занимается банковской или лизинговой деятельностью, самих кредитов и займов немного и вполне возможен их ручной учет. Возможно поэтому в типовых конфигурациях 1С:Предприятие 8 учет кредитов и займов в должной мере не автоматизирован. Сам по себе бухгалтерский учет кредитов и займов не сложен, однако много вопросов возникает при учете расходов в налоговом учете и при соблюдении требований ПБУ 18/02. В этой статье мы не будем рассматривать особенности расчета нормы признания расходов по процентам в налоговом учете, сосредоточимся на вопросах грамотного отражения в программах 1С:Предприятие 8 постоянных и временных разниц при учете операций с кредитами и займами и отложенных налогов.

Операции по полученным кредитам и займам отражаются в бухгалтерском учете в соответствии с требованиями ПБУ 15/2008. Если займы (кредиты) выражены в иностранной валюте, их учет подпадает под требования ПБУ 3/2006.

Так как в налоговом учете денежные средства по договору займа не увеличивают налогооблагаемый доход заемщика (подп. 10 п. 1 ст. 251 НК РФ) и расходы в виде средств, направленных на погашение основной суммы долга, не учитываются в целях налогообложения прибыли (п. 12 ст. 270 НК РФ) основной интерес представляет статья 269 НК РФ, которая описывает особенности отнесения процентов по долговым обязательствам к расходам. В частности в этой статье указывается норма признания процентов в составе расходов в случаях займа (кредита) в рублях и в валюте и особенно прописан случай предоставления займа (кредита) аффилированным лицом.

Далее рассмотрим случаи возникновения разниц в признании доходов и расходов в бухгалтерском и налоговом учетах и покажем проводки в типовых программах 1С:Предприятие 8 в двух вариантах: с отдельным планом счетов «Налоговый» (как в 1С:Бухгалтерии 1.6) и с единым планом счетов (как в 1С:Бухгалтерии 2.0).

Капитализация процентов

Первым рассмотрим случай, когда проценты по займу (кредиту) включаются в состав инвестиционного актива (п. 7 ПБУ 15/2008). В налоговом учете проценты всегда отражаются в составе внереализационных расходов (подп. 2 п. 1 ст. 265 НК РФ). Т.о. в оценке инвестиционного актива возникает налогооблагаемая временная разница, т.к. в налоговом учете расходы по процентам приводят к уменьшению базы налога на прибыль в текущем периоде, а в бухгалтерском учете эти расходы возникнут при выбытии актива с учета или при его амортизации.

Пример. Организация в текущем месяце по инвестиционному кредиту начислила в качестве процентов 100 рублей. В бухгалтерском учете эта сумма пошла на увеличение стоимости инвестиционного актива, в налоговом учете проценты были признаны в составе расходов текущего периода. Для выполнения правила «БУ = НУ + ПР + ВР» мы должны показать временные разницы как по счету 08.03 («с плюсом»), так и по счету 91.02 («с минусом»). В типовых конфигурациях 1С в НУ нет счетов 66 и 67, поэтому счет кредита по НУ не указывается.

При отражении в бухгалтерских программах 1С:Предприятие 8 проводки будут такие:

Как сделать займ от учредителя в 1С:Бухгалтерия?

Данный материал будет посвящен тому, каким образом в конфигурации 1С:Бухгалтерия отражается факт выдачи займа учредителем организации самой организации. В ходе осуществления своей деятельности у нее по разным причинам может возникнуть нехватка средств, и при данных обстоятельствах в качестве источника финансирования будет выступать сам учредитель организации. Для этого между ним и организацией заключается соответствующий договор. Если предполагается беспроцентный займ, то это также следует прописать в договоре.

Согласно ПБУ 9/99 занимаемые средства не являются доходом, а только будут увеличивать кредиторскую задолженность. Возврат средств соответственно не является расходом, а уменьшает эту задолженность. С точки зрения НК рассматриваемые займы не облагаются НДС, согласно ст. 146 НК РФ.

Смотрите видео-инструкции на нашем канале 1С ПРОГРАММИСТ ЭКСПЕРТ

Рассмотрим два случая оформления операций займ от учредителя в программе 1С. Первый — средства поступают на счёт организации. И второй случай – поступление осуществляется путем внесения наличных в кассу.

Займ от учредителя – вариант 1

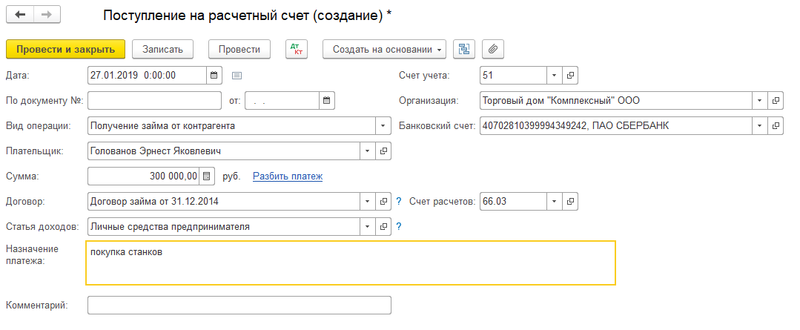

В первом случае переходим в раздел “Банк и касса” и выберем пункт “Банковские выписки”. Далее нажимаем на кнопку “Поступление” и приступаем к оформлению док-та “Поступление на расчетный счет”. Заполняем реквизиты организации и устанавливаем в поле “Вид операции” значение “Получение займа от контрагента”. В качестве плательщика будет выступать учредитель (выбирается из справочника “Контрагенты”).

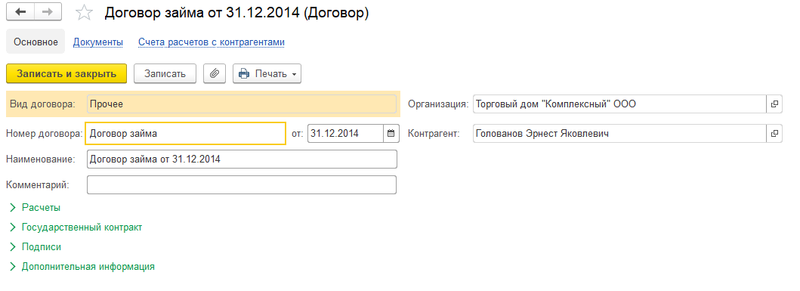

Выбираем соответствующий договор, который будет иметь вид “Прочее”

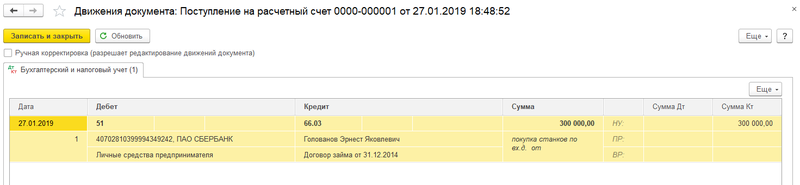

Далее указываем сумму займа. При необходимости по ссылке “Разбить платеж” можно выполнить указанное действие и разбить займ на несколько частей. К примеру, если требуется использовать разные статьи движения денежных средств. В нашем случае платеж будет один. И также укажем назначение платежа. Счет расчетов установим 66.03. После чего проведем документ и посмотрим проводки.

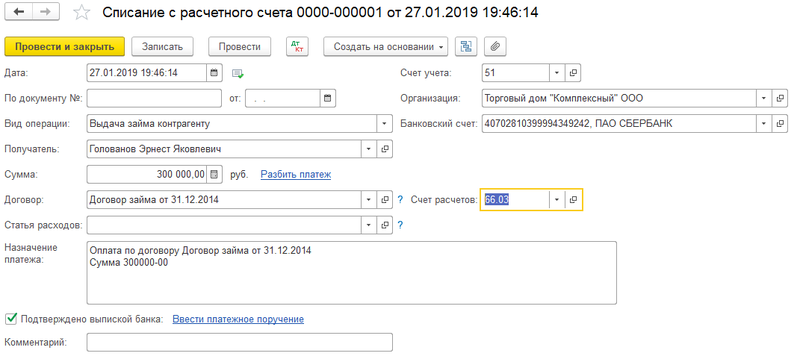

Таким образом, организация получила средства и далее приобрела на них оборудование. Далее отразим факт возврата денежных средств обратно учредителю. Для этого также выберем пункт “Банковские выписки” и нажмем на кнопку “Списание”. Аналогичным образом заполняем реквизиты организации и указываем вид операции “Выдача займа контрагенту”. Укажем ту же сумму, что и была зачислена на счет организации и счет расчетов также установим 66.03.

После чего проводим списание. Далее по ссылке “Ввести платежное поручение” внизу можно оформить соответствующий документ.

Займ от учредителя – вариант 2

Далее рассмотрим второй вариант, когда денежные средства учредитель внес в кассу. Возвращаемся в раздел “Банк и касса” и выбираем пункт “Кассовые документ” и в следующем окне нажимаем “Поступление”. Заполняем документ аналогично поступлению на расчетный счет.

После чего проводим документ. Разница в проводках будет лишь в счете по Дт, по сравнению с первым вариантом. Аналогично первому варианту выполняется возврат займа учредителю наличными.

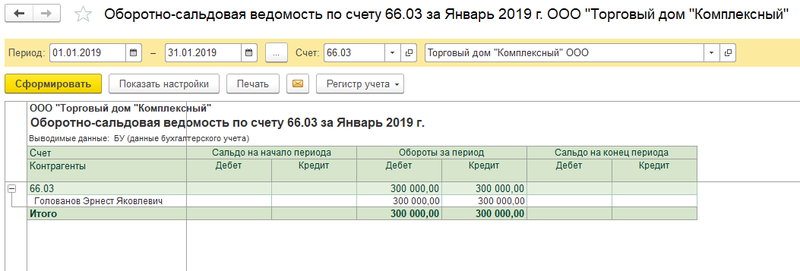

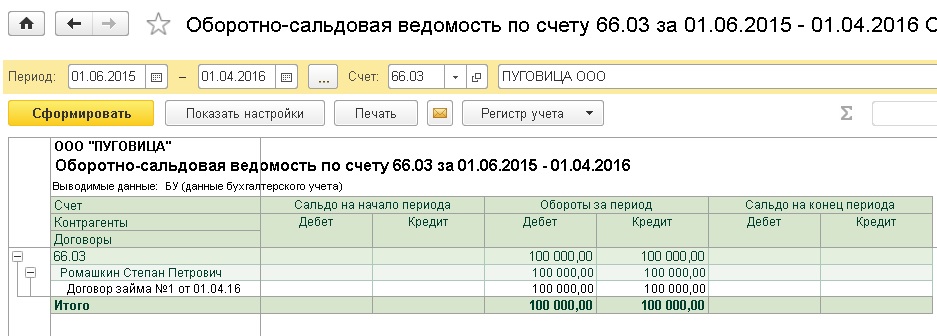

Сформируем оборотно-сальдовую ведомость по счету 66.03. Для этого перейдем в раздел “Отчеты” и выберем соответствующий пункт. В шапке укажем организацию и счет.

Как видим за период займ пришел от учредителя и в том же месяце был ему возвращен.

Как отразить беспроцентный займ от учредителя в 1C: Бухгалтерия предприятия 8

Нехватка денег — это серьезная ситуация, которая может возникнуть у любой организации. Не рассчитали бюджет, форс-мажоры или еще какие-то проблемы. В таком случае, предприятие может оформить беспроцентный заем у своего учредителя.

Многие оформляют эти деньги через договор займа и просто вносят на расчетный счет или же в кассу.

В этой инструкции мы расскажем о том, как в программе отразить поступление от учредителя и возврат денег в дальнейшем.

Будем рассматривать два варианта:

- деньги поступают в кассу организации по договору на полгода;

- денежные средства направляются на расчетный счет, при этом срок займа на два года.

В обоих случаях используется договор беспроцентного займа.

Деньги поступают в кассу сроком на полгода

Начнем с первого варианта. Чтобы отразить такой приход, нужно:

- открыть вкладку “Банк и касса”;

- найти раздел “Касса”;

- выбрать вкладку “Кассовые документы”.

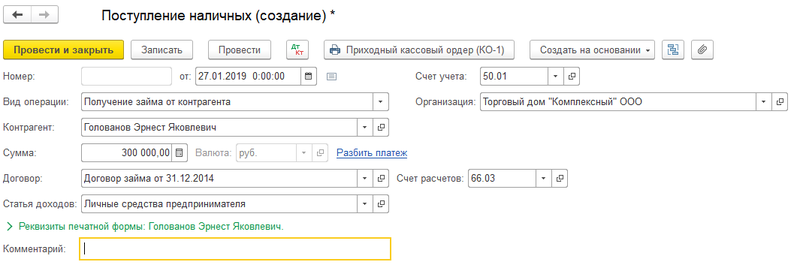

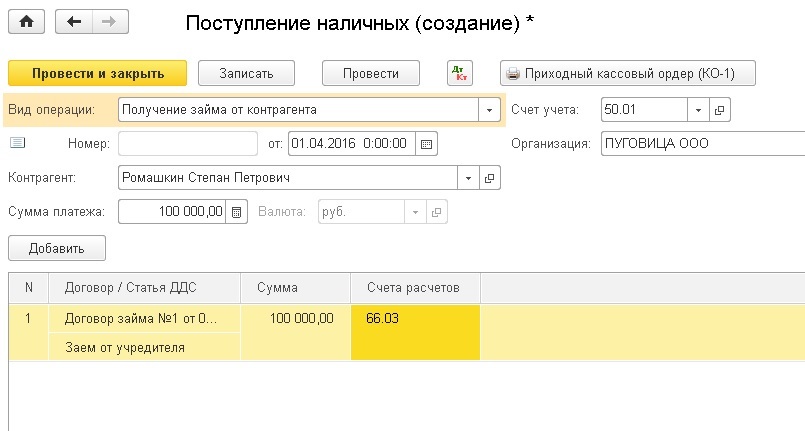

Теперь создаем документ в формате “Поступление наличных”. Вид операции выбираем “Получение займа от контрагента”. В качестве контрагента указываем учредителя, организацию а также вписываем сумму полученных денег.

Ниже находится табличная часть, в которой вы вводите информацию по договору. Если договор новый, то нажмите кнопку “Добавить” и введите данные, указав реквизиты документа.

Далее выбираем статью движения денег, для этого добавьте новую статью “Займ от учредителя”. Из-за того, что займ краткосрочный, выбирайте счет 66.03

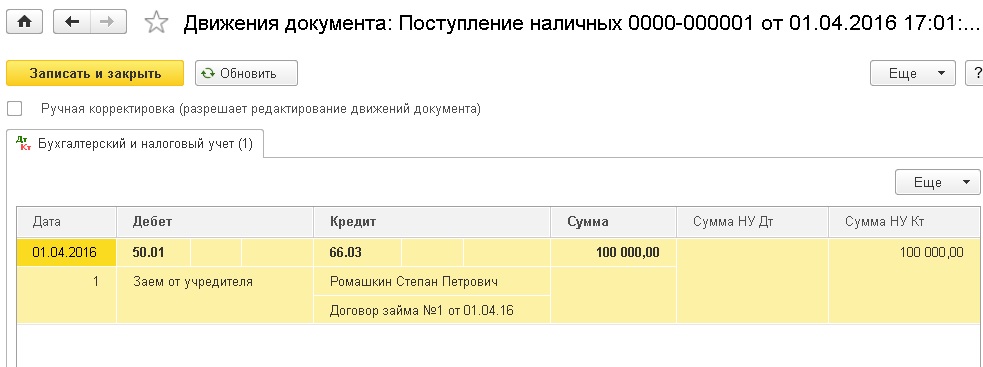

На сумму займа, который вы получили, будет сформирована проводка Дебет 50.01 и Кредит 66.03.

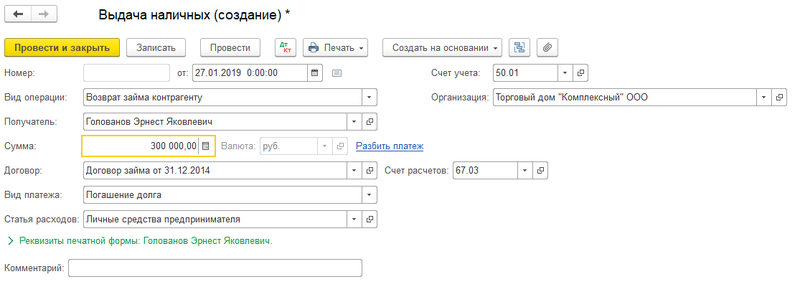

Для возврата денег нужно воспользоваться документом “Выдача наличных”, который содержит операцию по возврату займа контрагенту. Чтобы его добавить, делаем все, что описано выше, но в табличной части вы добавляете столбик “Вид платежа” и указываете “Погашение займа”.

Будет сформирована обратная проводка, где дебет будет 66.03, а кредит будет 50.01. Таким образом взаиморасчеты будут закрыты, если вы вернете всю сумму, полученную от контрагента.

Настроим любые отчеты, даже если их нет в 1С

Сделаем отчеты в разрезе любых данных в 1С. Исправим ошибки в отчетах, чтобы данные тянулись правильно. Настроим автоматическую отправку на почту.

- По валовой прибыль предприятия с прочими расходами;

- Баланс, ДДС, отчет о финансовом результате (прибылях и убытках);

- Отчет по продажам для розничной и оптовой торговли;

- Анализ эффективности товарных запасов;

- Отчет по выполнению плана продаж;

- Проверка не попавших в табель сотрудников;

- Инвентаризационная опись нематериальных активов ИНВ-1А;

- ОСВ по счету 60, 62 с группировкой по контрагенту — Анализ не закрытых авансов.

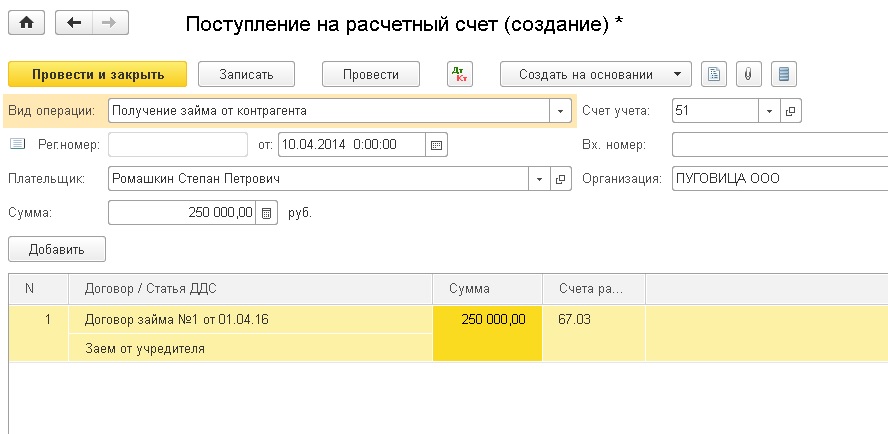

Деньги поступают на расчетный счет сроком на 2 года

Если контрагент отправляет средства на расчетный, то вам нужно указать поступление именно на этот счет. В этом случае мы будем работать с формой “Поступление на расчетный счет”. Вы можете создать документ вручную, если перейдете в раздел “Банк и касса” и выберете там “Банковские выписки”. Также можно загрузить документ непосредственно из банка.

Документ должен иметь вид “Получение займа от контрагента”. В нем выбираете организацию вашего учредителя, проставляете сумму, которую получили на расчетный счет и заполняете таблицу и счет расчетов.

Так как займ на долгий срок (2 года) в счете расчета мы проставляем 67.03.

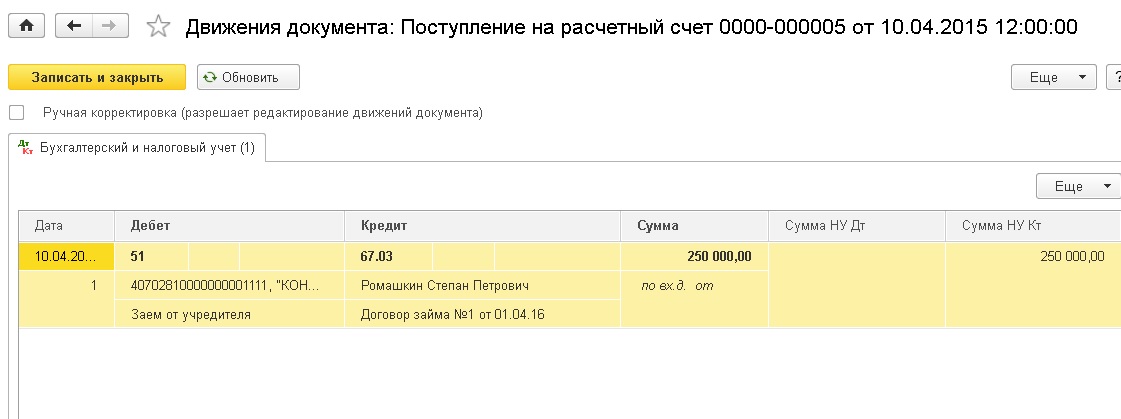

Сформируется проводка, где дебет 51, а кредит 67.03, а также указана сумма займа.

Получаем проводку Дт 51 Кт 67.03 на сумму займа

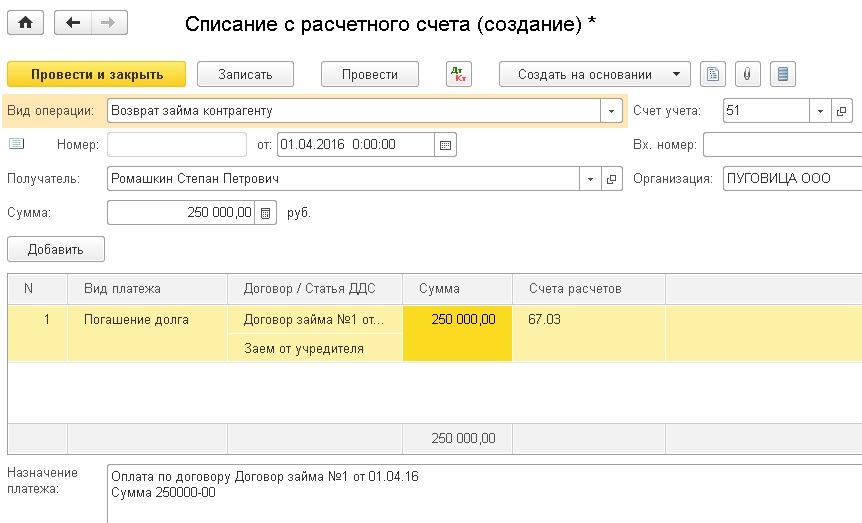

Чтобы отобразить в программе возврат денег, вам нужна форма “Списание с расчетного счета”. Обратите внимание, что форма должна быть в виде “Возврат займа контрагенту, чтобы сформировалась проводка по списанию,

Это все, что нужно знать по отражению беспроцентных кредитов от контрагента. Главное, не ошибиться во время формирования документов на возврат и все будет отображено четко.

Как отразить заём от учредителя в программе 1С:Бухгалтерия предприятия ред. 3.0

В данной статье рассмотрим, как в 1С:Бухгалтерии предприятия ред. 3.0 отразить получение от учредителя – физического лица займа.

Рассмотрим несколько ситуаций.

1. Учредитель вносит в кассу организации денежные средства по договору краткосрочного беспроцентного займа. Создадим документ «Поступление наличных». Задолженность организации перед учредителем, который в данной ситуации выступает в качестве контрагента (его нужно будет добавить в справочник «Контрагенты»), будет учитываться по кредиту счёта 66.03. Важно правильно выбрать вид операции, статью доходов и счёт учёта.

На рисунке ниже отражено частичное погашение задолженности по договору займа.

Для контроля корректности расчётов по договору займа формируем оборотно-сальдовую ведомость по счёту 66.03.

2. Учредитель перечисляет на расчётный счёт организации денежные средства по договору долгосрочного процентного займа. Создадим документ «Поступление на расчётный счёт». Задолженность организации перед заимодавцем-учредителем по договору долгосрочного займа будет учитываться по кредиту счёта 67.03.

Договор займа, заключённый между учредителем и организацией, является процентным. Из чего следует, что за пользование денежными средствам организация должна будет начислить и выплатить заимодавцу проценты.

Начисленные проценты отражаем в операции, введённой вручную проводкой:

дебет счёта 91.02 — кредит счёта 67.04 1 528,77

Так как проценты по договору займа являются доходом заимодавца, с них нужно исчислить и отразить к уплате в бюджет налог на доходы физических лиц:

дебет счёта 67.04 — кредит счёта 68.01 199,00

Для наглядности эти действия выполнены в одной операции:

Возврат займа и перечисление процентов может происходить как из кассы, так и с расчётного счёта организации-должника.

Проконтролируем расчёты с помощью стандартных бухгалтерских отчётов.

Таким образом, в бухгалтерском учёте отражены расчёты по процентному займу с учредителем.

Однако не следует забывать, что для исчисления и удержания налога на доходы физических лиц по прочим доходам, кроме бухгалтерских проводок, необходимы записи по регистрам, которые формируются при проведении операции учёта НДФЛ (раздел «Зарплата и кадры» − «НДФЛ» − «Все документы НДФЛ», кнопка «Создать»). «Сотрудник» в данном случае – элемент справочника «Физические лица».

Заполняем операцию, как на рисунках ниже.

Только после проведения этого документа появляется возможность сформировать справку 2-НДФЛ для физического лица.

А также автоматически заполнить отчёт 6-НДФЛ.

Мы рассмотрели порядок отражения в 1С:Бухгалтерия предприятия ред. 3.0 получение и возврат займа учредителю − физическому лицу, а также начисление и уплату процентов по договору займа. Данный алгоритм может быть использован и при отражении в учёте договора займа с любым физическим лицом – контрагентом.

Если вопросы всё же остались, мы будем рады вам помочь. Вам всего лишь нужно будет обратиться к нам на Линию консультаций 1С компании «Что делать Консалт». Работаем 7 дней в неделю, средняя оценка ответов – 4,9 из 5. Первая консультация совершенно бесплатно!