Порядок ввода в эксплуатацию основных средств (нюансы)

Отражение в учете объекта ОС, введенного в эксплуатацию: проводки

ОС попадают в организацию разными путями: их можно купить, построить, приобрести с помощью обмена или в виде взноса в уставный капитал, также возможно их безвозмездное получение. В зависимости от того, каким образом они попали в организацию, в БУ отражается поступление и производятся проводки по вводу в эксплуатацию основных средств:

О проводках, отражающих нюансы безвозмездной передачи ОС, читайте здесь «Безвозмездная передача основных средств — проводки».

Важно! С 2022 года утратил силу ПБУ 6/01 «Учет основных средств», его заменили два новых ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения». Что изменили в учете ОС новые стандарты по сравнению с ПБУ 6/01, подробно разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

Отдельного внимания заслуживает проводка — введены в эксплуатацию основные средства, требующие монтажа. Для оприходования таких основных средств, в бухгалтерских записях используют счет 07. Наиболее актуально его применение в фирмах, занимающихся строительством. По дебету счета отражают стоимость поступающего оборудования и расходы по его доставке. По кредиту — списывают стоимость сданного в монтаж оборудования в дебет счета 08. Заработная плата рабочим, стоимость работ сторонней организации (если монтаж осуществлялся наемной бригадой) — эти и другие затраты по монтажу учитывают в составе капитальных вложений. После того как первоначальная стоимость ОС сформирована, составляется проводка ввода в эксплуатацию ОС: Дт 01 Кт 08.

Можно ли по учтенному на счете 07 имуществу применить вычет по НДС? Ответ на этот вопрос вам даст подборка правоприменительной практики от КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Энциклопедию спорных ситуаций.

Как правильно ввести ОС в эксплуатацию: документы и дата принятия к учету

Для документального отражения процесса ввода в эксплуатацию основных средств предприятия могут использовать типовые бланки № ОС-1 (а, б) либо самостоятельно разрабатывать форму данного документа. При этом важно, чтобы акт содержал все необходимые реквизиты:

- дата и номер;

- сведения об организации, передающей ОС;

- данные о предприятии, принимающем объект;

- бухгалтерская информация: первоначальная стоимость, срок полезного использования и т. д.;

- характеристика основного средства и т. п.

Скачать бланк ОС-1 можно бесплатно, кликнув по картинке нже:

Чтобы определить готовность объекта к эксплуатации, руководитель издает приказ о создании специальной комиссии. Ее члены сделают вывод о соответствии ОС техническим условиям или о необходимости доработки. И на основании полученных данных комиссия делает заключение и отражает его в акте.

Нередко перед бухгалтером встает вопрос: как ввести в эксплуатацию основное средство, использовать которое организация пока не планирует? Чтобы на него ответить, нужно определиться с тем, что считать датой ввода в эксплуатацию основных средств.

Такой датой является день, когда основное средство полностью готово к использованию, независимо от момента, когда его фактически начнут эксплуатировать. Ведь по оприходованному на счета БУ ОС необходимо начислять амортизацию. А до тех пор пока объект основных средств не введен в эксплуатацию, не получится начислить износ.

Как отражаются в учете ОС, которые не сразу приняты в эксплуатацию

Не все ОС, поступающие в организацию сразу пригодны к использованию. Некоторые из них требуют монтажа и иных работ по доведению до состояния, пригодного к эксплуатации.

Таким образом, может возникнуть ситуация, что ОС поступило в организацию в одном периоде, а на счете 01 отразилось позже. Чтобы у проверяющих из налоговой инспекции не возникло вопросов, необходимо документально подтвердить неготовность объекта ОС к использованию. Такими документами выступают акты по монтажу и наладке оборудования, договоры подряда, накладные на покупку комплектующих деталей.

Если объекты потенциально готовы к работе, но ввода в эксплуатацию основных средств еще не было, их целесообразно отражать в БУ обособленно. Для этого открываются два субсчета к счету 01: первый будет отражать ОС, которые уже готовы к использованию, но еще не введены в эксплуатацию, а второй — имущество в эксплуатации.

Бухгалтерская запись, отражающая принятие к учету ОС в таком случае, выглядит таким образом:

- Дт 01 субсчет «Основные средства на складе (в запасе)» Кт 08.

Проводка «ОС введено в эксплуатацию» будет следующей:

- Дт 01 субсчет «Основные средства в эксплуатации» Кт 01 «Основные средства на складе (в запасе)».

Итоги

Процесс отражения на счетах БУ ввода в эксплуатацию основных средств имеет ряд особенностей. Их необходимо знать и учитывать, чтобы не навлечь на организацию штрафные санкции налоговой инспекции.

Как учесть приобретение (создание) основных средств

В состав основных средств принимается имущество, имеющее материально-вещественную форму, если в отношении него одновременно соблюдаются следующие условия признания:

— оно предназначено для использования в деятельности организации, в том числе в производстве продукции, при выполнении работ, оказании услуг, для управленческих нужд организации, а также для предоставления во временное пользование (временное владение и пользование);

— организация предполагает получать экономические выгоды от его использования;

— имущество предназначено для использования в течение периода продолжительностью более 12 месяцев с даты приобретения;

— организация не предполагает его отчуждать в течение 12 месяцев с даты приобретения;

— первоначальная стоимость имущества может быть достоверно определена (ч. 1 п. 4 Инструкции по бухгалтерскому учету основных средств).

При этом такие активы, как инвентарь, хозяйственные принадлежности, инструменты, оснастка и приспособления (далее — инвентарь), могут учитываться как в составе запасов, так и в составе основных средств (абз. 3 п. 3, абз. 7 п. 4 Инструкции по бухгалтерскому учету запасов). Перечень инвентаря в законодательстве не определен, в связи с чем организация может его разработать и закрепить в учетной политике.

При разработке этого перечня организация может воспользоваться постановлением об установлении нормативных сроков службы основных средств, в котором приведен перечень имущества, относящегося к инвентарю и принадлежностям.

При составлении перечня инвентаря необходимо исходить из уместности включения в него разного рода имущества и экономической целесообразности.

Не относятся к основным средствам многолетние дикорастущие объекты растительного мира, произрастающие в естественных условиях на территории организации. При этом дикорастущими являются растения, находящиеся в их естественной среде произрастания и способные образовывать популяции, растительные сообщества (ч. 3 п. 4 Инструкции по бухгалтерскому учету основных средств, ст. 1 Закона Республики Беларусь от 14.06.2003 N 205-З «О растительном мире»).

Формируем первоначальную стоимость основного средства

Основные средства учитываются в бухгалтерском учете по первоначальной стоимости (абз. 2 п. 2 Инструкции по бухгалтерскому учету основных средств).

Первоначальная стоимость приобретенных основных средств формируется из фактических затрат на их приобретение, к которым относятся:

— стоимость приобретенного основного средства;

— таможенные сборы и платежи;

— проценты по кредитам и займам;

— затраты по страхованию при доставке;

— затраты по приведению основных средств в состояние, пригодное для использования (например, затраты по монтажу оборудования в случае, если оборудование требует монтажа);

— иные затраты, которые связаны с приобретением (ч. 1 п. 10 Инструкции по бухгалтерскому учету основных средств).

Перечень иных затрат, связанных с приобретением основных средств и включаемых в первоначальную стоимость основных средств, законодательством не определен. В связи с этим организация самостоятельно может определить такие затраты. Исключение составляют затраты, которые согласно законодательству не подлежат включению в первоначальную стоимость основных средств.

В случае если организация при принятии к бухгалтерскому учету основных средств имеет обязательства по выполнению работ по демонтажу и ликвидации данных основных средств, восстановлению природных ресурсов на занимаемых ими земельных участках, то в первоначальную стоимость таких основных средств включается сумма созданного резерва по выводу основных средств из эксплуатации и аналогичным обязательствам (ч. 2 п. 10, п. 23 — 25 Инструкции по бухгалтерскому учету основных средств).

Первоначальная стоимость созданных в организации основных средств определяется в сумме фактических прямых и распределяемых переменных косвенных затрат на их создание, за исключением случаев, установленных законодательством (ч. 3 п. 10 Инструкции по бухгалтерскому учету основных средств).

Принимаем основное средство к учету

Сформированная первоначальная стоимость основных средств отражается на счете 01 «Основные средства» (ч. 5 п. 11 Инструкции по бухгалтерскому учету основных средств):

а) при приобретении основного средства:

— если оно не требует монтажа — на дату его приобретения. Если основное средство подлежит обязательной государственной регистрации, сертификации и т.п., то оно учитывается в составе основных средств после проведения соответствующих процедур по регистрации, сертификации и т.п. (ч. 1, 4 п. 4 Инструкции по бухгалтерскому учету основных средств);

— если требует монтажа — после проведения монтажных работ (ч. 6, 8 п. 12, ч. 9 п. 13 Инструкции о применении плана счетов);

б) при строительстве основного средства — после приемки в установленном порядке объекта в эксплуатацию и утверждения акта приемки объекта в эксплуатацию. Отметим, что объекты (части объекта), законченные строительством и принятые в эксплуатацию, подлежащие в соответствии с законодательством обязательной государственной регистрации, принимаются к учету в качестве основных средств после государственной регистрации права собственности на них (п. 40, 55 Инструкции N 10);

в) при создании основного средства — после окончания работ по его созданию.

Постановка на учет основных средств производится на основании акта о приеме-передаче основных средств (п. 9 Инструкции по бухгалтерскому учету основных средств).

При приобретении (создании) объектов основных средств в бухучете составляются следующие проводки (ч. 4, 5 п. 11 Инструкции по бухгалтерскому учету основных средств).

Единицей бухгалтерского учета основных средств является инвентарный объект, которым может быть:

(или) объект со всеми приспособлениями и принадлежностями;

(или) отдельный конструктивно обособленный предмет, предназначенный для выполнения определенных самостоятельных функций;

(или) обособленный комплекс конструктивно сочлененных предметов (далее — комплекс), представляющих собой единое целое и предназначенный для выполнения определенной работы. При этом комплексом является один или несколько предметов, которые имеют общие приспособления и принадлежности, общее управление, смонтированы на одном фундаменте и каждый предмет может выполнять свои функции только в составе комплекса.

Однако если основное средство состоит из частей, которые имеют различные сроки полезного использования, то каждая такая часть принимается к бухгалтерскому учету как отдельный инвентарный объект основных средств (п. 6 Инструкции по бухгалтерскому учету основных средств).

Определяем нормативный срок службы и срок полезного использования основного средства

Объекты основных средств, числящиеся в бухгалтерском учете организации, являются объектами начисления амортизации (за исключением числящихся на забалансовых счетах, а также отдельных объектов основных средств) (п. 11 Инструкции о порядке начисления амортизации).

Для того чтобы по объектам основных средств начислить амортизацию, необходимо определить их нормативный срок службы (НСС)и (или) срок полезного использования (СПИ) ( п. 17, 19 Инструкции о порядке начисления амортизации).

НСС ОС по общему правилу определяется при их приобретении с даты принятия ОС к бухгалтерскому учету в соответствии с приложением к постановлению N 161 в зависимости от видов ОС в соответствии с их классификацией (ч. 1 п. 17, ч. 1 п. 18 Инструкции N 37/18/6).

СПИ — это ожидаемый или расчетный период эксплуатации ОС в процессе предпринимательской деятельности, который устанавливается комиссией (п. 19 Инструкции N 37/18/6). При этом СПИ устанавливается в годах (соответствующем им количестве месяцев) в пределах между нижней и верхней границами диапазонов (с точностью до двух знаков после запятой) по группам амортизируемых ОС с учетом коэффициентов, установленных приложением 3 к Инструкции N 37/18/6 ( ч. 1 п. 21 Инструкции N 37/18/6).

Начисляем и отражаем в учете амортизацию

Начисление амортизации производится:

— по объектам основных средств, используемым в предпринимательской деятельности, — исходя из выбранного СПИ линейным, нелинейным и производительным способами;

— по объектам, не используемым в предпринимательской деятельности, — исходя из НСС линейным способом (п. 37 Инструкции о порядке начисления амортизации).

Применяем инвестиционный вычет

Инвестиционный вычет по объектам основных средств применяется в налоговом учете и позволяет единовременно включить в затраты, учитываемые при налогообложении прибыли, часть первоначальной стоимости основных средств, используемых в предпринимательской деятельности.

К ним относятся:

— здания, за исключением жилых домов (их частей) (кроме арендного жилья, общежитий, встроенно-пристроенных нежилых помещений в жилых домах), зданий культурно-развлекательных (ночных) клубов, зданий, используемых для осуществления деятельности в сфере игорного бизнеса, зданий гостиниц и других зданий для краткосрочного проживания (кроме относящихся к объектам придорожного сервиса), зданий мобильных (в том числе зданий сборно-разборных и передвижных);

— устройства передаточные;

— сооружения, за исключением сооружений мест отдыха и зоопарков, сооружений для стоянки или парковки автомобилей;

— машины и оборудование, транспортные средства, за исключением предназначенных и (или) используемых для осуществления деятельности в сфере игорного бизнеса.

Причем к зданиям, устройствам передаточным, сооружениям, машинам и оборудованию, транспортным средствам относятся основные средства (их части), определенные в качестве таковых по законодательству, регулирующему нормативные сроки службы основных средств (ч. 2, ч. 5 подп. 2.2 ст. 170 НК).

Обратите внимание!

Налоговым кодексом определен перечень объектов, по которым инвестиционный вычет не применяется.

Размер инвестиционного вычета определяется организацией самостоятельно в пределах размеров, установленных законодательством (абз. 2, 3 ч. 2 подп. 2.2 ст. 170 НК).

Наименования объектов основных средств

Максимальный размер инвестиционного вычета

Инвестиционный вычет рассчитывается следующим образом.

Сумма инвестиционного вычета включается в затраты, учитываемые при налогообложении прибыли, в течение двух лет, начиная с отчетного периода, на который приходится месяц начала начисления амортизации в соответствии с законодательством (абз. 2 ч. 3 подп. 2.2 ст. 170 НК).

Проводки по вводу в эксплуатацию основных средств

Ввод в эксплуатацию означает, что объект готов к использованию в деятельности предприятия, то есть собран, установлен, подключен к электросетям и т.д. Рассмотрим как отразить факт ввода в эксплуатацию основных средств в учете и сформировать бухгалтерские проводки при приобретении ОС у поставщика, при безвозмездном получении, при получении от учредителя и вводе в эксплуатацию построенных объектов.

Ввод в эксплуатацию основных средств — бух.учет и проводки

Объекты основных средств обычно поступают в организацию двумя способами — возмездным и безвозмездным:

- К безвозмездным способам относится дарение.

- Возмездные способы — покупка; строительство; вклад в уставный капитал; мена.

Поступившие объекты ОС приходуются на счет 07 Оборудование к установке или 08 Внеоборотные активы. Включение объекта в список основных средств происходит в момент, когда создается проводка Дт 01 — Кт 08.

При приобретении ОС у поставщика

Пример

Предположим, организация «ЕвроМебель» приобрела у поставщика ООО «Технологические системы» объект стоимостью 118 000 руб., включая НДС 18 000 руб. Это ОС будет использоваться в производстве продукции, которая облагается НДС. Поставщик является плательщиком НДС, то есть в счете-фактуре НДС выделен.

Проводки

| Дт | Кт | Описание операции | Сумма, руб. | Документ-основание |

| 08.4 | 60 | Отражение поступления объекта ОС | 100 000 | Акт поступления |

| 19.1 | 60 | Отражение НДС по поступлению объекта ОС | 18 000 | Счет-фактура |

| 60 | 51 | Оплата поставщику (включая НДС) | 118 000 | Платежное поручение |

| 01 | 08.4 | Принятие к учету ОС | 100 000 | Акт ОС-1 |

| 68 | 19.1 | НДС предъявлен к вычету | 18 000 | Книга покупок |

При безвозмездном получении

При безвозмездном получении основных средств первоначально их рыночная стоимость относится на счет 98 Доходы будущих периодов, а затем по мере амортизации постепенно списывается в общие доходы.

Получите понятные самоучители по 1С бесплатно:

Рыночная стоимость объекта определяется в результате экспертизы или устанавливается нормативным актом.

Пример

Допустим, ООО «Сириус» безвозмездно передана газонокосилка, рыночная стоимость которой определена в сумму 85 000 руб. Стоимость доставки составила 5 900 руб. Срок полезного использования этого объекта определен в 30 месяцев.

Проводки

| Дт | Кт | Описание операции | Сумма, руб. | Документ-основание |

| 08.4 | 98 | Рыночная стоимость полученного объекта ОС | 85 000 | Бухгалтерская справка |

| 08.4 | 60 | Отражены затраты на доставку | 5 000 | Акт поступления |

| 19.1 | 60 | Отражен НДС начисленный по доставке | 900 | Счет-фактура |

| 01 | 08.4 | Полученный объект принят на учет | 90 000 | Акт ОС-1 |

| 68 | 19.1 | НДС к вычету | 900 | Книга покупок |

| 60 | 51 | Оплата поставщику транспортных услуг | 5 900 | Платежное поручение |

| 20 | 02 | Амортизация за месяц(90 000/30) | 3 000 | Бухгалтерская справка |

| 98 | 91.1 | Отражение частичной амортизации в доходах будущих периодов | 3 000 | Бухгалтерская справка |

При получении от учредителя

Учредитель может передать ОС как вклад в уставный капитал. Такая операция не считается безвозмездным получением. Полученный объект оценивается по согласованию между учредителем и получателем, но по рыночной стоимости. Расходы по доставке и подготовке ОС к использованию также включаются в первоначальную стоимость.

Пример

Предположим, учредитель ООО «Аквалей» внес в качестве вклада в уставный капитал станок стоимостью 200 000 руб. Затраты на доставку составили 27 140 руб., в том числе НДС 4 140 руб.

Проводки

| Дт | Кт | Описание операции | Сумма, руб. | Документ-основание |

| 08.4 | 75.1 | Отражена стоимость станка | 200 000 | Бухгалтерская справка |

| 08.4 | 60 | Услуги транспортной организации (доставка) | 23 000 | Акт поступления |

| 19.1 | 60 | НДС по услугам транспортной организации | 4 140 | Счет-фактура |

| 01 | 08.4 | Ввод в эксплуатацию полученного ОС | 223 000 | Акт ОС-1 |

| 68 | 19.1 | Предъявлен к вычету НДС | 4 140 | Книга покупок |

| 60 | 51 | Оплата услуг транспортной организации | 27 140 | Платежное поручение исх. |

Ввод в эксплуатацию построенных объектов

Ввод в эксплуатацию объектов строительства, проводимого организацией, отличается от ввода приобретенных основных средств корреспондирующими счетами:

- При подрядном способе — Дт 08 — Кт 60 (76);

- При хоз.способе — Дт 08 — Кт 10 (70, 69, 02 и др.)

Форма Акта ОС-1

One thought to “Проводки по вводу в эксплуатацию основных средств”

Грамотно, доходчиво и кратко! Огромное спасибо! Нашла всё что интересовало.

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Этот сайт использует Akismet для борьбы со спамом. Узнайте как обрабатываются ваши данные комментариев.

Принимаем к учету основные средства в «1С»

Материалы газеты «Прогрессивный бухгалтер», апрель 2020 г.

При отражении приобретения основных средств в программе «1С:Бухгалтерия 8», ред. 3.0, есть несколько нюансов, на которые необходимо обратить внимание.

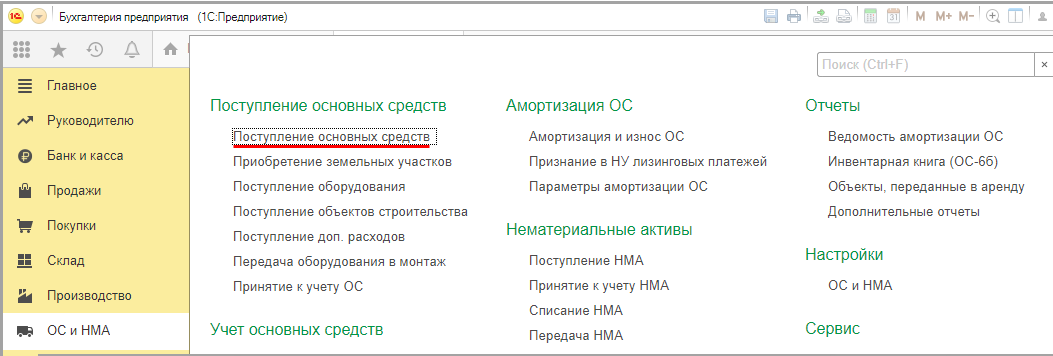

Принятие к учету ОС без сборки и монтажа

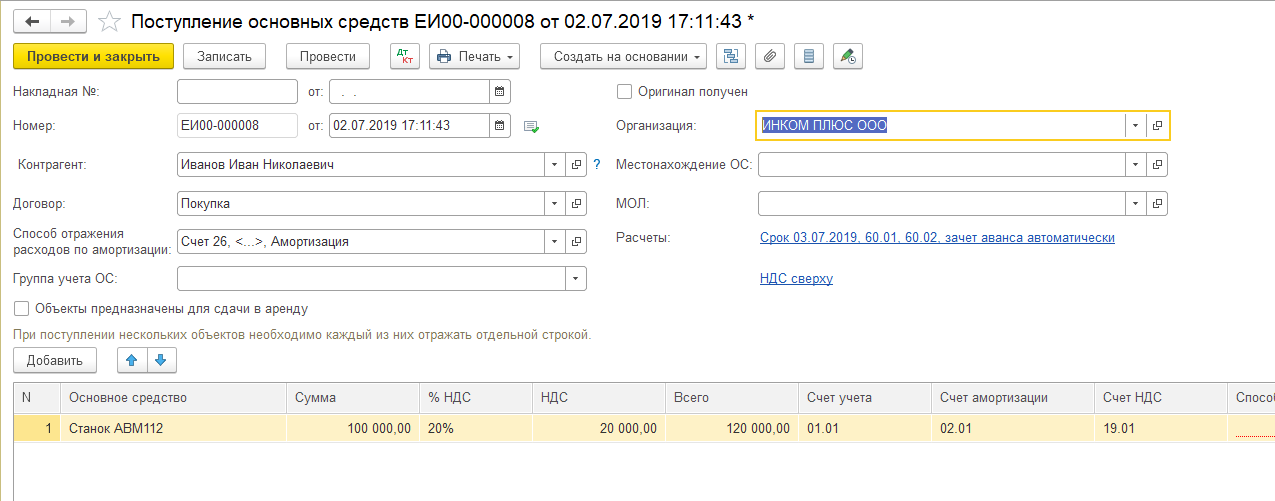

Стандартная ситуация, когда организация приобретает основное средство и вводит его в эксплуатацию, в тот же день оформляется в информационной базе документом «Приобретение объекта основных средств» (раздел «ОС и НМА» – «Поступление основных средств»). Этим документом также оформляется поступление основных средств, которые не требуют монтажа и дополнительных расходов, которые вводятся в эксплуатацию одновременно с принятием на учет и у которых первоначальная стоимость и срок полезного использования совпадают в бухгалтерском и налоговом учете.

В табличной части существует возможность быстрого создания объекта справочника «Основные средства», для этого в колонке «Основное средство» необходимо ввести наименование объекта, после чего в контекстном меню выбрать команду «Создать. ». У созданного объекта группа учета ОС будет установлена в соответствии со значением, указанным в шапке. Амортизационная группа заполняется при записи документа, значением соответствующим указанному сроку службы.

При проведении документа формируются проводки со счетом бухгалтерского учета 08.04.2 «Приобретение основных средств» (закладка «Бухгалтерский и налоговый учет»), помимо этого также данным документом формируются движения по регистрам сведений, необходимые для дальнейшего учета основных средств.

После проведения этого документа нет необходимости создавать и проводить документ «Принятие к учету ОС», так как проведенный документ делает проводки по приобретению ОС от поставщика и о постановке на учет вашего ОС. Также стоит обратить внимание на то, что при проведении данного документа амортизация ОС по налоговому учету сразу включается в состав расходов, если такое не нужно, то использовать данный документ не следует.

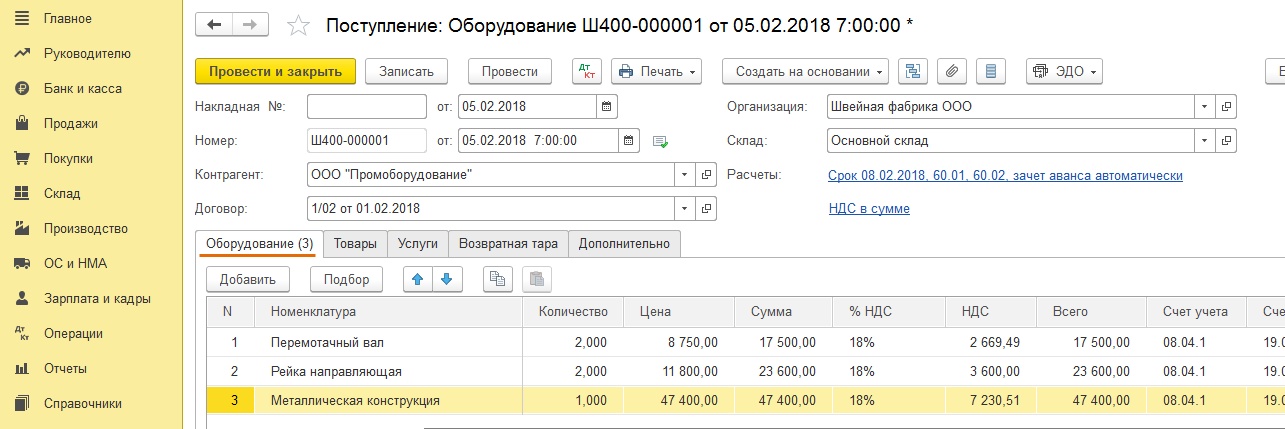

Приобретение ОС, требующего сборки и монтажа

Но существует иная ситуация, когда основное средство перед вводом в эксплуатацию требует сборки как, например, компьютер. Сначала организация приобретает компоненты будущего основного средства – компьютерную мышку, монитор, системный блок и проч., после чего собирает все компоненты в единое целое – готовый компьютер и именно его вводит в эксплуатацию как основное средство.

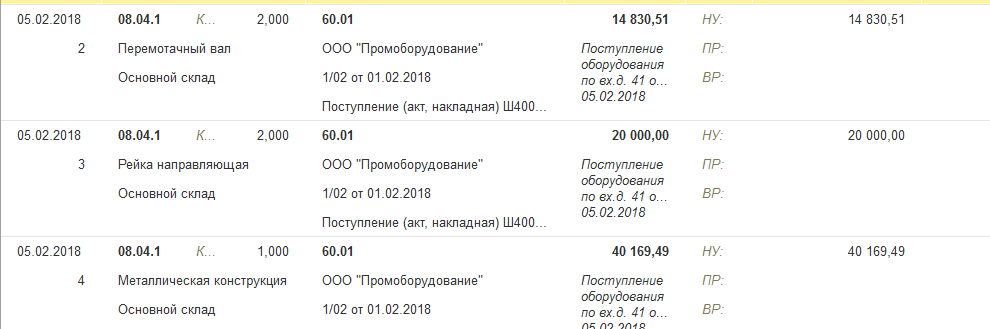

Такая операция оформляется по следующей схеме. Сначала создаем документ «Поступление оборудования» (раздел «ОС и НМА» – «Поступление оборудования») или этот же документ можно оформить как «Поступление товаров и услуг» с видом операции «Оборудование». В табличной части «Оборудование» указываются все компоненты будущего основного средства, количество, цена, ставка НДС. Счет учета оборудования поставить необходимо 08.04.1 «Приобретение компонентов основных средств» (именно с этим счетом работает документ «Принятие к учету ОС»), счет учета НДС. Остальные закладки используются, если одновременно с оборудованием поступают и другие виды ТМЦ или услуги.

Оборудование, принятое на учет по счету 08.04.01, впоследствии подлежит принятию в качестве объекта основных средств документом «Принятие к учету ОС».

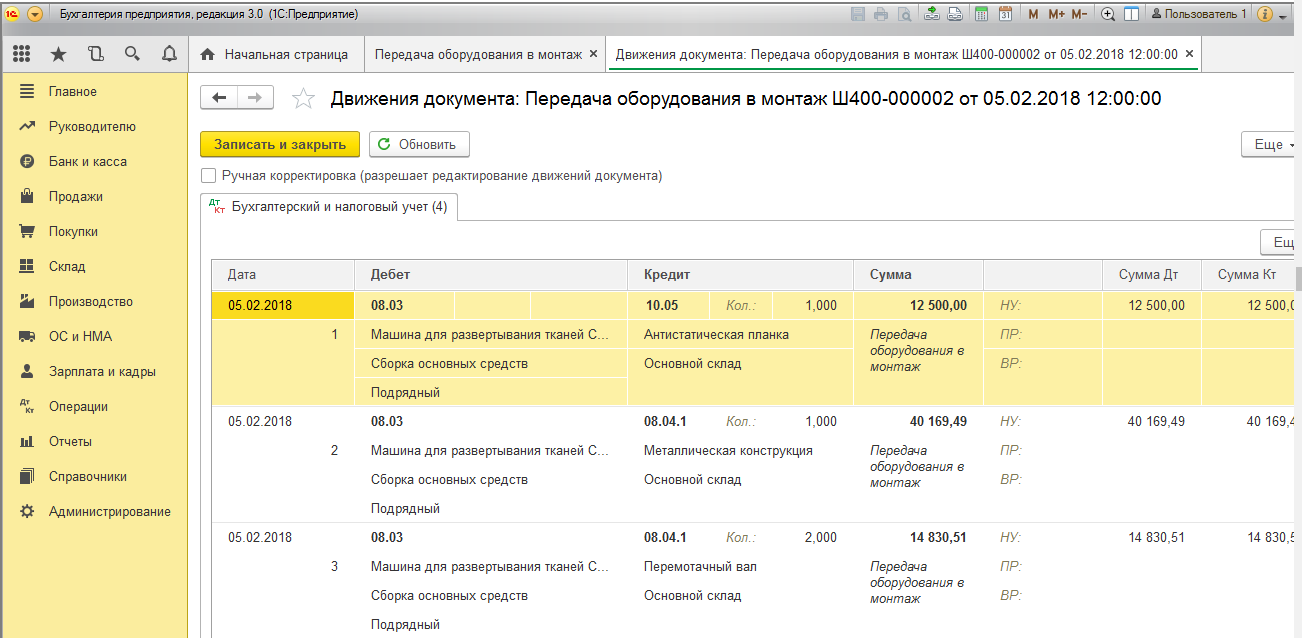

Когда после покупки у контрагента необходимо «собрать» воедино компоненты и дополнительные материалы (запчасти) и передать их на сборку основного средства, то есть осуществить монтаж оборудования, это делается при помощи документа «Передача оборудования в монтаж». Счет учета необходимо указать 08.03: только через этот счет программа корректно перенесет составные части на ОС при его принятии к учету (раздел «ОС и НМА» – «Передача оборудования в монтаж»).

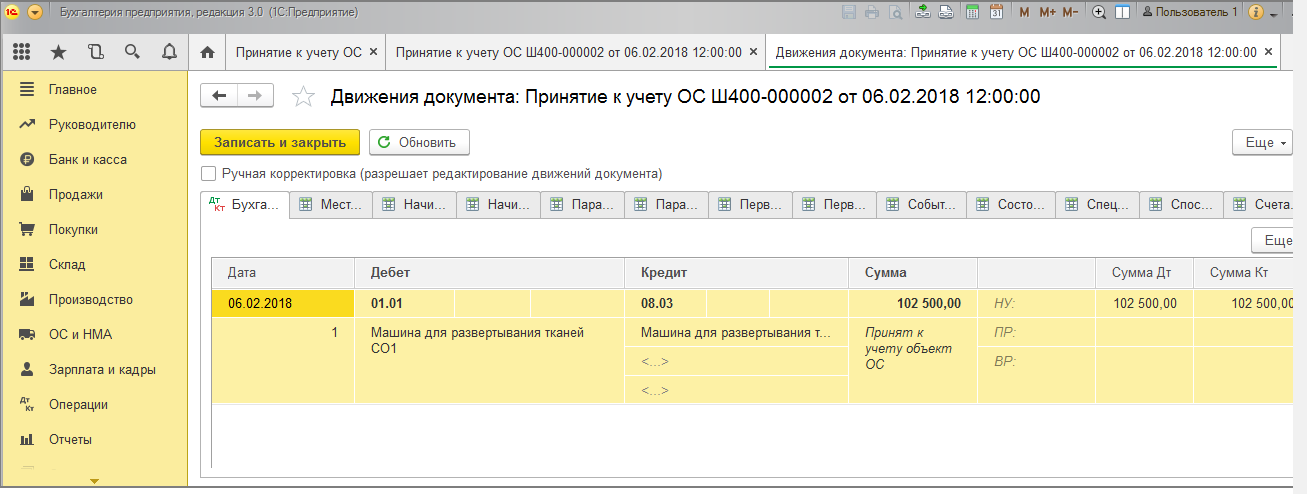

После этого оформляется документ «Принятие к учету ОС» (раздел «ОС и НМА» – «Поступление основных средств») с видом операции «Объекты строительства».

Важно на закладке «Внеоборотный актив» в поле «Объект строительства» выбрать объект сборки и проверить, что в поле «Счет» указан счет 08.03.

При проведении формируются проводки по Дт 01.01 и Кт 08.03.

Сумма проводки соответствует сумме, накопленной на счете 08.03 при формировании первоначальной стоимости основного средства.

Важный нюанс: документ «Принятие к учету ОС» не работает как самостоятельный документ по вводу в эксплуатацию основного средства! Соответственно только через него принять к учету внеоборотный актив нельзя, документ попросту не сформирует первоначальную стоимость и необходимые записи регистров.

Способ начисления амортизации

Способ начисления амортизации указывается при принятии основного средства к учету в документе «Принятие к учету ОС» на закладке «Бухгалтерский учет» в поле «Способ начисления амортизации».

Если используется документ «Поступление основных средств», то способ начисления амортизации всегда линейный (устанавливается по умолчанию).

Для целей налогового учета способ начисления амортизации указывается в разделе «Главное» – «Настройки налогов и отчетов» – закладка «Налог на прибыль». Вне зависимости от выбранного способа для восьмой — десятой амортизационных групп всегда по умолчанию применяется только линейный способ начисления амортизации.