Как произвести и учесть переоценку валютных остатков

Больше материалов по теме «Бухгалтерский учёт» вы можете получить в системе КонсультантПлюс .

Организация может иметь счета не только в рублях, но и в валюте других государств. Такие счета открываются, когда по роду деятельности фирме нужно вести расчеты с иностранными партнерами, закупать за валюту сырье и материалы, импортировать другие материальные ценности. Закон не накладывает на бизнесменов ограничений по открытию таких счетов.

Вопрос: Учитывается ли при расчете налога на прибыль курсовая разница от переоценки остатков средств (100%-ный аванс по экспортному контракту) на валютном банковском счете при изменении курсов и на какую дату?

Посмотреть ответ

Тем не менее поскольку все финансовые обязательства, а также налоговый и бухгалтерский учет на территории Российской Федерации выполняются исключительно в национальной валюте, вследствие курсовых колебаний показания валютных счетов периодически изменяются, и эти изменения нужно отслеживать и учитывать.

Рассмотрим особенности переоценки остатков средств на валютных счетах организаций, тонкости бухгалтерского и налогового учета по этой операций.

Предназначение валютных расчетов

Банковские операции с валютой предусматривают внесение или снятие валюты со счетов. Эти процедуры фиксируются банковскими выписками и расчетной документацией, прилагаемой к ним. Именно на основании этих документов и происходит учет валютных средств в динамике деятельности организации.

Для чего фирме может быть нужен валютный счет:

- покупка валютных средств резидентом у резидента (в разрешенных законом лимитах);

- платежи в валютной форме;

- валютные операции между резидентом и нерезидентом (покупка валюты и/или ценных бумаг, отчуждение, использование в качестве средства платежа);

- пересечение валютными ценностями границы Российской Федерации;

- погашение валютного кредита;

- оплата заграничных командировок;

- поступления со счета, открытого не в Российской Федерации.

Смысл валютной переоценки

Не имеет значения, в валюте какого именно государства открыт счет и производятся операции. При выполнении учета необходимо руководствоваться положениями исключительно российского законодательства. Это значит, что валютные средства для учета должны быть пересчитаны в рублевом эквиваленте по актуальному курсу Центрального банка РФ.

Таким образом, переоценка валютных остатков – это периодическое установление рублевого эквивалента валютным средствам на счете организации по курсу Центробанка РФ.

ОБРАТИТЕ ВНИМАНИЕ! Организации следует отобразить правила производства переоценки валютных остатков в своей учетной политике в форме внутреннего нормативного акта.

Возможные результаты переоценки

Из-за колебаний курса неизбежно будут возникать отклонения, которые можно рассчитать, сравнив показатель предыдущей переоценки с последним произведенным вычислением. Полученный результат в виде конкретной суммы может оказаться:

- положительным – курсовая разница превышает предыдущий показатель, а значит, у фирмы образовался дополнительный доход (статья бухучета «Прочие доходы»);

- отрицательным – из-за колебания курса фирма потеряла некоторую долю средств (отражается в «Прочих затратах»).

Временные рамки для переоценки

Даты, когда нужно пересчитать имеющуюся на счете валюту на рубли, следующие:

- в день, когда была совершена операция внесения или снятия валюты;

- в день, когда составляется бухгалтерский отчет;

- в последний день каждого календарного месяца.

Курсовой показатель Центробанка Российской Федерации на означенную дату является основанием для исчисления переоценки валютного остатка на счете организации.

Бухучет при валютной переоценке

Для осуществления учетных бухгалтерских операций, касающихся движения валюты, существует счет 52 «Валютные счета», имеющий 2 субсчета для расчетов внутри страны и за границей РФ. Рассмотрим, как формируется баланс при различных операциях с валютой: напомним, отражать их необходимо исключительно в рублях.

Проводки при покупке валюты

Организации могут покупать валюту других государств для различных целей, зачисляя ее на свой валютный счет. При этом в бухгалтерских проводках будут сделаны следующие записи:

- дебет 57 «Переводы», кредит 51 «Расчетный счет» – со счета организации перечисляются финансы на покупку валюты;

- дебет 52.1 «Валютные счета», кредит 57 «Переводы в пути» – зачисление купленной валюты на спецсчет фирмы;

- дебет 10 «Материалы», кредит 57 «Переводы в пути» – отражение результата переоценки валютного остатка на счете (разница между курсом ЦБ РФ и покупочным курсом), а также отдельной проводкой – учет банковской комиссии;

- дебет 51 «Расчетный счет», кредит 57 «Переводы в пути» – зачисление неиспользованных средств.

Если покупается валюта не для расчетов по импорту, то проводка проще:

- дебет 57 «Переводы», кредит 51 «Расчетный счет» – перечисление денег за приобретение валюты;

- дебет 52.1 «Валютные счета», кредит 57 «Переводы в пути» – зачисление средств на транзитный счет;

- дебет 91.2 «Прочие расходы», кредит 51 «Расчетный счет» – средства, выплачиваемые банку в качестве вознаграждения.

Далее отражается результат переоценки. Если он положительный, проводка производится на счет «Прочие доходы» (дебет 57, кредит 91.1), а при отрицательном – на счет «Прочие расходы» (дебет 91.2, кредит 57).

В последний день месяца переоценка валютных остатков отражается:

- в случае прибыли — по дебету 91.9, кредиту 99;

- в случае убытка — по дебету 99, кредиту 91.9.

Проводки при получении валюты от контрагентов

Если фирма получила валюту в качестве уплаты за товары или услуги от иностранных партнеров, эти деньги должны быть зачислены на транзитный счет (дебет 52.1, кредит 62).

ВАЖНАЯ ИНФОРМАЦИЯ! 50% от полученных таким образом валютных средств организация обязана реализовать внутри страны. Нарушение этого требования чревато штрафом в сумме нереализованной валюты.

Проводки при расчетах в валюте

Купив валюту, фирма может использовать ее на разрешенные законодательством цели:

- оплачивать обязательства по иностранным договорам (дебет 60, кредит 52.1);

- выдавать зарубежные командировочные (дебет 50, кредит 52.1);

- гасить валютные кредиты (дебет 66, кредит 52.1).

Реализация валютной выручки

Как упоминалось выше, половину валютной выручки нужно продать на внутреннем рынке, если в течение недели эти средства не ушли на расчеты с иностранными партнерами. В балансе это нужно отразить следующим образом:

- дебет 57, кредит 52.1 – направление валютных средств на реализацию;

- дебет 51, кредит 91.1 – зачисление вырученных за валюту сумм на счет;

- дебет 91.1, кредит 57 – списание реализованных валютных средств;

- дебет 91.2, кредит 51 – учет реализационных расходов.

Нереализованная часть валютной выручки вносится на счет путем проводки: дебет 52.1, кредит 52.1.2.

Налоговый учет переоценки валютных остатков

Если даже в результате переоценки образовался доход, его нельзя признать прибылью от продажи, поэтому не вправе облагаться НДС. Ее следует учитывать во внереализационных доходах, что несколько увеличит налог на прибыль и налоговые платежи на УСН.

В случае убытка (отрицательной курсовой разницы) эти средства нужно отнести ко внереализационным затратам, что опять же повлияет на налог на прибыль. При убытках для плательщиков УСН в налоговой базе не произойдет никаких изменений (на основании письма Минфина РФ от 25 июля 2012 года).

ИТАК, важность бухгалтерского и налогового учета переоценки валютных остатков обусловлена возможностью возникновения в организации дополнительной прибыли или убытка на определенную дату.

Валютная переоценка: что это и когда она возникает?

Если вы инвестируете в инструменты, номинированные в иностранной валюте, то следует учитывать, что финансовый результат и налогооблагаемая база будут зависеть не только от прироста инструмента в цене, но и от изменения курса валюты.

По операциям с ценными бумагами и производными финансовыми инструментами налоговым агентом выступает брокер, который самостоятельно подсчитывает ваши финансовые результаты, сальдирует операции, определяет налогооблагаемую базу.

Финансовый результат по операциям с ценными бумагами определяется как доходы от операций за вычетом соответствующих расходов (п. 10, п. 12 ст. 214.1 НК РФ).

Согласно Налоговому кодексу, при подсчёте налогооблагаемой базы, если активы выражены в иностранной валюте, необходимо произвести перерасчёт в рубли. При получении доходов учитывается курс ЦБ РФ, который установлен на дату фактического получения указанных доходов. Аналогично с расходами: учитывается курс на фактическую дату осуществления расходов (то есть на дату осуществления расчётов) (п. 5 ст. 210 НК РФ).

Значит, валютная переоценка является частью вашего финансового результата и может его либо увеличить, либо уменьшить.

Пример 1

Купили 10 акций по 50 долл. за 1 шт., курс ЦБ РФ на дату расчёта составлял 70 руб. Позднее продали эти 10 акций по 60 долл. за 1 шт., курс на дату получения дохода составлял 55 руб.

Подсчитываем финансовый результат: 10 шт. * 60 долл. * 55 руб. — 10 шт. * 50 долл. * 70 руб. = −2 000 руб. (убыток).

Несмотря на то что сама акция выросла в цене за счёт падения курса валюты, общий результат по сделке убыточен. В данном случае начисления налога не будет.

Пример 2

Купили 10 акций по 50 долл. за 1 шт., курс ЦБ РФ на дату расчёта составлял 60 руб. Позднее продали эти 10 акций по 45 долл. за 1 шт., курс на дату получения дохода составлял 70 руб.

Подсчитываем финансовый результат: 10 шт. * 45 долл. * 70 руб. — 10 шт. * 50 долл. * 60 руб. = 1 500 руб. (прибыль).

НДФЛ составит 195 руб. (1 500 * 13%).

Несмотря на то что сама акция упала в цене, за счёт повышения курса валюты общий результат по сделке — прибыль.

Перерасчёт в рубли предусмотрен для всех доходов, которые выражены в иностранной валюте.

Однако в рамках еврооблигаций Минфина России предусмотрен иной порядок перерасчёта. С 2019 года под налогообложение подпадает только сумма прироста по телу данных еврооблигаций. Законом предусмотрено, что при реализации (погашении) облигаций внешних облигационных займов Российской Федерации, номинированных в иностранной валюте, расходы на приобретение указанных облигаций, пересчитываются в рубли по официальному курсу ЦБ РФ, установленному на дату фактического получения доходов от реализации (погашения) указанных облигаций (абз. 22 п. 13 ст. 214.1 НК РФ).

То есть для таких ценных бумаг курс для перерасчёта берётся на одну и ту же дату.

Пример 3

Купили еврооблигацию Минфина России по цене 1 000 долл., курс на дату покупки составлял 59 руб. Позднее продали эту еврооблигацию за 1 001 долл., по курсу 61 руб.

Подсчитываем финансовый результат: 1 001 долл. * 61 руб. — 1 000 долл. * 61 руб. = 61 061 руб. — 61 000 руб. = 61 руб.

НДФЛ составит 8 руб. (61 руб. * 13%).

Ещё одно преимущество еврооблигаций Минфина: купонный доход по ним полностью освобождается от налогообложения (п. 25 ст. 217 НК РФ).

Учтите, что вышеизложенные правила по валютной переоценке не зависят от того, являетесь вы налоговым резидентом РФ или нет. От этого статуса зависит лишь ставка НДФЛ.

Как осуществляется переоценка валютных остатков?

Какие валютные статьи нужно переоценивать в 2020-2021 годах

Порядок переоценки активов и обязательств организации, которые выражены в инвалюте, для целей бухучета производится по нормам ПБУ 3/2006 (утв. приказом Минфина от 27.11.2006 № 154н). Согласно этим нормам, в обязательном порядке валютную стоимость следует переводить в рубли по таким статьям (п. 4 ПБУ 3/2006):

- деньги в наличной и безналичной форме (инвалюта в кассах, на банковских счетах);

- денежные документы (в случае если их номинал выражен в инвалюте);

- средства в валютных финвложениях (на депозитах, в выданных займах и т. п.);

- долги в инвалюте (как дебиторка, так и кредиторка);

- вложения в материальные активы (оборотные и внеоборотные), если расчеты за них происходят в инвалюте.

При этом пересчет может производиться несколько раз, в зависимости от вида актива (обязательства):

На дату совершения операции

На отчетную дату

По мере изменения курса инвалюты

Денежные средства и денежные документы

Пересчет может выполняться

Финвложения (кроме акций/долей)

Задолженность (кроме авансов и задатков)

Авансы и задатки

Переоценка остатков средств в валюте — нужно ли пересчитывать на конец месяца

Как видно из таблицы выше — валютные денежные средства переоцениваются по всем возможным основаниям, перечисленным в ПБУ 3/2006. Это такая статья учета, которая может переоцениваться даже ежедневно (например, так положено делать в банках).

Для обычных предприятий ежедневный пересчет валютных остатков, как правило, не требуется. Поэтому переоценки и учет курсовых разниц выполняют, когда закрывают период (стандартно — месяц). То есть конец месяца в данном случае играет роль промежуточной «отчетной даты». Соответственно, при закрытии месяца нужно сделать и промежуточную переоценку валютных статей.

Сделать переоценку остатков на валютных счетах и грамотно отразить ее в учете вам поможет Готовое решение от КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите к разъяснениям экспертов.

ОБРАТИТЕ ВНИМАНИЕ! Большинство современных бухгалтерских программ (например, «1С») выполняют переоценку остатков в инвалюте при операции закрытия месяца в автоматическом режиме. Пользователю достаточно контролировать своевременное обновление справочника валют, чтобы результаты переоценки вышли корректными.

Что такое средний курс и когда его можно применять

По общему правилу, для проведения пересчета берется курс инвалюты, установленный Центробанком РФ на ту дату, когда происходит пересчет.

Однако у этого правила есть 2 важных нюанса:

- если в договоре, к которому относится пересчитываемая операция или статья, есть валютная оговорка (то есть установлены иные правила пересчета и привязки к официальному курсу ЦБ), пересчет нужно выполнять так, как сказано в договоре (п. 5 ПБУ 3/2006);

- если в течение периода предприятие выполняет большое число однотипных операций в инвалюте, а курс этой инвалюты изменяется несущественно, — предприятию можно использовать для пересчетов средний курс за период (п. 6 ПБУ 3/2006).

ВАЖНО! В качестве периода для применения среднего курса берется небольшой отрезок времени: не больше месяца.

Средний курс — это средневзвешенное значение курсов за период. Его можно рассчитать самостоятельно, а можно воспользоваться уже готовыми расчетами того же ЦБ. По наиболее ходовым валютам средние курсы за месяц можно найти и в интернете, и в СМИ.

Как переоценивать обязательства, выраженные в иностранной валюте

Применительно к обязательствам переоценка иностранной валюты осуществляется по общему порядку, изложенному в ПБУ 3/2006. Для наглядности представим пример такой переоценки.

Фирма «Омега» 29.11.2020 получила импортные товары на сумму 60 000 долл. США. С зарубежным поставщиком фирма рассчиталась двумя платежами: 15.12.2020 — 40 000 долл. США и 10.01.2021 — 20 000 долл. США. В бухучете «Омеги» были сделаны такие записи:

29.11.2020 Дт 41 Кт 60 — 3 846 030 руб. (60 000 × 64,1005 — курс ЦБ на дату операции);

30.11.2020 Дт 60 Кт 91 — 1 128 руб. (60 000 × 64,0817 – 3 846 030) — выполнена переоценка на конец месяца;

15.12.2020 Дт 60 Кт 52 — 2 502 176 руб. (40 000 × 62,5544) — выполнен пересчет на дату операции (оплаты поставщику);

31.12.2020 Дт 60 Кт 91 — 104 612 руб. (1 342 726 – 1 238 114) — переоценка обязательства в валюте на конец периода (подробности получения цифры представлены в таблице).

Остаток по договору, который фирма еще должна поставщику — 20 000 долл. США. Из всех переоценок за период по счету сложилось некоторое рублевое сальдо на 31.12.2020. И это сальдо отличается от суммы, которая получается, если 20 000 долл. США пересчитать по курсу ЦБ для долл. США на 31.12.2020. Поэтому суть проводки Дт 60 Кт 91 заключается в «выравнивании» рублевого остатка по счету учета обязательства так, чтобы рублевый эквивалент валютной суммы соответствовал курсу на нужную дату.

Остаток по счету по рублевым оборотам за период

Остаток по курсу на 31.12.2020 (20 000 долл. США× 61,9057)

Дт 60 Кт 52 — 1 224 680 руб. (20 000 × 61,2340);

Дт 60 Кт 91 — 13 434 руб. (по тому же принципу, что и переоценка на конец года — см. таблицу ниже).

Остаток по счету по рублевым оборотам за период

Остаток по курсу на 10.01.2021

Как корректно пересчитать в рубли авансы и задатки

Если предприятие в рамках заключенных сделок перечислило валютный аванс (задаток), то такой аванс пересчитывается в рубли только один раз — по курсу на ту дату, когда был выплачен.

Такой порядок предусмотрен п. 9 ПБУ 3/2006 и распространяется практически на все виды сделанных предприятием предоплат в рамках хозяйственных договоров:

- за основные средства и НМА;

- за материально-производственные запасы;

- за работы и услуги.

Надо ли пересчитывать стоимость активов за границей

Если у предприятия имеются отделения в других странах и в этих отделениях ведется деятельность, приводящая к появлению валютных активов и обязательств, то такие активы и обязательства подлежат пересчету в рубли при формировании отчетности головного предприятия в РФ.

В общих чертах порядок переоценки похож на аналогичный порядок перевода стоимости в инвалюте в рубли на территории РФ:

- точно так же берется курс ЦБ РФ, действующий в РФ на дату пересчета;

- порядок пересчетов в зависимости от типа актива или обязательства тоже похож на внутрироссийский.

Отличия, предусмотренные разделом IV ПБУ 3/2006, заключаются в том, что:

- Зарубежные обороты внутри периода (доходы и расходы) могут пересчитываться по среднему курсу ЦБ РФ для используемой валюты. И такой курс считается по формуле:

СК — средний курс;

К — действовавшее в периоде значение курса;

КДД — количество дней, в течение которых действовал курс К в периоде;

ДП — количество дней периода.

- Разницы, возникающие в результате пересчета доходов и расходов, относятся на финрезультаты периода. А вот разницы от пересчетов стоимости зарубежных активов и обязательств (балансовых статей) относятся на добавочный капитал предприятия и на финрезультаты не влияют. Только в случае, если предприятие закрывает отделение или сворачивает его деятельность, итоговые результаты курсовых разниц, возникшие при работе этого отделения, могут быть перенесены из добавочного капитала на финрезультат.

Как проводится переоценка для целей налогообложения

Специально для расчета налога на прибыль отдельный пересчет сумм в инвалюте в рубли не производится. Образовавшиеся в бухучете доходы и расходы в результате курсовых разниц принимают участие в определении налоговой базы:

- доходы от переоценки увеличивают налоговую базу в составе внереализационных доходов (п. 11 ст. 250 НК РФ);

- расходы, возникшие от переоценки, уменьшают налоговую базу в составе внереализационных расходов (подп. 5 п. 1 ст. 265 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Результаты переоценки валютных остатков учитываются не только для расчета «обычного» налога на прибыль при ОСНО. При применении спецрежимов, где размер налога связан с фактически получаемым доходом, финансовый результат от колебаний курсов инвалют тоже принимается при расчете налога.

Отдельного разговора заслуживает влияние переоценки на расчеты по НДС. Положения по переоценке для бухучета авансов и оплат приобретенных материальных активов, а также работ и услуг — связаны с требованиями НК РФ в части определения сумм, по которым рассчитывается НДС к уплате и к вычету.

Пересчет в рубли по перечисленным в предыдущем абзаце операциям выполняется один раз, на дату операции. Соответственно, получившаяся рублевая сумма и будет базой для исчисления НДС к уплате либо к вычету. При условии, что проведенная операция облагается НДС по законодательству РФ.

Итоги

Все операции по переоценке валютных остатков регламентированы ПБУ 3/2006. Переоценка и учет ее результатов для целей бухгалтерского и налогового учета являются обязательными процедурами. Это связано с тем, что обязательным для российских предприятий является отражение в учете всех операций в рублях. Таким образом, обязательно и выполнение пересчета в рубли тех объектов учета, которые имеют исходную оценку в инвалюте.

В большинстве случаев пересчет выполняется на дату совершения операции с такими объектами и на конец периода, признаваемого отчетным. Однако отдельные статьи валютных активов могут переоцениваться и чаще, даже ежедневно. В первую очередь это касается денежных средств и их эквивалентов в инвалюте.

Переоценка валюты в 1С 8.3

В существующих условиях рыночной экономики многим предприятиям приходится иметь дело с валютными операциями. Так как регламентированный учет в нашей стране ведется в рублях, то у работников бухгалтерии возникает потребность в переоценке валютных остатков, имеющихся у организации. Давайте разберемся как считается переоценка валютных остатков в программе 1С 8.3 Бухгалтерия 3.0.

Немного теории и настроек

Обратимся для начала к законодательной базе РФ. В ней увидим, что согласно ПБУ 3/2006, если стоимость активов и обязательств выражена в иностранной валюте, то для отражения в бухгалтерском учете эта стоимость пересчитывается в рубли на дату совершения операции в иностранной валюте и на отчетную дату, то есть последний день месяца.

Как же реализован валютный учет и переоценка валюты в 1С 8.3 Бухгалтерия 3.0?

Чтобы иметь возможность вести валютный учет в программе 1С 8.3 при начале эксплуатации необходимо настроить Функциональность, позволяющую вести валютные операции. Меню Главное – Настройки – Функциональность:

Далее на закладке Расчеты устанавливаем сначала флажок Вести учет по договорам, затем – Расчеты в валюте и у.е.:

Так же необходимо в справочнике Валюты:

добавить требующиеся для работы в 1С 8.3 иностранные валюты:

и обеспечить своевременное регулярное обновление значений курсов валют в одноименном регистре сведений:

Учет валютных операций в 1С 8.3

При наличии валютного банковского счета у предприятия, данные о нем необходимо внести в справочник Банковские счета организации:

Для ведения валютных операций в программе 1С 8.3 Бухгалтерия предприятия 3.0 в плане счетов существуют специальные счета, имеющие признак валютного учета:

Эта особенность позволяет в стандартных отчетах программы 1С 8.3 видеть остатки на данных счетах не только в регламентированной валюте – рублях, а также и в нужной иностранной валюте:

Переоценка валютных средств в 1С 8.3

Ничто не стоит на месте и курсы валют изменяются. Соответственно суммы рублевого эквивалента остатков по валютным счетам должны пересчитываться при неизменной сумме валютного остатка. В зависимости от того вырос или упал курс, у организации будут возникать прочие доходы или расходы при переоценке.

Где в 1С 8.3 переоценка валюты

Как только в информационной базе программы 1С 8.3 Бухгалтерия 3.0 возникнут валютные счета с остатками сумм на них, в обработке Закрытие месяца появится строка операции Переоценка валютных средств. Эта операция как раз и призвана производить анализ остатков по валютным счетам плана счетов и осуществлять переоценку валютных сумм с признанием прочих доходов или прочих расходов, формируя соответствующие проводки в автоматической режиме.

Что необходимо сделать перед закрытием месяца либо года, либо перед составлением любой декларации в 1С 8.3 читайте в нашей статье.

Допустим, в апреле организация ООО «Ромашка» открыла валютный расчетный счет и на него была зачислена оплата от клиента в размере 1 000 долларов (курс 68,2724). Отразив поступление валюты в программе 1С 8.3, в обработке Закрытие месяца появилась операция Переоценка валюты:

хотя в марте ее не было:

Итак, теперь зная все вышесказанное, вернемся к программе 1С Бухгалтерия 3.0 и на примерах разберемся как происходит переоценка валюты в автоматическом режиме.

Пример 1. Если курс уменьшился

На 19.04.2016г. курс доллара был 68,2724 руб., на отчетную дату 30.04.2016г. он снизился до 64,3334 руб. В валютной сумме ничего не изменилось, а вот рублевый эквивалент уменьшился, и соответственно предприятие понесло расход, что и отражается операцией Переоценка валюты при завершении периода в апреле:

Пример 2. Если курс увеличился

За май месяц никаких операций по счету не совершалось, соответственно на очередную отчетную дату, на 31.05.2016г., снова возникает потребность в переоценке. Курс доллара в сравнении с предыдущей переоценкой вырос и на 31.05.2016г. составил 66,0825 руб. Таким образом у организации возник прочий доход, что и отражается в регламентной операции Переоценка валюты за май:

Пример 3. Переоценка на момент совершения операции

Что касается переоценки валюты в 1С 8.3 при совершении операции, то механизм аналогичен тому, что рассмотрели выше, только курс пересчета валюты берется согласно дня проведения операции:

Относительно предыдущей даты переоценки 31.05.2016г. курс упал и на 10.06.2016г. составил 63,7402 руб. Организация должна зарегистрировать расход, что мы и видим в проводках:

Счета с особым порядком переоценки в 1С 8.3

Стоит сказать пару слов о регистре сведений Счета с особым порядком переоценки. Добраться до этого регистра можно через меню Главное – План счетов – Еще – Счета с особым порядком переоценки:

Сюда заносятся счета плана счетов, которые требуют отличного от описанного выше способа переоценки. Если счет плана счетов включен в данный список, то автоматически переоценка остатков при совершении операций на отчетную дату регламентной операцией происходить не будет. Переоценку необходимо делать вручную с помощью документа Операции введенные вручную:

Например, 06.05.2016г. организация оказала услугу на сумму 2000 у.е.,

тем самым сформировалась задолженность по счету 62.31:

Если регистр сведений Счета с особым порядком переоценки оставить незаполненным, то при завершении периода мая в операции Переоценка валюты произойдет переоценка остатка по счету 62.31:

Если же счет 62.31 внести в данный список:

то в Закрытии месяца переоцениваться остаток по нему не будет:

Таким образом, программа бухгалтерского учета семейства 1С 8.3 Бухгалтерия 3.0 способна помочь пользователю, столкнувшемуся с нелегким вопросом учета и переоценки валютных остатков. Бухгалтеру просто остается все правильно настроить и проконтролировать сформированные проводки.

Особенности расчетов с контрагентами по договорам в валюте и в у.е., учет курсовых разниц, в какой момент и как автоматически рассчитываются курсовые разницы в 1С 8.3, перечисление валюты иностранному поставщику по внешнеторговому контракту – все это рассмотрено на нашем курсе по работе в 1С 8.3 Бухгалтерия в модуле Валютные операции. Подробнее о курсе смотрите в нашем видео:

Покупка и продажа валюты в 1С 8.3 Бухгалтерия на примерах

Иногда у организаций возникает необходимость купить или продать иностранную валюту. Ситуация может быть много. Например, вы импортируете или экспортируете товары, отправляете сотрудников в заграничные командировки, выплачиваете кредит в иностранной валюте и т. п.

Действующее законодательство обязывает организации производить переоценку валютных остатков в рубли по установленному курсу. В случае возникновения курсовой разницы в положительную для вас сторону, она отражается как прочий доход в БУ и как внереализационный доход в НУ. Сумма отрицательной разницы учитывается аналогично, только на расход.

В этой статье мы на примере рассмотрим, как в 1С 8.3 производятся валютные операции по конвертации и рассмотрим их проводки, а именно — покупку и продажу валюты.

Предварительная настройка 1С

Прежде, чем приступать к работе с валютой, необходимо произвести настройку программы.

В том случае, когда перевод между валютным и рублевым счетом занимает больше дня, вам будет нужно применять промежуточный 57 счет.

В открывшемся окне найдите пункт под названием «Используется счет 57 «Переводы в пути» при перемещении денежных средств» и отметьте го флагом. Данную надстройку не обязательно включать.

Так же рекомендуется проверить установку еще одной надстройки. В меню «Администрирование» выберите пункт «Функциональность». В появившемся окне настройки откройте закладку «Расчеты» и проверьте, установлен ли флаг на пункте «Расчеты в валюте и у.е.». У нас он уже был установлен по умолчанию.

Получите понятные самоучители по 1С бесплатно:

Загрузка курсов валют

В разделе «Справочники» выберите пункт «Валюты».

Перед вами откроется список всех добавленных в программу валют с их курсами. В этой форме нажмите на кнопку «Загрузить курсы валют…».

Программа предложит вам выбрать те иностранные валюты, для которых нужно загрузить курсы. Отметьте их флажками и нажмите на кнопку «Загрузить и закрыть». По умолчанию берется текущая дата, но ее можно изменить.

Теперь можно приступать непосредственно к нашему примеру продажи и покупки валюты в 1С 8.3.

Продажа валюты

Списание иностранной валюты

Рассмотрим пример, когда нашей организации необходимо продать 7000$ Сбербанку за рубли. Первоначально в 1С создается платежное поручение и на его основании списание с расчетного счета. Само платежное поручение мы рассматривать не будем, и сразу перейдем к оформлению списания, так как именно оно совершает необходимые проводки.

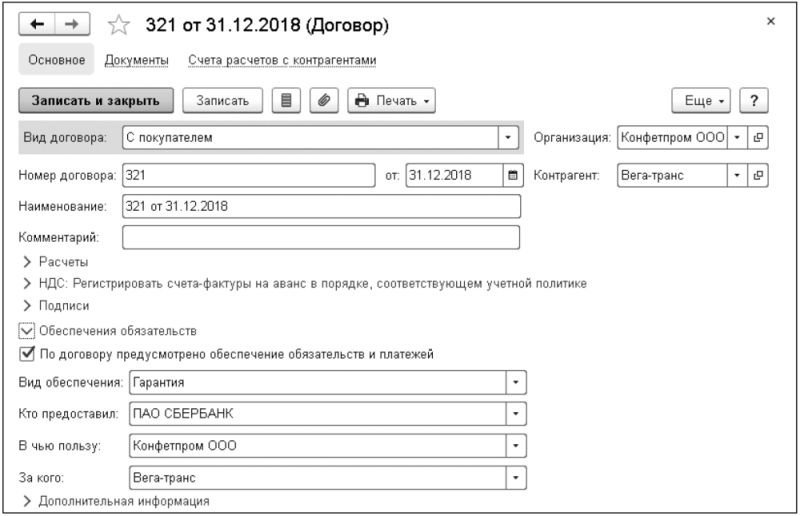

В качестве вида операции укажите «Прочие расчеты с контрагентами». Получателем в нашем случае является ПАО Сбербанк. С ним у нас уже заключен договор с расчетами в USD. Он выбирается в карточке данного документа. На рисунке ниже отображена карточка этого договора.

Так же в списание укажем счет учета 52 (Валютные счета) и счет расчетов 57.22 (Реализация иностранной валюты). Кроме этого необходимо указать вашу организацию и банковский счет.

Проведем документ и рассмотрим его проводки. Вы можете увидеть, что отразилось не только само списание, но и курсовые разницы.

В случае, если валюта изменила свою стоимость с момента последней валютной операции, в 1С добавится еще и проводка по расчету переоценки валютных остатков (если переоценка настроена).

Поступление на расчетный счет

После получения банком 7000$, он переведет нам ее в рублевом эквиваленте. В программе учитывается документом поступления на расчетный счет.

Поступление заполняется автоматически после выгрузки из клиент-банка. Все же, рекомендуется проверить заполненные реквизиты, особенно счет и сумму.

Движения данного документа отображены на рисунке ниже.

Покупка валюты

В случае покупки валюты в 1С 8.3 вам необходимо произвести те же самые действия, что и в предыдущем примере.

В этой ситуации списание будет иметь вид «Прочие расчеты с контрагентом». В проводках по покупке валюты вместо 57.22 будет 57.02 (Приобретение иностранной валюты). Поступление на р/с будет иметь вид «Приобретение иностранной валюты».