Общие сведения по применению онлайн-касс

Общий сценарий применения фискальных регистраторов в клинике

- В начале смены выполняется открытие кассовой смены на ФР

- В течение дня выполняются операции по регистрации чеков

- В конце смены выполняется закрытие смены

- После закрытия смены выполняется обнуление кассы ККМ ФР

Подробное описание применения онлайн-касс в клинике

Применение в клинике одного или нескольких фискальных регистраторов (онлайн-касс), далее ФР, требует выполнения некоторых регулярных регламентных операций.

Основной регламентной операцией является открытие и закрытие кассовой смены на каждом из подключенных фискальных регистраторов.

Открытие и закрытие кассовых смен

Регистрация чеков в ФР выполняется в контексте кассовой смены. Программа контролирует наличие открытой кассовой смены и не дает выполнять регистрацию чеков если смена не открыта или превысила 24 часа. Срок действия открытой смены не должен превышать 24 часа.

Кассовую смену можно открывать и закрывать несколько раз в сутки, однако частое открытие и закрытие смены может вызвать вопросы у контролирующих органов. Закрытие смены по прошествии 24-х часов может вызвать наложение административного штрафа на организацию. Если клиника работает круглосуточно, во избежании штрафов, мы рекомендуем делать перерыв между закрытием и открытием новой смены как минимум полчаса для возможности принять меры к закрытию кассовой смены в случае возникновения нештатных ситуаций с ФР.

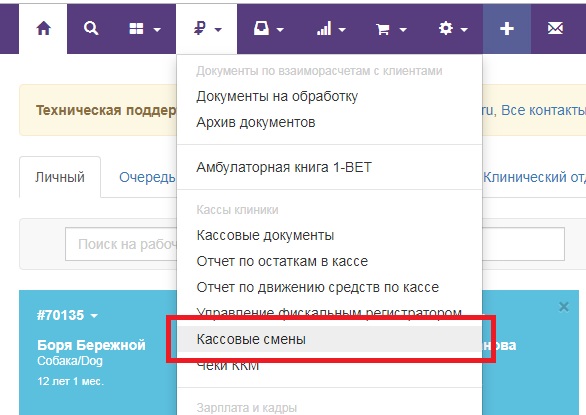

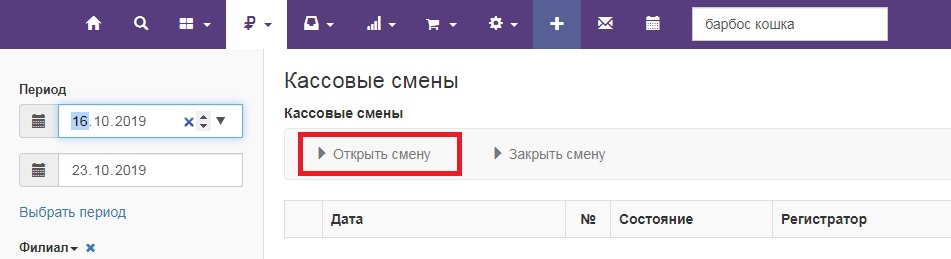

Открытие и закрытие кассовых смен выполняется в разделе «Взаиморасчеты/Кассовые смены«.

Каждой открытой смене соответствует документ «Кассовая смена». Документ создается при открытии смены и дополняется данным Z-отчета при ее закрытии.

Открытие смены

Для открытия смены следует кликнуть на ссылку «Открыть смену»

При открытии смены нужно выбрать фискальный регистратор, а так же можно указать пароль кассира. Пароль кассира является идентификатором кассира для ФР. В зависимости от указанного пароля в чеках будет фигурировать имя и ИНН кассира связанного с данным паролем. Пользователи и пароли для касс «Атол» настраиваются с помощью утилиты «Тест драйвера ККТ» входящую в состав драйверов касс «Атол».

Программа сохраняет введенный ранее пароль кассира и выполняет открытие и закрытие смены с введенным ранее паролем, однако, в зависимости от настроек ФР закрытие смены может быть разрешено только пользователю «Администратор», по умолчанию имеющему пароль «30», в таком случае при попытке закрыть смену будет выведена ошибка «Не верный пароль кассира«. При данной настройке ФР пароль кассира необходимо вводить при каждом открытии и закрытии смены — при открытии — пароль кассира (1,2,3 и т.д.), при закрытии — пароль администратора (30).

В случае успешного открытия смены на ФР будет распечатан отчет об открытии смены и ФР будет готов к работе.

Закрытие смены

Закрытие смены выполняется в том же разделе, что и открытие смены. Для закрытия смены следует кликнуть по ссылке «Закрыть смену«. Далее следует выбрать фискальный регистратор и при необходимости ввести пароль кассира.

При закрытии смены программа контролирует соответствие суммы наличности числящейся в фискальном регистраторе с суммой в кассе ККМ программы. В случае совпадения сумм выполняется попытка закрытия смены.

Суммы к ФР и в кассе программы могут не совпадать по различным причинам, что не является ошибкой, а является сигналом к необходимости предпринять некоторые дополнительные шаги.

Если сумма в ФР превышает сумму в кассе программы, это может означать то, что на данном ФР были пробиты чеки с использованием другой программы. Это не является проблемой, и можно продолжить закрытие смены. Сумма в кассе программы может превышать сумму в ФР и в том, случае, если перед открытием текущей смены не было выполнено обнуление кассы ККМ программы, что тоже не является проблемой а свидетельствует об ошибках в учете.

Если сумма в ФР меньше чем сумма в кассе программы, это означает, что не все чеки созданные в программе были успешно зарегистрированы в ФР. Такое может произойти если в процессе регистрации чека возникла ошибка печати, кончилась кассовая лента, ФР был отключен или по иным причинам. Сумма чека в кассе ККМ программы будет зафиксирована, но в ФР она не поступит. В данном случае следует перейти в раздел «Взаиморасчеты/Чеки ККМ» и попытаться зарегистрировать чеки со статусом «Ошибка«. Если все чеки будут успешно зарегистрированы в ФР сумма в кассе программы и сумма ФР сравняются.

Если суммы не удается привести к равенству нужно выполнить закрытие смены в любом случае и попытаться выяснить причину несовпадения, при необходимости обратившись в службу технической поддержки.

В случае успешного закрытия смены на ФР будет распечатан отчет о закрытии смены (Z-отчет).

Обнуление кассы ККМ (инкассация)

По умолчанию на кассах «Атол» включен режим обнуления суммы наличности в ФР при закрытии смены. В данном случае, для соблюдения целостности учета, необходимо выполнять обнуление кассы ККМ связанной с данным ФР после закрытия смены или перед открытием новой.

Для обнуления кассы необходимо зайти в раздел «Взаиморасчеты с клиентами (Р) / Кассы клиники / Кассовые документы» и создать документ «Перемещение» или «Выдача» по данной кассе ККМ. Перемещение средств выполняет перенос указанной суммы из кассы источника в кассу получателя, к примеру в основную кассу филиала. Выдача средств выполняет простое уменьшение средств в кассе программы.

При составлении документа рекомендуется в поле «Основание» указать «Инкассация при закрытии смены«.

Регистрация чеков

В программе регистрируются чеки по следующим операциям:

- Прием оплаты по акту выполненных работ наличными, по банковским картам и по лицевому счету

- Пополнение лицевого счета клиента

- Оплата розничной продажи

- Возврат по розничной продаже

- Внесение наличных в ФР

- Изъятие наличных из ФР

Согласно настройкам программы регистрация чека может производиться только при наличной оплате, только при оплате по картам или в обоих случаях. Так же можно регистрировать чеки на разных ФР в зависимости от типа оплаты.

Регистрация чека производится автоматически в процессе регистрации оплаты. После выбора типа оплаты программа пытается зарегистрировать чек. В некоторых случаях регистрация чека может завершиться ошибкой. Программа может не иметь доступ к устройству, устройство может быть выключено, может закончиться кассовая лента и пр. В этом случае программа предложить повторить попытку регистрации либо зарегистрировать чек позднее.

Все чеки созданные в программе сохраняются и доступны в виде списка в разделе «Взаиморасчеты/Чеки ККМ«. По каждому чеку можно получить его содержание и состояние. Чеки по которым регистрация закончилась неудачей имеют статус «Ошибка» и по ним можно предпринять повторную попытку регистрации.

Режимы печати чека на частичную оплату акта выполненных работ

Согласно требованиям ФФД чеки на частичную оплату должны содержать информацию о всей сумме покупки. Суммы оплат сделанных ранее отражаются как авансовые платежи и зачет авансов.

В случае если в настройках программы в рамках одного филиала регистрация и наличных платежей и электронных выполняется на одном ФР в чеке будет содержаться расширенная информация об оплате, в частности о суммах платежей сделанных ранее по данному акту выполненных работ. В противном случае в чеках будет фигурировать только сумма текущего платежа.

Особенности регистрации чеков при операциях по лицевым счетам

В программе реализован механизм лицевых счетов владельцев животных. Данный механизм позволяет принимать деньги от клиентов авансом, вести учет этих средств и оплачивать услуги средствами на лицевых счетах. Согласно законодательству кассовый чек необходимо выдавать на любую операцию по приему денег от покупателей, включая и авансовые платежи.

В программе существует настройка позволяющая включить или отключить регистрацию чеков на операции по лицевым счетам. При регистрации чека на операцию по внесению средств на лицевой счет в чеке фигурирует строчка «Пополнение лицевого счета» с признаком способа расчета «Аванс«. При оплате с лицевого счета способом оплаты в чеке значится «Предварительная оплата (Аванс)«, т.е. оплата осуществляется зачетом внесенного ранее аванса.

Если в клинике зарегистрированы два филиала с разными юридическими лицами возникает ситуация, при которой аванс может быть внесен в одно юридическое лицо, а оплата данным авансом может быть произведена в другом юридическом лице (филиале). С точки зрения бух-учета это может являться нарушением. Необходимость применения ФР в данном случае препятствует реализации возможности использования лицевых счетов клиентов.

К сожалению мы пока не можем предложить качественного решения данной проблемы, в связи с этим рекомендуем не использовать функционал лицевых счетов в конфигурации с несколькими филиалами, дополнительно отключив регистрацию операций по лицевым счетам на ФР.

Управление фискальным регистратором

Для получения информации о состоянии подключенного фискального регистратора и выполнения действий связанных ним в программе реализован раздел «Взаиморасчеты/Управление фискальным регистратором«.

В разделе отображается текущая информация о состоянии устройства, а так же кнопки операций разделенные на группы.

В данном разделе можно выполнить следующие операции:

- Изменить пароль кассира

- Аннулировать чек

- Внести наличные в ФР

- Изъять наличные из ФР

- Распечатать отчет о текущем состоянии счетчиков (X-отчет)

- Выполнить аварийное открытие/закрытие смены

Действия при нештатных ситуациях

При возникновения нештатных ситуаций при работе с ФР можно попытаться восстановить нормальную работу устройства воспользовавшись рекомендациями представленными ниже. Если восстановить работу не удается необходимо обратиться в службу технической поддержки.

Чеки не печатаются, смена не закрывается, общая ошибка

Для начала следует убедиться в том, что связь программы с ФР существует. Для этого следует зайти в раздел «Управление фискальным регистратором«. Если связь установлена и устройство отвечает на запросы в информационных разделах будет отображена информация о текущем состоянии устройства. Если выводится сообщение об отсутствии связи с ФР это может свидетельствовать о том, что:

- Программа «Вет-Ассист Менеджер оборудования» не запущена, или произошло ее зависание. Необходимо убедиться что программа запущена и работает нормально.

- Фискальный регистратор выключен/не подключен/завис/не работает. В этом случае следует проверить его подключение, выключить и включить его через несколько секунд. При включении регистратор должен выдать чек о готовности к работе.

- Отсутствует доступ в интернет. Для доступа к устройствам используется интернет-канал, необходимо убедиться что доступ в интернет существует.

Не удается открыть/закрыть смену

Если смена не закрывается/не открывается по каким либо причинам, при этом доступ к устройств осуществляется можно воспользоваться функцией аварийного открытия/закрытия смены в разделе «Управление фискальным регистратором«. При этом программа попытается выполнить данную операцию минуя дополнительные проверки и прочие операции. О подобных ситуация рекомендуется уведомить службу поддержки программы для выяснения причин их возникновения.

Выдается сообщение «На устройстве открыт чек продажи» и чек на печатается

Такое происходит когда чек на фискальном регистраторе открыт и по каким либо причинам не может быть закрыт. Устройство блокируется для принятия мер. В данном случае следует в разделе «Управление фискальным регистратором» в блоке «Чек» выполнить операцию «Аннулировать чек«. После чего попытаться пробить «ошибочный» чек повторно

Как поступать при незакрытой смене на онлайн-кассе

Если кассир забыл это сделать, и смена длится уже более 24 часов, то нельзя начинать печатать чеки, иначе за этим последуют санкции со стороны ФНС. Максимальная продолжительность смены не должна превышать данного значения согласно 54-ФЗ, ст.4.3, п2.

Время смены отсчитывается с момента отчета об ее открытии и до формирования отчета о закрытии.

После составления отчета о завершении рабочего дня итоги за день обнуляются, а данные о проведенных операциях за данный временной отрезок уходят в ОФД.

Если смена не закрыта

Такие случаи бывают, и поводом для них является человеческий фактор. Обычная забывчивость, следствием которой является нарушения кассовой дисциплины, выраженная в превышении установленной длительности смены. А это приводит к блокировке фискального накопителя. То есть, онлайн-касса просто перестает выдавать на чеки фискальную отчетность. Отправка данных в ОФД также прекращается.

Блокируются практически все функции онлайн-кассы, оставляя только возможность формирования отчета о закрытии смены.

Как поступать в таком случае

Если произошла блокировка, то уже сама логика, судя по данной выше информации, подсказывает единственно верное решение – необходимо закрыть смену, устранив тем самым причину блокировки и используя единственную оставшуюся функцию. При этом формируются х- и z-отчеты (о закрытии смены).

Как закрыть смену

Весь алгоритм необходимых действий весьма несложен, хотя он может и различаться в нюансах, в зависимости от конкретной модели и модификации. В целом действия сводятся к следующему: выбирается раздел «Закрытие кассы», и там действие «Закрыть смену». Далее действие продолжается в автоматическом формате. Если этого не происходит, то отчет о закрытии формируется в ручном режиме. Чтобы это сделать, в разделе «Кассовые отчеты» выбирается х-отчет. Тут же происходит печать и касса закрывается. Это дает возможность для открытия новой смены — можно продолжать работу.

Ответственность за нарушение

Современное оборудование позволяет ФНС в режиме реального времени узнавать о случившемся нарушении. То есть, сразу же по формированию отчета о закрытии смены онлайн-касса отсылает его в ОФД, откуда он уходит в налоговую службу. В отчете содержится информация о времени закрытия предыдущей смены и открытия новой.

Таким образом, фиксируется нарушение правил использования ККТ. За это предусмотрено наказание в виде штрафных санкций либо предупреждения – согласно КоАП, ст. 14.5, п.4.

Если новые чеки при незакрытой смене не выбивались, то нарушение не является серьезным. В противном случае основания для наложения штрафа являются существенными. Размер штрафа в таком случае колеблется в пределах:

- для ИП/должностного лица – 1500 – 3000 рублей;

- для ЮЛ – 5 000 – 10 000 рублей.

Однако, если будут предоставлены разъяснения насчет того, что нарушение случилось не по вине ответственного лица, а вследствие чрезвычайной ситуации, то штрафа можно будет избежать – ФНС обойдется предупреждением. Можно также уменьшить размер штрафа, написав ходатайство.

Обязательным в таком случае является добровольное сообщение в ФНС о произошедшей ситуации. Лучше, если это случится до того, как в налоговой обнаружат данное нарушение.

Обязательно ли открывать и закрывать кассовую смену, если расчеты с покупателями (клиентами) происходят нерегулярно

Участие онлайн-кассы в расчетных операциях обязательно для всех организаций и ИП, работающих на территории РФ. При этом самим законом 54-ФЗ о ККТ предусмотрены льготы и исключения, как для субъектов, так и для отдельных операций, видов деятельности. Но вот вопрос: обязательно ли открывать кассовую смену если не было продаж? Есть ли в законе о ККТ льгота для такой ситуации?

Версия 1: независимо от наличия расчетов открывать и закрывать кассовую смену нужно каждый рабочий день

Данное утверждение проистекает из самого закона № 54-ФЗ. Об этом говорит статья 4.3 (п.2) — ССЫЛКА .

Отчет об открытии кассовой смены должен быть сформирован перед началом расчетных операций, а закрывающий отчет – по окончании таких расчетов. Причем кассовый чек (БСО) не может формироваться на онлайн-кассе позже чем через 24 часа после того, как сформирован открывающий смену отчет.

Но откуда предприятие может знать, когда именно у него пойдут расчетные операции и будут ли они сегодня вообще? Поэтому онлайн-кассу нужно включать сразу, как только кассир приступил к смене, а не перед непосредственным началом самих расчетов. Тем более в законе 54-ФЗ нет уточнения что такое «перед началом осуществления расчетов».

Но зато в законе № 54-ФЗ есть временное ограничение под названием «смена». Правда, определение самой «смены» тоже отсутствует. Ее понятие дано в Трудовом кодексе. В его ст.91 ( ССЫЛКА ) сказано, что рабочим признается время, в ходе которого сотрудником выполняются его должностные обязанности.

Длительность рабочего времени и должностные обязанности фиксируются внутренним трудовым распорядком и трудовым договором. К «рабочему» могут относиться и другие временные отрезки, которые ТК и иные законы, нормативные акты РФ, признают рабочим временем. Все вместе эти отрезки составляют режим рабочего времени, в котором по ст.100 ТК должны быть отражены, в частности:

- длительность рабочей недели;

- длительность ежедневной работы, т.е. смены;

- когда начинается и заканчивается смена;

- длительность перерыва.

Режим рабочего времени фиксируется в правилах внутреннего трудового распорядка, в коллективном договоре. А если у отдельной категории персонала режим отличается от общих правил предприятия, тогда он прописывается в конкретном трудовом соглашении.

Таким образом, момент открытия и закрытия рабочей смены, куда входит и кассовая смена, определяется трудовыми нормами. И не зависит от факта совершения расчетов. Главное, когда расчеты начнутся, чтобы касса была включена. Тем более в законе № 54-ФЗ нет четкого указания, когда именно нужно открывать на кассе смену: за 1 час до начала расчетов или за 5 минут до этого. Сотруднику, ответственному за расчетные операции с участием онлайн-кассы, при включении в сеть ККТ следует руководствоваться границами именно трудового времени. В пользу этого говорит еще два факта:

- не важно, когда именно будет пробит первый кассовый чек. Но это должно быть сделано в течение 24 часов, отсчет которых начинается с момента открытия кассовой смены. Иными словами, открывающий отчет можно сформировать в 8 утра, а первый чек пробить в 12:00. Т.е. касса должна уже работать к моменту начала расчетов. Независимо от того будут в этот день расчеты или нет, включать ККТ нужно в начале смены, установленном трудовыми локальными актами, соглашениями. Причем ККТ должна включаться с формированием отчетов об открытии кассовой смены каждый рабочий день, каждую рабочую смену;

Стоит отметить, что сама смена может начаться в один календарный день, а закончиться на следующий день. Но для целей формирования чеков (!) она должна быть максимально 24 часа. В противном случае при превышении этого срока ККТ не сможет сформировать для чека фискальный признак. Т.е. пробить чек не получится, а значит, невозможны и расчеты.

- в статье 4.3 54-ФЗ сказано, что закрывающий смену отчет по ККТ формируется после окончания расчетных операций. Это когда именно? Ведь кассир не знает точно, когда конкретно закончатся расчеты и покупатели. А значит, кассовый аппарат должен работать до конца смены, определенной внутренним трудовым распорядком. Т.е. до конца рабочей смены конкретного кассира. В отчетах закрытия-открытия прописывается имя кассира. При этом сама кассовая смена, как указано ранее, не может длиться более 24 часов. Кассовый чек после 24-часовой смены пробить не получится, а вот отчет о закрытии смены создать можно (п.1 ст.4.1 закона 54-ФЗ).

Версия 2: если расчеты нерегулярны, онлайн-кассу можно включать перед началом такого расчета с покупателем

И это утверждение тоже проистекает из статьи 4.3 (п.2) закона № 54-ФЗ. В статье говорится об обязанности перед началом расчетных операций, в которых должна участвовать ККТ, формировать отчет, открывающий смену. Однако здесь нет четкого указания, что именно подразумевается под понятием «смена».

Поскольку речь идет о применении ККТ, то открытие смены есть не что иное, как открытие именно кассовой смены. И строгой привязки периода использования ККТ в течение дня к рабочему времени нет. Это два разных и независимых периода. Причем кассовая смена может быть меньше установленного внутренним трудовым распорядком трудового времени или больше, но не превышая 24-х часов. Дело в том, что по истечении суточного срока, отведенного для смены, исключается возможность выпуска кассовых чеков.

Статья 4.3 и весь закон № 54-ФЗ не дают толкования и в отношении «начала расчетов», перед осуществлением которых нужно включить ККТ. Это может быть любое время: и 5 минут до расчетной операции, и 1 час. Но если брать положения ст.4.3 буквально, то получается: онлайн-касса включается, а отчет об открытии кассовой смены формируется исключительно перед началом фактической реализации расчета. Например, пришел покупатель (клиент), выбрал товар (сделал заказ) и решил его оплатить. И в этот момент нужно включать кассу, а не держать ее включенной целый день. Тем более в этот день покупатели (клиенты) могут и не прийти.

Кроме того, законом 54-ФЗ не предусмотрено:

- требование о закрытии смены в какое-то конкретное время. Сказано лишь: «по окончании осуществления расчетов». Одно «но»: смена не должна превышать 24-х часов. Однако никто не запрещает смену открывать и закрывать неоднократно в течение суток и за пределами этих суток. Не стоит забывать: онлайн-кассу при расчетах обязаны применять все ИП и фирмы, кроме предусмотренных законом 54-ФЗ исключений. Иными словами, если кассовая смена закрыта, но рабочий день продолжается, то пришедший после формирования отчета-закрытия покупатель не подлежит обслуживанию. Либо нужно снова открывать смену, чтобы пробить чек. Закон это не запрещает;

- не предусмотрено разрешенное количество открытий и закрытий кассовой смены — другими словами: на вопрос «можно ли открывать и закрывать кассовую смену несколько раз в день?» нет отрицательного ответа. Т.е. можно закрыть смену, а потом ее снова открыть, чтобы сформировать чек, и повторно закрыть. Причем течение 24-часового срока начинается с момента формирования очередного отчета-открытия. Но при этом не установлена минимальная длительность смены: она может быть и 1 час, но не более 24;

- не установлено какой именно чек должен быть пробит в течение 24 часов. В статье 4.3 не обязательно идет речь о первом чеке. Там лишь говорится о чеке, который не может быть выпущен, если кассовая смена не закрыта более 24 часов. А значит, касса не обязана включаться на весь день, если нет расчетов. В противном случае может истечь это суточное ограничение для выпуска чеков;

- не говорится, когда должно происходить открытие смены: сегодня, завтра, или каждый день; с утра или в середине дня. Закон 54-ФЗ говорит лишь, что ККТ обязана участвовать в расчетах. Т.е. при их фактическом свершении. Но это не означает, что ККТ должна работать даже в те дни, когда расчетов нет.

Таким образом, ККТ нужно включать только перед началом расчетов. И этот момент не обязательно должен совпадать с началом ежедневной рабочей смены, и быть ежедневным.

Какая именно версия подходит вам — решайте сами.

Если оплата поступает от физического лица на расчетный счет, какие при этом есть особенности оформления кассового чека и его выдачи покупателю.

Как можно найти товар по штрих-коду онлайн https://onlain-kassy.ru/markirovka/barcode/najti-tovar-po-shtrih-kodu-online.html и узнать о нем дополнительную информацию.

Как документально оформляется возврат товара покупателем, какие при этом есть нюансы, на которые следует обращать особое внимание

Порядок замены фискального накопителя в кассовом аппарате и перерегистрации ККТ. Важные моменты, на которые следует обращать особое внимание

В каких случаях нужна перерегистрация ККТ в Налоговой службе и как она производится. Где взять бланк заявления о перерегистрации ККТ и как его заполнить

Советуем посмотреть ПОДБОРКУ ПОЛЕЗНЫХ ОНЛАЙН-СЕРВИСОВ и ПО , которые будут полезны многим предпринимателям.

Что такое фискальные документы и когда они создаются

С 1 июля реализуется второй этап кассовой реформы. Субъектам малого бизнеса, которые до этого дня работали без ККТ, предстоит получить новый опыт. Среди прочего им предстоит познакомиться с фискальными документами. О том, что к таковым относится кассовый чек, знают многие. Но на нем список фискальных документов не заканчивается.

Фискальный документ — что это?

Фискальными называют документы, которые формируются кассовым аппаратом. В соответствии с законом 54-ФЗ, регулирующим применение с контрольно-кассовой техникой, все фискальные документы сейчас передаются в Налоговую службу. Схема такая: документ направляется онлайн-кассой оператору фискальных данных — в ответ приходит подтверждение его успешной передачи — ОФД направляет документ в ФНС. Обмен фискальными документами занимает считанные минуты и проходит в автоматическом режиме.

Далее рассмотрим, какие существуют фискальные документы.

Отчет о регистрации ККТ

Самый первый фискальный документ, который нужно будет сформировать — отчет о регистрации ККТ. Составляется он один раз при первичной регистрации кассы в ФНС.

В отчете о регистрации отражается информация о налогоплательщике, выбранной модели ККТ, месте ее установки, режиме работы и операторе фискальных данных. Кроме того, в отчете содержится информация, необходимая для указания в личном кабинете на сайте ФНС:

- фискальный признак документа;

- номер документа;

- дата и время получения фискального признака.

Важно! Использовать кассу можно только после того, как ФНС сформирует карточку ККТ. Эта информация доступна в личном кабинете на сайте www.nalog .ru .

Отчет об открытии смены

Итак, касса зарегистрирована — можно начинать работу. В первую очередь нужно открыть смену. Это ежедневная операция, и сопровождается она формированием отчета об открытии смены. Только после этого на кассе можно будет принимать оплату. В отчете отражается:

- номер смены;

- ФИО кассира, открывшего ее;

- дата и время открытия.

Пример отчета об открытии смены

Помимо отчета, сведения о начале смены отражаются в л ичном разделе пользователя на сайте его ОФД. Там также можно найти массу другой информации — суммы, полученные от покупателей и возвращенные им, размер среднего чека и другое. Эти сведения позволят более эффективно осуществлять контроль за магазином и формировать различные отчеты.

Кассовый чек и его аналог — БСО

Кассовый чек — всем хорошо знакомый фискальный документ, созданием которого сопровождается каждый расчет наличными деньгами и банковской картой в магазине. Ч еки формируются не только при реализации товара, но и при его возврате, также в некоторых других случаях.

В соответствии с текущей редакции закона 54-ФЗ, кассовый чек должен иметь множество разных реквизитов, которые перечислены в пункте 1 статьи 4.7 этого закона.

Заменой кассового чека для некоторых налогоплательщиков может быть бланк строгой отчетности (БСО). Бланк должен содержать те же обязательные реквизиты, что и кассовый чек. Применять БСО вместо чека ККТ позволено организациям и предпринимателям, которые занимаются оказанием услуг населению.

Сформировать БСО на компьютере нельзя — они создаются с применением специальных автоматизированных систем. Приобрести их можно в типографиях либо сформировать онлайн за небольшую плату, после чего распечатать на обычном принтере.

С 1 июля 2019 года формировать БСО можно будет исключительно с применением специальных систем — БСО-ККТ.

Отчет о закрытии смены

Кассовая смена не может длиться больше 24 часов. В самом ее конце необходимо сформировать отчет о закрытии смены. В нем содержится информация о номере смены, дате и времени ее закрытия, а также о том, сколько было выбито чеков.

Если по какой-то причине в течение смены в ОФД были переданы не все фискальные документы, в отчете о закрытии содержится их количество, а также дата и время формирования первого из них. Если касса перестала передавать чеки в ОФД, значит, что-то пошло не так — пропал интернет, произошли какие-то неполадки в самом аппарате и так далее. С того момента, как будет зафиксирован факт непередачи первого фискального документа, начнется отчет 30-дневного срока. За это время «застрявшие» документы должны быть направлены в ФНС. Если этого не произойдет, фискальный накопитель (модуль памяти онлайн-кассы) будет заблокирован и не сможет проводить продажи.

Когда подходит время замены фискального накопителя, то касса об этом сообщит. Это информация также отражается в отчете о закрытие смены. Такие сообщения начнут появляться, когда до окончания срока действия фискального накопителя останется 30 дней либо если произойдет заполнение памяти ККТ на 99%.

Кроме того, отчет о закрытии смены может содержать некоторые данные о продажах, например, общую сумму выручки, в том числе наличными и электронными средствами. Эти сведения не являются обязательной частью отчета, поэтому их может и не быть. При необходимости их можно получить из личного кабинета на сайте ОФД.

Чек коррекции

Разновидностью кассового чека является чек коррекции. Пробивается он в том случае, когда ККТ не была применена своевременно. Например, в процессе расчета произошла поломка кассы или отключилось электричество. Другой пример — кассир провел оплату на терминале эквайринга, а чек не выдал.

Чек коррекции позволяет избежать ответственности по статье 14.5 КоАП РФ за неприменение контрольно-кассовой техники, поэтому налоговые органы уделяют этому фискальному документу особое внимание. Также следует быть готовым к тому, что по эпизоду формирования такого чека проверяющие могут запросить пояснения.

Порядок корректировки следующий:

- Составление документа-основания — акта или служебной записки. В нем следует указать номер и дату составления, отметить время, в которое не была применена ККТ, и изложить причину этого.

- Формирование чека коррекции. В нем проводится сумма, которая своевременно не была пробита на кассе, указывается дата, номер и наименование документа из пункта 1.

- Извещение налоговой. Составляется заявление в свободной форме, в котором налогоплательщик сообщает о факте неприменения ККТ и о том, что он исправлен при помощи чека коррекции.

Рекомендуем прочитать подробный материал о корректировке неучтенной на ККТ выручки с примерами и образцами документов.

Обратите внимание! Если на кассе была выбита неверная сумма, то составлять чек коррекции необходимости нет. В этом случае достаточно провести обратную операцию, а затем пробить правильный чек. Например, если кассир неверно указал в чеке на продажу сумму покупки, ему следует сформировать чек с признаком «возврат прихода» на неверную сумму, а затем выбить чек «приход», в котором указать правильную стоимость покупки.

Пример чека коррекции

Отчет о состоянии расчетов

Упомянутый в заголовке фискальный документ может быть сформирован в любое время. В нем содержится информация о документах, которые не попали к ОФД, а также о времени прекращения передачи фискальных данных.

Этот отчет рекомендуется формировать, если пользователь не уверен в том, что касса отправляет данные оператору. Он подтвердит, что есть проблема, либо развеет сомнения и покажет, что все в порядке.

Отчет об изменении параметров регистрации

При регистрации кассового аппарата в ФНС собственник указывает разные сведения о себе, кассовом аппарате, фискальном накопителе. Иногда в этих данных происходит изменение. Например, касса была перенесена из одного офиса в другой, пришла пора заменить фискальный накопитель или магазин стал продавать сигареты, алкоголь либо иные подакцизные товары.

Во всех этих и многих других случаях необходимо изменить настройки на самой кассе и провести ее перерегистрацию. В ходе этого процесса нужно будет сформировать отчет об изменении параметров регистрации ККТ. В нем указывается причина перерегистрации кассы и все регистрационные параметры. Данные, которые подлежат изменению, указываются в обновленном виде.

Обратите внимание! Перерегистрация ККТ будет завершена после того, как пользователь укажет данные из этого отчета в личном кабинете на сайте Налоговой службы.

Отчет о закрытии ФН

По ходу статьи мы неоднократно упоминали фискальный накопитель — это память онлайн-кассы. Он шифрует, хранит и передает через интернет фискальные документы. ФН имеет срок действия, по окончании которого его следует заменить. Также существуют и другие причины его замены, например, касса снимается с учета либо заканчивается объем памяти накопителя.

Перед формированием отчета о закрытии ФН следует убедиться, что в нем не осталось непереданных документов. Эту информацию можно получить из отчета о закрытии смены.

Если все в порядке, можно формировать отчет о закрытии ФН. В нем будут содержаться параметры, необходимые для перерегистрации кассового аппарата в связи с заменой накопителя или для того, чтобы снять его с учета. Это фискальный признак, дата и время его получения и номер фискального документа. Та же самая информация будет отражена в личном кабинете ОФД.