Платежный ордер

Платежный ордер — утвержденная законодательством форма. Ее используют банки в определенных случаях. Заполнять бланк необходимо в соответствии с правилами. Когда применяется форма и как внести в нее информацию, разберемся в статье.

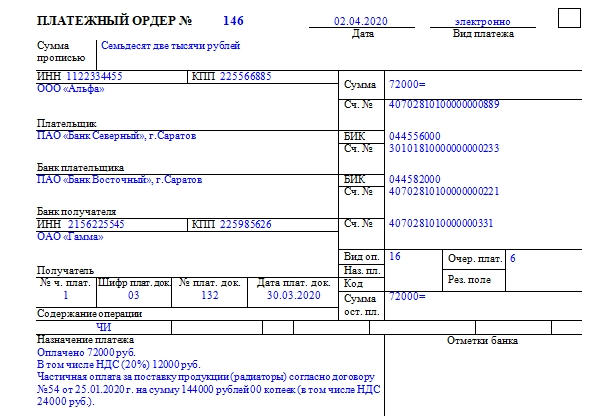

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

Основные сведения

Платежный ордер формирует банковское учреждение с целью частичного осуществления распоряжения получателя денег, по которому есть частичный акцепт плательщика. При этом достаточной суммы денег на счете плательщика нет.

Также бланк используют, если имеет место оплата распоряжения о переводе денег при изменении каких-либо реквизитов банка.

Форма документа закреплена Положением Банка России от 19 июня 2012 года №383-П. Заполняют и подписывают бланк сотрудники банка. О тонкостях внесения информации можно прочитать в Приложении 8 к Положению, названному выше.

Кстати! Платежный ордер отличается от платежного поручения тем, что ордер оформляется при списании денег со счета плательщика без его распоряжения и ведома. Например, в случае распоряжения ФССП. Платежное поручение заполняют при распоряжении плательщика банку перечислить деньги на счет получателя.

На заполненном бланке банк должен поставить свои печати, если использует таковые в работе.

Как правильно заполнить

Документ оформляют как в бумажном, так и в электронном виде.

Что требуется указать:

- Номер документа, дату его заполнения (в формате ДД.ММ.ГГГГ), вид платежа.

- Сумму частичного платежа прописью.

- ИНН, КПП.

- Название организации или ФИО плательщика.

- Сумму частичного платежа цифрами. Рубли от копеек следует отделять знаком тире. Если сумма круглая, ставят знак «равно» после числа.

- Номер счета плательщика.

- Название банка плательщика.

- БИК и номер счета банка плательщика.

- Название банка получателя.

- БИК и номер счета банка получателя денежных средств.

- ИНН и КПП.

- Название компании или ФИО получателя денежных средств.

- Вид операции. Ставят шифр «16».

- Назначение платежа. Указывают не всегда.

- Очередность платежа. Вписывают цифровой код.

- Код. Он переносится из распоряжения.

- Суть операции. Здесь надо указать «ЧИ» — частичное исполнение.

- Назначение платежа. Его переносят из распоряжения.

- Номер частичного платежа. Тоже берется из распоряжения.

- Номер платежного документа. Это номер распоряжения, на основании которого производится операция.

- Сумму остатка платежа. Тут все понятно. Здесь указывают, сколько осталось доплатить. Пишется цифрами.

- Отметки банка. Здесь банки ставят свои штампы.

Первый экземпляр бумаги должен быть завизирован контролирующим его работником банка. На лицевой стороне в правом верхнем углу ставят отметку о частичной оплате. Денежную сумму остатка и частичного платежа, порядковый номер платежа указывают на обороте. Здесь же расписывается работник банка.

При совершении первой оплаты первый экземпляр документа отправляют в документы дня банка, а последний будет приложением к выписке из лицевого счета плательщика.

Когда будет проведена последняя частичная оплата на основании поручения, первый экземпляр ордера (по нему проводилась оплата) вместе с первым экземпляром оплачиваемого платежного поручения публикуют в бумагах дня. Другие экземпляры платежного поручения отдают плательщику вместе с последним ордером, который приложен к выписке из лицевого счета.

Что такое платежное поручение

Платежное поручение: назначение, форма и другие нюансы

Платежное поручение можно назвать основным платежным документом, предназначенным для оформления расчетных операций с денежными средствами, находящимися на банковских счетах организации.

Как только оформленное плательщиком платежное поручение поступает в банк, оно проходит тщательную проверку:

При недостаточности средств на счете плательщика может понадобиться еще один документ — платежный ордер. Далее расскажем о возможных последствиях неточностей в поручении, а также чем отличается платежное поручение от платежного ордера.

Чем опасны ошибки в платежных поручениях

Платежное поручение с ошибками всегда влечет для плательщика и получателя средств негативные последствия. Деньги могут уйти по неверным реквизитам или зависнуть в банке как невыясненный платеж. В большинстве случаев такие ошибки приводят к несвоевременному исполнению поручения плательщика о переводе средств.

Последствия ошибочных платежек:

Сотрудники банка могут отказать в проведении платежа, если в платежном поручении заполнены не все необходимые реквизиты или часть из них указана неверно. Клиента они об этом информировать немедленно не обязаны, поэтому о том, что деньги не отправились по назначению, он может узнать не сразу.

Для чего нужен платежный ордер и чем он отличается от платежного поручения

Платежный ордер — это расчетный (платежный) документ, с помощью которого оформляется операция частичной оплаты платежного поручения.

Платежное поручение и платежный ордер нередко путают. Действительно, назначение у этих документов схожее (перечисление денег), но есть и существенные отличия.

Разница между платежным ордером и платежным поручением заключается в следующем:

Особые отметки платежного ордера

Большинство реквизитов платежного ордера сходно с реквизитами платежного поручения, за исключением особых отметок:

Образец платежного ордера в работе бухгалтеру не пригодится — заполнять этот документ ему не придется, так как обязанность по его оформлению лежит на сотрудниках банка.

В чем разница между инкассовым поручением и платежным ордером

Инкассовое поручение — это расчетный (платежный) документ, на основании которого производится списание денег со счета плательщика в бесспорном порядке.

Несмотря на то что инкассовое поручение и платежный ордер имеют схожее назначение — перечисление денежных средств со счета плательщика (должника) на счета получателей (кредиторов), — это разные документы.

В чем же разница между платежным ордером и инкассовым поручением? Во-первых, они оформляются на бланках разной формы:

- инкассовое поручение по форме 0401071;

- платежный ордер по форме 0401066.

Во-вторых, различается сама процедура списания денег со счета плательщика. Для осуществления перечисления денег по инкассовому поручению согласия плательщика не требуется; последний лишь уведомляется о проведенном списании. Банковский ордер изначально не может быть оформлен, пока плательщик не поручит банку (с помощью платежного поручения) перевести деньги получателю.

В-третьих, отличие заключается в наличии/отсутствии законодательных ограничений по оформлению документов: для банковского ордера ограничения не установлены, а инкассовые поручения могут выставляться только в строго определенных случаях:

- Если такой порядок предусмотрен законодательством. Инкассовые поручения могут выставляться налоговыми и таможенными органами, внебюджетными фондами, предприятиями связи на основании исполнительного листа арбитражного суда.

- Если безакцептное списание денег со счета плательщика прямо предусмотрено договором между ним и получателем средств.

Платежный ордер не может заменить инкассовое поручение — это документы с самостоятельным назначением.

О последствиях неисполнения обязательств по договору узнайте из материалов:

Платежное поручение, платежный ордер, инкассовое поручение относятся к расчетным (платежным) документам. Они служат основанием для проведения операций по списанию денег со счета плательщика в разных ситуациях: при добровольном полном или частичном перечислении средств, принудительном списании средств без участия плательщика и при других обстоятельствах. Для каждого платежного документа предусмотрен отдельный бланк унифицированной формы, а законодательством регламентирован порядок заполнения их реквизитов.

Отличие платежного ордера от платежного поручения

Платежное поручение исходящее — это ПОРУЧЕНИЕ банку перечислить куда-то бабла.

Оно может не пройти, потому что нет денег на счете, арестовали счет, неправильно заполнили платежку и т. д., главное, что это организация говорит банку перечислить денег туда-то.

Платежное поручение входящее — это соответственно когда кто-то нам своим исходящим платежным поручением решил заслать бабок.

А ордера — это чуть другое.

Платежный ордер на списание денежных средств — это когда у вас списали бабла и вас в общем-то не спрашивали.

Например, за расчетно-кассовое обслуживание банком, по требованию налоговой и т. д.

Главное, что вы об этом списании узнаете скорее всего получая выписку в банке.

Платежный ордер на поступление денежных средств — это когда ваш расчетник чуть подрос, но это ни кто-то добровольно прислал вам бабла.

Примеров вряд ли приведу, но по-моему как вариант это когда вам начисляют 14 рублей 93 копейки как процент от среднего остатка на счете за то, что вы хранили в течение года бабки в банке.

- Скопировать ссылку

- Перейти

- Скопировать ссылку

- Перейти

- Скопировать ссылку

- Перейти

- Скопировать ссылку

- Перейти

- Скопировать ссылку

- Перейти

- Скопировать ссылку

- Перейти

- Скопировать ссылку

- Перейти

- Скопировать ссылку

- Перейти

- Скопировать ссылку

- Перейти

(10) Если мы говорим о документах, как о hard copy, то платежные ордера и платежные поручения различаются печатными формами. А если мы говорим о них, как об объектах конфигурации программы 1С, то они различаются теми движениями по регистрам, которые делают при проведении. В свою очередь, эти движения определяются наборами операций, которые поддерживают банковские документы.

Например, в конфигурациях БП 1.6, УПП, КА перечень документов и операций следующий:

Платежное поручение исходящее:

Оплата поставщику

Возврат денежных средств покупателю

Расчеты по кредитам и займам с контрагентами

Прочие расчеты с контрагентами

Перечисление налога

Перечисление денежных средств подотчетнику

Расчеты по кредитам и займам с работниками

Перечисление заработной платы

Перевод на другой счет

Прочее списание безналичных денежных средств

Платежный ордер на списание денежных средств:

Оплата поставщику

Возврат денежных средств покупателю

Расчеты по кредитам и займам

Прочие расчеты с контрагентами

Перечисление налога

Перечисление денежных средств подотчетнику

Перечисление заработной платы

Перевод на другой счет

Прочее списание безналичных денежных средств

Платежный ордер на поступление денежных средств:

Оплата от покупателя

Возврат денежных средств поставщиком

Расчеты по кредитам и займам

Прочие расчеты с контрагентами

Прочее поступление безналичных денежных средств

Приобретение иностранной валюты

Поступления от продажи иностранной валюты

Поступление оплаты по платежным картам

Поступление оплаты по банковским кредитам

Платежный ордер на списание денежных средств:

Оплата поставщику

Возврат денежных средств покупателю

Расчеты по кредитам и займам

Прочие расчеты с контрагентами

Перечисление налога

Перечисление денежных средств подотчетнику

Перечисление заработной платы

Перевод на другой счет

Прочее списание безналичных денежных средств

В конфигурации БП 2.0 фирма 1С отказались от такого разделения и унифицировала входящие и исходящие банковские документы, оставив по одному на списание и на поступление.

Банковский ордер: это обязательный документ или нет

Банк-плательщик

Составление официального документа должно сопровождать любую расчётную операцию, осуществляемую той или иной организацией.

Это особенно актуально для денежных переводов по вкладам клиентов.

Либо других ситуаций, когда банк становится плательщиком.

Банковский ордер — это документ, который используется чаще всего при выполнении подобных действий.

Навигация по статье

Об оформлении банковских ордеров

Банковские ордера составляются организациями, выдающими средства для кредиртов, согласно стандартным требованиям законодательства. Допустимо составление документа как в бумажном виде, так и в электронном. При использовании письменных форм особое внимание уделяется соответствующим полям.

У банковских ордеров есть третье приложение, где подробно описано, как эти документы должны заполняться. Пользователям даётся не так уж много рекомендаций, большую часть советов легко запомнить. Банковский ордер и платёжное поручение во многом похожи друг на друга, но у них есть и различия.

Если заполнение осуществляется в электронном виде, то обычно применяется формат А4, не больше.

Документы переводятся в многостраничную форму, если информация не умещается на одной странице в стандартных формах.

Организация сама может решать, как осуществляется нумерация внутреннего содержания.

То же самое относится к проставлению подписей.

Руководство может решать любые вопросы, связанные с конкретными деталями в документах. Оформление бумаг, количество и назначение зависят от потребностей конкретного предприятия в тот или иной промежуток времени. Подписание должно осуществляться только лицами, наделёнными соответствующими полномочиями. То есть, должно присутствовать право первой или второй степени.

Ответственность за определение подлинности ордера так же лежит на руководстве организации. У каждого филиала могут быть разработаны свои установки и требования, согласно которым происходит подтверждение подлинности документа и всей информации, которая в нём представлена. За целостность, грамотность всего содержимого также отвечает руководство филиала. Оно разрабатывает отдельно образец заполнения банковского ордера.

Что надо учитывать

Банковские ордера – документы, широко применяемые в ситуациях взаимодействия клиентских счетов с таковыми, принадлежащими руководству.

Банковский ордер

Любые изменения, результаты после проведения операций должны найти отражение в содержании документа. Специально для этого в него вносятся соответствующие корректировки. Для чего пользуются дополнительными полями, либо строчками.

Есть и ещё один важный момент в содержании банковских ордеров. Выписка из лицевого счёта – обязательное приложение, без него не обойтись. Именно этот документ подробно описывает все операции.

Часто происходит так, что средств на клиентских счетах не хватает для мгновенного перевода. Тогда банковский орден переносится в группу документов, оставшихся без оплаты. Или в группу счетов с просрочкой. Для дальнейшего продолжения операции оформляют платёжный ордер. И сама операция описывается с использованием соответствующего поля.

Руководство организации должно обязательно согласовывать любые действия, связанные с документом. Главное – опираться на нормы, принятые Банком РФ. И актуальной версией Законодательства нашей страны.

Подобные меры актуальны для владельцев счетов, у которых появляются какие-либо проблемы. Или когда денежных средств не хватает для моментальной оплаты операции.

О разнице между ордером и платёжным поручением

В рабочих процессах банковских систем обоим документам нашлось широкое применение. Но есть и отличительные особенности, которые позволяют чётко отделить один инструмент от другого. Сначала разберёмся в сути самого термина «платёжный ордер».

Платежное поручение

Разница кроется в том, что платёжным поручением считают некий инструмент, с помощью которого можно осуществить частичный перевод денежных средств на основе квитанции или счёта, другого подобного основания. Отметки и подписи проставляются на документе соответствующие. Подпись ставится сотрудниками, которые отвечают за проведение транзакций. Ордер позволяет зафиксировать изменения в случае частичной оплаты. Для чего на документе ставят соответствующую метку.

Главное, чтобы специалист, отвечающий за данные действия, обладал квалификацией на достаточном уровне.

Оборот квитанции содержит данные по платежу, переведённому по частям. Отображаться должны следующие сведения:

- Номер по порядку.

- Сумма проведённого платежа.

- Информация относительно самого ордера.

- Личная подпись сотрудника банка дополнительно заверяет то, что было указано ранее.

- Каждый существующий ордер предполагает создание минимум одного дополнительного экземпляра.

Хранение допустимо осуществлять в конкретных филиалах. Это актуально на случай утраты основного документа, чтобы информация всё равно сохранялась. Копии легко использовать при необходимости оформить выписки.

Область применения, отличия от мемориальных ордеров

Уже не раз говорилось, что операции по счетам – главное направление, в котором данный документ нашёл самое широкое применение. Благодаря такой форме фиксации легко оперировать сразу несколькими счетами, в собственности у нескольких филиалов фирмы. Клиенты при обращении могут получить не только простую банковскую выписку, но и ордер, который к ней прикладывается.

Мемориальные ордера – документы, которые помогают обработать переводы в случае отсутствия наличных денежных средств. В этом и состоит главное отличие от других документов со схожими названиями, назначением. Актуальный инструмент как для дебита, так и для кредита.

О правилах заполнения

Есть некоторые рекомендации, которые помогут разобраться с процедурой:

- Содержание операции описывается в строке под названием «Основание».

- Перечень прилагаемых документов идёт в отдельной строке, с приложениями.

- Отдельно проверяют наличие подписи, поставленной бухгалтером. Если их нет, то подобные функции возлагаются на руководителей. Подписи должны соответствовать образцам, когда используются бумажные формы.

- Должно присутствовать соответствие между суммами, указанными в цифрах, и прописью.

- Важно и то, чтобы присутствовали все подтверждающие документы, перечисленные в перечне.

- Выдача наличных – ответственность кассира. Деньги передаются только непосредственному получателю. Обычно самих покупателей идентифицируют по личным документам вроде паспорта.

- Получатель так же должен ставить личную подпись, если вся информация соответствует действительности.

- Если у предприятия или банковской организации нет подразделений, то просто ставится минус или прочерк.

- Суммы чаще прописываются в рублях, с использованием запятых.

Как заполнять банковские квитанции в программе БизнесПак — на видео:

Делаем выводы

Перечисленных выше рекомендаций должно хватить, чтобы справиться с большей частью спорных моментов, которые возникают при работе с подобными документами. Банк России постоянно выпускает указания по данному поводу, где пишется о формах документов, которые желательно применять в той или иной ситуации. Такие документы стали практически одинаковыми для всех субъектов предпринимательства. Исключение делается только для ИП, и то – если они соблюдают целый ряд условий.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.