Минтруд: средний заработок нужно считать без «коронавирусных» нерабочих дней

Такую позицию Минтруд изложил в письме от 18.05.20 № 14-1-В-585. Раньше ведомство придерживалось другой позиции. Разберёмся, скажутся ли эти изменения на размере отпускных и командировочных.

Какие периоды исключаются из среднего заработка

Средний заработок нужен для расчёта отпускных, командировочных и ряда других выплат. Он считается исходя из фактически начисленной зарплаты и фактически отработанного времени за 12 календарных месяцев, предшествующих периоду, когда за работником сохранялась средняя зарплата (ст. 139 ТК РФ, п. 4 Положения об особенностях порядка исчисления средней зарплаты, утв. постановлением Правительства РФ от 24.12.07 № 922).

Из расчёта исключается время и начисленные за это время суммы, если (п. 5 Положения № 922):

- за работником сохранялся средний заработок по законодательству РФ, кроме перерывов для кормления ребенка, предусмотренных ТК РФ;

- работник получал пособие по временной нетрудоспособности или пособие по беременности и родам;

- сотрудник не работал из-за простоя по вине работодателя или из-за обстоятельств, которые не зависят от работодателя и работника;

- сотрудник не участвовал в забастовке, но из-за неё не мог выполнять свою работу;

- сотруднику предоставлялись дополнительные оплачиваемые выходные дни для ухода за детьми-инвалидами и инвалидами с детства;

- сотрудник в других случаях освобождался от работы с полным или частичным сохранением зарплаты или без оплаты по законодательству РФ.

Разногласия касаются последнего пункта.

Позиция Минтруда: раньше и сейчас

Ранее представители Роструда утверждали, что нерабочие дни — это не то же самое, что освобождение сотрудника от работы. Денежная выплата за этот период имеет статус зарплаты, и её надо учитывать при исчислении среднего заработка (см. ответ на вопрос на сайте онлайнинспекция.рф).

Теперь же Минтруд пишет, что нерабочие дни в марте, апреле и мае и выплаты за этот период не нужно учитывать при расчёте среднего заработка (письмо Минтруда от 18.05.2020 № 14-1/В-585). Авторы письма посчитали, что установленные указом президента нерабочие дни с 30 марта по 8 мая можно посчитать теми самыми «другими случаями освобождения от работы», о которых говорится в Положении № 922. А значит, это тоже исключённый период.

Что меняется для сотрудников

Если в «нерабочие» дни зарплата не сокращалась

Если в «нерабочие» дни сотрудник получал те же деньги, что в обычное рабочее время, методология подсчёта среднего заработка на выплатах почти не скажется.

Допустим, сотрудник уходит в отпуск с 10 июня. Расчетный период — 12 предшествующих месяцев (июнь 2019 — май 2020).

Пусть все 12 месяцев у сотрудника оклад 50 000 рублей, в том числе и в апреле-мае 2020 года, когда были «нерабочие» рабочие дни. «Нерабочие дни» у сотрудника были с 1 апреля по 8 мая. У работника стандартный пятидневный график. Иных исключаемых из расчёта среднего периодов нет.

Считаем средний по первой рекомендации (когда ничего исключать не надо):

50000*12/(29.3*12) = 50000/29,3 = 1706.48 за один календарный день отпуска.

Считаем средний по второй рекомендации:

В числителе: 50000*10 + 0 (за апрель) + 50000*14/17 (за рабочие дни мая с 12 числа) =541176,47

В знаменателе: 29,3*10 + 0 (за апрель) + 29.3*(31-8)/31 = 314.74

Средний за один календарный день отпуска: 541176,47/314,74 = 1719,44

Разница составит на 12.96 рубля в день. Причем в данном случае она такая заметная только потому, что до 8 мая только 3 рабочих дня на 8 календарных.

Если бы «нерабочие» дни продлились до 22 мая, то разница была бы существенно меньше:

В числителе: 50000*10 + 0 (за апрель) + 50000*5/17 (за рабочие дни мая с 25 мая) =514705.88

В знаменателе: 29,3*10 + 0 (за апрель) + 29.3*(31-22)/31 = 301,51

Средний заработок за один день: 514705,88/301,51 = 1707,09 — разница в 61 копейку!

Таким образом, если во время «нерабочих» дней оплата производилась без изменений, как если бы человек работал, то сумма среднего, рассчитанная разными способами, будет отличаться незначительно — плюс-минус пара десятков рублей.

Если в «нерабочие» дни сотрудник получал меньше или больше

Совсем другое дело, если из-за «нерабочих» дней зарплата платилась другая.

Например, обычно сотрудник кроме оклада 50 000 рублей ежемесячно получал премию 20 000 рублей, а в период самоизоляции её не начисляли. Получается, что за 10 месяцев до апреля он получил 200 000 рублей премии, за апрель 0 рублей, за май 20000*14/17 = 16470,59.

Расчёт среднего без исключения нерабочих дней даст результат:

(50000*12 + 216470,59)/(12*29,3) = 2322,16

Расчёт среднего с исключением нерабочих дней даст результат:

(541176,47 + 216470,59)/314,74=2407,22 — отличие в 85 рублей за один день отпуска.

Может быть и другая ситуация. Пусть тому же самому сотруднику с апреля повысили зарплату с 50 000 до 70 000 рублей. При этом повышение было персональное, а не в целом по подразделению/организации.

Тогда по старой рекомендации средний у сотрудника посчитали бы по формуле:

(50000*10 + 70000*2)/(12*29.3) = 1820.25

По новой же рекомендации получится:

(50000*10 + 0 (за апрель) + 70000*14/17) / 314,74 =

557647,06/314,74 =1771,77 — на 48,48 рубля меньше, чем по старой рекомендации.

Что делать бухгалтеру

В исключении периодов есть своя логика. Обычно за эти дни выплачиваются суммы, которые заметно отличаются от зарплаты: больничные, простой и т.д. Исключая их из расчёта, мы улучшаем положение работника. С нерабочими днями — та же коллизия:

- Если зарплата за период «нерабочих» дней у работника сохранилась в полном объёме, то от исключения этого периода средний заработок не изменится.

- Если зарплата за период «нерабочих» дней выплачивалась в меньшем объёме (например, не платились премии, которые обычно платились ежемесячно), то при исключении «нерабочих» дней средний заработок будет выше.

Схема с исключением «нерабочих» дней невыгодна для работника только в одной ситуации: если незадолго до карантина ему повысили зарплату и в «нерабочие» дни платили её в полном объёме. Тогда из-за исключения «нерабочих» дней средний заработок будет заметно ниже, чем мог бы быть.

Если вы столкнулись с такой ситуаций, обратитесь за разъяснениями в Минтруд. Ещё один вариант — на свой риск рассчитать таким сотрудникам средний заработок по первой схеме, без исключения «нерабочих» дней. Если у вас коммерческая организация, претензий со стороны проверяющих к вам, скорее всего, не будет, ведь вы защищаете интересы работника. А вот бюджетным учреждениям придётся строго следовать указаниям Минтруда, чтобы не допустить перерасхода бюджета.

Вячеслав Шинкарёв, эксперт по расчёту заработной платы

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Рассчитываем средний заработок

На связи Аня и Леша, которые помогали нам разобраться со льготами для молодых семей. Аня уходит в декрет. С этого момента и до того, как ребенку исполнится 1,5 года, она будет получать выплаты от работодателя — пособие по беременности и родам, а затем — по уходу за ребенком до полутора лет. Размер этого пособия зависит от среднего заработка Ани за два года.

Зачем нужен средний заработок

Средним заработком называется средняя величина заработной платы сотрудника за определенный период.

Он нужен для расчета различных социальных выплат:

- пособий по временной нетрудоспособности;

- пособий по беременности и родам, по уходу за ребенком до 1,5 лет;

- отпускных и компенсаций за неиспользованный отпуск;

- выплат за время командировки, дни сдачи крови, выходные дни по уходу за ребенком-инвалидом и прочих.

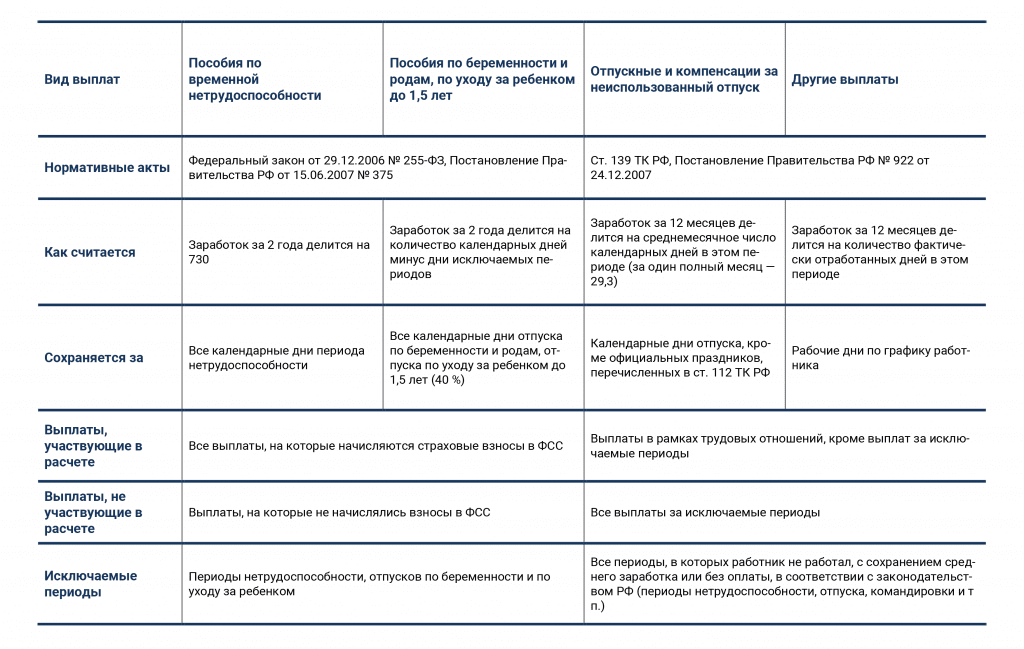

Порядок расчета среднего заработка регулируется разными нормативными актами. Если этот показатель нужен для пособий по временной нетрудоспособности, БиР и в связи с материнством, работодатель должен опираться на 255-ФЗ и Постановление Правительства РФ от 15.06.2007 № 375.

Отпускные и прочие выплаты рассчитываются в соответствии со статьей 139 ТК РФ и Постановлением Правительства РФ от 24.12.2007 № 922.

Какие выплаты учитываются при расчете

При расчете среднего заработка учитываются все выплаты, с которых начисляются взносы в ФСС. В первую очередь это зарплата. Кроме нее учитываются:

- надбавки и доплаты к тарифным ставкам и окладам — за выслугу лет, стаж работы, совмещение профессий, руководство бригадой и т.д.;

- выплаты, связанные с условиями труда — повышенная оплата на тяжелых работах, за работу в ночное время и др.;

- премии и вознаграждения в соответствии с системой оплаты труда.

Многие выплаты не относятся к системе оплаты труда: материальная помощь, оплата стоимости питания работникам, проезда, обучения, доплата до среднего заработка при выплате пособия по временной нетрудоспособности и т.д. При расчете среднего заработка их учитывать не нужно.

Какие периоды учитываются при расчете

Средний заработок рассчитывают за расчетный период. Это 12 календарных месяцев, предшествующих периоду, за который должен быть выплачен средний заработок.

Но из этих 12 месяцев следует исключить:

- периоды, в течение которых за работником сохранялся средний заработок — командировки и т.д.;

- периоды получения пособия по временной нетрудоспособности, пособия по беременности и родам;

- периоды простоя по вине работодателя, а также по причинам, не зависящим от работодателя и работника;

- периоды забастовок, в которых работник не участвовал, однако из-за них не мог выполнять свои трудовые обязанности;

- выходные дни, предоставляемые для ухода за детьми-инвалидами (дополнительные и оплачиваемые);

- другие периоды освобождения работника от работы в соответствии с трудовым законодательством, в том числе неоплачиваемые.

Если за какой-то из указанных выше периодов работник получал выплаты, то они также не учитываются при расчете среднего заработка.

Как рассчитать средний заработок

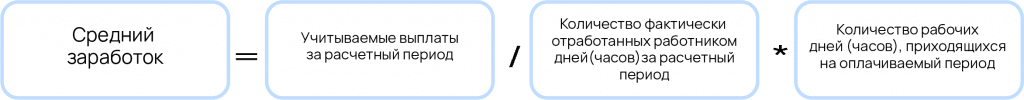

Чаще всего средний заработок рассчитывают по формуле:

Но для каждого вида выплат действуют свои нюансы.

Кликните таблицу, чтобы увеличить

При расчете пособий по временной нетрудоспособности заработок за два года всегда делится на 730 дней, независимо от того, попадает ли в расчет високосный год.

При расчете пособий по БиР и уходу за ребенком до 1,5 лет заработок за два года делится на количество календарных дней, за минусом исключаемых периодов. То есть, если в расчетный период попадает високосный год, и не было исключаемых периодов, то может получиться цифра 731 или даже 732 — если для расчета взяты два високосных года.

Но в двух случаях все-таки используется цифра 730 для этих пособий:

- при расчете пособия по МРОТ;

- при расчете ограничения максимального среднего дневного заработка.

Как учесть премию при расчете

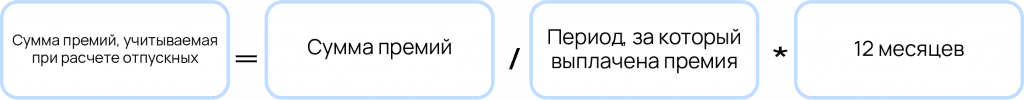

Премии учитываются при расчете отпускных и командировочных, поскольку в эти периоды начисляется средняя заработная плата. Порядок их учета закреплен в пункте 15 Постановления № 922.

При определении среднего заработка учитываются:

- ежемесячные премии, фактически начисленные в расчетном периоде, но не более одной выплаты за каждый показатель за каждый месяц расчетного периода;

- премии за период работы, превышающий один месяц (например, квартальные), но не более одного года;

- премии за период больше расчетного;

- премия по итогам года.

В расчетном периоде может быть начислено несколько ежемесячных премий за один показатель. В этом случае в расчет включается какая-то одна премия. Если основания разные, включаются все премии. Например, когда одна премия начислена за продажи, а другая — за выход на работу в выходные.

Премии за период больше месяца включаются по одной за каждый показатель. Если выплачивалась премия по итогам работы за квартал и еще была премия отдельным сотрудникам за выполнение срочных заданий.

Премии за период больше расчетного включаются в расчет следующим образом:

Это может быть премия по окончании большого проекта, который длился несколько лет. В этом случае за год расчет будет включен в размере 1/3.

Премия по итогам года, как правило, начисляется в феврале. Если сотрудник уволился в конце января, начисление премии будет зависеть от норм, которые приняты в компании. Если во внутренних документах прописано, что премия выплачивается по итогам года, то работник должен ее получить.

Если же в них указано, что работник, который уволился до начисления премии, не имеет права на нее, то работник не вправе претендовать на выплату. Законодательство не регулирует этот вопрос.

Вознаграждение по итогам работы за год, начисленное за предшествующий событию календарный год, учитывается независимо от времени его начисления.

Расчет заработка для пособия по безработице: что изменилось для работодателя

Расчет заработка для пособия по безработице: что изменилось для работодателя

В конце сентября 2021 года вступили в силу обновленные правила исчисления среднего заработка по последнему месту работы (службы). В большинстве случаев средний заработок рассчитывает орган службы занятости населения, но есть исключения, когда расчет должен сделать работодатель. Эксперты 1С рассказывают об особенностях исчисления среднего заработка для целей пособия по безработице по новым правилам. В учетных решениях «1С:Предприятие» поддерживается порядок исчисления среднего заработка в соответствии с законодательством РФ. О сроках реализации изменений можно узнать в «Мониторинге законодательства» в разделе «Оплата труда» .

Граждане, которые после увольнения находятся в поиске работы, имеют право (при соблюдении определенных требований) на пособие по безработице. Для этого нужно встать на учет в органе службы занятости в качестве безработного. Орган занятости назначит пособие в процентном отношении к такому заработку (ст.ст. 3, 30, 31, 33 Закона РФ от 19.04.1991 № 1032-1).

Ранее средний заработок работодатели определяли в соответствии с Порядком, утв. постановлением Минтруда России от 12.08.2003 № 62. С 25.09.2021 действуют новые Правила, утв. Постановлением Правительства РФ от 14.09.2021 № 1552. Они предусматривают некоторые новшества.

Изменение порядка расчета заработка для выплаты пособия по безработице

Законодатель изменил принцип расчета заработка для выплаты пособия по безработице.

Если раньше заработок во всех случаях рассчитывал последний работодатель, то при постановке на учет в качестве безработного с 25.09.2021 этот заработок считает служба занятости на основе выплат, с которых исчислены страховые взносы на обязательное пенсионное страхование (ОПС). В качестве расчетного периода берутся 3 месяца перед кварталом, предшествующим месяцу обращения физлица в службу занятости за пособием, а для недавно уволенных с военной службы — 3 месяца перед кварталом, предшествующим месяцу призыва (пп. «а» п. 2 Правил № 1552).

За работодателем обязанность по исчислению заработка сохраняется в следующих случаях (п. 3 Правил № 1552):

весь расчетный период гражданин находился в отпуске по беременности и родам и (или) отпуске по уходу за ребенком;

в расчетный период гражданин получал выплаты, которые не облагались страховыми взносами по подпункту 14 пункта 1, подпункту 1 пункта 3 статьи 422 НК РФ (выплаты следователям, прокурорам, судьям, военнослужащим и пр.);

в расчетном периоде сотрудник был занят не у последнего работодателя;

по последнему месту работы у физлица отсутствовал доход в течение расчетного периода, а также предшествующего периода, равного расчетному.

Рассмотрим особенности нового порядка расчета среднего заработка для целей исчисления пособия по безработице по новым правилам на примерах.

Пример 1

Гражданин уволился по соглашению сторон в сентябре 2021 года. В этом же месяце он встал на учет в центре занятости в качестве безработного. При этом вплоть до июня 2021 года гражданин работал в организации «Альфа». С июля по август он был занят по срочному трудовому договору в организации «Бета». Кто рассчитывает средний заработок для исчисления пособия?

Сентябрю предшествует второй календарный квартал, т. е. апрель — июнь 2021 года. Три месяца перед указанным кварталом: январь — март 2021 года. Это расчетный период по Правилам № 1552.

Поскольку последним работодателем является «Бета», но в расчетном периоде гражданин работал в иной организации, средний заработок должен рассчитать работодатель. В данном случае это организация «Бета».

Пример 2

Работник по собственному желанию уволился в августе 2021 года. До сих пор он находится в поиске работы и решил встать на учет в службе занятости как безработный и получать пособие. Гражданин обратился в службу занятости в сентябре 2021 года. Какие особенности учитываются при определении среднего заработка для исчисления пособия по безработице?

Сентябрю предшествует второй календарный квартал, т. е. апрель — июнь 2021 года. Три месяца перед указанным кварталом: январь — март 2021 года.

Заработок за этот период будет использовать служба занятости для расчета пособия по безработице.

Как работодателю исчислить средний заработок

В части расчета среднего заработка для работодателей с 25.09.2021 ничего не изменилось. Средний заработок необходимо рассчитывать по тем же правилам, что и до указанной даты. Так, не изменился (п.п. 5-15 Правил № 1552, п.п. 4-11 Порядка № 62):

состав выплат и дней, учитываемых и не учитываемых;

особенности учета премий и вознаграждений, повышения размера надбавок, тарифных ставок, окладов;

порядок определения среднего дневного заработка.

Средний заработок нужно исчислить за 3 месяца перед увольнением: с 1-го по 1-е число (п. 6 Правил № 1552, п. 3 Порядка № 62). Исчисленную сумму необходимо отразить в справке о среднем заработке. Эту справку гражданин представляет в орган службы занятости (п. 4 Правил № 1552). На дату подписания номера в печать форма справки не утверждена. Работодатель может составить ее в произвольной форме либо по форме, рекомендуемой в письме Минтруда России от 10.01.2019 № 16-5/B-5.

1С:ИТС

Как в программе «1С:Зарплата и управление персоналом 8» редакции 3 сформировать справку о среднем заработке для определения размера пособия по безработице (стипендии), см. в разделе «Инструкции по учету в программах «1С» .

Как служба занятости рассчитывает средний заработок

Если средний заработок исчисляет служба занятости, расчетным периодом выступают 3 месяца перед календарным кварталом, предшествующим месяцу (п. 2 Правил № 1552): призыва на военную службу — если гражданин признан безработным в течение 12 месяцев после увольнения с военной службы по призыву; обращения гражданина в службу занятости за пособием — во всех остальных случаях. Служба занятости использует в подсчетах данные о выплатах и вознаграждениях, на которые были начислены взносы на ОПС (п. 2 Правил № 1552). Средний заработок она рассчитывает путем деления дохода физлица, на который были начислены взносы на ОПС, на количество месяцев в расчетном периоде (пп. «в» п. 2 Правил № 1552). При этом:

если в каком-либо месяце расчетного периода у физлица не было дохода, этот месяц не учитывается при расчете (пп. «б» п. 3 Правил № 1552);

если в течение всего расчетного периода у физлица отсутствовал доход, на который были начислены страховые взносы, средний заработок определяется за предшествующий период, равный расчетному.

Отметим, что с апреля 2020 года в связи с пандемией коронавируса центры занятости в целях назначения пособий по безработице самостоятельно запрашивают у ПФР сведения о выплатах и о взносах на ОПС в рамках межведомственного взаимодействия. Эти данные приравниваются к информации, указанной в справке работодателя о среднем заработке (п. 4 Временных правил, утв. Постановлением Правительства РФ от 08.04.2020 № 460). Таким образом, у работодателя не возникает обязанности представлять в службу занятости какие-либо сведения, если на него не возложена обязанность по расчету среднего заработка. Как мы отметили выше, если средний заработок исчисляет работодатель, необходимо выдать бывшему сотруднику справку о сумме такого заработка. Справка выдается только после получения письменного заявления от физлица не позднее 3 рабочих дней со дня подачи такого заявления (ч. 1 ст. 62 ТК РФ). При этом даже если по Правилам № 1552 средний заработок должна определить служба занятости, но бывший сотрудник обратился к работодателю за справкой о заработке, целесообразнее рассчитать средний заработок и выдать физлицу справку.

Отметим, что с 05.10.2021 работодатели могут получить субсидию, если примут на работу лиц, зарегистрированных в службе занятости в качестве безработных (Постановление Правительства РФ от 24.09.2021 № 1607).

Порядок расчета средней заработной платы для оплаты отпуска и выплаты компенсации за неиспользованный отпуск

Для расчета средней заработной платы учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у соответствующего работодателя, независимо от источников этих выплат.

Для расчета среднего заработка не учитываются выплаты социального характера и иные выплаты, не относящиеся к оплате труда (материальная помощь, оплата стоимости питания, проезда, обучения, коммунальных услуг, отдыха и другие).

При расчете среднего заработка для отпусков учитываются календарные дни, а не рабочие.

Важно! При расчете средней заработной платы для оплаты отпусков и компенсации за неиспользованный отпуск используется средний дневной заработок. Средний заработок работника определяется путем умножения среднего дневного заработка на количество календарных дней в периоде, подлежащем оплате.

Количество календарных дней в учётном периоде выводится на основании Производственного календаря на конкретный год.

Важно! Средний дневной заработок для оплаты отпусков и выплаты компенсации за неиспользованные отпуска исчисляется за последние 12 календарных месяцев (расчетный период).

При этом календарным месяцем считается период с 1-го по 30-е (31-е) число соответствующего месяца включительно (в феврале ‒ по 28-е (29-е) число включительно).

В указанный период не включаются время и начисленные за это время суммы, если:

а) за работником сохранялся средний заработок в соответствии с законодательством Российской Федерации, за исключением перерывов для кормления ребенка;

б) работник получал пособие по временной нетрудоспособности или пособие по беременности и родам;

в) работник не работал в связи с простоем не по своей вине;

г) работник не участвовал в забастовке, но в связи с этой забастовкой не имел возможности выполнять свою работу;

д) работнику предоставлялись дополнительные оплачиваемые выходные дни для ухода за детьми-инвалидами и инвалидами с детства;

е) работник в других случаях освобождался от работы с полным или частичным сохранением заработной платы или без оплаты.

Важно! Ежемесячная премия, начисленная в расчетном периоде, включается в расчет по одной за каждый показатель премирования за каждый месяц расчетного периода.

Премии за период свыше месяца, но не больше расчетного периода, начисленные в расчетном периоде, включаются в расчет по одной за каждый показатель.

Премия за период больше расчетного, начисленная в расчетном периоде, включается в расчет в размере месячной части за каждый показатель за каждый месяц расчетного периода.

Премия по итогам года включается в расчет, если она начислена за год, предшествующий периоду, за который сохраняется средний заработок. При этом не имеет значения, начислена эта премия в расчетном периоде или после него.

Если расчетный период отработан не полностью, то премии, начисленные с учетом фактически отработанного в расчетном периоде времени, включаются в расчет полностью. При этом премии, начисленные без учета фактически отработанного времени, учитываются в сумме, пропорциональной времени, отработанному в расчетном периоде.

Важно! Средний дневной заработок (выплаты, участвующие в расчете среднего заработка) подлежит индексации, если оклады были повышены всем работникам организации или структурного подразделения (филиала, отдела, цеха и т.д.), в котором трудится работник.

При этом не подлежат индексации премии и другие доплаты, установленные:

- в диапазоне значений (к примеру, от 10% до 30% оклада);

- в абсолютных размерах (например, 10 000 руб.);

- не к окладам (например, 2 процента от суммы продаж).

Выплаты индексируются на коэффициент, который рассчитывается по следующей формуле:

Коэффициент=(Оклад после индексации)/(Оклад до индексации)

Важно! Если за последние 12 календарных месяцев работник не имел фактически начисленной заработной платы или фактически отработанных дней либо этот период состоял из времени, исключаемого из расчетного периода, для расчета среднего заработка используется заработная плата, начисленная за предыдущие 12 календарных месяцев.

Если работник уходит в отпуск в первый месяц работы, то средний дневной заработок рассчитывается за период с первого дня работы до начала отпуска.

Если работник не имел фактически начисленной заработной платы или фактически отработанных дней за 12 календарных месяцев, предшествующих расчетному периоду, средний заработок определяется исходя из установленной ему тарифной ставки, оклада (должностного оклада).

Средний заработок для оплаты отпусков и компенсации за неиспользованный отпуск рассчитывается по следующей формуле:

СЗ=СДЗ×ДО,

где:

СЗ – средний заработок;

СДЗ – средний дневной заработок;

ДО – количество дней отпуска, в т.ч. неиспользованного.

Средний дневной заработок для оплаты отпуска, предоставляемого в календарных днях, исчисляется по следующей формуле (в том числе при работе на условиях неполного рабочего времени):

Средний дневной заработок =(Заработная плата за расчетный период)/(Количество дней в расчетном периоде)

Формула для расчета количества дней в полностью отработанном расчетном периоде выглядит следующим образом:

Количество отработанных дней=12 ×29,3

Формула для расчета количества дней в не полностью отработанном месяце расчетного периода выглядит следующим образом:

ОД=ДОВ/(КД×29,3),

где:

ОД – количество отработанных дней;

ДОВ – количество календарных дней, приходящихся на отработанное время в данном месяце*;

КД – количество календарных дней в месяце.

* Не включаются календарные дни, когда работник:

- был в отпуске;

- был на больничном или в командировке;

- по другим причинам был освобожден от работы с сохранением среднего заработка (например, ему предоставлялись дополнительные выходные дни по уходу за ребенком-инвалидом).

Средний дневной заработок для оплаты отпуска, предоставляемого в рабочих днях, исчисляется по следующей формуле (в том числе при работе на условиях неполного рабочего времени):

Средний дневной заработок =(Заработная плата за расчетный период)/(〖Количество отработанных дней〗^* )

* Количество отработанных дней считается по календарю 6-дневной рабочей недели.

Компенсация за неиспользованный отпуск рассчитывается по следующей формуле:

Компенсация=((КМ×О)/12-ИДО)×СДЗ,

где:

КМ – количество месяцев работы, включаемых в стаж работы, дающий право на отпуск*;

О – продолжительность отпуска, установленная работнику в соответствии с трудовым законодательством и локальными актами работодателя (либо «установленная работнику трудовым договором»);

ИДО – количество использованных работником дней отпуска с момента трудоустройства;

СДЗ – средний дневной заработок.

* В стаж работы, дающий право на ежегодный основной оплачиваемый отпуск, включаются:

- время фактической работы;

- время, когда работник фактически не работал, но за ним сохранялось место работы (должность), в том числе время ежегодного оплачиваемого отпуска, нерабочие праздничные дни, выходные дни и другие дни отдыха;

- время вынужденного прогула при незаконном увольнении или отстранении от работы и последующем восстановлении на прежней работе;

- период отстранения от работы работника, не прошедшего обязательный медицинский осмотр не по своей вине;

- время предоставляемых по просьбе работника отпусков без сохранения заработной платы, не превышающее 14 календарных дней в течение рабочего года.

В стаж работы, дающий право на ежегодные дополнительные оплачиваемые отпуска за работу с вредными и (или) опасными условиями труда, включается только фактически отработанное в соответствующих условиях время.

Важно! В коллективном договоре, локальном нормативном акте могут быть предусмотрены и иные периоды для расчета средней заработной платы, если это не ухудшает положение работников.

Компенсация за неиспользованный отпуск и отпускные считаются одинаково. Разница в сумме может возникнуть, если период предоставления отпуска и период, за который рассчитывается компенсации, разные. Например, отпуск предоставляется в феврале, а компенсация выплачивается в ноябре. Поскольку заработок в течение года может меняться, то среднедневной заработок в феврале и ноябре одного года может быть разным.