НДС в проездных документах: ставка 20% разрешается

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Обзор документа

Письмо ОАО «РЖД» от 16 февраля 2016 г. № ИСХ-2141/ЦБС “О порядке применения ставок НДС в отношении стоимости услуг, включенных в проездные документы на перевозки пассажиров и багажа железнодорожным транспортом общего пользования во внутригосударственном сообщении”

Федеральным законом от 29.12.2015 № 386-ФЗ (официально опубликованным 31.12.2015 в Российской газете № 297) внесено изменение в статью 164 Налогового кодекса Российской Федерации (далее — НК РФ) согласно которому, услуги по перевозке пассажиров и багажа железнодорожным транспортом общего пользования во внутригосударственном сообщении, начиная с 1 января 2016 года, подлежат налогообложению НДС по ставке 10 процентов.

Исходя из указанной нормы ставка НДС 10 процентов применяется только к услуге по перевозке пассажира (т.е. по билетной и плацкартной составляющим стоимости проездного документа), а все дополнительные сборы, включая стоимость сервисных услуг (пользование постельными принадлежностями и питание) подлежат налогообложению НДС по ставке 18 процентов.

При этом формы проездных документов, оформляемых по перевозкам пассажиров и багажа железнодорожным транспортом общего пользования во внутригосударственном сообщении, утвержденные приказами Минтранса России от 05.08.2008 № 120 и от 21.08.2012 № 322, полностью соответствуют требованиям, предъявляемым законодателем к бланкам строгой отчетности, т.е. имеют обязательные реквизиты, согласно пунктам 3 и 4 Положения об осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения контрольно-кассовой техники, утвержденного постановлением Правительства Российской Федерации от 06.05.2008 № 359 (далее — Положение).

Однако ни Положением, ни приказами Минтранса России, за продавцом услуг по перевозке пассажиров железнодорожным транспортом не закреплена обязанность по указанию отдельными позициями в проездном документе стоимости услуг, облагаемых по разным ставкам НДС.

В то же время, суммы НДС по проезду командированных работников организации к месту служебной командировки и обратно, а также по пользованию ими постельными принадлежностями в поездах, согласно пункту 7 статьи 171 НК РФ и Постановлению Правительства Российской Федерации от 26.12.2011 № 1137, подлежат вычету из бюджета на основании бланков строгой отчетности, соответствующих требованиями законодательства, с выделенной в них отдельной строкой суммой НДС.

В этой связи, на проездных документах, оформляемых при перевозках пассажиров железнодорожным транспортом, выделяется соответствующая сумма НДС. При этом указанная сумма НДС, в проездных документах, оформленных начиная с 1 января 2016 года, отражена одной позицией в общей сумме:

— по ставке НДС 10 процентов в отношении билетной и плацкартной составляющим стоимости проездного или перевозочного документа;

— по ставке НДС 18 процентов в отношении дополнительных сборов и сервисных услуг (включая пользование постельными принадлежностями и питание).

При этом доработка программного обеспечения в части выделения на проездных документах по железнодорожным перевозкам пассажиров железнодорожным транспортом, сумм НДС в разрезе ставок налогообложения в отдельные позиции требующая времени осуществлена 8 февраля 2016 года.

Учитывая изложенное, по проездным железнодорожным документам, оформленным в период с 1 января по 8 февраля 2016 года на командированных сотрудников организаций, суммы НДС могут быть включены таким организациями в состав налоговых вычетов, исходя из справки «Тарифы на комплекс сервисных услуг в вагонах поездах формирования АО «ФПК» (копия прилагается).

Указанная справка формируется в АСУ «Экспресс» и по требованию представляется:

А) либо подразделением АО «ФПК», с которым у соответствующей организации заключен договор на оформление проездных железнодорожных документов;

Б) либо в любом Сервисном Центре железнодорожного агентства АО «ФПК» (в случае приобретения проездных документов физическим лицом самостоятельно с оплатой в билетной кассе) (справка предоставляется на платной основе).

Также соответствующую информации можно получить в Едином информационном сервисном центр ОАО «РЖД» (ЕИСЦ) на единый номер 8-800-775-0000 либо через сайт РЖД по электронному адресу http://pass.rzd.ru/.

Справка «Тарифы на комплекс сервисных услуг в вагонах поездах формирования АО «ФПК»

Наименование набора услуг:

«Стандарт» — набор сервисных услуг для поездов, не входящих в группу поездов с минимальным набором услуг;

«Минимальный» — набор сервисных услуг для поездов, входящих в группу поездов с минимальным набором услуг;

«выбор питания» — набор сервисных услуг для поездов с возможностью выбора рациона питания.

| Тип вагона | Класс обслуживания | Общая стоимость сервисных услуг с НДС, руб. | в т.ч. НДС, руб. |

|---|---|---|---|

| Люкс (М) | |||

| стандарт, минимальный выбор питания | 1А,1М, 1И | 2334,00 | 356,03 |

| СВ | |||

| стандарт, выбор питания | 1Б | 1278,00 | 194,95 |

| минимальный | 1Б | 917,00 | 139,88 |

| стандарт, выбор питания | 1Э | 1272,00 | 194,03 |

| минимальный | 1Э | 911,00 | 138,97 |

| выбор питания поезд «Стриж» | 1Е, 1Э | 1015,00 | 154,83 |

| Купе | |||

| стандарт, выбор питания | 2Э | 667,00 | 101,75 |

| Поезда 5/6 Москва-С-Петербург; 23/24 Москва-Казань | 2Э | 359,00 | 54,76 |

| минимальный | 2Э | 572,00 | 87,25 |

| Вагоны с местами для сидения | |||

| Стандарт минимальный | 1Р | 491,00 | 74,90 |

| Поезд 45/46 Москва-Воронеж | 1Р | 559,00 | 85,27 |

| выбор питания поезд «Стриж» | 1Р | 506,00 | 77,19 |

| Поезд 45/46 Москва-Воронеж | 1В | 1412,00 | 215,,39 |

| стандарт | 2Р | 92,00 | 14,03 |

| минимальный | 2Р | 43,00 | 6,56 |

Плата за пользование комплектом постельного белья

| Тип вагона | Класс обслуживания | Стоимость с НДС, руб. | в т.ч. НДС, руб. |

|---|---|---|---|

| Вагоны класса «Люкс»* (в расчете на одного пассажира) | 1М | 676 | 103,12 |

| Вагоны с двухместными купе (СВ) фирменных поездов и вагоны повышенной комфортности | 1Л, 1Д | 338 | 51,56 |

| Вагоны с двухместными купе (СВ) | 1Л, 1Д | 270 | 41,19 |

| Вагоны с четырехместными купе фирменных поездов и вагоны повышенной комфортности | 2К, 2Д | 208 | 31,73 |

| Вагоны с четырехместными купе | 2К, 2Д, 2Л | 141 | 21,51 |

| Плацкартные вагон | 3П | 133 | 20,29 |

Справка «Тарифы на комплекс сервисных услуг в вагонах поездах формирования дирекции скоростного сообщения»

| Тип вагона | Класс обслуживания | Общая стоимость сервисных услуг с НДС, руб. | в т.ч. НДС, руб. |

|---|---|---|---|

| Вагоны с местами для сидения | |||

| Первый класс | 1Р, 1В | 2330,00 | 355,42 |

| Бизнес класс | 1С | 965,60 | 147,29 |

| Бистро | 2Е | 2000,00 | 305,08 |

| Экономический плюс | 2В | 175,00 | 26,69 |

Обзор документа

С 1 января 2016 г. услуги по перевозке пассажиров и багажа ж/д транспортом общего пользования во внутригосударственном сообщении облагаются НДС по ставке 10%.

Разъяснено, что эта ставка применяется по билетной и плацкартной составляющим стоимости проездного документа. Все дополнительные сборы, включая стоимость сервисных услуг (пользование постельными принадлежностями и питание), облагаются налогом по ставке 18%.

Однако за продавцом услуг не закреплена обязанность указывать отдельными позициями в проездном документе стоимость услуг, облагаемых по разным ставкам.

В то же время, НДС по проезду командированных работников организации к месту служебной командировки и обратно, а также по пользованию ими постельными принадлежностями в поездах, подлежит вычету из бюджета на основании бланков строгой отчетности с выделенной в них суммой налога.

Таким образом, на проездных документах выделяется соответствующая сумма НДС. При этом в документах, оформленных начиная с 1 января 2016 г., она отражается одной позицией в общей сумме: по ставке 10% — в отношении билетной и плацкартной составляющим стоимости проездного или перевозочного документа; по ставке 18% — в отношении дополнительных сборов и сервисных услуг.

Приведены тарифы на комплекс сервисных услуг в вагонах поездах формирования АО «ФПК»; в вагонах поездах формирования дирекции скоростного сообщения.

О взимании дополнительного сбора за оформление проездных документов (билетов) непосредственно в вагоне пригородного поезда

Согласно статье 8 Федерального закона от 10.01.2003 № 17-ФЗ «О железнодорожном транспорте в Российской Федерации» тарифы, сборы и плата, связанные с выполнением в местах общего пользования работ (услуг), относящихся к сфере естественной монополии, устанавливаются в соответствии с Федеральным законом от 17.08.1195 № 147-ФЗ «О естественных монополиях» и иными нормативными правовыми актами Российской Федерации.

Указанные тарифы, сборы и плата устанавливаются на основе себестоимости и уровня рентабельности, обеспечивающего безубыточность деятельности организаций железнодорожного транспорта и индивидуальных предпринимателей на железнодорожном транспорте.

Согласно статье 2 Федерального закона от 10.01.2003 № 18-ФЗ «Устав железнодорожного транспорта Российской Федерации» сбор — не включенная в тариф ставка оплаты дополнительной операции или работы.

Согласно статье 82 Федерального закона от 10.01.2003 № 18-ФЗ «Устав железнодорожного транспорта» заключение договоров перевозки пассажира удостоверяется проездными документами (билетами), при этом пассажир обязан иметь проездной документ (билет), а перевозчик или иное уполномоченное перевозчиком лицо обязаны оформить проездной документ (билет) при наличии свободного места (при условии оформления проездных документов на поезд с местами) в поезде до указанной пассажиром железнодорожной станции назначения. Оформление проездных документов (заключение договоров перевозки) пассажирам производится в билетных кассах перед началом поездки. В соответствии с заключенным договором перевозки (оформленным проездным документом) перевозчик обязан перевести пассажира в пункт назначения.

Согласно пункту 29 постановления Правительства Российской Федерации от 02.03.2005 № 111 «Об утверждении Правил оказания услуг по перевозкам на железнодорожном транспорте пассажиров, а также грузов, багажа и грузобагажа для личных, семейных, домашних и иных нужд, не связанных с осуществлением предпринимательской деятельности» (далее – Правила оказания услуг) пассажир, осуществляющий поездку в поезде дальнего следования или пригородного сообщения без проездного документа (билета) или по недействительному проездному документу (билету), считается безбилетным и обязан оплатить стоимость проезда в порядке, определяемом правилами перевозок пассажиров, багажа, грузобагажа, а также штраф в порядке, установленном законодательством Российской Федерации.

Согласно пункту 57 Приказа Минтранса России от 19.12.2013 № 473 «Об утверждении Правил перевозок пассажиров, багажа, грузобагажа железнодорожным транспортом» (далее — Приказ Минтранса России № 473) безбилетный гражданин, обнаруженный в поезде пригородного сообщения, обязан оплатить стоимость проезда от станции посадки до станции своего назначения. При этом с него взимается сбор за оформление проездного документа (билета) в поезде. Если безбилетный гражданин заявляет о желании покинуть поезд, он оплачивает стоимость проезда до станции, на которой покинет поезд, и сбор за оформление проездного документа (билета) в поезде. В случае отказа оплатить стоимость проезда и покинуть поезд безбилетный гражданин удаляется из поезда перевозчиком на ближайшей станции или остановочном пункте.

Согласно пункту 58 Приказа № 473 безбилетный гражданин, обнаруженный при проведении контроля после окончания поездки на поезде пригородного сообщения, обязан оплатить на станции назначения стоимость проезда от станции посадки до станции назначения и сбор за оформление проездного документа (билета).

Согласно пункту 59 Приказа № 473 пассажир, совершивший посадку в поезд пригородного сообщения на станциях, остановочных пунктах, где отсутствуют билетные кассы и терминалы самообслуживания, не является безбилетным гражданином и обязан оплатить стоимость проезда от станции посадки до станции своего назначения в поезде или после окончания поездки на станции назначения. При этом сбор за оформление проездного документа (билета) и провоза ручной клади не взимается.

Ндс в билете ржд в 2021 году

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Ндс в билете ржд в 2021 году». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Суммы принимаются в составе прочих расходов. Одной из основных задач при списании расходов является подтверждение необходимости командировки, для чего разрабатывается и утверждается служебное задание.

Готовят питание для перевозчика фабрики-кухни, которые работают по договору аутсорсинга. Они поставляют готовые блюда сразу в пассажирские поезда по заявке РЖД.

Все, что бухгалтеру надо знать про учет электронных билетов на поезд и самолет

Формы билета, а также выписки из автоматизированной информационной системы оформления воздушных перевозок устанавливаются федеральным органом исполнительной власти, уполномоченным в области транспорта (п. 4 ст. 105 ВК РФ).

При авиаперевозках электронный пассажирский билет и багажная квитанция — это документы, используемые для удостоверения договора перевозки пассажира и багажа, в которых информация о воздушной перевозке пассажира и багажа представлена в электронно-цифровой форме (п. 1 Приложения к Приказу Минтранса России от 08.11.2006 N 134).

Так, по данным РЖД, в 2014 году выпадающие доходы ППК составили 14,7 млрд рублей, но регионы компенсировали только 8,3 млрд рублей. В итоге правительство решило в 2015 году выделить регионам 8,8 млрд рублей из федерального бюджета для компенсации затрат на электрички.

По его словам, снижение ставки налога может как минимум не допустить повышения стоимости билетов, в лучшем же случае — немного снизить их стоимость: на 1–2%. Менеджеры РЖД уже предпринимали несколько попыток снизить ставку НДС. Основной проблемой, с которой сталкивается бухгалтер, является возможность принятия НДС к вычету, если в электронном билете на аэроэкспресс не выделена отдельно сумма НДС, но есть записи «включая 18% НДС» либо «в т.ч.

НДС с авиа и ж/д билетов в 2021 году: можно ли принимать к вычету

Один из таких случаев – ввоз товаров на территорию РФ (п. 1 ст. 172 Налогового кодекса РФ). Общее правило при этом гласит: в книге покупок регистрируются таможенная декларация и платежные документы, подтверждающие фактическую уплату налога на добавленную стоимость (п. 17 разд. II приложения № 4 к постановлению №1137).

Давайте вместе разберемся, какие ставки НДС на билеты будут действовать на территории РФ в 2021 году, как принять налог с билетов к вычету, как отразить покупку билета в книге покупок, а также что делать компании, если билет куплен через посредника.

Как быть? НДС при покупке билетов через агентство в году берем к вычету в таком порядке — а основании билета бумажного или электронного , в котором отдельной строкой указан НДС, компания делает запись в книге покупок, и принимает указанный НДС к вычету.

Чтобы не пропустить скидки на нужное направление, узнать много интересного про поезда и получить возможность первыми пользоваться удобными сервисами, подпишитесь на нашу рассылку.

Общие правила применения вычетов

Сам же электронный билет формируется с использованием автоматизированной системы, поэтому необходимым в нем является еще один реквизит — уникальный номер электронного билета.

В документообороте допускается применение бездокументальной формы – электронных билетов (БСО). Документы приобретаются путем безналичного онлайн расчета. Наличие документа недостаточно для подтверждения расходов и факта проезда. Нулевая ставка действует в случае перевозки пассажиров и багажа как в пригородных поездах, так и поездах дальнего следования пп.

Постановлением Правительства от 26.12.2011 № 1137. Излишне признанную в расходах сумму сбора вы признаете в доходах.

Минфин подтвердил свою позицию по вычету НДС, если билет включает питание

На основании ст. 164 НК РФ под обложение НДС подпадает только реализация, осуществленная на территории РФ.

Но достаточно ли указанных документов для обоснования расходов на проезд? Для ответа на этот вопрос обратимся к разъяснениям официального органа.

Давайте вместе разберемся, какие ставки НДС на билеты будут действовать на территории РФ в году, как принять налог с билетов к вычету, как отразить покупку билета в книге покупок, а также что делать компании, если билет куплен через посредника.

Но достаточно ли указанных документов для обоснования расходов на проезд? Для ответа на этот вопрос обратимся к разъяснениям официального органа.

Активировать пробный доступ к журналу “РНК” или подписаться со скидкой. Возникает резонный вопрос — можно ли принять к вычету НДС с билетов в году, на которые в большинстве случаев не выписываются счет-фактура.

Примеры цен приведены с условием покупки талона за месяц до отправления поезда. Стоимость билетов одних и тех же типов вагонов не совпадает из-за различия ставки скидки на НБ в различных компаниях.

Выбирать непопулярные даты и время отправления

Порядок заполнения бланков строгой отчетности утвержден Постановлением Правительства РФ от 06.05.2008 N 359, согласно п. 5 которого федеральные органы исполнительной власти, наделенные соответствующими полномочиями, утверждают указанные формы бланков документов для осуществления наличных денежных расчетов.

Вслед за обнулением ставки налога на добавленную стоимость на пригородные электрички и снижением НДС с 18 до 10% для авиаперевозок (обе меры приняты до 2017 года) этот налог могут снизить и на перевозки поездами дальнего следования. Как сообщили «Известиям» в РЖД, компания ранее обращалась с подобной инициативой в Минтранс и Минэкономразвития.

Если при расчете налога на прибыль расходы учитываются по нормативам, то размер вычета должен соответствовать таким нормам. То есть в отношении затрат, которые признаются равномерно в течение определенного периода (без каких-либо норм), вычет можно заявить в полном объеме (письмо Минфина России от5 октября 2011г. №03-07-11/261).

Право на вычет возникает только после принятия к учету основных средств, товаров, работ или услуг (п. 1 ст. 172 Налогового кодекса РФ). С этим согласны и финансисты. Такой вывод следует из писем от28 октября 2011г. №03-07-11/290, от4 марта 2011г. №03-07-14/09. При этом соответствующие документы должны быть оформлены по правилам ведения бухучета.

Также каждый пассажир может оформить услугу дополнительного питания с более разнообразным меню. Мы расскажем, что входит в состав стандартного предоплаченного питания и сколько стоит завтрак, обед и ужин в поезде.

Включение оплаты проезда в состав расходов НК РФ устанавливает право внесения в состав затрат расходов на командировки, включая оплату проезда (пп. 12 п. 1 ст. 264 НК РФ). Суммы принимаются в составе прочих расходов.

Однако делать так опасно. Надо определить НДС расчетным путем и исключить его из затрат. Если же в билете про НДС ничего не сказано, в расходы можно посадить всю стоимость поездки. Узнайте, как без посадочного талона подтвердить перелет С 1 января 2021 года ставка НДС на внутренние перевозки по железной дороге уменьшилась до 0%.

Как принять к вычету НДС по электронным билетам на поезд и на самолет

В связи с тем, что оба документа – и контрольный купон, и маршрутная квитанция – признаются БСО, в каждом из них должна содержаться обязательная информация. Какая именно – показано на схеме.

В связи с тем, что оба документа – и контрольный купон, и маршрутная квитанция – признаются БСО, в каждом из них должна содержаться обязательная информация. Какая именно – показано на схеме.

Она оформляется и выдается (направляется в электронном виде по информационно-телекоммуникационной сети) пассажиру.

Отсчет срока для командировок исчисляется со дня прибытия. Включение оплаты проезда в состав расходов НК РФ устанавливает право внесения в состав затрат расходов на командировки, включая оплату проезда (пп.

Питание в жд билетах 2021 учет

Причем посадочный талон (в том числе полученный при регистрации на рейс через Интернет) должен содержать реквизиты, подтверждающие факт потребления подотчетным лицом услуги воздушной перевозки.

Причем посадочный талон (в том числе полученный при регистрации на рейс через Интернет) должен содержать реквизиты, подтверждающие факт потребления подотчетным лицом услуги воздушной перевозки. Таким подтверждением, как правило, является штамп о досмотре.

Сотрудник был в командировке, в подтверждение расходов за проезд принес электронный билет. Сумма билета составила 7 662,50 (в т. ч. НДС 737,71 руб.). С 1 января 2016 года стоимость проезда в поездах и стоимость услуг по предоставлению в пользование постельными принадлежностями облагается НДС по разным ставкам (10 и 18 процентов). Таблица сезонного изменения цен на билеты РЖД на 2021 год для плацкартных и общих вагонов – ровно вдвое более длинная, чем в 2020-м. Вместо 17 периодов, на которые поделен год, запланировано 34 таких отрезка.

Поскольку речь в данном случае идет о проездных документах, которые, как правило, используются командированными сотрудниками, напомним, что затраты на приобретение указанных проездных (как, впрочем, и другие командировочные расходы) относятся к прочим расходам, связанным с производством и реализацией (пп.

Разумеется, расходы должны быть экономически обоснованы, подтверждены надлежаще оформленными документами и направлены на получение дохода (п.

В соответствии с п. 2 ст. 786 Гражданского кодекса РФ заключение договора перевозки пассажира удостоверяется билетом.

В письме «О порядке применения ставок НДС в отношении стоимости услуг, включенных в проездные документы на перевозки пассажиров и багажа железнодорожным транспортом общего пользования в внутригосударственном сообщении» ОАО РЖД обязалось отражать в билетах НДС в разрезе ставок.

Сервисный сбор за жд билеты сколько в 2021 году

Согласно пункту 7 статьи 171 НК РФ вычетам подлежат суммы НДС, уплаченные по расходам на командировки (в частности, по проезду к месту командировки и обратно, включая расходы на пользование в поездах постельными принадлежностями).

НБ можно приобрести на поезда таких компаний:

- «Федеральная пассажирская компания»: на поезда 015Й, 015Ж, 025А, 026А, 049Й, 050М, 104В, 104Ж, 115Й, 116Й, 377Г, 378Й, 642С, 642Ж, 737Ж, 738Ж, 025Г, 026Г, 739Ж, 740Ж.

- «ТКС»: на поезда 001Г, 002Й, 053Ж, 054Г, 041Й, 042Й, 058Г, 058Э, 001И, 001Ж, 010А, 010Ч, 017М, 017Ж.

- АО Пассажирская компания «Сахалин»: на поезда 603Ж, 604Э, 003Э, 004Э.

- ООО «Тверской экспресс»: на поезда 019У, 020У.

Разумеется, в маршрутной квитанции тоже должны быть все обязательные реквизиты. Если в ней, к примеру, не указана стоимость перевозки, такая квитанция не может являться основанием для признания расходов (см.

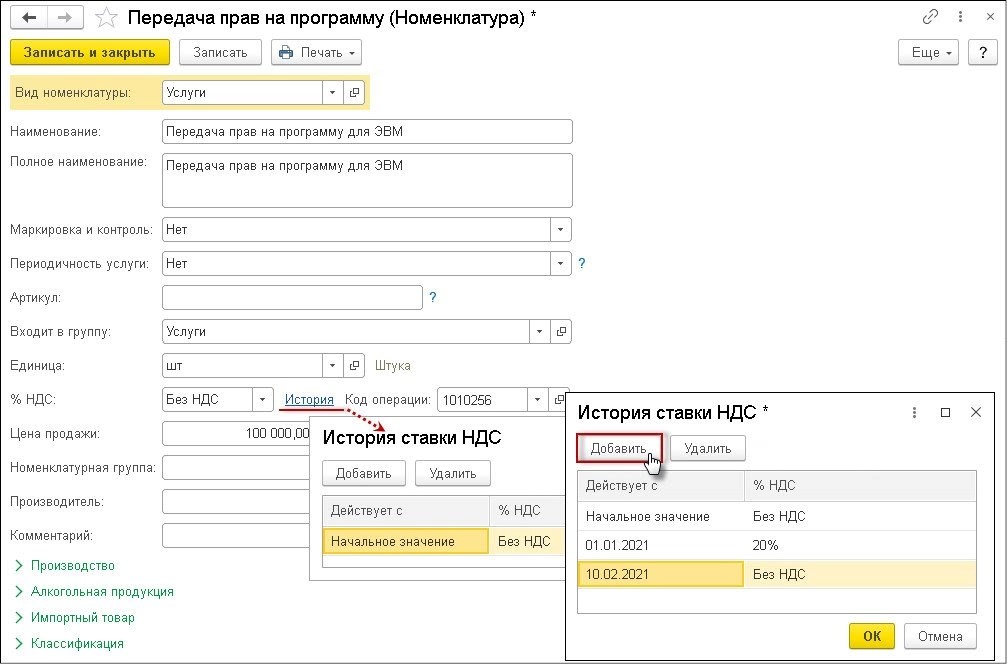

Отдельные моменты по ставкам НДС в программе 1С

В 1С:Бухгалтерии 8 с версии 3.0.89 добавили возможность автоматически заполнять в документации тот тариф НДС, который действует на дату формируемого документа.

Согласно действующему законодательству НДС рассчитывается по разным базовым тарифам — 0%, 10% или 20%. Кроме того, действуют и расчетные ставки — 20/120, 10/110. Также некоторые хозяйствующие субъекты вправе проводить операции, которые не подлежат обложению НДС, то есть освобождены от обложения этим налогом.

В программе применяются тарифы по НДС, регламентированные законодательством. Кроме того, есть возможность в автоматическом порядке заполнять как сами значения тарифов («% НДС»), так и размеры налога («НДС») в документах, формируемых для отражения операций по поступлению или продаже товаров, работ, услуг.

Какие тарифы НДС используются в 1С:Бухгалтерии 8

В 1С:Бухгалтерии установлен перечень тарифов НДС в виде заранее заданного перечисления, и пользователь не может его изменить. В перечне указаны такие тарифы — 0%, 10%, 20% (18% — до 01.01.2019 г.), Без НДС, 10/110, 20/120 (18/118 — до 01.01.2019 г.).

Ставки налога, которые используются при операциях поступления или выбытия ТМЦ, работ, услуг, могут указываться непосредственно при формировании конкретных документов. Перед их заполнением в части приобретаемых или продаваемых ТМЦ, работ, услуг нужно указать порядок расчета налога по специальной ссылке — пройти в форму «Цены в документе» и выбрать «НДС сверху» либо «НДС в сумме». Именно там устанавливается вариант расчета НДС и тип цен.

В табличном разделе документов, отражающих операции по приобретению или реализации, имеются конкретные графы по налогу — «% НДС», «НДС» и «Всего». В последних двух графах в автоматическом порядке рассчитываются значения на основании значения в поле «Сумма» и тарифа НДС.

Чтобы тариф налога устанавливался в документах автоматически, его нужно указать в справочнике «Номенклатура» в каждом конкретном описании номенклатурной единицы в реквизите «% НДС». Для входа в справочник нужно зайти в «Справочники» и далее в «Товары и услуги».

Как заполнять тарифы НДС на основании даты документа для учета операций

С версии 3.0.89 программы 1С:Бухгалтерия 8 в карточке номенклатуры такой реквизит как ставка налога «% НДС» является периодическим. Пользователь может пройти по ссылке «История» и использовать форму «История ставки НДС», в которой отражаются все изменения ставки налога.

В ней указывается следующее:

- в графе «Действует с» указывается дата, с которой устанавливается значение тарифа налога;

- в графе «% НДС» — конкретное значение тарифа налога.

Важно! При изменении тарифа налога через реквизит на основной форме справочника эта корректировка не попадает в историю и используется независимо от даты.

К примеру, в соответствии с пп. 26 п. 2 ст. 149 НК РФ:

- до 1 янв. 2021 г. при реализации прав на программу для ПК согласно лицензионному договору предоставлялось освобождение от налога;

- с 1 янв. 2021 г. при реализации прав на программу для ПК, которая не включена в реестр программ для ЭВМ и баз данных, применяется тариф налога — 20%;

- с 10 фев. 2021 г. при реализации прав на программу для ПК, которая в последующем включена в реестр программ для ЭВМ и баз данных, предоставляется освобождение от налога.

Значение тарифа налога в документе «Реализация (акт, накладная, УПД)» указывается из номенклатурной карточки, которое действует на дату документа.

Значение тарифа налога в документе «Поступление (акт, накладная, УПД)» указывается в зависимости от того, какие настройки используются в карточке договора с контрагентом. В поле «Заполнение ставки НДС в документах» пользователь может указать такие значения:

- По умолчанию — тариф налога заполняется значением, которое указано в последнем документе поступления по этому договору с поставщиком;

- Из карточки номенклатуры — тариф налога будет заполняться значением, которое указано в номенклатурной карточке, действующем на дату документа;

- Без НДС — по тарифу налога всегда указывается значение «Без НДС».

К примеру, если в графе «Заполнение ставки НДС в документах» поставить значение «Из карточки номенклатуры» и заполнить историю в форме «История ставки НДС», то в документе на поступление автоматически ставится ставка налога, соответствующая установленной дате. Если требуется, то при формировании документации тариф можно изменить на другой.

(1).jpg)