Налог на имущество организаций – новшество 2022 года

Федеральный закон от 02.07.2021 № 305-ФЗ (далее – Закон № 305-ФЗ) внес изменения в гл. 30 «Налог на имущество организаций» НК РФ. Они вступают в силу после 31.12.2021. Рассмотрим нововведения подробнее.

Расчет налога из кадастровой стоимости по недвижимости, которая находится в долевой собственности

В этой ситуации сумма налога на имущество (авансового платежа) исчисляется для каждого из участников долевой собственности пропорционально его доле в праве общей собственности на объект недвижимости. Если в течение налогового периода указанная доля изменилась, налог (авансовый платеж) исчисляется с учетом коэффициента, рассчитанного по правилам п. 5 ст. 382 НК РФ (применяется, когда право собственности на недвижимость возникло (прекратилось) в течение года). Это следует из нового пп. 4 п. 12 ст. 378.2 НК РФ, вступающего в силу 01.01.2022 (п. 79 ст. 2, п. 3 ст. 10 Закона № 305-ФЗ).

Отметим, что контролирующие органы ранее придерживались аналогичной позиции (см. письмо Минфина России от 12.04.2017 № 03-05-04-01/21781, направлено налоговым органам письмом ФНС России от 18.04.2017 № БС-4-21/7363). Теперь она закреплена законодательно.

Освободили от уплаты налога при гибели (уничтожении) недвижимости

Исчисление налога в отношении такого объекта будет прекращаться с 1-го числа месяца, в котором произошла его гибель (уничтожение). Для этого организация должна подать в любую ИФНС, в которой она стоит на учете, заявление о гибели (уничтожении) объекта налогообложения. Форму заявления, порядок его заполнения и формат представления в электронном виде утвердит ФНС России. Это следует из нового п. 4.1 ст. 382 НК РФ, который вступит в силу 01.01.2022 (п. 81 ст. 2, п. 3 ст. 10 Закона № 305-ФЗ). Полагаем, новое правило можно применить и к недвижимости, гибель которой произошла до 1 января 2022 г.

Напомним, аналогичный порядок освобождения от исчисления транспортного налога с 2021 г. закреплен в п. 3.1 ст. 362 НК РФ в отношении уничтоженных транспортных средств. Рассмотрение инспекцией заявления о гибели (уничтожении) недвижимости с целью подтверждения этого факта (а вместе с ним и права не исчислять налог) будет осуществляться в том же порядке, что установлен п. 3.1 ст. 362 НК РФ (подробнее об этом порядке см. здесь).

Таким образом, месяц гибели (уничтожения) недвижимости не учитывается при расчете налога на имущество (как по среднегодовой, так и по кадастровой стоимости). При этом снимать объект с кадастрового учета и вносить запись в ЕГРН о прекращении права собственности не требуется.

Изменятся сроки уплаты налога и авансовых платежей

Сегодня эти сроки устанавливаются законами субъектов РФ. С 2022 г. они будут унифицированы со сроками уплаты организациями других имущественных налогов (транспортного и земельного) и авансовых платежей по ним. Это значит, что налог подлежит уплате не позднее 1 марта года, следующего за истекшим налоговым периодом, авансовые платежи – не позднее последнего числа месяца, следующего за истекшим отчетным периодом (п. 82 ст. 2, п. 3 ст. 10 Закона № 305-ФЗ).

Следовательно, налог на имущество организаций за налоговый период 2021 г. необходимо уплатить не позднее 1 марта 2022 г. Авансовые платежи по налогу (начиная с налогового периода 2022 г.) подлежат уплате не позднее 30 апреля, 31 июля, 31 октября.

По недвижимости, облагаемой исходя из кадастровой стоимости, отменяются декларации

Это правило вводится с налогового периода 2022 г. и касается только налогоплательщиков – российских организаций. Им не нужно будет включать в налоговую декларацию сведения об объектах налогообложения, налоговая база по которым определяется как их кадастровая стоимость. Если это единственные объекты налогообложения в истекшем налоговом периоде, налоговая декларация не представляется.

Таким образом, по итогам налогового периода 2022 г. и за последующие периоды российские организации должны представлять налоговые декларации по налогу на имущество только в отношении недвижимости, облагаемой по среднегодовой стоимости. Соответствующие изменения внесены в ст. 386 НК РФ (пп. «б» п. 83 ст. 2, п. 5, 17 ст. 10 Закона № 305-ФЗ).

При этом с 2023 года налоговые инспекции будут направлять организациям сообщения об исчисленных налоговыми органами суммах налога на имущество в отношении объектов недвижимости, облагаемых по кадастровой стоимости (основываясь на имеющихся у налоговиков документах и иной информации). Это необходимо в целях полноты уплаты налога по такой недвижимости (в связи с отменой указания сведений о ней в декларации).

В ответ на это сообщение налогоплательщик сможет представить (в течение 10 рабочих дней) пояснения и (или) документы, подтверждающие правильность исчисления, полноту и своевременность уплаты налога; обоснованность применения пониженных налоговых ставок, налоговых льгот; наличие оснований для освобождения от уплаты налога, предусмотренных законодательством о налогах и сборах.

Если налогоплательщик не представил пояснения и необходимые документы (или их недостаточно) и налоговая инспекция выявила недоимку, то только тогда она направляет требование об уплате налога.

При этом до рассылки указанных сообщений ФНС России собирается провести с налогоплательщиками сверку сведений, содержащихся в Едином государственном реестре налогоплательщиков (далее – ЕГРН), об объектах недвижимого имущества, облагаемых исходя из кадастровой стоимости. Для этого налоговые инспекции будут рассылать налогоплательщикам информационные письма о возможности запросить выписку из ЕГРН об этих объектах (с целью выявления расхождений сведений, имеющихся у налоговиков, со сведениями, полученными налогоплательщиками от Росреестра, и актуализации сведений в ЕГРН при наличии оснований). Это следует из письма ФНС России от 10.08.2021 № СД-4-21/11246@.

Аналогичные правила уже действуют в отношении транспортного и земельного налогов, в том числе в отношении сверки сведений, содержащихся в ЕГРН о транспортных средствах и земельных участках налогоплательщиков (п. 4-7 ст. 363, п. 5 ст. 397 НК РФ, письмо ФНС России от 16.01.2020 № БС-4-21/452@).

Льготы по налогу будут предоставляться по заявлению

Сейчас налогоплательщики заявляют о своем праве на льготу в декларации по налогу на имущество. Однако, как указано выше, с налогового периода 2022 г. российские организации больше не представляют налоговые декларации в отношении недвижимости, налоговая база по которой определяется исходя из кадастровой стоимости. Поэтому чтобы с 2022 г. применить льготу, такие налогоплательщики обязаны подавать в налоговую инспекцию соответствующее заявление. Форму заявления утвердит ФНС России. Если налогоплательщик не представит заявление и не сообщит об отказе от льготы, она будет ему предоставлена на основании имеющихся у налоговиков сведений. Аналогичный порядок действует в отношении транспортного и земельного налогов (пп «в» п. 81 ст. 2, п. 3 ст. 10 Закона № 305-ФЗ, п. 3 ст. 361.1, п. 10 ст. 396 НК РФ).

Срок направления такого заявления не установлен. Целесообразно сделать это не позднее срока уплаты налога по итогам года. Например, при уплате налога за 2022 г. подать заявление следует до 1 марта 2023 г. (включительно).

Одновременно с заявлением налогоплательщик вправе представить в ИФНС документы, подтверждающие право на налоговую льготу. Если этого не сделать, инспекция запросит соответствующие сведения (основываясь на информации, указанной в заявлении) в порядке межведомственного взаимодействия у органов (иных лиц), у которых эти сведения имеются. Однако тогда срок рассмотрения заявления может быть увеличен с 30 до 60 дней (ИФНС обязана уведомить об этом налогоплательщика).

Организации могут подать заявление о предоставлении льготы в любой налоговый орган, в котором они состоят на налоговом учете по любому из оснований. Это может быть место нахождения организации, место нахождения ее обособленного подразделения, место нахождения принадлежащих организации недвижимого имущества и транспортных средств (см. п. 1, 5 ст. 83 НК РФ).

Не пропускайте последние новости — подпишитесь

на бесплатную рассылку сайта:

Изменение Налогового кодекса в 2022-2024 годах: как это отразится на бизнесе?

В ближайшие два года Минфин планирует внести ряд изменений в налоговый кодекс: добавить еще один УСН, ввести обязательный единый налоговый платеж для организаций, пересмотреть правила учета расходов на страхование для целей налогообложения. Рассказываем, как эти инициативы отразятся на бизнесе.

Что планируется изменить?

Минфин России опубликовал основные направления налоговой политики (ОННП) на ближайшие два года. Перечень инициатив – это лишь направления, общие предложения, по каждому из которых в дальнейшем планируется разработать отдельные законопроекты.

Эксперты отмечают, что принципиально новых идей нет: все они уже высказывались и обсуждались ранее. Для МСП наиболее интересными будут следующие направления:

- Новый режим «УСН.онлайн» для микробизнеса и ИП. Для исчисления налога планируется использовать сведения ККТ и банковских выписок. На ФНС явно повлиял положительный опыт с самозанятыми: налоговики предлагают отказаться от декларирования и перейти к автоматическому отчислению налогов через специальное приложение.

- Единый налоговый платеж – позволит одним платежным поручением рассчитаться со всеми долгами. Кстати, поправки по этому предложению уже готовы и прошли второе чтение в Государственной думе.

- Изменение условий учета расходов при добровольном страховании, а также при осуществлении лизинговых операций.

- Налог для тех, кто работает дистанционно за пределами России.

- Нормирование суточных выплат, по которым не нужно платить страховые взносы, а также замена суточных для вахтовиков на денежные надбавки.

- Сохранение льгот на имущественный налог для организаций.

- Увеличение лимита на приобретение или создание рекламной единицы товара, не облагаемой НДС.

- Изменение порядка определения места реализации услуг или работ для НДС.

- Окончательное закрепление системы прослеживаемости товаров: теперь она будет работать на постоянной основе.

- Регулирование налогообложения цифровых активов.

Далее предлагаем рассмотреть все эти предложения подробно.

Налог на имущество

С 1 января 2022 года вступают в силу новые налоговые правила, связанные с обязательным применением обновленного бухгалтерского стандарта об аренде. До этого (с 1 января 2019 г.) применение стандарта являлось добровольным. Что изменится при расчете налога на имущество в отношении арендных площадей:

- актив можно будет отразить как на балансе арендатора, так и на балансе арендодателя;

- стоимость актива может отличаться от исторической стоимости.

Кроме этого, Минфин планирует урегулировать вопросы учета расходов и доходов при лизинговых операциях, а также определить, кто и с какой суммы должен оплачивать налог на имущество организаций.

Новые виды добровольного страхования для учета налогообложения прибыли

В ближайшие годы планируется расширить список, приведенный в ст. 263 НК РФ. К примеру, Минфин предлагает вычитать для целей налогообложения на прибыль расходы на страхование некоторых видов ответственности и от перерыва в производстве.

Сейчас список видов добровольного страхования является закрытым: его хотят открыть, применив к расходам на страховку критерии вычитаемости расходов, прописанные в ст. 252 НК РФ.

Налогообложение цифровых активов

Первые шаги в этом направлении Минфин уже сделал, однако часть вопросов осталась до сих пор без соответствующего регулирования. Например, как учитывать цифровые активы, которые собственник не купил, а получил за счет майнинга или аренды, как учитывать обмен валют или затраты на сервера и электричество.

Планируется, что сдача первых цифровых отчетов (в бумажном варианте ФНС их принимать не будет) произойдет в 2022 году: до 30 апреля нужно будет отчитаться за 2021 год. За нарушения, связанные с использованием цифровых активов, грозит административная и уголовная ответственность. Последняя наступает, если по итогам трех лет сумма незадекларированных сделок превысит 15 млн руб.

НДФЛ

В этом направлении у Минфина сразу несколько инициатив:

- Признание расходов на приобретение имущественных прав. Сейчас расходы по сделкам уступки права требования не учитываются для целей НДФЛ, кроме договоров долевого строительства. В будущем ситуацию планируют исправить.

- Учет долей в уставном капитале ООО, полученных в дар или при наследовании. При отчуждении долей или ликвидации ООО будет применяться та же практика, что и в отношении ценных бумаг: п. 18 и п. 18.1 ст. 217 НК РФ, п.13 ст. 214.1 НК РФ.

- Налог для фрилансеров, работающих за рубежом. Минфин предложил рассматривать денежные средства от дистанционной работы за рубежом как доход от источников в РФ. Теперь блогеры с YouTube или арендодатели с Airbnb будут платить НДФЛ, точнее, за них это будут делать соответствующие платформы или посредники.

НДС

В ОННП предлагают пересмотреть правила определения места реализации для целей НДС. В соответствии с предложением Минфина услуги иностранных поставщиков или работы зарубежных подрядчиков должны облагаться НДС, причем оплачивать налог будет покупатель по месту ведения своей деятельности. При этом сами зарубежные компании не обязаны регистрироваться на территории РФ, однако могут это сделать в добровольном порядке.

Пока не ясно, относится ли эта инициатива к электронным услугам – в документе по этому поводу Минфин не высказался. Услуги, реализуемые иностранным покупателям, под НДС не попадают.

Еще одно предложение касается льготы по НДС при передаче товаров, услуг или работ в целях рекламы. Сейчас предприниматели не платят НДС, если расходы на создание или приобретение такого товара не превышают 100 р. В будущем планируется увеличить лимит до 300 р.

Запуск режима УСН онлайн

Перейти на УСН онлайн смогут микропредприятия, если:

- общая численность штата не превышает 5 человек;

- годовой доход организации составляет не более 60 млн руб.

Микробизнесу на новой УСН не нужно будет заполнять декларации: ФНС самостоятельно рассчитает все налоги на основании данных ККТ и банковских счетов.

Обеспечение залогом неуплаченных долгов до или после камеральной проверки

Минфин отметил, что с начала налоговой проверки до вынесения решения проходит много времени, а значит, недобросовестные налогоплательщики могут скрыть имущество и, соответственно, уклониться от налоговых обязательств.

Чтобы этого не произошло, планируется обеспечивать залогом разницу между суммой налогов, рассчитанных на основании среднеотраслевых показателей, и суммой уже выплаченных налогов за период, в рамках которого проводится проверка.

Пока что этот вопрос законодателями не прорабатывался: эксперты уверены, что обсуждение подобных изменений должно проходить в тесном контакте с бизнесом.

К чему готовиться бизнесу?

В документе раскрываются планы и на последующие годы. В частности, планируется:

- расширить имеющиеся и добавить новые преференции для IT-компаний;

- сохранить освобождение от налога на движимое имущество;

- рассмотреть возможность введения акциза на калорийные безалкогольные напитки с газом – пока что есть сомнения в целесообразности этой идеи.

Эксперты предупреждают — в ближайшее время бизнес ждет ужесточение налогового режима. В ОННП не указаны многие направления, по которым уже ведется работа. Поэтому предсказуемости в отношении налогового законодательства ждать не стоит.

Пока что из всех изменений для малого бизнеса наиболее полезным видится введение нового налогового режима: он избавит предпринимателей от налогового учета, упростит документооборот и исключит возможность ошибочного расчета налоговых отчислений.

Налоговая служба рассказала о новациях в налогообложении имущества с 2022 года

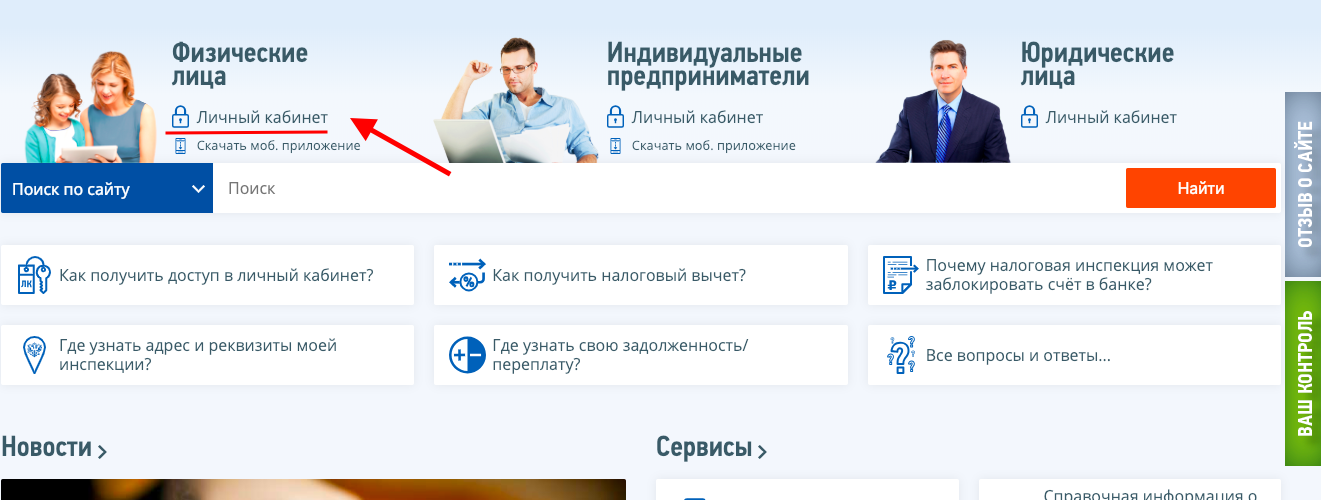

ФНС России на своем официальном сайте опубликовала разъяснения о самых важных изменениях в налогообложении имущества организаций, применяемых с 2022 года (Федеральный закон от 2 июля 2021 г. № 305-ФЗ).

Так, например, введен беззаявительный порядок предоставления налоговых льгот по транспортному и земельному налогам для организаций. Он будет осуществляться на основании сведений, полученных налоговым органом в рамках межведомственного взаимодействия. Это поможет расширить сферу применения проактивного (беззаявительного) льготирования, введенного с 2020 года для налогоплательщиков – физлиц, который предусматривает реализацию льготы начиная с налогового периода, в котором у лица возникло право на ее применение.

Также начиная с налогового периода 2022 года российские организацию не включают в налоговую декларацию по налогу на имущество организаций сведения об объектах, налоговая база по которым определяется как их кадастровая стоимость. Если у налогоплательщика в истекшем периоде имелись только такие объекты, то налоговая декларация не представляется (п. 6 ст. 386 Налогового кодекса).

Как поясняет налоговая служба, с 2023 года будут применяться три алгоритма налогового контроля:

- «классический» – подразумевает камеральную проверку представляемой в инспекцию налоговой декларации (касается объектов, налоговая база по которым определяется исходя из среднегодовой стоимости имущества);

- проактивное начисление – инспекция направляет сообщение (форма утв. приказом ФНС России от 16 июля 2021 г. № ЕД-7-21/667@) об исчисленной ею сумме налога (для российских организаций в отношении объектов, облагаемых по кадастровой стоимости);

- проактивное начисление налога без направления вышеуказанных сообщений – применяется в случае непредставления налоговой декларации налогоплательщиком – иностранной организацией, не осуществляющей деятельность в РФ через постоянное представительство (ст. 386 НК РФ).

Еще одно изменение касается сроков уплаты имущественных налогов организаций – с 2022 года уплатить налог нужно будет не позднее 1 марта года, следующего за истекшим налоговым периодом, а авансовые платежи – не позднее последнего числа месяца, следующего за истекшим отчетным периодом (п. 1 ст. 383 НК РФ).

Все важные документы и новости о коронавирусе COVID-19 – в ежедневной рассылке Подписаться

Также с 2022 года имущество, прекратившее свое существование в связи с гибелью или уничтожением, независимо от даты снятия с кадастрового учета, не будет облагатся налогов. Исчисление налога будет прекращаться с первого числа месяца гибели или уничтожения объекта на основании заявления, представленного налогоплательщиком в налоговый орган по своему выбору (форма заявления утв. приказом ФНС России от 16 июля 2021 г. № ЕД-7-21/668@). Такая поправка была сделана на основании позиции Верховного Суда Российской Федерации (определение Верховного Суда РФ от 24 октября 2018 г. № 305-КГ18-12600, определение Верховного Суда РФ от 6 марта 2019 г. № 5-АПГ18-153).

Налог на имущество организаций. Три свежих изменения

2 июля 2021 г. опубликован Федеральный закон № 305-ФЗ, который кардинально меняет правила работы с налогом на имущество организаций. Рассмотрим основные изменения. Скажем сразу – для компаний они благоприятные!

Изменение № 1. Бездекларационный режим по «кадастровой» недвижимости

С 1 января 2023 г. предприятия будут считать и платить налог по недвижимости с кадастровой стоимостью без сдачи налоговых деклараций. То есть за 2021 г. отчитываемся еще по-старому, а вот за 2022 год по «кадастру» сведения в отчет уже не включаем. Если вся недвижимость облагается только по кадастровой стоимости, налогоплательщик вообще не сдает декларацию.

В отношении недвижимости, налоговой базой которой является ее среднегодовая стоимость, обязанность организаций по представлению налоговых деклараций сохраняется. Такие декларации по-прежнему представляются не позднее 30 марта года, следующего за истекшим налоговым периодом

Причем в такую декларацию, аналогично 2021 г., включаются сведения о среднегодовой стоимости объектов движимого имущества, которые учтены на балансе организации в виде объектов основных средств в порядке, установленном для ведения бухучета (Федеральный закон от 23.11.2020 № 374-ФЗ).

Налоговые инспекции параллельно с компаниями будут исчислять налог с «кадастровой» недвижимости и направлять им сообщения с информацией о платеже. Аналогично тому, как это сейчас происходит по транспортному и земельному налогам. Порядок пропишут в новом пункте 6 статьи 386 НК РФ.

В сообщениях налогоплательщики увидят информацию по таким пунктам:

ставка и сумма налога.

Налоговая все нужные данные будет получать из ЕГРН, а также от Росреестра.

Если предприятие не согласно с данными из сообщения, в течение 10 дней с момента его получения можно представить возражения с подтверждающими документами. Такой срок прописан в НК. Правда, он не является пресекательным, то есть позже тоже можно защищать свою позицию – налоговая рассмотрит все возражения. На это указала ФНС, консультируя по транспортному и земельному налогам, в письме от 14.08.2019 № АС-4-21/16118. Повторимся, порядок взаимодействия с налоговой по всем «имущественным» налогам будем схож.

Чтобы при исчислении сумм налоговая учла льготы, плательщик подает заявление в любую налоговую (экстерриториально). В заявлении организация указывает объекты налогообложения, льготы со ссылками на конкретный нормативно-правовой акт и документы, подтверждающие право на льготу. Срок подачи заявления не ограничен – заявить о льготе можно в любое удобное время.

Изменение № 2. Единый федеральный срок уплаты налога вместо региональных дедлайнов

С 1 января 2022 г. заработают единые сроки уплаты налога на имущество и авансов по нему.

Налог будем платить не позднее 1 марта по итогам отчетного года. Авансовый платеж – не позднее последнего числа месяца по итогам отчетного периода (п. 1 ст. 383 НК РФ в новой редакции).

Таким образом, региональные власти больше не будут устанавливать сроки уплаты налогов в своих законах. А вот какие категории плательщиков вносят авансы, а какие –нет, по-прежнему определяют регионы (п. 6 ст. 382 НК РФ).

Изменение № 3. Четкий порядок по погибшему и уничтоженному имуществу

С 2022 г. в статье 382 НК появится новый пункт 4.1. Пропишут, что организации не платят налог с 1 числа месяца гибели или уничтожения имущества. Для этого нужно подать в налоговую заявление о гибели/уничтожении объекта. Форму заявления, порядок его заполнения и формат представления ФНС утвердила приказом от 16.07.2021 № ЕД-7-21/668.

Налоговая рассмотрит заявление в порядке, который предусмотрен сейчас для транспортного налога, в течение 30 дней со дня обращения (п. 3.1 ст. 362 НК). Результат – плательщик получит от ИФНС уведомление о прекращении исчисления налога.

Какие изменения по «имущественным» налогам ожидают бухгалтеров

Наиболее значимые поправки коснутся транспортного налога и налога на имущество организаций. Так, в 2022 году организации в последний раз включат в декларацию «кадастровые» объекты недвижимости. Далее такой обязанности не будет. Это и другие новшества утверждены Федеральным законом от 02.07.21 № 305-ФЗ.

Единая дата уплаты налога на имущество организаций

Сейчас налог на имущество организаций нужно платить в сроки, установленные законами субъектов РФ. То же самое относится и к авансовым платежам по данному налогу.

С января 2022 года вводятся единые для всех регионов даты уплаты. Так, перечислить налог на имущество нужно будет не позднее 1 марта года, следующего за истекшим налоговым периодом. А авансовый платеж — не позднее последнего дня месяца, следующего за истекшим отчетным периодом (новая редакция п. 1 ст. 383 НК РФ).

Впервые применить эти поправки нужно при уплате налога за 2021 год и авансового платежа за I квартал 2022 года.

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами Заполнить бесплатно

Отмена обязанности декларировать «кадастровые» объекты

В настоящее время в декларацию по налогу на имущество организаций включают объекты налогообложения, независимо от того, как рассчитывается налог: исходя из среднегодовой или кадастровой стоимости.

Начиная с 2023 года, ситуация изменится. Компании станут отражать в декларации только недвижимость, в отношении которой налог считается по среднегодовой стоимости. Что касается «кадастровых» объектов, то их упоминать не надо. Если юрлицо владеет только «кадастровой» недвижимостью, сдавать декларацию вообще не придется (новый п. 6 ст. 386 НК РФ). Указанные новшества впервые нужно будет применять при сдаче декларации за 2022 год (ч. 17 ст. 10 комментируемого Закона № 305-ФЗ).

Срок сдачи декларации останется прежним — не позднее 30 марта года, следующего за истекшим налоговым периодом.

В отношении расчетов по авансовым платежам перемен не предусмотрено. Ни сейчас, ни потом сдавать их не нужно.

Если льгота по авто или недвижимости возникла в середине года

Сейчас в Кодексе нет формулы расчеты транспортного налога для случая, когда льгота по тому или иному транспортному средству (ТС) возникла или прекратилась в середине года.

Комментируемый закон предусмотрел такую формулу. С 2022 года транспортный налог и авансовый платеж по нему нужно считать с учетом коэффициента. Он представляет собой дробь. В числителе — число полных месяцев, когда льгота отсутствовала. В знаменателе — общее число месяцев в налоговом (отчетном) периоде. При этом месяц возникновения льготы принимается за полный месяц. То же самое относится к месяцу прекращения льготы (новый п. 3.3 ст. 362 НК РФ).

Пример

Налогоплательщик в течение 2022 года владел легковым автомобилем с мощностью двигателя 81 л. с. Ставка для данного ТС составляет 10 руб. на одну л.с.В марте 2022 года по указанной машине возникла льгота. А в сентябре 2022 года она была отменена.

Число месяцев, когда льготы не было — 6 (январь, февраль, сентябрь, октябрь, ноябрь, декабрь). Число месяцев в налоговом периоде — 12. Коэффициент равен 0,5 (6 мес. / 12 мес.).

Налог за 2022 год равен 405 руб.(10 руб. х 81 л. с. х 0,5).

Заполнить путевой лист со всеми обязательными реквизитами в веб‑сервисе Попробуйте бесплатно

Аналогичная формула введена и для расчета налога на имущество организаций в отношении «кадастровых» объектов, по которым право на льготу возникло или прекратилось в течение года (новый п. 8 ст. 382 НК РФ). Эта поправка вступает в силу с января 2022 года.

Если недвижимость компании уничтожена

С 2022 года начнут действовать правила для организаций, чья недвижимость была уничтожена. В новом пункте 4.1 статьи 382 НК РФ сказано: налог на имущество не нужно платить с 1-го числа месяца уничтожения (гибели) объекта. Компания должна подать заявление о гибели (уничтожении) имущества в любую ИФНС по своему выбору. Форму и электронный формат заявления, а также порядок его заполнения утвердит Федеральная налоговая служба.

Если есть документы, подтверждающие факт уничтожения недвижимости, их следует приложить к заявлению. Если их нет, то сотрудники ИФНС сами сделают запрос в соответствующие инстанции.

Регистрируйте сделки с недвижимостью и получайте отчеты из ЕГРН через интернет Подключить сервис

Инспекторы должны рассмотреть заявление в течение 30 рабочих дней с даты его получения. В случае, когда данные о гибели объекта пришлось запрашивать, срок продлят еще на 30 дней. Далее организация получит уведомление о прекращении начисления налога на имущество, либо об отказе.

Другие поправки по «имущественным» налогам, утвержденные Законом № 305-ФЗ

Суть поправки

Соответствующая норма Кодекса

Дата вступления в силу

Установлено, что, если организация не подаст заявление о льготе по транспортному или земельному налогу, льготу все равно предоставят на основании данных, которыми располагает ИФНС (раньше это правило действовало только для налогоплательщиков-физлиц).

Подать заявление о льготе по транспортному и/или земельному налогу по новой форме Подать бесплатно

Новая редакция п. 3 ст. 361.1 НК РФ;

новая редакция п. 10 ст. 396 НК РФ

2 июля 2021 года

Предусмотрен порядок подачи заявления о льготе по налогу на имущество организаций по «кадастровым» объектам (дублируются правила для льготы по транспортному налогу). Если не подать заявление, льготу предоставят на основании данных, которыми располагает ИФНС.

Новый п. 8 ст. 382 НК РФ

1 января 2022 года

Появилось правило исчисления транспортного налога для случая, когда водное или воздушное ТС находится в долевой или совместной собственности.

Новый п. 3.2 ст. 362 НК РФ

1 января 2022 года

Появились правило расчета налога на имущество организаций в отношении «кадастрового» объекта, который находится в долевой или совместной собственности.

Новый подп. 4 п. 12 ст. 378.2 НК РФ

1 января 2022 года

Утверждено, что начисление транспортного налога прекращается с 1-го числа месяца, в котором ТС было принудительно изъято по закону. Приведены правила подачи соответствующего заявления.

Новый п. 3.4 ст. 362 НК РФ

1 января 2022 года

Изменился срок, в течение которого ИФНС должна передать ликвидируемой организации сообщение об исчисленных суммах транспортного налога. По новым правилам инспекторы обязаны направить такое сообщение в течение трех месяцев со дня получения сведений из ЕГРЮЛ (ранее этот срок составлял один месяц).

Новая редакция подп. 3 п. 4 ст. 363 НК РФ

2 августа 2021 года

Уточнено, что организация может получить сообщение об исчисленных суммах транспортного налога в любой ИФНС. Для этого нужно подать соответствующее заявление.

Новая редакция п. 5 ст. 363 НК РФ

2 августа 2021 года

Установлено, что дать пояснения, обосновывающие расчет транспортного налога, может не только организация, но и ее обособленное подразделение.