Инструкция: какой чек принять к авансовому отчету

Чек и товарный чек для авансового отчета — это основные документы, подтверждающие оплату и получение товаров или услуг сотрудником организации, если он рассчитался за них денежными средствами, выданными в подотчет.

Как сотруднику подтвердить понесенные расходы

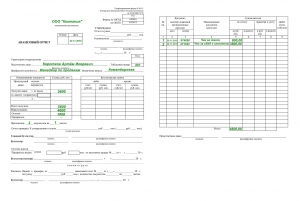

Обязанность сотрудника отчитаться по установленной форме о расходовании денежных средств, выданных ему предприятием, закреплена законодательно. Для указанной процедуры принят специальный бланк АО-1, утвержденный постановлением Госкомстата № 55 от 1 августа 2001 года. В пункте 6.3 указания ЦБ № 3210 от 11 марта 2014 года сообщается, что указанная форма предоставляется на утверждение руководителю или бухгалтеру вместе с приложениями к авансовому отчету работника.

К АО необходимо приложить документы, которые отражают факт совершения оплаты и полный список понесенных расходов. Определим, какие чеки можно принимать к авансовому отчету с 2021 года:

- фискальный, сформированный на ККТ;

- бланк строгой отчетности;

- квитанция ПКО;

- товарный.

При соблюдении ряда условий сотрудник вправе приложить к отчету только один из указанных бланков.

Подтверждающие расходы документы

Бланк строгой отчетности

Некоторые категории продавцов оформляют бланки строгой отчетности при оказании услуг. Работник в подтверждение своих расходов предоставляет тот документ, который получил от продавца, например, чек на такси в авансовом отчете или бланк строгой отчетности. Чтобы бланк строгой отчетности использовать для подтверждения понесенных трат, он формируется на специальном автоматизированном оборудовании, аналогичном ККТ, и содержит обязательные реквизиты, которые поименованы в статье 4.7 закона 54-ФЗ.

Важно знать, что с 1 февраля 2021 года предприятия и индивидуальные предприниматели, применяющие специальные налоговые режимы, обязаны включать в бланк строгой отчетности наименование оказанной услуги или выполненной работы и их количество.

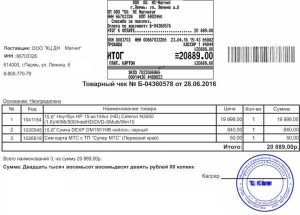

Товарный чек

Прилагаемый к авансовому отчету товарный чек без кассового можно принять в расходы в 2021 году, если его выдал продавец — ИП на ПСН в отношении видов деятельности, указанных в п. 2.1 ст. 2 Закона о применении ККТ.

Необходимо проверить, что товарный чек содержит все обязательные реквизиты:

- дату формирования;

- номер документа;

- наименование и ИНН продавца (для индивидуального предпринимателя — ФИО);

- полный перечень оплаченных товаров и их количество;

- сумму подотчетных денежных средств, заплаченных продавцу в рублях;

- должность и ФИО сотрудника, который выдал товарный бланк.

На практике часто происходит обратная ситуация, когда сотрудник приносит кассовый чек без товарного для авансового отчета в 2021 году. Если прилагаемый к авансовому отчету бланк оформлен на онлайн-устройстве и содержит информацию о приобретенном товаре или оказанной услуге и их количестве, то его вправе принять для подтверждения понесенных расходов. Таким образом, на основании Письма Минфина России от 18.02.2019 № 03-03-06/1/10344 ответ на вопрос, нужен ли товарный чек, если есть кассовый чек для авансового отчета в 2021 г., — нет при надлежащем оформлении фискального документа.

Можно ли подтвердить расходы квитанцией ПКО

Еще один способ подтвердить понесенные работником расходы — предоставить полученную от продавца квитанцию приходного кассового ордера.

Для принятия приходный кассовый ордер:

- составляется строго по форме КО-1;

- печать продавца проставляется на обеих частях документа;

- в графе «Сумма» значение пишется сначала цифрами, а затем прописью.

Так как в приходном кассовом ордере не раскрывается информация о приобретенном товаре (услуге), то вместе с ним к авансовому отчету следует предоставить товарную накладную или акт.

Электронный кассовый документ

В современных условиях бумажный документооборот заменяется электронным. Эта тенденция коснулась и расчетных операций. Сотрудник вправе отчитаться о понесенных расходах с помощью электронных форм. Согласно п. 2, 3, 3.1 ст. 1.2 Закона о применении ККТ такой документ необходимо распечатать. Также предоставленный работником электронный чек в авансовом отчете следует проверить на официальном сайте налоговой инспекции или в специальном приложении ФНС, а результат проверки приложить к АО.

В 2008 г. окончила СПбГУ, математико-механический факультет В 2009 Г. окончила экономический факультет СПБГУ с 2008 г работаю в области бухгалтерии с 2015 г — главным бухгалтером Закончила ряд курсов по бухгалтерскому и налоговому учету

Кассовый и товарный чек для авансового отчета в 2022

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Сотрудник бюджетного учреждения приобретает у индивидуальных предпринимателей и юридических лиц материальные ценности. К Авансовому отчету он прикладывает товарный чек без чека КТТ. Часть товарных чеков не содержит названия организации и печати.

Можно ли принять к учету Авансовый отчет с товарным чеком?

Рассмотрев вопрос, мы пришли к следующему выводу:

Бюджетное учреждение может принять к учету авансовый отчет, к которому приложен только товарный чек, в случае, если он содержит все обязательные реквизиты и организация или ИП не применяет ККТ в случаях, установленных ст. 2 Закона N 54-ФЗ.

Документ, подтверждающий произведенные расходы и оформленный с нарушениями, может быть принят к учету на основании распоряжения руководителя учреждения. Однако возмещение таких расходов может вызвать претензии со стороны контролирующих органов.

Обоснование вывода:

В соответствии с п. 216 Инструкции N 157н, а также на основании подп. 6.3 п. 6 Указаний N 3210-У, положений Приказа N 52н сумма произведенных подотчетным лицом расходов отражается в учете на основании Авансового отчета (ф. 0504505), утвержденного в установленном порядке и при условии его оформления в печатном виде, с приложением документов, подтверждающих произведенные расходы. Основанием для отражения в бухгалтерском учете информации об активах и обязательствах, а также операций с ними являются первичные учетные документы (п. 20 Стандарта «Концептуальные основы», Приложение N 5 к Приказу N 52н). Первичные учетные документы принимаются к учету, если они содержат обязательные реквизиты, перечисленные в ч. 2 ст. 9 Закона N 402-ФЗ и п. 25 Стандарта «Концептуальные основы», а в установленных случаях они должны оформляться еще и с обязательным применением унифицированных форм (п. 26 Стандарта «Концептуальные основы»).

Так, к обязательным реквизитам относятся:

— наименование документа;

— дата составления документа;

— наименование субъекта учета, составившего документ;

— содержание факта хозяйственной жизни;

— величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

— наименование должности лица (лиц), совершившего (совершивших) сделку, операцию и ответственного (ответственных) за правильность ее оформления, либо наименование должности лица (лиц), ответственного (ответственных) за оформление свершившегося события;

— подписи лиц с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

Федеральным законом от 22.05.2003 N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» (далее — Закон N 54-ФЗ) установлено обязательное применение всеми организациями и индивидуальными предпринимателями контрольно-кассовой техники при осуществлении ими расчетов (пп. 1, 2 ст. 1.2, п. 2 ст. 5 Закона N 54-ФЗ).

В то же время Законом N 54-ФЗ предусмотрены исключения, когда контрольно-кассовая техника может не применяться организациями и индивидуальными предпринимателями в силу специфики осуществляемой деятельности либо особенностей местонахождения в случаях, установленных ст. 2 Закона N 54-ФЗ. Так, например, расчеты без применения ККТ могут производиться при осуществлении торговли на розничных рынках, ярмарках, в выставочных комплексах, а также на других территориях, отведенных для осуществления торговли, за исключением находящихся в этих местах торговли магазинов, павильонов, киосков, палаток, автолавок, автомагазинов, автофургонов, помещений контейнерного типа и других аналогично обустроенных и обеспечивающих показ и сохранность товара торговых мест, открытых прилавков внутри крытых рыночных помещений при торговле непродовольственными товарами, кроме торговли непродовольственными товарами, которые определены в перечне, утвержденном распоряжением Правительства РФ от 14.04.2017 N 698-р (абзац 6 п. 2 ст. 2 Закона N 54-ФЗ). Кроме того, действие абзаца 6 п. 2 ст. 2 Закона N 54-ФЗ не распространяется на организации и индивидуальных предпринимателей, осуществляющих расчеты за товары, подлежащие в соответствии с законодательством РФ маркировке средствами идентификации (п. 8.1 ст. 2 Закона N 54-ФЗ). Также расчеты без применения ККТ могут производиться при изготовлении металлической галантереи и ключей (абзац 12 п. 2 ст. 2 Закона N 54-ФЗ), розничной торговле бахил (абзац 18 п. 2 ст. 2 Закона N 54-ФЗ), если организации и ИП осуществляют расчеты в отдаленных или труднодоступных местностях, указанных в перечне отдаленных или труднодоступных местностей, утвержденном органом государственной власти субъекта Российской Федерации (п. 3 ст. 2 Закона N 54-ФЗ) и т.д.

При этом в определенных случаях Закон N 54-ФЗ предусматривает обязанность выдавать вместо чека ККТ документ, подтверждающий факт осуществления расчета между организацией или ИП и покупателем, содержащий наименование документа, его порядковый номер, реквизиты, установленные абзацем 4 п. 1 ст. 4.7 Закона N 54-ФЗ. Так, например, такая обязанность установлена для ИП, применяющих патентную систему налогообложения и осуществляющих предпринимательскую деятельность по изготовлению металлической галантереи, ключей, номерных знаков, указателей улиц, производству хлебобулочных и мучных кондитерских изделий и т.д. (подпункты 1, 2, 4, 5, 7, 8, 12-17, 19-27, 29-31, 34-36, 39, 41-44, 49-52, 54, 55, 57-62, 64, 66-80 пункта 2 статьи 346.43 НК РФ), для организаций и индивидуальных предпринимателей, осуществляющих расчеты в отдаленных или труднодоступных местностях (п. 3 ст. 2 Закона N 54-ФЗ)*(1).

Таким образом, в случае если подотчетным лицом представлен Авансовый отчет с приложением товарного чека, подтверждающего оплату и факт приобретения материальных ценностей, и такой товарный чек содержит в себе все необходимые реквизиты, позволяющие определить дату выполнения работ, их наименование, количество и стоимость, а также наименование организации или фамилию, имя, отчество ИП, ИНН организации или ИП, то такой авансовый отчет бюджетному учреждению принять к учету можно, если организация или ИП не применяет ККТ в соответствии с законодательством РФ. Наличие печати на чеке не является обязательным, при наличии всех прочих реквизитов. Расходы по такому чеку должны быть компенсированы и могут быть приняты к учету. В случае сомнений в достоверности документа учреждение может провести контрольные мероприятия по проверке информации об исполнителе, воспользовавшись специальным сервисом на сайте ФНС России.

Вместе с тем приложенные к Авансовому отчету документы об оплате могут быть оформлены с нарушениями (например, отсутствие кассового чека в случае установленной обязанности его выдачи, отсутствие обязательных реквизитов). По мнению ревизоров, оформленные с нарушением состава обязательных реквизитов документы не могут подтверждать понесенные сотрудниками расходы. Соответственно, возмещением затрат на основании таких документов может рассматриваться ими как ущерб бюджету. Но суды не всегда согласны с контролирующими органами (смотрите, например, постановление Шестого ААС от 01.12.2020 по делу N А04-2526/2020, поддержанное определением Верховного Суда РФ от 28.04.2021 N 303-ЭС21-4977). По этому поводу специалисты финансового ведомства в части вопроса подтверждения расходов в целях налогообложения прибыли отметили, что нарушение контрагентом законодательства при документальном оформлении расчетов само по себе не свидетельствует о неправомерности расходов покупателя (письмо Минфина России от 26.09.2019 N 03-03-06/1/74132). То есть на уровне финансового ведомства впервые было высказано мнение о том, что подотчетные лица и организации не должны быть заложниками неприменения контрагентами ККТ или несоблюдения ими норм закона при оформлении соответствующих документов для покупателей. Данная позиция Минфина может стать аргументом для учреждения в спорах с проверяющими.

При выявлении нарушений в приложенных к Авансовому отчету документах окончательное решение о возмещении таких расходов остается за руководителем учреждения. Однако дело бухгалтерии — разъяснить ему суть нарушения и последствия принятия к учету неправильно оформленных документов. Если руководитель все-таки даст письменное указание принять документы к учету, при проверке ревизоры могут признать нарушение и даже оштрафовать за искажение отчетности и, конечно, потребуют возместить ущерб. Но речь уже не будет идти о вине бухгалтера.

Для того чтобы свести к минимуму возможные негативные последствия, следует детально разъяснять подотчетным лицам, как должны быть оформлены документы, которые они должны получить от продавца при хозяйственных закупках.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Старовойтова Елена

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

член Союза развития государственных финансов Суховерхова Антонина

6 сентября 2021 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————

*(1) Более подробно о случаях неприменения ККТ можно ознакомиться в материалах:

— Энциклопедия решений. Кто вправе не применять ККТ?

— Памятка бухгалтеру бюджетной сферы: Все про применение и неприменение ККТ.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Онлайн-чек на аванс может быть принят учреждением к учету

Бюджетное учреждение через подотчетное лицо приобрело запчасти в интернет-магазине у индивидуального предпринимателя, оплатив заранее (авансом 100%) с банковской карты. ИП предоставил на электронную почту сотрудника онлайн-чек на аванс и товарную накладную (распечатанную). ИП работает по оптово-розничной торговле по безналичному расчету. Окончательный чек с номенклатурой товара ИП отказался предоставить. Может ли учреждение принять авансовый отчет подотчетного лица с данным онлайн-чеком на аванс как основной?

В соответствии с п. 216 Инструкции, утвержденной приказом Минфина России от 01.12.2010 N 157н, сумма произведенных подотчетным лицом расходов отражается на счетах расчетов с подотчетными лицами согласно утвержденному руководителем учреждения (или уполномоченным им лицом) Авансовому отчету (ф. 0504505) подотчетного лица и прилагаемых к нему документов, подтверждающих произведенные расходы. Фактически израсходованные подотчетным лицом суммы и реквизиты документов, подтверждающих произведенные расходы, указываются на оборотной стороне в графах 1-6 (смотрите Методические указания по заполнению Авансового отчета (ф. 0504505), утвержденные приказом Минфина России от 30.03.2015 N 52н).

Таким образом, в общем случае для подтверждения расходов, произведенных подотчетным лицом, необходимо заполнение Авансового отчета (ф. 0504505) с приложением документов, подтверждающих:

– факт получения объекта НФА, оказания услуг, выполнения работ;

– факт оплаты подотчетным лицом.

В качестве документов, подтверждающих факт получения подотчетным лицом материальных ценностей, могут предоставляться, в частности, накладная на отпуск товаров. В ней должны быть указаны наименования приобретенных товаров, цена за единицу и количество. Эти данные нужны для принятия к учету оплаченных материальных ценностей и обоснования законности, эффективности расходов. На основании товарной накладной для принятия активов к балансовому учету могут оформляться Акт о приеме-передаче объектов нефинансовых активов (ф. 0504101) или Приходный ордер на приемку материальных ценностей (нефинансовых активов) (ф. 0504207) в порядке, установленном учетной политикой учреждения.

По общему правилу факт оплаты товаров наличными денежными средствами и (или) с использованием платежных карт должен подтверждаться предоставляемыми подотчетными лицами чеками контрольно-кассовой техники (п. 2 ст. 1.2, п. 2 ст. 5 Федерального закона от 22.05.2003 N 54-ФЗ, далее – Закон N 54-ФЗ).

В соответствии с п. 5 ст. 1.2 Закона N 54-ФЗ пользователь ККТ при осуществлении расчетов с использованием электронных средств платежа, исключающих возможность непосредственного взаимодействия покупателя (клиента) с пользователем или уполномоченным им лицом, и применением устройств, подключенных к сети Интернет и обеспечивающих возможность дистанционного взаимодействия покупателя (клиента) с пользователем или уполномоченным им лицом при осуществлении этих расчетов, обязан обеспечить передачу покупателю (клиенту) кассового чека или бланка строгой отчетности в электронной форме на абонентский номер либо адрес электронной почты, указанные покупателем (клиентом) до совершения расчетов. При этом кассовый чек или бланк строгой отчетности на бумажном носителе пользователем не печатается (смотрите также письма Департамента налоговой и таможенной политики Минфина России от 28.09.2017 N 03-01-15/63180, от 22.06.2017 N 03-01-15/39028, от 14.06.2017 N 03-01-15/36793, от 10.05.2017 N 03-01-15/28293, от 02.02.2017 N ЕД-4-20/1848@).

Наряду с этим специалисты финансового ведомства отмечают, что для применения при оплате товаров или услуг в сети Интернет с использованием электронных средств платежа, исключающих возможность непосредственного взаимодействия покупателя с продавцом, необходима специальная онлайн-касса (письмо Департамента налоговой и таможенной политики Минфина России от 01.03.2017 N 03-01-15/11618). Применяются такие ККТ в составе автоматических устройств, в них могут отсутствовать элементы печати фискальных документов (ст. 4 Закона N 54-ФЗ).

Пунктом 4 ст. 1.2 Закона N 54-ФЗ предусмотрено, что кассовый чек, направленный покупателю в электронной форме на предоставленные им до момента расчета абонентский номер либо адрес электронной почты, приравнивается к кассовому чеку, отпечатанному контрольно-кассовой техникой на бумажном носителе.

Кассовый чек должен содержать обязательные реквизиты, установленные п. 1 ст. 4.7 Закона N 54-ФЗ (письма Минфина России от 12.05.2017 N 03-01-15/28910, от 02.05.2017 N 03-01-15/26812).

Отметим, что для ИП, являющихся налогоплательщиками, применяющими патентную систему налогообложения и УСН, систему налогообложения для сельскохозяйственных товаропроизводителей, систему налогообложения в виде ЕНВД при осуществлении видов предпринимательской деятельности, установленных п. 2 ст. 346.26 НК РФ, за исключением ИП, осуществляющих торговлю подакцизными товарами, обязанность в отношении указания на кассовом чеке наименования товара (работы, услуги) и их количества (абзац девятый п. 1 ст. 4.7 Закона N 54-ФЗ) применяется с 1 февраля 2021 года (ч. 17 ст. 7 Федерального закона от 03.07.2016 N 290-ФЗ, п. 25 Приложения N 2 к приказу Федеральной налоговой службы от 21.03.2017 N ММВ-7-20/229@).

По вопросу, связанному с осуществлением расчетов в виде аванса и предоплаты, следует учитывать, что приказом ФНС России от 21.03.2017 N ММВ-7-20/229@ предусмотрены соответствующие признаки способа расчета, в том числе “аванс” и “частичная предварительная оплата до момента передачи предмета расчета” (смотрите также письмо ФНС от 12.07.2017 N ЕД-3-20/4723@ “О рассмотрении обращения”).

Таким образом, в рассматриваемой ситуации онлайн-чек с указанием внесения 100% аванса может не содержать наименование (номенклатуру) товара и является легитимным для целей подтверждения оплаты товара. Кроме того, проверить онлайн-чек на подлинность можно на официальном сайте ФНС либо посредством специального приложения от ФНС России. Результат проверки онлайн-чека на подлинность может быть приложен к Авансовому отчету (ф. 0504505) в качестве элемента внутреннего контроля, что в дальнейшем снимет вопросы у ревизоров.

Подводя итог изложенному, Авансовый отчет (ф. 0504505) с приложенными к нему распечатанным онлайн-чеком с указанием о внесении подотчетным лицом аванса 100% и оформленной в установленном порядке товарной накладной может быть принят бюджетным учреждением к учету.

Ответ подготовил: Киреева Анна, эксперт службы Правового консалтинга ГАРАНТ

Контроль качества ответа: Монако Ольга, рецензент службы Правового консалтинга ГАРАНТ, аудитор

Как оформить авансовый отчет по чекам

Каждый сотрудник, получивший на руки подотчетные средства от компании, например, на закупку необходимых расходных материалов или на деловую поездку должен предоставить в бухгалтерию авансовый отчет. В это отчете не только отражены, но и подтверждены все совершенные сотрудником траты на нужды компании. Бухгалтер обязан проверить, действительно ли эти траты соответствуют нуждам компании, после чего сохранить отчет и приложенные к нему первичные документы.

В качестве подтверждающих документов могут выступать:

- кассовый чек;

- товарный чек;

- документ-замена ККТ (предоставляются предпринимателями на патентной схеме);

- бланк строгой отчетности;

- товарная накладная;

- счет-фактура;

- квитанция к ПКО.

Самые распространенные приложения к авансовому отчету – это чеки — кассовый и товарный. В некоторых случаях чеки могут быть предоставлены в электронном виде, например, если покупка была совершена в интернет-магазине. Предоставлять оригинал в этом случае не требуется, хватит и распечатанного из электронной почты подтверждающего документа – это прописано в пункте 5 статьи 1.2 Федерального закона от 22.05.2003 № 54-ФЗ.

Какие данные должны содержаться в кассовом и товарном чеках?

Согласно требованиям законодательства, в подтверждающих расходы первичных документах должны быть указаны:

- наименование документа;

- порядковый номер за смену;

- дата, время, место проведения операции;

- наименование организации;

- ИНН, система налогообложения;

- признак расчета;

- перечисление товаров/услуг и их стоимость;

- формат оплаты товаров/услуг;

- ФИО продавца;

- реквизиты кассового аппарата;

- порядковый номер документа;

- адрес сайта, на котором возможна проверка подлинности документа;

- QR-код.

Если кассовый чек не содержит перечисление товаров, то для авансового отчета его недостаточно, и в таком случае его необходимо дополнить товарным чеком, который детализирует покупку.

Кстати, кассовый чек подвержен быстрому выцветанию, поэтому лучше сразу сделать его копию или сохранить фотографию в приложении Hamilton Авансовый отчет.

Товарный чек не имеет стандартной формы, однако должен содержать все обязательные реквизиты для первичных документов, кроме номера и печати – они необязательны. Даже если в документе присутствует ошибка, принять его к учету можно. Однако перед этим рекомендуется отправить запрос на сайт или адрес продавца товара/услуги, чтобы уточнить, действительно ли представленный документ выдан им.

При одновременной подаче кассового и товарного чеков их даты и суммы должны полностью совпадать.

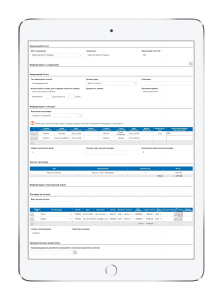

Как оформить авансовый отчет по чекам?

В России утверждена форма заполнения АО-1, однако сегодня она не является обязательной. Авансовый отчет можно заполнять и в свободной форме, но большинство организаций продолжают использовать именно эту форму как наиболее удобную и отработанную на практике.

В форме авансового отчета должны присутствовать следующие данные:

- информация о подотчетном лице;

- сумма выданных под отчет средств;

- информация о предыдущем авансе;

- цель получения аванса;

- бухгалтерские пометки.

На лицевой стороне отчета указываются вышеперечисленные сведения — ее может заполнять как сам сотрудник, так и специалист бухгалтерского отдела. Обратную сторону авансового отчета по чекам должен заполнить сотрудник — на ней под номерами перечисляются подтверждающие документы, их реквизиты, израсходованные суммы. Далее к отчету прикладываются все подтверждающие расходы документы.

В приложении Hamilton Авансовый отчет все участники-бизнес процесса работают в единой онлайн среде в любое удобное время и из любой локации. Большая часть информации в авансовом отчете уже заполнена по умолчанию, а то, что нужно внести подсвечено красным цветом. Для подтверждения расходов сотруднику необходимо просто сфотографировать свои чеки и приложить к отчету онлайн, а для отправки отчета на проверку — кликнуть кнопку «Отправить».

Таким образом бухгалтерия всегда получает от сотрудников только 100%-правильно оформленные электронные авансовые отчеты, а все проводки по ним формируются автоматически. Функционал приложения также позволяет даже не распечатывать документ, чтобы его завизировать — сделать это можно с помощью электронной цифровой подписи (ЭЦП).

Использование такого приложения делает процесс работы с авансовой отчетностью комфортным для всех его участников – подотчетных лиц, бухгалтерии, руководителей, многократно упрощая и ускоряя его.

(1).jpg)