Следует ли ИПшникам уменьшать на взносы первую порцию годовых патентов

Сроком уплаты за патент было 31 марта. Также напоминаем о некоторых нюансах расчета и учета взносов ИП, применяющих УСН, и размышляем о перспективах «совместителей».

С этого года налог, уплачиваемый в связи с ПСН (стоимость патента), можно уменьшить на страховые взносы, уплаченные ИП (это сделано прошлогодним законом 373-ФЗ). Если ИП без работников, то налог уменьшает на всю сумму уплаченных за себя взносов. Если учитывать взносы, уплаченные за работников – налог можно уменьшить только наполовину.

По патентам, полученным на срок более полугода, с началом действия с 1 января 2021 года, срок оплаты первой порции истекает в среду, 31 марта (данная публикация была сделана 29 марта).

Что можно уменьшить и на что?

Уменьшить можно налог, «исчисленный за налоговый период». Тот факт, что плата за патент разбита на две части, не должен никого смущать – они обе исчислены за налоговый период, каковым является срок действия патента. Никаких отчетных периодов – кварталов и так далее – при ПСН нет.

На какие «засебяшные» взносы можно уменьшить? На уплаченные в этом же налоговом периоде «(в пределах исчисленных сумм) в соответствии с законодательством». Больше никаких ограничений не установлено. Из этого следует, что можно зачесть в уменьшение патента как взносы в фиксированных размерах, так и взносы в размере 1% с суммы превышения прошлогоднего дохода над величиной 300 тысяч рублей. Главное, уплатить их в период действия патента.

Скорее всего, нельзя зачесть взносы, уплаченные явно заранее, например, за следующий год, или 1%-ные за текущий год. Когда-то давно чиновники по какому-то другому поводу разъясняли, что такие авансы не считаются «уплаченными в соответствии с законодательством».

«Технические» детали

Платить 1%-ные взносы теперь надо не до 1 апреля (как раньше), а до 1 июля (срок изменен с 2018 года). Но если на них надо уменьшить какой-то налог, то уплатить надо до того, как совершено такое уменьшение.

При ПСН о факте уменьшения свидетельствует бумага, направленная в налоговую, кторая называется уведомлением. Указывать в ней (в качестве уменьшаемой на взносы) надо не общую сумму патента, а только подлежащую уплате – то есть, первую порцию. Так что можно уплатить взносы, оформить бумагу, и, если взносы обратили первую порцию платы за патент в ноль, то не платить ее. Если взносы не уплачены – налоговая в уменьшении откажет, и придется уплатить патент с пенями (если срок его уплаты наступил), или же – заплатить взносы и направить уведомление повторно.

Взносов, которые платятся раньше срока (а это на данный момент касается как годовых фиксированных взносов за этот год, так и 1%-ных за прошлый год), есть смысл заплатить ровно столько, чтобы уменьшить налог в ноль, не больше. Остальные взносы платим или по сроку, или перед уплатой следующей порции налога. Если патентов несколько, то уменьшить на взносы можно плату за каждый. Соответственно, надо предварительно уплатить необходимую сумму взносов, чтобы хватило на все патенты.

Кстати, пострадавшие ИП от уплаты 1%-ных взносов за 2020 не освобождены, никаких льгот в этой части не установлено.

Срок уплаты аванса по УСН за 1 квартал этого года – 26 апреля (понедельник), налога за 2020 год: для ИП 30 апреля, для организаций 31 марта. При УСН с объектом «доходы» налог за период уменьшается на взносы, которые должны быть «уплаченными (в пределах исчисленных сумм) в данном налоговом (отчетном) периоде в соответствии с законодательством». Взносы ИП «за себя» позволяют обратить налог в ноль, за работников – уменьшить налог только наполовину. При УСН с объектом «доходы минус расходы» взносы учитываются в расходах, напрямую налог не уменьшают.

Если ИП досрочно – до 31 марта включительно – оплатит необходимую часть взносов (как 1%-ных за прошлый год, так и текущих за этот год, уплачиваемых ИП за себя), то можно уменьшить аванс за 1 квартал по «доходной» УСН. Если уплатить 1%-ные взносы до 30 июня включительно (то есть – хотя бы на один день раньше срока), то можно будет уменьшить аванс за полугодие. Налог-2020 уменьшается только на взносы, уплаченные в 2020 году.

Для ИП на УСН «доходы минус расходы» 1%-ные взносы рассчитываются исходя из дохода, уменьшенного на расходы (кроме убытков прошлых лет). Это теперь официальная тема, которую осенью прошлого года наконец-то признала ФНС. До этого предприниматели боролись в судах.

Совмещение

Если ИП совмещает УСН «доход» и ПСН, и пытается уменьшить на взносы оба налога, то возможны два варианта. С одной стороны, законодательно никаких ограничений не установлено (кроме того, что нельзя учесть одни и те же суммы взносов дважды – по обоим режимам).

Но: в статье 346.18 НК все еще написано, что при совмещении УСН с ПСН надо вести раздельный учет. Как и раньше – при совмещении с ЕНВД. А в отношении совмещения с ЕНВД тезис о раздельном учете привел чиновников Минфина к мнению, что «общие» взносы (например, которые ИП платит за себя), засчитываемые в уменьшение налогов, надо распределять между спецрежимами пропорционально доходам от каждого из спецрежимов.

В отношении совмещения с ПСН таких разъяснений пока не было. Но лучше при возможности все-таки посчитать, чтобы не придрались.

Берется ли тут фактический доход, полученный от «патентной» деятельности, или «потенциальный» – в НК не оговорено. Но обязанность вести учет фактических доходов при ПСН есть (статья 346.53 НК) – в целях применения лимита, ограничивающего право на применение ПСН (60 млн рублей в год). Хоть в статье 346.53 цель и указана только эта, но раздельный учет все-таки подразумевает учет реальных потоков. Так что скорее всего, в расчетах следует учитывать фактический доход.

Как уменьшить налог по патенту в 2021 году.

Первый платеж налога по патентной системе налогообложения вызвал много вопросов по порядку уменьшения патентного налога. Как уменьшить налог по ПСН мы писали в нашей статье «Как уменьшить налог по патенту на страховые взносы».

И, что интересно, налоговые инспекции в пределах одного региона применяли разный порядок этого уменьшения. Порой прямо противоположный – каждая по своему разумению Налогового кодекса. Федеральная налоговая служба попробовала исправить ситуацию и обобщила типовые вопросы налогоплательщиков. В своем письме от 2 июня 2021 г. N СД-4-3/[email protected] ФНС подготовила ответы, да еще с примерами. И направила эти ответы в нижестоящие налоговые инспекции. Надеемся, что с налоговой можно будет разговаривать на одном языке. А теперь разбираемся с вопросами.

1. В какую налоговую ИП может подать уведомление об уменьшении суммы налога по патенту

Налоговым Кодексом установлено, что плательщик патентного налога подает уведомление об уменьшении налога по ПСН в налоговую, где он стоит на учете как плательщик ПСН.

Но может быть такая ситуация, что предприниматель получил несколько патентов в разных регионах Российской Федерации. В этом случае он может подать уведомление об уменьшении суммы налога по патенту в любой из налоговых органов, где он стоит на учете как налогоплательщик ПСН.

А если ИП прекратил деятельность по патенту, и уведомление об уменьшении подает после снятия с учета, то, логично, он подает его в налоговую, где раньше стоял на учете как плательщик налога по патенту.

2. Уменьшение суммы налога по патенту на сумму уплаченных страховых взносов за своих работников и за себя, если ИП нанял работника во время применения ПСН.

Налоговая делает вывод: хотя наемный труд использовался не с начала действия патента, ко всему периоду применения патента применяется правило 50% — общая сумма уменьшения налога не должна превышать 50 процентов.

Например:

ИП получил патент на срок с 01.01.2021 по 31.03.2021.

Сумма налога рассчитана 15 000 руб.

01.02.2021 ИП нанял работника.

За работника уплачено страховых взносов 4 000 руб., за себя — 5 000 руб., всего 9 000 руб.

С учетом установленного НК РФ ограничения (уменьшение налога не более чем на 50 %), ИП вправе уменьшить сумму налога не более чем на 7,5 тыс. рублей.

3. Уменьшение суммы налога по патенту на сумму уплаченных страховых взносов за своих работников и за себя, если у ИП в календарном году несколько патентов, а наемный труд используется только по одному из них.

Если ИП в календарном году получил несколько патентов и хотя бы по одному из них он использует наемный труд, то в отношении всех патентов, во время действия которых использовался наемный труд, действует ограничение на уменьшение суммы налога не более чем 50 %.

Например:

ИП получил 3 патента:

- патент N 1 со сроком действия 01.01.2021-31.03.2021;

- патент N 2 со сроком действия 01.01.2021-31.12.2021;

- патент N 3 со сроком действия 01.07.2021-01.10.2021.

05.08.2021 ИП нанял работника по деятельности на патенте N 3.

По патенту N 1 ИП вправе уменьшить налог на всю сумму уплаченных в периоде действия этого патента страховых взносов за себя, потому что патент закончился до того момента, когда ИП нанял работника.

По патентам N 2 и N 3 действует ограничение в размере 50 %, потому что в период действия указанных патентов предпринимателем использовался наемный труд.

4. Уменьшение налога по патенту на сумму погашенной в 2021 году задолженности по страховым взносам за 2020 год, а также на сумму взносов в размере 1 % с доходов свыше 300 000 рублей за 2020 год.

Это самое ожидаемое разъяснение, и можно сказать справедливое для ИП. Тем более что на местах у налоговых инспекций было прямо противоположное мнение.

ФНС признает, что ИП вправе уменьшить сумму налога по патенту на сумму уплаченных в текущем году за предыдущий год страховых взносов как в размере 1 % с дохода свыше 300 000 рублей, так и на сумму погашенной задолженности по уплате страховых взносов за предыдущий год, также уплаченных в текущем году.

Например:

ИП получил патент на срок с 01.01.2021 — 31.12.2021.

01.07.2021 он уплатил страховые взносы в размере 1 % с доходов, превышающих 300 тыс. рублей за предыдущий 2020 год. ИП может уменьшить сумму налога на эти страховые взносы (с учетом установленных ограничений, если использует наемный труд).

5. Когда налоговый орган может отказать в уменьшении налога на сумму страховых взносов

Налоговая может отказать в уменьшении налога на сумму страховых взносов, если:

- страховые взносы не уплачены на момент подачи уведомления (а указаны в уведомлении);

- сумма указанных в уведомлении взносов больше, чем сумма налога, подлежащая уменьшению – откажут только в соответствующей части;

- страховые взносы уплачены в размере меньшем, чем заявлено в уведомлении – также откажут только в соответствующей части.

Но предприниматель в любой момент может подать повторно уведомление об уменьшении налога после уплаты взносов.

6. Страховые взносы не были учтены в полном объеме при уменьшении налога по ранее поданным уведомлениям

ФНС рассмотрела случай, когда у предпринимателя несколько патентов.

Налоговым Кодексом установлено, если ИП в календарном году получил несколько патентов, и при расчете налога по одному из них сумма страховых платежей превысила сумму этого налога (в том числе и учетом ограничения 50%), то он вправе уменьшить налог по другому (другим) патенту, действующему в этом же календарном году, на сумму указанного превышения.

Например:

ИП получил 3 патента: 7

- Патент N 1 со сроком действия 01.01.2021-31.03.2021 и суммой налога 15 000 рублей.

- Патент N 2 со сроком действия 01.04.2021-30.06.2021 и суммой налога 25 000 рублей.

- Патент N 3 со сроком действия 01.07.2021-31.10.2021 и суммой налога 15 000 рублей.

При этом с 01.05.2021 ИП использует труд работника.

ИП 01.06.2021 уплачены страховые взносы в размере 35 000 рублей. Уведомление об уменьшении суммы налога по патенту N 2 ИП подано 15.06.2021.

Поскольку ИП использует труд работника в налоговом периоде, сумма налога по патенту N 2 уменьшается не более чем на 12500 рублей (25000 руб. * 50%). Следовательно, при уменьшении суммы налога на сумму уплаченных страховых взносов у ИП остается сумма превышения в размере 22500 рублей (35000 руб. — 12500 руб.).

По остальным патентам ИП вправе уменьшить сумму налога на сумму указанного превышения. По патенту N 1 ИП вправе уменьшить сумму налога на всю сумму страховых взносов, поскольку в период действия данного патента труд работников не использовался. Оставшуюся сумму превышения в размере 7500 рублей (22500 руб. — 15000 руб.) ИП вправе перенести на патент N 3 в целях уменьшения суммы налога по нему, но не более чем на 50 % ввиду использования труда работника.

Два патента одновременно в 2021 году

ПСН регулируется главой 26.5 НК РФ (статьи 346.43 – 346.53). Патент на предпринимательскую деятельность выдается в налоговой и действует на всей территории региона, в котором он выдан, если иное не указано в законе субъекта РФ. Переход на ПСН — дело добровольное. Но вы обязаны применять этот спецрежим весь срок, на который выдан патент, отказаться от него досрочно нельзя, если только ИП не нарушил ограничения или не прекратил патентную деятельность.

Важно, что на каждый вид деятельности предприниматель должен получать отдельный патент — именно в таком случае можно получить два или больше патентов одновременно.

Кто может применять ПСН

Патент на вид деятельности может получить только ИП, юрлица лишены этого права. Для получения патента нужно соблюдать ограничения:

- вы занимаетесь деятельностью, для которой разрешено применение патента (см. перечень в п. 2 ст. 346.43 НК РФ);

- в вашем регионе разрешено применять ПСН — выясните это прежде всего;

- у вас не более 15 работников в течение налогового периода (в том числе по договорам ГПХ);

- годовой доход по всем видам деятельности — не более 60 млн рублей.

Дополнительные ограничения установлены для площади торговых залов и залов обслуживания, площадям сдаваемых в аренду помещений и участков, количеству автотранспорта, количеству объектов торговой сети и пр. Они могут меняться от региона к региону, но общие ограничения перечислены в п. 6 ст. 346.43 НК РФ.

Можно ли применять два патента одновременно

Да, можно. Даже необходимо. Это требуется в двух случаях:

1. Несколько видов деятельности. Закон обязывает получать патент на каждый отдельный вид деятельности. Это значит, что у предпринимателя вполне может быть несколько патентов — к примеру, один на ресторан, а другой на производство ковров. Все сложнее, когда два вида деятельности пересекаются в одном бизнесе. Например, у ИП турагентство, он организует экскурсии по Алтаю на своих собственных автобусах. Ему понадобится два патента — один на автобусные перевозки пассажиров, а другой на экскурсионную деятельность.

При этом нельзя получить несколько патентов на один вид деятельности, например, на несколько магазинов, каждый из которых относится к виду деятельности «Розничная торговля, , осуществляемая через объекты стационарной торговой сети, имеющие торговые залы» и находится в одном субъекте РФ.

2. Разные территории ведения деятельности. Напоминаем, что патент действует на территории региона, в котором он выдан, если законом не установлено иное. Это значит, что даже на один вид деятельности можно получить несколько патентов. Например, сеть кофеен, которая работает по Екатеринбургу и Новосибирску, должна будет получить патент в каждом регионе на вид деятельности « услуги общественного питания, оказываемые через объекты организации общественного питания».

Может быть и такое, что один субъект РФ делится на несколько территорий. Например, Свердловская область разделена на две территории: Екатеринбург и всё остальное. Если вы хотите работать и в Екатеринбурге, и в Первоуральске, то понадобится два патента.

Исключением в обоих случаях будут грузоперевозки, такси, развозная и разносная торговля.

Ограничения по применению ПСН работают совокупно для всех патентов, которые получил предприниматель: по всем направлениям бизнеса на ПСН доход не должен превышать 60 млн рублей, а число работников за налоговый период должно быть не более 15 человек.

Как вести налоговый учет, применяя несколько патентов

ИП заполняет книгу учета доходов индивидуального предпринимателя, применяющего ПСН. Если у ИП несколько патентов, на все можно вести одну книгу (п. 1 ст. 346.53 НК РФ). Но заводить отдельные книги тоже можно, это даже более правильно и удобно с точки зрения контроля за своим бизнесом.

Если совмещаете ПСН с другой налоговой системой, ведите отдельно учет хозопераций, обязательств и имущества по другим видам деятельности на другом налоговом режиме.

Когда ИП утрачивает право на один патент или несколько

Право на патент сохраняется при соблюдении трех условий (п. 6 ст. 346.45 НК РФ):

- доходы по всем видам патентной деятельности не превышают 60 млн рублей; если вы работаете еще и на УСН, то считайте доходы по патенту и упрощенке вместе — они должны укладываться в лимит 60 млн рублей (письмо Минфина от 12.03.2018 № 03-11-12/15087);

- в течение налогового периода на вас работают не более 15 человек, считая сотрудников по договорам ГПХ; даже если вы совмещаете налоговые режимы, здесь считайте только работников, занятых в видах деятельности на патенте (письмо ФНС от 20.09.2018 № 03-11-12/67188);

- вы не продаете товары, которые запрещены на патенте, не нарушаете ограничений региона.

Если вы нарушили одно из ограничений, подайте в налоговую заявление об утрате права на патент (п. 8 ст. 346.45 НК РФ). Это касается всех полученных патентов, а не одного. В таком случае уплаченные за патент деньги вам не вернут и пересчитывать ничего не будут, однако и доплачивать оставшиеся 2/3 не придется, если вы брали патент на 6 месяцев или больше, уплатили только 1/3 стоимости и лишились права на него до уплаты остатка.

После утраты права на ПСН, предприниматель должен будет заплатить налог по той системе налогообложения, с которой совмещал патент. НДФЛ — для ОСНО, упрощенный налог — для УСН и сельскохозяйственный налог — для ЕСХН. При этом уплаченную за патент сумму учтут, что позволит уменьшить платеж. Пересчитывать налог будут с даты начала первого из действующих на момент утраты права патентов.

Получить новый патент на этот вид деятельности можно будет только в следующем календарном году.

В чем удобство патента

ПСН упрощает налоговый учет и помогает сэкономить на налогах и взносах за сотрудников:

- на патенте вы только ведете книгу учета доходов;

- уплачиваете простые платежи по патенту (если срок патента меньше 6 месяцев — платите полную сумму до окончания его действия; если срок патента больше 6 месяцев — треть суммы в течение 90 дней после начала действия, остальную сумму — не позднее окончания патента);

- на ПСН вы не сдаете налоговую отчетность;

- уменьшаете стоимость патента на страховые взносы за себя и сотрудников, больничные и платежи по добровольному личному страхованию сотрудников.

При этом вы не освобождаетесь от налогов на имущество ИП, землю и транспорт.

Важно! Рассчитайте суммы обязательных платежей, чтобы оценить выгодность этого налогового режима. Уточните условия по ПСН в вашем регионе.

Уменьшение на взносы двух патентов

Предприниматель с сотрудниками может уменьшить стоимость патента лишь на 50 %. Это актуально, даже если работники есть только в одном из действующих патентов, сроки действия которых пересекаются между собой. При отсутствии сотрудников стоимость патента можно уменьшить до нуля, если на это хватит взносов ИП за себя, включая однопроцентные взносы в ПФР.

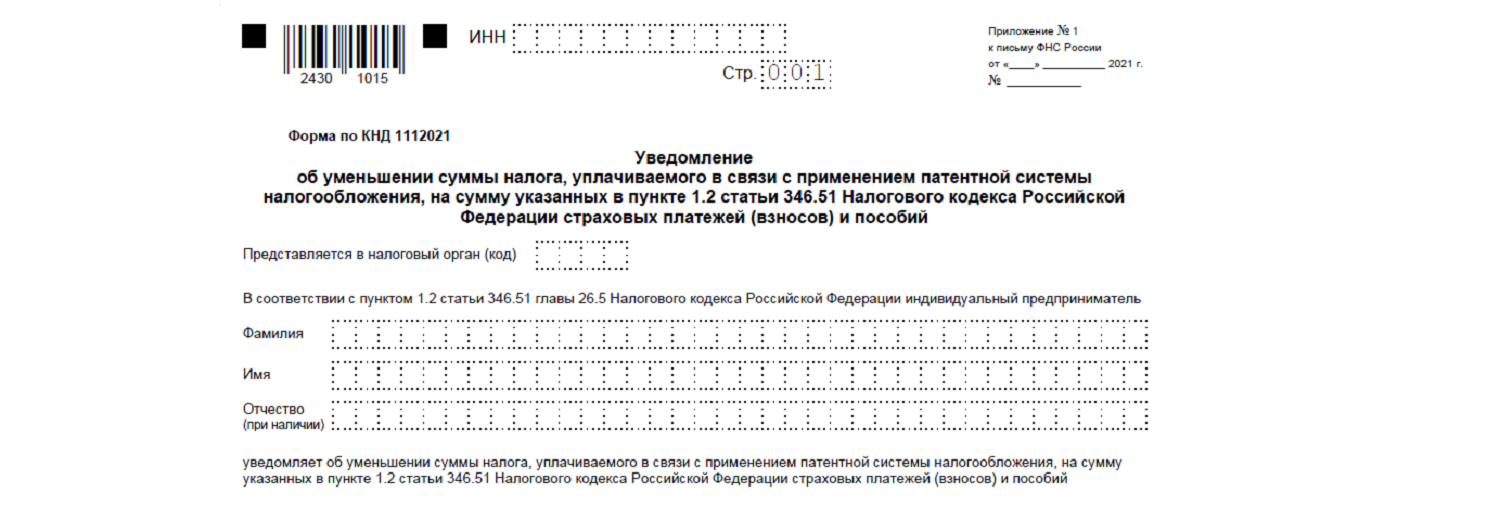

Чтобы уменьшить стоимость патента на взносы, в налоговую нужно подать уведомление по форме КНД 1112021. В НК РФ не дано никаких разъяснений по порядку уменьшения на взносы нескольких патентов. Указаний о том, как распределять взносы, нет, важно лишь, чтобы они были уплачены в рамках патентной деятельности. Это можно делать по аналогии с ЕНВД — распределять взносы пропорционально доходам от каждого патентного вида деятельности. Чтобы обосновать расчеты налоговой, подготовьте бухгалтерскую справку.

Уведомление подайте в ИФНС, в которой стоите на учете как плательщик ПСН. Если у вас есть патенты в разных субъектах РФ, подать его можно в одну из инспекций.

Важно! При покупке в течение года нескольких патентов разрешается зачесть переплату по взносам в счёт оплаты другого патента, действующего в этом же календарном году (Письмо ФНС от 02.06.2021 N СД-4-3/7704@). Перенести вычет на следующий год нельзя.

Сколько действует патент

Патент действует в рамках календарного года. ИП может взять один или несколько патентов на срок от 1 месяца до года. Получить патент можно в любое время года, с парой оговорок:

- если вы допустили неуплату по патенту и «слетели» с него, возобновить его сможете только с начала следующего календарного года;

- в декабре вы можете рассчитывать только на месячный патент, и то если оформляете его с 1 декабря.

Если вы ведете бизнес на патенте или совмещаете режимы — работайте в веб-сервисе Контур.Бухгалтерия. Здесь вы легко заполните все документы, а система сама рассчитает налоги и подготовит платежки для интернет-банка, напомнит о сроках уплаты и сформирует отчетность для отправки через интернет. Все новички работают в сервисе бесплатно две недели.

Заявление на уменьшение патента на взносы

Для ПСН появилась возможность уменьшать стоимость патента за уплаченные страховые выплаты за себя и за работников. И не только на взносы. Но и на уплаченные за работников пособия по временной нетрудоспособности. (В части, которая платится за счет работодателя):

- на уплаченные в налоговом периоде оплату ОПС, ОМС, ВНиМ. И на случай травматизма за работников. (Подпункт 1 п. 1.2 ст. 346.51 НК РФ);

- Выплаченные за счет работодателя пособия по больничным листам. за дни, оплачиваемые работодателем (3 дня). (Подпункт 2 п. 1.2 ст. 346.51 НК РФ);

- Платежи по договорам добровольного личного страхования работников. На случай их болезни за дни, оплачиваемые работодателем. (Подпункт 3 п. 1.2 ст. 346.51 НК РФ).

ИП с работниками уменьшает стоимость налога на страховые платежи, уплаченные за работников. И больничные за первые 3 дня болезни. Но не более чем на 50%.

ИП без работников может уменьшить патент на всю сумму уплаченных за себя взносов (100%). Об уменьшении стоимости патента нужно подать уведомление в ИФНС (ст. 346.51 НК РФ).

Если несколько патентов

Если в календарном году у ИП будет несколько патентов. То уменьшить можно не только один из них. Если сумма уплаченных взносов и пособий превысит стоимость одного патента. То остаток, который «не влез» в этот патент, можно учесть по другому патенту. Но только в рамках того календарного года, в котором уплачены выплаты! Т.е. на другой год остаток страховых взносов не перенести.

Может получиться так, что стоимость патента будет уплачена раньше . Чем взносы, на которые ИП уменьшает налог. В таком случае переплату по патентному налогу можно либо вернуть. Либо зачесть в счет следующего патента.

Если уплата внесена до первого платежа по патенту. То сразу уменьшите его на их сумму.

Как заполнить уведомление на уменьшение патента на страховые взносы

Чтобы уменьшить стоимость патента, ИП должен будет направить в ИФНС уведомление об этом. Форму и формат утверждает ФНС. Инспекция может отказать в таком уменьшении. Если ИП нарушил необходимые условия.

Форма уведомления об уменьшении патентного налога на взносы

ФНС России рекомендует использовать при направлении уведомления на патент об уменьшении суммы налога. Уплачиваемого в связи с применением патентной системы налогообложения. На сумму указанных в пункте 1.2 статьи 346.51 Налогового кодекса Российской Федерации страховых платежей (взносов) и пособий. Подайте форму по КНД 1112021

Уведомление ИП может представить лично в налоговую инспекцию. Направить по почте с описью вложения. Или в электронной форме по ТКС. Подписав его усиленной квалифицированной электронной подписью.

Пунктом 1 ст. 430 НК РФ установлена обязанность уплаты ИП страховых взносов за расчетный период 2022 г. в следующих размерах:

- на обязательное пенсионное страхование в случае. если величина дохода не превышает 300 000 рублей. В фиксированном размере 34 445 рублей. И в размере 1,0% с суммы дохода, превышающего 300 000 руб. за расчетный период;

- страховая уплата на обязательное медицинское страхование в фиксированном размере 8 426 руб.

В соответствии с пп. 1 п. 1.2 ст. 346.51 НК РФ сумма налога, исчисленная за налоговый период. Она может быть уменьшена только на сумму страховых взносов. Уплаченных (в пределах исчисленных сумм) в данном налоговом периоде.

Налогоплательщики, не производящие выплаты и иные вознаграждения физическим лицам. Они вправе уменьшить сумму налога на уплаченные страховые взносы на обязательное пенсионное страхование. И на обязательное медицинское страхование. В размере, определенном в соответствии с п. 1 ст. 430 НК РФ. (Абзац 7 п. 1.2 ст. 346.51 НК РФ).

Итак, мы подробно рассмотрели вопросы:

- Уменьшение страховых взносов для ип в 2022 году.

- Патент для ип и уменьшение его стоимости на страховые взносы

- Уменьшение ПСН на страховые взносы для ип

Автор: Александр Трудоношин, налоговый консультант, специалист по информационным технологиям, директор ООО «ЦЭАиЭ». Команда портала