Смена ИФНС в середине года в ЗУП 3.1. Что делать? Как сдать 6-НДФЛ?

На официальном сайте its.1c.ru размещен пример и разъяснения, что делать в таком случае.

С марта 2018 года организация поставлена на учет в налоговый орган по новому месту нахождения. Ей присвоен новый КПП. Также изменился ОКТМО. Необходимо сформировать отчеты по форме 6-НДФЛ за 1 квартал 2018 года.

Наши действия согласно инструкции:

1) Изменяем регистрацию в ИФНС на новую, устанавливаем период (месяц), с которого действуют новые сведения;

2) Заполняем два расчета по форме 6-НФДЛ – один по новой регистрации, а другой по старой;

3) Расчет по форме 6-НДФЛ в новую налоговую передаем без изменений (предполагаем, что изменение регистрации внесено в систему своевременно и заработная плата начислялась уже по новой регистрации с нужного периода);

4) В расчете по старой регистрации в ИФНС после заполнения возвращаемся на титульный лист, меняем получателя отчетности в поле «Представляется в налоговый орган (код)» на новую регистрацию, а также вручную указываем старый ОКТМО. Важно, что отчет не перезаполняем! Сдаем в таком виде.

Однако, очень часто ИФНС требуют сдавать единый отчет нарастающим итогом с начала года по новому месту регистрации. Что делать в таком случае?

1) ОБЯЗАТЕЛЬНО ДЕЛАЕМ РЕЗЕРВНУЮ КОПИЮ ИНФОРМАЦИОННОЙ БАЗЫ;

2) Изменяем регистрацию в ИФНС на новую, устанавливаем период, с которого действуют новые сведения как НАЧАЛО ГОДА (с января текущего года);

3) Далее обращаемся в раздел Налоги и взносы – Сервис – Проверка регистрации в ИФНС, где система укажет на наличие информации к исправлению. Соглашаемся и проводим исправление;

4) Как правило, корректировка в п.3 вносится в документы начислений. Проконтролировать на какой регистрации числятся начисления и выплаты можно с помощью отчета Анализ НДФЛ по месяцам. Там мы увидим, что выплаты остались на старой ИФНС;

5) Открываем раздел Администрирование – Обслуживание – Корректировка данных – Групповое изменение реквизитов.

Здесь нам будет необходимо массово изменить регистрацию ИФНС в ведомостях на выплату заработной платы.

Выбираем тип документа – ведомость в банк/ на счета / в кассу;

Накладываем отбор по организации (если необходимо), периоду, только проведенные и не помеченные на удаление документы:

Проверяем сформированный список выбранных элементов на корректность, жмём ОК. Особенное внимание на этом этапе стоит уделить контролю ведомостей на выплату заработной платы за декабрь предыдущего года;

На вкладке НДФЛ для реквизита «Регистрация в налоговом органе» устанавливаем новое значение регистрации в ИФНС:

- Работа с групповым изменением реквизитов на этом закончена.

6) Открываем отчет Анализ НДФЛ по месяцам и проверяем, что начисления и выплаты проходят по нужной нам новой регистрации ИНФС:

На этом работа по корректировке ИФНС закончена, ВСЕМ УДАЧИ!

Статью подготовила старший консультант «ИнфоСофт» Анастасия Ткаченко

Как сформировать отчеты 2-НДФЛ и 6-НДФЛ при смене

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Обзор документа

Письмо Федеральной налоговой службы от 7 сентября 2021 г. № БС-4-11/12684@ О перечислении сумм НДФЛ, а также представления сведений о доходах физических лиц и суммах НДФЛ по форме 2-НДФЛ и расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) при смене адреса выбранного обособленного подразделения

Федеральная налоговая служба рассмотрела письмо о перечислении сумм налога на доходы физических лиц, а также представления сведений о доходах физических лиц и суммах налога на доходы физических лиц по форме 2-НДФЛ и расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) при смене адреса выбранного обособленного подразделения, и сообщает следующее.

Согласно пункту 1 статьи 226 Налогового кодекса Российской Федерации (далее — Кодекс) российские организации, от которых или в результате отношений с которыми налогоплательщик получил доходы, указанные в пункте 2 статьи 226 Кодекса, обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога на доходы физических лиц (далее — НДФЛ, налог), исчисленную в соответствии со статьей 225 Кодекса, с учетом особенностей, предусмотренных статьей 226 Кодекса.

В соответствии с положениями пункта 7 статьи 226 Кодекса сумма НДФЛ, исчисленная по налоговой ставке, указанной в пункте 1 или 3.1 статьи 224 Кодекса, и удержанная налоговым агентом у налогоплательщика, в отношении которого он признается источником дохода, уплачивается в бюджет в следующем порядке:

— если на момент уплаты налога в бюджет сумма налога, исчисленная и удержанная налоговым агентом у налогоплательщика, рассчитанная нарастающим итогом с начала налогового периода, составляет менее 650 тысяч рублей или равна 650 тысячам рублей, уплата налога производится по месту учета (месту жительства) налогового агента в налоговом органе, а также по месту нахождения каждого его обособленного подразделения;

— если на момент уплаты налога в бюджет сумма налога, исчисленная и удержанная налоговым агентом у налогоплательщика, рассчитанная нарастающим итогом с начала налогового периода, превысила 650 тысяч рублей, уплата налога производится по месту учета (месту жительства) налогового агента в налоговом органе, а также по месту нахождения каждого его обособленного подразделения в следующем порядке:

отдельно уплачивается сумма налога в части, недостающей до 650 тысяч рублей, относящаяся к части налоговой базы до 5 миллионов рублей включительно;

отдельно уплачивается часть суммы налога, превышающая 650 тысяч рублей, относящаяся к части налоговой базы, превышающей 5 миллионов рублей.

Сумма НДФЛ, подлежащая уплате в бюджет по месту нахождения обособленного подразделения организации, определяется исходя из суммы дохода, подлежащего налогообложению, начисляемого и выплачиваемого работникам этого обособленного подразделения, а также исходя из сумм доходов, начисляемых и выплачиваемых по договорам гражданско-правового характера, заключаемым с физическими лицами обособленным подразделением (уполномоченными лицами обособленного подразделения) от имени такой организации.

Таким образом, сумма НДФЛ с дохода, начисляемого и выплачиваемого работникам организации, должна быть перечислена в бюджет по месту учета организации, а сумма НДФЛ с дохода, начисляемого и выплачиваемого работникам обособленного подразделения организации, должна быть перечислена в бюджет по месту постановки на учет организации по месту нахождения данного обособленного подразделения.

Пунктом 2 статьи 230 Кодекса установлена обязанность налоговых агентов — российских организаций, в том числе имеющих обособленные подразделения, по представлению документов, содержащих сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации, и расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (далее — отчетность по НДФЛ), в отношении как работников организации, так и работников обособленных подразделений в налоговые органы по месту учета самой организации и по месту учета каждого обособленного подразделения.

С учетом абзаца девятого пункта 7 статьи 226 Кодекса и абзаца седьмого пункта 2 статьи 230 Кодекса налоговые агенты — российские организации, имеющие несколько обособленных подразделений, в случае, если место нахождения организации и ее обособленных подразделений — территория одного муниципального образования либо если обособленные подразделения имеют место нахождения на территории одного муниципального образования, вправе перечислять удержанные суммы НДФЛ в бюджет, а также представлять отчетность по НДФЛ в отношении работников этих обособленных подразделений в налоговый орган соответственно по месту учета одного из этих обособленных подразделений, выбранному налоговым агентом самостоятельно, либо по месту нахождения соответствующей организации.

При этом налоговый агент обязан уведомить о выборе налогового органа не позднее 1-го числа налогового периода налоговые органы, в которых он состоит на учете по месту нахождения каждого обособленного подразделения. Уведомление о выборе налогового органа (далее — Уведомление) не подлежит изменению в течение налогового периода по налогу. Уведомления представляются в налоговый орган в случае, если изменилось количество обособленных подразделений на территории муниципального образования или произошли другие изменения, влияющие на порядок представления отчетности по НДФЛ.

Учитывая изложенное, в случае снятия с учета в налоговом органе в течение налогового периода выбранного обособленного подразделения, организация обязана в этом налоговом периоде представить Уведомление с указанием в поле «Причина представления уведомления (код)» значения «4» (указать другие изменения, влияющие на порядок представления справок по форме 2-НДФЛ и расчетов по форме 6-НДФЛ). При этом заполнению подлежат все поля Уведомления. В этой связи, после снятия с учета в налоговом органе выбранного обособленного подразделения перечисление НДФЛ и представление отчетности по НДФЛ будет осуществляться организацией в ранее действующем порядке, то есть как по месту своего нахождения, так и по месту нахождения каждого своего обособленного подразделения.

Если данная организация планирует в последующие налоговые периоды (например, начиная с 2022 года) перечислять НДФЛ и представлять отчетность по НДФЛ по месту учета выбранного лица, то организация обязана не позднее 10 января 2022 года представить в налоговый орган Уведомление.

| Действительный государственный советник Российской Федерации 2 класса | С.Л. Бондарчук |

Обзор документа

ФНС разъяснила порядок представления сведений по форме 2-НДФЛ и расчета по форме 6-НДФЛ при смене адреса обособленного подразделения, выбранного для представления этих данных за несколько обособленных подразделений.

Заполнение расчета 6-НДФЛ при смене налоговой инспекции

Если налогоплательщик сменил ИФНС во втором квартале, могут возникнуть проблемы с заполнением расчета 6-НДФЛ за полугодие 2021 года.

Как заполнить 6-НДФЛ, если изменился ОКТМО

Расчет 6-НДФЛ подается работодателями-налоговыми агентами о размерах начисленного дохода в пользу физлиц, а также о суммах НДФЛ с этого дохода. Отчет нужно подавать в ИФНС по итогам каждого отчетного квартала.

6-НДФЛ заполняется на бланке, утвержденном Приказом ФНС от 15.10.2020 г. № ЕД-7-11/753@. В документе в том числе нужно указать информацию о кодах КПП и ОКТМО, которые изменяются при смене юридического адреса.

Важно! Перед сдачей расчета обратитесь в новую ИФНС и узнайте, каким способом нужно подать сведения по форме 6-НДФЛ.

К примеру, компания относилась к ИФНС № 1, а после смены адреса в апреле стала относиться к ИФНС № 2. Инспекторы новой налоговой инспекции сказали, что при заполнении 6-НДФЛ за полугодие требуется подать единый экземпляр расчета с данными с начала года по новому ОКТМО.

Как в 1С заполнить 6-НДФЛ при смене юридического адреса

В программе 1С регистрация в конкретной ИФНС указывается в карточке организации. Когда она изменяется, то автоматически используется новая регистрация при создании документов.

Рассмотрим еще раз пример с ИФНС № 1 и ИФНС № 2. Если изменить налоговую инспекцию в апреле, то в отчет 6-НДФЛ за полугодие во второй раздел попадут суммы только за второй квартал.

Чтобы во второй раздел попали суммы и за первый квартал, то есть нарастающим итогом с начала календарного года, нужно в 1С сделать следующее:

- сделать резервную копию базы 1С;

- в карточке компании на время формирования отчета (или временно) указать, что ИФНС № 2 применяется с января 2021 года. Для этого пользователь заходит в меню «Настройки», выбирает раздел «Реквизиты организации/Организации», переходит во вкладку «Главное» и проходит по ссылке «Изменить данные регистрации»;

- затем нужно запустить внутреннюю обработку от 1С. Пользователь заходит в меню «Налоги и взносы», переходит во вкладку «Сервис» и выбирает «Проверка регистрации в ИФНС»;

- после этого требуется исправить данные о налоговой инспекции в регистре «Расчеты налогоплательщиков с бюджетом» — именно на его основании заполняется 6-НДФЛ. Для исправления пользователь нажимает одноименную кнопку «Исправить»;

- далее требуется снова заполнить расчет 6-НДФЛ за полугодие, а затем проверить титульный лист — на нем должна стоять новая ИФНС.

Если все действия проведены в такой последовательности, то на титульном листе 6-НДФЛ будет указана новая налоговая инспекция, а во второй раздел отчета будут включены сведения нарастающим итогом с начала календарного года.

Для повышения эффективности работы пользователей к программе «1С:Зарплата и управление персоналом 8» можно подключать удобные сервисы:

Объединение 2-НДФЛ и 6-НДФЛ

29 сентября 2019 г. законом № 325-ФЗ были внесены изменения в Налоговый кодекс РФ. В числе изменений — объединение форм 2-НДФЛ и 6-НДФЛ. 15 октября 2020 года ФНС выпустила приказ № ЕД-7-11/753@ об утверждении новой формы 6-НДФЛ.

- Что изменилось в отчётности по НДФЛ

- Сроки сдачи отчёта, формы и способы

Важно! Приказ № ЕД-7-11/753@ вступает в силу с 01.01.2021, применяется с отчётности за 1 квартал 2021 года. Поэтому за 2020 год отчитываемся по текущим формам.

Что изменилось в отчётности по НДФЛ

Форма 6-НДФЛ претерпела следующие изменения:

- В состав 6-НДФЛ с 2021 года входит справка о доходах и суммах налога физического лица. С 2021 года отдельно сдавать 2-НДФЛ не нужно.

- Поменяли местами разделы 1 и 2: начиная с 2021 года, в отчёте сначала указывают сроки перечисления и суммы НДФЛ, а затем — обобщённую информацию по налогу.

- Оба раздела дополнены полями для указания КБК по НДФЛ. С 2021 года вводится прогрессивная шкала по налогу на доходы физических лиц. Поэтому в отчёте 6-НДФЛ для каждой ставки будут заполняться отдельные разделы.

- Во втором разделе с 2021 года выделяются не только доходы в виде дивидендов, но и доходы по трудовым договорам, и доходы по договорам ГПХ.

Есть и другие нововведения. В частности — правила уточнения сведений:

- если нужно уточнить расчёт, 6-НДФЛ сдаётся без приложений (т.е. без справок о доходах и суммах налога физических лиц);

- если изменяется справка о доходах, то представить её нужно вместе с расчётом;

- если нужно сообщить сведения о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога, их представляют в составе Расчёта в виде Справки. Для этого в документ добавлен раздел «Сумма дохода, с которого не удержан налог налоговым агентом, и сумма неудержанного налога».

Форма справки, которую выдают работнику, в целом осталась прежней. Но и тут есть новшества. В частности, изменена нумерация разделов, дополнен раздел о вычетах и, как упоминалось выше, появился новый раздел для включения сведений о невозможности удержать налог.

Сроки сдачи отчёта, формы и способы

Впервые сдать обновлённый расчёт 6-НДФЛ нужно по итогам 1-го квартала 2021 года в срок не позднее 30 апреля 2021 года.

Если доход получали 10 и менее человек, расчёт можно сдать на бумаге, остальные обязаны отчитываться только в электронном виде.

Датой сдачи отчёта считается:

- день фактического представления, если отчёт сдали лично или через представителя;

- день отправки, если отчёт отправляют по почте;

- день отправки по ТКС, если отчёт сдают в электронном виде.

В сервисе «Моё дело» все изменения уже учтены. Система пришлёт напоминание о том, что пора отчитываться и поможет заполнить отчёты по действующим правилам.

Полное сопровождение бухгалтера по заработной плате + бизнес-ассистент от 2100 рублей в месяц

Собираем новости законодательства, и рассказываем, как именно они повлияют на ваш бизнес. Без сложных бухгалтерских терминов и воды. Подписывайтесь!

- ВКонтакте

Похожие статьи

Взнос собственных средств ИП

Нужно срочно перевести деньги за товар или оплатить налоги, а денег на сче.

ИП — самый простой вид регистрации предпринимательства по критерию вывода.

Каждая компания может столкнуться с нехваткой средств на счету. Например.

В соответствии с положениями Федерального закона от 08.02.98 № 14 ФЗ &laqu.

Нужно ли заключать договоры с клиентами? Что от них зависит?

Для того, чтобы вы не путались в документации по сделкам, мы решили расска.

Изменения в 2-НДФЛ и 6-НДФЛ

Материалы газеты «Прогрессивный бухгалтер», март 2019 г.

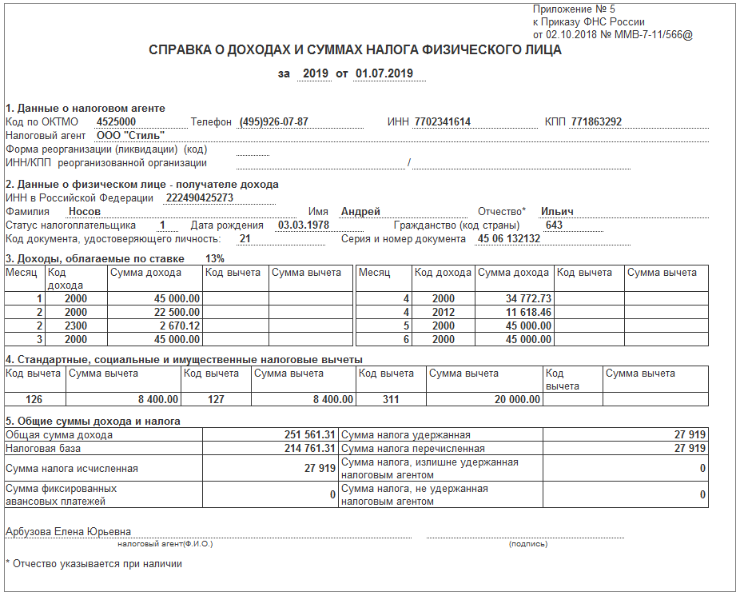

Рассмотрим изменения в справках о доходах физических лиц, внесенные Приказом ФНС РФ от 02.10.2018 № ММВ-7-11/566, и порядок их формирования в программе «1С:Зарплата и управление персоналом 8».

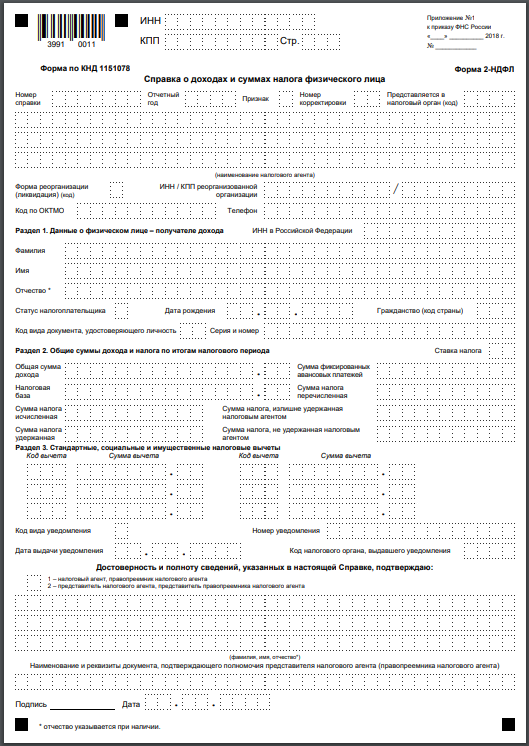

2-НДФЛ

Для начала рассмотрим изменения, произошедшие непосредственно в форме справки. Так, ранее справка имела более короткое название «Справка о доходах физического лица», а с 2019 г. она будет называться «Справка о доходах и суммах налога физического лица», однако сокращенное название справки «2-НДФЛ» сохранилось. Справка 2-НДФЛ для передачи в ИФНС изменила свою форму: теперь существует регламентированная форма как для подачи в налоговые органы (она же форма 2-НДФЛ), так и для выдачи на руки сотруднику (форма, которая пока не имеет сокращенного названия).

Справка 2-НДФЛ, которая предназначена для налоговых органов, теперь имеет машиноориентированный формат, что означает наличие знакомест для введения только одного символа в каждое знакоместо. Это нововведение позволит сканировать справки, предоставленные на бумажных носителях, в единую федеральную базу данных налоговых органов РФ. Также добавлен штрихкод для автоматической обработки справок налоговыми органами. Штрихкод является частью утвержденной формы справки и не может быть удален или перемещен в другое место. При отсутствии штрихкода налоговый орган вправе отказать в приеме документа. Также для упрощения считывания данных такие поля как «Уведомление, подтверждающее право на имущественный налоговый вычет», «Уведомление, подтверждающее право на социальный налоговый вычет», «Уведомление, подтверждающее право на уменьшение налога на фиксированные авансовые платежи» убраны и заменены в форме справки полем «Код вида уведомления».

Количество разделов справки уменьшено с пяти до трех. Новая форма состоит из основного листа, отражающего суммы дохода и НДФЛ за весь налоговый период, и приложения («Сведения о доходах и соответствующих вычетах по месяцам налогового периода»), в котором отражена помесячная расшифровках доходов, ранее находящаяся в разделе № 3. В случае если физическому лицу выплачивались доходы, которые облагаются по разным ставкам, то первые три раздела и приложение к справке необходимо заполнять несколько раз.

Что же касается Приложения 5 Приказа ФНС РФ от 02.10.2018 № ММВ-7-11/566, то по форме справка схожа со справкой 2-НДФЛ действующего образца 2018 г. Здесь было убрано поле для номера справки, и не установлен порядок заполнения данной формы. Заполнение справки происходит по аналогичным правилам, действующим для справки прошлогоднего образца.

Сроки представления справок о доходах и порядок их предоставления остались прежними. По правилу справки 2-НДФЛ необходимо предоставить в налоговый орган по месту нахождения организации (индивидуального предпринимателя) – налогового агента по телекоммуникационным каналам связи (ТКС). Срок подачи справок различен в зависимости от цели ее представления. Если представляются справки о суммах НДФЛ, которые невозможно было удержать в течение отчетного года (2-НДФЛ с признаком «2» или «4»), то для этих справок срок подачи – не позднее 1 марта года, следующего за отчетным. В этот срок нужно не только сдать справку в налоговый орган, но и вручить физлицу, с дохода которого не представилось возможным удержать НДФЛ (ст. 216, п. 5 ст. 226 НК РФ).

Если же справка содержит сведения обо всех полученных физическим лицом доходах за год (2-НДФЛ с признаком «1» и «3»), то подавать ее необходимо не позднее 1 апреля года, следующего за отчетным. Если последний день срока выпадает на выходной или нерабочий праздничный день, то последним днем представления справки 2-НДФЛ будет ближайший следующий рабочий день (п. 7 ст. 6.1 НК РФ).

В случае если справка не предоставлена вовремя, к налоговому агенту будут применены штрафные санкции в соответствии с п. 1 ст. 126 НК РФ. Штрафы будут также, если налоговый орган выявит ошибки до предоставления корректирующей справки.

Также следует помнить, что форма справки 2-НДФЛ и порядок ее заполнения в соответствии с Приказом ФНС РФ от 02.10.2018 № ММВ-7-11/566 не предусматривает печати. Достаточно подписи руководителя организации либо любого другого лица по доверенности.

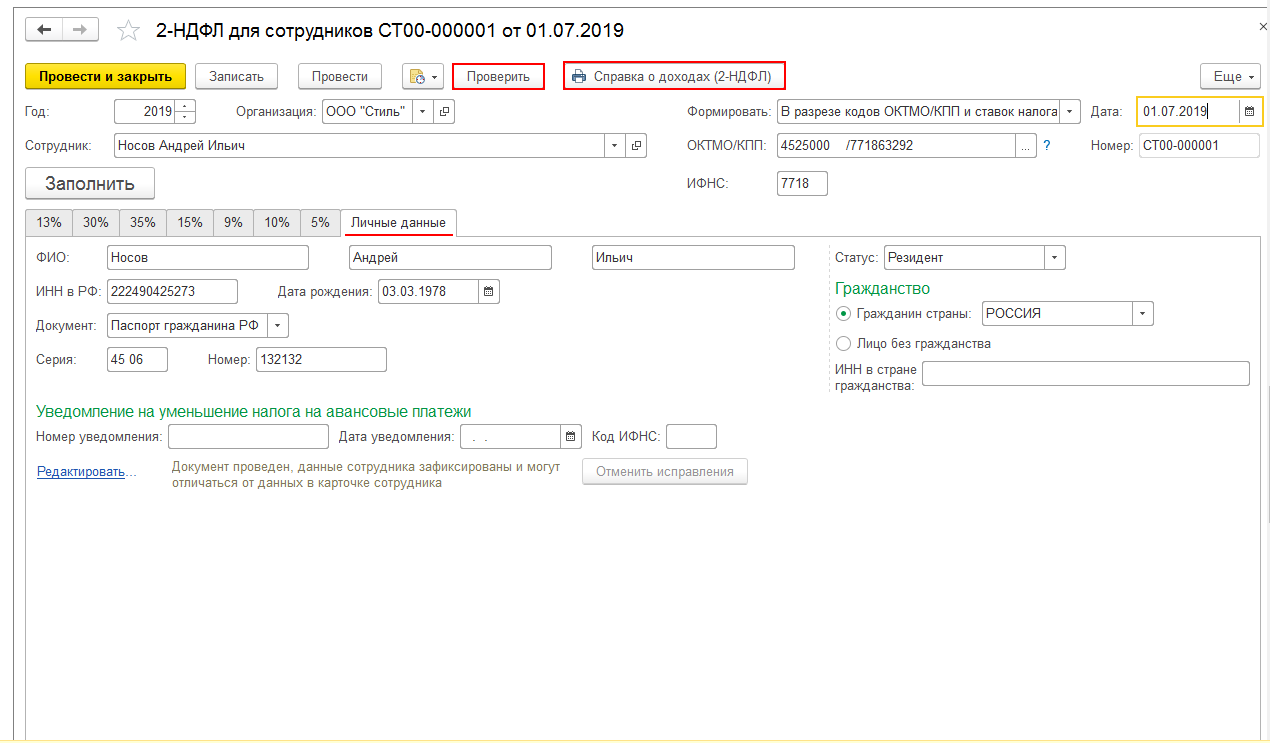

Чтобы сформировать справку в программе «1С:Зарплата и управление персоналом 8», ред. 3, необходимо перейти на вкладку «2-НДФЛ для передачи в ИФНС», далее выбрать «2018 год» и вид справки «Ежегодная отчетность». Затем при нажатии кнопки «Заполнить» программа заполняет справку данными. При нажатии «Печать» и выборе «Справка о доходах (2-НДФЛ)» программа выведет окно предварительного просмотра, где можно увидеть новую форму справки 2-НДФЛ для передачи в налоговые органы.

При печати же справки 2-НДФЛ для сотрудника мы увидим форму из Приложения №5 Приказа ФНС РФ от 02.10.2018 № ММВ-7-11/566.

6-НДФЛ

Форма 6-НДФЛ не претерпела таких коренных изменений, как форма 2-НДФЛ и не изменилась по сравнению с отчетом за 2017 г. Форма и формат предоставления в налоговые органы остались прежними. Отчет необходимо сдать не позднее 1 апреля 2019 г. в налоговый орган (абз. 3 п. 2 ст. 230 НК РФ).

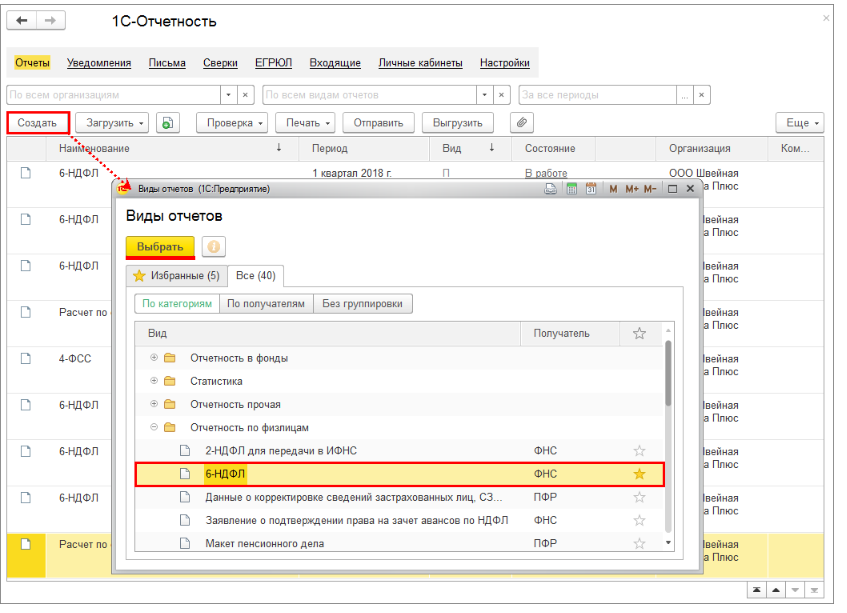

В программе «1С:Зарплата и управление персоналом 8», ред. 3, необходимо войти в раздел «1С-Отчетность». Для правильного формирования отчета необходимо отразить все доходы, полученные физическими лицами за выбранный период, введены сведения о праве на налоговые вычеты, рассчитаны и учтены суммы исчисленного налога. Далее нажимаем «Создать» и выбираем «Отчетность по физлицам».

В появившейся форме указываем организацию (если ведется учет по нескольким организациям) и период, за который составляется отчет. По кнопке «Создать» получаем сформированный отчет. Для формирования расчета сразу по всем регистрациям ФНС установите галочку «Создать для нескольких налоговых органов» и выберите налоговые органы, куда следует предоставить расчет.

(1).jpg)

Взнос собственных средств ИП

Взнос собственных средств ИП