Какие бывают проводки для учета командировочных расходов?

Участие сотрудника в командировке — процесс, который состоит из следующих основных процедур:

1. Выдача сотруднику авансов и суточных.

Точный срок выдачи авансовых средств, как и порядок их расчета, законодательно не установлен. Но они в любом случае выдаются перед командировкой. Если аванс не выдан, сотрудник вправе отказаться от поездки, и это не будет нарушением трудовых обязанностей.

2. Проверка авансового отчета и установление конкретных статей командировочных расходов.

Данная процедура осуществляется после командировки по факту представления авансового отчета работником. В зависимости от результатов проверки осуществляется классификация денежных сумм по тем или иным категориям (далее мы изучим, как именно).

3. Возмещение перерасхода, осуществленного за счет личных средств сотрудника, или, наоборот, удержание с него недостачи (при наличии перерасхода либо недостачи).

Неподтвержденные расходы, а также расходы, превышающие лимит суточных, подлежат возврату предприятию. В свою очередь, если работник совершает какие-либо траты в командировке за свой счет, фирма должна возместить их.

Как оформить и представить авансовый отчет по командировке, подробно рассказывают эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

4. Выплата зарплаты сотруднику, находящемуся в командировке.

Во время командировки сотрудник продолжает числиться в штате фирмы и получает зарплату. Но начисляется она по особой схеме (ее особенности рассмотрим далее).

Теперь изучим подробнее специфику указанных учетных операций, а также то, какие бухгалтерские проводки применяются в целях отражения данных операций в регистрах учета.

Бухгалтерский учет при командировках: выдача авансов и суточных

Сотрудник перед выездом в командировку получает:

Данную сумму командируемый использует для покрытия плановых, наиболее вероятных (и чаще всего хорошо просчитываемых) расходов, например: на проезд, проживание. Расчет авансовых сумм к выдаче осуществляется на основании приказа руководителя о направлении в командировку.

Сотрудник получает суточные в целях покрытия повседневных, не всегда плановых и рассчитываемых расходов. Так или иначе, суточные работник в любом случае тратит по своему усмотрению, и отчитываться по ним он не обязан.

Минимальный и максимальный размеры суточных (лимит расходов, которые командируемый совершает за счет предприятия) устанавливаются работодателем в локальных нормативах. Суточные в размере 700 рублей в день при командировках по России и 2500 рублей в день при поездках за рубеж не облагаются НДФЛ и соцвзносами.

Несмотря на то что аванс и суточные — разные по существу выплаты с точки зрения налогового учета, в бухгалтерских регистрах их выдача прописывается с применением одной и той же проводки:

- Дт 71 Кт 50 — если аванс и суточные выдаются из кассы;

- Дт 71 Кт 51 — если выплаты перечисляются сотруднику на карту.

Сотрудник, таким образом, получает на руки или на свой банковский счет сумму, по которой он обязан отчитаться с приложением документов. Бухгалтерия, изучив отчет и документы, примет решение по возмещению работнику тех или иных сумм или, наоборот, истребованию недостачи с него.

Проводки по командировочным расходам: возврат неизрасходованных сумм и возмещение перерасхода

В течение 3 рабочих дней после завершения командировки работник направляет работодателю авансовый отчет и дополняющие его документы, по которым будут сверяться расходы, выданные сотруднику в рамках аванса (п. 26 Положения о командировках, утвержденного постановлением Правительства России от 13.10.2008 № 749).

По итогам изучения отчета и документов, которые сданы с ним, бухгалтерия определит 3 типа денежных сумм:

1. Израсходованные работником и подтвержденные авансовым отчетом и дополняющими его документами.

2. Суммы, соответствующие лимитам по суточным.

3. Сумма, изначально выданная работнику перед командировкой.

Далее из показателя по пункту 3 вычитается сумма показателей по пунктам 1 и 2.

Если результат будет положительным, то соответствующую ему сумму работник должен будет вернуть в кассу предприятия.

В бухгалтерских регистрах фиксируется следующая проводка:

- Дт 50 Кт 71 — при возврате денежных средств в кассу; или

- Дт 51 Кт 71 — при возврате денежных средств на расчетный счет предприятия.

Если результат отрицательный, предприятие должно возместить эту сумму, поскольку будет считаться, что работник потратил свои денежные средства.

В данном случае транзакция будет отнесена к командировочным расходам — проводки по ней такие же, как и в случае с выплатой авансов и суточных: Дт 71 Кт 50.

Проверка авансового отчета: проводки по расходам

Процедура, рассмотренная выше (когда бухгалтер определяет, должен ли сотрудник что-то вернуть предприятию или, наоборот, обязана ли фирма ему выплатить компенсацию), тесно связана с определением сумм, соответствующих конкретным разновидностям расходов командированного. В этих целях используются тот же авансовый отчет и дополняющие его документы.

Основные виды командировочных расходов:

Для их списания в командировочные расходы применяется следующая проводка:

- Дт 26 Кт 71.

При этом в зависимости от целей поездки операция может проводиться по дебету таких счетов, как:

- 20 (23, 25, 28) — если сотрудник направлен в командировку по производственной необходимости;

- 08 — если поездка связана с приобретением основных средств;

- 44 — если командировка осуществлялась в связке с покупкой/продажей товаров.

При этом если лимит суточных, утвержденный работодателем, превышает нормы, установленные в Налоговом кодексе, то сверхлимитные суммы облагаются НДФЛ и взносами. Факт их начисления отражается проводками:

- Дт 70 Кт 68;

- Дт (08, 20, 23 и т. д.) Кт 69.

2. Проезд, проживание и т. д.

По соответствующим командировочным расходам проводки применяются по тому же принципу, что и в случае с затратами на оплату суточных:

- Дт 26 Кт 71 (в общем случае) либо корреспонденций по дебету счетов 08, 20, 23 и т. д.

Если расходы подтверждены первичными документами и счетом-фактурой, то входящий НДС принимается к вычету, что фиксируется проводками:

- Дт 19 Кт 71 — зафиксирован входящий НДС;

- Дт 68 Кт 19 — входящий НДС принят к вычету.

Узнайте, что входит в состав командировочных расходов, с помощью разъяснений от экспертов КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Изучим порядок бухучета зарплаты командированного сотрудника.

Зарплата в командировке: проводки

Находясь в командировке, работник получает и заработную плату. Правда, рассчитывается она не как обычно, а по среднему заработку (п. 9 Положения). Кроме того, выходные дни в период нахождения человека в командировке оплачиваются в двойном размере либо в одинарном при последующем предоставлении отгула, при условии корректно заполненных учетных документов (п. 5 Положения, ст. 153 ТК РФ).

О нюансах оплаты командировки в выходные дни узнайте здесь.

Начисление зарплаты командированному сотруднику осуществляется с применением проводок:

- Дт (08, 20, 23 и т. д.) Кт 70 — начисление зарплаты, исчисленной по среднему заработку;

- Дт 70 Кт 68 — удержание НДФЛ;

- Дт (08, 20, 23 и т. д.) Кт 69 — начисление страхвзносов.

Перечисление зарплаты работнику производится с применением корреспонденции счетов:

- Дт 70 Кт 50 — если сотрудник получает зарплату в кассе;

- Дт 70 Кт 51 — если зарплата перечисляется на карточку.

Подробнее о нюансах учета командировочных читайте в статье «Порядок учета командировочных расходов».

Итоги

Бухгалтерский учет операций, характеризующих отправку работника в командировку, осуществляется в несколько этапов. Сначала работнику выдается сумма аванса и суточных, а после его возвращения из командировки определяются — на основании отчета и дополняющих его документов — взаимные финансовые обязательства сотрудника и работодателя. Любые движения денежных средств между кассой (расчетным счетом) предприятия и работником (его банковским аккаунтом) фиксируются в проводках, содержание которых определяется целью командировки.

Узнать больше о порядке ведения бухгалтерского и налогового учета при командировках вы можете в статьях:

Как провести суточные в 1С 83 Бухгалтерия — Жильё де-юре

Конечно, вы без всякой регистрации можете покупать билеты, узнавать расписания, бронировать отели и т.п.

Но после регистрации все это станет удобнее и быстрее.

В любой момент вы сможете

- распечатать бланк заказа или маршрутной квитанции,

- заказать звонок оператора и т.п.,

- посмотреть историю заказов.

Личный кабинет мы сделали совсем недавно. Уже скоро его возможности ощутимо расширятся.

Направляя сотрудника в командировку, организация гарантирует ему сохранение должности и среднего заработка. Кроме того, она должна компенсировать расходы, связанные с деловой поездкой: эта норма регулируется ст. 167 ТК РФ.

Что такое суточные и чем они отличаются от командировочных?

Разберемся в терминах:

- Командировочные предназначены для оплаты базовых потребностей: проживания и проезда. За эти расходы работник должен отчитаться и подтвердить их документально (подойдут квитанции из отеля и чеки об оплате транспорта).

- Суточные нужны, чтобы компенсировать дополнительные траты: сюда относятся любые платежи, не согласованные с работодателем заранее. Сотрудник может распоряжаться суточными по своему усмотрению — сдавать по ним бухгалтерские отчеты не нужно.

Законом установлено, что возмещение расходов должно производиться авансом. На это прямо указывает Постановление Правительства РФ от 13.10.2008 № 749. И хотя единых правил о сроках выплаты не существует, компания может установить их самостоятельно и закрепить во внутренних актах. Например, в положении о командировках допустимо указать не только период, но и конкретный способ зачисления аванса: наличными или переводом на банковскую карту.

Важно помнить, что суточные положены сотруднику за каждый день пребывания в деловой поездке — включая праздники и выходные дни.

Если работник живет недалеко от города командирования и имеет возможность ежедневно возвращаться домой, выплата суточных не предусмотрена. Целесообразность такого возвращения определяется работодателем в индивидуальном порядке и может зависеть от транспортных условий и характера работы.

Как отчитаться об использовании суточных в командировке

Согласно п. 3 ст. 217 НКРФ, суточные расходы не требуют документального подтверждения — в отличие от командировочных. Соответственно, работник вообще не должен аргументировать второстепенные траты, который совершил во время деловой поездки.

Однако суточные придется включить в авансовый отчёт — это понадобится, чтобы обосновать затраты на командировку в налоговом и бухгалтерском учётах.

Размер суточных в командировках по России и за границу

Законом размер суточных не ограничен (исключение — служащие госучреждений). Руководители частных компаний определяют этот параметр самостоятельно. Установленную величину необходимо зафиксировать во внутренних нормативных документах — например, в коллективном договоре.

Рекомендуем учитывать, что п. 1 ст. 217 НК РФ предусматривает максимальные размеры суточных, которые не облагаются НДФЛ. А именно:

- до 700 ₽ за каждый день командировки на территории России

- до 2500 ₽ за каждый день командировки в других странах

Также приводим статьи расходов, которые организация обязана возместить в случае зарубежной командировки:

- оформление виз и загранпаспорта

- консульские и аэропортовые сборы

- оплата въезда или транзита для автотранспорта

- оформление страхового медицинского полиса

- другие обязательные платежи

Отличия для бюджетных и коммерческих организаций

Как было сказано выше, коммерческая структура вправе сама нормировать суточные и определять сумму, начисляемую работникам.

Единый порядок для федеральных учреждений назначен Правительством (постановление от 02.10.2002 № 729) и составляет 100 ₽ за каждый день пребывания в командировке. Суточные в увеличенном объеме положены руководителю только в том случае, когда деятельность компании определена как приносящая доход, либо за счет экономии средств из бюджета.

Выплата суточных за дни, проведенные в дороге

Согласно абз. 3 ч. 1 ст. 168 ТК РФ, работодатель компенсирует расходы за каждый из следующих периодов:

- за все будние дни в командировке

- за выходные и государственные праздники

- за дни, на которые целиком или частично выпала дорога к месту командирования и обратно, сюда же относятся периоды вынужденных остановок

Предположим, сотрудник отправился в деловую поездку в воскресенье, а вернулся в следующую субботу. В этом случае ему положены суточные за семь дней — пять будних и два выходных.

Нормы суточных в 2021 году

На сегодняшний день процедура расчета суточных остается без изменений по сравнению с прошлым годом.

Однако стоит отметить, что недавно было введено новое понятие: курортный сбор. Теперь работникам, которые в соответствии со своими должностными обязанностями находятся на территории «курортных» регионов РФ более суток, выплачивается дополнительная компенсация.

Считают сбор по следующей формуле:

Количество дней проживания, за исключением дня заезда

×

размер курортного сбора

Порядок возмещения командированному этой суммы разъясняется в Письме Минфина России от 16.07.2018 N 23-01-06/49454.

* Статья носит информационный характер и может не совпадать с мнением государственных органов и мнением читателей статьи. ООО «НТТ» не несет ответственность за решения, принятые на основе информации, представленной в статье.

Еще можно почитать

Туту Командировки — удобный и прозрачный сервис организации служебных поездок. Подробнее

«1С:Бухгалтерия 8»: счета учета затрат в авансовом отчете по командировке

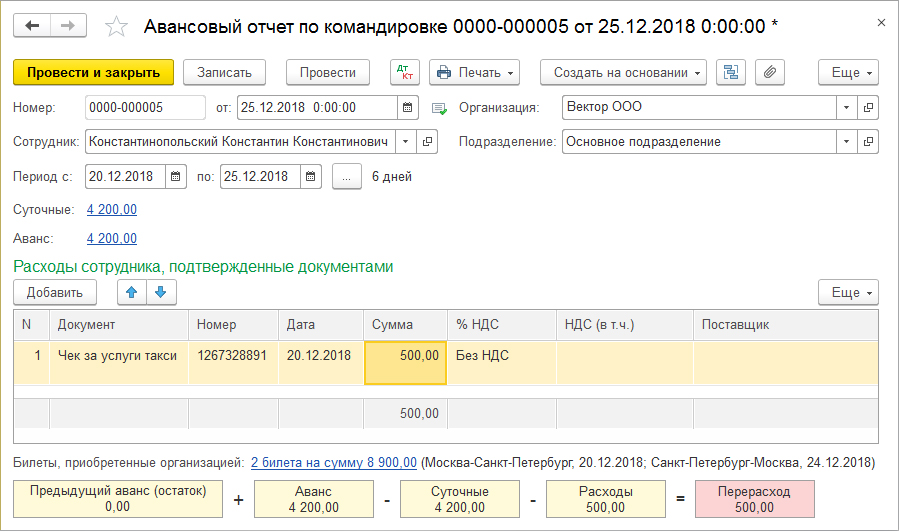

Для подотчетных лиц, отчитывающихся только по командировочным расходам, в программе «1С:Бухгалтерия 8» (ред. 3.0) разработана простая форма документа Авансовый отчет, получившая название Авансовый отчет по командировке. В этом документе предусмотрен самый простой сценарий работы:

- в авансовом отчете отражаются только командировочные расходы;

- все командировочные расходы учитываются для целей налогообложения прибыли;

- подотчетному лицу компенсируются только документально подтвержденные расходы.

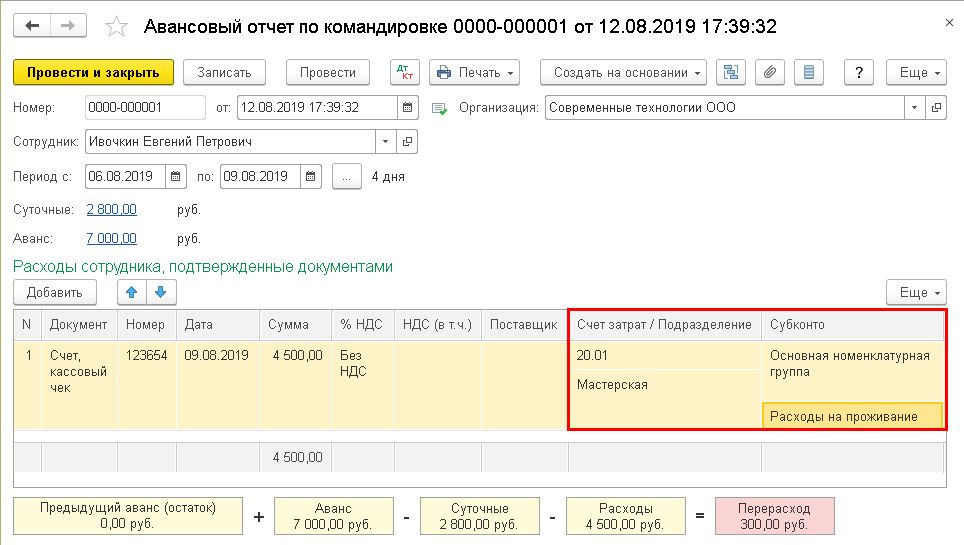

Первоначально указание счета и аналитики затрат в явном виде для учета командировочных расходов в Авансовом отчете по командировке не предусматривалось. В качестве счета затрат автоматически подставлялся счет, указанный в поле Основной счет учета затрат регистра сведений Учетная политика. А в качестве статьи затрат — статья из справочника Статьи затрат, у которой в поле Использование по умолчанию указано значение Документ «Авансовый отчет» (командировочные расходы).

Вместе с тем в ряде организаций командировочные расходы учитываются на разных счетах затрат в зависимости от целей командировки. Например, если поездка осуществляется с целью заключения договора поставки, то используется счет 44 «Расходы на продажу». Если в командировку едет производственный рабочий для повышения своей квалификации — счет 20 «Основное производство» и т. д. Некоторые организации учитывают командировочные расходы в разрезе договоров с контрагентами, поэтому им требуется указывать разные статьи затрат.

Случается, что командированное лицо несет расходы, не учитываемые для целей налогообложения прибыли. Таким образом, несмотря на очевидные достоинства Авансового отчета по командировке, ряд пользователей были вынуждены отказаться от использования данной формы документа из-за невозможности выбора счетов учета и статей затрат в данной форме документа.

Начиная с версии 3.0.72 в Авансовом отчете по командировке добавлена возможность изменять счета учета и аналитику затрат для командировочных расходов, установленные программой по умолчанию. Для этого в форме Персональные настройки (раздел Главное) должен быть установлен флаг Показывать счета учета в документах. Тогда в табличной части Авансового отчета по командировкам появятся поля Счет затрат / Подразделение и Субконто, где пользователь может указать счет учета и аналитику затрат по своему усмотрению (рис. 1).

Рис. 1. Счет и аналитика затрат в «Авансовом отчете по командировке»

Отдельно можно указать счета учета и аналитику затрат для суточных, перейдя по соответствующей гиперссылке в поле Суточные в одноименную форму, а оттуда — по соответствующей гиперссылке в форму Счета учета: Суточные. Если данные по приобретенным билетам поставляются из сервиса Smartway, то счета учета и статьи затрат также можно указывать и для билетов.

Организации, применяющие УСН, также могут использовать Авансовый отчет по командировке для упрощения учета расходов по командировкам. Теперь все расходы, указанные в данной форме документа, регистрируются в Книге учета доходов и расходов автоматически.

Простой учет командировок в «1С:Бухгалтерия 3.0»

Материалы газеты «Прогрессивный бухгалтер», май 2019 г.

Одна из самых распространенных ситуаций на работе – отправка сотрудника в командировку. Раннее в «1С:Бухгалтерии 8» такую ситуацию было не так-то просто отобразить, но начиная с релиза 3.0.68 реализован механизм интеграции с бесплатным сервисом планирования и организации деловых поездок Smartway.

Алгоритм расчета оплаты

Зарплата по итогам месяца будет начисляться работнику за минусом времени, проведенного в командировки, так как это оплачивается отдельно. Поэтому необходимо для начала разобрать ситуацию, как вообще начисляются командировочные.

Сотруднику в период командировки необходимо начислить оплату в размере не ниже его среднемесячного заработка. Бывают ситуации, когда работника отправляют в командировку в первый месяц работы, соответственно, у работодателя еще нет данных для расчета среднего заработка. В таком случае расчет будет происходить исходя из размера вознаграждений, полагающихся в текущем месяце.

Если у сотрудника имеются фактически отработанные дни, то для расчета командировочных необходимо использовать эти данные. Для расчета среднедневного заработка начисленный оклад делят на нормативное количество рабочих дней и умножается на число фактически отработанных.

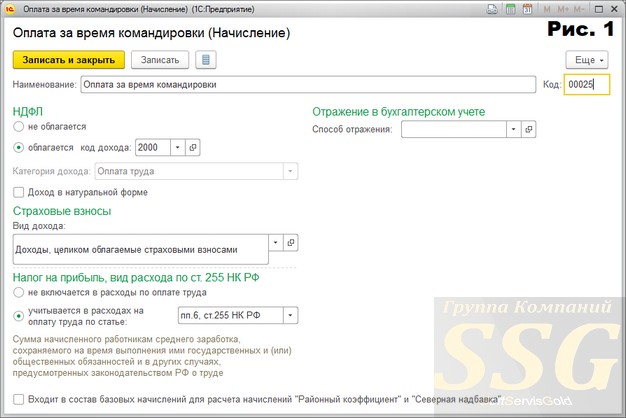

В «1С:Бухгалтерии 8» в разделе «Зарплата и кадры» создается новое начисление с необходимыми настройками: облагается НДФЛ с кодом дохода 2000, доходы, целиком облагаемые НДФЛ. Начисление выполняется прямо в документе «Начисление зарплаты», по кнопке «Начислить» выбирается созданный показатель.

Отчет сотрудника за командировочные расходы

Раннее в программе результаты командировок отражались как обычные расчеты с подотчетным лицом и оформлялись авансовым отчетом. При этом приобретение билетов оформлялось денежными документами в четыре шага, что было не совсем удобно и рационально: сначала необходимо было оформить покупку денежных документов, затем выдать билет (денежный документ) сотруднику, а затем учесть эту сумму в авансах и в расходах в документе «Авансовый отчет».

Начиная с релиза 3.0.68 реализован «Авансовый отчет по командировкам» для интеграции с сервисом Smartway . Данный сервис предназначен для планирования и организации деловых поездок, и работает он без платы за подключение и обслуживание.

Для того чтобы функционал работал корректно, в «1С:Бухгалтерии 8» в разделе «Администрирование» – «Получение данных Smartway » необходимо выполнить настройки интегрирования.

После настройки синхронизации с сервисом информация о приобретенных билетах будет загружаться автоматически в программу «1С» без участия пользователей. Для этого в программе был реализован документ «Билеты», который появляется только после настройки синхронизации в разделе «Покупки».

С организациями, оказывающими гостиничные услуги с помощью данного сервиса, у ООО «СМАРТВЭЙ» заключен агентский договор. Поэтому подтверждающие документ оформления командировок, составляются от имени ООО «СМАРТВЭЙ», что упрощает ведение документооборота.

Авансовый отчет по командировки предусматривает простой сценарий работы, где отражаются только командировочные расходы, учитываемые для целей налогообложения. В этом документе выполняется автоматический расчет суточных (в том числе и сверх норм), исходя из нормы 700 руб./день для командировок по России и 2500 руб./день по загранице, т.е. предельные суммы, которые не облагаются НДФЛ. При необходимости размер можно изменить.

Основные расходы в авансовом отчете заполняются автоматически при взаимодействии с сервисом Smartway , поэтому табличная часть «Расходы сотрудника, подтвержденные документально» заполняются по минимуму (например, проезд по городу, такси). Стоимость билетов, загруженных с сервиса, отражается на новом счете 76,14 «Приобретение билетов для командировок». Аналитический учет ведется по каждому сотруднику и билету.

В данном документе нет возможности указать счета и статьи затрат, поэтому данные проставляются исходя из сведений в учетной политике организации (поле «Основной счет затрат») и настройки в статье затрат (в поле «Использовать по умолчанию» необходимо выбрать документ «Авансовый отчет по командировке»).

Несмотря на данные изменения в программе можно также использовать «классический вариант» авансового отчета, где помимо командировочных расходов отражаются и иные операции. В этом документе также реализована закладка «Билеты», которая появляется после настройки интеграции с сервисом.

Как провести суточные в 1С 83 Бухгалтерия — Жильё де-юре

Как в 1С: Бухгалтерия 8.3 настроить выплату командировочных

Автор статьи

Автор и разработчик курсов: «Бухгалтерский и налоговый учет», «1С Бухгалтерия», «1С Управление торговлей (Торговля и склад)», «Продвинутый бухгалтер». Соучредитель УЦ Профирост. Директор.Эксперт в области ведения бухгалтерского и налогового учета на предприятии.

Предприятия, отправляя в командировку своих сотрудников, должны выплачивать им командировочные. Суммы выплат за дни нахождения в командировке рассчитываются исходя из среднедневного заработка, рассчитанного по данным за предшествующие 12 месяцев работы данного сотрудника.

Если ваше предприятие использует для ведения учета программу 1С Бухгалтерия 8.3, то в этой статье вы найдете описание, как настроить начисление командировочных с использованием 1С: Бухгалтерия.

Для начисления командировочных нужно внести новое начисление в справочник видов начислений. Для этого нужно пройти по пути /Зарплата и кадры/-/Справочники и настройки/-/Настройки зарплаты/-/Начисления/. В открывшемся списке нужно внести кнопкой «Создать» новый вид начислений.

В поле «Наименование» нужно вписать фразу «Командировочные выплаты» (или назвать так, как вам будет удобно). В поле «Код» нужно внести уникальную кодировку (это могут быть как буквы, так и цифры).

Связанный курс

В поле «НДФЛ» нужно установить «точечку» в поле «Облагается» и указать код дохода для обложения НДФЛ. В нашем случае это будет 2000 «Вознаграждение за выполнение трудовых или иных обязанностей; денежное содержание и иные налогооблагаемые выплаты военнослужащим и приравненным к ним».

Настройку, что этот доход выплачивается в натуральном виде (не деньгами) устанавливать не нужно.

При настройке начисления страховых взносов нужно указать, что это «Доходы, целиком облагаемые страховыми взносами». Так как в статье 420 Налогового кодекса (пункт 1) указано, что командировочные в полном объеме облагаются страховыми взносами.

Затем следует заполнить пункт статьи 255 Налогового кодекса РФ при отнесении этих затрат в расходы для исчисления налога на прибыль. Нужно установить настройку, что данная выплата «учитывается в расходах на оплату труда» и выбрать подпункт 6, статьи 255 НК РФ (это командировочные).

В поле «Отражение в бухгалтерском учете» нужно выбрать способ отражения этих выплат на бухгалтерских счетах. Если в этом перечне нет нужного вида отражения, его следует в нем создать.

В том случае, если ваше предприятие использует один затратный счет для начисления затрат по оплате труда, то скорее всего вам подойдет пункт «Отражение начислений по умолчанию», в котором будет указана стандартная проводка по начислению заработной платы на вашем предприятии.

Если же вы используете несколько затратных счетов, например 26 «Общехозяйственные расходы», 44 «Коммерческие расходы» или 20 «Основное производство», то нужно из этого перечня выбрать соответствующий. Однако, здесь следует заметить, что и название этому виду начислений следует уточнить. Например, если командировочные будут начисляться административно-управленческому персоналу, то выбирать нужно способ отражения Дт 26 — Кт 70 и название сформулировать так : «Командировочные выплаты АУП».

В том случае, если командировка будет выплачиваться сотрудникам производства, то проводка должна быть Дт 20 — Кт 70. И название нужно сформулировать так: «Командировочные выплаты производственным рабочим».

Затем, когда все уже настроено в этой карточке вида начислений, нужно проконтролировать, чтобы была снята галочка «Входит в состав базовых начислений для районного коэффициента и северной надбавки», поскольку при расчете среднедневного заработка используются доходы сотрудника за предшествующие 12 месяцев, с учетом этих надбавок. И поэтому показатель среднедневного заработка получается уже с учетом этих надбавок.

Далее следует нажать кнопку «Записать и закрыть».

Выплата настроена и ее следует добавлять при начислении заработной платы соответствующему сотруднику на вкладке «Начисления» с указанием соответствующей суммы.

/ «Бухгалтерская энциклопедия «Профироста»

@2017

24.07.2017

Информацию на странице ищут по запросам: Курсы бухгалтеров в Красноярск, Бухгалтерские курсы в Красноярске, Курсы бухгалтеров для начинающих, Курсы 1С:Бухгалтерия, Дистанционное обучение, Обучение бухгалтеров, Обучение курсы Зарплата и кадры, Повышение квалификации бухгалтеров, Бухгалтерский учет для начинающих

Бухгалтерские услуги, Декларация НДС, Декларация на прибыль, Ведение бухгалтерского учета, Отчетность в налоговую, Бухгалтерские услуги Красноярск, Внутренний аудит, Отчетность ОСН, Отчетность в статистике, Отчетность в Пенсионный Фонд, Бухгалтерское обслуживание, Аутсорсинг, Отчетность ЕНВД, Ведение бухгалтерии, Бухгалтерское сопровождение, Оказание бухгалтерских услуг, Помощь бухгалтеру, Отчетность через интернет, Составление деклараций, Нужен бухгалтер, Учетная политика, Регистрация ИП и ООО, Налоги ИП, 3-НДФЛ, Организация учета