Страхование жизни и здоровья при ипотеке

Ипотечное кредитование связано с выделением крупной суммы денег на приобретение жилья. Банк заинтересован в надлежащем исполнении обязательств со стороны заемщика и предпринимает множество мер защиты от непредвиденных обстоятельств. Он имеет законное право требовать, чтобы гражданин застраховал жизнь и здоровье.

Для чего оформляют страхование жизни и здоровья?

Страхование жизни при ипотеке является гарантийной мерой для возврата займа, поскольку банк выступает выгодоприобретателем по полису. Как правило, еще при подаче заявки на оформление кредита, заемщику разъясняют данное требование.

Нюансы оформления страховки при ипотеке заключаются в следующем:

при подаче заявки граждане обязаны в письменной форме подтвердить согласие на ее оформление;

она оформляется на сумму заемных средств, которые банк предоставляет по условиям договора;

тариф, который обязан уплатить заемщик, может включаться в сумму кредита, либо гражданин уплачивает взносы за счет своих сбережений;

страхование осуществляется на протяжении всего периода действия кредитного договора.

Обязательно ли оформлять страховку?

В рамках ипотечного кредитования заемщикам приходится иметь дело с двумя видами полисов — страхование объекта недвижимости, а также жизни и здоровья граждан. В отношении имущественной страховки законодатель высказался однозначно — требование банка о его оформлении является абсолютно законным.

Для страхования жизни и здоровья такое требование в законодательных актах отсутствует. Однако для защиты своих интересов банку не запрещено выдвигать такое дополнительное требование. При этом могут возникать следующие ситуации:

если на стадии подачи заявки гражданин выражает несогласие с оформлением полиса, ему откажут в одобрении кредита;

для максимальной защиты интересов большинство банков включают в кредитный договор условие о полном возврате заемных средств, если ежегодный полис не продлен;

при наступлении страхового случая, связанного с полной или частичной утратой трудоспособности (либо смертью заемщика) компенсация будет выплачена в пользу банка для погашения ипотечного кредита.

Если вы откажетесь от оформления полиса, это неизбежно повлечет отказ в одобрении кредитной заявки или досрочное расторжение договора с возвратом заемных средств.

Кроме того, обязывая заемщиков страховать жизнь и здоровье, банки нередко используют систему поощрений — при своевременном предоставлении оформленного полиса ставка кредитования может снижаться. Если в процессе пользования заемными средствами гражданин не продлил полис, процентная ставка может увеличиваться на 2-7%, что для ипотеки означает значительное повышение ежемесячного платежа.

Порядок оформления страхования жизни и здоровья

Для упрощения процедуры банки нередко предлагают воспользоваться страховыми продуктами своих партнеров. Размер взносов по таким полисам может оказаться несущественно выше среднерыночных расценок, однако средний показатель тарифов одинаков у большинства компаний.

Алгоритм действий для оформления страховки жизни и здоровья заемщика выглядит следующим образом:

отражение в кредитной заявке согласия на включение в договор пункта о страховании;

оформление договора на выдачу ипотечных средств;

обращение в страховую компанию для оформления полиса;

оплата тарифа и получение полиса;

представление банку оригинала полиса.

По истечении каждого года пользования заемными средствами, полис необходимо продлевать. Для этого можно обратиться в ту же страховую компанию, либо выбрать нового страховщика. На практике, при постоянном сотрудничестве с одной компании можно получить существенное снижение размера взносов на последующий период.

Куда обращаться?

Поскольку условия страхования жизни и здоровья граждан идентичны почти у всех крупных компаний на рынке, заемщик вправе самостоятельно выбрать страховщика. Требование ипотечного договора будет соблюдено, если в полис включены следующие условия:

сумма страхового возмещения соответствует размеру остатка по кредиту (соответственно, при ежегодном продлении полиса размер страхового покрытия может уменьшаться);

выгодоприобретателем указан банк, оформивший ипотеку;

страховка оформлена на весь состав заемщиков по договору (например, если займ выдан на обоих супругов, они должны оформить полисы и предоставить их в банк);

полисы должны оформляться на протяжении всего срока действия ипотечного договора, в противном случае заемщику грозит досрочный возврат кредита или повышение процентных ставок.

По состоянию на 2017 год в Сбербанке аккредитованы 16 страховых компаний, которые могут оформлять полис.

Перечень документов

Для оформления страховки при ипотеке нужно представить только общегражданский паспорт заемщика. После ознакомления с условиями договора, нужно оплатить тариф — если оплата происходила в безналичной форме, дополнительно предоставляется платежный документ. После оплаты страхового взноса заемщику выдается бланк полиса.

Стоимость

Поскольку страховка оформляется на всю сумму остатка по кредиту, даже минимальные взносы влекут существенные траты для заемщика. Как правило, ставка составляет до 3% от суммы страхового покрытия. Уменьшить размер платежей можно путем самостоятельного выбора другой страховой компании.

Возврат НДФЛ

С целью стимулирования граждан оформлять полисы добровольного страхования, законодательство позволяет вернуть налог за страхование жизни по ипотеке. Налоговый вычет предоставляется при выполнении следующих условий:

полис должен быть долгосрочным — период действия не менее пяти лет;

для расчета суммы возврата налога используется совокупный показатель НДФЛ за предыдущий год, однако закон содержит ограничение по сумме — 120 тыс. рублей;

оформить вычет можно только в размере 13%, т.е. заемщик сможет вернуть не более 15600 рублей в год.

Для получения вычета необходимо заполнить декларационный бланк по форме 3-НДФЛ. Заемщик обязан самостоятельно рассчитать сумму вычета. Перечисление НДФЛ осуществляется в безналичной форме.

Преимущества страхования жизни и здоровья при взятии ипотечного кредита

Оформление страхового полиса не только влечет дополнительные затраты для заемщика. При наступлении возможного страхового случая и утрате трудоспособности, выплата компенсации позволит полностью или частично погасить ипотеку. В этом случае выплаты в пользу банка будут составлять:

при смерти гражданина — в размере 100% страхового возмещения;

при полной или частичной утрате трудоспособности — от 50 до 75%;

при временных расстройствах здоровья выплаты могут покрывать размер ежемесячного платежа.

Это дает возможность избежать судебного процесса по взысканию долга и сохранить жилье.

Отказ от страховки

Отказ от оформления полиса повлечет отклонение кредитной заявки или повышение процентной ставки по ипотеке. Если заемщик досрочно погасил сумму кредита, он может потребовать расторжения договора страхования и получить обратно часть страхового тарифа. Сумма возврата будет зависеть от периода, прошедшего с момента выдачи полиса (чем раньше он обратится за расторжением договора страхования, тем большую сумму возврата получит).

Что нужно знать о страховке ипотечного жилья

Наличие страхового полиса на недвижимость — одно из главных требований банков, которые выдают ипотеку. Такой полис дает гарантию банку соблюдения условий кредитования и возврата средств в случае утраты или порчи имущества (залога банка).

Рассказываем о нюансах и условиях страхования квартиры при получении жилищного кредита.

Обязательная страховка

Приобретение жилья на заемные средства — шаг ответственный и требует внимательности. «Для кредитной организации выдача такой суммы — тоже значительный риск. Поэтому для безопасности банков законом предусмотрено обязательное страхование ипотечной квартиры (ст. 31 Федерального закона от 16.07.1998 N 102-ФЗ). Благодаря этому кредитор получает гарантию выплаты денежных средств в случае наступления неблагоприятных обстоятельств для должника», — пояснила адвокат Ольга Сулим (председатель коллегии адвокатов «Сулим и партнеры»). Обязательное страхование защитит заемщика, если ипотечная квартира пострадает от пожара, затопления, стихийного бедствия, взрыва бытового газа или порчи в результате действий третьих лиц.

Это правило не действует при покупке квартиры по договору долевого участия. Когда квартира только начинает строиться, обязанности по ее страхованию не возникает, потому что пока страховать нечего, ведь квартиры еще нет, отметила юрист, эксперт по недвижимости Дарья Коровина.

«Когда дом будет построен, введен в эксплуатацию и выданы ключи, тогда у заемщика появится обязанность страховать ипотечную квартиру. Страхование происходит после сдачи объекта застройщиком. До этого объект ДДУ должен быть застрахован самим девелопером либо застройщик должен делать отчисления в фонд. Сам заемщик должен страховать жизнь и здоровье», — объяснила юрист.

Отказаться от страхования квартиры на вторичном рынке нельзя, уточнила Коровина. Она подчеркнула, что если заемщик не оформит страховой полис на готовое жилое помещение, то банк вправе потребовать досрочного расторжения договора.

Добровольные виды страхования

Остальные виды страхования, например страхование ответственности заемщика перед кредитором, добровольные (п. п. 2, 4 ст. 31 Закона N 102-ФЗ). «Часто используются страхование ответственности заемщика, титульное страхование и страхование жизни и здоровья заемщика. Но важно помнить, что банки не имеют права навязывать эти страховки клиентам, поскольку это противоречит п. 2 ст. 16 Закона РФ от 07.02.1992 N 2300-1«О защите прав потребителей», — подчеркнул партнер юридической компании Lion Lex Илья Сергунин.

Кредитные учреждения часто стимулируют заемщиков все-таки покупать такие страховые продукты, предлагая более выгодные условия кредитования, уточнил юрист. Он отметил, что такие виды страховок не пустышки и могут быть полезны заемщикам:

Страхование ответственности заемщика позволяет застраховать себя на случай невозможности выплаты кредита. «Страховой случай наступает при неисполнении заемщиком требования о досрочном погашении кредита, если он просрочил платеж, при условии недостаточной стоимости заложенного имущества. В таком случае банк получает от страховой компании выплату. (п. 4 ст. 31 Закона N 102-ФЗ)». Учтите, что страховая сумма по договору не может быть более 50% и менее 10% основной суммы долга», — подчеркнул Сергунин.

Титульное страхование минимизирует риск потери права собственности. «Широко используется на вторичном рынке недвижимости, где судебные споры по поводу прав на недвижимость очень часты. Даже полноценная проверка квартиры перед покупкой на юридическую чистоту сделки не может стопроцентно гарантировать отсутствие рисков. Титульное страхование позволяет заемщику не потерять деньги полностью или частично, если сделка будет оспорена в суде», — уточнил юрист.

Страхование жизни и здоровья — это страховка на случай смерти, полной, а также частичной нетрудоспособности заемщика. Банки часто навязывают именно эту страховку, но они не имеют права отказывать в заключении кредитного договора, если клиент не оформляет ее (ст. 7 Закона от 21.12.2013 N 353-ФЗ), отметил партнер компании Lion Lex. Он подчеркнул, что не стоит думать, что данная страховка не нужна.

«В случае смерти заемщика наследники вместе с активами получают еще и его долги. Не редкость, когда банки требуют возврата долгов с несовершеннолетних наследников заемщика, у которых нет денег. Именно в подобной ситуации страхование жизни помогает решить проблему. Такая страховка защищает интересы как заемщика, так и банка. Заемщика она защищает от непредвиденных жизненных обстоятельств, банк — от бизнес-рисков», — уточнил юрист.

От чего защищает обязательная страховка

Страхованию подлежит именно сама конструкция, под защитой находятся фундамент, стены, полы, крыша, окна и входная дверь, подчеркнула Ольга Сулим. «Например, соседи затопили ванную комнату. Квартира от этого происшествия не исчезла, внешне никак не пострадала и пригодна для жилья. Такие случаи не относятся к страховым при обязательном страховании», — уточнила адвокат. Она пояснила, что страховой договор ипотечной недвижимости защищает от следующих случаев:

- пожара;

- взрыва газа;

- падения самолета (маловероятно, но возможно);

- стихийных бедствий (наводнения, землетрясения);

- незаконных действий третьих лиц.

«В страховании квартиры заинтересован не только банк, но и сам заемщик. Во-первых, кредитные организации могут значительно снизить процентную ставку, а некоторые даже снижают сумму первого взноса по ипотеке. Во-вторых, клиент получает гарантии, которые смогут защитить и семью, и самого заемщика от непредвиденных ситуаций», — подчеркнула Сулим.

Процедура страхования жилья

Оформление страховок происходит по-разному. Часто банки предлагают заключить договор со страховой компанией-партнером, но заемщик вправе отказаться и выбрать любую интересующую его страховую фирму, подчеркнул Сергунин. «Банки часто сообщают, что если отказаться от страхования в конкретной компании и обратиться к другому страховщику, процентная ставка будет увеличена. Но это неправда. Если заемщик страхуется в аккредитованной при банке компании, процентная ставка остается прежней», — прокомментировала юрист по недвижимости Дарья Коровина.

Список аккредитованных компаний всегда есть на сайте банка. Как правило, услуги в страховой компании, аккредитованной при банке, на 20–30% дешевле, отметила Коровина. По ее словам, страхование квартиры делается уже после подтверждения банком выдачи ипотечного кредита под конкретную квартиру. Делать страховку до одобрения квартиры банком не рекомендуется: если сделка не состоится, а страховку вы уже оплатили, придется потратить время, чтобы вернуть оставшиеся деньги из страховой компании», — уточнила юрист. По ее словам, лучше идти по алгоритму:

- одобрили квартиру в ипотеку;

- обзвонили несколько аккредитованных при банке страховых компаний;

- отправили в них оценочный альбом;

- получили информацию о стоимости страхового полиса и условиях страхования.

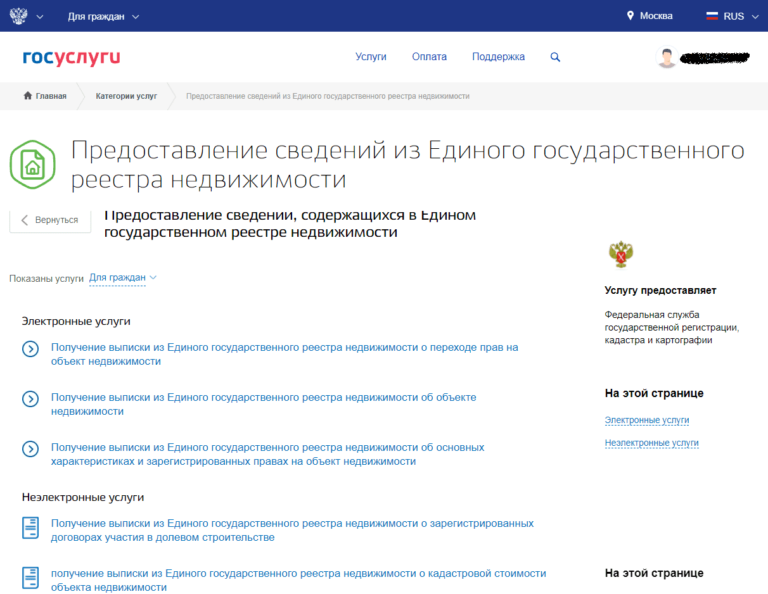

«Оценочный альбом делает оценщик на основании выписки из ЕГРН или свидетельства о праве собственности, поэтажного плана, экспликации, фотографий квартиры. Страховой агент на основании оценочного альбома делает расчет стоимости полиса», — пояснил Сергунин

Сейчас полисы практически всех компаний можно сделать в электронном виде — оплатить по ссылке, получить на почту. Если делать страхование в аккредитованной компании, то для сделки нужно приложить страховой полис и подтверждение оплаты, подчеркнула Коровина. По ее словам, все чаще эти документы клиент отправляет менеджеру банка в электронном виде. Страхование недвижимости можно оформить за два-три часа, пояснила юрист.

Важно учитывать, что вы не просто соблюдаете формальность и поэтому покупаете страхование квартиры. «При наступлении страхового случая заемщик ожидает, что страховщик выплатит возмещение, поэтому я рекомендую выбирать крупные страховые компании», — отметила юрист.

Стоимость страховки квартиры

Стоимость страховки рассчитывается, исходя из множества параметров. Как правило, она составляет примерно 0,1% от суммы ипотеки. «Но каждая квартира и все условия для человека индивидуальны, поэтому и стоимость страхования квартиры может отличаться. Для определения стоимости также учитываются регион, в котором находится квартира, площадь жилья, размер страховой защиты и срок действия полиса», — пояснил Баранов.

Чтобы узнать конкретную стоимость, лучше воспользоваться онлайн-калькуляторами или спросить напрямую у страхового агента.

Документы для страхования квартиры

Перечень необходимых документов зависит от требований страховой компании. Генеральный директор юридической компании «Достигация» Артем Баранов подчеркнул, в общем виде они выглядят так:

- паспорт;

- правоустанавливающие документы на квартиру;

- независимая оценка стоимости квартиры.

В зависимости от страховой организации пакет документов может немного отличаться, но выглядит он примерно так:

- паспорт;

- заявление на страхование квартиры, выдается непосредственно страховщиком;

- договор купли-продажи квартиры/договор аренды;

- выписка из ЕГРН на квартиру;

- независимая оценка квартиры;

- технический паспорт квартиры;

- выписка из домовой книги;

- документы, подтверждающие получение льготы.

Если хотите застраховать отделку квартиры, то в страховую организацию представляется описание имущества внутри квартиры, резюмировал Баранов.

Страхование жизни и здоровья при ипотеке: ответы на вопросы

При оформлении ипотеки многие соглашаются на все виды страхования, лишь бы одобрили заем. И лишь впоследствии задаются вопросами. В статье мы постараемся ответить на самые частые.

Саша – мать-одиночка. Бывший супруг с радостью помогает ей с детьми, платит алименты, но ипотеку ей приходится выплачивать самостоятельно. У нее часто возникают мысли о том, как можно сэкономить на займе. Возможно, стоит отказаться от страховых взносов, но она не уверена, поможет ли это.

Давайте вместе разберемся в этом вопросе.

Что такое страхование жизни и здоровья

Страховой полис – это документ, подтвержденный договором страхования между компанией и клиентом. Если человек застрахует свою жизнь, то в случае смерти его близкие родственники получат выплаты.

Например, если семья решит застраховать жизнь кормильца, в случае его гибели супруги и дети получат компенсацию, которой хватит на то, чтобы встать на ноги и оплатить счета. Та же схема работает при страховании здоровья.

Если речь идет о страховании жизни при оформлении ипотеки, то все выглядит немного иначе. Гибель заемщика означает, что ипотечные выплаты лягут не на его семью и близких людей, а на страховую компанию.

Таким образом ни банк, ни владельцы ипотеки не останутся в минусе. Поэтому финансовые учреждения обязывают клиентов оформлять страховку жизни наравне со страхованием недвижимости.

Страховка по ипотеке подбирается индивидуально. На сайте большинства банков есть калькулятор, с помощью которого можно рассчитать самые выгодные для вас условия.

Да, выплаты по страховке – это дополнительные расходы, но они окупаются. Кредиторы охотно снижают процентную ставку застрахованным лицам.

Зачем нужна страховка

Кто-то при заключении ипотечного договора может подумать, что страховку жизни навязывают сотрудники банка. До подписания бумаг будущий заемщик может испугаться суммы, которую ему предстоит выплачивать. Тогда он согласится на любое условие или предложение, которое снизит ставку. Уже после этого многие начинают задумываться: так ли необходим этот полис?

Существует только один вид страхования, который необходимо заключить, согласно закону, – это страхование имущества. От всего остального вы имеете полное право отказаться.

Существуют другие виды страховки:

- страхование здоровья и жизни;

- титульное страхование;

- страхование от недобровольной потери работы и проч.

От этих видов страхования вы имеете полное право отказаться. Другой вопрос заключается в том, что в вопросах крупных займов банк рискует: в случае смерти, оформления инвалидности или потери работы заемщика финансовая организация лишится средств. Именно поэтому часто предлагают более выгодные условия, если клиент застрахуется.

Саша поняла, что у нее не получится сэкономить, если она откажется от страховки. Теперь у нее появилось множество других вопросов. Когда она пришла к нам за ответами, то мы поняли, что можем помочь и другим заемщикам, которые оказались в такой же ситуации.

Можно ли оформить страхование здоровья и жизни после ипотеки

Этот вопрос стоит обсудить с банком, но, скорее всего, вам откажут в снижении ставки даже на 1%. Когда вы доказали свою надежность, учреждению не выгодно получать меньшие начисления.

Какое «наказание» ждет за просрочку платежа

Страхование жизни, здоровья, титула и прочего не обязательны. Но если вы подписали страховой договор на стадии оформления ипотеки, то придется его оплачивать. В случае просрочки банк, выдавший ипотеку, будет добавлять за каждый день примерно по половине процента от суммы ежемесячной выплаты.

Нужно ли страховать созаемщика

Нет, организации этого не требуют. Даже если страховка созаемщика может быть полезна, приобретение такого полиса не снизит ставку по ипотеке.

Где и как оформить полис

Такие услуги есть почти у всех финансовых учреждений, но не все могут предложить выгодною страховку по ипотеке. Вы не обязаны соглашаться на вариант, рекомендованный банком.

Ориентируйтесь на условия, которые выгодны лично вам. Самое главное – страховая фирма, которую вы выберете, должна быть одобрена банком, то есть аккредитована. В таком случае ипотека будет оформлена без каких-либо проблем.

Где и как продлить страховку

Можно продлить страховку жизни и здоровья на сайте компании, которая отвечает за ваш полис. Либо можно прийти в фирму самостоятельно, не забыв взять с собой паспорт.

Где хранятся документы

Сейчас все финансовые дела принято вести онлайн. Так и со страхованием жизни при ипотеке – бóльшую часть документов можно найти на сайте. Если понадобится, можно попросить менеджера распечатать нужные бумаги, или сделать это самостоятельно.

Поможет ли переоформление вернуть прежнюю ставку

Да. Если так получилось, что вы просрочили платеж, то вы все еще можете вернуть прежнюю ставку, если переоформите страховой полис.

Выгодно ли оформить страховку на весь срок займа

Выплаты по страхованию жизни и здоровья при ипотеке могут ударить по кошельку. Инфляция и кризис лишают заемщиков уверенности в том, что цена на страховку не поднимется.

Выход есть: оформление страховки на долгий срок. «Где дешевле, как сократить выплаты, что будет, если я не заплачу» – эти мысли больше не будут беспокоить заемщика. Тогда и размер выплат не будет изменяться на протяжении нескольких лет, и никакая политическая обстановка на это не повлияет.

Нужно ли заново заключать страховой договор при рефинансировании

Да, рефинансирование подразумевает заключение нового ипотечного договора, а значит, вместе с ним нужно будет заново оформлять и полис. Вполне возможно, что при этом вы не потеряете уже выплаченные деньги и получите перерасчет.

Можно ли вернуть деньги при досрочном закрытии ипотеки

Да. Как правило, страхование и ипотека работают по одной схеме. Новый договор – новый полис. При досрочном закрытии долга выплачивают не потраченные средства. То есть в случае оплаты страховки на пять лет и выплате займа за три года, вам вернут деньги за оставшиеся два.

Саша получила ответы на все свои вопросы. Перед окончанием срока страховой защиты она нашла более выгодную компанию и заключила договор на оставшийся период выплаты ипотеки.

Да, это всего несколько сэкономленных тысяч в год, которые невозможно сравнить со всей суммой долга. Но Саша всегда любила повторять, что копейка рубль бережет, а стабильность при страховке делает жизнь с ипотекой чуть легче.

Ипотечное страхование

Заемщики по жилищным кредитам при оформлении сталкиваются с необходимостью оформить ипотечное страхование – в основном, речь идет о полисах защиты недвижимости, жизни и титула. О том, что это такое, как работает и обязательно ли для покупки, поговорим сегодня.

Ипотечное страхование: понятие и виды

Страхование ипотечного кредита представляет собой оформление защиты заемщика от ряда неблагоприятных обстоятельств, которые могут возникнуть в процессе погашения ссуды. Ипотека заключается на долгий срок, поэтому банк стремится максимально защитить свои интересы, в том числе с привлечением капитала страховой компании тогда, когда это станет необходимым.

Нормативно страхование жизни и имущества при ипотеке регулируется рядом законов, в том числе ГК РФ, ФЗ № 102 «Об ипотеке (залоге недвижимости)», Законом № 4015-1 «Об организации страхового дела в Российской Федерации».

Три основных вида страхования при ипотеке

- страхование квартиры как предмета залога – единственный обязательный вид защиты, без которого оформить договор невозможно;

- страхование жизни для ипотеки требуют практически все банки, однако по закону этот полис обязательным не является;

- страхование титула – направлено на защиту права собственности покупателя, особенно актуально на вторичном рынке недвижимости.

Страхование квартиры

Покупка полиса страхования недвижимости по ипотеке обязательна на законодательном уровне на весь срок договора. Обычно полис заключается на год с ежегодной пролонгацией. Если страховку на очередной период не продлить, банк потребует досрочного возврата всей суммы по ипотеке, и закон будет на его сторону. Есть и другой вариант – купить полис на весь срок кредита и постепенно погашать его стоимость.

Страховая сумма по полису защиты недвижимости обычно соответствует телу кредита, от которого с учетом коэффициентов рассчитывается страховая премия. С уменьшением основного долга дешевеет и страховка. По согласованию со страховщиком можно расширить страховое покрытие на полную стоимость жилья. Это особенно актуально, если кредит берется только на оплату части недвижимости.

Риски по этому виду страхования охватывают целостность квартиры как объекта недвижимости – страховая компания защищает конструктивные элементы жилья (стены, перегородки, перекрытия). Внутреннюю отделку защитить тоже можно, но это дополнительная опция.

Внимание! Приобретая полис страхования квартиры, обратите внимание, кто является выгодоприобретателем. Это может быть сам заемщик или банк. Именно выгодоприобретатель получает страховую сумму в случае реализации риска.

Страхование жизни и здоровья

Все банки в качестве условия выдачи ипотеки называют страхование жизни ипотечного заемщика, называя его обязательным условием заключения договора. Однако по закону страховать жизнь и здоровье не обязательно. Другой вопрос, что при отсутствии такого полиса банк вправе поднять ставку по кредиту на 1-2 процентных пункта. Поэтому, решая вопрос о приобретении страховки жизни, нужно просчитать, что будет выгоднее – без полиса и с более высокой ставкой или ставку ниже, но с затратами на страхование.

Риски по этому страхованию связаны с жизнью и здоровьем заемщика. Охватывается, как правило:

- смерть заемщика;

- инвалидность;

- тяжелая болезнь;

- длительное нахождение на больничном.

В случае реализации риска страховая начинает погашать долг перед банком за заемщика – напрямую или через родственников (выгодоприобретателей).

Если с заемщиком что-то случится, а страховки не будет – груз ответственности по кредиту ляжет на родственников или наследников.

Титульное страхование

Актуально на вторичном рынке, когда юридическая история квартиры оставляет сомнения:

- продавец получил жилье по наследству и продает его в пределах 3-летнего срока с момента смерти наследодателя;

- квартира находилась под арестом непосредственно перед продажей;

- незадолго до оформления продажи с квартиры сняли залог третьего лица;

- недвижимость была приватизирована и в сделке не участвовали дети;

- жилье куплено с использованием материнского капитала, а доли в нем не выделены;

- не получено согласие супруга на продажу.

Во всех этих случаях есть повод предполагать, что сделка впоследствии будет отменена по иску заинтересованного лица – наследников, залогодателей, супругов, детей, которым не выделили в свое время доли. В случае отмены ДКП квартиру придется вернуть прежнему владельцу, а уплаченные деньги взыскивать через приставов еще долгое время.

Обезопаситься поможет титульное страхование. Страховая компания выплатит стоимость квартиры, если ее отберут через суд.

Важно! Для покупки новой квартиры титульное страхование бессмысленно, поскольку юридическая чистота сомнений не вызывает, а вероятность оспаривания такого ДКП стремится к нулю.

Комплексное страхование

Страхование ипотечного кредита выполняет защитную функцию, поскольку всегда присутствует вероятность возникновения непредвиденной ситуации, а страховка позволяет сохранить имущество клиента.

У каждого банка своя политика выдачи кредитов: одни могут требовать только страхование предмета ипотеки, а другие обязывают страховать еще и жизнь или здоровье заёмщика. Существует комплексный договор страхования здоровья, согласно которому страхуются все риски. В некоторых случаях это выгоднее, чем покупать отдельно полис на недвижимость и на здоровье.

Обязательно ли покупать страховку

По российскому закону обязательно покупать только полис ипотечного страхования, касающийся недвижимости – конструктивных элементов. Жизнь и здоровье страховать не обязательно, но банки применяют финансовые методы, стимулирующие граждан, а именно поднимают ставку по кредиту.

Титульное страхование имеет смысл приобретать, если квартира покупается на вторичном рынке и есть сомнения в юридической чистоте ее истории.

Как выбрать страховщика

Закон разрешает страхование в любой компании, имеющей лицензию на эту деятельность. Банки устанавливают дополнительные требования. Как правило, страховая компания должна быть аккредитована при банке – уточнить этот вопрос можно у своего ипотечного менеджера.

Банки предлагают страхование в их аффилированных компаниях (например, ООО СК «Сбербанк страхование жизни» — дочка Сбербанка), однако это не всегда выгодно. Заемщик вправе выбрать для себя наиболее выгодную страховку по собственному усмотрению.

Примерные тарифы ипотечного страхования

У отдельных банков условия и тарифы страхования могут отличаться, но все же прослеживаются общие сходства.

- Тариф по страхованию недвижимости составляет в среднем 0,3–1%. Каждая страховая компания применяет его в зависимости от стоимости и технического состояния имущества, срока страхования. Чем больше срок и страховая сумма, тем легче компания соглашается делать скидки. Если объект недвижимости в плохом состоянии, то при небольшом сроке кредитования и минимальной страховой сумме компания может применить самый высокий тариф.

- Отдельно происходит расчёт тарифа по страхованию жизни и здоровья. Чаще такие договоры компенсируют лишь риски наступления инвалидности или смерти заёмщика. Клиент вправе оформить страховку, покрывающую риски любой травмы или болезни, но в таком случае тариф будет выше. Средние расценки по страхованию жизни и здоровья на случай инвалидности или смерти составляют 1–3%. Тариф зависит от рода деятельности и возраста заёмщика. Для офисного сотрудника ставка будет минимальной, а работники опасных профессий страхуются по самому высокому тарифу.

- Существует комплексное ипотечное страхование стоимостью около 0,5-1%, так что можно существенно сэкономить.

Перед заключением договора клиенту нужно заполнить заявление с указанием всех данных, по которым страховая компания определяет тариф. Для страхования недвижимости потребуется предоставить технический паспорт на дом или квартиру.

Как сэкономить на страховке ипотеки

Чтобы сэкономить, нужно ознакомиться со всеми предложениями страховых компаний, а не только с теми, что предлагает дочерняя компания банка. Снизить страховую премию поможет увеличение срока кредита или снижение суммы основного долга.

Некоторые компании, например, «Ингосстрах», предлагают скидки при оформлении полиса онлайн. Электронный вариант страховки имеет ту же юридическую силу, что и бумажный.

К слову, на страхование жизни распространяется налоговый вычет. Можно вернуть 13% от суммы, уплаченной за полис, если выгодоприобретателем в нем указан сам заемщик, а не банк.

Продление страховки

Полис страхования ипотеки нужно продлевать ежегодно. Если этого не сделать, банк может применить штрафные санкции в соответствии с законом или договором. Самые серьезные последствия наступают при непродлении обязательного страхования конструктива (самой квартиры) – кредитор потребует досрочного возврата всей суммы по кредиту.

Если отказаться от страховки жизни, банк, скорее всего, повысит ставку по ипотеке. Этот момент должен быть прямо прописан в договоре. Если таких условий нет, то и последствий не будет.

Важно! Если в договоре прописано повышение ставки при отказе от страхования жизни, а возможности продлить его нет, рекомендуем урегулировать этот вопрос с банком в индивидуальном порядке. Возможно, кредитор пойдет заемщику навстречу и не станет повышать стоимость ипотеки – особенно, если есть документы, подтверждающие ухудшение жизненной ситуации.

Можно ли отказаться и вернуть страховую премию

От добровольного страхования (жизнь, здоровье, титул, внутренняя отделка квартиры или любые другие дополнительные опции) можно отказаться на законных основаниях. Последствия такого отказа зависят от момента подачи заявления на отказ:

- Указанием Банка России от 20.11.2015 № 3854‑У установлен «период охлаждении» — срок, в течение которого страхователь может отказаться от полиса без объяснения причин, и вернуть затраченные на него деньги в полном объеме. На сегодняшний день это 14 календарных дней с момента покупки страховки.

- Если заемщик решил отказаться от страховки во время действия договора, нужно читать соглашение. Как правило, возможности возврата страховой суммы в таких случаях нет, либо это становится невыгодным, ведь при возврате страховая компания удержит РВД – расходы на ведение дела.

- С 1 сентября 2020 года по новому закону заемщики получат возможность отказаться от страховки и вернуть часть средств по ней, если закроют ипотеку досрочно. Для этого нужно будет в течение 14 дней с даты погашения подать соответствующее заявление страховщику. Сейчас прямо такой возможности не предусмотрено.

- Если кредит закрыли в срок, а страхование не понадобилось, вернуть за него деньги не получится.

В любом случае потребуется оформить письменное заявление на отказ. Формы разрабатывает страховщик, но вы можете воспользоваться нашим вариантом – он подойдет для ипотеки.

Скачать образец заявления об отказе от страховки по ипотеке (все СК, все банки).

Если наступил страховой случай

При наступлении страхового случая выгодоприобретателем по договору ипотечного страхования, как правило, выступает банк — ему и производится выплата, размер которой не может быть больше страховой суммы. Если возмещение превышает остаток задолженности по кредиту, то разницу суммы выплачивают страхователю.

При наступлении страхового случая при ипотеке нужно оперативно уведомить страховую компанию – по телефону, в онлайн-чате, электронным письмом или лично в офисе. Это самое главное, откладывать уведомление нельзя, иначе в возмещении откажут. После этого нужно будет собрать документы и оформить заявление на страховую выплату. В течение 14 дней страховая начнет возмещение.

Если по факту страхового случая у сторон возникают разногласия, их нужно урегулировать путем переговоров или через суд. С вопросами вы можете обратиться к нашему дежурному юристу – консультации бесплатно!

В заключение

Страхование при ипотеке – гарантия стабильности и защита финансовых обязательств заемщика. Это актуально при долгом сроке ипотеки и нестабильной экономической обстановке в стране.

Клиент имеет возможность самостоятельно определить страховую компанию, а также выбрать банк, предоставляющий максимально выгодные условия кредитования ипотеки. Ипотечное страхование защищает как кредитора, так и клиента, повышает безопасность материального благополучия всех участников сделки.

Какие документы нужны для страхования при ипотеке?

Ипотека для большинства россиян является единственной возможностью стать владельцем собственного жилья. Однако для получения ипотечного кредита потребуется выполнить ряд требований банка и собрать немало документов. Для каждого вида страховки существует свой перечень документов. Рассмотрим для начала, какие виды ипотечного страхования существуют.

Все вопросы, связанные с ипотечным кредитованием, регламентируются законом ФЗ-№102 “Об ипотеке (залоге недвижимости)”. Согласно действующему законодательству обязательным является страхование только непосредственно объекта недвижимости, приобретаемого в ипотеку. Но чаще всего банки выдвигают к заемщику требования в виде дополнительных страховок.

Зачем требуется страхование при ипотеке?

Многие заемщики негативно относятся к идее страхования и предпочли бы избежать этих расходов. Однако разумно ли это? На самом деле страховка защищает интересы обеих сторон. Ипотечные кредиты являются долгосрочными. Как правило, это 10 и более лет. За этот период может случиться что угодно и с приобретаемой недвижимостью, и с самим заемщиком.

Страховой полис с одной стороны позволяет в непредвиденной ситуации, приведшей к возникновению финансовых проблем, заемщику максимально безболезненно выйти из нее. С другой стороны, банк таким образом защищает свои финансовые интересы и уменьшает риски. Поэтому, прежде чем отказаться от страхования по ипотеке крепко подумайте.

Виды страхования при оформлении ипотечного кредита:

- конструктив – страхование приобретаемого жилья; ; – требует подтверждения юридической чистоты приобретаемого объекта недвижимости.

Документы для страхования недвижимости

Поскольку страхование квартиры при ипотеке (или другого приобретаемого жилья) является обязательным по закону, начнем рассмотрение вопроса именного с него и выясним, какие документы нужны для оформления страховки.

Стандартно страховка жилья включает следующие страховые случаи, повлекшие повреждение или уничтожение залогового имущества:

- землетрясение;

- смерч, бури;

- пожар;

- ливень и наводнение;

- наезд на объект транспортного средства или падение летательного аппарата;

- незаконные действия третьих лиц.

В разных страховых компаниях требования к предоставляемому пакету документов для оформления страховки могут отличаться. Но есть и общие требования. Основной пакет включает следующий перечень документов:

- документ об оценке рыночной стоимости приобретаемого жилья;

- кадастровый паспорт;

- документ, подтверждающий право собственности;

- акт приема-передачи объекта.

Если квартира приобретается на первичном рынке, то основного пакета будет достаточно. При покупке квартиры на вторичном рынке банк может дополнительно затребовать:

- актуальная выписка из домовой книги;

- документы, подтверждающие отсутствие задолженности по коммунальным платежам;

- план дома (поэтажный);

- подтверждение законности проведенных перепланировок (если такие имеются).

Также предоставляется пакет документов непосредственно по личности заемщика:

- копия паспорта (все заполненные страницы);

- заявление на страхование;

- ипотечный кредитный договор;

- документы, подтверждающие источники и размер доходов;

- свидетельство о браке и согласие супруга на заключение сделки (нотариально заверенное);

- свидетельства о рождении детей.

Документы для страхования жизни и здоровья заемщика

Рассмотрим, какие документы нужны для страхования жизни и здоровья при ипотеке. Сразу отметим, что страховые компании не всегда требуют прохождения медицинского обследования или предоставления официальных документов о состоянии здоровья. Порой бывает достаточно заполнения анкеты, в которой заемщиком самостоятельно указывается информация о текущем состоянии здоровья, наличии хронических заболеваниях, хобби или работе, связанными с рисками для жизни, также предоставляются паспортные данные.

Но не стоит надеяться, что такой подход страховщика упростит процедуру получения страховых выплат в дальнейшем. Если при наступлении страхового случая будет выявлено, что заемщик указал ложную информацию при оформлении страховки, то выплаты будут отменены.

При заключении договора о страховании жизни и здоровья дополнительно страховщик может затребовать:

- прохождение предстраховой медицинской комиссии;

- выписку из истории болезни (если таковая была указана при заполнении анкеты);

- официальную справку об отсутствии наследственных, хронических и онкологических заболеваний;

- информацию о занятии видами спорта, являющимися травмоопасными.

Документы для титульного страхования

Зачем нужно страховать титул при оформлении ипотеки? Таким образом банк стремится обеспечить себе финансовую защиту в ситуации, когда заемщик может потерять право собственности на жилье. Подробнее о страховании титула можете почитать здесь.

Обозначим список документов, которые может затребовать страховая компания при оформлении титульной страховки.

- Актуальная выписка из ЕГРН.

- Выписка из домовой книги и поэтажный план, экспликация.

- Документально подтвержденная история перехода собственности на объект за последние 3 года.

- Заключение из органов опеки (в тех случаях, если в квартире были доли несовершеннолетних).

- Медицинские справки из психоневрологического диспансера о здоровье заемщика и всех участников сделки (супруга и т.д.). Данная информация необходима, чтобы исключить в дальнейшем вероятность признания сделки недействительной из-за постановки на учет по заболеваниям.

Большинство страховых компаний дает возможность своим клиентам продлевать страховые договора без подачи повторно полного пакета документов. Исключением могут выступать ситуации, когда отмечаются существенные изменения в здоровье заемщика или наступление его преклонного возраста. Также обновления требует заключение об оценке недвижимости. Срок актуальности этого документа – 10 лет.

Как выбрать лучший вариант страхования ипотеки?

Стоимость разных видов страхования имеет существенные отличия. Зависит она и от выбора страховой компании. Прежде чем заключить договор, проведите мониторинг цен и обязательно изучите отзывы о компании. Выбрать лучшую цену вам поможет калькулятор ипотечных страховок Prosto.Insure. Для расчета стоимости введите необходимые параметры в калькулятор и нажмите кнопку «Найти».

Общие факторы, оказывающие влияние на стоимость страхового полиса, таковы: