Возможен ли беспроцентный заем между юридическими лицами?

Может ли беспроцентный заем быть выдан другой организации?

Да, такая возможность предусмотрена Гражданским кодексом. Согласно ст. 808 ГК РФ, договор займа между юрлицами должен быть заключен на бумаге. Прописать об отсутствии процентов за денежный заем также обязательно, поскольку иначе по умолчанию плата за заем должна рассчитываться исходя из ставки рефинансирования на дату возврата займа или его части (п. 1 ст. 809 ГК РФ). Если же предметом договора выступают вещи, то такой договор будет считаться беспроцентным при отсутствии упоминания в нем об этом условии.

При оформлении таких сделок у бухгалтера встает вопрос о налоговых последствиях беспроцентного займа между юридическими лицами. Об этом в следующем разделе, где мы говорим только о соглашениях между независимыми друг от друга компаниями, теми, которые не попадают под условия ст. 105.1 НК РФ.

Как заключить договор денежного займа между юрлицами, рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите в Готовое решение.

Налоговые риски беспроцентных займов между независимыми организациями

Если у заимодавца есть полученные кредиты или займы, по которым он платит проценты, то налоговые органы могут посчитать неправомерным принимать в расходы такие проценты, так как средства полученного кредита пошли на выдачу беспроцентного займа. Такие решения налоговиков целесообразно оспаривать в суде, доказывая, что кредит был использован в других целях, а беспроцентный заем выдан из собственных средств. Примеры: не в пользу налогоплательщика постановление АС Северо-Западного округа от 01.07.2015 № Ф07-3688/15, положительное решение в постановлении ФАС Уральского округа от 14.01.2009 № Ф09-10027/08-С3.

Могут ли доначислить доход заимодавцу, рассчитав его из рыночной ставки по займам? Для независимых лиц НК РФ не содержит норм, обязывающих начислять абстрактный доход по беспроцентным займам между юридическими лицами, поэтому проблем у дающего заем быть не должно (письмо Минфина РФ от 11.08.2011 № 03-03-06/2/120).

Имеют ли право налоговики доначислить доход у заемщика-юрлица по аналогии с материальной выгодой от займа без процентов? В НК РФ для целей налога на прибыль понятия материальной выгоды от беспроцентного займа между юридическими лицами нет. Минфин также комментирует неправомерность подобных доначислений, например, в письме от 23.03.2017 № 03-03-РЗ/16846. Налоговые органы с этим подходом не спорят (письмо УФНС России по г. Москве от 22.11.2011 № 16-15/112957@). А вот беспроцентный заем между юридическим и физическим лицом, в том числе ИП, имеет свои налоговые нюансы в рамках начисления НДФЛ с материальной выгоды.

О налоговых последствиях беспроцентного займа узнайте в Типовой ситуации от КонсультантПлюс. Изучите материал бесплатно, получив пробный доступ к правовой системе.

Беспроцентный заем между юрлицом и физическим лицом

Операция, когда беспроцентный заем дает независимое физическое лицо организации, не повлечет за собой увеличение налоговой нагрузки ни на одну из сторон сделки. Беспроцентные займы между физическим и юридическим лицом, в том числе если в долг дает ИП, не увеличивают налогооблагаемый доход заемщика (см. поясняющие письма госорганов из предыдущего раздела). Для физических лиц НК РФ также не содержит никаких оснований для доначисления упущенного дохода.

Кроме того, сама сумма выданного или возвращенного займа не может быть признана доходом ни для какой стороны согласно подп. 10 п. 1 ст. 251 НК РФ. Это подтверждают и решения судов, например, постановление ФАС Уральского округа от 14.01.2009 № Ф09-10027/08-С3. То же касается и расходов: сумма выданного или возвращенного займа расходом не является (п. 12 ст. 270 НК РФ).

Налоговые последствия беспроцентных займов между взаимозависимыми лицами

Если сделка с беспроцентным займом осуществлена между организациями, которые взаимозависимы, то при этом возникают дополнительные налоговые последствия в связи с разделом V НК РФ.

Критерии взаимозависимости ищите здесь.

Если стороны сделки взаимозависимы, следующим шагом будет определение того, является ли эта сделка контролируемой.

Если сделка не попадает под критерии контролируемой, и стороны сделки — российские организации или граждане, то дополнительных налоговых рисков они не несут. Если же одной из взаимозависимых сторон является иностранное лицо, то такая сделка автоматически попадает под контролируемые (ст. 105.14 НК РФ, письмо Минфина РФ от 04.09.2015 № 03-01-11/51070), и для этого варианта — следующий раздел статьи.

ВНИМАНИЕ! С 01.01.2017 действует новое налоговое правило. Если осуществлена сделка с беспроцентным займом между взаимозависимыми юридическими лицами, которые зарегистрированы на территории РФ, или при участии граждан РФ, то она не признается контролируемой (подп. 7 п. 4 ст. 105.14 НК РФ).

Это означает, что заимодавец теперь в безопасности от доначисления дохода в виде процентов по рыночной ставке. В письме Минфина от 21.04.2017 № 03-12-11/1/24048 при этом комментируется, что нововведение действует и для договоров, заключенных ранее 01.01.2017, главное — что доходы и расходы по нему признаются после 01.01.2017.

Налоговые последствия беспроцентных займов при контролируемой сделке

Если выданный беспроцентный заем относится к контролируемой сделке, например, одна из сторон не является резидентом РФ, то в действие вступает ст. 269 НК РФ. При расчете налога на прибыль заимодавец должен учесть доход в виде неполученных процентов. Чтобы рассчитать величину процентов, необходимо учесть требования п. 1.1, 1.2 ст. 269 НК РФ. Фактический процент (ФП) по займу нужно сравнить с установленным интервалом (см. табл. ниже).

В рублях (место регистрации, жительства, налогового резидентства сторон — РФ)

МИН = 0%, МАКС = 180% ставки рефинансирования ЦБ РФ (для 2015 года), МИН = 75% до МАКС = 125% ключевой ставки ЦБ РФ (начиная с 01.01.2016)

Прочие займы в рублях

МИН = 75%, МАКС = 180% ставки рефинансирования ЦБ РФ (для 2015 года), МИН = 75% до МАКС = 125% ключевой ставки ЦБ РФ (начиная с 01.01.2016)

В евро (в китайских юанях, в фунтах стерлингов)

МИН = EURIBOR (SHIBOR, ЛИБОР) + 4%, МАКС = EURIBOR (SHIBOR, ЛИБОР) + 7%

В швейцарских франках или японских йенах

МИН = ЛИБОР + 2%, МАКС = ЛИБОР + 5%

В прочей валюте

МИН = ЛИБОР (в долларах) + 4%, МАКС = ЛИБОР (в долларах) + 7%

Займодавец может признать фактический доход по займу, если ФП>МИН. Заимополучатель может признать фактический расход по займу, если ФП<МАКС. Для беспроцентного займа ФП равен 0, поэтому налогооблагаемый доход считаем по минимальной ставке интервала (МИН), расход по полученному беспроцентному займу так и будет равен 0.

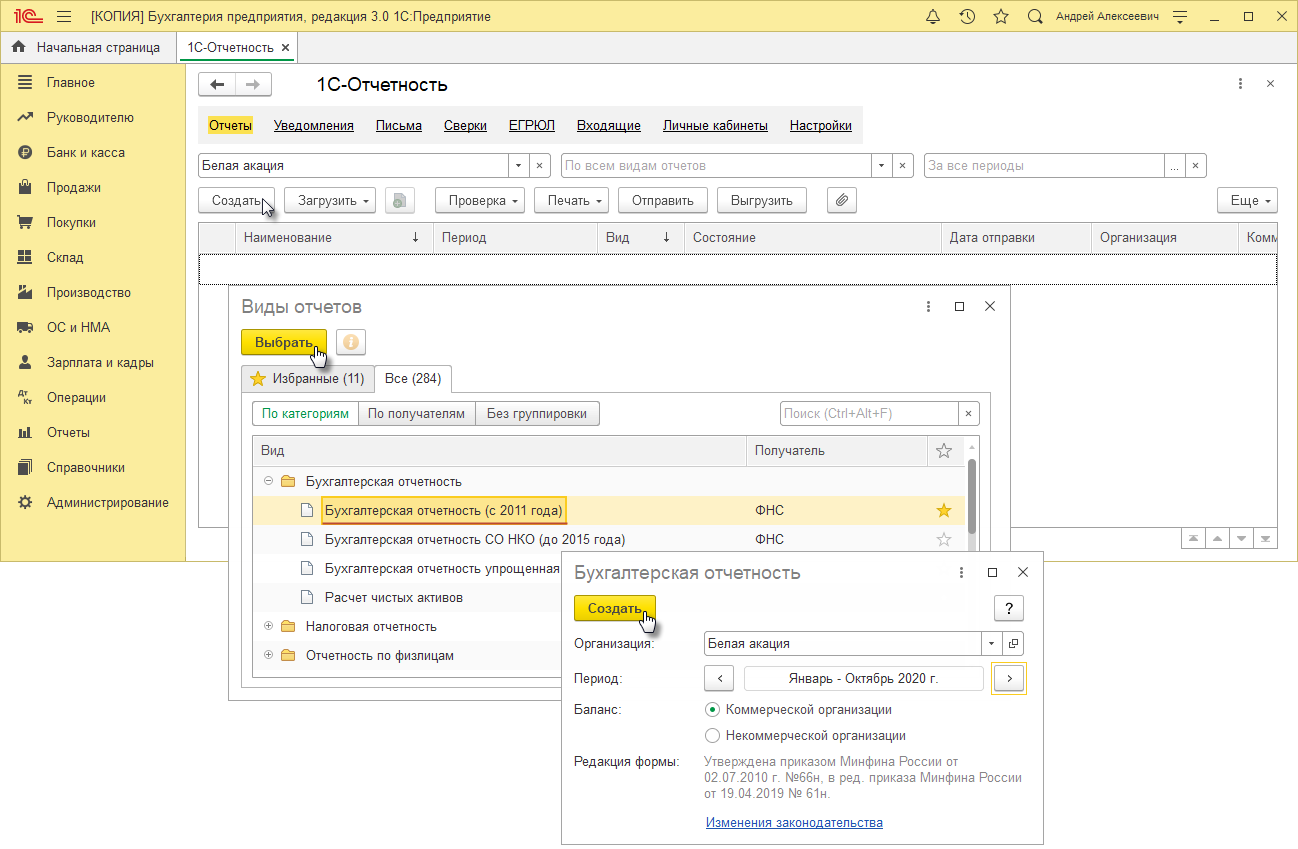

Бухгалтерские проводки по беспроцентным займам

Проводки по беспроцентному займу зависят от второй стороны сделки. Сотрудник получил беспроцентный заем — бухгалтерские проводки делаются с использованием счета 73. Если это стороннее физическое лицо, то счет 76. Если совершена сделка по беспроцентному займу между юрлицами, то также применяется счет 76. В проводках по выданному беспроцентному займу другой организации счет 58 использоваться не может, так как заем со ставкой 0 не является финансовым вложением. В таблице ниже перечислены возможные варианты бухгалтерского оформления операций по беспроцентному займу между юридическими лицами, а также с физическими лицами.

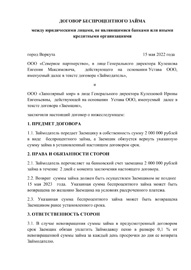

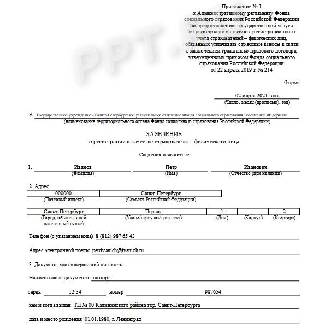

Договор займа между юридическими лицами

Заемные правоотношения подразумевают двухстороннее соглашение, в силу которого займодатель передает в собственность заемщику некую материальную ценность, обладающую родовым признаком. Заемщик, в свою очередь, обязуется вернуть займодателю эквивалентную материальную ценность в сроки, установленные договором.

Как правило, в качестве заемных средств выступают деньги в любой валюте, однако это могут быть и золотые слитки, бриллианты или биткоины. Основное юридическое свойство займа – это передача материальной ценности в собственность, которой заемщик может распоряжаться по своему усмотрению с условием возврата не той же ценности, которую он получил, а ее эквивалента – рублей, долларов или пуговиц.

Особенности договоров займа между юридическими лицами

Юридическое лицо – это организация, зарегистрированная в установленном законом порядке. Оно имеет право осуществления хозяйственной и предпринимательской деятельности и обладает собственностью, находящейся на ее балансе.

В силу этого любая финансовая операция юридического лица должна быть отражена в его бухгалтерских ведомостях. Это значит, что заемные средства должны быть проведены по бухгалтерскому балансу как заемщика, так и займодателя.

Поскольку деятельность любого юридического лица регламентируется не только законом, но и Уставом, для осуществления договора займа юридические лица должны соответствовать следующим критериям:

- иметь предоставленное законом право на осуществление заемных операций;

- не иметь уставных ограничений на заемные операции.

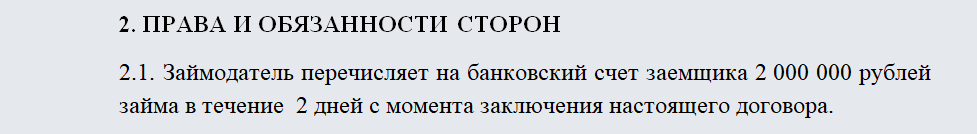

Обязательным условием займа для юридических лиц является перечисление заемных средств на банковский счет заемщика. То же правило действует и при возврате займа. То есть между юридическими лицами не может иметь места заем посредством наличных денег.

Единственное исключение из данного правила представляет вариант передачи наличных денег из кассы заемщика. Однако данная операция может быть осуществлена только путем проведения ее через кассовый аппарат и только в соответствии с правилами банка.

При выдаче денег через кассу в обязательном порядке должны быть составлены документы первичной бухгалтерской отчетности. Сумма, выдаваемая заемщику из кассы, не может превышать 100 000 рублей.

Содержание договора

Для договора займа между юридическими лицами предусмотрена простая письменная форма, не нуждающаяся в нотариальном удостоверении. Можно составить договор самостоятельно, а можно воспользоваться имеющимся на сайте шаблоном.

Тем, кто решил составить договор самостоятельно, следует знать, что содержание договора должно включать в себя обязательные реквизиты, а именно:

- наименование сторон договора, наименование их статуса и юридические адреса;

- наименование должностных лиц, подписывающих договор от имени юридического лица;

- четко выраженное наименование предмета договора, то есть займа того или иного вида материальных ценностей;

- условия возврата займа (с процентами или без процентов), дату полного возврата, периодичность возврата, если стороны договорились о поэтапном возврате;

- процентную ставку в случае, если стороны установили условие возврата с процентами;

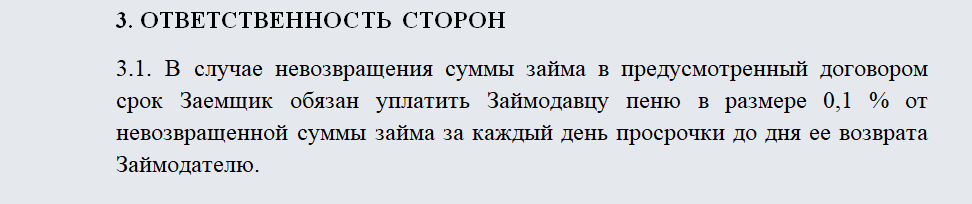

- санкции за нарушение условий договора;

- причины возможного расторжения или изменения договора;

- подписи участников договора и их реквизиты.

В качестве Приложения к договору может быть приложен график выплат, если стороны договорились о поэтапном возврате.

В соответствии со ст. 809 ГК РФ договор займа денег между юридическими лицами считается возмездным, если стороны не определили в самом договоре иное. То есть заем будет подразумевать начисление процентов за пользование заемными средствами.

Если стороны упустили в договоре пункт о процентной ставке, то договор будет считаться процентным, а ставка – начисляться исходя из ставки рефинансирования ЦБ.

Беспроцентным, в соответствии с той же ст. 809 ГК РФ, может считаться договор между юридическими лицами, по которому в качестве заемных средств выступают не деньги, а любые другие материальные ценности, объединенные родовыми признаками.

Следует помнить, что беспроцентные договоры займа между юридическими лицами всегда привлекают внимание налоговых органов, предполагающих, что сокрытие реальных процентных ставок является способом уйти от налогообложения.

Также в поле зрения налоговых органов попадут и те юридические лица, которые часто заключают договоры займа. Подобная практика дает налоговикам возможность заподозрить юридическое лицо в осуществлении незаконных кредитных операций.

Гарантии возврата

Способом обеспечения возврата является предоставление некоего имущества должника в залог.

В качестве залога могут выступать различные материальные ценности (товар, сырье, транспорт и т.д.) или права, которые по своей стоимости эквивалентны или более чем сумма займа. Залоговое имущество при этом должно являться собственностью должника.

Помимо залога в качестве гарантии возврата могут применяться:

- поручительство учредителей;

- поручительство акционеров;

- поручительство другого юридического лица.

Вопросы налогообложения по договорам займа

Прибыль от процентов по договору займа считается доходами юридического лица и подлежит налогообложению, то есть вопросов у налоговых органов не возникнет.

Если же заем был предоставлен на беспроцентной основе, то налоговики, безусловно, обратят внимание на договор и, возможно, попросят обосновать необходимость заключения безвозмездного договора.

Для того чтобы убедить налоговые органы в том, что заем действительно является беспроцентным и у сторон договора нет намерений уйти от налогообложения, следует доказать, что заем – это исключительно финансовая услуга деловому или стратегическому партнеру, которая принесет свои плоды в дальнейшей деятельности обоих юридических лиц.

Беспроцентный заем между юридическими лицами: особенности налогообложения

Заключение беспроцентного займа между организациями не влечет возникновения налогооблагаемых доходов и расходов (как и очевидных налоговых рисков) у обеих сторон сделки, в т.ч. и у взаимозависимых.

Обоснование вывода:

По договору займа одна сторона (заимодавец) передает или обязуется передать в собственность другой стороне (заемщику) деньги, вещи, определенные родовыми признаками, или ценные бумаги, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество полученных им вещей того же рода и качества либо таких же ценных бумаг (п. 1 ст. 807 ГК РФ).

Договор займа может быть как возмездным, то есть предусматривающим уплату процентов за пользование заемными средствами, так и безвозмездным, когда исполнение заемщиком обязательства ограничивается лишь возвратом долга, соответствующее условие должно быть согласовано в договоре — без такого условия договор считается возмездным, и заимодавец имеет право требовать с заемщика выплаты процентов (п. 1 ст. 809 ГК РФ).

Законодательством не ограничен круг лиц, которые могут выступать в качестве заимодавцев. Поэтому организация может получать займы как от других организаций, так и от граждан.

Соответственно, договор беспроцентного займа может быть заключен в том числе между юридическими лицами (включая коммерческие организации).

В силу положений пп. 1 и 4 ст. 421 ГК РФ граждане и юридические лица свободны в заключении договора. При этом условия договора определяются по усмотрению сторон, кроме случаев, когда содержание соответствующего условия предписано законом или иными правовыми актами (ст. 422 ГК РФ).

Налоговое законодательство также не содержит требований об установлении в договоре займа определенных процентных ставок и запрета на выдачу беспроцентных займов.

При этом налогоплательщики в рамках гражданско-правовых отношений при заключении сделок по предоставлению займа не обязаны руководствоваться в вопросах определения процентов по соответствующим долговым обязательствам положениями НК РФ (смотрите письма Минфина России от 09.02.2016 N 03-01-18/6665, от 08.12.2015 N 03-01-18/71731, от 15.07.2015 N 03-01-18/40737).

Статьей 269 НК РФ установлено, что под долговыми обязательствами понимаются кредиты, товарные и коммерческие кредиты, займы, банковские вклады, банковские счета или иные заимствования независимо от способа их оформления. По долговым обязательствам любого вида доходом (расходом) признаются проценты, исчисленные исходя из фактической ставки, если иное не установлено ст. 269 НК РФ.

Как следует из положений ст. 269 НК РФ, если договор займа не отвечает признакам контролируемой сделки, то доход (расход) в виде процентов по такому договору признается для целей налогообложения прибыли исходя из фактической процентной ставки, иначе говоря, из ставки, которая предусмотрена договором, без каких-либо ограничений, включая ставку 0%.

В отношении сделок, признаваемых контролируемыми, ст. 269 НК РФ установлены особые условия признания процентов для целей налогообложения прибыли.

Напомним, в соответствии с п. 2 ст. 105.14 НК РФ контролируемой признается сделка между взаимозависимыми лицами, местом регистрации либо местом жительства, либо местом налогового резидентства всех сторон и выгодоприобретателей по которой является РФ, если имеет место хотя бы одно из обстоятельств, указанных в этой норме, соблюдаются суммовые критерии, которые предусмотрены п. 3 ст. 105.14 НК РФ, и сделка не входит в перечень сделок, не признаваемых контролируемыми согласно п. 4 ст. 105.14 НК РФ.

В свою очередь, с 1 января 2017 года сделки по предоставлению беспроцентных займов между взаимозависимыми лицами, местом регистрации либо местом жительства всех сторон и выгодоприобретателей по которым является РФ, не признаются контролируемыми (подп. 7 п. 4 ст. 105.14 НК РФ (норма введена Федеральным законом от 30.11.2016 N 401-ФЗ), информация Федеральной налоговой службы от 29.12.2016 «С 1 января расширен перечень сделок, не признаваемых контролируемыми»)*(1).

Требования к месту регистрации (месту жительства) в данной норме установлены в отношении лиц, являющихся участниками таких сделок, которые определяются с учетом норм ГК РФ, в том числе:

п. 1 ст. 807 ГК РФ — в части сторон сделки по предоставлению беспроцентных займов между взаимозависимыми лицами;

п. 1 ст. 430 ГК РФ, в соответствии с которым возможно заключение договоров в пользу третьих лиц, — в части выгодоприобретателей по этим сделкам (письма Минфина России от 25.05.2018 N 03-12-11/1/35711, от 15.12.2017 N 03-12-11/1/86030).

Положения подп. 7 п. 4 ст. 105.14 НК РФ применяются к внутрироссийским сделкам по предоставлению беспроцентных займов, доходы и (или) расходы по которым признаются в соответствии с главой 25 НК РФ после 1 января 2017 года, вне зависимости от даты заключения соответствующего договора или дополнительного соглашения к нему, в соответствии с которым установлен беспроцентный характер займа (письма Минфина России от 05.02.2018 N 03-12-11/1/6568, от 13.10.2017 N 03-12-11/1/67157, от 28.04.2017 N 03-12-11/1/26008, от 27.04.2017 N 03-12-11/1/25686, от 21.04.2017 N 03-12-11/1/24048, письмо ФНС России от 13.04.2017 N ЕД-4-13/6968@).

Следовательно, в рассматриваемой ситуации, когда и заемщик и заимодавец являются резидентами РФ, сделки по предоставлению беспроцентных займов контролируемыми не являются, даже если стороны будут признаны взаимозависимыми.

При этом в случае совершения сделки по предоставлению беспроцентного займа (исходя из ставки ноль процентов), не признаваемой контролируемой в соответствии с НК РФ, применяются положения абзаца третьего п. 1 и п. 1.1 ст. 269 НК РФ. Соответственно, по указанным сделкам проценты признаются доходом у заимодавца согласно абзацу второму п. 1 ст. 269 НК РФ, то есть исходя из фактической ставки. Если ставка по займу предусмотрена в размере ноль процентов, то доход в виде процентов по такому долговому обязательству отсутствует (письмо ФНС России от 15.02.2018 N СД-4-3/3027@).

В соответствии со ст. 41 НК РФ доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая в соответствии с главами «Налог на доходы физических лиц», «Налог на прибыль организаций» НК РФ.

Порядок определения материальной выгоды и ее оценки при получении беспроцентного займа главой 25 «Налог на прибыль организаций» НК РФ не установлен.

Таким образом, не возникает налогооблагаемого дохода от беспроцентного пользования заемными средствами и у организации-заемщика, поскольку главой 25 НК РФ такого вида дохода не предусмотрено (письма Минфина России от 23.03.2017 N 03-03-РЗ/16846, от 24.03.2017 N 03-03-06/2/17311, от 28.08.2018 N 03-12-11/1/61109, от 19.01.2018 N 03-03-06/1/2773, от 31.03.2021 N 03-12-11/1/23489, от 15.06.2020 N 03-12-11/1/51127).

Кроме того, предоставление, получение и возврат денежного займа не образуют объекта обложения НДС (подп. 1 п. 3 ст. 39, подп. 1 п. 2 ст. 146 НК РФ).

То есть совершение сделки по предоставлению беспроцентного займа одним юридическим лицом другому (в данном случае — организации) не влечет возникновения налогооблагаемых доходов и расходов у обеих сторон договора займа.

К сведению:

В обязанности налоговых органов входит осуществление контроля за соблюдением налогового законодательства (включая обязанность уплачивать законно установленные налоги), в том числе посредством выездных и камеральных налоговых проверок (п. 1 ст. 23, п. 1 ст. 32, п. 1 ст. 82, ст. 87 НК РФ). В частности, в рамках указанных мероприятий производится доказывание обстоятельств, предусмотренных п. 1 ст. 54.1 НК РФ, и (или) факта несоблюдения условий, предусмотренных п. 2 ст. 54.1 НК РФ (п. 5 ст. 82 НК РФ, письмо ФНС России от 30.11.2018 N ЕД-4-2/23197).

Пунктом 1 ст. 54.1 НК РФ установлен запрет на уменьшение налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога в результате искажения сведений о фактах хозяйственной жизни (совокупности таких фактов), об объектах налогообложения, подлежащих отражению в налоговом и (или) бухгалтерском учете либо налоговой отчетности налогоплательщика.

Как сообщается в письме ФНС России от 31.10.2017 N ЕД-4-9/22123@, содержащем рекомендации по применению положений ст. 54.1 НК РФ (доведенные до нижестоящих налоговых органов), эта статья направлена на предотвращение использования «агрессивных» механизмов налоговой оптимизации (умышленное искажение сведений о сделках, о налоговой базе, действия, направленные исключительно на неуплату налогов, т.е. фиктивные сделки и т.п.).

При этом в рекомендациях по применению указанной статьи ФНС напоминает, что положения НК РФ не ограничивают само право налогоплательщиков проводить свои хозяйственные операции так, чтобы налоговые последствия были минимальными, однако в избранном налогоплательщиком варианте сделки (операции) не должно присутствовать признака искусственности, лишенной хозяйственного смысла. Кроме того, налоговый орган не вправе настаивать на том, что налогоплательщик должен был выбрать тот или иной вариант построения хозяйственных операций. Смотрите письмо ФНС России от 31.10.2017 N ЕД-4-9/22123@. Совсем недавно ФНС России направила в нижестоящие территориальные органы еще одно обширное письмо от 10.03.2021 N БВ-4-7/3060@, в котором обобщила правовые позиции и дала рекомендации по применению ст. 54.1 НК РФ.

При установлении обстоятельств, свидетельствующих, что основной целью заключения налогоплательщиком сделки (операции) являлось не получение результатов предпринимательской деятельности, а получение налоговой экономии, налоговые органы должны доказать, что такая сделка (операция) не имеет какого-либо разумного объяснения с позиции хозяйственной необходимости ее заключения и совершения, а имеет своей целью лишь уменьшение налоговых обязательств и (или) является частью схемы, основной целью которой является уменьшение налоговых обязательств.

Таким образом, одним из ключевых моментов в целях применения п. 1 ст. 54.1 НК РФ является умышленное (сознательное) противоправное искажение налогоплательщиком сведений (п. 2 ст. 110 НК РФ). При доказанности умышленности действий налогоплательщика, направленных на неуплату налога, налоговые обязательства, возникшие в результате таких действий, корректируются в полном объеме (письмо ФНС России от 16.08.2017 N СА-4-7/16152@). Кроме того, для исключения рисков доначисления налога основной целью предоставления беспроцентного займа не должна быть неуплата налога (подп. 1 п. 2 ст. 54.1 НК РФ).

В связи с этим с полной уверенностью об отсутствии каких-либо иных налоговых рисков при предоставлении беспроцентного займа взаимозависимому лицу утверждать не приходится. Тем не менее при наличии деловой цели предоставления займа такие риски будут являться минимальными.

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Договор беспроцентного займа;

— Энциклопедия решений. Сделки, не признаваемые контролируемыми;

— Вопрос: Сделка беспроцентного займа между взаимозависимыми лицами (ответ службы Правового консалтинга ГАРАНТ, апрель 2021 г.);

— Вопрос: Предоставление беспроцентного займа (ответ службы Правового консалтинга ГАРАНТ, август 2020 г.).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Семенова Наталья

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член ассоциации «Содружество» Мельникова Елена

12 августа 2021 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

*(1) Напрямую в п. 2 ст. 105.1 НК РФ в качестве взаимозависимых не указаны юридические лица, учредителями (директорами) которых являются брат и сестра. В то же время суд может признать лица взаимозависимыми по иным основаниям, не предусмотренным п. 2 ст. 105.1 НК РФ, если отношения между этими лицами обладают признаками, указанными в п. 1 ст. 105.1 НК РФ (п. 7 ст. 105.1 НК РФ, письмо Минфина России от 23.01.2015 N 03-01-18/1989).

Так, Девятый ААС в постановлении от 27.08.2013 N 09АП-24956/13 признал взаимозависимость организаций через их руководителей, являющихся родными братом и сестрой (ФАС Московского округа в постановлении от 13.11.2013 N Ф05-14072/13 по делу N А40-2784/2013 подтвердил данную взаимозависимость).

Договор займа между юридическими лицами

Вопрос клиента о договоре займа между юридическими лицами

Заключили договор займа между двумя юридическими лицами (ООО). В компании заемщика два учредителя.

Требуется ли согласие одного из учредителей при оформлении займа?

Что делать, если ООО не возвращает деньги?

Коротко о договоре займа между юридическими лицами

Договор займа рассматривается в статье 807 Гражданского кодекса РФ.

Заем – вид отношений, в рамках которых одна сторона передаёт другой деньги, вещи или ценные бумаги, а вторая сторона обязуется возвратить их или их эквивалент через определенное время.

Договор займа между юридическим лицами считается заключенным с момента передачи. Если договор был подписан, но фактически передача не была совершена, договор официально считается незаключенным.

Договор займа между юридическими лицами заключается только в письменной форме, в то время как физические могут заключить его в устной форме, если сумма не превышает 10 000 рублей.

Договор займа между юридическими лицами: важные условия

Проценты по договору займа между юридическими лицами

Заем может предоставляться как под проценты, так и без них:

- Размер процентов обычно прописывается в договоре займа. Если же они не были оговорены, то их расчет производится исходя из ключевой ставки Центробанка.

Порядок выплаты процентов оговариваться сторонами и прописывается в договоре займа. Это может быть ежемесячная, квартальная или иная выплата.

- Беспроцентные займы, если иное не оговорено в договоре, заключаются на сумму, не превышающую 100 000 рублей, либо при передачи вещи.

Срок договора займа между юридическими лицами должен быть ясно прописан, иначе заем должен быть возвращен в месячный срок с момента предъявления требований.

Согласие учредителей при заключении договора займа

По общему правилу, для заключения договора займа согласие учредителей не требуется. Однако если этот пункт заложен в Уставе ООО, то таким согласием придётся заручиться.

Также согласие учредителей может потребоваться, если заем будет подпадать под понятие крупной сделки или сделки с заинтересованностью. Под сделками подразумеваются все сделки, которые направлены на покупку, отчуждение или передачу имущество.

Что делать: ООО не возвращает заем?

Если юридическое лицо не возвращает заем, то сначала следует попытаться решить спор в досудебном порядке, направив ему соответствующую претензию.

Отметим, ни учредители, ни управляющее лицо не отвечает по сделкам, заключённым от имени ООО.

Правда, если в отношении ООО была открыта процедура банкротства, и было установлено, что именно по вине действий руководителя либо учредителя предприятие оказалось в такой ситуации, эти лица могут быть привлечены к субсидиарной ответственности.

Судебная практика по взысканию задолженности по договору займа между юридическими лицами

АО обратилось в суд с иском к ООО о взыскании задолженности по договорам займов.

При обращении в суд истец апеллировал к 309, 310, 807 и 810 статьям Гражданского кодекса РФ.

В ходе судебного заседания было установлено, что между АО и ООО был заключен договор займа в 2007 году на общую сумму более 15 миллионов рублей. Согласно заключенному договору, заемщик обязан был выплачивать заимодавцу проценты за пользование денежными средствами. Расчет процентов исходил из годовой ставки, уплата должна была состояться по истечении календарного года вместе с окончательным расчетом по займу.

В 2007 году сторонами заключается второй договор займа на сумму более 10 миллионов рублей. Условия начисления процентов и расчёта по договору идентичны условиям по первому договору.

Через год стороны заключили дополнительные соглашения к указанным договорам займа об увеличении процентной ставки.

В 2008 году между сторонами заключён новый договор займа на общую сумму более, чем 13 миллионов рублей, с выплатой процентной ставки равной 11% годовых с момента получения денежных средств до момента полного расчета по договору.

Согласно дополнительным соглашениям, заёмщик обязался возвратить займы в срок до окончания первого полугодия 2009 года, при этом процентная ставка возросла до 12,5% на остаток задолженности.

В 2012 году стороны опять заключают соглашение о предоставлении займа в размере более чем 13 миллионов рублей под 10,5% годовых.

В ходе судебного заседания было выяснено, что истцом свои обязательства были исполнены путем перечисления безналичным путём денежных средств на сумму более, чем 38 миллионов рублей.

Ответчик в свою очередь обязательства по возврату займов не исполнил. Претензии, направленные в его адрес, оставил без рассмотрения.

Решение: Суд, рассмотрев материалы дела, сослался на п.1 ст. 807 Гражданского Кодекса и пояснил, что договор считается заключенным с момента передачи денег или других вещей.

Согласно пунктам 1 и 2 статьи 809 ГК РФ заимодавец имеет право на получение с заемщика процентов на сумму займа в размере и на условиях, указанных в договоре.

Сумма займа считается возвращенной в момент передачи ее заимодавцу или с момента поступления денежных средств на его расчётный счёт. Момент передачи денежных средств должен быть зафиксирован. Если денежные средства передаются наличными, должен быть составлен акт, подписанный обеими сторонами, а что отражается в бухгалтерских документах.

Односторонний отказ от исполнения обязательства не допускаются, если иное не оговорено в договоре и не изменено действующим законодательством.

На основании изложенного судом признаны исковые требования истца.

В данном случае со стороны ответчика возражений не было. Суть дела очевидна.

Важно при заключении договора займа между юридическими лицами

Договор займа между юридическими лицами должен предусматривать различные варианты развития событий и защищать Ваши интересы. В противном случае, при возникновении спора суд будет не в праве решить Вашу проблему.

Нарушение процедуры подписания договора займа или ошибочное его составление влечет за собой негативные правовые последствия, вплоть до потери денежных средств и даже всего бизнеса.

Обращайтесь к юристам ЭНСО для составления договора займа между юридическими лицами:

- Проведем аудит договора займа, внесем поправки в соответствие с действующим законодательством.

- Внесем пункты, максимально защищающие Ваши интересы.

- Проанализируем правоспособность сторон, с целью исключения признания сделки недействительной.

- Проведем юридический анализ предмета договора.

Подготовка и заключение договоров будет проходить под Вашим контролем – сразу оговорим все нюансы, озвучим конечную стоимость, посоветуем лучшие решения для сделки.

Клиенты выбирают ЭНСО:

- 15 лет на рынке – решаем нестандартные задачи клиента

- Более 1000 успешных проектов – оперативно и эффективно решим Вашу проблему

- Соответствуем высоким стандартам юридических услуг–договор займа между юридическими лицами будет составлен в соответствие с действующим законодательством, на основе богатой юридической практики ЭНСО.

Ответим на вопросы

Звоните по тел. +7 (343) 384-87-33

Пишите на Этот адрес электронной почты защищён от спам-ботов. У вас должен быть включен JavaScript для просмотра.