Счет 51 в бухгалтерском учете: значение, проводки и примеры

51 позиция Плана счетов необходима для того, чтобы обобщить сведения о наличии и перемещении денежных ресурсов в национальной валюте РФ по депозитам до востребования компаний, которые открыты в коммерческих банках.

В дебетовой части следует записывать поступления финансовых ресурсов на депозит до востребования организации, на имя которой этот депозит был открыт. В свою очередь, кредитовая часть содержит данные по списанию ресурсов.

Если по какой-то причине та или иная сумма была неверно отражена по дебету либо кредиту, и это было выявлено при проверке выписок из банка, то такие суммы записываются на 76 позицию, получившую название «Расчеты с разными дебиторами и кредиторами».

Отражение сумм по дебетовой и кредитовой частям обозначенной позиции происходит на базе выписок, получаемых из банка, и прилагаемых к ним платежных документов.

Что касается аналитики, то ее следует вести по каждому банковскому депозиту до востребования компании отдельно.

Существующие виды расчетов

Итак, при открытии банковского депозита между компанией и кредитным учреждением подписывается договор банковского счета, по которому последний обязуется принимать и осуществлять прием поступающих на имя клиента финансовых ресурсов, выполнять поручения владельца счета по списанию денежных ресурсов со счета либо их выдаче, а также выполнять другие операции по счету. За кассовое и расчетное обслуживание клиентов банк получает комиссионное вознаграждение.

В зависимости от того, какой порядок расчетов был выбран между контрагентами по той или иной сделке, выделяют наличные и безналичные расчеты. В первом случае используются финансовые ресурсы в натуральной форме, т.е. в виде банкнот. Что касается безналичных платежей, то они осуществляются по счетам, открытым в кредитной организации.

Если говорить о гражданах РФ, то эта категория не имеет никаких ограничений в выборе порядка осуществления платежей. А вот с юридическими лицами и ИП дело обстоит несколько иначе. Так, в соответствии с действующим законодательством в каждой проводимой сделке лимит расчетов с применением наличных денежных средств на сегодняшний день составляет 60,0 тыс. р.

Гражданский кодекс РФ и другие нормативно – правовые акты, регулирующие банковскую деятельность, допускают применение четырех ключевых форм безналичных платежей:

- расчеты с применением платежных поручений, когда по поручению владельца счёта денежные средства в пределах остатка на нем переводятся в пользу контрагента, который может обслуживаться в том же либо ином финансово- кредитном учреждении;

- аккредитивная форма расчетов;

- инкассовая форма;

- расчеты чеками.

Типовые бухгалтерские записи

Подавляющее число транзакций по 51 позиции представляют собой расчеты между покупателями и поставщиками, которые осуществляются в соответствии с заключаемыми договорами. При этом, типовые бухгалтерские записи по подобным операциям выглядят следующим образом:

Кт 62 – зачисление средств за поступившие товары либо оказанные услуги;

Кт 60 – возврат ранее оплаченных средств от поставщиков;

Кт 43 – зачисление средств, поступивших за транспортировку товаров;

Кт 76 – поступление средств о прочих контрагентов;

Кт 51 – оплата поставщикам и подрядчикам за полученные товары либо услуги;

Кт 90 – зачисление выручки от реализации товаров либо услуг и т.д.

Практический пример

Представим ситуацию, при которой некое ООО приняло решение перевести на депозит свободные денежные средства в размере 3,0 млн. р. сроком на 1 год. Процентная ставка по депозиту составляет 11,2% годовых, при этом осуществляется капитализация процентов. Помимо того, с расчетного счета компании были сняты средства в размере 45, 0 тыс.р., которые предназначены на внутрихозяйственные расходы.

В данной ситуации все эти операции будут отражаться в бухгалтерском учете следующим образом:

Кт 51 – 3,0 млн.р., перечисление денежных средств на депозит;

Кт 55.03 – 34,5 тыс.р., начисленные проценты по депозиту;

Кт 55.03 – 34,5 тыс.р., зачисление начисленных процентов на расчетный счет;

Кт 55.03 – 3,0 млн.р., возврат финансовых средств с депозита;

Кт 51 – 45,0 тыс.р., сняты средства с депозита до востребования компании.

Заключение

Таким образом, 51 счет играет огромную роль для получения объективной картины об объемах оборотов денежных средств по расчетному счету компании, а также позволяет отслеживать исполнение обязательств по договорам с контрагентами компании.

Счет 66 в бухгалтерском учете — проводки и субсчета

Счет 66 в бухгалтерии: активный или пассивный и другие его черты

Согласно Плану счетов бухучета, который утвержден приказом Минфина РФ от 31.10.2000 № 94н, на счете 66 учитываются расчеты, относящиеся к одолженным средствам (кредитам и займам, в т. ч. полученным посредством размещения облигаций и получения векселей, которые с дисконтом оплачивает банк), имеющим срок возврата не более одного года. Здесь же должны отражаться начисляемые по заемным средствам проценты.

Активным или пассивным является счет 66? Поскольку на нем ведут учет задолженности перед контрагентами, предоставившими организации средства в долг (т. е. на нем постоянно присутствует кредитовое сальдо), он относится к числу пассивных. Однако на счете 66 возможно наличие и дебетового остатка для ситуаций, когда заемные средства возвращены в большей сумме или произошла переплата процентов. В бухбалансе в этом случае данные по задолженности придется развернуть, отразив дебетовый остаток в активе этого отчета.

Перечня обязательных субсчетов для счета 66 в Плане счетов бухучета не содержится. Определить их количество, последовательность и номера придется самостоятельно, исходя из того, что применяемая по счету аналитика должна давать раздельные данные:

- по видам заемных средств с выделением среди них не оплаченных в срок и тех, данные о которых потребуют включения в сводную бухотчетность;

- контрагентам;

- рассчитываемым процентам.

О нюансах расчета и учета процентов по кредиту читайте в материале «Начислены проценты по краткосрочному кредиту — проводка».

Например, могут применяться такие субсчета:

- 66-1 — для рублевых кредитов;

- 66-2 — для процентов по рублевым кредитам;

- 66-3 — для рублевых займов;

- 66-4 — для процентов по рублевым займам;

- 66-5 — для займов по облигациям;

- 66-6 — для учета дисконтных векселей;

- 66-21 — для валютных кредитов;

- 66-22 — для процентов по валютным кредитам;

- 66-23 — для валютных займов;

- 66-24 — для процентов по валютным займам.

При этом в полном названии субсчета должно присутствовать слово «краткосрочные». То есть, например, счет 66.03 в бухгалтерском учете, ведущемся в программе «1С», будет называться «Краткосрочные рублевые займы» или «Краткосрочные займы в рублях».

Средства, полученные в долг в валютных суммах, потребуют ведения их учета в двух валютах: той, в которой выдан кредит или заем, и в рублях.

ПРИМЕР от КонсультантПлюс:

Организация приобрела дорогостоящее производственное оборудование, требующее монтажа. Стоимость оборудования равна 12 млн руб. (в том числе НДС по ставке 20% — 2 млн руб.). Работы по монтажу оборудования составили 828 тыс. руб. (НДС по ставке 20% — 138 тыс. руб.). Оборудование поступило в июле. В августе был завершен монтаж оборудования, в этом же месяце оно было введено в эксплуатацию.

Для этих целей был взят кредит в размере 9 млн 125 тыс. руб. под 20% годовых сроком на 3 месяца. Читайте продолжение примера, получив пробный демо-доступ к системе К+. Это бесплатно.

Бухгалтерские проводки, типичные для счета 66

Наиболее часто по счету 66 в бухгалтерии используются проводки:

- Дт 51 (50, 52) Кт 66 — поступление заемных средств (в т. ч. при продаже облигаций);

- Дт 91 (08, 15) Кт 66 — отражение процентов, начисляемых по ним;

- Дт 66 Кт 51 (50, 52) — уплата процентов;

- Дт 66 Кт 51 (50, 52) — возврат средств, бравшихся в долг;

- Дт 91 Кт 66 и Дт 66 Кт 91 — начисление курсовых разниц по средствам, полученным в долг в валюте;

- Дт 66 Кт 62 — взаимозачет для ситуации, когда за счет долга по кредиту гасится задолженность контрагента по отгрузке.

Если облигации продаются по цене, отличающейся от номинала, то к основной проводке по их реализации (Дт 51 Кт 66) возникнут дополнительные:

- при более высокой стоимости — Дт 51 Кт 98, на разницу в ней, которая затем при погашении займа, полученного таким способом, будет учитываться проводкой Дт 98 Кт 91 в отношении каждой из облигаций;

- при более низкой — Дт 91 Кт 66, которая также будет возникать в момент погашения займа по каждой из облигаций.

В случае получения кредита в виде оплаченного банком векселя должника он на счете 66 отразится на сумму, переведенную банком (Дт 51 Кт 66). При этом долг контрагента закроется на сумму, включающую дисконт, удержанный банком (Дт 76 Кт 62). Сумма дисконта будет учтена в расходах (Дт 91 Кт 76). А сумма фактически выданного кредита спишется после информации банка о том, что должник погасил вексель (Дт 66 Кт 76).

О том, как на счете 66 отражают товарный кредит, читайте в статье «Порядок отражения товарного кредита в бухгалтерском учете».

Итоги

На счете 66 учитывают средства, полученные в долг на срок, не превышающий одного года. Здесь же нужно показывать операции в части начисленных по ним процентов. Количество и номера субсчетов, открываемых к счету, устанавливают самостоятельно с учетом требований к организации необходимой аналитики (по видам взятых в долг средств и контрагентам). По одолженным валютным средствам учет ведут в двух валютах (валюте договора заимствования и в рублях) с начислением курсовых разниц.

Дебет 76 кредит 91 означает – Финансовый журнал

Проводки по бухгалтерскому счету 76: особенности, нюансы. Счет 76 в учете претензий, расчетов по страхованию, комиссии, лизинге, долевом строительстве и др.

Какие субсчета открываются к счету 76

Минфин предлагает использовать счет 76 с такой разбивкой по субсчетам:

- 76.1 – имущественное и личное страхование (кроме обязательного);

- 76.2 – расчеты по претензиям;

- 76.3 – расчеты по полагающимся дивидендам и иным доходам;

- 76.4 – расчеты по депонированным суммам.

Дополнительно можно предусмотреть субсчета для расчетов по аренде, по удержанным с работников суммам по исполнительным листам, по расчетам с прочими физлицами и предприятиями.

Приведем некоторые примеры корреспонденций со счетом 76.

Счет 76: субсчета 1 и 2

Поскольку денежные операции могут быть разными, счет о расчетах с кредиторами и дебиторами принято разделять на несколько категорий. К первой (76.1) относится страхование имущества и персонала, за исключением выплат по медицинскому и социальному страхованию.

Перечисление денежных сумм организации отражается в дебете, а списание средств – в кредите. Например, Д76 К73 – страховое возмещение, причитающееся работнику организации согласно договору. Д51 К76 – получение организацией денежных средств согласно нормативным актам. Д99 К76 – списание некомпенсируемых страховых возмещений или ущерба от форс-мажорного случая.

Субсчет 76.2 отражает расчеты по претензиям, которые могут быть предъявлены:

- к поставщикам, транспортным агентствам и подрядчикам по найденным несоответствиям цен, при выявлении вычислительных ошибок после свершения учетных записей, а также при недостаче груза (Д76 К60);

- к организациям за нарушение стандартов качества, несоответствие ТУ (Д76 К60);

- к кредитным учреждениям за ошибочно списанные или перечисленные суммы по счетам организации;

- за простои или брак, возникшие из-за поставщиков, подрядчиков (корреспонденция с III разделом плана счетов);

- по штрафам и неустойкам за несоблюдение обязательств в договоре (корреспонденция со счетом 91).

Кредит субсчета 76.2 отражает поступившие платежи. Если выясняется, что денежные средства не подлежат взысканию, они относятся к дебету.

Дебет 76 Кредит 91

Проводка Дебет 76 Кредит 91 свидетельствует о начислении дохода по операциям с прочими дебиторами и кредиторами. В таблице собраны примеры возможных вариантов использования данной корреспонденции:

ООО «Вымпел» предъявило своему поставщику ООО «Вектор» претензию за нарушение срока поставки продукции и начислило неустойку на сумму 10 тыс. руб. ООО «Вектор» претензию признало, поэтому бухгалтер ООО «Вымпел» отразил в составе прочих доходов начисление неустойки.

ООО «Вымпел» является участником ООО «Стартап». По решению общего собрания учредителей ООО «Стартап» состоялось распределение прибыли по итогам года. В бухгалтерском учете ООО «Вымпел» отражена сумма дивидендов к получению – 200 тыс. руб.

АО «Лизинг-Профи» передало лизингополучателю транспортное средство. По условиям договора лизинга объект учитывается на балансе лизингополучателя. АО «Лизинг-Профи» начислена задолженность лизингополучателя 1,5 млн. руб.

ООО «IT-технологии» начислило страховое возмещение по договору страхования автомобиля (КАСКО), попавшего в ДТП

ООО «IT-технологии» реализует права на уникальную компьютерную программу за 300 тыс. руб. Возникает доход от продажи нематериального актива

ООО «Вымпел» имеет кредиторскую задолженность в размере 50 тыс. руб. перед бывшим арендодателем, который фактически прекратил деятельность и попыток взыскать задолженность не предпринимал. Срок исковой давности истек. На основании приказа о списании кредиторской задолженности с истекшим сроком исковой давности составляется проводка Д76 К91 на сумму списания

Также проводка Дебет 76 кредит 91 означает получение дохода по операциям с ценными бумагами:

- при начислении процентов по облигациям, доходов по акциям;

- при реализации акций (долей) другой организации.

Характеристика

Как уже стало ясно, счет 76 применяется для расчетных операций с дебиторскими и кредиторскими контрагентами, которые не подлежат учету в счетах 60-75. Сам по себе спецсчет 76 является активно-пассивным, то есть на план отчетной даты он может иметь как дебетовое, так и кредитное сальдо. Если имеется сальдо-дебет, то оно означает, что размер обязательств повысился. Если же получилось сальдо по кредиту, то обязательства были погашены. В этой ситуации счет является активным и это начальное сальдо по оборотам дебета и кредита определяют также его конечное сальдо.

Важно! Если увеличение произошло по дебету, то сальдо — дебет, если по кредиту — то кредитовое. Когда на бухсчету есть остаток кредита, то сам регистр ведет себя как пассивный. Таким образом, окончательное сальдо формируется той стороной позиции 76, на которой было зафиксировано увеличение. При дебетовом увеличении окончательное сальдо формируется из Дт счета, а кредитовое — из Кт.

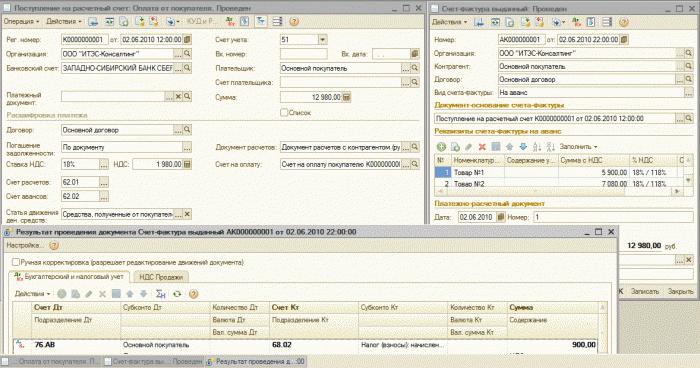

Субсчет 76.АВ «Налог на добавленную стоимость по авансам и платежам»

Обобщать информацию о расчетах по уплате НДС с предварительных оплат позволяет счет 76.АВ. Бухгалтерский учет ведется с теми заказчиками и покупателями, от которых заблаговременно поступили деньги под планируемую отгрузку товаров или для оказания разных видов услуг.

Хозяйственные операции могут быть разными. Например: Д68.02 К76.АВ – учет налога на добавленную стоимость по оплате, полученной от клиента заблаговременно. Д 76.АВ К68.02 – начисление НДС по средствам, заранее полученным от покупателей. Счет 76. АВ имеет следующие субконто (аналитические признаки): «Контрагенты», «Счета-фактуры».

Резерв под обесценение займа

Процентные займы отражайте в составе финансовых вложений при соблюдении ряда условий . По общему правилу финансовые вложения необходимо проверять на обесценение. В случае устойчивого существенного снижения стоимости такого актива по нему необходимо создать резерв. Величину резерва определяйте как разницу между учетной и расчетной стоимостью финансового вложения.

Это следует из пунктов 2, 3, 8, 37–39 ПБУ 19/02.

А теперь рассмотрим порядок формирования резерва.

1. Признаки обесценения

При проверке выданных займов на обесценение обратите внимание на следующие признаки:

- начата процедура ликвидации организации-заемщика;

- заемщик объявлен банкротом или по отношению к нему введено внешнее управление;

- задолженность по займу не погашена в установленные договором сроки и просрочка составляет более 12 месяцев;

- чистые активы организации-заемщика на протяжении трех лет подряд (включая текущий год) имеют отрицательную динамику.

При наличии признаков обесценения проверку проводите не реже одного раза в год по состоянию на 31 декабря. При необходимости это можно делать и чаще: ежемесячно, ежеквартально. Результаты проверки подтвердите документально. Например, актами результатов инвентаризации дебиторской задолженности, претензионными письмами заемщику, иной имеющейся информацией о финансовом состоянии заемщика.

После того как вы выявили займы с устойчивым снижением стоимости, приступайте к формированию резерва. Для этого определите расчетную стоимость каждого такого займа на отчетную дату.

2. Расчетная стоимость

Расчетная стоимость займа – это оценочное значение . Методику ее определения компания разрабатывает самостоятельно и должна закрепить в учетной политике для целей бухучета . Например, расчетную стоимость займа можно определить исходя из следующего:

- ожидаемой суммы погашения долга;

- оценочного коэффициента;

- информации о финансовом состоянии заемщика.

Ожидаемая сумма погашения долга. Если есть информация, что определенная часть займа будет с наибольшей степенью вероятности погашена, резерв сформируйте на разницу между суммой выданного займа и суммой, которую компания ожидает получить. Допустим, выдан заем в сумме 1 000 000 руб. Есть точная информация, что должник вернет 650 000 руб. (от него получено гарантийное письмо). В этом случае расчетной стоимостью займа будет 650 000 руб., а сумма резерва составит 350 000 руб. (1 000 000 руб. – 650 000 руб.). А если заемщик ликвидируется и взыскать долг не получится? Тогда расчетную стоимость можно признать равной нулю и на всю сумму долга создайте резерв.

Оценочный коэффициент. Организация может разработать свою систему коэффициентов. Такой метод позволит оценивать каждое финансовое вложение в зависимости от категории заемщика, его финансового состояния, обеспечения залогом или гарантиями.

Как отражать в бухгалтерском учете обеспечение по заявкам, контрактам и гарантийным обязательствам

Ваше предприятие участвует в госзакупках? Расскажем бухгалтерам, как правильно отразить в бухучете обеспечение заявок, контрактов и гарантийных обязательств.

О том, что такое обеспечение заявки и обеспечение исполнения контракта, а также чем эти понятия отличаются, мы подробно рассказали здесь.

Для бухгалтера все перечисленные понятия схожи, ведь любой обеспечительный платеж — это не расход, а только временное замораживание денег компании на определенный период. И в большинстве случаев эти средства вернутся обратно.

Обеспечение заявки на электронном аукционе

Компании, участвующие в электронных аукционах, как правило, имеют специальный счет, который им открывает уполномоченный банк (перечень банков можно найти в распоряжении Правительства РФ от 13.07.2018 № 1451-р, которое регулярно обновляется).

Обеспечение заявки блокируется на спецсчете в момент окончания приема заявок на электронной площадке (ЭТП). Оператор ЭТП направляет запрос в банк, и если средств на спецсчете достаточно — банк блокирует нужную сумму. Разморозка произойдет тогда, когда ЭТП передаст соответствующую информацию в банк. Всем участникам, которые подали заявки, но проиграли аукцион, деньги размораживают в течение одного рабочего дня. Победителю аукциона — после заключения контракта.

Кроме того, если организация стала победителем аукциона — ЭТП снимет плату за свои услуги. Плату также взимают со спецсчета.

Полностью автоматизировать и настроить систему работы с тендерами вам поможет сервис Тендерплан .

В бухгалтерском учете суммы средств, перечисленных на спецсчет, учитывают на счете 55. Рационально открыть к нему субсчета: «Свободные средства», «Заблокированные средства». Заблокированные оператором средства также необходимо учитывать на забалансовом счете 009.

Проводки будут следующими:

- Д 55 «Свободные средства» К 51 — перечислены деньги на спецсчет;

- Д 55 «Заблокированные средства» К 55 «Свободные средства» — заблокирована сумма обеспечительного платежа;

- Д 009 — отражена сумма обеспечения заявки;

- Д 55 «Свободные средства» К 55 «Заблокированные средства» — сумма разблокирована на лицевом счете;

- К 009 — списана с учета сумма обеспечения заявки.

При выводе средств обратно на расчетный счет организации делаем проводку:

- Д 51 К 55 «Свободные средства» — переведены деньги на расчетный счет.

Если ЭТП удержала плату за услуги, отражаем ее так:

- Д 76 К 55 «Заблокированные средства» — удержано вознаграждение ЭТП.

- Д 91-2 К 76 — отражены расходы за услуги ЭТП.

Расходы должны быть документально подтверждены. От ЭТП должны поступить: акт оказания услуг и счет-фактура или УПД. Если документы переданы в электронной форме, то они должны быть подписаны электронной цифровой подписью ЭТП.

Бывают случаи, когда обеспечение заявки организации не вернут. В частности, если организация:

- уклонилась (отказалась) от заключения контракта;

- не представила (представила с нарушениями условий) обеспечение исполнения контракта до его заключения;

- отклонила 3 заявки по 2-м частям на одной ЭТП в течение одного квартала календарного года.

Тогда бухгалтер организации на основании решения УФАС может списать эти средства на прочие расходы:

- Д 91-2 К 55 «Заблокированные средства» — обеспечительный платеж удержан оператором ЭТП и переведен заказчику.

О том, как не попасть в реестр недобросовестных поставщиков читайте здесь .

На средства по спецсчету могут начисляться проценты. В учете их фиксируют как и любые проценты по депозитам — в составе прочих доходов.

На дату начисления процентов бухгалтер сделает проводки:

- Д 76 К 91-1 — начислены проценты по спецсчету

- Д 55 «Свободные средства» К 76 — проценты поступили на спецсчет.

Обеспечение заявки по банковской гарантии

Если организация не хочет использовать для обеспечения заявки собственные деньги, она может воспользоваться банковской гарантией.

Подробно о процедуре и условиях получения банковской гарантии мы рассказывали здесь .

Услуга по предоставлению гарантии банком — платная. Банковскую комиссию в учете фиксируем так:

- Д 91-2 К 76 — отражена банковская комиссия за предоставление гарантии;

- Д 76 К 51 — комиссия оплачена с расчетного счета компании.

Если организация, например, отказалась от заключения контракта, то сумму обеспечения по заявке заказчику выплатит банк. А у организации возникнет задолженность перед банком на сумму обеспечения заявки.

Проводки будут следующими:

- Д 91-2 К 76 (Заказчик) — отражена задолженность по обеспечению заявки;

- Д 76 (Заказчик) К 76 (Банк) — внутренняя проводка: задолженность перед заказчиком погашена банком;

- Д 76 (Банк) К 51 — погашена задолженность перед банком в размере обеспечительного платежа.

Если задолженность перед банком не погашена вовремя, банк начислит и спишет проценты за пользование денежными средствами. Проводки в учете организации:

- Д 91-2 К 76 (Банк) — начислены проценты за просрочку;

- Д 76 (Банк) К 51 — выплачены проценты банку.

Обеспечение исполнения контракта

Сумма обеспечения исполнения контракта перечисляется на счет заказчика. Срок возврата обеспечительного платежа должен быть прописан в контракте, но не может составлять больше 30 дней с момента исполнения обязательств (не больше 15 дней, если поставщик (исполнитель) — субъект МСП).

В учете сумму обеспечения отражают на счете 76 (в составе дебиторской задолженности) и на забалансовом счете 009.

Проводки будут следующими:

- Д 76 К 51 — перечислен обеспечительный платеж на расчетный счет заказчика;

- Д 009 — зафиксирована в учете сумма выданного обеспечения;

- Д 51 К 76 — заказчик вернул обеспечительный платеж;

- К 009 — списана с учета сумма обеспечительного платежа.

Обеспечение исполнения контракта организация также может выплатить не только собственными средствами, но и предоставить банковскую гарантию. Проводки по оплате услуг банка будут такими же, как мы описали в предыдущем разделе.

У организации может возникнуть расход, если обеспечительный платеж будет зачтен в счет штрафа или неустойки за ненадлежащее исполнение договора.

Суммы санкций, присужденные судом или признанные организацией, в учете отражают так:

Д 91-2 К 76-2 — отражена неустойка (штраф) за нарушение обязательств по контракту.

Узнать о том, как взыскать убытки с заказчика при расторжении контракта вы можете здесь .

Обеспечение гарантийных обязательств

Заказчик может потребовать от поставщика (исполнителя) гарантийное обязательство (кроме случаев закупки машин и оборудования, когда гарантийный платеж перечисляется в обязательном порядке).

Гарантийное обязательство (ГО) — это своего рода страховка заказчика от недобросовестного поведения поставщика (исполнителя) в период течения гарантийного срока. ГО предоставляют после заключения контракта, но до момента подписания документа о приемке. В штатной ситуации заказчик вернет ГО после окончания гарантийного срока.

Точный срок возврата ГО законодательством не урегулирован. Правда Минфин полагает, что срок возврата обеспечения ГО аналогичен сроку возврата обеспечения исполнения контракта. То есть не больше 30 дней с даты истечения гарантийного срока (не более 15 дней для субъектов МСП).

Гарантийное обязательство также можно предоставить живыми деньгами или банковской гарантией. Порядок отражения в бухучете аналогичен порядку отражения обеспечения исполнения контракта.