Амортизация в бюджетном учете

На объекты основных средств в целях ведения бюджетного учета начисляется амортизация. Каков порядок расчета амортизационных отчислений? Какие существуют особенности начисления амортизации по разным видам имущества и как амортизация отражается в бюджетном учете? Эти и другие вопросы рассмотрим в статье.

Общие правила и методы начисления амортизации

Четкого определения, что такое амортизация для целей ведения бухгалтерского (бюджетного) учета, в действующих Инструкциях N 157н <1> и N 162н <2> на настоящий момент нет. Но стоит надеяться, что скоро оно в нормативных документах, регламентирующих деятельность государственных (муниципальных) учреждений, появится. В настоящее время подготовлены проекты и уже есть первые приказы, которыми утверждаются федеральные стандарты бухгалтерского учета для государственного сектора. Определение понятия «амортизация» дано в проекте федерального стандарта «Основные средства». Согласно приведенному в нем определению амортизация — это постепенное списание (распределение) стоимости актива на расходы в течение срока его полезного использования.

<1> Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина России от 01.12.2010 N 157н.

<2> Инструкция по применению Плана счетов бюджетного учета, утв. Приказом Минфина России от 06.12.2010 N 162н.

Определение понятия «срок полезного использования», приведенное в федеральном стандарте, похоже на то, которое есть в п. 44 Инструкции N 157н: период, в течение которого ожидается использование в процессе деятельности учреждения объекта нефинансовых активов.

Кроме того, срок полезного использования основных средств в целях принятия к учету и начисления амортизации определяется исходя из:

а) информации, содержащейся в законодательстве РФ, устанавливающем сроки полезного использования имущества в целях начисления амортизации. По объектам основных средств, включенным согласно Постановлению Правительства РФ от 01.01.2002 N 1 «О Классификации основных средств, включаемых в амортизационные группы» (далее — Классификация ОС) в амортизационные группы с первой по девятую, срок полезного использования определяется по наибольшему сроку, предусмотренному для указанных амортизационных групп; у объектов основных средств, включенных в десятую амортизационную группу, срок полезного использования рассчитывается исходя из Единых норм амортизационных отчислений на полное восстановление основных фондов народного хозяйства СССР, утвержденных Постановлением Совета Министров СССР от 22.10.1990 N 1072;

б) рекомендаций, содержащихся в документах производителя, входящих в комплектацию объекта имущества, при отсутствии в законодательстве РФ норм, устанавливающих сроки полезного использования имущества в целях начисления амортизации, в случаях отсутствия информации в законодательстве РФ и документах производителя — на основании решения комиссии учреждения по поступлению и выбытию активов, принятого с учетом:

- ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью;

- ожидаемого физического износа, зависящего от режима эксплуатации, естественных условий и влияния агрессивной среды, системы проведения ремонта;

- нормативно-правовых и других ограничений использования объекта;

- гарантийного срока использования объекта;

- сроков фактической эксплуатации и ранее начисленной суммы амортизации — для объектов, безвозмездно полученных от учреждений, государственных и муниципальных организаций.

В случаях изменения первоначально принятых нормативных показателей объекта основных средств, в том числе в результате проведенной достройки, дооборудования, реконструкции или модернизации, срок полезного использования по этому объекту пересматривается по решению комиссии по поступлению и выбытию активов, как следствие, пересматривается и норма амортизационных отчислений.

При поступлении (приобретении, получении) объекта основных средств, ранее бывшего в эксплуатации, дата окончания срока полезного использования определяется с учетом срока фактической эксплуатации поступившего объекта.

Пунктом 85 Инструкции N 157н предписывается использование линейного метода начисления амортизации, который предполагает начисление постоянной суммы амортизации на протяжении всего срока полезного использования объекта.

В проекте же федерального стандарта предложены еще два метода начисления амортизации.

Выбор метода начисления амортизации остается за учреждением. Будут ли востребованы предлагаемые другие методы — покажет время.

Начисление амортизации начинается с первого числа месяца, следующего за месяцем принятия объекта к бухгалтерскому учету, и производится до полного погашения стоимости этого объекта либо его выбытия (в том числе по основанию списания объекта с бухгалтерского учета) (п. 86 Инструкции N 157н).

При линейном методе амортизация в течение финансового года начисляется ежемесячно в размере 1/12 годовой суммы.

Начисление амортизации не может производиться свыше 100% стоимости амортизируемого объекта.

Приостановить начисление амортизации можно только в случае перевода объекта основных средств на консервацию на срок более трех месяцев, а также в период восстановления объекта, продолжительность которого превышает 12 месяцев.

Согласно п. 87 Инструкции N 157н начисление амортизации на объекты прекращается с первого числа месяца, следующего за месяцем полного погашения стоимости объекта или за месяцем выбытия этого объекта с бухгалтерского учета.

Обратите внимание! Начисленная в размере 100% стоимости амортизация на объекты, которые пригодны для дальнейшей эксплуатации (использования), не может служить основанием для принятия решения об их списании по причине полной амортизации и (или) нулевой остаточной стоимости.

Амортизационные группы

Чтобы определить срок полезного использования и норму начисления амортизации, объект имущества необходимо отнести к той или иной амортизационной группе. В этом поможет Классификация ОС, которую мы упоминали выше. В указанную Классификацию ОС Постановлением Правительства РФ от 07.07.2016 N 640 внесены изменения. Эти изменения последовали после принятия нового Общероссийского классификатора основных фондов — ОК 013-2014 (СНС 2008) (далее — ОКОФ).

Согласно разъяснениям, приведенным в Письме Минфина России от 27.12.2016 N 02-07-08/78243, ОКОФ предназначен для обеспечения информационной поддержки в рамках перехода на классификацию основных фондов, принятую в международной практике на основе СНС 2008, проведения работ по оценке объемов, состава и состояния основных фондов, реализации комплекса учетных функций по основным фондам, осуществления международных сопоставлений по составу основных фондов, а также расчета различных экономических показателей, включая фондоемкость, фондовооруженность, фондоотдачу и др.

Для целей ведения бюджетного (бухгалтерского) учета организациями государственного сектора ОКОФ применяется в случаях, предусмотренных федеральными стандартами, если иное не установлено уполномоченными органами государственного регулирования бухгалтерского учета.

Группировку объектов основных средств, принимаемых к бухгалтерскому (бюджетному) учету с 1 января 2017 года, следует осуществлять в соответствии с группировкой, предусмотренной ОКОФ, и сроками полезного использования, определенными положениями Классификации ОС.

В целях перехода от ОК 013-94 к ОКОФ Приказом Росстандарта от 21.04.2016 N 458 разработаны Прямой и Обратный ключи между данными редакциями.

С введением в действие с 1 января 2017 года ОКОФ в период перехода между финансовыми годами (межотчетный период) не должны производиться операции по переносу остатков основных средств на новые группировки, а также операции по пересчету амортизации.

Кроме того, еще в одном Письме (от 30.12.2016 N 02-08-07/79584) Минфин России разъясняет, что если материальные ценности, которые согласно Инструкции N 157н относятся к объектам основных средств, не вошли в ОКОФ, то такие объекты принимаются к учету как основные средства с группировкой по ОК 013-94. Это все основные средства, включенные в амортизационные группы с 1-й по 10-ю. По ним установлены следующие сроки полезного использования.

Начисление амортизации на имущество, полученное из казны

Согласно п. 94 Инструкции № 157н начисление амортизации на объекты имущества казны не производится. Расчет и единовременное начисление суммы амортизации за период нахождения объекта в казне выполняет учреждение-получатель при принятии объекта к учету. Как производить доначисление амортизации при получении бюджетным учреждением имуществ из состава муниципальной казны?

Амортизация на объект начисляется в соответствии с разд. VI СГС «Основные средства» с 1-го числа месяца, следующего за месяцем принятия его к бухгалтерскому учету. Порядок начисления амортизации объектов основных средств установлен п. 39 СГС «Основные средства».

Основные средства, полученные из казны субъекта РФ, бюджетное учреждение принимает к учету по их балансовой стоимости с одновременным принятием к учету суммы начисленной по ним амортизации, указанной передающей стороной (п. 27, 29 Инструкции № 157н).

Согласно п. 94 Инструкции № 157н расчет и единовременное начисление суммы амортизации за период нахождения объекта в составе имущества казны производятся учреждением (правообладателем) при принятии к учету объекта по основанию закрепления за ним права оперативного управления, если иное не установлено правовым актом по бюджетному учету казны. Расчет и единовременное начисление суммы амортизации осуществляются в порядке, установленном п. 84 – 93 Инструкции № 157н, на основании:

данных о первоначальной (балансовой, остаточной) стоимости объекта или иной стоимости объекта, указанной в реестре государственной (муниципальной) казны;

срока нахождения в составе имущества казны.

Исходя из норм п. 85 Инструкции № 157н:

под остаточной стоимостью амортизируемого объекта на соответствующую дату понимается балансовая стоимость объекта, уменьшенная на сумму начисленной на соответствующую дату амортизации и сумму убытка от обесценения;

под оставшимся сроком полезного использования на соответствующую дату понимается срок полезного использования амортизируемого объекта, уменьшенный на срок его фактического использования на соответствующую дату;

при принятии к учету объекта основного средства по балансовой стоимости с ранее начисленной суммой амортизации и ранее начисленным убытком от обесценения расчет учреждением годовой суммы амортизации, производимый линейным способом, осуществляется исходя из остаточной стоимости амортизируемого объекта на дату его принятия к учету и нормы амортизации, исчисленной исходя из оставшегося срока полезного использования на дату принятия к учету такого объекта.

Пример.

Балансовая стоимость объекта на дату получения составляет 500 000 руб. Срок эксплуатации – 5 лет (60 мес.), ранее начисленная амортизация – 200 000 руб. В составе имущества казны объект находился в течение 1 года (12 мес.).

Амортизация при линейном способе будет ежемесячно начисляться в сумме 21 875 руб. (5 250 000 руб. / 12 мес. / 20 лет).

Цифры в примере условные.

Единовременно начисляется амортизация за время нахождения в составе казны в размере 100 000 руб. (500 000 руб. / 60 мес. х 12 мес.).

Соответственно, в бухгалтерском учете учреждения-получателя отразятся следующие записи:

Содержание операции

Дебет

Кредит

Сумма, руб.

Принятие объекта из казны:

по балансовой стоимости

0 101 хх 310

0 401 10 195

500 000

в сумме ранее начисленной амортизации

0 401 10 195

0 104 хх 411

200 000

Единовременное начисление амортизации за время нахождения объекта в составе имущества казны в течение 1 года (12 мес.)

0 401 20 271

0 104 хх 411

100 000

Ежемесячное начисление амортизации (500 000 руб. / 60 мес.)

0 401 20 271

0 104 хх 411

8 333

если объект имущества находился сначала в муниципальной казне, а потом был передан в казну субъекта, то срок его нахождения в составе имущества казны устанавливается на основании сведений, указанных в документах (реестре муниципальной и региональной казны и решениях собственника о приеме-передаче имущества в состав казны);

учреждение единовременно начисляет амортизацию за время нахождения объекта в составе казны на основании данных о его балансовой стоимости, сроке полезного использования, ранее начисленной амортизации.

ФСБУ «Основные средства»: методы начисления амортизации с 01.01.2018 года

Стандарт вступит в силу только в 2018 году. Но лучше уже сейчас разобраться в нем и понять, какие новые разницы возникнут в налоговом и бухгалтерском учете. К тому же в финансовой отчетности указывают сопоставимые данные за предыдущие два года (2016-2017). Лучше подготовить сведения заранее.

Организации гос. сектора, согласно Постановлению Правительства 27.06.2016 № 584, обязаны до 1 января 2020 года начать применять профстандарт бухгалтера и обучить сотрудников. Пройдите обучение на курсе проф.переподготовки в Школе бухгалтера. Программа курса соответствует профстандарту. Преподаватели — Опальская Александра и Опальский Александр.Федеральный стандарт бухгалтерского учета для организаций госсектора «Основные средства» утвержден приказом Минфина России от 31.12.2016 № 257н. Стандарт устанавливает единые требования к бухгалтерскому учету активов, классифицируемых как основные средства и содержит принципиально новые положения в отношении амортизации объектов ОС, и в частности в отношении: методов начисления амортизации и порядка их использования, сроков начисления амортизации, начисления амортизации на структурную часть объекта ОС, и порядка списания амортизации в зависимости от стоимости объекта ОС и в случае переоценки.

Методы начисления амортизации

Стандарт предусматривает возможность применения помимо линейного метода еще двух дополнительных методов начисления амортизации:

- метода уменьшаемого остатка;

- метода пропорционально объему продукции.

Сущность линейного метода, как и прежде, состоит в равномерном начислении амортизации пропорционально сроку полезного использования объекта. Все остальные методы начисления амортизации являются нелинейными, то есть величина амортизационных отчислений в начале срока эксплуатации объекта ОС всегда будет выше.

При применении способа уменьшаемого остатка годовая норма амортизации определяется так же, как и при линейном способе, только применяется она к остаточной стоимости на начало отчетного года. При достижении остаточной стоимости в 20% от первоначальной амортизация будет начисляться линейным способом. При этом Стандарт предусматривает возможность применения коэффициента ускорения амортизации, но не выше 3.

Способ списания стоимости пропорционально объему продукции. В основе лежит не срок полезного использования, а объем продукции (работ), который предполагается произвести с использованием объекта ОС за весь срок его полезного использования. Начисление амортизации производится исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта и предполагаемого объема продукции (работ) за весь срок его полезного использования.

Например, учреждение приобрело объект ОС — автомобиль (ОКОФ 310.29.10.24, срок полезного использования 5 лет). Первоначальная стоимость — 500000 руб.

При линейном методе амортизации годовая норма амортизации составит 20% (100%: 5 лет). Годовая сумма амортизации — 100000 руб. (500000 руб. x 20%: 100%).

При применении метода уменьшаемого остатка норма амортизации (без учета коэффициента ускорения) так же составит 20%, но ежегодная сумма амортизации будет рассчитываться следующим образом:

1-ый год 500000 х 20% = 100000 руб.

2-ой год (500000 — 100000) х 20% = 400000 х 20% = 80000 руб.

3-ий год (400000 — 80000) х 20% = 320000 х 20% = 64000 руб.

4-ый год (320000 — 64000) х 20% = 256000 х 20% = 51200 руб.

5-ый год — в течении года стоимость ОС снизится до 20% от первоначальной стоимости, поэтому переходим на линейный метод. Сумма амортизационных отчислений в последний год будет выше, чем в предыдущие и составит: 204800 (остаточная стоимость на начало года): 1 год (остаточный срок полезного использования).

Способ списания стоимости пропорционально объему продукции. Предполагаемый пробег автомобиля — до 500000 км. В отчетном периоде пробег составил 5000 км. Сумма амортизационных отчислений за отчетный период составит 5000 руб. (5000 км x 500000 руб.: 500000 км).

Критерий выбора метода амортизации — наиболее точное отражение предполагаемого способа получения будущих экономических выгод или полезного потенциала. Применение нелинейных методов амортизации ставит целью ускорение перенесения стоимости объекта ОС на расходы учреждения. При этом Стандарт не запрещает применять разные способы амортизации по группам основных средств.

Метод начисления амортизации может быть пересмотрен на 1 января, если существенно изменяются предполагаемый способ получения будущих экономических выгод или полезный потенциал. При этом пересчет уже накопленной амортизации производить не требуется.

Срок приостановки начисления амортизации

Изменения коснуться срока приостановки для начисления амортизации. Согласно Инструкции 157н в течение срока полезного использования амортизируемого объекта начисление амортизации не приостанавливалось, кроме случаев перевода объекта ОС на консервацию на срок более трех месяцев, а также в период восстановления объекта, продолжительность которого превышает 12 месяцев. Стандарт предусматривает, что с 1 января 2018 года начисление амортизации объекта ОС не приостанавливается в случаях, когда этот объект простаивает или не используется, или удерживается для последующей передачи (списания), за исключением случая, когда остаточная стоимость объекта ОС стала равной нулю.

Амортизация на структурную часть ОС

На структурную часть объекта ОС амортизация начисляется отдельно от амортизации иных частей, составляющих совместно со структурными частями объекта ОС единый объект имущества (единый объект ОС). Если же срок полезного использования и метод начисления амортизации части объекта совпадают со сроком использования и методом начисления амортизации иных частей, для целей исчисления амортизации части могут быть объединены в единый объект имущества.

Порядок начисления амортизации в зависимости от стоимости объекта ОС

Стандарт предусматривает повышение «нижних» границ начисления амортизации в зависимости от стоимости объекта ОС:

- на объекты стоимостью свыше 100000 руб. амортизация начисляется в соответствии с рассчитанными нормами;

- на объекты стоимостью до 10000 руб. включительно (за исключением библиотечного фонда), амортизация не начисляется. При вводе в эксплуатацию таких объектов их первоначальная стоимость списывается с балансового учета с одновременным отражением объекта на забалансовом счете;

- на объекты библиотечного фонда стоимостью до 100000 руб. включительно амортизация начисляется в размере 100% первоначальной стоимости при выдаче их в эксплуатацию;

- на объекты ОС стоимостью от 10000 до 100000 руб. амортизация начисляется в размере 100% первоначальной стоимости при вводе их в эксплуатацию.

Амортизация при переоценке

При переоценке объекта ОС сумма накопленной амортизации на дату переоценки должна учитывается одним из следующих способов:

- пересчитывается пропорционально изменению первоначальной стоимости таким образом, чтобы остаточная стоимость объекта после переоценки равнялась его переоцененной стоимости. То есть балансовая стоимость и накопленная амортизация умножаются на один и тот же коэффициент;

- вычитается из балансовой стоимости, после чего остаточная стоимость пересчитывается до переоцененной стоимости актива.

Величина корректировки, возникающая при пересчете или исключении сумм накопленной амортизации, образует часть суммы увеличения или уменьшения остаточной стоимости ОС, подлежащей отражению в бухгалтерском учете.

Необходимо отметить, что отдельные нормы Стандарта № 257н и Инструкции № 157н схожи, но значительная часть положений стандарта скорректирована по сравнению с инструкцией и вносит кардинальные изменения в бухгалтерский учет основных средств.

Как амортизация основных средств влияет на прибыль

Амортизация — затратная статья в отчете о финансовых результатах, поэтому она влияет на показатели прибыли, а в некоторых случаях и существенно её снижает. В то же время через налог на прибыль амортизация влияет на зарабатываемый компанией денежный поток. Таким образом, на практике амортизация, в первую очередь, — инструмент снижения налога на прибыль. Чтобы избежать ошибок в расчётах важно понимать, как этот инструмент работает.

Традиционно амортизацию определяют как перенос по частям стоимости основных средств и нематериальных активов по мере их физического или морального износа на стоимость производимой продукции (работ, услуг). Вроде всё просто, но есть нюансы. Неотъемлемое дополнение к определению — некоторые основные средства не амортизируются:

- земельные участки,

- объекты природопользования,

- основные средства некоммерческих организаций,

- другие основные средства, у которых с течением времени не меняются потребительские свойства.

Второй момент, который необходимо учитывать, — подход к определению амортизации. Их два:

- Бухгалтерский подход. Как раз классическое определение амортизации, о котором сказано выше. Подробно её описывает Положение по бухгалтерскому учёту (ПБУ) 6/01 «Учет основных средств».

- линейным;

- способом уменьшаемого остатка;

- способом списания стоимости по сумме чисел лет срока полезного использования;

- способом списания стоимости пропорционально объему продукции (работ).

Компания имеет право переоценивать основные средства для отображения их по реальной рыночной стоимости (для повышения привлекательности отчетности компании, привлечения инвестиций и т. п.) Это можно делать не чаще одного раза в год. Переоцениваться должны все объекты основных средств, которые включены в группу однородных объектов основных средств. После переоценки компания может и дальше продолжать начислять бухгалтерскую амортизацию на основные средства.

Для расчёта линейного метода используют формулу:

При этом «первоначальная балансовая стоимость актива» — это первоначальная стоимость актива без учета НДС (если компания использует общий режим налогообложения).

- Убрать из суммы НДС — 20%, в нашем случае 20 000 руб. Таким образом, балансовая стоимость оборудования будет равна 100 000 руб.

- Далее балансовую стоимость делим на срок полезного использования. Допустим, он равен 5 годам, тогда:

Срок полезного использования определяют по амортизационным группам, которые утверждены Постановлением Правительства Российской Федерации от 1 января 2002 года №1.

Всего групп 10, они классифицируют основные средства со сроком использования от 1 до 30 лет.

- в отношении основных средств, которые используют для работы в условиях агрессивной среды и (или) повышенной сменности;

- для основных средств сельскохозяйственных организаций промышленного типа (птицефабрики, животноводческие комплексы, зверосовхозы, тепличные комбинаты);

- для основных средств предприятий со статусом резидента промышленно-производственной или туристско-рекреационной особой экономической зоны либо участника свободной экономической зоны;

- для основных средств с высокой энергетической эффективностью или к объектам с высоким классом энергетической эффективности (за исключением зданий);

- для основных средств, относящихся к основному технологическому оборудованию, которое используют в случае применения наилучших доступных технологий;

- для основных средств, произведенных в соответствии с условиями специального инвестиционного контракта;

- в отношении основных средств, которые являются предметом договора финансовой аренды (договора лизинга);

- для основных средств, которые используют только для научно-технической деятельности;

- в отношении основных средств, которые используют исключительно для добычи углеводородного сырья на новом морском месторождении;

- для основных средств в сфере водоснабжения и водоотведения.

Или, если применяется специальный коэффициент 2:

Когда мы смотрим на перечень вариантов для ускоренного метода налоговой амортизации, то видим, что часть случаев связана с повышенным износом оборудования, а часть — нет.

Например, в отношении основных средств резидента ОЭЗ ускоренная амортизация разрешена как стимулирующая мера, она позволяет снизить налог на прибыль и никаким образом не участвует в ценообразовании.

Да и вообще, цена формируется по большей части за счет рыночных механизмов, а отдельное производство уже подстраивается под эту уже сформированную рынком цену. Поэтому классическое определение амортизации не всегда уместно, когда мы рассматриваем налоговый подход.

Пример:

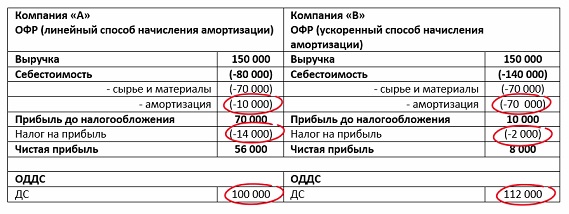

У компаний «А» и «В» одинаковая выручка, одинаковые остатки денежных средств на расчетном счете, при этом себестоимость проданных товаров отличается, но только в части амортизации — у компании «А» (-10 000) тыс. руб., у компании «В» (-70 000) тыс. руб. В результате прибыль до налогообложения у компании «А» существенно выше, а следовательно, выше и налог на прибыль (-14 000) тыс. руб., тогда как в компании «В» налог на прибыль (-2 000) тыс. руб.

Нужно понимать, что амортизация — виртуальная статья затрат, она не формирует реального оттока денежных средств. А предприятия чаще всего не формируют амортизационные фонды, не откладывают деньги на восстановление производственных активов.

Компания «В» снизила за счет амортизации чистую прибыль, но сэкономила 12 000 тыс. руб., которые отразились у нее в денежных потоках.

В случае налоговой амортизации не учитывается и переоценка основных средств, т. е. мы не можем на переоцененную стоимость рассчитать новую амортизацию, тем самым снижая налог на прибыль.

Таким образом, налоговую амортизацию рассматривают, прежде всего, как некий «налоговый вычет», за счет которого можно уменьшить налог на прибыль, «раздувая» себестоимость.

Амортизационная премия

Отдельная история, не связанная с методами начисления амортизации, — амортизационная премия. В соответствии с п.9 статьи 258 налогоплательщик имеет право единовременно включать в расходы до 10% первоначальной стоимости основного средства (до 30% первоначальной стоимости основного средства, если оно входит в амортизационные группы 3-7).

Налоговая амортизация для упрощенной системы налогообложения

В данном случае понятия амортизации не существует.

Если предприятие использует упрощенную систему налогообложения «доходы – расходы», мы имеем право списывать затраты на основные средства полностью в текущем периоде. Это существенное преимущество по сравнению с общим режимом налогообложения.

Амортизация основных средств в государственных учреждениях

Амортизация основных средств — это процесс, отражающий размер стоимости основных средств, которые числятся за учреждением на праве оперативного управления, а также нефинансовых активов, которые составляют государственную (муниципальную) казну, перенесенный на уменьшение финансового результата.

В этой статье мы рассмотрим, как начисляется амортизация основных средств.

Амортизационные группы основных средств

Согласно Постановлению Правительства РФ от 01.01.2002 г. №1 выделяется 10 амортизационных групп основных средств. С целью начисления амортизации объекты основных средств распределяются по группам в зависимости от срока их полезного использования.

- 1 группа — имущество со сроком полезного использования от 1 года до 2 лет включительно;

- 2 группа — от 2 лет до 3 лет включительно;

- 3 группа — от 3 лет до 5 лет включительно;

- 4 группа — от 5 лет до 7 лет включительно;

- 5 группа — от 7 лет до 10 лет включительно;

- 6 группа — от 10 лет до 15 лет включительно;

- 7 группа — от 15 лет до 20 лет включительно;

- 8 группа — от 20 лет до 25 лет включительно;

- 9 группа — от 25 лет до 30 лет включительно;

- 10 группа — свыше 30 лет.

Как начисляется амортизация основных средств?

Согласно пункту 36 Стандарта «Основные средства» начисление амортизации объекта основных средств производится в соответствии с учетной политикой учреждения. Выделяют три способа начисления амортизации:

- Линейный метод — предполагает равномерное начисление постоянной суммы амортизации на протяжении всего срока полезного использования актива;

- Метод уменьшаемого остатка — годовая сумма амортизации определяется исходя из остаточной стоимости объекта на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента не выше 3, используемого субъектом учета и установленного им в соответствии с его учетной политикой;

- Метод пропорционально объему продукции — заключается в начислении суммы амортизации, основанной на ожидаемом использовании или ожидаемой производительности актива. В соответствии с данным методом сумма амортизации может быть равна нулю во время остановки производства продукции с применением соответствующего объекта основных средств.

Учреждения, как правило, выбирают линейный способ начисления амортизации. То есть исходя из балансовой стоимости имущества и нормы амортизации, исчисленной исходя из срока полезного использования.

Амортизация основных средств по объектам недвижимого имущества начисляется следующим образом:

- При стоимости объекта до 100 тысяч рублей включительно амортизация начисляется в размере 100% балансовой стоимости при принятии объекта на учет;

- При стоимости объекта свыше 100 тысяч рублей амортизация начисляется в соответствии с рассчитанными нормами амортизации.

На движимое имущество:

- При стоимости объекта основных средств до 10 тысяч рублей включительно, за исключением объектов библиотечного фонда, амортизация не начисляется;

- При стоимости объекта библиотечного фонда до 100 тысяч рублей включительно амортизация начисляется в размере 100% первоначальной стоимости при выдаче его в эксплуатацию;

- При стоимости объекта основных средств от 10 тысяч рублей до 100 тысяч рублей включительно амортизация начисляется в размере 100% первоначальной стоимости при выдаче его в эксплуатацию.

Обратите внимание: если срок полезного использования ОС изменился в результате достройки, реконструкции, дооборудования, модернизации или же частичной ликвидации, исчисление суммы годовой амортизации производится линейным способом на основании остаточной стоимости ОС и уточненной нормы амортизации, зависящей от оставшегося срока полезного использования. Эти показатели следует рассчитать на дату изменения срока полезного использования объекта ОС, начиная с месяца, в котором этот срок был изменен.

Если в результате длительной эксплуатации остаточная стоимость ОС сравнялась с нулевым значением, но по результатам осмотра профильной комиссии оно до сих пор пригодно к эксплуатации, то его не нужно списывать (п. 87 Инструкции №157н).

Амортизация основных средств в имуществе казны

Имущество казны — это движимое и недвижимое имущество, не переданное в оперативное управление государственным (муниципальным) учреждениям и принадлежащее Российской Федерации, субъектам РФ или муниципальным образованиям на праве собственности.

Амортизация не начисляется на объекты нефинансовых активов с момента их включения в состав государственной (муниципальной) казны, если иное не предполагает правовой акт финансового органа публично-правового образования, в собственности которого находится имущество, составляющее казну.

Амортизация в отношении объектов нефинансовых активов в составе казны по основанию прекращения права оперативного управления отражается в суммах, которые начислил последний правообладатель.

Если за учреждением закрепляется право оперативного управления в отношении имущества, ранее находившегося в казне, сумма амортизации рассчитывается и единовременно начисляется за период, в течение которого объект находился в имуществе казны, если иное не установлено правовым актом по бюджетному учету казны. Для расчета и начисления суммы амортизации следует учитывать:

- первоначальную (балансовую и остаточную) стоимость объекта ОС или иную его стоимость, отраженную в реестре государственной (муниципальной) казны;

- срок нахождения объекта в имуществе казны.

Амортизация имущества казны начисляется согласно порядку начисления амортизации основных средств и нематериальных активов.

Операции по амортизации имущества государственной (муниципальной) казны отражаются в Журнале операций по выбытию и перемещению нефинансовых активов. Форма журнала утверждена Приказом Минфина РФ от 30 марта 2015 года № 52н (код формы 0504071).