Закладная по ипотечному кредиту в Сбербанке

Ипотечный кредит позволяет заемщику улучшить свои жилищные условия, погашая долг перед банком в течение длительного времени. Кредитная организация, выдавая крупный кредит на большой срок платежеспособному клиенту, даже под высокий процент, рискует вероятными убытками. Единственная реальная возможность сократить опасность — получение залога в виде приобретаемого или уже имеющегося в собственности недвижимого имущества. Закладная и является документом, который обеспечивает залог.

Как оформить закладную по ипотеке в Сбербанке?

Факт того, что имущество становится предметом залога, должен подтверждаться официальными документами. Закладная по ипотеке, оформленная специалистами «Сбербанка», заверенная подписью заемщика и получившая регистрационный номер в службе государственной регистрации прав и сделок с недвижимостью, является одним из таких документов. В течение срока действия ипотечного договора закладная будет стоять на страже интересов кредитора и мотивировать заемщика на выполнение взятых обязанностей в срок в полном объеме.

Какие документы нужны для оформления закладной по ипотеке в Сбербанке?

Закладная содержит данные кредитного договора и параметры залоговой недвижимости, поэтому для ее оформления необходимо подготовить оригинальные документы и их копии:

- гражданский паспорт претендента на ипотечный заем, и всех лиц, которые будут являться собственниками долей в залоговом жилье;

- технический паспорт, выданный бюро технической инвентаризации, который отражает основные характеристики жилья и его состояние;

- выписку из единого государственного реестра прав на недвижимое имущество, подтверждающую факт юридической чистоты недвижимости;

- экспертное заключение о рыночной цене помещения, составленное независимым учреждением, имеющим лицензию;

- согласие супруга на залог, заверенное нотариусом или брачный договор, свидетельствующий о том, что супруг или супруга не имеют права собственности на данную недвижимость;

- договор ипотечного кредитования, заключенный между залогодателем и подразделением «Сбербанка».

Регистрация залога

Закладная на дом или квартиру, подписанная заемщиком и представителем «Сбербанка», заверенная печатями передается в Росреестр с заявлением, составленным от имени залогодателя о необходимости регистрации сделки. Предварительно заинтересованное в получении кредита лицо, оплачивает государственную пошлину в размере 1000 рублей.

Оформить регистрацию можно через многофункциональный центр «Мои документы». При подаче документов должны присутствовать все собственники залоговой недвижимости, или это может быть нотариус с официальной доверенностью.

Оригинал закладной, которая составляется в одном экземпляре, с отметкой о регистрации отправляется в кредитный отдел «Сбербанка», где хранится весь срок действия ипотечного договора.

Сотрудники кадастровой палаты для архива делают дубликат закладной. В интересах залогодателя позаботиться об изготовлении копии документа, возможно, заверенного нотариусом.

Особенности оформления

В России при получении ипотеки закладная не является обязательным документом, но банк может предложить ее оформить в качестве дополнительной гарантии. Процедура оформления происходит одновременно с подготовкой кредитного договора. И пункты этих двух документов не должны противоречить друг другу.

Залогодателю следует внимательно отнестись к ознакомлению с документом, так как любая неточность или опечатка в залоговой может стать причиной проблемы при возникновении спорной ситуации. Потому что закладная по отношению к соглашению находится в приоритетной позиции.

Предметом залога может стать как ипотечная квартира, так и другая собственность, по стоимости равноценная сумме кредита.

Исполнение некоторых требований является необходимостью:

- подробное описание предмета залога;

- внесение сведений о залогодателе и залогодержателе;

- уточнение способа погашения долга с указанием точной даты;

- наличие данных по условиям ипотечного займа: сумма, процентная ставка, сроки, платежные реквизиты;

- в подписании участвуют все собственники недвижимости с одной стороны и официальный представитель «Сбербанка» с другой стороны.

Где хранится закладная?

Ответственность за хранение закладной несет залогодержатель, который может меняться при передаче ценной бумаги третьему лицу или продаже.

Утрата закладной по ипотеке

Потеря такого важного документа является редкостью. Но если это произошло, «Сбербанк» должен позаботиться о подготовке дубликата документа, в полном соответствии с оригиналом. Заемщику, который должен будет проверить и подписать этот документ, поможет убедиться в достоверности сведений, копия, сделанная с первоисточника.

Если после исполнения долговых обязательств и возврате заемщику дубликата с отметкой о погашении долга, появится ранее утерянный оригинал, он не будет иметь юридической силы.

Возврат и продажа закладной по ипотеке

Закладная, в отличие от договора, справки или выписки, является ценной бумагой, удостоверяющей имущественные права на объект залога. Держатель, чаще всего кредитор, может использовать ее в качестве финансового средства: продавать, перезакладывать, передавать другим участникам рынка на основании законодательных норм. Кредитор лишь ставит в известность об операциях, проводимых с закладной в виде письменного сообщения или размещения информации на сайте.

В том случае, если залогодатель полностью погасил долг по ипотеке, держатель закладной, по закону «Об ипотеке», немедленно должен вернуть ему закладную с отметкой о погашении. Процедура возврата носит заявительный характер и может затянуться на неделю (месячный срок является максимально допустимым).

Погашенную закладную следует предъявить в учреждение Росреестра для снятия обременения и хранить вместе с другими документами по ипотеке.

Закладная на квартиру по ипотеке что это — Образец Сбербанка

Ипотека на сегодняшний день является самым удобным вариантом для осуществления своей заветной мечты — покупка собственного дома или же квартиры. Залогом того, что вовремя и полностью вернёте предоставленные банком вам денежные средства является закладная.

Каждый человек, который пришёл к решению совершить покупку квартиры по ипотеке задаётся вопросом: «Закладная на квартиру по ипотеке — что это такое?» По закону, договор по ипотеке — это договор о закладе недвижимости (дом, квартира).

Что такое закладная при ипотеке

Иногда бывают такие случаи, когда при покупке новой недвижимости следует заложить уже имеющиеся имущество. Банковские сотрудники тщательно проверяют указанные в анкете вами данные. Поэтому если вы по какой-то причине решили указать недействительные сведенья, то это не самый лучший вариант, потому что он вам откажет в ипотеке.

По закладной по ипотеке, объектом залога могут выступать различные предметы, в зависимости от характера самой ипотеки:

- земельные владения (личного пользования или же находящиеся в аренде)

- недвижимое имущество (дом, квартира)

Легче всего получить ипотечный кредит под собственную квартиру. Но необходимо учитывать тот факт, что стоимость жилплощади, которую вы хотите заложить, должна превышать размер кредита. Именно учитывая этот факт, банковские учреждения просят сделать первый платёж предельно высоким.

Сначала следует ознакомиться с образцом закладной по ипотеке

Изучить данный документ можно на сайтах различных банков, которые предоставляют официальные сведенья. Таким банком может выступать Сбербанк, к примеру.

Как выглядит закладная по ипотеке сбербанка образец и другие свидетельства, которые возможно найти в банковских отделениях имеют вид недостаточно понятный для восприятия. Непонятные для вас нюансы следует сразу детализировать у кредитного специалиста Сбербанка либо другого банка, потому что могут быть серьёзные последствия — невыплата ссуды. Как выглядит закладная по ипотеке и её образец можно узнать непосредственно обратившись в Сбербанк или иной банк также можно это узнать в новостном портале. Структура данного акта будет соизмерима, учитывая то, что может быть составлена как Сбербанком, так и другим банком.

Закладная на квартиру по ипотеке сбербанка образец. При внесении данных в закладную, необходимо следовать нескольким правилам:

- посередине документа пишется его название, а именно «Закладная»

- в зависимости от лица, которое выдает кредит, пишется либо юридический адрес, либо же полные регистрационные данные физических лиц

- следующим пишется изначальный собственник недвижимости

- указываются главные условия ссуды

- указывается также точный срок возврата ссуды

- подробному описанию поддаётся предмет залога

- в данном документе указывается точный процент по оплате и сама величина кредита

- владелец залогового имущества ставит свою подпись в конце документа

- реквизиты банка также пишутся

Закладная по ипотеке и её предоставление другим учреждениям

После того как банк отдаёт оформленные документы на квартиру, то право собственности переходит начальному заимодавцу. С какой целью нужна закладная на квартиру иному банковскому учреждению? При таком варианте развития событий, соответственную долю прибыли получает другое учреждение оттого, что обладает правом собственности на залог. Такими вариантами залучают дополнительные средства. Этот документ является очень важным инструментом. Срок действия этой закладной равен сроку выплаты ссуды заёмщиком.

Заёмщика должны поставить в известность, что его закладная переходит третьим лицам. При этом варианте условия сделки с банком не меняются. Текущий владелец данного свидетельства не имеет права менять условия займа. Заёмщик лишь будет переводить деньги на иной банковский счёт. В некоторых случаях счета не меняются, так что никаких сложностей не возникает.

Где хранится закладная на квартиру или другое имущество?

Закладная на недвижимость — это очень серьёзный акт, который позволяет банку осуществлять свои права. Этот документ оформляется в одном варианте и не выдаётся лицу, которое оформляет заем. Хранится данный акт у кредитора. Поэтому после выплаты полностью кредита, заёмщику отдаётся на руки данный акт с записью о полной выплате ссуды. Также там указывается дата о конечной выплате кредита. Следующим шагом, заёмщик ставит свою подпись на данном документе и на нём ставится печать.

В течение трёх дней, после обращения в реестр, гасится запись о кредите по ипотеке, после чего остаётся в учреждении или же отдаётся лично заёмщику.

Если вы потеряли закладную

Всякое происходит в нашей жизни, поэтому не следует исключать возможность потери закладной. При таком варианте развития событий, банковское учреждение должно в кратчайшие сроки создать копию такого документа, который будет тождественный потерянному, сделать на нём пометку, что это копия и отдать в соответствующие государственные органы.

Документы, необходимые для получения закладной

Независимо от того, какой банк вы выбрали, перечень документов может меняться. Всего несколько документов необходимо для оформления закладной в Сбербанке:

- паспорт

- свидетельство о владении имуществом, которое будете закладывать

Предмет залога тщательно изучается сотрудниками банка. Учитывая тот факт, что финансовые учреждения получают определённый доход с этого имущества, то они не могут подвергать себя риску.

Оценка предмета залога оценивается самостоятельным экспертом. После совершения оценки имущества составляется рапорт, в котором указывается точное время проведения данной процедуры, какую цель преследовали при её проведении. Главная часть данного акта посвящена реальной цене данного объекта, что является наиболее важной информацией для финансового учреждения.

При оценке квартиры или же дома важное значение имеет её внутреннее состояние, но не стоит забывать о её месторасположении, что играет немаловажную роль в её стоимости.

Закладная возвращается финансовым учреждением с момента полного погашения кредита в течение одного месяца. Но данная операция может занять и более короткий срок.

Если после уплаты ипотечного кредита вы не получили закладную на квартиру по истечении одного месяца, то можете подавать иск в суд. В этом случае банк понесёт колоссальные убытки.

В конце, хотелось бы сделать выводы

Итак, принимая решение о кредите по ипотеке, следует подробно ознакомиться с возможными вариантами ссуды, которую может предоставить банк. Немаловажную роль в общих документах играет закладная. При её составлении необходимо учитывать структуру данного документа, который в свою очередь, регулируется законом. Прежде чем поставить свою подпись на данном документе, необходимо ещё раз удостовериться в точности подаваемых реквизитах, сроках выплат, размере кредита и так далее. Если вы сознательно относитесь к данному виду кредита, то это не понесёт за собой никаких последствий.

Какие банки и на каких условиях дадут ипотеку по двум документам, вы можете узнать здесь

Как оформить закладную по ипотеке в Сбербанке в 2021 году

Оформление ипотечного кредита отличается от обычного потребительского. И это связано не только с наличием созаемщиков и поручителей. Сложность заключается в том, что приобретаемое имущество остается в залоге у банка, а эта сделка требует выполнения ряда условий. Сегодня большинство банков прибегают к оформлению закладной. В том числе, готовится закладная на квартиру по ипотеке Сбербанка.

Понятие закладной

Другими словами, владелец закладной получает права кредитора по кредитному договору в части возвращения выданного займа вместе с процентами, а также прав на недвижимое имущество, в случае невозврата заемщиком указанной суммы.

Оформление, а также другие действия с закладной по ипотеке, регулируется Федеральным законом “Об ипотеке”, которым руководствуется и Сбербанк. Также, являясь ценной бумагой, закладная подпадает под нормы ст.7 Гражданского Кодекса. Таким образом, она должна иметь целый ряд признаков:

- одноименное название;

- сведения о залогодержателе, залогодателе и должнике (если залог предоставлен третьим лицом) – имена, наименования, удостоверяющие документы, адреса;

- данные кредитного договора в рамках выданной ипотеки: номер, дата, место заключения, основания, сумма процентная ставка, сроки уплаты, график гашения;

- данные о заложенном имуществе – признаки, необходимые для его идентификации, местонахождение, правоустанавливающие документы, независимая оценка рыночной стоимости;

- подписи должника и залогодателя (если это разные лица);

- дата выдачи и отметка о государственной регистрации.

Оформление закладной по ипотеке Сбербанка обязательно. Заемщику при этом не запрещается самостоятельно оформить закладную. Другое дело, что для грамотного составления такого документа понадобится помощь квалифицированного юриста. Гораздо проще предоставить это право Сбербанку, который не взимает за это дополнительных комиссий. Единственное, стоит внимательно с ней ознакомиться во избежание возможных ошибок. Если какие-то пункты вам непонятны, попросите уточнения у сотрудника банка или проконсультируйтесь с юристом.

Зачем банку закладная

Во-первых, ее оформление при ипотеке значительно упрощает процедуру установления прав на недвижимость, что является гарантией для кредитора, который выдает крупную сумму в долг на длительный срок.

Во-вторых, у кредитора появляется возможность продать закладную по ипотеке.

Продажа и залог прав на имущество

Передача прав оформляется договором цессии. Согласие заемщика и других участников сделки при этом не нужны, так как заемщик уже дал кредитору на это предварительное согласие, когда подписывал соответствующие документы. Зачем они это делают? Для кредитора причины могут быть следующие:

- У банка появляется возможность получить в оборот дополнительные средства и вложить их более выгодно. Например,ипотека выдана под 11%. Банк через некоторое время ее продает, и из вырученной суммы выдает кредиты под более высокие проценты. Это гораздо выгоднее, чем 20 лет получать доход 11%, тем более, если есть тенденция к удорожанию на рынке кредитных продуктов.

- Кредитор хочет выпустить ценные бумаги под залог своего права требования. Это также логично для банка, так как позволяет получать дополнительные транши для расширения своих финансовых возможностей, в том числе для выдачи новых ипотечных займов.

- Банк находится в затруднительном положении, и ему нужны деньги. Крайне негативная ситуация, но по отношению к Сбербанку такая вероятность низка.

- Если какое-то третье лицо погасило обязательство за залогодателя. Приэтом передача прав является логичным решением.

Покупатель таких прав руководствуется желанием увеличить свой кредитный портфель, чтоб получать тот самый процентный доход от заемщика либо его улучшить, если у него большой процент невозвратных кредитов в общей массе, что для банка является критичным показателем.

Для заемщика этот процесс ничего не меняет в плане условий кредитного договора. В худшем случае, изменятся реквизиты для погашения. Чаще всего банки договариваются между собой по переводу обязательных платежей, тогда для заемщика вообще ничего не меняется.

Не стоит надеяться, что банк не сможет продать ваш кредит, если вы откажетесь от закладной. Это можно сделать и без нее, просто закладная упрощает данную процедуру.

Также закладная может стать и предметом залога (например, при кредитовании залогодержателя) с правом передачи третьим лицам либо без такового. Это уже не такая распространенная ситуация.

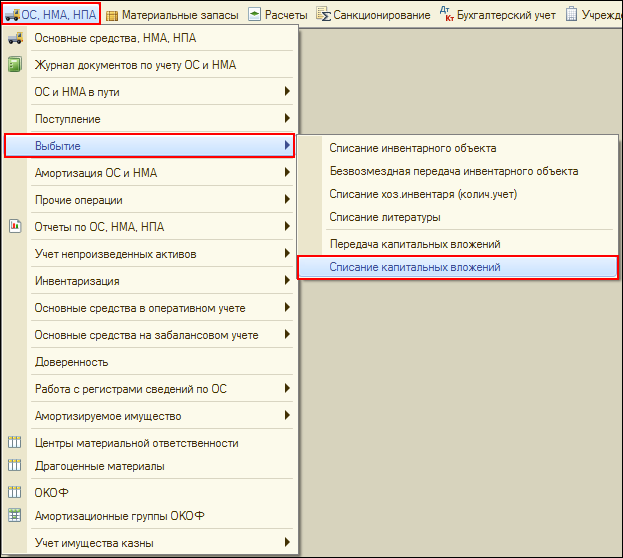

Процесс оформления

Образец закладной, в том числе по ипотеке, можно найти на различных сайтах, например, Сбербанка. Залогодателем может являться как сам заемщик, так и любое третье лицо, имеющее законное право на обладание имуществом и дающее свое согласие на его передачу в залог кредитору. Имущество на момент оформления не должно иметь обременений, т.к. нельзя заложить его дважды. Рыночная стоимость определяется независимым оценщиком. Соответственно, для оформления закладной понадобятся следующие документы:

- паспорта участников сделки;

- правоустанавливающие документы на залоговое имущество;

- технический паспорт;

- отчет о независимой оценке (проводится заемщиком у аккредитованного оценщика);

- справка об отсутствии обременений;

- выписка из единого госреестра недвижимости.

Закладная подлежит удостоверению у нотариуса. Все листы должны быть сшиты и пронумерованы.

После внесения и проверки данных, сделка регистрируется в Росреестре, который своей печатью скрепляет полученный сшив. Для проведения процедуры регистрации заемщику понадобится оплатить государственную пошлину. Регистрация, как правило, осуществляется в течение одного дня, о чем делается запись, что недвижимость обременена в пользу банка по договору ипотеки. После этого кредитор перечисляет необходимую сумму на счет продавца объекта недвижимости либо застройщика. Сам документ хранится у кредитора вплоть до даты погашения займа, указанной в закладной. Именно этот момент не оставляет заемщику возможности сократить срок кредитования при частичном досрочном погашении кредита. Для закладной характерно указание следующих условий досрочного погашения займа:

- срок моратория на досрочное внесение средств в погашение займа со дня его представления при наличии (Сбербанком не предусмотрен);

- сроки досрочного погашения (также могут устанавливаться кредитором при оформлении договора ипотеки);

- минимальный порог частичного досрочного взноса.

Также указывается порядок начисления процентов за пользование кредитом, сроки погашения, очередность списания средств при их недостаточности на счете клиента.

Переуступка права

Если кредитор уступает право требования по договору цессии, об этом в закладной производится соответствующая запись. Кроме данных о получателе, указывается остаток по кредиту на момент передачи права в разрезе основного долга и начисленных процентов. Заемщики уведомляются об этом кредитором установленным законом способом.

Погашение ипотечной задолженности

После внесения необходимой суммы в счет списания долга заемщику необходимо затребовать у кредитора справку о полном погашении, а также возврата закладной. Форма документа должна иметь пометку о полном исполнении обязательств. Банк должен снять обременение на недвижимость в органе государственной регистрации прав на недвижимость. Далее собственник может распоряжаться имуществом по своему усмотрению.

Как оформить закладную вне банка

Для этого необходимо обратиться к юристу либо компании, оказывающей такие услуги. Надо иметь в виду, что за это придется оплачивать и согласовывать с банком документ все равно придется. В случае возникновения разногласий потребуется корректировка. Заемщику надо понимать, что наличие закладной для него самого ничего не меняет.

Закладная на квартиру: что банк может сделать без согласия заемщика

Закладная — гарантия для банка на случай неплатежеспособности заемщика: в случае, если тот перестанет вносить платежи, банк заберет квартиру себе. Разбираемся, как оформляется этот документ, какие права на недвижимость заемщика он дает кредитной организации, всегда ли он нужен, и как убедиться после выплаты кредита, что залог аннулирован.

Закладная на квартиру — что это

Закладная на квартиру — документ, в сжатой форме подтверждающий, что купленное в ипотеку жилье выступает гарантом исполнения платежных обязательств заемщика. В случае просрочки банк может продать квартиру как объект залога, чтобы вернуть свои деньги. Кроме того, банк может воспользоваться закладной как ценной бумагой — продать полностью или частично ипотечные обязательства заемщика другой организации.

«Закладная — это разновидность ценных бумаг и упрощенная форма подтверждения наличия обязательств и факт ипотеки (залог недвижимости), — рассказывает старший юрист юридической фирмы «Арбитраж.ру» Артем Комсюков. — При наличии закладной, для взыскания задолженности с заемщика в случае просрочки займодавцу не требуется собирать пакет документов, подтверждающих все свои требования — его полностью заменяет закладная. Для добросовестного заемщика нет разницы, удостоверяется ли ипотека закладной или нет».

Кстати, если закладная оформлялась, а заемщик не справился с долговой нагрузкой и дело дошло до суда, решение будут принимать именно на основе закладной, а не ипотечного договора (согласно федеральному закону « Об ипотеке (залоге недвижимости)»). Поэтому особенно важно проследить, чтобы все пункты обоих документов совпадали — в закладной не должно быть никаких дополнительных обязательств сверх ипотечного договора.

«Закон не требует обязательного оформления закладной при заключении договора ипотеки, однако банки активно используют эту возможность, поскольку этот инструмент выгоден прежде всего им. Как и многие другие ценные бумаги, закладные легко обращаются на рынке, они помогают банку привлекать клиентов для ипотеки, — говорит юрист Илья Бахилин. — Закладная — это именная ценная бумага, удостоверяющая право ее законного владельца на получение исполнения по денежному обязательству, обеспеченному ипотекой, а также право залога на имущество, обремененное ипотекой».

«При ипотеке без закладной обязательства заемщика также обеспечиваются залогом недвижимого имущества (ипотекой). Поскольку все сделки с недвижимостью подлежат государственной регистрации, ипотека (как в силу закона, так и из договора) также регистрируется, о чем вносится соответствующая запись в ЕГРН. Соответственно, получающий выписку из реестра видит, что объект недвижимости является предметом залога», — говорит Артем Комсюков.

Илья Бахилин подчеркивает, что выдавать ипотечные кредиты без закладной могут себе позволить лишь крупные банки. «В Сбербанке, например, не так давно была упразднена необходимость оформления закладной при покупке или строительстве недвижимости в ипотеку за исключением некоторых случаев. В большинстве же случаев в других банках выдача закладной обязательна и получить ипотеку без нее не получится», — заключает Бахилин.

Если же закладная не выдается, залог на квартиру все равно обязательно оформляется, отмечают юристы. Это может быть дополнительное соглашение к договору или акт приема-передачи — документ, который удостоверяет передачу недвижимости в залог и обеспечивает гарантию выплаты долга.

Как выглядит закладная на квартиру по ипотеке

В закладную в сжатом виде вносится вся информация об условиях ипотечного договора. В разных банках закладные могут немного отличаться, но в них непременно будут эти сведения:

- паспортные данные;

- информация о банке (полное название, адрес, номер лицензии и реквизиты);

- подробные данные о квартире, в том числе, оценочная стоимость жилья и реквизиты оценщика, подтверждение права собственности;

- данные о дополнительных обременениях в пользу третьих лиц (если есть);

- условия, на которых выдается ипотека.

Скачать форму заявления можно здесь.

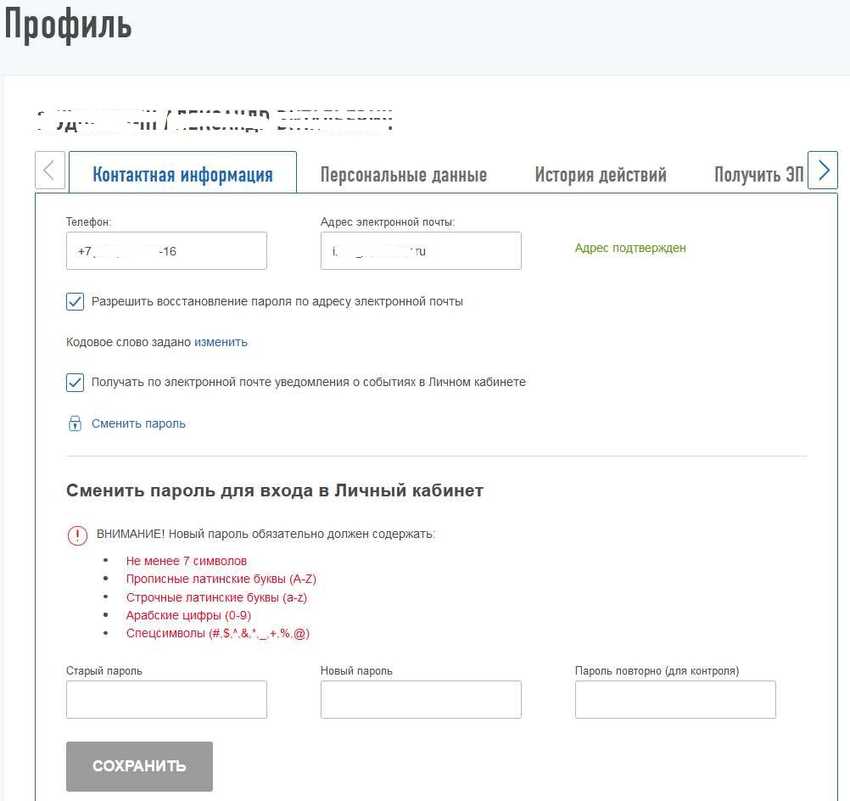

Как оформить закладную на квартиру

Закладную оформляет банк вместе с остальным пакетом документов по ипотеке. Заемщику остается лишь прийти и подписать документ. Сейчас это можно сделать и дистанционно, в электронном виде. Единственный минус такого варианта — заемщику придется дополнительно получить электронную подпись. Она выдается в специальных центрах, аккредитованных Минкомсвязи, на ограниченный срок (обычно не более года) и стоит порядка тысячи рублей.

Документы для оформления закладной

- Паспорта всех, кто берет ипотеку.

- Справка 2-НДФЛ или иной документ, который подтверждает платежеспособность заемщика.

- Подтверждение права собственности на квартиру.

- Акт независимой оценки недвижимости.

- Техпаспорт и поэтажный план дома.

Список может быть шире в силу требований конкретного банка. Перечень необходимых документов можно запросить у менеджера или найти на сайте финансовой организации.

Как проходит регистрация закладной на квартиру

Банк отправляет закладную в Росреестр, где документу присваивают номер. После регистрации выдается свидетельство о праве собственности на квартиру с отметкой о наложенных обременениях. Физлицо заплатит за регистрацию закладной 1 тыс. руб. Для юридического лица услуга обойдется в 4 тыс. руб.

Как банк использует закладную

Закладную оформляют в единственном экземпляре, который будет храниться в банке. Поэтому заемщику стоит сделать себе копию на случай, если документ потеряют или испортят, да и просто чтобы иметь его под рукой. Плюс электронной закладной в том, что она не потеряется — документ хранится на защищенных серверах, и все действия с ним отслеживает Росреестр.

Банкам выгодно получать залоговые обязательства от клиентов. Дело не только в безопасности их «инвестиций». С помощью этого документа финансовая организация может перепродать ипотечные обязательства — например, если срочно потребуются деньги.

Без согласования банк может:

- Продать залог другому банку. Тогда ежемесячные платежи придется переводить на другой счет.

- Продать часть долга другому банку. Реквизиты не меняются. Банк будет сам переводить выплаты на новый счет.

- Обменяться закладными с организацией или физическим лицом. Реквизиты для выплат останутся теми же.

В отсутствие закладной банк тоже может перепродать ипотечный долг, просто это будет не так удобно для кредитной организации. «Займодавец (банк) может уступить право требования (продать долг) вне зависимости от того, имеется закладная или нет. Возможность такой уступки долга напрямую предусмотрена нормами Гражданского кодекса и Законом об ипотеке», — говорит Артем Комсюков.

«Оформление или не оформление закладной никак не влияет на возможность банка перепродать ипотечный долг. Просто в каждом из этих двух случаев это будет выглядеть по-разному, — разъясняет Илья Бахилин. — Если закладной нет, то банк вправе уступить права по договору об ипотеке, заключив сделку цессии. При этом для заключения цессии в пользу лица, не являющегося банком, это должно быть оговорено в договоре ипотеки. Если же есть закладная, то, как уже говорилось, на ней делается передаточная надпись (индоссамент). Ни в том, ни в другом случае согласие заемщика не требуется».

Илья Бахилин, юрист:

— Для заемщика разницы между ипотекой с закладной или без нее нет, за исключением следующих моментов.

Во-первых, закладные часто используются для рефинансирования, то есть заемщик может оказаться должен выплачивать кредит не в том банке, в котором он взял средства. Банк может путем так называемого индоссамента (передаточной надписи) в любой момент совершить передачу прав требования на ипотеку другой кредитной организации. Считается, что в так гораздо удобнее выдавать закладную, которая свободно обращается на фондовом рынке.

Во-вторых, выдача закладной важна для банков, так как позволяет им решить проблему нехватки средств. Банк заинтересован в том, чтобы заемщики не отказывались от ипотеки. Многие банки, которые предоставляют возможность выбора, устанавливают льготные условия при ипотеке с использованием закладной.

В-третьих, отсутствие закладной в целом упрощает процесс оформления ипотеки, убирая лишние бюрократические процедуры, необходимые для регистрации закладной. Раньше была проблема с тем, что закладные часто терялись, но сейчас вопрос частично решен в связи с введением электронных закладных.

Это упрощает и процесс регистрации права собственности и снятия обременения при погашении ипотеки. Если при оформлении ипотеки была выдана закладная, то после возврата займа банк делает на этом документе отметку о погашении ипотеки и отдает ее залогодателю. А заемщик уже сам снимает обременение через МФЦ. Если же кредит был выдан без оформления закладной, то банк должен сам подать заявление в регистрирующий орган о погашении регистрационной записи об ипотеке без участия заемщика.

Что делать с закладной после погашения ипотеки

Есть два пути развития событий.

- Во-первых, банк может сам отправить запрос в Росреестр и в МФЦ.

- Во-вторых, можно забрать из банка свою закладную с отметкой, что вы погасили ипотеку, и самостоятельно обратиться в МФЦ. Документ останется на память с пометкой «аннулировано».

Как проверить, что залог аннулирован

На сайте Росреестра по кадастровому, условному номеру или адресу. Или на сайте Госуслуг. Выбирайте в разделе «Мои объекты» заложенную квартиру и ищите заветный прочерк в строке «Сведения об ограничениях/обременениях прав». Электронную закладную Росреестр погасит сам.