Порядок распределения и выплат дивидендов

Больше материалов по теме «Ведение бизнеса» вы можете получить в системе КонсультантПлюс .

Получение дивидендов – это, по сути, цель создания организации и управления ей. Их размер отображает успех фирмы и ее востребованность. Нюансы выплаты дивидендов определены законом, а также сложившейся практикой.

Понятие дивидендов

Термин «дивиденды» практически отсутствует в ГК РФ. Его можно встретить только в статье 102 ГК РФ, в которой данные выплаты отнесены исключительно к акционерным сообществам. Однако это более широкое понятие. Его также нет и в ФЗ от 08.02.1998 №14, где соответствующие выплаты названы «распределением прибыли». Дивиденды упоминаются в ФЗ от 26.12.1995 №208. В законе сказано, что акционерные объединения имеют право объявлять о выплате средств по размещенным ценным бумагам. Аналогичное право изложено в пункте 1 статьи 43 НК РФ.

В статье 43 НК РФ дано наиболее полное определение дивидендов. Это любой доход, который выплачивается акционерным обществом его участникам при распределении доходов.

Расчет прибыли проводится только после выплаты всех налогов. Участники получают средства пропорционально их доле в уставном капитале. Чем больше эта доля, тем большими будут дивиденды. В рамки данного понятия также включены деньги, которые были получены в иностранных государствах, если в законодательстве последних данный доход будет считаться дивидендами.

Дивиденды важно отличать от других видов выплат в целях налогообложения. К ним будут относиться не только деньги, переданные акционерам АО, но и средства, переданные различным коммерческим структурам.

ВАЖНО! Дивиденды могут передаваться акционерам только в период существования и деятельности АО. Средства выплачиваются участникам общества и при его ликвидации. Однако, согласно пункту 2 статьи 43 НК РФ, если размер выплат не превышает взноса акционера в уставной капитал, деньги не будут считаться дивидендами. Это значит, согласно пункту 1 статьи 251 НК РФ, что средства не подлежат обложению налогом на прибыль.

Источники формирования дивидендов

АО имеет право выплачивать средства по размещенным ценным бумагам с периодичностью раз в:

- один квартал;

- полугодие;

- 9 месяцев финансового года;

- весь финансовый год.

Вопрос: На момент выплаты АО распределенных ранее дивидендов стало известно о смерти одного из акционеров. Как выплатить причитающиеся ему дивиденды? Каков порядок обложения их НДФЛ?

Посмотреть ответ

Если АО объявило о выдаче средств, оно обязано произвести все соответствующие выплаты. Как правило, дивиденды выдаются в форме денежных средств. Однако, если в уставе АО есть соответствующие указания, выплаты производятся в форме собственности.

Источник дивидендов – прибыль АО, с которой уже были выплачены все налоги. То есть в расчет берется чистая прибыль. Размер ее не должен противоречить данным бухгалтерской отчетности. Существует особая форма дивидендов – по привилегированным ценным бумагам. Средства по ним могут аккумулироваться из специальных фондов АО.

Решение о выдаче средств принимается на общем собрании акционеров. Рекомендованный размер дивидендов устанавливается советом директоров. Выплаты, согласно пункту 3 ФЗ от 31.10.2002 №134, не должны быть больше этого размера.

Сроки и порядок выплат дивидендов

И сроки, и порядок выдачи средств устанавливаются уставом АО. Если в уставе нет этой информации, соответствующее решение принимается на собрании акционеров. Если решение о сроках принято не было, то средства должны быть выданы участникам в течение 2 месяцев с даты установления необходимости выплат.

Существуют определенные правила, которых нужно придерживаться при выплате дивидендов. В частности, согласно статье 29 ФЗ от 08.02.1998 №14, для выдачи средств нужно соблюдать следующие требования:

- Полная выплата уставного капитала.

- Полная выплата доли акционеру, который официально уходит из общества.

- Чистые активы, с которых платятся дивиденды, должны быть больше уставного капитала. Это соотношение должно оставаться и после выдачи всех средств.

- Отсутствие симптомов банкротства. Признаков финансовой несостоятельности не должно появиться и после выдачи дивидендов.

АО должно соответствовать перечисленным требованиям и на дату принятия решения о выплатах, и на дату самой выдачи дивидендов. Если на дату выплаты ограничения не соблюдены, средства распределяются только после наступления возможности удовлетворения всех требований. Данное правило установлено пунктом 2 статьи 29 ФЗ от 08.02.1998 №14.

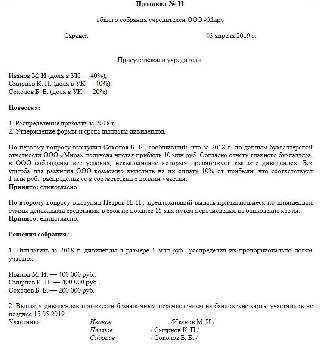

Решение о выплатах принимается на общем собрании, как уже говорилось ранее. Организовывать это собрание можно не раньше даты составления бухгалтерской отчетности. Только из отчетности можно понять, соответствует ли организация всем принятым ограничениям. Собрание должно сопровождаться заполнением протокола по установленной форме. Она определяется ООО в индивидуальном порядке. В документе нужно указать следующую информацию:

- Год выплаты средств.

- Общую сумму дивидендов.

- Порядок выдачи и принятые сроки.

Порядок распределения средств обычно указывается в уставе. Альтернативный вариант – распределение средств соответственно долям акционеров. Данное правило установлено пунктом 2 статьи 28 ФЗ от 08.02.1998 №14.

К СВЕДЕНИЮ! Ранее уже упоминалось, что дивиденды могут выплачиваться как деньгами, так и собственностью. Однако при проведении последней формы сделка будет считаться реализацией. Это значит, что компании придется выплачивать много налогов. Поэтому подобная форма выдачи дивидендов считается очень невыгодной.

ВНИМАНИЕ! Если в ООО есть только один учредитель, никакого собрания ему организовывать не нужно. Не оформляется также и протокол. Достаточно издать решение учредителя.

Особенности распределения средств

Если в ООО один учредитель, он получает все средства. Если их несколько, размер выплат соответствует величине вклада акционера в уставной капитал.

ВАЖНО! Дивиденды обязательно должны соответствовать или уставу, или изложенной выше пропорции. Если размер будет иным, это может спровоцировать недопонимание со стороны внебюджетных фондов.

Налоги

При выдаче дивидендов удерживаются налоги:

- 13% НДФЛ для ФЛ (на основании пункта 1 статьи 224 НК РФ) и 15% для иностранных граждан (пункт 3 статьи 224 НК РФ).

- 13% налога на прибыль (пункт 3 статьи 284 НК РФ) для налогоплательщиков РФ и 15% (согласно пункту 3 статьи 284 НК РФ) для иностранных компаний.

ВАЖНО! Если лицо в течение 12 месяцев владеет более половиной доли в капитале, к нему применима нулевая налоговая ставка (согласно пункту 3 статьи 284 НК РФ).

Возникновение споров между АО и акционерами

Если общество нарушает права своих участников, последние могут подать иск в суд. Обычно это актуально в тех случаях, если средства не выплачиваются в полном объеме или не выплачиваются совсем. В период отсутствия выплат начисляются проценты, которые можно также взыскать через суд. Соответствующее требование указывается в исковом заявлении.

Невыплата дивидендов обычно приравнивается к административному правонарушению (согласно статьям 15-20 КоАП РФ). За отстаиванием своих прав следует идти в арбитражный суд, так как ООО считается субъектом, ведущим хозяйственную деятельность. Данное правило актуально даже в том случае, если иск подает ФЛ.

ВАЖНО! Если дивиденды не были получены по уважительной причине (к примеру, акционер не предоставил сведения о своем расчетном счете), участник может получить их в течение 3 лет с даты завершения выплат.

Размер дивидендов российских компаний в 2022 году и прогноз будущих выплат

Дивиденды – один из самых удобных и быстрых видов пассивного заработка. Они практически лишены рисков и могут значительно нарастить массу инвестиционного портфеля. Расскажем, какие российские компании похвастаются хорошими дивидендами в 2022 году, послушаем прогнозы экспертов и рассмотрим дивидендный календарь.

Самые высокие дивиденды акций российских компаний в 2022 году

В России за последний год пандемийного кризиса многие акции компаний выросли, нарастив при этом и объемы выплат акционерам. Среди самых высоких по дивидендам российских компаний особенно выделились области нефтегазового, сталелитейного, золотодобывающего сектора.

Лидерами за прошлый год по дивидендной доходности стали:

- Лензолото (167,01%);

- Сургутнефтегаз (16,81%);

- ТМК (13,33%);

- Мордовэнергосбыт (12,26%);

- Глобалтранс (12,03%);

- М Видео (11,14%);

- МТС (11,11%);

- QIWI (10,64%);

- Детский мир (10,14%).

На 2022 год ситуация, конечно, может измениться. По прогнозам экспертов, спросом будут пользоваться также акции нефтедобывающих компаний и тех, кто занимается черными и цветными металлами. Рано или поздно страна выйдет из кризиса, спровоцированного эпидемией COVID-19, но это не гарантирует, что энергетический кризис коснется только Европы. Возможное перспективное наращивание добычи угля, газа, нефти и производства водорода дают хорошее подспорье сырьевым добытчикам и в направлении Азии.

Даже если компания долгое время (5-10 лет) выплачивает хорошие дивиденды, это совсем не гарантирует выплат в следующем году. Политика компании может поменяться в любой момент под гнетом различных факторов. Чтобы не остаться с прохудившимся кошельком, следите за политической и экономической обстановкой, иначе вклады могут прогореть.

Российские компании относятся к числу самых щедрых в мире. Большинство опытных инвесторов предпочитают играть с бумагами на рынке запада, а отечественные акции держать ради дивидендов. Чаще всего выплаты производятся ежеквартально или раз в полгода, реже раз в год.

Ежеквартальные отчисления делают:

- Северсталь;

- НЛМК;

- ММК;

- Фосагро;

- Татнефть;

- QIWI.

- Акрон;

- Лукойл;

- Газпром;

- Новатэк;

- Роснефть;

- Норникель.

В следующие 12 месяцев эксперты рекомендуют обратить внимание на «Газпром», «Нижнекамскнефтехим», «Башнефть», «Мечел», ВТБ, Россети, Ленэнерго и МОЭСК.

Заметного роста стоит ждать от госкомпаний. В середине июня Михаил Мишустин подписал единый норматив дивидендов для компаний, имеющих госучастие. Размер выплат должен быть не менее 50% от скорректированной чистой прибыли компании.

Для регулярного пассивного дохода инвесторы покупают акции тех компаний, которые платят чаще (ежеквартально, раз в полгода). В России на законодательном уровне нет правила выплат дивидендов раз в месяц, но некоторые стратегии (например, «лестница») позволяют организовать более регулярный пассивный доход.

За счет использования стратегии можно обеспечить ежемесячное поступление дивидендов с организацией сложных процентов, чья доходность растет в геометрической прогрессии. Это значит, что, ориентируясь на даты закрытия реестров, можно обеспечить портфель бумаг постоянным ростом и реинвестированием.

Вот примерный календарь по такой стратегии:

| Эмитент | Дата закрытия реестра | Ориентировочная дата перевода денег | Дивиденд на 1 акцию, руб. | Доходность, % | Доля от прибыли, % |

| НЛМК | 29.12.2021 | 20.01.2022 | 7,5 | 16,47 | 76,97 |

| ММК | 14.01.2022 | 5.02.2022 | 2,33 | 13,38 | 61,4 |

| Татнефть | 20.01.2022 | 15.02.2022 | 12,27 | 7,83 | 3,09 |

| Тинькофф Банк | 26.03.2022 | 20.04.2022 | 23,47 | 1,2 | 23,46 |

| QIWI | 27.04.2022 | 24.05.2022 | 21,77 | 13,69 | 51,93 |

| Сбербанк | 12.05.2022 | 05.06.2022 | 26,73 | 7,38 | 47,79 |

| Роснефть | 15.06.2022 | 10.07.2022 | 23,57 | 6,38 | 44,13 |

| Фосагро | 05.07.2022 | 30.07.2022 | 115,83 | 10,55 | 62,56 |

| Сургутнефтегаз | 20.07.2022 | 15.08.2022 | 3,23 | 7,89 | 7,09 |

| Северсталь | 02.09.2022 | 27.09.2022 | 76,58 | 19 | 92,64 |

| Черкизово | 03.10.2022 | 30.10.2022 | 98,88 | 7,7 | 50 |

| М Видео | 20.11.2022 | 15.12.2022 | 43,65 | 15,3 | 115,89 |

Помните, что деньги после даты «отсечки» переводятся на брокерский или банковский счет в течение 20-25 дней. Составить такую стратегию по личным предпочтениям можно, воспользовавшись дивидендным календарем.

Календарь выплат дивидендов российских компаний на ММВБ

ММВБ (Московская межбанковская валютная биржа) предоставляет своим клиентам полный календарь дивидендных выплат российских компаний. На ММВБ можно узнать информацию о ближайшей дате отсечки, размере дивидендов, цене акции компании и другие показатели на 2022 год. Актуальные дивиденды, которые можно получить в ближайшее время, купив акции:

| Название компании | Последний день покупки акций | Дата закрытия реестра | Дивиденд на акцию, руб. | Цена акции, руб. | Доходность, % |

| НЛМК | 3.12.2021 | 07.12.2021 | 13,33 | 225,7 | 5,91 |

| Северсталь | 10.12.2021 | 14.12.2021 | 85,93 | 1627,8 | 5,28 |

| Лукойл | 17.12.2021 | 21.12.2021 | 340 | 7439 | 4,57 |

| М Видео | н/д | н/д | 35,6 | 611,6 | 5,82 |

| Эталон | н/д | н/д | 9,39 | 113,7 | 8,26 |

Календарь дивидендов можно найти на официальном сайте Московской биржи.

Прогноз выплат дивидендов и мнение экспертов

Специалисты высказывают свое мнение на основании анализа финансовых показателей предприятий, популярных среди вкладчиков.

Сейчас начнется эра «промежуточных дивидендов» – на Московской бирже торгуется около 20 акций, по которым хорошо приходили отчисления именно в промежуточном виде.

К ним относятся «Газпром нефть», «Полиметалл», «Детский мир», «Северсталь», «Лукойл», ММК, «Татнефть», НЛМК, ГМК «Норильский никель». Реальная возможность получить дивиденды в этом году еще существует.

Дивиденды, где недавно прошла отсечка

«Дата отсечки» определяется заранее советом директоров. Это дата, на которую вы должны быть в списке акционеров, если хотите получить дивидендные выплаты. На Московской бирже торги осуществляются по принципу T+2 (Today+2), т. е. чтобы получить право на начисление дивидендов в реестре акционеров, получить во владение акции нужно минимум за 2 дня до назначенной даты.

Чаще всего предсказать размер дивидендов не очень трудно – каждая компания имеет свою дивидендную политику, которая зависит от состояния финансовой отчетности компании, конъюнктуры рынка и геополитической ситуации. Недавно прошедшие даты закрытия реестра и дивиденды по ним:

| Название компании | Период | Дивиденд, руб. | Доходность | Дата закрытия реестра | Выплата до | Стоимость акции |

| Роснефть | 2 кв. 2021 | 18,03 | 2,8% | 11.10 | 25.10 | 642,7 |

| НКХП АО | 2 кв. 2021 | 9,5 | 2,6% | 11.10 | 25.10 | 359 |

| Полюс | 2 кв. 2021 | 267,48 | 2,1% | 11.10 | 25.10 | 12450 |

| Новатэк АО | 2 кв. 2021 | 27,67 | 1,4% | 11.10 | 25.10 | 1917,8 |

| Акрон | 2021 н/расп. | 30 | 0,4% | 11.10 | 25.10 | 8170 |

| МТС АО | 2кв 2021 | 10,55 | 3,2% | 12.10 | 26.10 | 329,55 |

| Татнефть ЗАО | 2 кв. 2021 | 16,52 | 2,9% | 12.10 | 26.10 | 575,5 |

| Татнефть ЗАП | 2 кв. 2021 | 16,52 | 3,1% | 12.10 | 26.10 | 526,3 |

| Самолет АО | 2 кв. 2021 | 41 | 0,8% | 15.10 | 29.10 | 4875 |

| АЛРОСА АО | 2 кв. 2021 | 8,79 | 6,4% | 19.10 | 02.11 | 137,28 |

Даты закрытия реестров: даты отсечки

Календарь с ближайшими выплатами дивидендов на следующие полгода:

| Название компании | Размер дивиденда, руб. | Дата закрытия реестра | Последний день покупки | Сектор экономики |

| Магнит АО | 203,28 | 08.01.2022 | 05.01.2022 | Розничная торг. |

| ММК | 2,33 | 14.01.2022 | 12.01.2022 | Металлодобыча |

| Химпром АП | 0,11 | 17.01.2022 | 13.01.2022 | Химия |

| Татнефть ЗАП | 12,73 | 20.01.2022 | 18.01.2022 | Нефть/газ |

| Татнефть ЗАО | 12,73 | 20.01.2022 | 18.01.2022 | Нефть/газ |

| OKEY-ГДР | 2,44 | 25.01.2022 | 21.01.2022 | Энергетика |

| ЧеркизГ АО | 127,38 | 05.04.2022 | 01.04.2022 | Продовольствие |

| Акрон | 144,94 | 14.04.2022 | 12.04.2022 | Химия |

| Русагро | 51,57 | 16.04.2022 | 13.04.2022 | Продовольствие |

| НКНХ АП | 10,33 | 27.04.2022 | 25.04.2022 | Химия |

| НКНХ АО | 10,33 | 27.04.2022 | 25.04.2022 | Химия |

| GLTR-ГДР | 27,97 | 29.04.2022 | 27.04.2022 | Транспорт |

| Белуга АО | 72,12 | 06.05.2022 | 04.05.2022 | Продовольствие |

| Полиметалл | 65,06 | 07.05.2022 | 04.05.2022 | Металлодобыча |

| Новатэк АО | 42,24 | 07.05.2022 | 04.05.2022 | Нефть/газ |

| НЛМК АО | 6,03 | 11.05.2022 | 09.05.2022 | Металлодобыча |

Российские компании славятся своими щедрыми дивидендами. В 2022 году экономика страны ожидает хороших темпов восстановления, и самые крупные выплаты акционерам обещают «Газпром», «Лукойл», «Татнефть», «Полиметалл», ВТБ и АЛРОСА.

Порядок начисления и выплаты дивидендов учредителям ООО в 2021 году

Чистая прибыль – ключевой показатель финансовой эффективности бизнеса. А ее рациональное распределение – вопрос мастерства главбуха. От того, насколько грамотными и дальновидными будут действия руководителя бухгалтерии, зависит степень рентабельности компании, которая влияет на стратегическое развитие предприятия, с одной стороны. И возможность обрадовать учредителей дивидендами – с другой.

В публикации мы расскажем, как правильно действовать, чтобы упомянутые варианты распоряжения чистой прибылью не стали взаимоисключающими.

Как часто можно выплачивать дивиденды в ООО?

Начисление дивидендов регулирует Федеральный закон от 08.02.1998 № 14-ФЗ «Об ООО».

Распределение дивидендов в ООО может происходить раз в год, полугодие или в квартал. Учредители сами выбирают периодичность выплаты дивидендов в зависимости от размера чистой прибыли, полученной в названные периоды.

В письме Минфина РФ от 20.09.2010 № 03-11-06/2/147 уточняется, что чистая прибыль определяется по данным бухучета, то есть после исчисления всех налогов и сборов. Таким образом, получение дивидендов в ООО является своеобразным способом вывода активов, а, следовательно, требует от бухгалтера дополнительных навыков.

В нашей практике мы сталкивались с ситуациями, когда из-за ошибок и недобросовестности бухгалтера учредители многие годы оставались без дивидендов.

Но иногда собственникам выгодней вовсе отказаться от вознаграждения в виде дивидендов. Например, лучше не забирать деньги из бизнеса и сохранить более привлекательные финансовые показатели накануне тендера или оформления заявки на кредит.

Специалисты 1C-WiseAdvice информируют своих клиентов, которые передали бухгалтерию нам на аутсорсинг, о финансовой возможности для выплаты дивидендов и их предполагаемой сумме, заранее оценив стратегическое значение данного события для бизнеса. Чтобы эта радость не омрачилась потом неожиданными последствиями, мы тщательно следим, чтобы были соблюдены все необходимые нюансы, в частности, своевременно уплачены все налоги.

Когда можно выплатить дивиденды по итогам года?

Решение о выплате дивидендов принимается собранием участников, а итоги обсуждения закрепляются в протоколе. Отчетность за соответствующий период уже должна быть утверждена.

Правила выплаты дивидендов предусматривают соблюдение ряда условий, описанных в законе «Об ООО» Так, в статье 29 перечислены следующие ситуации, при которых распределение чистой прибыли и выплата дивидендов невозможны:

- Не до конца оплачен уставный капитал.

- Если в случае отчуждения доли у выбывающего участника ООО не приобрело его часть. Подобные ситуации рассмотрены в самом Законе № 14-ФЗ. Например, в статье 25 говорится, что при наличии долга у одного из учредителей действительную стоимость его доли общество вправе выплатить кредиторам.

- На момент принятия решения оформить выплату дивидендов компания отвечает признакам банкротства или они появятся после распределения чистой прибыли.

- Стоимость чистых активов общества меньше его УК и резервного фонда, или такое случится, если учредители примут решение распределить дивиденды. Стоимость чистых активов рассчитывается по данным бухгалтерского учета в порядке, утвержденном приказом Минфина от 28.08.2014 № 84н. А именно, этот показатель является разницей между величиной активов и размером обязательств компании. Объекты бухучета забалансовых счетов при определении стоимости чистых активов к расчету не принимаются.

Законодательство не запрещает учесть при выплате дивидендов нераспределенную прибыль прошлых лет, даже если по итогам текущего года организация осталась в убытке.

Как рассчитать дивиденды в ООО?

Нет такого закона о дивидендах, который устанавливал бы обязательную для исполнения схему начисления вознаграждения. Когда учредителей несколько, величина дивидендов каждого, как правила, пропорциональна его вкладу в УК. То есть размер выплаты, причитающейся каждому участнику, определяют умножением общей суммы, выделенной под дивиденды, на процент его участия в капитале ООО.

Учредители могут закрепить в уставе другой порядок распределения чистой прибыли. Однако, если по факту дивиденды начислили не пропорционально вкладу каждого участника и не так, как прописано в уставе, любое «превышение» превратится в обычный доход, с которого необходимо делать отчисления в фонды. Тогда как с законно выплаченных дивидендов подобные выплаты не производятся.

Каким налогом облагаются дивиденды?

Налогообложение дивидендов зависит от:

- формы их выплаты;

- резидентом какой страны является получатель;

- срока владений долей в УК;

- того, получает ли организация дивиденды от других юрлиц или нет.

Если вы вдруг решили использовать дивиденды как один из способов вывода активов из компании, лучше заранее оценить налоговые последствия распределения чистой прибыли в вашем конкретном случае.

Дивиденды выплачиваются из чистой прибыли, которая облагается налогом в 20% – для компаний на общей системе налогообложения. Компании на УСН исчисляют и выплачивают дивиденды после уплаты «упрощенного» налога – 5-15% или 6% в зависимости от объекта налогообложения.

Кроме того, дивиденды, то есть, вознаграждение, полученное физическим лицом при распределении чистой прибыли пропорционально его вкладу в УК, является доходом и облагается НДФЛ по ставке 13% (п. 1 ст. 43; п. 1 ст. 209; п. 1 ст. 224 НК РФ).

Налоговым агентом, обязанным исчислить и уплатить налог на прибыль учредителя, в этом случае признается организация (п. 3 ст. 214; п. 1 ст. 226 НК).

Перечислить налог необходимо не позднее, чем на следующий день после получения налогоплательщиком дохода (п. 6 ст. 226 НК РФ).

Важно!

Для физлиц-нерезидентов РФ подоходный налог с дивидендов составит 15% (п. 3 ст. 224 НК РФ).

Если организация, выплачивающая дивиденды, одновременно является и их получателем – вследствие участия в других обществах, в том числе в иностранных компаниях, – то налоговую базу на выплаты участникам-резидентам можно уменьшить.

Формула расчета налога приведена в пункте 5 статьи 275 НК РФ. Из нее следует, что из общей суммы дивидендов, подлежащих выплате, полагается вычесть размер дивидендов, полученных от других компаний.

Законодательство не запрещает выплатить дивиденды имуществом, а не деньгами. Однако, согласно письмам Минфина от 07.02.2018 № 03-05-05-01/7294, от 25.08.2017 № 03-03-06/1/54596, от 17.12.2009 № 03-11-09/405 такой вид вознаграждения приравнивается к реализации, поэтому очень невыгоден с точки зрения налоговой экономии.

Порядок выплаты дивидендов единственному учредителю в ООО

Единственному учредителю для получения дивидендов достаточно его собственного решения. Естественно, если это событие не попадает под ограничения, указанные в статье 29 Закона № 14-ФЗ.

Он получает всю сумму, выделенную под дивиденды, пропорционально своему единоличному вкладу в «уставник». Налоги с выплаты исчисляются, как описано в предыдущем разделе.

Как происходит выплата дивидендов иностранному учредителю?

Пункт 1 статьи 207 НК РФ признает плательщиком НДФЛ физические лица, не являющиеся налоговыми резидентами РФ, но получающие доходы от российских источников. Объектом налогообложения является соответствующий доход – как в денежной, так и в натуральной форме (п. 2 ст. 209, п. 1 ст. 210 НК РФ). Пункт 1 статьи 208 Кодекса уточняет, что к подобным доходам относятся и дивиденды.

Налоговая ставка для иностранцев, как говорилось раньше, составляет 15%, однако международный договор между РФ и соответствующим государством может предписывать другой порядок налогообложения (п. 1 ст. 7 НК РФ).

Более того, еще в 2016 году в Налоговый кодекс были внесены изменения, уточняющие порядок удержания и уплаты НДФЛ с доходов иностранных физлиц. Согласно пункту 5 статьи 232 НК РФ, если у налогового резидента иностранного государства, с которым заключен договор, предусматривающий льготную систему налогообложения, удержали НДФЛ, – сумму налога иностранному гражданину обязаны вернуть.

Однако с того же 2016 года иностранец-льготник должен предоставлять в налоговую специальную отчетность в течение месяца с даты получения дохода (п. 8 ст. 232 НК РФ). В письме ФНС от 13.04.2016 № БС-4-11/6417@ уточняется, что налоговое законодательство не предусматривает обязательной формы для подобной отчетности – ее можно оформить в произвольной форме. Доходы, которые не облагаются налогом, в форме 6-НДФЛ не отражаются.

Клиентам, которые находятся на бухгалтерском обслуживании юридических лиц в 1C-WiseAdvice, наши специалисты проводят комплексную оценку стратегической необходимости выплаты дивидендов. Бухгалтеры рассчитают точную «стоимость» распределения чистой прибыли в компании и предложат оптимальные варианты дальнейшего развития событий. А юристы помогут с оформлением всех необходимых документов и соблюдением предусмотренных законодательством формальностей.

Нередко, благодаря нашей команде, руководители совершенно неожиданно для себя узнавали, что показатели эффективности бизнеса радовали бы их еще больше, если бы они, например, прибегали к другим способам вывода активов и оптимизации налогов.

Как производится выплата дивидендов

В целях налогообложения дивидендов признаются распределяемые доходы:

- дивиденды за счет чистой прибыли текущего года пропорционально долям в уставном капитале (п. 1 ст. 43 НК РФ );

- дивиденды за счет чистой прибыли прошлых лет, если она не была направлена на формирование фондов (Письма Минфина РФ от 11.08.2014 № 03-04-05/39854, от 20.03.2012 № 03-03-06/1/133).

Общие правила распределения доходов учредителям

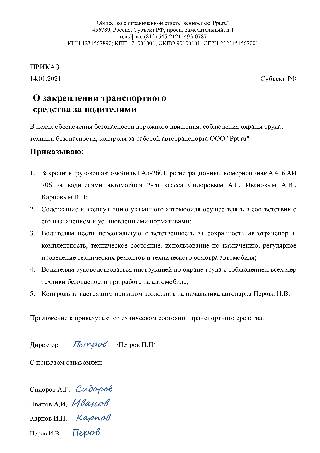

Решение о выплате дивидендов является распорядительным документом для директора организации, который должен издать приказ об исполнении этого решения подчиненными. Приказ на выплату дивидендов (образец) содержит сведения о размере дивидендов в руб.

Налоги с дивидендов учредителю в 2020 году начисляют по ставке 13% для российских компаний и 15% для нерезидентов и уплачивают в следующем порядке:

- налог на прибыль с распределенных доходов, выплачиваемых организации;

- НДФЛ с распределенных доходов, выплачиваемых физическому лицу.

Сроки выплаты дивидендов в 2020 году в акционерном обществе (АО) определяются в соответствии с п. 6 ст. 42 закона № 208-ФЗ и составляют 10 рабочих дней — для номинальных держателей и доверительных управляющих и 25 рабочих дней — для прочих акционеров.

Сроки выплаты дивидендов ООО после принятия решения, согласно п. 3 ст. 28 закона № 14-ФЗ, составляют 60 дней с даты принятия решения о выплате дивидендов, если иной срок не определен уставом или решением общего собрания участников общества.

Если срок перечисления дивидендов, установленный решением, превышает законодательно установленный период в 60 дней, рекомендуется утвердить график выплаты дивидендов в 2020 году.

Налог на дивиденды 2020 перечисляется в бюджет не позднее следующего дня после проведения оплаты.

Решение учредителя о выплате дивидендов (образец) принято оформлять в форме протокола.

Начисление и выплата дивидендов: проводки

Согласно инструкции по применению плана счетов бухгалтерского учета (утв. Приказом Минфина РФ от 31.10.2000 № 94н), выплата дивидендов в ООО оформляется следующими проводками:

- Кредит 75.02 «Расчеты по доходам» Дебет 84.01 «Прибыль, подлежащая распределению» на сумму, подлежащую перечислению участнику общества согласно решению общего собрания учредителей;

- Дебет 75.02 «Расчеты по доходам» Кредит 68.34 «Налог на прибыль при исполнении обязанностей налогового агента» на сумму налога на прибыль, удерживаемого у организации-учредителя;

- Кредит 51 «Расчетные счета» Дебет 75.02 «Расчеты по доходам» на выплаченную сумму.

Проводки по начислению и выплате дивидендов по итогам года учредителю — физическому лицу не работнику организации отличаются только корреспонденцией по начислению налога с доходов учредителя:

Выплата дивидендов учредителю — физическому лицу, работающему в организации, оформляется следующими проводками:

- Кредит 70 «Расчеты по заработной плате» Дебет 84.01 «Прибыль, подлежащая распределению» на сумму, причитающуюся работнику-участнику общества;

- Дебет 70 «Расчеты по заработной плате» Кредит 68.01 «НДФЛ при исполнении обязанностей налогового агента» на сумму налога с вознаграждения в виде дивидендов.

Проводки по дивидендам нерезидентам отличаются от проводок в случае участия в распределении прибыли резидентов:

- Кредит 75.02 «Расчеты по доходам» Дебет 84 «Нераспределённая прибыль (непокрытый убыток)» — начисление дивидендов акционеру-нерезиденту

- Дебет 75.02 «Расчеты по доходам» Кредит 68 «Расчеты по налогам и сборам» — удержание НДФЛ с дивидендов нерезидента

Порядок выплаты дивидендов единственному учредителю в ООО не имеет каких-либо особенностей и оформляется таким же решением учредителя о выплате дивидендов, только в единственном лице. Приказ о выплате дивидендов единственному учредителю (образец) отвечает на вопрос, кому именно они выплачиваются, какая сумма денег подлежит перечислению и каким образом их будут передавать.

Назначение платежа при выплате дивидендов учредителю оформляется со ссылкой на номер и дату соответствующего приказа.

Проводки по выплате дивидендов учредителю

Способы передачи доходов учредителям

Путем зачета задолженности учредителя по полученному займу

Путем передачи материалов организации

Товарами, принадлежащими организации

Собственной продукцией организации

Через расчетный счет

При выдаче дивидендов собственной продукцией, товарами, услугами, материалами с их стоимости уплачиваются все налоги, уплачиваемые организацией при реализации указанных активов. В частности, организации на общем налоговом режиме уплачивают НДС и налог на прибыль (Письмо Минфина от 25.08.2017 № 03-03-06/1/54596).

Как в балансе отразить выплату дивидендов

Решение о распределении чистой прибыли, полученной организацией за отчетный год, между учредителями признается в бухгалтерском учете событием после отчетной даты (п. 3 ПБУ 7/98). В отчетном периоде бухгалтерские записи о распределении чистой прибыли между ними не производятся. В пояснениях к бухгалтерскому балансу и отчету о финансовых результатах за отчетный год раскрывается факт распределения чистой прибыли между учредителями как событие после отчетной даты (п. 10 ПБУ 7/98), если решение принято до сдачи годовой бухгалтерской отчетности.

В бухгалтерском учете начисление дивидендов учредителям из чистой прибыли отражается по дате принятия соответствующего решения (абз. 4 п. 10 ПБУ 7/98). Сумма распределенной прибыли не является расходом организации, и в бухгалтерском балансе отражается как уменьшение капитала (нераспределенной прибыли).

Выплата процентов по акциям

Доходы по акциям публичных компаний получают их владельцы в течение 30 дней после публикации решения общего собрания акционеров. Выплаты дивидендов по акциям в 2020 году производятся держателям акций, зафиксированным в реестре и в соответствии с политикой компании, выпустившей акции. Например, Сбербанк производит перечисления по акциям не один, а два раза в год.

При большом количестве держателей акций и разных сроках перечислений плательщику целесообразно составить календарь выплаты 2020.

Календарь перечисления доходов по акциям организации-плательщику следует утвердить приказом.

Выплата дивидендов: сколько, когда и почему так сложно?

В отличие от ИП, где можно в любой момент снять нужную сумму, с ООО всё не так просто. Один из вариантов — выплата дивидендов. Рассказываем, как сделать это правильно.

Шесть правил выплаты дивидендов

- Распределять дивиденды можно по итогам отчётного периода — не чаще, чем раз в квартал, полугодие или год.

- Перед выплатой обязательно нужно оформить письменное решение.

- Выплата должна быть пропорциональной долям участников, если в уставе не указан другой порядок.

- С большой вероятностью такое решение нужно заверить у нотариуса.

- Выплата должна случиться не позднее 60 дней с даты принятия решения.

- При выплате нужно удержать и перечислить в бюджет НДФЛ.

Что такое дивиденды

Дивиденды — это сумма чистой прибыли компании за квартал, полугодие или год. Законом об ООО предусмотрена возможность выплаты дивидендов не чаще, чем по итогам очередного квартала. Это связано с периодичностью бухгалтерской отчётности: пока она не сдана невозможно понять размер чистой прибыли. А ещё безопаснее будет распределять прибыль раз в год, когда точно известны итоги работы компании, и не придётся пересдавать отчёты или доплачивать страховые взносы.

Не получится выплатить дивиденды, если:

- компания в убытке;

- есть признаки банкротства;

- не выплачена стоимость доли участнику;

- участники не полностью оплатили свои доли в уставном капитале.

Когда в компании один участник, то вся прибыль выплачивается только ему, когда участников несколько — деньги распределяются пропорционально доле в уставном капитале. Однако в основном документе компании — уставе — может быть указан другой, непропорциональный, порядок распределения прибыли между участниками. Важно помнить, что выплата прибыли в виде дивидендов — право, а не обязанность компании, так что можно оставить её нераспределенной.

Если компания накопила прибыль за несколько лет

Можно ли выплатить все дивиденды?

Однозначного ответа на этот вопрос нет, а разъяснения госорганов и судебная практика только подливают масла в огонь, поочерёдно допуская и запрещая более частое распределение прибыли, чем раз в квартал.

Например, в практике Верховный суд РФ то признает ежемесячную выплату дивидендов, то не признает и говорит, что норма закона императивная и вообще это не дивиденды, а заработная плата, что влечёт за собой доначисление страховых взносов. Смотрят в этой ситуации и на то, как и в каком размере компания выплачивает сотрудникам зарплату — если она ниже среднего уровня, то это тоже критерий для повышенного внимания.

Последние изменения в 115-ФЗ относят распределение и выплату дивидендов чаще одного раза в квартал к сомнительным операциям. Так появляется риск попасть в 550-список — так называемый «чёрный список» компаний, которые подозреваются в отмывании доходов, полученных преступным путем, и финансировании терроризма — а это фактически означает, что компания окажется в стоп-листе банков. Вам будут отказывать в открытии счетов, а по текущему счёту отказывать в обслуживании. Выбраться из списка очень сложно, придётся обращаться в межведомственную комиссию при Центральном банке РФ. Однако, гарантий никаких нет, и компанию, скорее всего, придется закрывать.

Делаем вывод, что более частое, чем раз в квартал, например, ежемесячное, распределение прибыли может привлечь внимание налоговых органов в части доначисления страховых взносов на суммы ежемесячных дивидендов, которые будут квалифицированы как зарплата. А также есть риск попадания в 550-список, что фактически заставит ликвидировать компанию.

При выплате резидентам РФ нужно удержать и перечислить в бюджет НДФЛ: