Валютное законодательство: что нового и как его не нарушить

Внешнеэкономическая деятельность (ВЭД) — это хозяйственная деятельность, связанная с экспортом или импортом товаров и услуг, а также с международными инвестиционными проектами.

Участниками ВЭД могут быть как юридические, так и физические лица, взаимодействующие с контрагентами за рубежом, а также органы государственной власти. Среди таких участников — производители товаров, экспортеры сырья, лица, оказывающие различные услуги, посредники (например, таможенные брокеры) и т. д.

Наше государство контролирует выручку от внешнеэкономической деятельности и движение денежных средств. За валютный контроль отвечают сразу несколько структур:

- Правительство Российской Федерации.

- Органы валютного контроля: Центральный Банк РФ, Федеральная таможенная служба, Федеральная налоговая служба.

- Агенты валютного контроля: уполномоченные банки, которые контролируют валютные операции.

- «О валютном регулировании и валютном контроле» от 10.12.2003.

- №181-И от 16.08.2017.

- от 20.12.2001 (меры ответственности за нарушения — в статье 15.25 КоАП).

Что считается нарушением валютного законодательства

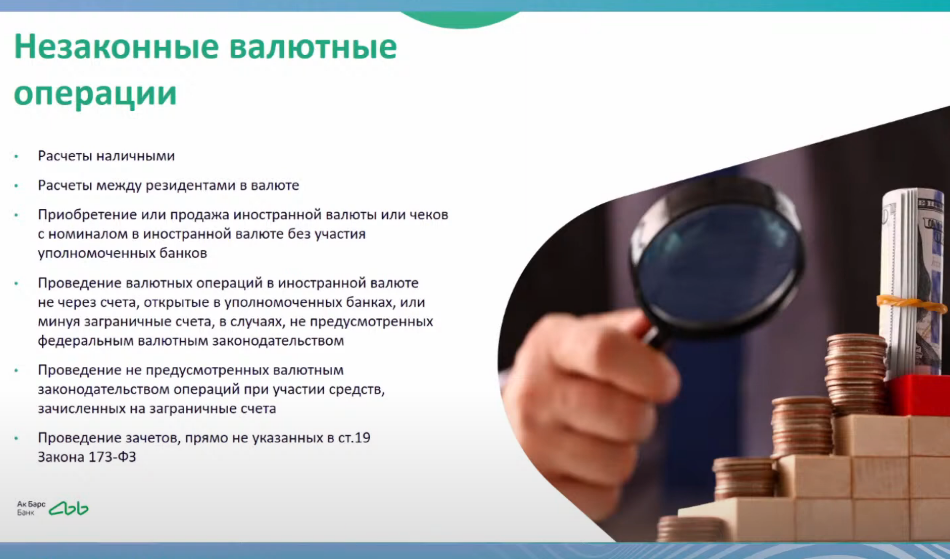

Статья 15.25 КоАП РФ приводит следующие виды нарушений:

- ч.1. — незаконные валютные операции;

- ч.2.1. — непредставление уведомления об открытии (закрытии) счета;

- ч.4. — невыполнение обязанности по получению валютной выручки;

- ч.4.1. — невыполнение обязанности по обеспечению получения на свои счета валюты РФ;

- ч.5. — нарушение срока возврата в РФ денежных средств;

- ч.6, ч.6-1, ч.6-2, ч.6-3. — нарушение сроков представления форм учета и отчетности по валютным операциям.

Какие валютные операции запрещают и разрешают

Под внимание банков попадают все операции, связанные с валютой, а также сделки между резидентами и нерезидентами.

Валютный контроль не призван как-то ограничивать сделки. Это всего лишь средство проверки законности операций и правильности оформления отчетности. Для этого банк запрашивает документы и, при необходимости, пояснения от участников операции.

Если банк выявит нарушения, информацию передают в Центробанк и налоговые органы. За выявленные нарушения предусмотрена административная и иногда уголовная ответственность.

Мера ответственности за незаконные операции: 75-100% от суммы операции для юридических лиц и 20 000–30 000 рублей для должностных лиц. А при повторном аналогичном нарушении должностному лицу грозит дисквалификация на срок от полугода до трех лет.

Пример: Компания выдала своему работнику-нерезиденту заем в безналичной форме. Работник вернул заем в кассу банка наличными деньгами. Такая операция относится к незаконным. Если бы заем был выдан наличными, это тоже считалось бы нарушением, так как расчеты в валюте наличными запрещены в принципе.

Что будет, если не уведомить об открытии/закрытии счетов за рубежом

1 января 2020 года резиденты РФ получили право открывать без ограничений счета не только в уполномоченных банках. Открыть счет можно в иных организациях финансового рынка, расположенных за рубежом: инвестиционные фонды, страховые организации, брокеры, негосударственные пенсионные фонды и др. Об открытии и закрытии счетов резиденты обязаны уведомлять налоговую службу.

Закон различает ответственность за неуведомление и нарушение сроков или формы такого уведомления. В первом случае меры более серьезные: для юридических лиц — от 800 000 до 1 000 000 рублей, для должностных лиц — 40 000–50 000 рублей за неуведомление. За нарушение сроков или формы уведомления ответственность мягче: 50 000–100 000 для юридических лиц, 5 000–10 000 для должностных лиц.

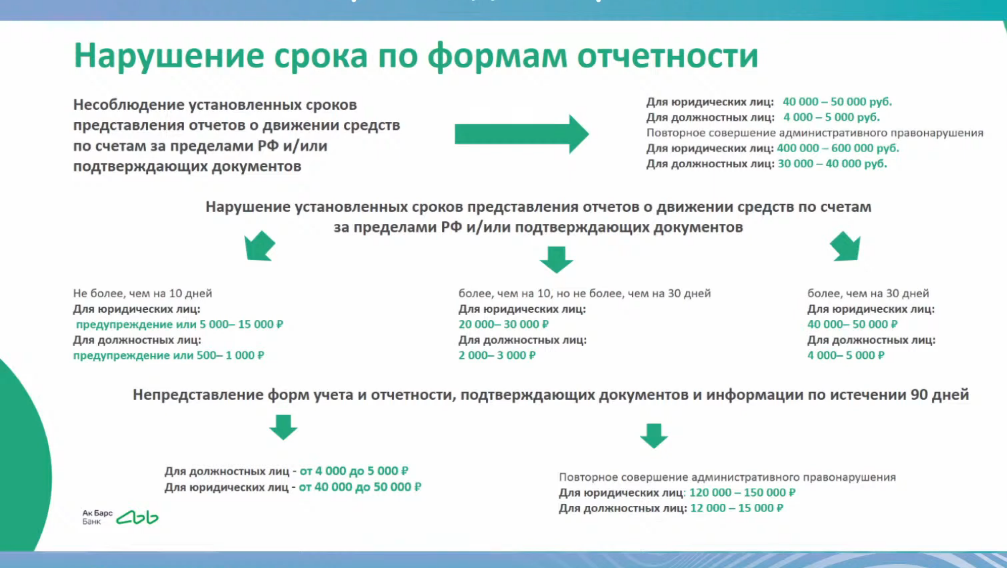

Кроме того, нарушением посчитают, есть не предоставить отчетность о движении денежных средств на таких счетах и не соблюсти сроки представления отчетности и подтверждающих документов. Строгость мер ответственности зависит от длительности просрочки: до 10 дней, до 30 дней и больше 30 дней.

Что нового в репатриации валютной выручки

Репатриация выручки означает возврат средств, полученных при внешнеторговой сделке, из других государств в Россию. Требование о репатриации распространяется и на российскую, и на иностранную валюту. Оно препятствует незаконному выводу средств за рубеж и отмыванию денег.

Однако валютный контроль становится все либеральнее. В частности, отменили требование о репатриации рублевой несырьевой выручки: от поставки товаров, кроме сырья, выполнения работ, оказания услуг. Что касается сырья, с 2020 года за границей можно оставлять до 10% рублевой выручки, с 2021 — до 30%, с 2022 — до 50%, с 2023 — до 70% и с 2024 — до 100%.

Одновременно с этим ввели обязанность не бросать контракты, в отношении которых отменили репатриацию, а в любом случае выполнять свои обязательства по ним. Закон не ограничивает способы выполнения обязательств. Это могут быть как денежные переводы, так и зачеты требований, перевод долга, уступка и др.

Зачет требований — это соглашение между участниками внешнеэкономической деятельности о взаимном погашении обязательств. Например, если одна компания брала у другой заем, а потом оказала ей услуги, то часть платы за услуги можно списать в счет займа. Это удобно, так как уменьшает количество денежных операций.

В статье 19 ФЗ «О валютном регулировании и валютном контроле» есть закрытый перечень зачетов, которые вправе делать резиденты и нерезиденты. Это операции в сфере рыбного промысла, между транспортными организациями, договоры перестрахования, договоры займа, договоры услуг в области международной связи и международного роуминга.

Также с 1 января 2021 года можно проводить зачет встречных требований по контрактам на оказание услуг, перечень которых утвержден Постановлением Правительства РФ от 23.09.2020 N 1516:

- издание программного обеспечения;

- разработка компьютерного программного обеспечения;

- деятельность по обработке данных, предоставление услуг по размещению информации и связанная с этим деятельность;

- услуги в области высшего образования;

- услуги по производству компьютеров и периферийного оборудования, отдельные операции процесса производства компьютеров и периферийного оборудования, выполняемые субподрядчиком;

- услуги по производству коммуникационного оборудования, выполняемые субподрядчиком;

- услуги по предоставлению лицензий на право использовать компьютерное программное обеспечение.

Штрафы за нарушение норм о репатриации существенно снизили. Если сейчас ответственность не превышает 30% от суммы контракта, то раньше она составляла от 75 до 100%.

Кроме того, сейчас освобождают от административной ответственности в случаях:

- если сумма обязательств по внешнеторговому договору (контракту) равна или не превышает 200 000 рублей (или эквивалент этой суммы в иностранной валюте);

- если расчеты произвели, минуя счета в уполномоченном банке, а деньги зачислили на свой счет в зарубежном банке, списали с этого счета и зачислили их в полном объеме на счет этого резидента в уполномоченном банке не позднее 45 дней с момента зачисления их на зарубежный счет.

Как упростить валютные операции

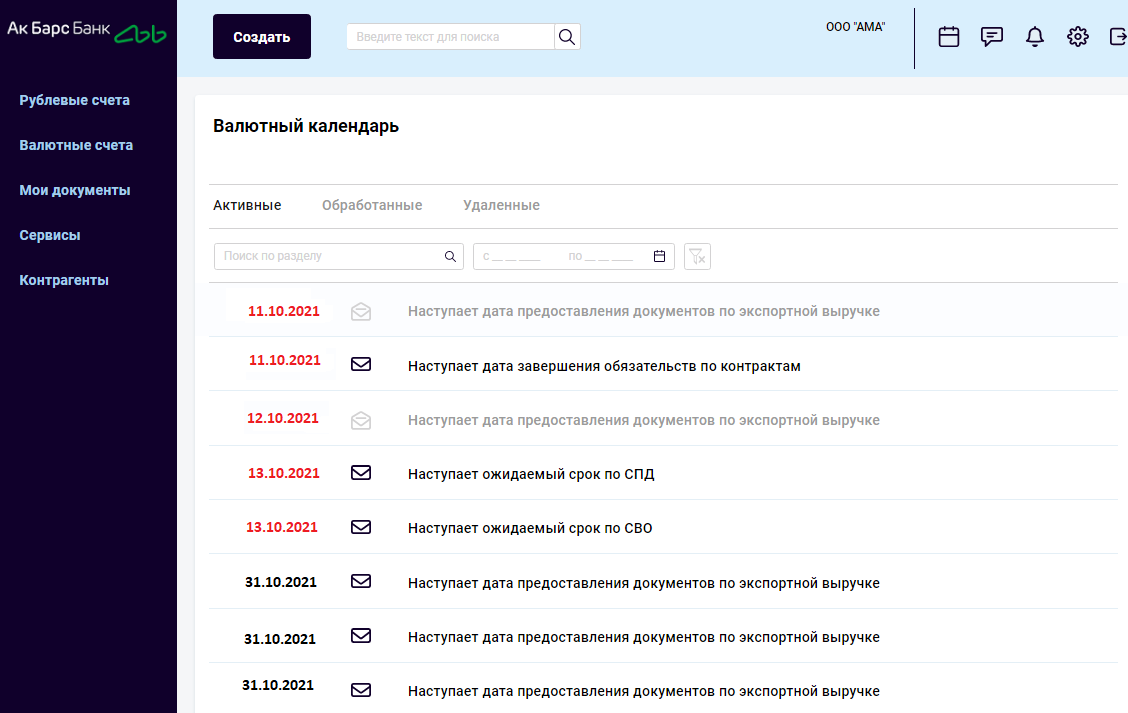

Контролировать все наступающие сроки по контрактам и отчетностям можно в валютном календаре Ак Барс Банка.

Также в банке действует услуга валютного консалтинга. Участник ВЭД может проконсультироваться с экспертами по вопросам заключения контрактов, оформления отчетности, получить помощь в нестандартной ситуации. Возможна индивидуальная экспертиза составляемого контракта и обучение: даже для тех, кто не является клиентом банка.

Если появились срочные вопросы по валютным операциям, в чате банка можно поговорить со своим валютным контролером или обменяться недостающими документами.

Какая ответственность за незаконные валютные операции?

Обычные граждане, предприниматели и юридические лица, которые совершают валютные операции, обязаны выполнять нормы закона «О валютном регулировании и валютном контроле» от 10.12.2003 № 173 (в дейст. ред. от 02.07.2021). При их несоблюдении нарушители в зависимости от тяжести проступка рискуют попасть под санкции КоАП и УК РФ. В числе незаконных валютных операций могут быть следующие действия:

- приобретение или продажа иностранной валюты или чеков с номиналом в иностранной валюте без участия уполномоченных банков;

- проведение валютных операций в иностранной валюте не через счета, открытые в уполномоченных банках, или минуя заграничные счета, в случаях, не предусмотренных федеральным валютным законодательством;

- проведение не предусмотренных валютным законодательством операций при участии средств, зачисленных на заграничные счета.

Кроме того, к валютным нарушениям относятся:

- непредставление и представление с нарушением сроков сведений об открытии/закрытии (изменении реквизитов) заграничных счетов резидентов, которые занимаются предпринимательством;

- несдача, нарушение сроков (порядка) сдачи отчетности о проведении валютных операций по счетам в банках (иных финансовых организациях) за пределами РФ, в т. ч. о переводах без счета через электронные средства платежей иностранных поставщиков;

- несвоевременное зачисление резидентами средств на счета в уполномоченных банках от операций, совершенных с нерезидентами (по передаче нерезидентами товаров, выполнению работ, услуг и т. п.);

- несвоевременный возврат на территорию России средств, полученных от нерезидента за несовершенную в РФ сделку.

Нарушение валютного законодательства — штрафы с 2021 года

Назначаемые за нарушение валютного законодательства штрафы указаны в ст. 15.25 КоАП РФ. Привлечение к ответственности за непредставление информации, документов (либо представление ложных сведений) оговорено также в ст. 19.4 и 19.7 КоАП РФ. Размеры штрафов зависят от вида нарушения, а также от категории провинившегося: простое физлицо, юрлицо, ИП.

Обычно штрафы для физических лиц на порядок меньше, чем установленные для нарушителей — юридических лиц. Кроме того, вместе с наложением на юридическое лицо штрафа за совершение незаконной валютной операции санкции применяют и к виновным в совершении правонарушений должностным лицам такой организации.

Минимальный размер штрафа для нарушителей — физических лиц составляет 1000 руб. Для юридических лиц эта сумма весомее: минимальный размер штрафа равен 50 000 руб. Довольно распространенным является наложение штрафа в сумме от ¾ до 1 размера такой операции.

За нарушение сроков зачисления средств в рамках валютного законодательства нарушителей ждут санкции не в фиксированной сумме, как за совершение незаконных валютных операций, а в размере 1/150 от ставки рефинансирования Центробанка. Удержания производятся от незачисленной суммы за каждый день просрочки.

Между тем в 2021 году действуют постепенно вводимые послабления в части валютного контроля. К примеру, резиденты могут уже не возвращать часть валютной выручки (порядка 30%) на рублевые счета по сырьевым контрактам.

При нарушении зачислений выручки по рублевым договорам налагается штраф в размере 3–5%, а по инвалютным — от 5 до 30%. Санкции применяются по окончании 45 дней после дня наступления обязательств по зачислению средств — это дата, прописанная в договоре (п. 9 ст. 15.25 КоАП РФ). Ответственность по внешторговым договорам (контрактам), заключенным резидентом и нерезидентом на малые суммы (до 200 тыс. руб), не предусмотрена (п. 8 ст. 15.25 КоАП РФ).

Как оформить валютный платеж и какие документы представить в банк, подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к системе К+, получите пробный демодоступ бесплатно.

Какие документы представляют для валютного контроля и в чем другие его особенности, читайте здесь.

Какая статья УК РФ содержит санкции за незаконные валютные операции

Еще более серьезная ответственность за проведение незаконных валютных операций установлена ст. 193, 193.1 УК РФ — от крупных штрафов до лишения свободы.

Под уголовную ответственность, согласно ст. 193, попадает невозврат из-за рубежа (особо) крупных сумм в иностранной валюте. Невозвращенными деньгами считаются суммы, которые должны были быть по контракту зачислены в уполномоченном банке резиденту, но так и не дошли до соответствующих расчетных счетов. Если размер незачисленных средств на протяжении года по однократным (неоднократным) валютным операциям превысил 100 млн руб., считается, что это крупный размер нарушения, и предусмотрено наказание следующего характера:

- штраф от 200 тыс. до 500 тыс. руб., но в зависимости от условий совершения нарушения может повлечь изъятие зарплаты (дохода) за период от 1 до 3 лет, принудительные работы либо реальный срок заключения до 3 лет;

- для нарушений, совершенных группой лиц по предварительному сговору, рамки штрафа изменены от 300 тыс. до 500 тыс. руб., но реальный срок может достичь 4 лет.

Если размер незаконных валютных операций равен или больше особо крупного размера (то есть более 150 млн руб.), в деле участвовала группа лиц, присутствовал подложный документ или в схеме использовалась организация, то размер санкций будет таковым:

- до 5 лет срок лишения свободы, штраф до 1 млн руб. или изъятие в таком же размере зарплаты (дохода) за 5 лет.

Следующая ст. 193.1 УК РФ регулирует сферу перечисления иностранной валюты на счета нерезидентов. Если такое перечисление сопровождалось предоставлением недостоверных данных в банк, то наказанием может стать:

- штраф от 200 тыс. до 500 тыс. руб., но в зависимости от условий совершения нарушения может повлечь изъятие зарплаты (дохода) в течение срока от 1 до 3 лет, принудительные работы либо реальный срок заключения до 3 лет.

Если нарушение совершено группой лиц по договоренности, в крупном размере или в схему специально вводилась организация, через которую и велись все переводы:

- до 5 лет срок лишения свободы со штрафом до 1 млн руб. или изъятие в таком же размере зарплаты (дохода) в течение 5 лет.

Если размер нарушения особо крупный или в нем участвовала группа лиц:

- от 5 до 10 лет срок заключения со штрафом до 1 млн руб. или изъятие в таком же размере зарплаты (дохода) в течение 5 лет.

Санкции, применяемые по ст. 193.1, относятся к суммам (по однократным, неоднократным операциям на протяжении года), достигшим крупного размера, больше 9 млн руб., либо особо крупного — более 45 млн руб.

Какой срок исковой давности есть у органов валютного контроля для привлечения к ответственности

Срок давности по привлечению к ответственности за нарушение валютного законодательства в 2021 году составляет 2 года. Этот временной промежуток установлен в 2016 году, до этого момента он не превышал 1 год.

Увеличение потребовалось по той причине, что документы таможенных органов или банков о нарушении законодательства зачастую поступали в Росфиннадзор, а после его упразднения — в ФНС уже после того, как истекал срок, в течение которого можно было привлекать к ответственности нарушителей.

Указанный двухлетний срок давности распространяется на привлечение к ответственности по всем валютным нарушениям, указанным в ст. 15.25 КоАП РФ. Например, это положение коснется и отсутствия перечисления на счет резидента валютной выручки за реализованный товар, и несвоевременной отчетности за проведение валютной операции, и т. д. Срок давности во всех случаях исчисляют со дня (даты), когда совершили незаконную валютную операцию.

Итоги

Перечень нарушений, за которые может последовать привлечение к ответственности, приведен в ст. 15.25 КоАП РФ. Проведение незаконных валютных операций влечет привлечение нарушителя к административной или уголовной ответственности. В списке санкций содержатся штрафы и даже лишение свободы.

Что важно знать, работая с валютой, читайте в рубрике «Валютные операции».

Новое в валютном законодательстве

С 31 июля 2020 года существенно меняется административная ответственность за нарушения валютного законодательства РФ.

Эксперты СБЕР Решений приводят основные изменения в КоАП РФ в материале ниже, а также готовы оказать юридическую поддержку по любым вопросам, связанным с применением валютного законодательства.

Кому обратить внимание?

Изменения касаются всех компаний и физических лиц, которые имеют импортно-экспортные операции, а также ведут иную международную экономическую деятельность.

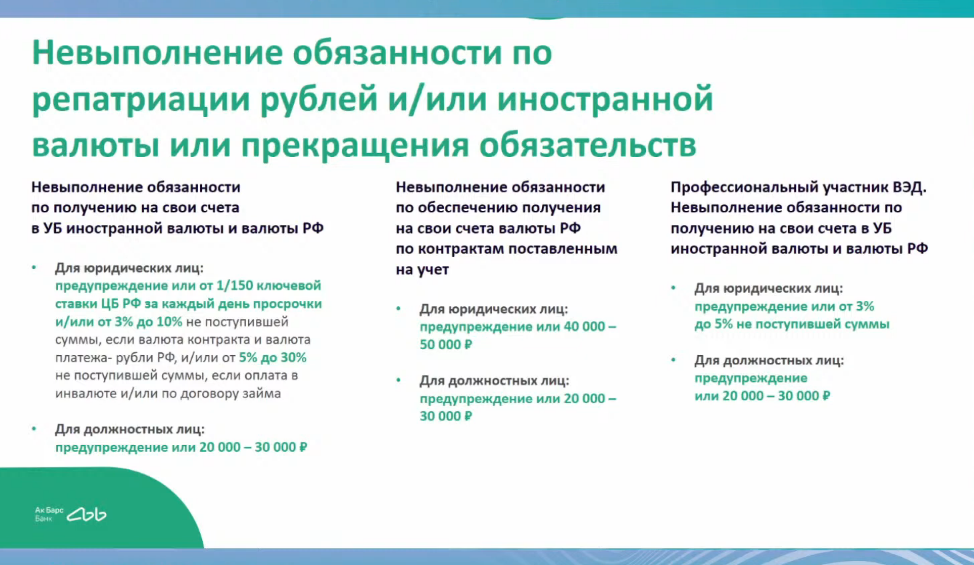

Установлена дифференциация размеров штрафов за нарушения резидентами порядка репатриации, снижены размеры штрафов. Размер штрафа резидентов за нарушение срока репатриации денежных средств теперь зависит от валюты обязательств, вида внешнеторгового контракта и статуса самого резидента. Размер штрафа будет определяться следующим образом (ч. 4, ч. 4.2. ст. 15.25 КоАП РФ в редакции закона 218-ФЗ):

- от 3 до 10 % суммы денежных средств, не зачисленных в установленный срок на банковские счета в уполномоченных банках, если во внешнеторговом договоре сумма обязательств определена в валюте РФ и предусмотрена оплата в валюте РФ,

- от 5 до 30 % суммы денежных средств, не зачисленных в установленный срок на банковские счета в уполномоченных банках, если с нерезидентом заключен внешнеторговый договор (контракт), предусматривающий оплату в иностранной валюте,

- от 5 до 30 % суммы денежных средств, не зачисленных в установленный срок на банковские счета в уполномоченных банках, если с нерезидентом заключен договор займа,

- от 3 до 5 % суммы денежных средств, не зачисленных в установленный срок на банковские счета в уполномоченных банках, если резидент, допустивший нарушение, включен в перечень профессиональных участников внешнеэкономической деятельности.

Дифференцированы и уменьшены размеры штрафа за нарушение срока репатриации денежных средств, уплаченных за не ввезенные в РФ товары, невыполненные работы, неоказанные услуги либо за непереданные информацию или результаты интеллектуальной деятельности, в том числе исключительные права на них. Размер штрафа составит (ч. 5 ст. 15.25 КоАП РФ в редакции закона 218-ФЗ):

- от 3 до 10 % суммы не возвращенных в установленный срок в РФ денежных средств, уплаченных нерезиденту по условиям внешнеторгового договора (контракта), сумма обязательств по которому определена в валюте РФ и условиями которого предусмотрена оплата в валюте РФ,

- от 5 до 30 % суммы не возвращенных в установленный срок в РФ денежных средств, уплаченных нерезиденту по условиям внешнеторгового договора (контракта) в иностранной валюте;

- от 3 до 5 % процентов суммы не возвращенных в установленный срок в Российскую Федерацию денежных средств, если резидент, допустивший нарушение, включен в перечень профессиональных участников внешнеэкономической деятельности.

Введена ответственность за нарушение срока представления резидентом в уполномоченный банк форм учета и отчетности по валютным операциям, подтверждающих документов и информации при осуществлении валютных операций. При просрочке более 90 дней размер штрафа составит:

- на граждан в размере от 2 500 до 3 000 рублей;

- на должностных лиц — от 4 000 до 5 000 рублей;

- на юридических лиц — от 40 000 до 50 000 рублей.

Установлены случаи освобождения от административной ответственности за нарушение порядка проведения валютных операций:

- административная ответственность за нарушение срока репатриации (ч. 4 ст. 15.25 КоАП РФ), не применяется к резиденту, если сумма обязательств по такому внешнеторговому договору (контракту) равна или не превышает 200 000 рублей (или эквиваленту этой суммы в иностранной валюте) (прим. 8 к ст. 15.25 КоАП РФ в редакции закона 218-ФЗ);

- в случае, если расчеты произведены, минуя счета в уполномоченных банках в нарушение установленного порядка, то административная ответственность не применяется к резиденту, осуществившему зачисление денежных средств на свой счет (вклад), открытый в банке, расположенном за пределами территории РФ, и списание с указанного счета таких денежных средств с последующим их зачислением в полном объеме на счет (вклад) этого резидента в уполномоченном банке не позднее 45 дней со дня зачисления их на счет (вклад), открытый в банке, расположенном за пределами территории РФ (прим. 7 к ст. 15.25 КоАП РФ в редакции закона 218-ФЗ).

Изменения, которые вносятся в антиотмывочное законодательство

13 июля 2020 г. был принят Федеральный закон № 208-ФЗ «О внесении изменений в Федеральный закон «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» в целях совершенствования обязательного контроля» (далее – Закон № 208-ФЗ), который существенно расширил перечень операций с денежными средствами и иным имуществом, подлежащих обязательному контролю.

В перечень таких операций включены, в том числе, операции по зачислению денежных средств на счет (вклад) или списанию денежных средств со счета (вклада) при осуществлении платежей по договору финансовой аренды (лизинга) на сумму от 600 тыс. рублей, операция почтового перевода денежных средств на сумму от 100 тыс. рублей и операция по возврату неиспользованного остатка денежных средств, внесенных в качестве аванса за услуги связи на сумму от 100 тыс. рублей.

Данный закон направлен на усиление валютного контроля и противодействие возможным злоупотреблениям. Его принятие существенным образом повлияет на положение участников экономической деятельности.

Профилактика нарушений валютного законодательства

Чтобы ваша компания не столкнулась с неприятными последствиями нарушения валютного законодательства РФ, мы собрали самые важные рекомендации здесь.

Валютные операции осуществляются в безналичной форме

Все валютные операции осуществляются строго в безналичной форме. Исключение составляют операции, перечисленные в статье 14 Федерального закона от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле» (далее — Закон № 173-ФЗ).

Счета резидентов, открытые за рубежом

Резиденты имеют право открывать счета в банках за рубежом. Через них возможно осуществлять только те операции, которые указаны в статье 12 Закона № 173-ФЗ. Об открытии (закрытии) таких счетов и об изменении их реквизитов резиденты обязаны уведомить налоговые органы по месту своего учета не позднее одного месяца со дня открытия (закрытия) или изменения реквизитов таких счетов. Уведомление осуществляется по специальной форме, утвержденной Приказом ФНС РФ от 28.08.2018 № ММВ-7-14/507@ «Об утверждении форм, форматов уведомления об открытии (закрытии) счета (вклада), об изменении реквизитов счета (вклада) в банке, расположенном за пределами территории Российской Федерации, и способа их представления резидентом налоговому органу, формы уведомления о наличии счета в банке за пределами территории Российской Федерации, открытого в соответствии с разрешением, действие которого прекратилось» При первом переводе денежных средств со своего счета в уполномоченном банке (например, из Альфа-Банка) на свой счет, открытый за рубежом, резидент должен предъявить банку уведомление налогового органа с отметкой о принятии указанного уведомления . Также резиденты должны ежеквартально представлять в налоговый орган отчет о движении средств по счетам, открытым за рубежом.

Валютные операции между резидентами

Валютные операции между резидентами запрещены. Исключение составляют операции, перечисленные в статье 9 Закона № 173-ФЗ. Ответы на часто задаваемые вопросы о проведении валютных операций между резидентами смотрите в разделе «Часто задаваемые вопросы».

Репатриация резидентами иностранной валюты и валюты Российской Федерации

Требование о репатриации (от лат. patrio — «отечество», «страна», repatriate — «возвращать в страну, на родину») установлено в статье 19 Закона № 173-ФЗ, которая так и называется «Репатриация резидентами иностранной валюты и валюты Российской Федерации». Репатриация распространяется на следующих резидентов РФ, осуществляющих внешнеэкономическую деятельность:

на резидентов, которые предоставляют займы нерезидентам (по договорам займа),

на резидентов, которые работают по внешнеторговым договорам (экспорт и импорт товаров, работ, услуг) с нерезидентами.

Статья 19 Закона № 173-ФЗ по общему правилу обязывает резидентов при осуществлении внешнеторговой деятельности : 1. в указанные во внешнеторговых договорах сроки получить от нерезидента на свои банковские счета в уполномоченных банках валюту (иностранную или РФ), которая причитается им по условиям таких внешнеторговых договоров, за:

переданные нерезидентам товары;

на резидентов, которые работают по внешнеторговым договорам (экспорт и импорт товаров, работ, услуг) с нерезидентами.

оказанные нерезидентам услуги;

переданные нерезидентам информацию и результаты интеллектуальной деятельности, в том числе исключительные права на них.

То есть если нерезиденту предоставлена отсрочка платежа по внешнеторговому договору, резидент должен своевременно получить причитающуюся по такому договору экспортную выручку. 2. в указанные во внешнеторговых договорах сроки обеспечить возврат нерезидентом на свои банковские счета в уполномоченных банках денежных средств (иностранную валюту или валюту РФ), уплаченных нерезидентам за:

неввезенные в РФ (неполученные на территории РФ) товары;

непереданные информацию и результаты интеллектуальной деятельности, в том числе исключительные права на них.

То есть резидент должен обеспечить возврат авансового платежа в случае неисполнения нерезидентом своих обязательств по внешнеторговому договору. при предоставлении резидентами нерезидентам иностранной валюты или валюты РФ в виде займов : в указанные в договоре займа сроки обеспечить получение от нерезидента на свои банковские счета в уполномоченных банках иностранной валюты или валюты РФ, причитающейся в соответствии с условиями договора займа .

Для контроля соблюдения резидентами — участниками внешнеэкономической деятельности требования о репатриации, установленного в статье 19 Закона № 173-ФЗ, государство обязывает резидентов представлять в уполномоченные банки информацию об ожидаемых сроках репатриации: по внешнеторговым договорам:

ожидаемого срока исполнения нерезидентом своих обязательств по внешнеторговому договору путем поставки товаров, выполнения работ, оказания услуг;

срок возврата нерезидентом аванса при неисполнении им своих обязательств по контракту.

при экспорте в виде срока поступления экспортной выручки от нерезидента за переданные товары/оказанные услуги/ выполненные работы и т. п.

по договорам займа в виде в виде графика возврата основного долга и процентов по договору займа, рассчитанного на основании условий договора займа- при постановке на учет кредитного договора, условиями которого предусмотрено предоставление резидентом нерезиденту займа. Полученную информацию банк отражает в ведомости банковского контроля по принятому на учет внешнеторговому договору или договору займа. Ведомость банковского контроля формируется и ведется в электронном виде. Если в ведомости будет зафиксирована информация о том, что нерезидент не исполнил обязательства по внешнеторговому договору или договору займа в установленные сроки или превысил ожидаемые максимальные сроки, то в программном комплексе автоматически формируются и направляются в Банк России сведения о нарушении резидентом требований статьи 19 Закона № 173-ФЗ.

За нарушение правил и сроков репатриации иностранной валюты в части 4 статьи 15.25 Кодекса об административных правонарушениях установлена ответственность:

1/150 ставки рефинансирования ЦБ РФ (она приравнена к ключевой) от несвоевременно зачисленной на счета суммы (за каждый день просрочки зачисления денег),

от ¾ до одного размера незачисленной суммы.

С 14.05.2018 г. за указанные нарушения будут штрафовать и должностных лиц компании, которым придется заплатить от 20 тысяч до 30 тысяч рублей. Согласно Письму Министерства Финансов РФ от 12.08.2015 № 07-05-08/46382 в случае форс-мажорного обстоятельства, признанного таковым Торгово-промышленной палатой РФ или ее территориальным представительством, производство по делу об административном правонарушении за нарушение резидентом сроков репатриации может быть прекращено. С обстоятельствами, исключающими производство по делам об административных правонарушениях за нарушение резидентами-экспортерами сроков получения экспортной выручки, можно ознакомится в Приказе Росфинанадзора от 28.09.2015 № 369.