Вексель – предмет займа и расчета

Общество получило от другой организации заем в виде банковского беспроцентного векселя сроком на три года и рассчиталось им с поставщиком. Какие записи обществу нужно сделать в бухгалтерском учете?

Согласно п. 1 ст. 807 ГК РФ по договору займа одна сторона (займодавец) передает или обязуется передать в собственность другой стороне (заемщику) деньги, вещи, определенные родовыми признаками, или ценные бумаги. В свою очередь, заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество полученных им вещей того же рода и качества либо таких же ценных бумаг. Таким образом, в качестве предмета займа может выступить вексель банка.

Номинальная стоимость векселя = сумма займа = сумма долга

Предположим, номинальная стоимость векселя равна сумме представленного займа и вексель далее передается поставщику в счет погашения задолженности, равной номинальной стоимости векселя. В этом случае в бухгалтерском учете общества при получении векселя от другой организации нужно сделать следующую запись (допустим, номинальная стоимость векселя – 100 000 руб.):

Получен в качестве займа банковский вексель, не отвечающий условиям для принятия его к учету в числе финансовых вложений

Счет 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Денежные эквиваленты, не являющиеся финансовыми вложениями»

Счет 67 «Расчеты по долгосрочным кредитам и займам»

При описанных обстоятельствах полученный беспроцентный вексель банка не отражается в бухгалтерском учете в качестве финансового вложения, так как не выполняется одно из условий для признания в бухучете активов в составе финансовых вложений, которые перечислены в п. 2 ПБУ 19/02 «Учет финансовых вложений» [1] : способность актива приносить организации экономические выгоды (доход) в будущем в форме процентов, дивидендов либо прироста их стоимости (в виде разницы между ценой продажи (погашения) финансового вложения и его покупной стоимостью в результате его обмена, использования при погашении обязательств организации, увеличения текущей рыночной стоимости и т. п.).

При передаче векселя поставщику в качестве погашения задолженности (оплаты приобретенных товаров) в бухучете общества производятся такие записи:

Отражены прочие доходы от передачи банковского векселя в счет погашения задолженности перед поставщиком

Счет 60 «Расчеты с поставщиками и подрядчиками»

Счет 91 «Прочие доходы и расходы», субсчет 91-1 «Прочие доходы»

Стоимость банковского векселя включена в состав прочих расходов

Счет 91 «Прочие доходы и расходы», субсчет 91-2 «Прочие расходы»

Счет 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Денежные эквиваленты, не являющиеся финансовыми вложениями»

С целью передачи поставщику в счет погашения задолженности векселя вместо денежных средств следует заключить соглашение об отступном. В силу ст. 409 ГК РФ по соглашению сторон обязательство может быть прекращено предоставлением отступного – уплатой денежных средств или передачей иного имущества.

Номинальная стоимость векселя =сумма займа < суммы долга

Возможна другая ситуация: номинальная стоимость векселя равна сумме представленного займа и вексель далее передается поставщику в счет погашения задолженности, превышающей номинальную стоимость векселя. Тогда в бухгалтерском учете общества при получении векселя от другой организации нужно сделать запись:

Получен в качестве займа банковский вексель, отвечающий условиям его принятия к учету в числе финансовых вложений

Счет 58 «Финансовые вложения», субсчет 58-2 «Долговые ценные бумаги»

Счет 67 «Расчеты по долгосрочным кредитам и займам»

При передаче векселя поставщику в качестве погашения задолженности (оплаты приобретенных товаров) в бухучете общества производятся такие записи (допустим, сумма долга – 105 000 руб.):

Отражены прочие доходы от передачи банковского векселя в счет погашения задолженности перед поставщиком

Иск о взыскании вексельного долга

Исковое заявление о взыскании вексельного долга

Истец является держателем долговых обязательств Ответчика:

| № | Эмитент | № векселя | Дата по | Сумма | Срок |

| п/п | векселю | векселя | погашения | ||

| (номинал), | |||||

| руб. | |||||

«_______» _________ _______года Истец направил в адрес Ответчика требование об оплате указанных векселей, которое оставлено без удовлетворения.

«_______» _________ _______года Истец направил в адрес Ответчика претензию N ____1 с требованием оплаты вышеуказанных векселей, которая оставлена без удовлетворения.

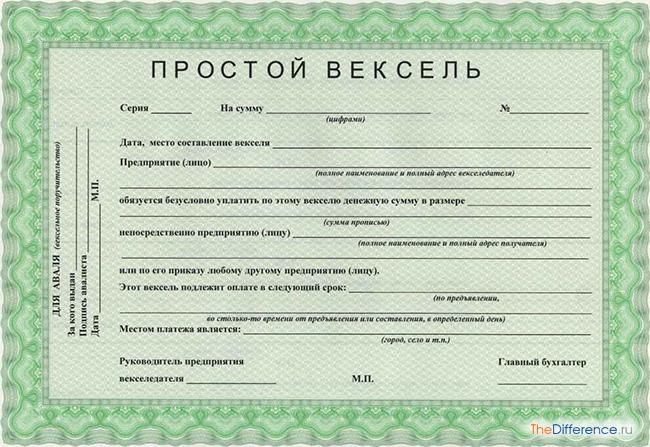

Вексель является ценной бумагой, содержащей ничем не обусловленное обязательство векселедателя (плательщика) выплатить по наступлению срока сумму векселя.

Статьей 815 ГК РФ предусмотрено, что в случаях, когда в соответствии с соглашением сторон заемщиком выдан вексель, удостоверяющий ничем не обусловленное обязательство векселедателя (простой вексель) либо иного указанного в векселе плательщика (переводной вексель) выплатить по наступлении предусмотренного векселем срока полученные взаймы денежные суммы, отношения сторон по векселю регулируются законом о простом векселе.

Статьей 43 Положения о переводном и простом векселе предусмотрено, что векселедержатель может обратить свой иск против векселедателя и других обязанных лиц при наступлении срока платежа, если платеж не был совершен. Простой вексель сроком по предъявлении оплачивается при его предъявлении. Он должен быть предъявлен к платежу в течение одного года со дня его составления (гл. V, Постановление ЦИК СССР и СНК СССР от 07.08.1937 N 104/1341 «О введении в действие Положения о переводном и простом векселе»).

Статья 78 Положения определяет, что векселедатель по простому векселю обязан так же, как и акцептант по переводному векселю. С учетом этого исковые требования против векселедателя, вытекающие из простого векселя, погашаются истечением трех лет со дня срока платежа.

В названных случаях начало течения трехгодичного срока на предъявление исковых требований к акцептанту переводного векселя либо к векселедателю простого векселя определяется днем срока платежа в соответствии с условиями векселя. (Постановление Пленума Верховного Суда РФ N 33, Пленума ВАС РФ N 14 от 04.12.2000 «О некоторых вопросах практики рассмотрения споров, связанных с обращением векселей»).

Иск векселедержателя простых векселей к векселедателю предъявлен в пределах трехгодичного срока вексельной давности, установленного ст. 70 Положения о простом и переводном векселе, и право требовать оплаты вексельной суммы от векселедателя не утрачено.

Согласно п. 21 Постановления Пленумов ВАС РФ и ВС РФ от 04.12.2000 №33/14 требования к должнику могут быть предъявлены как в срок платежа, так и в течение всего срока вексельной давности безотносительно к наличию или отсутствию протеста. Основанием требования является сам вексель, находящийся у кредитора.

Ответчик обязательства по оплате номинальной стоимости векселей не исполнил, в связи с чем Истец вправе обратиться с настоящим требованием.

На основании изложенного, ПРОСИМ СУД:

- Взыскать с ООО Ответчика в пользу ООО Истца задолженность по векселям № ____ в общей сумме ________________ рублей, а также расходы по оплате государственной пошлины в размере _____________ рублей.

1. Уведомление о вручении или иные документы, подтверждающие направление другим лицам,

участвующим в деле, копий искового заявления и приложенных к нему документов, которые

у других лиц, участвующих в деле, отсутствуют.

2. Документ, подтверждающий уплату государственной пошлины в установленных порядке и в размере или право на получение льготы по уплате государственной пошлины, либо ходатайство о предоставлении отсрочки, рассрочки, об уменьшении размера государственной пошлины.

Порядок учета векселей в бухгалтерском учете

Вексель — ценная бумага, содержащая обязательство об уплате ее держателю указанной в ней суммы. На особенности отражения векселя в бухгалтерском учете влияет то, что он может быть:

- собственным или чужим;

- простым (составленным между 2 лицами) или переводным (оформленным при участии третьего лица, которое будет осуществлять платеж, погашая свой долг перед векселедателем);

- дисконтным (передаваемым по цене, отличающейся от указанной в нем), процентным (предусматривающим начисление определенного процента на отраженную в нем сумму) или беспроцентным (с нулевой процентной ставкой);

- долговым обязательством, средством расчетов, займов или вложения средств.

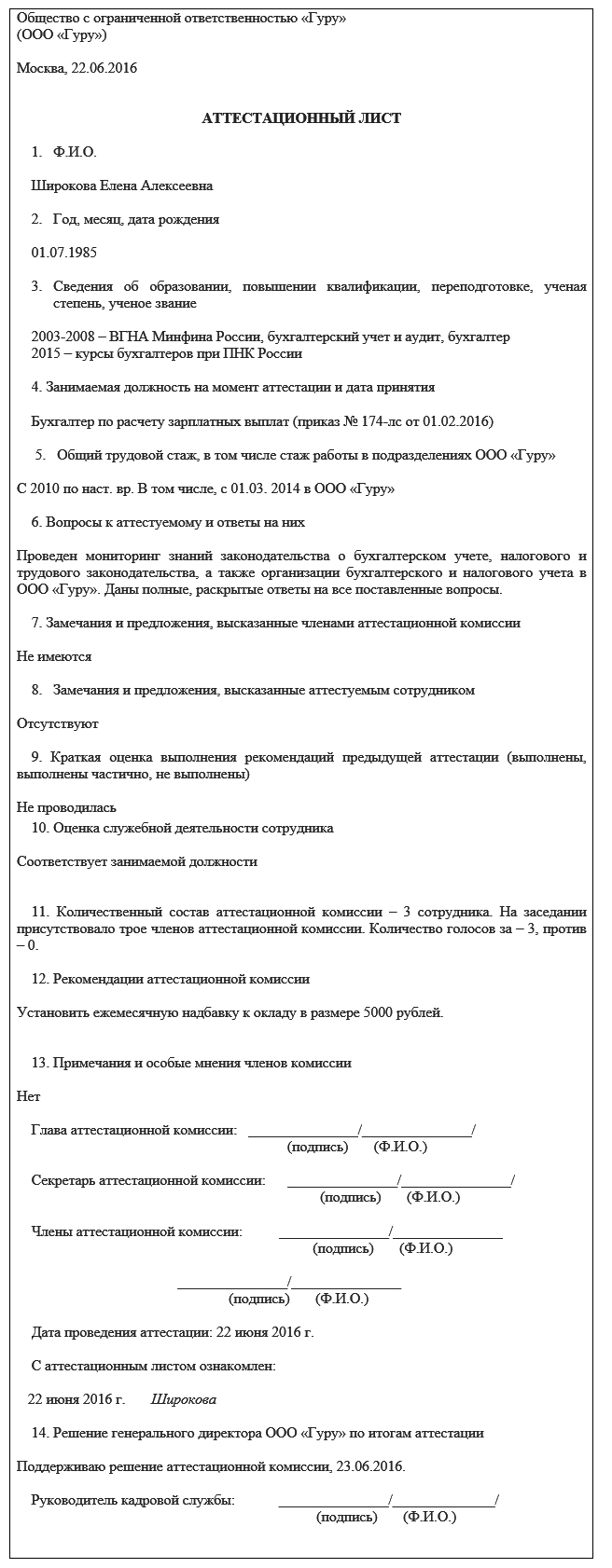

Крайне важным для этого документа является соблюдение требований к правилам оформления и, в частности, указание в нем (пп. 1 и 75 положения «О переводном и простом векселе», утвержденного постановлением ЦИК СССР и СНК СССР от 07.08.1937 № 104/1341):

- его наименования;

- даты и места его составления;

- предложения или обещания об уплате определенной суммы;

- названия ее плательщика;

- срока уплаты;

- места платежа;

- кому или по чьему приказу совершается платеж;

- подписи лица, выдавшего вексель.

- Не указывать срок уплаты. Тогда вексель оплачивают по его предъявлении.

- Не приводить мест составления и платежа. В этом случае ими будет считаться место нахождения плательщика, отраженное рядом с его названием.

- Дополнительно вносить сведения о величине процентной ставки и дате начала ее применения для векселя, являющегося процентным.

- Существование противоречий между суммой платежа, внесенной в вексель цифрами и прописью. Правильной будет считаться сумма, указанная прописью.

- Передавать не только переводной, но и простой вексель.

Вексель может оформляться только на бумажном носителе (ст. 4 закона РФ «О переводном и простом векселе» от 11.03.1997 № 48-ФЗ). Факт его передачи отражают в соответствующих договоре и акте. Наличие договора необязательно при выдаче собственного векселя.

Учет собственных векселей

Собственный вексель обычно выдает покупатель поставщику в ситуации, когда он не может расплатиться за поставку деньгами. Такой вексель во взаимоотношениях этих двух сторон имеет характер долговой расписки и как ценная бумага до передачи его третьему лицу не учитывается. Его выдача-получение отражается у покупателя и поставщика на тех же счетах учета расчетов, что и основной долг. Изменяется только аналитика:

- у покупателя:

Дт 60расч Кт 60векс,

60расч — субсчет отражения долга за поставку,

60векс — субсчет долга по выданному собственному векселю;

- у поставщика:

Дт 62векс Кт 62расч,

62векс — субсчет долга по полученному собственному векселю покупателя,

62расч — субсчет отражения долга по отгрузке.

Одновременно обе стороны показывают появление у себя такого векселя за балансом:

- покупатель — как обеспечение выданное:

- поставщик — как обеспечение полученное:

Если вексель процентный, то по нему ежемесячно будет начисляться доход, увеличивающий сумму долга покупателя по векселю:

- у покупателя:

Дт 91 Кт 60векс,

где 60векс — субсчет долга по выданному собственному векселю;

- у поставщика:

Дт 62векс Кт 91,

где 62векс — субсчет долга по полученному собственному векселю покупателя.

Оплата по векселю отразится как закрытие долга по нему:

- у покупателя:

Дт 60векс Кт 51,

где 60векс — субсчет долга по выданному собственному векселю;

- у поставщика:

Дт 51 Кт 62векс,

где 62векс — субсчет долга по полученному собственному векселю покупателя.

Одновременно векселя будут списаны с забалансовых счетов:

- у покупателя:

- у поставщика:

Учет чужих векселей в составе финвложений

Признакам финвложений отвечают векселя, приобретенные по цене ниже номинала или процентные, т. е. способные приносить доход (п. 2 ПБУ 19/02, утвержденного приказом Минфина России от 10.12.2002 № 126н).

Их учитывают на отдельном субсчете счета 58-2 (план счетов бухучета, утвержденный приказом Минфина РФ от 31.10.2000 № 94н) в оценке, соответствующей сумме затрат на приобретение (п. 9 ПБУ 19/02) или согласованной, рыночной, оценочной стоимости (пп. 12–17 ПБУ 19/02).

Векселя могут поступить несколькими путями, и это определит проводки по оприходованию векселя в бухгалтерском учете. Например:

- при покупке этой ценной бумаги:

- оплате покупателя за поставку векселем третьей стороны:

- получении ее в качестве вклада в УК:

- операциях обмена имуществом:

Дт 91 Кт 10 (01, 04, 41, 43, 58);

- безвозмездном поступлении:

Посмотреть примеры отражения в учете векселей в различных ситуациях вы можете в КонсультантПлюс:

Получите пробный доступ к К+ бесплатно и переходите в материал.

Поскольку каждая долговая бумага индивидуальна, векселя в бухгалтерском учете отражают поштучно и оценку при выбытии делают по стоимости каждой единицы. Процесс выбытия проводят через счет 91, формируя на нем финрезультат от этой операции. При этом в дебет счета 91 относят учетную стоимость векселя:

А по кредиту счета 91 сумма формируется в зависимости от того, каким путем происходит выбытие. Например, через:

- погашение или продажу:

- оплату векселем поставки:

- вклад в УК:

- выдачу займа:

- обмен имуществом:

Дт 10 (01, 04, 41, 43, 58) Кт 91.

Реализация векселей обложению НДС не подлежит (подп. 12 п. 2 ст. 149 НК РФ).

Нужно ли при операциях с векселями вести раздельный учет НДС, узнайте из Готового решения от КонсультантПлюс, получив пробный доступ к системе бесплатно.

Доход по векселю со стоимостью приобретения ниже его номинала можно учесть одним из двух способов, выбор между которыми нужно отразить в учетной политике:

- либо учетная стоимость векселя меняться не будет (п. 21 ПБУ 19/02) и учтется в момент его выбытия, отразившись в финрезультате;

- либо увеличение учетной стоимости до номинала будет делаться равномерно в течение срока обращения векселя (п. 22 ПБУ 19/02):

Начисление процентов по векселю происходит ежемесячно, но учетную стоимость финвложений они не увеличивают (п. 21 ПБУ 19/02) и поэтому отражаются на счетах учета расчетов:

Сумма этих процентов будет включена в учетную стоимость векселя при его выбытии:

Об аналитике счета 58 и ее взаимосвязи с данными строк бухбаланса читайте в статье «Финансовые вложения в балансе — это. ».

Учет чужих векселей, не являющихся финвложениями

Векселя беспроцентные, приобретенные по номинальной стоимости или по цене выше номинала, не отвечают условию о доходности, установленному для учета их в качестве финвложений (п. 2 ПБУ 19/02). По этой причине их учитывают не на счете 58, а в расчетах, используя для этого счет 76.

Пути их поступления и выбытия могут быть такими же, как и у доходных векселей, но в проводках по поступлению вместо счета 58 будет задействован счет 76, и со счета 76 при выбытии таких векселей в дебет счета 91 будет списываться их учетная стоимость.

Итоги

Векселя в бухгалтерском учете имеют свои особенности отражения. Эти особенности обусловлены как существованием собственных и чужих векселей, так и делением последних на доходные и не приносящие дохода.

Передача векселя: бухгалтерский и налоговый учет

Организация на ОСНО приобрела у банка простой вексель. После наступления срока платежа по векселю он был передан поставщику в счет оплаты товара.

До передачи в счет оплаты вексель находился на счете 58.02, разница между стоимостью векселя и номиналом уже учтена для целей учета налога на прибыль. Какие бухгалтерские проводки должны быть сделаны при передаче векселя? Как эта передача должны быть учтена в налоговом учете? Надо ли учитывать доход от передачи векселя для целей расчета прибыли, а его стоимость – как затраты? Надо ли вести раздельный учет НДС в этом случае?

Передача банковского векселя поставщику в счет оплаты товара отражается следующими проводками:

Отражена передача банковского векселя поставщику в счет погашения задолженности по оплате товаров (работ, услуг) в качестве отступного

Списана учетная стоимость векселя на прочие доходы

При выбытии векселя в налоговом учете организация признает доход от выбытия (погашения) ценной бумаги в сумме, причитающейся к получению по векселю, а также расход в размере затрат на приобретение векселя.

Передача векселя в счет оплаты товаров НДС не облагается.

Поскольку при реализации векселя организация осуществляет необлагаемую НДС операцию, она должна вести раздельный учет НДС.

Кредиторская задолженность по оплате приобретенных у поставщика товаров (работ, услуг) учитывается на счете 60 «Расчеты с поставщиками и подрядчиками». Данная задолженность погашается банковским векселем, который числится на балансе организации в составе финансовых вложений.

При выбытии векселя (по акту приемки-передачи) признается прочий доход в сумме погашаемой задолженности записью по дебету счета 60 и кредиту счета 91 «Прочие доходы и расходы» (субсчет 91-1 «Прочие доходы») (п. п. 6.3, 7, 10.1 ПБУ 9/99). При этом одновременно со счета 58 списывается стоимость передаваемого векселя третьего лица в дебет счета 91 (субсчет 91-2 «Прочие расходы»), то есть признается прочий расход (п. 25 ПБУ 19/02, п. 11 ПБУ 10/99, План счетов и Инструкция по его применению).

Передача векселя в счет оплаты товаров, работ, услуг (впрочем, как и его погашение, в том числе досрочное) рассматривается как операция по реализации ценной бумаги, к которой применяются правила ст. 280 НК РФ.

В соответствии с данной статьей при выбытии векселя в налоговом учете организация признает доход от выбытия (погашения) ценной бумаги в сумме, причитающейся к получению по векселю, а также расход в размере затрат на приобретение векселя.

В соответствии с пп. 12 п. 2 ст. 149 НК РФ реализация (передача) ценных бумаг на территории РФ не подлежит обложению НДС. Следовательно, реализация векселя НДС не облагается. Поскольку при реализации векселя организация осуществляет необлагаемую НДС операцию, она должна вести раздельный учет НДС (п. 4 ст. 149 НК РФ).

Передача банковского векселя поставщику в счет оплаты товара отражается следующими проводками:

Вексель – предмет займа и расчета

Согласно п. 1 ст. 807 ГК РФ по договору займа одна сторона (займодавец) передает или обязуется передать в собственность другой стороне (заемщику) деньги, вещи, определенные родовыми признаками, или ценные бумаги. В свою очередь, заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество полученных им вещей того же рода и качества либо таких же ценных бумаг. Таким образом, в качестве предмета займа может выступить вексель банка.

Номинальная стоимость векселя = сумма займа = сумма долга

Предположим, номинальная стоимость векселя равна сумме представленного займа и вексель далее передается поставщику в счет погашения задолженности, равной номинальной стоимости векселя. В этом случае в бухгалтерском учете общества при получении векселя от другой организации нужно сделать следующую запись (допустим, номинальная стоимость векселя – 100 000 руб.):

Содержание операции

Дебет

Кредит

Сумма, руб.

Получен в качестве займа банковский вексель, не отвечающий условиям для принятия его к учету в числе финансовых вложений

Счет 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Денежные эквиваленты, не являющиеся финансовыми вложениями»

Счет 67 «Расчеты по долгосрочным кредитам и займам»

При описанных обстоятельствах полученный беспроцентный вексель банка не отражается в бухгалтерском учете в качестве финансового вложения, так как не выполняется одно из условий для признания в бухучете активов в составе финансовых вложений, которые перечислены в п. 2 ПБУ 19/02 «Учет финансовых вложений»[1]: способность актива приносить организации экономические выгоды (доход) в будущем в форме процентов, дивидендов либо прироста их стоимости (в виде разницы между ценой продажи (погашения) финансового вложения и его покупной стоимостью в результате его обмена, использования при погашении обязательств организации, увеличения текущей рыночной стоимости и т. п.).

При передаче векселя поставщику в качестве погашения задолженности (оплаты приобретенных товаров) в бухучете общества производятся такие записи:

Содержание операции

Дебет

Кредит

Сумма, руб.

Отражены прочие доходы от передачи банковского векселя в счет погашения задолженности перед поставщиком

Счет 60 «Расчеты с поставщиками и подрядчиками»

Счет 91 «Прочие доходы и расходы», субсчет 91-1 «Прочие доходы»

Стоимость банковского векселя включена в состав прочих расходов

Счет 91 «Прочие доходы и расходы», субсчет 91-2 «Прочие расходы»

Счет 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Денежные эквиваленты, не являющиеся финансовыми вложениями»

С целью передачи поставщику в счет погашения задолженности векселя вместо денежных средств следует заключить соглашение об отступном. В силу ст. 409 ГК РФ по соглашению сторон обязательство может быть прекращено предоставлением отступного – уплатой денежных средств или передачей иного имущества.

Номинальная стоимость векселя =сумма займа < суммы долга

Возможна другая ситуация: номинальная стоимость векселя равна сумме представленного займа и вексель далее передается поставщику в счет погашения задолженности, превышающей номинальную стоимость векселя. Тогда в бухгалтерском учете общества при получении векселя от другой организации нужно сделать запись:

Содержание операции

Дебет

Кредит

Сумма, руб.

Получен в качестве займа банковский вексель, отвечающий условиям его принятия к учету в числе финансовых вложений

Счет 58 «Финансовые вложения», субсчет 58-2 «Долговые ценные бумаги»

При передаче векселя поставщику в качестве погашения задолженности (оплаты приобретенных товаров) в бухучете общества производятся такие записи (допустим, сумма долга – 105 000 руб.):

Содержание операции

Дебет

Кредит

Сумма, руб.

Отражены прочие доходы от передачи банковского векселя в счет погашения задолженности перед поставщиком