Статус плательщика 101, 24, 13 и др. в Сбербанк Онлайн — что такое и как заполнять?

На базе распоряжения ЦБ с 2012 г. определение реквизитов не используется в сфере современного банковского делопроизводства: его предложили заменить термином «статус лица». Статус налогоплательщика — это специфичное правовое положение объекта, который заполняет расчетные бумаги на денежный перевод в бюджет РФ. Данное правовое положение выражено специальным кодом, а сам инструмент заменяет собой идентификатор плательщика услуги.

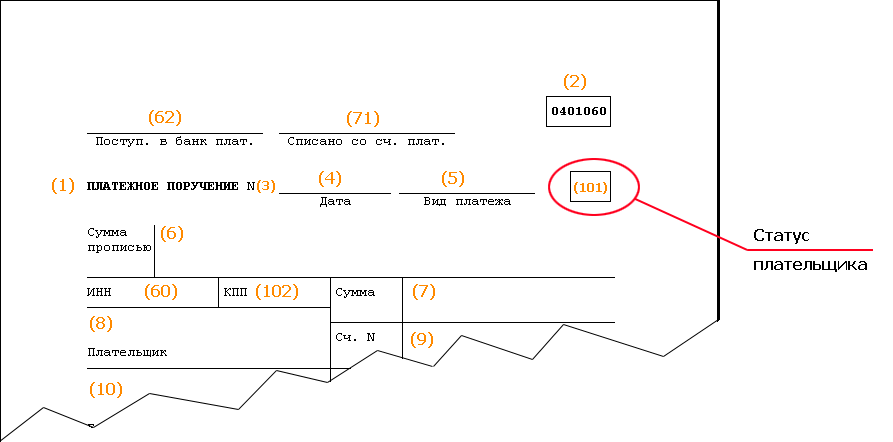

Благодаря статусу уже определяются операции, которые касаются проведения платежек или перечисления средств в госказну (налогов и сборов). Для этих целей выделено специальное окошко в типичном бланке документа для оплаты госпошлин и постоянных взносов, где следует поставить цифровой код от 01 до 26 для пополнения счета в Сбербанке.

| Код | Статус налогоплательщика |

|---|---|

| 01 | Юридическое лицо — налогоплательщик (плательщик сборов) |

| 02 | Налоговый агент |

| 03 | Организация федеральной почтовой связи, составившая распоряжение о переводе денежных средств по каждому платежу физического лица |

| 04 | Налоговый орган |

| 05 | Федеральная служба судебных приставов и ее территориальные органы |

| 06 | Участник внешнеэкономической деятельности — юридическое лицо |

| 07 | Таможенный орган |

| 08 | Плательщик — юридическое лицо (индивидуальный предприниматель, нотариус, занимающийся частной практикой, адвокат, учредивший адвокатский кабинет, глава крестьянского (фермерского) хозяйства), осуществляющее перевод денежных средств в уплату страховых взносов и иных платежей в бюджетную систему Российской Федерации |

| 09 | Налогоплательщик (плательщик сборов) — индивидуальный предприниматель |

| 10 | Налогоплательщик (плательщик сборов) — нотариус, занимающийся частной практикой |

| 11 | Налогоплательщик (плательщик сборов) — адвокат, учредивший адвокатский кабинет |

| 12 | Налогоплательщик (плательщик сборов) — глава крестьянского (фермерского) хозяйства |

| 13 | Налогоплательщик (плательщик сборов) — иное физическое лицо — клиент банка (владелец счета) |

| 14 | Налогоплательщики, производящие выплаты физическим лицам |

| 15 | Кредитная организация (филиал кредитной организации), платёжный агент, организация федеральной почтовой связи, составившие платёжное поручение на общую сумму с реестром на перевод денежных средств, принятых от плательщиков — физических лиц |

| 16 | Участник внешнеэкономической деятельности — физическое лицо |

| 17 | Участник внешнеэкономической деятельности — индивидуальный предприниматель |

| 18 | Плательщик таможенных платежей, не являющийся декларантом, на которого законодательством Российской Федерации возложена обязанность по уплате таможенных платежей |

| 19 | Организации и их филиалы (далее — организации), составившие распоряжение о переводе денежных средств, удержанных из заработной платы (дохода) должника — физического лица в счёт погашения задолженности по платежам в бюджетную систему Российской Федерации на основании исполнительного документа, направленного в организацию в установленном порядке |

| 20 | Кредитная организация (филиал кредитной организации), платёжный агент, составившие распоряжение о переводе денежных средств по каждому платежу физического лица |

| 21 | Ответственный участник консолидированной группы налогоплательщиков. |

| 22 | Участник консолидированной группы налогоплательщиков. |

| 23 | Органы контроля за уплатой страховых взносов. |

| 24 | Плательщик — физическое лицо, осуществляющее перевод денежных средств в уплату страховых взносов и иных платежей в бюджетную систему Российской Федерации |

| 25 | Банки — гаранты, составившие распоряжение о переводе денежных средств в бюджетную систему Российской Федерации при возврате налога на добавленную стоимость, излишне полученной налогоплательщиком (зачтенной ему) в заявительном порядке, а также при уплате акцизов, исчисленных по операциям реализации подакцизных товаров за пределы территории Российской Федерации, и акцизов по алкогольной и (или) подакцизной спиртосодержащей продукции. |

| 26 | Учредители (участники) должника, собственники имущества должника — унитарного предприятия или третьи лица, составившие распоряжение о переводе денежных средств на погашение требований к должнику по уплате обязательных платежей, включённых в реестр требований кредиторов, в ходе процедур, применяемых в деле о банкротстве. |

Как заполнять статус плательщика и в каком случае

Обязательный реквизит «статус плательщика» лично заполняется гражданином в платежных и инкассовых поручениях, а также ордерах. Требуемое поле 101 располагается в верхней части формы. В остальном создать новый бланк можно по следующему алгоритму:

- Переключиться во вкладку «Платежи и переводы».

- Найти поле «Перевод денег для организации».

- Ввести номер баланса и ИНН получателя.

- Выбрать нужный БИК (из выпадающего списка банков).

- Указать персональный счет (отыскать среди карт).

- Отметить детали операции (пометка «платежи в бюджет»).

- Вбить полное название фирмы, которой нужна выплата.

- Указать свои контакты (адрес и номер мобильного телефона).

- Вписать размер суммы на основании квитанции.

Готовый бланк стоит повторно проверить на полноту и правильность внесенных параметров, а потом нажать команду «Подтвердить». Заодно система потребует от пользователя подтвердить высланный пароль через код в отправленном sms. Только потом документ получает отметку «Исполнено».

Статус 24

В обновленной редакции значение статуса 24 дополнено. Начиная с 2017 г. код может использовать только физическое лицо, которое оплачивает страховые взносы или другие платежи, кроме налоговых и таможенных сборов. Данный номер идентифицирует перечисление денег в пользу ФСС.

Статус 101 в платежном поручении

Если опираться на правила, которые рассказывают, как заполнять в Сбербанке Онлайн статус плательщика 101, то в поле нужно указать информацию, соответствующую требованиям законодательства и закрепленную в нормативных актах исполнительной и федеральной служб России, после одобрения со стороны ЦБ.

Платежные поручения, где указанная графа имеет значение, обязательно должны заполняться согласно примеру — этот момент подлежит контролю со стороны финансовых учреждений на факт присутствия значений такой группы реквизитов, как 102-110. А заполнение в границах 101-110 причисляет денежный перевод уже к иной категории — к бюджетным выпискам. Причем само официальное положение плательщика не привязано к организации обслуживания гражданина РФ или иным реквизитам, которые отражены в том же платежном документе.

Статус 13

Раньше код со значением 13 клиенты Сбербанка нередко применяли при заполнении бланков только физические лица, которые считались полноправными владельцами открытых банковских счетов. Но после последних правок приказа Министерства финансов от 2017 г. текст положения был изменен, и теперь его указывают граждане, которые платят налоги, взносы по страховке и смежные платежи.

Статус 08

Код 08 претерпел изменения. Если раньше его использовали для финансовых операций только юридические лица и ИП для осуществления любых неналоговых платежей, то теперь перечень плательщиков частично изменился. Рассматриваемый показатель категории во время внесения суммы страховых взносов обязаны указывать:

- нотариус, который имеет частную практику;

- адвокат, осуществляющий индивидуальную деятельность;

- хозяин фермерского хозяйства или глава КФХ;

- кредитная финансовая организация или ее филиал;

- государственной компания почтовой связи;

- платежный агент.

В одном из вариантов запланированных корректив документа предлагалось использовать код 08 для взносов в ФСС с указанием четкого назначения (травматизм за сотрудников).

Что может понадобится указать

Во время заполнения стандартной формы документа проблемы вызывает как раз графа российского плательщика (2 цифры КПП или попытка ввести число 14) в Сбербанк Онлайн. С подобными налогоплательщиками ФНС вынужден проводить параллельную работу, направленную на дополнительное уточнение их положения — из-за этого процесс обработки заявки на платеж может затянуться. При совершении очередной проверки не нужно предоставлять дополнительные бумаги, но придется собрать такую информацию, как:

- дата (или период), сумма, вид и назначение (часто выдаются по запросу организацией);

- сведения о выбранном получателе (ИНН, ОКАТО, КПП плательщика физического лица);

- номер платежки и реквизиты (БИК отечественного банка и его полное название).

На территории России статус действующего плательщика — главный из центральных элементов документооборота, который помогает налоговым органам в кратчайшие сроки идентифицировать физическое лицо или компанию, регулярно осуществляющую финансовые операции в адрес государственного бюджета. Безошибочная фиксация собственного статуса даст возможность сократить количество недоимок по оплате и крупных штрафов.

Правила заполнения поля 101 (статус плательщика) в платёжном поручении

Оформление банковского платёжного поручения проходит в электронном виде, иногда бухгалтеры и финансовые специалисты распечатывают и лично передают заверенную копию документа в банк. Платёжные поручения оформляются для проведения операций на расчётном или текущем банковском счёте организации. Например, платёжные поручения оформляются для оплаты товаров, услуг, перечисления заработной платы персоналу, внесения налоговых и бюджетных платежей.

Одним из обязательных полей в платёжном поручении является пункт, обозначающий статус плательщика (поле 101 в бухгалтерской программе). Согласно приказу министерства финансов Российской Федерации №107, при уплате страховых взносов во внебюджетные фонды необходимо заполнять статус плательщика. Согласно ФЗ-212, организация или ИП (индивидуальный предприниматель) должны ежемесячно перечислять взносы на работников в ПФР (пенсионный фонд), ФОМС (фонд обязательного медицинского страхования) и ФСС (фонд социального страхования). При оформлении таких платёжных поручений нужно указывать статус плательщика.

Какие статусы налогоплательщиков используются в платёжных поручениях?

Налоговые платежи проводятся по кодам бюджетной классификации (КБК), дополнительно юридическое или физическое лицо (плательщик) должно указать двузначный код, принимающий значение от 01 до 26. Например, статус 09 соответствует ИП, выплачивающему налог. Приказ Минфина Российской Федерации №107 устанавливает следующие группы кодов бюджетной классификации для плательщиков налогов и сборов:

- 01 — юридическое лицо (организация). Такой код указывают все организации, выплачивающие налоги, сборы, страховые взносы и другие расходные операции, контролируемые налоговыми органами. Например, взносы в ПФР на работников компании проходят со статусом плательщика 01.

- 02 — налоговый агент (организация оплачивает налог за других лиц). Такой код указывают организации и ИП, оплачивающие налоги вместо работников. Например, отчисление НДФЛ (13% от дохода наёмного работника) всегда проводит организация, выступающая налоговым агентом для своих сотрудников. При составлении платёжного поручения указывается статус плательщика 02.

- 08 — юридическое лицо или ИП. Такой код используют организации, индвидуальные предприниматели, нотариусы и юристы, открывшие частную практику, а также главы фермерских хозяйств при выплате взносов на страхование сотрудников от несчастных случав на производстве. Взносы в ФСС «на травматизм» составляют от 0.2% до 8.5%, в зависимости от уровня риска на предприятии. Например, глава строительной компании, занимающейся высотными работами, выплачивает страховые взносы в размере 0.9% от оклада сотрудника, с указанием кода 08.

- 09 — индивидуальный предприниматель. Такой код используется ИП, оплачивающими налоги, страховые взносы и другие сборы от лица организации.

- 10 — нотариус, официально ведущий частную практику. Такой код указывают сотрудники частных нотариальных контор, выплачивающие налоги, страховые взносы и другие сборы от лица нотариальной конторы.

- 11 — адвокат, официально ведущий частную практику. Такой код указывают юристы, получившие удостоверение адвоката и открывшие адвокатское бюро.

- 12 — глава зарегистрированного фермерского хозяйства. Такой код используется при оплате налогов и взносов во внебюджетные фонды от лица крестьянского или фермерского хозяйства, занимающегося растениеводством, разведением скота и подобной деятельностью.

- 13 — физическое лицо. Частные лица, самостоятельно выплачивающие налоги и сборы в бюджет, указывают код 13 в платёжном поручении.

- 21 и 22 — консолидированная группа налогоплательщиков. Такие статусы присваиваются организациям, добровольно объединившимся для выплаты налога на прибыль с общего финансового результата (прибыли или убытка). Код 21 используется при платежах от старшего (ответственного) участника группы, статус плательщика 22 присваивается рядовым участникам.

- 24 — физическое лицо, выплачивающее взносы в ФСС. Статус налогоплательщика 24 обычно используют самозанятые граждане, делающие взносы в фонд социального страхования.

- 26 — учредители, проводящие процедуру банкротства. Статус плательщика 26 используется в ходе принудительной ликвидации компании по ФЗ-127 о несостоятельности (банкротстве).

Государственные структуры, проводящие различные платежи в пользу частных лиц и организаций, используют следующие коды в поле 101:

- 04 — налоговые органы. Такой код используется для платежей между федеральными и местными органами ФНС (федеральная налоговая служба). Например, средства из федерального бюджета перечисляются в бюджет посёлка, бухгалтер ФНС указывает в поле 101 код 04.

- 05 — ФССП (федеральная служба судебных приставов). Такой статус налогоплательщика используют судебные приставы в момент перечисления просроченных задолженностей физических лиц. Например, гражданин не выплачивал взносы в ПФР, юрист пенсионного фонда обратился к мировому судье для получения судебного приказа, затем передал бумаги приставу. Сотрудник ФССП списывает часть заработной платы гражданина для выплаты долга перед ПФР, указывая код 05.

- 07 — ФТС (федеральная таможенная служба). Такой код используется при оплате таможенных сборов, удерживаемых с частных лиц и организаций при перевозке товаров за границу.

- 23 — ФСС (фонд социального страхования). Такой статус налогоплательщика применяется при выплате компенсаций, субсидий и материальной помощи из средств фонда социального страхования.

- 25 — банки, возвращающие НДС или акцизы. Такой код применяется банковскими организациями, выступающими гарантами сделок (возврат излишне начисленного НДС), в том числе внешнеторговых операций (возврат излишне начисленного акциза).

Частные лица и организации, выступающие участниками внешнеторговых операций (импорт, экспорт, таможенное оформление), используют следующие статусы плательщика:

- 06 — юридическое лицо, участвующее во внешнеторговых операциях. Такой статус плательщика используют организации, ведущие сделки с зарубежными контрагентами. Например, компания заключила договор на поставку товара из Бразилии, оплачивает налоговый сбор, указывая код 06.

- 16 — физическое лицо, участвующее во внешнеторговых операциях. Код 16 используется при платежах, совершаемых частными лицами, ведущими торговые операции с зарубежными компаниями.

- 17 — ИП, участвующее во внешнеторговых операциях. Статус плательщика 17 используют индивидуальные предприниматели, перевозящие товары через границу или работающие с зарубежными компаниями.

- 18 — организация или частное лицо, оплачивающее таможенный сбор без заполнения декларации.

Финансовые и кредитные учреждения, работающие с денежными средствами частных клиентов, оформляют платёжные поручения со следующими кодами:

- 03 — Почта России (платёж от имени физического лица). Такой код используют сотрудники почтовых отделений при отправке бюджетных платежей граждан. Например, автовладелец получил штраф ГИБДД и оплачивает его через кассу почты. Сотрудник почтового отделения указывает статус плательщика 03.

- 15 — кредитная или почтовая организация, переводящая средства физического лица. Такой статус плательщика используют в филиалах коммерческих банков, систем денежных переводов и почтовых отделений при отправке средств физических лиц.

- 19 — организация, высчитывающая часть заработной платы сотрудника по исполнительному листу. Код 19 используют компании-работодатели, получившие исполнительный лист о принудительном взыскании задолженности по налогам с сотрудника-неплательщика.

- 20 — кредитная организация, перечисляющая средства в бюджет по поручению частного лица. Такой статус плательщика используется при автоплатежах по налогам и сборам через приложение банка.

Распространённые варианты заполнения поля 101 в платёжном поручении

На практике бухгалтеры ИП и крупных компаний чаще всего используют коды статусов при оформлении ряда бюджетных платежей.

Налоги, взносы в ПФР и ФОМС от лица индивидуального предпринимателя. Если бухгалтер оформляет страховые взносы от лица ИП за самого предпринимателя или его сотрудников, поле 101 имеет значение 09.

Все налоговые сборы организации, в том числе страховые взносы. Если бухгалтер оплачивает налог на прибыль, перечисляет взносы в ПФР, используется код 01.

Перечисление НДФЛ организации или ИП. Если бухгалтер выплачивает 13% от дохода работников в бюджет, организация выступает налоговым агентом, поэтому статус плательщика будет 02.

Поле 101 остаётся незаполненным, если средства переводятся в пользу обычных контрагентов (юридических и физических лиц). В целом, статус плательщика актуален для бюджетных платежей и позволяет государственным налоговым органам верно учитывать полученные от частных лиц и организаций суммы средств. Указание неверного статуса плательщика повлечёт классификацию платежа как неуточнённого поступления, поэтому ФНС продолжит начислять пени или штрафы за просрочку.

Итоги

Статус плательщика заполняется в поле 101 платёжного поручения, код от 01 до 26 используется при оформлении платежей в государственный бюджет. В зависимости от кода, платежи классифицируют налоги и сборы от физических лиц, ИП, организаций, выступающих налоговыми агентами, сторонами внешнеторговых сделок и участниками процедуры принудительного взыскания задолженности.

Заполняем поле 101 в платежном поручении в 2021 — 2022 годах

Документ для безналичных расчетов с бюджетом и прочими контрагентами имеет свои правила заполнения. Каждая его ячейка (поле) оформляется согласно действующим нормативам в зависимости от категории платежа, владельца расчетного счета и непосредственно получателя денежных средств. Основные моменты прописаны в НПА Банка России.

ВАЖНО! С 10.09.2021 форма платежного поручения и его содержание определены положением Банка России от 29.06.2021 № 762-П, до этой даты — положением ЦБ РФ от 19.06.2012 № 383-П. С изменением регулирущего НПА форма платежки не изменилась. Подробнее см. здесь.

Подробнее о процедуре оформления платежного документа читайте в нашей статье.

Поле 101 отведено для закодированного 2-значного обозначения статуса плательщика — отправителя денежных средств. Им может выступать организация, индивидуальный предприниматель, адвокат, глава крестьянского хозяйства, иное физическое лицо. Также заполненное поле призвано обозначать налогового агента, участника внешнеэкономических операций.

Полученные денежные средства заносятся на разные лицевые счета в зависимости от статуса плательщика.

ВНИМАНИЕ! С 01.05.2021 обязательно заполняйте поле 15, в котором указывается номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета (ЕКС)). С этой даты также меняются реквизиты Казначейских счетов и наименование банка получателя. Период с 01.01.2021 по 30.04.2021 переходный. Т.е. банк примет платежки как со старыми так и с новыми реквизитами. Это следует из письма ФНС России от 08.10.2020 № КЧ-4-8/16504. Подробности см. здесь.

Эксперты КонсультантПлюс детально разъяснили, как правильно заполнить платежное поручение на уплату налогов. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Варианты заполнения поля 101

Правила заполнения статуса плательщика в поле 101 содержатся в приложении 5 к приказу Минфина России от 12.11.2013 № 107н.

О том, какие проблемы с выбором статуса имели место при оформлении платежей по страховым взносам, читайте в материале «Основные статусы плательщика в платежном поручении».

Основными действующими реквизитами можно считать следующие коды:

- 01 ― налогоплательщик-организация, какое-либо юридическое лицо.

- 02 ― налоговый агент. Этот статус наиболее часто встречается при оплате НДФЛ за наемных работников, НДС при заключенных договорах аренды с муниципальными организациями.

- 08 ― этот код используют предприятия и физлица, уплачивающие за наемных работников страховые взносы на травматизм, администрируемые ФСС (при уплате взносов на ОПС, ОМС и ВНиМ, которыми заведует налоговая, в платежке ставится статус 01). Также статус 08 используют при уплате в ПФР штрафов за нарушения с персонифицированным учетом.

- 13 ― с 01.10.2021 этот статус указывают ИП, нотариусы, адвокаты, фермеры, уплачивающие налоги за себя, а также прочие физические лица.

Обратите внимание! До 01.10.2021 ИП, адвокаты, нотариусы и главы КФХ при перечислении налогов за себя указывают в платежках коды 09, 10, 11 и 12 соответственно. С 1 октября для всех этих лиц действует единый код статуса — 13. Подробнее см. здесь.

Поле 101 платежного поручения в 2021-2022 годах подлежит заполнению не в каждом случае перечисления денежных средств. Наличие статуса плательщика указывает на получателя платежа как субъекта, на счетах которого аккумулируются налоги, взносы и прочие поступления. Банки в таких случаях обязаны проследить, чтобы последующие ячейки 102–110 также были заполнены. При отсутствии необходимых данных проставляется 0. Наличие пустого поля не допускается. Исключением здесь является поле 110, которое можно не заполнять вообще.

Коды 15 и 20 используют кредитные организации или их филиалы, платежные агенты, которые переводят денежные средства за физических лиц на основании общего реестра или по каждому в отдельности.

Код 24 указывают физлица, осуществляющие выплаты страховых взносов или иных платежей в бюджет.

Таким образом, если субъект предпринимательской деятельности перечисляет в ФСС страховые взносы на травматизм за своих наемных работников, статус плательщика указывается с кодом 08 независимо от того, является он организацией или ИП.

Пример 1

Какой код следует прописать в поле 101 при перечислении НДФЛ? Использовать статус 01, указывающий на плательщика — юридическое лицо, неверно. В этом случае при перечислении денежных средств налоговыми агентами за своих работников необходимо проставить 02. Уплачивающие с 01.10.2021 налог на доходы предприниматели, нотариусы, адвокаты ставят код 13. Также код 13 проставляют прочие физические лица, которые уплачивают налог, образовавшийся в результате оказания разовых услуг.

Пример 2

Какой статус плательщика проставляется при оплате земельного налога?

Поле 101 заполняется в зависимости от владельца земельного участка. Для организаций статус плательщика равен 01. Предприниматели, использующие участки в своей деятельности, связанной с получением прибыли, с 01.10.2021 проставляют код 13. Налог на землю в случаях, когда владельцами являются прочие физические лица, уплачивается также с кодом 13.

С ноября 2016 года в силу вступило правило о том, что уплата налога возможна третьим лицом. Заполнение платежного документа в этом случае имеет свои особенности.

Подробнее об оформлении документа на оплату налога третьим лицом читайте в материалах:

- «Утверждены правила заполнения платежных поручений при уплате налогов третьими лицами»;

- «Нюансы платежки при уплате налога за третье лицо».

Ошибки при заполнении поля 101 в платежке

Неверно указанный код статуса плательщика приводит к возможной недоимке по налогам и взносам, начислению пеней, штрафов, разногласиям с контролирующими органами.

Самой распространенной ошибкой в использовании статуса плательщика можно считать перечисление НДФЛ за наемных работников с указанием в поле 101 кода 01 — как организации. Это неверно, так как в данном случае субъект выступает в качестве налогового агента. Правильным будет статус плательщика с кодом 02. То же самое касается и случаев перечисления НДС при аренде за муниципальные учреждения, когда организация выступает в качестве налогового агента.

Примеры указания статуса плательщика см. в этом материале.

Последствия неправильного оформления платежных поручений

Неверно заполненное платежное поручение с указанием ошибочных реквизитов может повлечь за собой ответственность за несвоевременное совершение платежа. В подп. 4 п. 4 ст. 45 НК РФ приводятся примеры, в каких случаях ошибки в платежных документах не позволяют считать обязанность налогоплательщика по самостоятельному исчислению платежей исполненной:

- неверное указание номера счета;

- ошибка в наименовании банка получателя.

Прочие случаи ошибочного заполнения платежек не являются основанием для отказа в зачислении платежей. Субъект предпринимательской деятельности в таких случаях вправе обратиться в налоговую инспекцию для уточнения платежей.

Судебная практика также свидетельствует о том, что решение в подобных ситуациях, скорее всего, будет вынесено в пользу налогоплательщика (постановление ФАС Московского округа от 07.08.2009 № КА-А41/7564-09 по рассматриваемому делу № А-41-10152/08).

Периодически проводимая сверка с налоговой инспекцией и внебюджетными фондами позволит выявить возможные ошибки при составлении платежных документов, вовремя зачесть требуемые суммы и избежать дальнейших конфликтов и недоразумений с проверяющими относительно образовавшейся суммы недоимки.

Итоги

В поле 101 указывайте код статуса налогоплательщика. Для ООО основной код — 01, для ИП с 1 октября 2021 года — 13. Если ООО или ИП выступает налоговым агентом, то применяется код 02.

Изменения при заполнении поля 101 при оплате налогов и взносов с 1 октября 2021 года

В одном из своих видео я упомянул, что немного изменятся правила заполнения платежек на оплату налогов и взносов с 1 октября 2021 года.

Обещал разобраться и разобрался =)

Действительно, с 1 октября 2021 года для ИП изменятся правила заполнения поля 101, в котором указывается статус плательщика.

Для начала вспомним, где находится поле 101 в стандартной квитанции:

И в платежном поручении:

В этом поле сейчас предприниматели в основном используют следующие коды (на самом деле их значительно больше, конечно):

- «09» — индивидуальный предприниматель, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами

- «10» — нотариус, занимающийся частной практикой, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами

- «11» — адвокат, учредивший адвокатский кабинет, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами

- «12» — глава крестьянского (фермерского) хозяйства (КФХ), уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами

- «13» — физическое лицо

ИП, конечно, выбирают статус «09».

Что изменится с 1 октября 2021 года?

Напоминаю, что на мой видеоканал на Youtube можно подписаться по этой ссылке:

Основание изменения?

Данное изменение утверждено приказом Минфина России от 14.09.2020 N 199н «О внесении изменений в приказ Министерства финансов Российской Федерации от 12 ноября 2013 г. N 107н.

Можете его найти и почитать.

А еще лучше используйте бухгалтерские программы и сервисы, которые автоматически учитывают подобные мелкие, но важные изменения.

И, конечно, не забывайте подписаться на новости моего блога: https://dmitry-robionek.ru/subscribe

Советую прочитать:

Рубрики Вопросы по ведению ИП, Календарь ИП, Новые законы, Частые вопросы от новичков

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку «Подписаться!», Вы даете согласие на рассылку , обработку своих персональных данных и соглашаетесь с политикой конфиденциальности .