Инструкция: заполняем справку по новой форме 2-НДФЛ с 1 января 2021 года

Справка 2-НДФЛ — это отчет о доходах физлица. Его нужно сдать в ФНС, если в расчетном периоде организация выплачивала вознаграждения работникам. С 01.01.2021 действуют новая форма и правила заполнения документа.

Три формы справки 2-НДФЛ в 2021 году

ФНС в очередной раз оптимизировала порядок заполнения сведений о доходах физических лиц. Чиновники не ограничились стандартным изменением действующего формата, а пошли намного дальше. С 2021 года отдельный отчет по форме 2-НДФЛ упраздняется (325-ФЗ от 29.09.2019). Справку о доходах и суммах налога физического лица теперь сдают в составе обновленного расчета 6-НДФЛ (Приказ ФНС России №ЕД-7-11/753@ от 15.10.2020).

Для составления отчетов за 2020 используем бланк и инструкции из Приказа ФНС России №ММВ-7-11/566@ от 02.10.2018.

Третья форма — справка для физических лиц, сотрудников организации. Ее составляют по упрощенной форме. В 2021 используем обновленный бланк из приложения №4 Приказа ФНС №ЕД-7-11/753@ от 15.10.2020.

Эксперты КонсультантПлюс разобрали все изменения по налогам на 2021 год. Используйте бесплатный доступ, чтобы разобраться в новых правилах.

Справка 2-НДФЛ для сотрудников

Налоговые агенты обязаны оформлять справку по запросу работника (ст. 62 ТК РФ, п. 3 ст. 230 НК РФ). Для получения персональной справки сотрудник подает заявление работодателю.

Выдайте готовую справку в течение трех рабочих дней с момента поступления заявления от работника (Письмо Минфина России №03-04-05/36096 от 21.06.2016). Это условие не распространяется на уволенных, таким работникам выдают справку установленного образца в последний рабочий день — день увольнения.

Если работник настаивает на получении справки 2-НДФЛ, выдается отчет с прочерками в 3, 4 и 5 разделах либо справка в свободной форме о том, что доходы в отчетном периоде отсутствуют.

Вот как выглядит справка 2-НДФЛ для сотрудника по упрощенной форме 2021:

Сроки сдачи годового отчета

Дата предоставления годовой справки не зависит от того, удержан налог с выплаченных доходов или нет. Законодательством определен следующий срок сдачи 2-НДФЛ за 2020 год в 2021 году:

- Если налог удержан (признак 1 или 3), значит, организация должна отправить отчет не позднее 1 марта года, следующего за отчетным. 1 марта 2021-го выпадает на понедельник, переносов нет.

- Налог удержать невозможно (признак 2 или 4) — организация должна отчитаться по таким выплатам до 01.03.2021.

Если организация находится на стадии ликвидации или реорганизации, то отправить 2-НДФЛ следует заранее. Конкретной даты не установлено, но предоставьте сведения в ФНС до внесения окончательных изменений в ЕГРЮЛ (о прекращении деятельности или о регистрации новой компании при слиянии, реорганизации). Такие нормы закреплены в Письме ФНС России №БС-4-11/20731@ от 27.11.2015.

Правила заполнения отчета 2-НДФЛ за 2020 год

В Приказе №ЕД-7-11/753@ от 15.10.2020 указано, какие изменения по 2-НДФЛ в 2021 году: с итоговой отчетности за 2021 форма сдается в составе расчета по налогам на доходы физических лиц. А за 2020-й отчет отправляем по форме из Приказа ФНС №ММВ-7-11/566@ от 02.10.2018.

С 2021 года действует еще одно новое правило: если в штате организации более 10 человек, то сдавайте отчет в электронной форме. Обновите формат электронной отчетности в специализированной программе, которую используете для заполнения налоговых форм.

Шаг 1. Сведения о налогоплательщике

Это вводная часть. Она не имеет соответствующего раздела. В шапке справки указываем ИНН и КПП отчитывающейся организации. Затем вписываем номер страницы (для новой справки — 001). Указываем номер справки по порядку, отчетный год, за который предоставляется информация о доходах. В нашем случае это 2020. Теперь вписываем номер корректировки (для отчета, сдаваемого впервые, ставим 00 или прочерк), указываем код принимающей ИФНС.

Затем прописываем наименование налогоплательщика. Если остаются незаполненные клеточки поля, проставляем прочерки. Вписываем регистрационные данные учреждения: ОКТМО и телефон. Если предприятие находится на стадии реорганизации, то следует указать код и ИНН, КПП реорганизованной компании.

Шаг 2. Сведения о физическом лице — раздел №1

Указываем данные о работнике, который получил налогооблагаемые доходы в отчетном периоде. Вносим фамилию, имя и отчество (при наличии). Указываем ИНН работника. Статус 2-НДФЛ определяем по следующим условиям:

- 1 — налог удержан и уплачен в бюджет;

- 2 — налог не удержан с работника;

- 3 — если налог удержан, но отчитывается организация-правопреемник;

- 4 — отчет сдает правопреемник, налог не удержан.

Теперь вписываем дату рождения в формате ДД.ММ.ГГГГ и код гражданства. Для россиян — 643.

Затем регистрируем данные о документах, подтверждающих личность. Для паспорта указываем код 21, вписываем серию и номер документа.

Общие суммы дохода, налога и вычетов — разделы №2 и №3.

В таблице покажем, как заполнять ячейки 2-НДФЛ.

Для признака 1 и 3

Для признака 2 и 4

Общая сумма дохода

Сумма всех выплаченных доходов в отчетном периоде

Общая сумма полученного дохода, с которого налоговый агент не смог удержать НДФЛ

Разница между суммой полученных доходов и суммой всех предоставленных налоговых вычетов (информация из раздела №3)

Сумма дохода минус сумма налоговых вычетов

Сумма налога исчисленная

Налоговая база × ставку НДФЛ

Сумма фиксированных авансовых платежей

Указывается только при наличии соответствующего уведомления из ФНС. Сведения вносите по информации уведомления

Прочерк или ноль, так как НДФЛ удержать невозможно

Укажите, какую сумму НДФЛ удержал работодатель — налоговый агент

Прочерк или ноль

Впишите, сколько было перечислено НДФЛ в ФНС

Внесите сумму, которую излишне удержали с доходов физического лица

Внесите сумму, которую налоговый агент не удержал в отчетном периоде

В раздел №4 справки 2-НДФЛ отчетности включите информацию обо всех видах налоговых вычетов, которые были предоставлены физическому лицу в отчетном периоде.

Сведения о налоговом агенте внесите по общим правилам. Внесите Ф.И.О. руководителя или законного представителя. Укажите сведения о доверенности при необходимости. Проставьте дату и подпись.

Шаг 3. Информация для справки: коды доходов и вычетов

Полный перечень кодов дохода регламентирован в приложении №1 к Приказу ФНС России №ММВ-7-11/387@ от 10.09.2015. Так, например, код дохода «Дивиденды» — 1010, а заработная плата по трудовому договору — 2000.

С 2018 года чиновники ввели пять новых кодов дохода и всего один — для вычетов. Напомним введенные коды доходов и вычетов. Старые списки доходов пополнились:

Денежная компенсация за неиспользованный трудовой отпуск

Выходные денежные пособия на период трудоустройства после увольнения, выплаченные сверх трехмесячного и шестимесячного заработка сотрудникам организаций, расположенных в районах Крайнего Севера (и приравненных к ним территориях)

Суммы штрафов и неустойки, выплаченные организациями по решению судебных инстанций за нарушение Закона №2300-1 «О защите прав потребителей»

Сумма списанных с баланса организации безнадежных долгов

Полученные проценты (купоны) по обращающимся облигациям российских компаний, номинированным в рублях и эмитированным в период с 01.01.2017 по 31.12.2019 включительно

Список налоговых вычетов, утвержденный в приложении №2 к Приказу ФНС России №ММВ-7-11/387@ от 10.09.2015 , дополнили новым кодом 619 — вычет в сумме положительного финансового результата (процента), полученного сотрудником по операциям, учитываемым на индивидуальном инвестиционном счете.

Чиновники отметили, что в части определения кодов поступлений и предоставления вычетов изменений не предвидится.

Шаг 4. Заполняем приложение в 2-НДФЛ

Вторая страница справки 2-НДФЛ — это помесячная расшифровка данных разделов №2 и №3.

В шапке документа снова укажите ИНН и КПП отчитывающегося учреждения. Номер страницы — 002.

Затем повторно внесите сведения о номере справки, отчетном периоде и ставке налога.

Затем приступайте к заполнению полей. Сначала укажите месяц: январь — 01, февраль — 02, март — 03 и так далее. Затем укажите код дохода и сумму, полученную в соответствующем месяце. Ниже впишите код вычета, если такой предоставлялся, и укажите сумму — в каком размере.

Информацию вносите отдельно по каждому месяцу, в котором производились выплаты доходов.

Теперь приложение подписывает налоговый агент или его представитель и ставит дату. Отчет готов.

Порядок заполнения справки 2021 года

Правила заполнения справки в составе 6-НДФЛ изменились несущественно. Сведения о налоговом агенте не заполняются — их указывают на титульном листе единого расчета 6-НДФЛ.

Вот как заполнить справку 2-НДФЛ для годового отчета 2021:

- В 1-м разделе указываем сведения о получателе доходности — его Ф.И.О., ИНН, дату рождения, статус налогоплательщика, паспортные данные и гражданство.

- Во 2-м разделе разносим суммы дохода, начисленного и удержанного подоходного налога за отчетный период.

- В 3-м разделе отмечаем вычеты: стандартный, социальный, имущественный. Указываем код вычета и сумму.

- В 4-м разделе отражаем сумму доходности, по которой не удержан подоходный налог, и величину неудержанного налога.

- Подтверждаем полноту и достоверность сведений подписью ответственного лица.

- Разносим сведения о доходности за каждый месяц в приложении к справке.

- Еще раз подтверждаем достоверность отчетной информации подписью руководителя.

Если в справке за 2021 год допущена ошибка, подается уточненный 6-НДФЛ, то есть весь расчет, а не один ошибочный документ. Если же исправления вносятся только в форму расчета 6-НДФЛ, подавать в составе корректировки справки по сотрудникам не требуется.

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению. Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Как заполнить справку 2-НДФЛ — образец и порядок

Оформление налоговой отчетности может показаться хлопотным и непростым делом не только для бухгалтеров. Сегодня справки о подоходном налоге оформляют лица, занятые частной практикой, и индивидуальные предприниматели — а это категории граждан, часто не сведущие в тонкостях налогового законодательства. К счастью, все формы отчетности унифицированы и имеют строго регламентированный порядок заполнения. О том, как заполнить 2-НДФЛ правильно, попробуем разобраться в данной статье.

Особенности оформления 2-НДФЛ

Декларация по форме 2-НДФЛ отражает весь объем финансовых поступлений физлица за истекший год, а также сумму подходного налога, удержанного и перечисленного с дохода данного лица в ИФНС. Справка 2-НДФЛ оформляется в нескольких случаях:

- При подаче в органы налогового контроля;

- Приоформлении займа в финансовом учреждении;

- Приоформлении визы в консульствах или посольствах иностранных государств;

- Приоформлении пенсий, пособий и выплат по алиментам;

- В ходе судебныхразбирательств.

В зависимости от места назначения, справка 2-НДФЛ заполняется различными способами. Чаще всего ее подготовкой заняты бухгалтеры — они либо трудоустроены в организации, выступающей налоговым агентом, либо работают с ИП по гражданско-правовому договору. В отдельных случаях справку может заполнить сам предприниматель либо руководитель небольшой фирмы: для этого разработаны специальные программы и онлайн-сервисы, которые экономят время своего пользователя.

Наконец, 2-НДФЛ можно заполнить самостоятельно. У налоговых агентов, не знакомых с основами бухгалтерского учета, это вызывает определенные опасения. Однако в нашей пошаговой инструкции мы постараемся их развеять. Начнем с самого бланка декларации. Его можно бесплатно скачать на официальном портале налоговой службы. А ниже дан пример заполнения справки действующего образца:

Что касается порядка заполнения 2-НДФЛ в 2018 году, то, по словам налоговиков, он стал проще. По сравнению с прошлыми редакциями, ряд пунктов исключили из справки — это касается строчек, в которых прописывалось место жительства физлица. Зато появились поля «Форма реорганизации (ликвидации)» и «ИНН/КПП реорганизованной организации». Они дают право оформлять отчетность той организации, которая пришла на место ликвидированному предприятию.

Шапка документа

Заполнение всякой налоговой декларации начинается с проставления даты — дня, месяца и года, когда документ был изготовлен. Обязательно указываем год — те 12 месяцев, за которые будут представлены доходы лица и удержанный подоходный налог.

Далее заполняем поле «Признак», в котором ставим:

- «1» — если в справке отчитываемся об объеме финансовых поступленийи рассчитанном с них НДФЛ;

- «2» — еслисообщаем органам налоговой инспекции о невозможности удержать налог с физлица.

Помимо этого, в шапке справки указываем код ИФСН. Полный перечень адресов и реквизитов локальных налоговых инспекций можно найти на официальном портале налоговой службы России.

Раздел 1

Во вступительной части справки указываем наименование юридического лица (имя физлица, ведущего частную практику, или индивидуального предпринимателя). Далее вписываем:

- контактный телефон,

- идентификационныйномер налогоплательщика (ИНН),

- код ОКТМО —под ним скрывается наименование муниципального образования (села, города,района, округа или другого субъекта).

Нововведением стало поле о ликвидации или реорганизации — его заполняют предприятия-правопреемники, которые вместо ликвидированной организации оформляют отчетность для налоговых органов.

Раздел 2

В этой части приводятся данные о физлице, чей доход и налоговые отчисления отражены в данной справке. Прописываются:

- Его фамилия, имя и отчество;

- Гражданство;

- ДД/ММ/ГГГГрождения;

- Кодналогоплательщика.

В графе «статус» ставится единица, если физлицо — резидент РФ. Соответственно, его личность удостоверяется паспортом, и в пустующее поле мы вписываем код данного документа («21»). Не забываем указать его серию и номер. Россиянам, проживающим за границей, иностранцам и беженцам следует уточнять свой статус и кодировку основных документов на сайте налоговой службы.

Разделы 3 и 4

В ключевой части документа указываем все источники финансовых поступлений, которые подлежат налогообложению. Основная ставка подоходного налога для граждан России и резидентов страны неизменно составляет 13%. Для нерезидентов прибыль в большинстве случаев облагается НДФЛ в 30%, а более щадящая ставка определена лишь для дохода с дивидендов — и она составляет 15%.

Чтобы отразить в справке каждый источник финансовых поступлений лица, прибегают к специальной кодировке. В соответствии с ней, каждому виду дохода присваивается четырехзначный код. Ниже даны примеры самых распространенных кодов:

- «2000» для обозначения заработной платы;

- «1400» дляотражения дополнительного заработка от сдачи имущества в аренду или наем;

- «2002» дляфиксации премиальных выплат.

Также в разделах 3 и 4 предусмотрены поля для вычетов. Они позволяют уменьшить налогооблагаемую базу и положены плательщику в случаях, оговоренных законодательством. Например, уменьшить сумму уплачиваемого НДФЛ можно держателю ипотечного кредита или лицу, тратящему средства на благотворительность. Каждому вычету присваивается своя кодировка и сумма, на которую был уменьшен подоходный налог.

Каждый вычет сопровождается документом, который удостоверяет его законность. В 2-НДФЛ необходимо указать номер такого документа/документов, дату его оформления и код инспекции, в которую он был представлен.

Раздел 5

В данном разделе производится итоговый расчет удержанного и перечисленного НДФЛ, исходя из общей суммы дохода с учетом положенных лицу вычетов. Отдельно необходимо указать:

- Общий объем поступлений;

- Налогооблагаемаябаза;

- Размерисчисленного, удержанного и перечисленного НДФЛ;

- Величинаизлишне удержанного сбора (его возвращает плательщику при необходимости);

- Сумма, неудержанная налоговым агентом.

Наконец, в последнем блоке прописывают сведения о лице, заполняющем декларацию: если им был сам налоговым агент, ставим «1»; если представитель — «2». Не забываем указать ФИО лица, оформившего документ, а также его реквизиты. Ставим подпись. На этом шаге инструкция о том, как заполнить 2-НДФЛ, заканчивается. Справку можно смело подавать по месту назначения.

Что делать, если в 2-НДФЛ была допущена ошибка?

Что делать, если в поданной в срок декларации 2-НДФЛ была допущена ошибка? К примеру, в ней были представлены сведения, не соответствующие действительности:

В этом случае в налоговые органы подается корректировка 2-НДФЛ. Она имеют ту же форму, что и стандартная декларация, но отличается заполнением поля «номер корректировки»: если справка подается впервые, в ней проставляется номер «00», если впервые подается корректировка — «01» и т.д. Недостоверно поданную информацию важно заметить до того, как это сделают работники налоговой службы — тогда корректировка не будет облагаться штрафом.

Справка 2-НДФЛ: особенности заполнения, образец, ответственность

Справки 2-НДФЛ обязаны сдавать все организации и ИП, выплачивающие доходы физлицам (пп. 1, 2 ст. 226, п. 2 ст. 230 НК РФ).

Срок сдачи справки 2-НДФЛ в налоговый орган изменился. Начиная с налогового периода 2019 года отчитаться необходимо на месяц раньше — до 1 марта. Изменения в пункт 2 ст. 230 НК РФ внесены Законом от 29.09.2019 № 325-ФЗ.

При этом срок представления сведений о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога по форме 2-НДФЛ остался прежним — не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства (п. 5 ст. 226 НК РФ).

Таким образом, с 2020 года срок представления формы 2-НДФЛ стал единым и не зависит от причины представления данной отчетности — в соответствии с невозможностью удержания налога (п. 5 ст. 226 НК РФ) или на обычных основаниях (п. 2 ст. 230 НК РФ).

Признак в справке 2-НДФЛ показывает, кто (налоговый агент или его правопреемник) и в каком случае ее подает.

Этот реквизит может принимать следующие значения (глава II порядка заполнения справки 2-НДФЛ):

- признак 1 — это обычная справка 2-НДФЛ, в которой показывается, какие доходы выплачены физлицу, сколько налога с них начислено, удержано и перечислено в бюджет (п. 2 ст. 230 НК РФ);

- признак 2 означает, что справка 2-НДФЛ подается как сообщение о невозможности удержания налога (п. 5 ст. 226 НК РФ);

- признак 3 указывает, что справку за реорганизованную организацию подает правопреемник. В справке отражаются доходы, выплаченные налоговым агентом, и суммы налога, начисленного, удержанного и перечисленного в бюджет (п. 2 ст. 230 НК РФ);

- признак 4 — это справка, которую подает организация-правопреемник в случае, если налоговый агент выплатил физлицу доход, с которого не смог удержать

- налог (п. 5 ст. 226 НК РФ).

Таким образом, в этом году с учетом п. 6 и 7 ст. 6.1 НК РФ, поскольку 01.03.2020 является выходным днем, сведения о доходах физических лиц по форме 2-НДФЛ нужно представить в налоговый орган не позднее 02.03.2020.

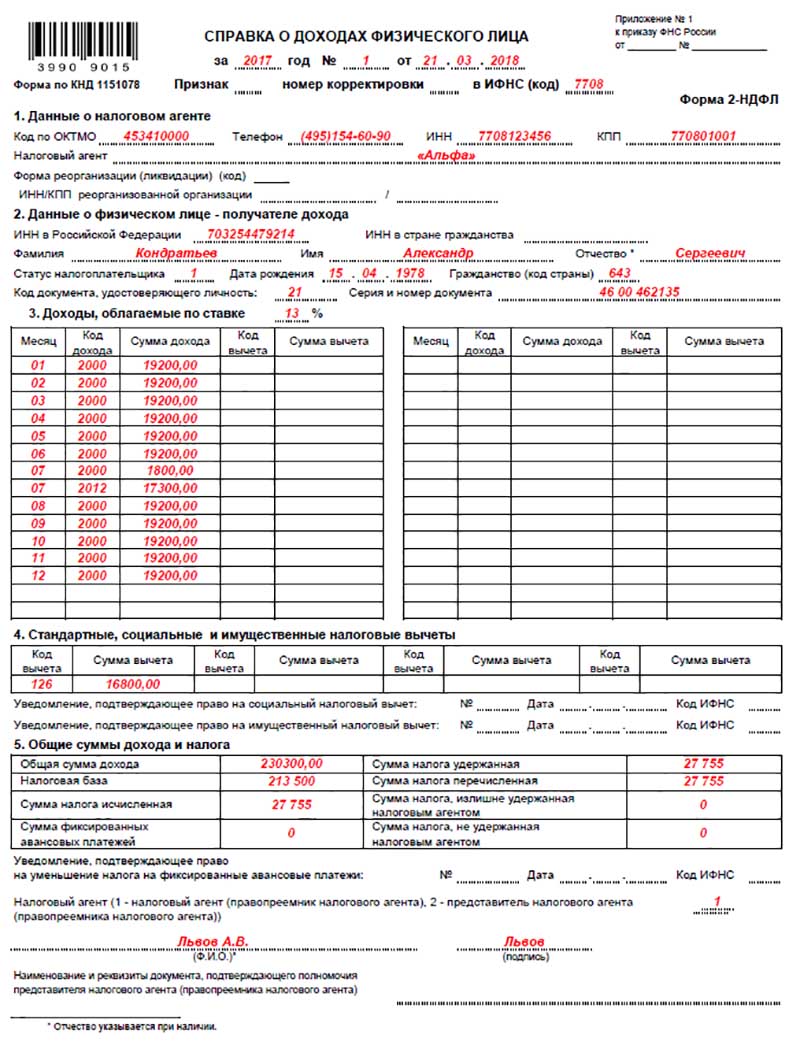

Форма справки 2-НДФЛ утверждена Приказом ФНС РФ от 02.10.2018 № ММВ-7-11/566@. То есть начиная с периода за 2018 год применяется именно эта форма. Если сотрудник попросит предоставить справку о доходах за 2017 год — сделать это необходимо по старой форме согласно Приказу ФНС РФ от 17.01.2018 № ММВ-7-11/19@.

Порядок заполнения 2-НДФЛ утвержден Приказом ФНС РФ от 02.10.2018 № ММВ-7-11/566@. Напомним, что форма применяется с 01.01.2019 при представлении справки за 2018 год и последующие периоды.

По общему правилу справки 2-НДФЛ нужно сдавать в налоговую инспекцию по месту учета организации (по месту жительства ИП) (п. 2 ст. 230 НК РФ) по телекоммуникационным каналам связи.

Подать сведения можно и на бумаге, если численность персонала не превышает 10 человек (п. 2 ст. 230 НК РФ). Таким образом, из-за поправок, внесенных в кодекс Законом от 29.09.2019 № 325-ФЗ, большинству работодателей следует сдавать отчетность по НДФЛ в электронном виде.

Справки 2-НДФЛ на бумажном носителе можно сдать в налоговую инспекцию следующими способами (п. 8 ст. 6.1, ст. 27, 29 НК РФ, п. 3 порядка представления справок 2-НДФЛ):

- лично в налоговую инспекцию. Это может сделать руководитель (ИП) или иное лицо по доверенности, например, бухгалтер (п. 1 ст. 26, п. 1 ст. 27, ст. 29 НК РФ);

- отправить почтой с описью вложения.

Если справки подаются лично в инспекцию, то они будут считаться представленными в тот день, когда их передали инспектору, а если отправляются почтой — в день отправки письма (п. 4 порядка представления справок 2-НДФЛ).

Чтобы сдать справки 2-НДФЛ на бумаге, к ним нужно составить сопроводительный реестр в двух экземплярах (п. 15 порядка представления справок 2-НДФЛ).

Если у организации есть обособленные подразделения, то по работникам этих подразделений и по физлицам, с которыми подразделение заключило гражданско-правовые договоры, справки нужно сдавать в ту налоговую инспекцию, где обособленное подразделение состоит на учете (п. 2 ст. 230 НК РФ).

Если обособленное подразделение закрывается и до снятия с учета не представило 2-НДФЛ, то справки нужно сдать по месту учета головной организации. При этом в справке надо указать ИНН и КПП головной организации, а ОКТМО — закрытого обособленного подразделения (письма ФНС РФ от 11.04.2019 № БС-4-11/6803@, от 01.04.2019 № БС-4-11/5938@).

В ситуации, когда организация имеет обособленные подразделения и работник в течение года работал в нескольких подразделениях (по различным ОКТМО), в отношении физического лица представляется несколько справок (по числу комбинаций ИНН + КПП + ОКТМО) с одним и тем же номером корректировки за один и тот же налоговый период (письмо ФНС РФ от 07.07.2017 № БС-4-11/13281@).

Компании, у которых головной офис расположен в одном муниципалитете, а обособленные подразделения в другом, смогут выбрать одну ИФНС для сдачи 2-НДФЛ по «обособкам». Если вся разветвленная структура находится в одном муниципалитете, то отчитываться можно по месту учета головного подразделения. Эта возможность появилась с 01.01.2020 благодаря поправкам, внесенным в ст. 230 НК РФ Законом от 29.09.2019 № 325-ФЗ. Причем не только для предоставления отчетности, но и для уплаты НДФЛ (ст. 226 НК РФ). Правда, чтобы воспользоваться таким правом, необходимо уведомить все налоговые инспекции, где состоят на учете обособленные подразделения, о своем выборе не позднее 1-го числа налогового периода. Изменение решения в течение года не предусмотрено.

Если налоговый агент ИП и применяет ЕНВД или (и) ПСН, то по работникам, которые заняты в деятельности на ЕНВД и ПСН, справки нужно подавать в налоговую инспекцию, где ИП состоит на учете именно как плательщик ЕНВД и налога при ПСН (п. 2 ст. 230 НК РФ).

Итак, форма 2-НДФЛ для ИФНС (приложение № 1 к приказу), заполняется следующим образом:

Титульный лист

В нем указывается:

— номер справки;

— отчетный год;

— признак;

— номер корректировки;

— код налогового органа;

— наименование налогового агента;

— форма реорганизации (ликвидации);

— ИНН/КПП реорганизованной организации;

— код ОКТМО;

— телефон.

Раздел 1. Данные о физическом лице – получателе дохода.

В этом разделе указываются реквизиты физлица — получателя дохода.

Раздел 2. Общие суммы дохода и налога по итогам налогового периода.

Раздел 3. Стандартные, социальные и имущественные налоговые вычеты.

Приложение. Сведения о доходах и соответствующих вычетах по месяцам налогового периода.

В приложении расшифровываются доходы и вычеты физлица по месяцам.

Справка о доходах и суммах налога, выдаваемая физлицу.

Справка о доходах, предназначенная для выдачи сотруднику, визуально практически дублирует старую версию 2-НДФЛ. Ее не сделали машиночитаемой, что и понятно – физлицам это не нужно. Порядок ее заполнения не утвержден, поэтому рекомендуем заполнять ее аналогично справке 2-НДФЛ.

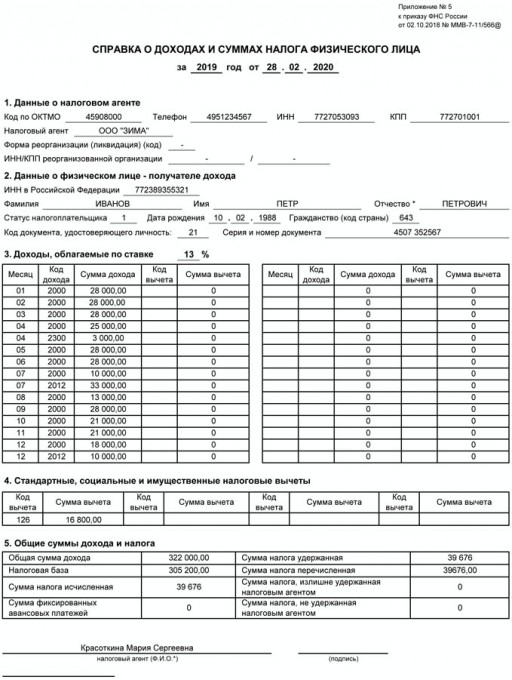

Рассмотрим образец заполнения форм на основе следующих данных:

Иванов Петр Петрович в 2019 году трудился в ООО «Зима».

Работодатель выплатил ему следующие доходы:

Январь – 28 000 руб. – зарплата

Февраль – 28 000 руб. – зарплата

Март – 28 000 руб. – зарплата

Апрель – 28 000 руб.: (зарплата 25 000 руб. + больничный 3 000 руб.)

Май – 28 000 руб. – зарплата

Июнь — 28 000 руб. – зарплата

Июль – 43 000 руб.: (зарплата 10 000 руб. + отпускные 33 000 руб.)

Август – 13 000 руб. – зарплата

Сентябрь – 28 000 руб. – зарплата

Октябрь – 28 000 руб. – зарплата

Ноябрь – 28 000 руб. – зарплата

Декабрь – 28 000 руб.: (зарплата 10 000 руб. + отпускные 18 000 руб.)

Итого доходов: 322 000 руб.

Предельный размер дохода (350 000 руб.) для предоставления вычета на детей не превышен.

За каждый месяц П.П. Иванову предоставляется вычет на одного ребенка в размере 1 400 руб. (пп. 4 п. 1 ст. 218 НК РФ).

Признак справки о доходах – «1»

Заполнение общей части формы справки

В поле «Номер справки» проставляется порядковый номер документа.

«Отчетный год» — 2019

В поле признак указывается цифра 1, поскольку справка представляется налоговым агентом в соответствии с п. 2 ст. 230 НК РФ.

В поле «Номер корректировки» указывается «00», так как справка первичная.

В поле «Представляется в налоговый орган (код)» указывается четырехзначный код налогового органа, в который будет направлена справка.

В поле «Наименование налогового агента» указывается сокращенное наименование организации (в случае отсутствия — полное наименование) согласно ее учредительным документам.

В поле «Код по ОКТМО» указывается код муниципального образования, на территории которого находится организация – налоговый агент.

В поле «Телефон» указывается телефонный код города и номер контактного телефона налогового агента, по которому можно связаться с налоговым агентом.

Раздел 1 «Данные о физическом лице – получателе дохода» заполняются в соответствии с документом, удостоверяющем личность.

В поле «ИНН в Российской Федерации» вносится идентификационный номер Иванова П.П. 7723893355321.

Указываются фамилия, имя и отчество : Иванов Петр Петрович

В поле «Статус» указывается цифра 1, так как налогоплательщик является налоговым резидентом РФ.

«Дата рождения» — 10.02.1988.

«Гражданство страны» — числовой код Российской Федерации согласно Общероссийскому классификатору стран мира (ОКСМ) – 643.

«Код вида документа, удостоверяющего личность» — указывается код вида документа, удостоверяющего личность по приложению № 1 к порядку составления справки. Для паспорта гражданина РФ этот код – 21.

«Серия и номер» — указываются реквизиты документа, удостоверяющего личность налогоплательщика, причем «№» не проставляется.

В полях «Код дохода» и «Код вычета» значения приведены из приложений 1 и 2 к Приказу ФНС РФ от 10.09.2015 № ММВ-7-11/387@.

В нашем примере используются три кода доходов: для заработной платы код дохода – 2000, для отпускных – 2012, для оплаты пособий по временной нетрудоспособности — 2300.

Код стандартного вычета на одного ребенка — 126.

Образец формы 2-НДФЛ для подачи в ИФНС:

Образец справки о доходах и суммах налога физического лица для выдачи сотрудникам:

В случае нарушения срока подачи справки ИФНС может начислить штраф — 200 рублей за каждую справку (п. 1 ст. 126 НК РФ).

От 300 до 500 рублей грозит в этом случае руководителю организации (прим. к ст. 2.4, ч. 1 ст. 15.6 КоАП РФ).

При этом неважно, произошло опоздание на один день или справки не сданы вовсе, на размер штрафа это не повлияет.

Оштрафовать могут и за недостоверные сведения.

Причем Налоговый кодекс РФ не устанавливает перечень сведений, которые признаются недостоверными. По мнению ФНС РФ, недостоверными могут признаваться любые заполненные реквизиты сведений по форме 2-НДФЛ, не соответствующие действительности (п. 3 письма ФНС РФ от 09.08.2016 № ГД-4-11/14515). Например, ИНН физлица, номер его паспорта, код или сумма дохода и т.д.

При выявлении ошибок в справках 2-НДФЛ налоговому агенту следует либо скорректировать их, либо аннулировать.

Главное — сделать это до того, как налоговый орган сообщит вам об ошибке (п. 2 ст. 126.1 НК РФ). Если ошибки в справках налоговая инспекция выявит раньше вас, она может начислить штраф 500 рублей за каждую неверно составленную справку (п. 1 ст. 126.1 НК РФ, п. 3 письма ФНС РФ от 09.08.2016 № ГД-4-11/14515).

Правила отчетности и образец заполнения справки 2-НДФЛ

Справка по форме 2-НДФЛ — это документ, который необходим, чтобы отчитаться по итогам года о доходах, выплаченных работникам. В 2021 году такой отчет сдают в последний раз, в будущем его объединят с расчетом по форме 6-НДФЛ.

Скачать бланк справки 2-НДФЛ для заполнения в ворде в 2021 году

Скачать бланк справки 2-НДФЛ для заполнения в эксель в 2021 году

На основании приказа ФНС России от 02.10.2018 № ММВ-7-11/ [email protected] , существуют две разные формы 2-НДФЛ: одна используется для сдачи отчетности в ИФНС, а вторая — для выдачи обратившимся физическим лицам. В статье рассмотрим порядок заполнения справки 2-НДФЛ за 2020 год для Налоговой службы. Про бланк и порядок выдачи сведений о доходах сотрудникам читайте в отдельном материале.

В следующем году отчитываться отдельно о выплатах физлицам не придется, поскольку приказ ФНС России от 02.10.2018 № ММВ-7-11/[email protected] утрачивает силу с отчетности за 2021 год. Налоговики решили, что налоговым агентам будет удобнее сдавать такие сведения в составе расчета 6-НДФЛ. Как и сейчас, отчитываться придется только раз в год, несмотря на то, что расчет 6-НДФЛ квартальный.

Какой бланк использовать

Федеральным законом от 29.09.2019 № 325-ФЗ предусмотрено, что за 2021 год справку о доходах отдельно не сдают. Но за 2020 год отчитаться следует по прежним правилам, а бланк брать тот, что предусмотрен приказом ФНС России от 02.10.2018 № ММВ-7-11/[email protected] Отчет, который организации и ИП должны направлять в налоговые органы, в названии имеет сокращение «форма 2-НДФЛ» и официальный номер в классификаторе налоговых документов — КНД 1151078. Бланк справки состоит из вводной части, двух разделов и одного приложения и выглядит так:

Образец заполнения в 2021 году

Теперь рассмотрим, как заполняется справка 2-НДФЛ на примере ООО «Clubtk.ru». Организация сдает отчет на работника Воронова А.В. Для его заполнения необходимо следовать инструкции:

- В общих сведениях все довольно просто: ИНН, КПП, наименование организации или ИП, отчетный год, код ИФНС, код реорганизации и ИНН, КПП реорганизованной организации, код ОКТМО, телефон.

- Номер справки — это порядковый номер направленной в отчетном периоде формы.

- Признак (1, 2, 3, 4) — указывают в зависимости от оснований сдачи документа.

- Номер корректировки: 00 — первичная, 99 — аннулирующая. Все остальные от 01 до 98 — корректирующие отчеты.

- Данные о налогоплательщиках указывают из имеющихся у налогового агента документов.

- В разделе «Ставка налога» необходимо указать процент, по которому удержан НДФЛ. На сегодняшний день существуют четыре ставки: 13, 15 и 30 и 35%, но в 2020 году действовали только три (15% с суммы дохода, превышающей 5 млн руб., введена с 2021 года). Наиболее распространена ставка 13%. Применяется она для работников, имеющих статус резидента РФ.

- Сведения о суммах дохода и рассчитанном, удержанном налоге берут за весь отчетный период.

- Коды вычетов проставляются с учетом приказа ФНС России от 10.09.2015 № ММВ-7-11/ [email protected] . Посмотрите наш пример справки 2-НДФЛ, в нем код вычета 126, поскольку у работника есть ребенок.

- Код вида уведомления (при условии, что выдано уведомление):

- цифру 1 ставят, если налогоплательщику выдано уведомление о праве на имущественный вычет;

- цифру 2, если налогоплательщику выдано уведомление о праве на социальный вычет;

- цифру 3, если налоговому агенту выдано уведомление, подтверждающее право на уменьшение подоходного налога на фиксированные авансовые платежи.

- Приложение заполняется по месяцам, в которых выплачивался доход или предоставлялся вычет.

Дивиденды в справке 2021 года

Если компания в 2020 году выплачивала дивиденды учредителям — физическим лицам, то на них тоже необходимо составить справки и сдать их в ИФНС. Код дохода по дивидендам в отчете — 1010, а код вычета (при условии, что он предоставлялся) — 601. Ставка налога меняется:

- 13%, если участник — резидент;

- 15%, если участник — нерезидент РФ.

Если учредитель компании, получивший дивиденды, является резидентом РФ и одновременно получает заработную плату в компании, то дивиденды следует отразить в том же разделе 2, что и остальные доходы. Заполнять отчет отдельно в этом случае нет необходимости.

Кто обязан сдавать справки

Образец новой справки 2-НДФЛ необходим всем налоговым агентам, которые обязаны отчитываться в ИФНС. Ими являются организации, индивидуальные предприниматели, иные лица, в соответствии со статьей 226 НК РФ, которые выплачивают доход физическому лицу, являющемуся налогоплательщиком, работники, находящиеся с организацией в трудовых отношениях, работающие по договору подряда, иные граждане. Такое лицо обязано исчислить, удержать налог у налогоплательщика и перечислить его в бюджет.

Форма для сдачи в ИФНС заполняется по каждому физическому лицу.

Каждый налоговый агент обязан обеспечить учет доходов, выплаченных физическим лицам, предоставленных им вычетов, исчисленных и удержанных налогов. Для этого составляется налоговый регистр. Открывается он сразу при приеме сотрудника на работу. Регистр разрабатывается и утверждается самостоятельно налоговым агентом и содержит сведения:

- о физическом лице, его идентификационных данных (Ф.И.О., дата рождения, паспортные данные, ИНН);

- видах и суммах доходов;

- предоставленных вычетах;

- суммах исчисленного, удержанного и перечисленного налогов;

- датах удержания налога и его перечисления в бюджет, реквизитах платежных документов.

Данные именно этого налогового регистра используют для заполнения форм. Обратите внимание: если организация выплачивала сотруднику только пособие, не облагаемое НДФЛ (например, по уходу за ребенком до 1,5 лет), то справку в ИФНС сдавать не нужно.

Эксперты КонсультантПлюс разобрали, когда и как сдавать уточненную 2-НДФЛ. Используйте эти инструкции бесплатно.

Форматы сдачи

Когда численность компании составляет несколько человек, то 2-НФДЛ можно сдать в налоговую инспекцию на бумаге. Если число физических лиц, получивших доход в компании, превысило 10 человек, то сдавать отчет придется только в электронном виде (п. 2 ст. 230 НК РФ) по телекоммуникационным каналам связи.

Для подготовки отчетов используется бесплатное ПО ФНС «Налогоплательщик ЮЛ». Чтобы отправить электронный отчет в ИФНС в электронном виде, необходимо заключить договор с уполномоченным оператором связи, получить электронно-цифровую подпись и установить программное обеспечение.

Как проверить справку перед сдачей в налоговую в электронном виде? Для этого достаточно скачать на официальном сайте ИФНС бесплатную программу Tester. Установив ее на своем компьютере, проверяют файл, отправляемый в ИФНС, на соответствие формату предоставления отчета в электронном виде.

Сроки сдачи отчета

Заполнить и предоставить 2-НДФЛ в налоговую инспекцию следует не позднее 1 марта года, следующего за отчетным. Поскольку это последняя дата, когда налоговые агенты передают сведения о доходах физического лица, исчисленном, удержанном и перечисленном налогах в бюджет (п. 2 ст. 230 НК РФ). В этом случае в поле «Признак» указывают цифру 1. В 2021 году 1 марта приходится на понедельник, потому никаких переносов не предусмотрено.

Если налоговый агент не смог удержать налог при выплате дохода и в течение всего налогового периода, то он обязан предоставить в налоговую отчет, указав в поле «Признак» цифру 2. Сделать это необходимо до 1 марта следующего года (п. 5 ст. 226 НК РФ). Обратите внимание, что порядок предоставления в налоговые органы таких сведений представлен в приложении № 4 к приказу ФНС России от 02.10.2018 № ММВ-7-11/ [email protected] .

За несвоевременную сдачу отчета предусмотрена ответственность в размере 200 руб. за каждую справку (п. 1 ст. 126 НК РФ), то есть за форму, составленную на отдельного сотрудника. Одновременно введена ответственность за предоставление справок с недостоверными сведениями. За каждый некорректный отчет придется заплатить штраф в размере 500 руб. (ст. 126.1 НК РФ) и избежать его удастся только в том случае, если налоговый агент выявит и исправит ошибку до обнаружения ее налоговым органом.

Как отчитываются сейчас за прошлые годы

Если понадобится сдать сведения за прошлые периоды, налоговая требует использовать формы, действовавшие в этот период: