Покупка квартиры с переплатой за ЖКУ

Здравствуйте. При приобретении квартиры, выяснилось, что прежний собственник переплатил за ЖКУ определенную сумму денег, о чем в ТРИЦ была сделана выписка, в которой указано, что долга нет и присутствует переплата на такую-то сумму. В договоре купли-продажи перевод этих средств на мой лицевой счет не прописывался, однако прежний собственник не претендует на их возврат, так как я наличными вернул их. Проблема в том, что при смене учетной записи в ТРИЦ мне пояснили, что счет «обнулился» и никакого баланса «про запас» у меня нет. Насколько я знаю, оплаты привязаны к недвижимости, а не к собственникам, то есть «обнуляться» ничего не должно было. Хотелось бы узнать, насколько я прав и в какую статью, какого закона ткнуть ТРИЦ носом?

Дело в том, что лицевой счет, возможно, и не «привязан» к конкретному лицу. Но обязанность оплаты жилищно-коммунальных услуг лежит именно на том лице, которое пользовалось ими (ст. 779 Гражданского кодекса РФ).

То есть если бы имелась задолженность за жКУ, то её оплатить обязан был бы прежний собственник, которому она была начислена.

Соответственно, и переплата сохранилась именно за прежним собственником, а не за Вами.

Думаю, что именно прежний собственник вправе требовать с управляющей организации, обслуживающей дом, вернуть переплату.

Если у Вас имеется расписка от прежнего собственника о получении от Вас переплаты за ЖКУ, то Вы можете потребовать её обратно.

Либо договоритесь с прежним собственником, чтобы он заявил в управляющую организацию требование о возврате ему соответствующей переплаты.

Насколько я знаю, оплаты привязаны к недвижимости, а не к собственникам, то есть «обнуляться» ничего не должно было. Хотелось бы узнать, насколько я прав и в какую статью, какого закона ткнуть ТРИЦ носом?

Сергей

Сергей, добрый день! В общем то да, обязанность оплаты ЖКУ возникает в силу ст. 154 ЖК

2. Обязанность по внесению платы за жилое помещение и коммунальные услуги возникает у:

5) собственника помещения с момента возникновения права собственности на такое помещение с учетом правила, установленного частью 3 статьи 169 настоящего Кодекса;

соотвественно новы собственник не отвечает по долгам за ЖКУ прежнего собственника, возникшим до перехода прав на жилое помещение. Исключение — долг за капремонт, непогашенный долг по КР переходит к новому собственнику. Что касается переплаты прежнего собственника, то это по сути неосновательное обогащение со стороны УК и деньги эти должны быть возвращены прежнему собственнику который их внес т.к. отношения между ним и УК в связи с продажей квартиры прекратились и произвести зачет будущих платежей не получится. в данном случае ему нао обращаться в УК для возврата средств, а вам, соответственно требовать переплаты с него ввиду внесения наличных в его кадрес

Доброго дня! Считаю, что только прежний собственник имеет право требовать возврата денег, которые он переплатил за счет. Оплата конечно привязана к недвижимости, но если образовывается задолженность, то она сохраняется именно за собственником помещения (пользователем, в зависимости от ситуации). Что следует из

Соответственно обязанность оплаты у Вас возникла с момента регистрации Вашего права собственности на квартиру. Выходом из положения вижу снятие денег/перевод на счет прежнего собственника, который после отдаст их Вам наличными, либо пусть вернёт деньги, которые Вы ему дали, а сам забирает переплату.

В данном случае прежний собственник вправе требовать возврата переплаты по коммунальным платежам.

2. Обязанность по внесению платы за жилое помещение и коммунальные услуги возникает у:

5) собственника помещения с момента возникновения права собственности на такое помещение с учетом правила, установленного частью 3 статьи 169 настоящего Кодекса;

В вашем случае целесообразно, чтобы предыдущий собственник обратился в управляющую компанию с требованием о возврате переплаты. За вами же в свою очередь данная переплата не может быть сохранена. Так как это правоотношения не касающиеся перехода права, а правоотношения, касающиеся уплаты коммунальных платежей.

здравствуйте! В вашем случае право на переплату имеет преждний собственник в соответствии с п. 3 ст. 30 ЖК РФ, каждый собственник обязан самостоятельно нести бремя содержания жилого помещения, принадлежащего ему на праве собственности. В силу вышеизложенного после прекращения права собственности у предыдущего собственника прекращается обязанность по внесению коммунальных платежей. Оставшаяся сумма не зачетная на момент прекращения права собственности является имуществом предыдущего собственника, которую он имеет право вернуть как неосновательное обогащение Управляющей компании.

Пусть предыдущий собственник обратиться за возвратом излишнеуплоченного как неосновательного обогащения и отдаст это вам. Так как вы вернули ему эти деньги, которые не входили в стоимость квартиры.

Наиболее приемлемым и для прежнего собственника, и для УК, да и для Вас будет вариант уступки прежним собственником Вам требования к УК. В этом случае УК ничего не нужно будет возвращать прежнему собственнику, а ему соответственно Вам, а Вы сможете зачесть переплаченную сумму на себя. Можно просто написать заявление в простой письменной форме от прежнего собственника о том, что он переуступает Вам требование по возврату переплаченной в УК суммы. Далее Вы уведомляете УК, что являетесь новым кредитором вместо прежнего собственника и пишете в УК заявление о зачете данной суммы в счет Ваших будущих платежей, приложив копию заявления прежнего собственника об уступке.

Статья 382 ГК РФ. Основания и порядок перехода прав кредитора к другому лицу

1. Право (требование), принадлежащее на основании обязательства кредитору, может быть передано им другому лицу по сделке (уступка требования) или может перейти к другому лицу на основании закона.

2. Для перехода к другому лицу прав кредитора не требуется согласие должника, если иное не предусмотрено законом или договором.

.

3. Если должник не был уведомлен в письменной форме о состоявшемся переходе прав кредитора к другому лицу, новый кредитор несет риск вызванных этим неблагоприятных для него последствий. Обязательство должника прекращается его исполнением первоначальному кредитору, произведенным до получения уведомления о переходе права к другому лицу.

7 лайфхаков, которые защитят вас от переплат по ипотеке

Срок ипотечного кредита напрямую влияет на размер переплат — с его увеличением растёт и сумма, которую нужно заплатить банку за пользование деньгами. Это приводит к идее взять ипотеку на более короткий срок. Но важно правильно оценить свою платёжеспособность. Если вы не будете вовремя погашать ипотеку, сумма долга увеличится. Обычно банки с первого дня просрочки обсуждают с клиентом сложившуюся ситуацию и могут предложить процедуру реструктуризации долга.

Чтобы не попасть в непростую ситуацию, лучше брать ипотеку на срок с запасом. Срок должен рассчитываться из понимания комфортной финансовой нагрузки, чтобы оставались средства на нормальную жизнь и возможный форс-мажор. Ежемесячные выплаты не должны заставлять вас экономить на базовых потребностях: еде, одежде, отдыхе. У вас всегда будет возможность погасить ипотеку досрочно, сократив при этом размер переплат.

2. Увеличьте первый взнос

Чем большую сумму вы внесёте на первоначальном этапе, тем меньше будет размер долга и переплат. Предварительно рассчитать переплату можно по специальной формуле или на ипотечном калькуляторе.

Предположим, вы планируете купить квартиру за 10 млн рублей. Вы хотите оформить ипотеку на 20 лет и готовы внести первоначальный взнос 1 млн рублей. При ставке 8% годовых переплата по кредиту составит более 9 млн рублей. Если же вы увеличите первоначальный взнос до 3 млн рублей, то переплата будет меньше — 7 млн рублей. Это предварительный расчёт, точные условия ипотеки вам предоставят в банке.

Банк рассматривает первоначальный взнос, наряду с занятостью, уровнем и стабильностью дохода, как подтверждение платёжеспособности клиента. При этом первый взнос идёт не банку, а передаётся продавцу, формируя вместе с кредитом общую стоимость недвижимости. Некоторые банки предлагают взять ипотеку без первоначального взноса, но процентная ставка по такому кредиту может быть выше.

По нашей базе, средний размер первоначального взноса составляет более 30% от стоимости недвижимости. Однако мы выдаём кредиты с первоначальным взносом от 10% или даже меньше, если клиенты используют средства материнского капитала, составляющие не менее 10% стоимости жилья. Размер первого взноса должен быть такой, чтобы сумма кредита и ежемесячные платежи стали комфортными для заёмщика.

3. Изучите ипотечные программы

Уменьшить переплату по кредиту можно при помощи льгот и субсидий. Например, для формирования первоначального взноса или погашения кредита можно использовать материнский капитал. В этом году можно получить Материнский (семейный) капитал / ПФР 483 тысячи рублей за рождение или усыновление первого ребёнка и 639 тысяч за второго или последующих.

Есть льготные программы для военных, для семей с детьми, а также желающих купить жильё в сельской местности или на Дальнем Востоке. До 1 июля 2022 года продлили Как взять ипотеку с господдержкой по ставке 7%? / Спроси.Дом льготную ипотеку: кредит можно оформить по ставке до 7% годовых. Максимальная сумма кредита для всех регионов теперь составляет 3 млн рублей.

Оформить ипотеку можно на готовое или строящееся жильё. Купить квартиру на этапе котлована дешевле, чем когда дом уже сдан. Правда, въехать в неё сразу не получится, и вам, возможно, придётся одновременно гасить ипотеку и платить за аренду квартиры. Посчитайте заранее, выгоден ли такой вариант.

Заёмщики выбирают жильё как на первичном, так и на вторичном рынке недвижимости, преимущества есть у каждого из этих вариантов. Покупка новостроек сейчас поддерживается госпрограммами со льготными ставками, но при этом надо соответствовать условиям такой программы. Также могут быть специальные предложения от застройщика на покупку недвижимости. При покупке вторички можно воспользоваться дисконтами, которые есть у банка в дополнение к базовой ставке, и тем самым тоже получить выгодное предложение. Кроме того, это вариант для тех, кто не хочет ждать, пока дом достроится, а планирует побыстрее въехать в новую квартиру и начать там жить.

Если вы уже взяли ипотечный кредит, его можно рефинансировать по более выгодным условиям. Например, в ВТБ оформляют рефинансирование по обновлённой программе семейной ипотеки со ставкой 5%. Раньше в программе могли участвовать только семьи с двумя и более детьми. Теперь её действие распространяется и на семьи, у которых в 2018–2023 годах родился первенец или есть несовершеннолетний ребёнок с инвалидностью. Оформить рефинансирование в ВТБ можно за один визит — больше не нужно записываться и ходить в МФЦ и предоставлять кучу документов. Подать заявку на рефинансирование можно на сайте банка, заполнив заявление-анкету.

4. Выберите удобную систему платежей

Погашать ипотеку можно дифференцированными или аннуитетными платежами. При дифференцированной системе размер платежей постепенно снижается. Самая высокая финансовая нагрузка приходится на первые годы ипотеки. При аннуитете платежи остаются неизменными на протяжении всего срока кредитования, но конечная переплата по кредиту будет выше.

Предварительно рассчитать ежемесячные платежи можно на калькуляторе. Предположим, вы планируете взять ипотеку на 7 млн рублей сроком на 20 лет под 8% годовых. При аннуитете вам придётся выплатить 14,1 млн рублей, то есть переплата по процентам достигнет 7,1 млн рублей. При этом ежемесячный платёж будет фиксированным на протяжении всего периода ипотеки — 58,5 тысячи рублей.

При дифференцированной системе нужно будет выплатить 12,6 млн рублей, переплата составит 5,6 млн рублей. Но первые выплаты по кредиту будут достигать 76 тысяч рублей.

Банки чаще используют аннуитет. Система дифференцированных платежей подходит тем, кто хорошо разбирается в финансах и может платить в первые годы ипотеки максимальные взносы на фоне расходов на ремонт, покупку мебели, аренды жилья (если покупается квартира в строящемся доме). Также заёмщику нужно учитывать, что размер ежемесячных взносов при дифференцированной системе будет постоянно меняться, поэтому станет сложнее планировать семейный бюджет.

5. Вносите платежи досрочно

Есть несколько вариантов, как досрочно погасить ипотеку.

- Уменьшить срок кредитования. Помогает увеличить в составе регулярного платежа часть, которая направлена на погашение основного долга, и уменьшить долю процентов.

- Уменьшить ежемесячный платёж. Срок кредитования остаётся прежним, а остаток основного долга распределяется на этот период. Большую часть ежемесячного платежа составляют начисленные проценты, а меньшую — основной долг.

- Использовать комбинированный вариант. С его помощью можно сократить и срок ипотеки, и размер платежа.

Сокращать срок кредита выгоднее, потому что в итоге вы меньше переплатите по процентам. Но снижать регулярный платёж безопаснее: если вдруг доходы упадут, вам будет проще расплатиться с банком. Оптимальным вариантом для многих станет комбинированная схема. Например, можно досрочно внести определённую сумму, уменьшив ежемесячный платёж, но потом продолжать платить по ипотеке в том же размере, что и раньше. Так вы снизите и обязательный платёж, и срок возврата кредита.

Погашать ипотеку досрочно нужно тогда, когда появляется такая возможность — никаких ограничений нет. Главное — это комфорт и рациональный расчёт своих возможностей. Это относится и к выбору параметров, которые вы хотите уменьшить. Но в любом случае выгодно больше платить по ипотеке в первую половину её срока. Так вам удастся сократить размер переплат по процентам.

6. Рефинансируйте ипотеку

Рефинансирование — это оформление нового кредита для погашения прежнего. Благодаря ему можно получить лучшую процентную ставку и тем самым сократить размер переплаты по кредиту. Игра стоит свеч, если разница по ставкам составляет не менее 1%. Чтобы получить новый заём и погасить текущий, нужно оплатить страховые взносы, услуги нотариуса и так далее. После всех подсчётов может оказаться, что выгоднее не заключать новый договор.

В некоторых банках, например, действует временная надбавка к процентной ставке по рефинансированию — на период переоформления залога в пользу нового кредитора. Этот процесс может занять 2–3 месяца, в течение которых вы будете вносить повышенный платёж.

Ипотеку можно рефинансировать несколько раз. Банки оценивают таких заёмщиков по принципу «ничего личного»: они проходят стандартные процедуры одобрения в соответствии с теми требованиями, которые есть в банке, независимо от имеющегося опыта рефинансирования.

Некоторые люди не рискуют брать ипотеку, так как боятся, что не смогут вовремя платить по кредиту. Но хороший банк всегда найдёт способ пойти заёмщику навстречу. В ВТБ при рефинансировании ипотеки вы можете воспользоваться опцией «Отложенный платёж» и не платить по кредиту три месяца без увеличения суммы долга. Кроме того, в банке не действует повышенная ставка рефинансирования на период оформления документов.

7. Получите имущественный вычет

При приобретении недвижимости можно вернуть до 13% её стоимости благодаря имущественному вычету. Каждый человек может оформить налоговый вычет один раз и с учётом лимита. Максимальная сумма для расчёта налогового вычета при покупке недвижимости составляет 2 млн рублей, даже если ваша недвижимость стоила больше. То есть можно вернуть 260 тысяч рублей. Если же вы купили квартиру меньше чем за 2 млн рублей, то неиспользованный остаток можно перенести на другой объект.

Также можно оформить налоговый вычет на проценты, выплаченные по ипотеке. Тут лимит выше — 3 млн рублей. Вычет составит 390 тысяч рублей. При этом неиспользованный остаток переносить на другой объект нельзя.

Итого при приобретении недвижимости в ипотеку можно вернуть до 650 тысяч рублей. Налоговый вычет можно оформить при условии, что вы платите налог на доходы по ставке 13%. Вычеты не могут превышать сумму уплаченного подоходного налога. Например, если за год вы пополнили бюджет на 100 тысяч рублей, вычет не может быть выше этой суммы. Но остаток можно перенести на следующий год.

Если вы использовали при покупке материнский капитал или госсубсидии, то при получении имущественного вычета их сумма не учитывается при расчёте суммы, потраченной на приобретение недвижимости.

Проблемы возврата (зачета) переплаты по «прежним» страховым взносам

Как известно, с 1 января 2017 года страховые взносы на обязательное пенсионное страхование (далее – «страховые взносы») устанавливаются Налоговым кодексом РФ, а их администрирование стало осуществляться налоговыми органами.

В этой связи возникла необходимость в установлении порядка распоряжения излишне уплаченными страховыми взносами за периоды до 1 января 2017 года.

Законодатель предпринял попытку установить такой порядок. Однако в результате на практике возникли ситуации, когда плательщики не могут каким-либо образом распорядиться указанными излишне уплаченными страховыми взносами.

В этой связи хотел бы поделиться своим личным мнением относительно указанной попытки и того, к чему это привело.

Правовое регулирование отношений переходного периода

Нормативно-правовому регулированию отношений переходного периода посвящены положения Федерального закона от 03.07.2016 № 250-ФЗ (далее – «Закон № 250-ФЗ»).

В соответствии с ч. 5 ст. 18 Закона № 250-ФЗ с 01.01.2017 положения ст. 26 Федерального закона от 24.07.2009 № 212-ФЗ (далее – «Закон №212-ФЗ»), ранее регулировавшие вопросы зачета и возврата страховых взносов, утратили силу. При этом в отличие, в частности, от порядков проведения контроля и представления отчетности, регулирование которых производится путем ссылки на законодательство о страховых взносах, действующее до вступления в силу указанного закона, порядок возврата страховых взносов установлен без отсылки к ранее действовавшему Закону № 212-ФЗ.

В частности, контроль за правильностью исчисления, полнотой и своевременностью уплаты страховых взносов регулировался положениями главы 5 («Контроль за уплатой страховых взносов», ст. 33-39) Закона № 212-ФЗ, которая нормы о возврате страховых взносов (в частности, ст. 26 Закона № 212-ФЗ) не охватывала.

Контроль за правильностью исчисления, полнотой и своевременностью уплаты страховых взносов предполагает мероприятия по проверке заявляемого плательщиком размера обязательств по уплате страховых взносов, и не включает в себя отношения по непосредственному распоряжению плательщиком имеющейся у него переплатой.

Данная логика подтверждается и содержанием НК РФ, где законодатель четко различает между собой налоговый контроль (глава 14 НК РФ) и возврат (зачет) излишне уплаченных страховых взносов (глава 12 НК РФ).

В связи с этим в ст. 21 Закона №250-ФЗ был предусмотрен специальный порядок распоряжения излишне уплаченными страховыми взносами. При этом важно отметить, что такой порядок оказался урегулирован только в форме возврата.

В частности, указанная статья Закона №250-ФЗ предусматривает срок принятия решения о возврате по заявлению плательщика (10 рабочих дней), основания отказа в принятии указанного решения (возврат производится при отсутствии задолженности за периоды до 01.01.2017) и порядок его исполнения (орган внебюджетного фонда принимает решение о возврате, и направляет его для исполнения в налоговый орган).

Законодатель не установил порядок совместных действий органов ПФР и налоговых органов по осуществлению зачета излишне уплаченных страховых взносов за периоды до 01.01.2017.

По смыслу ст. 18.1-18.2 НК РФ под страховыми взносами для целей НК РФ понимаются страховые взносы, устанавливаемые положениями НК РФ. В этой связи положения ст. 78 НК РФ в редакции, вступившей в силу с 1 января 2017 года, рассчитаны на страховые взносы, устанавливаемые Налоговым кодексом РФ и входящие в предмет налогового контроля. Аналогичные выводы приведены в Письмах Минфина РФ от 03.07.2017 № 03-15-05/41754, от 09.06.2017 № 03-15-05/36284, от 01.03.2017 № 03-02-07/2/11564 и ФНС России от 25.09.2017 № ГД-4-11/19256@, от 10.04.2017 № ГД-4-8/6690.

Таким образом, единственным возможным вариантом распоряжения излишне уплаченными за периоды до 01.01.2017 платежами по страховым взносам, оказался их возврат.

Подходы правоприменительной практики

При обращении плательщиков за возвратом излишне уплаченных страховых взносов в порядке ст. 21 Закона №250-ФЗ органы Пенсионного фонда РФ стали отказывать в их возврате со ссылками на ч. 22 ст. 26 Закона №212-ФЗ.

Ранее положение ч. 22 ст. 26 Закона №212-ФЗ предусматривало, что возврат излишне уплаченных страховых взносов не производится в случае, если по сообщению территориального органа ПФР сведения об излишне уплаченных страховых взносах представлены плательщиком страховых взносов в составе сведений индивидуального (персонифицированного) учета и учтены (разнесены) ПФР на индивидуальных лицевых счетах застрахованных лиц в соответствии с законодательством Российской Федерации об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования.

Как отмечалось в судебной практике, действие ч. 22 ст. 26 Закона №212-ФЗ не распространялось на зачет (см., например, Постановление ФАС Северо-Западного округа от 18.07.2012 по делу № А42-5686/2011).

То есть, по мнению органов Пенсионного фонда РФ, несмотря на наличие специально установленного порядка распоряжения излишне уплаченных страховыми взносами за периоды до 01.01.2017, подлежат применению утратившие силу положения Закона №212-ФЗ, посвященные ранее действовавшему порядку возврата страховых взносов.

В этой связи органы Пенсионного фонда РФ стали приходить к выводу, что если излишне уплаченные страховые взносы изначально при подаче первоначальной отчетности были разнесены на индивидуальных лицевых счетах застрахованных лиц, то такие взносы не могут быть возвращены.

В условиях отсутствия законодательно урегулированного порядка совместных действий органов Пенсионного фонда РФ и налоговых органов по осуществлению зачета излишне уплаченных страховых взносов за периоды до 01.01.2017, плательщики оказались лишены возможности каким-либо иным образом распорядиться такой переплатой.

Попытки плательщиков добиться зачета указанных излишне уплаченных страховых взносов также приводят к отказам органов Пенсионного фонда РФ и налоговых органов в проведении такого зачета со ссылками на отсутствие законодательно установленного порядка его проведения с учетом того, что администрирование страховых взносов теперь осуществляют налоговые органы, и страховые взносы устанавливаются Налоговым кодексом РФ, охватываются предметом налогового контроля и в этой связи не аналогичны прежним страховым взносам.

Что касается судебной практики, то арбитражные суды стали поддерживать выводы органов Пенсионного фонда РФ о невозможности возврата плательщикам излишне уплаченных страховых взносов за периоды до 01.01.2017 (см., например, судебные акты по делам №А50-23392/2017, А56-73893/2017, А56-67008/2017). Также можно встретить выводы и о невозможности зачета таких взносов.

При этом арбитражные суды в обоснование указывают, что распоряжение плательщиком излишне уплаченными страховыми взносами нарушает права застрахованных лиц. То есть, иными словами, желание плательщика вернуть свои денежные средства, которые были ошибочно перечислены в бюджет в отсутствие законных оснований, неправомерно, поскольку такие денежные средства должны учитываться в пользу застрахованных лиц при формировании их пенсионного капитала.

Последствия возникших проблем

Описанные подходы органов Пенсионного фонда РФ и арбитражных судов приводят к невозможности распоряжения плательщиками излишне уплаченными страховыми взносами за периоды до 01.01.2017 в случае, когда такие взносы были изначально разнесены на индивидуальные лицевые счета застрахованных лиц.

По сути, такая невозможность распоряжения излишне уплаченными страховыми взносами вызывает вопрос относительно соблюдения в отношении плательщиков гарантированного Конституцией РФ права собственности на их имущество.

В соответствии с конституционно-правовыми позициями Конституционного Суда РФ, «в случае образования у налогоплательщика переплаты суммы налога на нее распространяются все конституционные гарантии права собственности, поскольку ее уплата в таком случае произведена при отсутствии законного на то основания» (Определения КС РФ от 24.09.2013 № 1277-О, от 08.02.2007 года № 381-О-П).

Как отметил Конституционный Суд РФ, принудительное изъятие имущества в виде сумм фискальных платежей, осуществленное в ненадлежащей процедуре, нарушает конституционные гарантии защиты права собственности, закрепленные в ст. 8 и 35 Конституции РФ (Постановление Конституционного Суда РФ от 17.03.2009 № 5-П).

Таким образом, представляется, что складывающаяся практика лишения плательщиков возможности распоряжения излишне уплаченными страховыми взносами должна быть скорректирована путем предоставления плательщикам возможности распоряжения их излишне уплаченными страховыми взносами за периоды до 01.01.2017.

Как вернуть деньги в случае ошибочного перевода

При использовании банковской карты держатель может совершить ошибочный платеж. Достаточно ошибиться в одной цифре, как деньги уйдут не по назначению. Сервис Brobank.ru даст некоторые рекомендации клиенту, как вернуть деньги, если перевел не туда.

- Как вернуть переведенные деньги назад на счет

- Как вернуть ошибочный перевод в Сбербанк Онлайн

- Как отменить перевод после отправки

- Могут ли уйти деньги по несуществующим реквизитам

- Если допущена ошибка при пополнении баланса мобильного телефона

- Как вернуть деньги при списании средств с карты

- Если платных подписок нет

- Что делать, если банк ошибочно перевел деньги на карту

Как вернуть переведенные деньги назад на счет

В договорах на банковское обслуживание, как правило, фигурирует пункт, в котором банк предусматривает подобные случаи. При использовании карты в интернет-банке или в банкомате, клиенты подтверждают операции специальными кодами. В первом случае — операция подтверждается СМС-кодом, во втором — в качестве подтверждения используется пин-код.

Эти инструменты необходимы не только для того, чтобы обезопасить карту клиента от доступа со стороны третьих лиц. Таким образом банк получает согласие клиента на совершение операции по указанным им же реквизитам. Следовательно, банк снимает с себя ответственность в случае ошибки при совершении перевода.

Проблема заключается в том, что если карта не попала в чужие руки, и операция совершена лично держателем, то ее отмена не всегда возможна технически. Крупнейшие кредитные организации предлагают систему решений, которые применяются в зависимости от конкретного случая.

Как вернуть ошибочный перевод в Сбербанк Онлайн

Подавляющее большинство операций клиенты Сбербанка совершают через интернет-банк — Сбербанк Онлайн. Здесь можно оплачивать услуги, погашать штрафы и задолженность по кредитам, а также делать переводы в пользу физических и юридических лиц. Несмотря на то, что реквизиты вводятся автоматически, вероятность ошибки есть всегда.

Вернуть перевод в Сбербанк Онлайн теоретически можно, но решение проблемы не всегда зависит от банка. Обвинять кредитную организацию нет смысла: клиент указывает реквизиты, подтверждает операцию, а банк — обеспечивает поступление денежных средств в заданном направлении.

Как отменить перевод после отправки

Если перевод уже отправлен и исполнен банком, отменить его получится. При поступлении денежных средств на счет получателя операция считается завершенной. Законодательство запрещает банкам списывать деньги со счетов без согласия клиентов. Исключение: когда списания являются частью судебного решения. Решение проблемы:

- Отправитель самостоятельно связывается с получателем перевода.

- Отправитель указывает на допущенную им ошибку.

- По своему усмотрению получатель возвращает деньги путем совершения обратного перевода.

Данное решение в большей степени касается случаев взаимодействия с физическими лицами. При переводе в адрес юридического лица вероятность ошибки крайне мала, но решение проблемы остается прежним — только личное взаимодействие с получателем перевода.

Если получатель отказывается возвращать деньги, Сбербанк не сможет как-либо повлиять на данное решение. Обеспечив поступление средств по указанным реквизитам, банк, таким образом, выбывает из цепочки. В дальнейшем все вопросы стороны решают без участия кредитной организации.

Могут ли уйти деньги по несуществующим реквизитам

В случае ошибки в реквизитах, первое, что необходимо сделать — проверить списание денежных средств со счета. Если деньги списаны, но по указанным реквизитам платеж не поступил, клиент связывается с банком для оформления возврата платежа. Это правило распространяется на случаи, когда клиент указывает некорректные реквизиты. После проведения проверки деньги будут возвращены на счет отправителя.

Если в реквизитах допускается ошибка, но деньги поступили на счет клиента Сбербанка, решение остается только одно — связаться с получателем на предмет возврата ошибочного перевода. Других вариантов решения проблемы Сбербанк не предлагает.

Если допущена ошибка при пополнении баланса мобильного телефона

В Сбербанк Онлайн пользователи, помимо прочих операций, пополняют баланс любых мобильных телефонов. Достаточно удобная функция, так как деньги поступают на счет моментально и без комиссии.

По статистике выведенной компанией Мегафон, с проблемой ошибочного пополнения ежегодно обращается более 65 тыс клиентов. В этой связи компания решила запустить механизм по возврату платежей, совершенных на номера абонентов по ошибке.

Для этого необходимо:

- Позвонить по номерам 0500 или 8 (800)-550-05-00.

- Сообщить оператору об ошибке при пополнении баланса.

- Озвучить подробности операции.

Важно, чтобы с момента совершения операции прошло не более 14 дней. Здесь же будет необходимо указать корректный номер телефона, на который клиент хотел изначально перевести деньги. Платеж отзывается, если в номере получателя допущено не более 2 ошибок (2 цифр). Возврат возможен и при пополнении номера другого сотового оператора, но для этого клиенту необходимо посетить офис компании Мегафон.

Аналогичный сервис запустили и другие сотовые операторы. Для решения проблемы с переводом клиенты компании Билайн используют номер — 07222, абоненты МТС — 8 (800)-250-08-90 или на короткий номер — 0890. Подробности отмены операции следует уточнять у оператора компании, так как условия у сотовых компаний в зависимости от конкретного случая могут разниться.

Как вернуть деньги при списании средств с карты

Держатели банковских карт сталкиваются с ситуациями, когда деньги списываются с баланса несанкционированно, — без участия владельца карты. Перед тем, как предпринимать действия по решению проблемы, нужно:

- Проверить наличие платных подписок — сервисы Apple Store, Google Play, Яндекс и другие списывают деньги за платные подписки без участия клиента.

- Проверить автоплатежи и платные услуги, подключенные по карте — это могут быть услуги по дополнительной защите карты, платные опции, и прочее.

В подавляющем большинстве случаев проблема кроется именно в этом: клиент отключает мобильный банк, поэтому информация о списаниях ему в СМС-сообщении не поступает. Достаточно проверить историю платежей по карте, чтобы узнать, куда и когда была списана та или иная сумма.

Банк к этому обстоятельству не имеет никакого отношения. Клиент самостоятельно оформляет платную подписку. Кредитная организация лишь отвечает за своевременное проведение платежа по назначению.

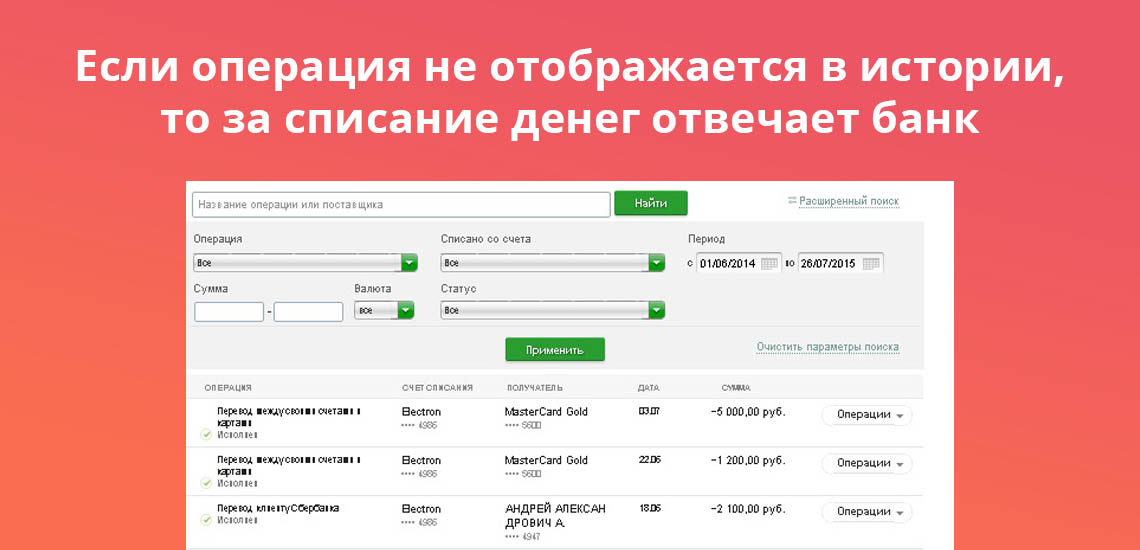

Если платных подписок нет

Если клиент уверен в том, что банк списал сумму, но в истории операция не отражена, вопрос решается непосредственно с кредитной организацией. При отсутствии факта подтверждения операции в СМС-сообщении или ввода пин-кода, за списание отвечает именно банк.

При этом кредитной организации не составит труда проследить, в каком направлении были списаны деньги. Если клиент не имеет к этой операции никакого отношения, то ответственность за потерю денежных средств ложится на банк. При подписании договора на выдачу карты, кредитная организация берет на себя обязанности по обеспечению безопасности счета.

То же самое касается и любых случаев мошенничества, жертвой которого стал держатель карты. Если операция была проведена без участия клиента, а данные карты не были переданы третьим лицам, то банк будет обязан провести расследование, и при наличии достаточных причин, вернуть деньги на счет клиента.

Что делать, если банк ошибочно перевел деньги на карту

Вследствие технической ошибки, либо человеческого фактора, и сам банк может перевести деньги на счет клиента. Особенно часто подобное встречается в сегменте обслуживания зарплатных проектов. Здесь все на усмотрение клиента: в таких случаях держатели карт торопятся снять деньги, полагая, что банк не выявит ошибку, либо на подобное не обратят внимание.

Если клиент решит снять деньги, принадлежащие банку, он должен понимать, что в лучшем случае банк спишет деньги с карты, и тем самым доведет баланс счета до отрицательного. Помимо этого, кредитная организация может принять более жесткие меры, так как клиент воспользовался не принадлежащими ему деньгами. Соответственно, наиболее верным решением будет ожидание реакции банка, которая, как правило, наступает в самые сжатые сроки.