Приказ о списании дебиторской задолженности — образец 2020 — 2021

Когда требуется оформить приказ о списании дебиторской задолженности

Работа с дебиторской задолженностью (ДЗ) является важным элементом эффективного функционирования любой коммерческой структуры.

Такая работа подразумевает:

- систематическое отслеживание состояния расчетов с контрагентами;

- организацию процесса взаимодействия с ними (переписку, напоминания, претензии и др.);

- своевременное списание ДЗ в бухгалтерском и (или) налоговом учете.

Перед тем как оформить приказ на списание ДЗ, необходимо проверить наличие для этого оснований, перечисленных в следующих нормативных документах:

- Налоговом кодексе РФ (ст. 265, 266);

- Положении по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденном приказом Минфина России от 29.07.1998 № 34н (п. 77).

Налоговое и бухгалтерское законодательства единодушны во мнении, что списание ДЗ будет обоснованным, если:

- истек срок исковой давности;

- взыскать долг не представляется возможным по определенным обстоятельствам.

Если в результате проведенной инвентаризации выявлена задолженность, взыскание которой с контрагента по вышеуказанным основаниям невозможно, оформляется приказ на ее списание.

Как правильно списать безнадежную к взысканию дебиторскую задолженность в бухгалтерком учете, пояснили эксперты КонсультантПлюс. Получите пробный доступ к системе и переходите к Готовому решению.

О правилах оформления результатов инвентаризации задолженности читайте в статье «Инвентаризация дебиторской и кредиторской задолженности».

На нашем форуме можно получить ответ на ваш вопрос! Например, в этой ветке делимся знаниями, как провести списание дебиторской задолженности в программе 1С.

Образец приказа по списанию дебиторской задолженности

Перед тем как оформить приказ на списание ДЗ, необходимо вплотную заняться документальным обоснованием, сопровождающим процесс списания (в зависимости от основания), а именно:

- проконтролировать наличие и полноту комплекта документов по списываемой ДЗ, подтверждающих ее наличие и контрольные даты срока исковой давности (начала, прерывания, продления) — договор, счета на оплату, платежные документы, накладные, акты сверок, письменные требования о погашении ДЗ и др.;

- собрать документы, подтверждающие невозможность исполнения обязательств контрагентом (выписка из ЕГРЮЛ, подтверждающая факт и момент ликвидации дебитора и др.);

Составление приказа может осуществляться:

- только при наличии допустимых законом оснований;

- в условиях должного документального обеспечения;

- на основании результатов проведенной и оформленной инвентаризации долгов.

Приказ оформляется по общепринятой форме или по специально разработанному фирмой собственному шаблону. При этом помимо информации общего назначения (наименования фирмы, номера и даты составления приказа, подписи руководителя) необходимо отразить специфичные для данного вида документа данные:

- наименование должника;

- подлежащую списанию сумму ДЗ;

- основание списание долга;

- уточнение порядка списания ДЗ (за счет резерва или в составе расходов).

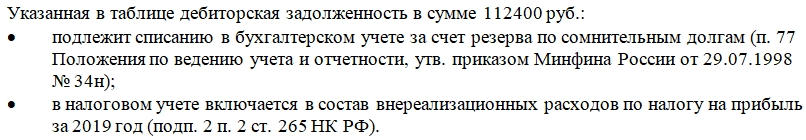

Образец приказа о списании дебиторской задолженности см. ниже.

О том, каким документом можно оформить создание комиссии, уполномоченной отслеживать наличие сомнительных и безнадежных долгов, читайте в материале «Приказы по основной деятельности — это какие приказы?».

Как учитывать безнадежную дебиторскую задолженность в налоговом учете, узнайте в КонсультантПлюс. Если у вас еще нет доступа, оформите пробный онлайн-доступ бесплатно.

Итоги

Чтобы списать долг дебитора, необходимо провести инвентаризацию, собрать пакет документов и издать соответствующий приказ.

В приказе потребуется отразить информацию по списываемой задолженности (указать контрагента и сумму), а также описать причины и уточнить порядок списания (за счет резерва или в составе расходов).

Приказ о списании дебиторской задолженности, образец

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Обзор документа

Письмо Минфина России от 13 ноября 2020 г. N 02-07-10/99509 О списании дебиторской задолженности в случае отсутствия первичных учетных документов, подтверждающих факт ее возникновения

Департамент бюджетной методологии и финансовой отчетности в государственном секторе Министерства финансов Российской Федерации рассмотрел запрос о порядке списания дебиторской задолженности в случае отсутствия первичных учетных документов, подтверждающих факт ее возникновения, и сообщает следующее.

В соответствии со статьей 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» (далее — Федеральный закон N 402-ФЗ) каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом, который должен быть составлен при совершении факта хозяйственной жизни, а если это не представляется возможным — непосредственно после его окончания.

В силу действующего законодательства лицо, ответственное за оформление факта хозяйственной жизни, обязано обеспечить своевременную передачу первичных учетных документов для регистрации содержащихся в них данных в регистрах бухгалтерского учета, а также достоверность этих данных. При этом лицо, на которое возложено ведение бухгалтерского учета, и лицо, с которым заключен договор об оказании услуг по ведению бухгалтерского учета, не несут ответственность за соответствие составленных другими лицами первичных учетных документов свершившимся фактам хозяйственной жизни.

Положениями Федерального закона N 402-ФЗ, а также нормативных правовых актов, регулирующих ведение бюджетного учета, установлена обязанность каждого получателя бюджетных средств обеспечить хранение первичных учетных документов, регистров бухгалтерского учета с учетом следующих положений:

— первичные учетные документы, регистры бухгалтерского учета, бухгалтерская (финансовая) отчетность, аудиторские заключения о ней подлежат хранению экономическим субъектом в течение сроков, устанавливаемых в соответствии с правилами организации государственного архивного дела, но не менее пяти лет после отчетного года;

— документы учетной политики, стандарты экономического субъекта, другие документы, связанные с организацией и ведением бухгалтерского учета, в том числе средства, обеспечивающие воспроизведение электронных документов, а также проверку подлинности электронной подписи, подлежат хранению экономическим субъектом не менее пяти лет после года, в котором они использовались для составления бухгалтерской (финансовой) отчетности в последний раз (в рассматриваемом случае не менее пяти лет от последней отчетности — от 01.10.2020 года);

— субъект учета обеспечивает безопасные условия хранения документов бухгалтерского учета и их защиту от изменений;

— порядок обеспечения сохранности документов регламентируется документами учетной политики, принимаемыми в рамках реализации обязанности руководителя субъекта учета по организации ведения бюджетного учета;

— при смене руководителя субъекта учета (ответственных лиц за сохранность документов) обеспечивается передача документов бухгалтерского учета в соответствии с утвержденным порядком передачи документов бухгалтерского учета определяется организацией самостоятельно.

— в случае, если в соответствии с законодательством Российской Федерации первичные учетные документы, в том числе в виде электронного документа изымаются, копии изъятых документов, изготовленные в порядке, установленном законодательством Российской Федерации, включаются в документы бухгалтерского учета.

Учитывая изложенное, в отношении любого объекта бухгалтерского учета документы, являющиеся обоснованием корректности формирования по ним показателей регистров бухгалтерского учета (величины активов, обязательств, иных объектов бухгалтерского учета), должны быть в наличии у субъекта учета.

В случае выявления фактов утраты указанных документов, по мнению Департамента, субъекту учета надлежит принять меры по восстановлению бухгалтерского учета (первичных документов). Указанные мероприятия следует осуществлять в рамках проводимых инвентаризаций или в соответствии с отдельным порядком, установленным руководителем субъекта учета.

Согласно пункту 339 приказа Министерства финансов Российской Федерации от 01.12.2010 N 157н «Об утверждении Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений и Инструкции по его применению» сомнительная задолженность неплатежеспособных дебиторов с момента принятия комиссией учреждения по поступлению и выбытию активов решения о выбытии такой задолженности с балансового учета учреждения, в том числе при условии несоответствия задолженности критериям признания ее активом, учитывается на забалансовом счете 04 «Сомнительная задолженность».

Учет указанной задолженности осуществляется в течение срока возможного возобновления согласно законодательству Российской Федерации процедуры взыскания задолженности, в том числе в случае изменения имущественного положения должников, либо до поступления в указанный срок в погашение сомнительной задолженности денежных средств, до исполнения (прекращения) задолженности иным, не противоречащим законодательству Российской Федерации, способом.

При возобновлении процедуры взыскания задолженности дебиторов или поступлении средств в погашение сомнительной задолженности неплатежеспособных дебиторов на дату возобновления взыскания или на дату зачисления на счета (лицевые счета) учреждений указанных поступлений осуществляется списание такой задолженности с забалансового учета с одновременным отражением на соответствующих балансовых счетах учета расчетов по поступлениям.

Списание сомнительной задолженности с забалансового учета осуществляется на основании решения комиссии учреждения по поступлению и выбытию активов о признании задолженности безнадежной к взысканию при наличии документов, подтверждающих неопределенность относительно получения экономических выгод или полезного потенциала, в случаях, предусмотренных законодательством Российской Федерации, в том числе по завершении срока возможного возобновления процедуры взыскания задолженности согласно законодательству Российской Федерации.

Следует отметить, что правовых оснований по принятию решения о признании нереальной ко взысканию задолженности ввиду утраты первичных учетных документов нормативные правовые акты, регулирующие ведение бюджетного учета и (или) осуществление бюджетных полномочий по администрированию источников финансирования дефицита бюджета, не содержат.

| Заместитель директора Департамента бюджетной методологии и финансовой отчетности в государственном секторе | С.В. Сивец |

Обзор документа

Нельзя признать задолженность нереальной ко взысканию из-за утраты первичных учетных документов.

В случае утраты первичных документов субъект учета должен принять меры по восстановлению бухучета. Указанные мероприятия осуществляются в рамках инвентаризаций или в соответствии с отдельным порядком, установленным руководителем субъекта учета.

Образец приказа о списании дебиторской задолженности

Зачем нужен приказ о списании дебиторской задолженности?

Списание дебиторки может быть обусловлено:

- истечением сроков для взыскания долга через суд;

- ликвидацией фирмы-должника;

- невозможностью взыскания долга Службой судебных приставов;

- прощением долга контрагенту.

В зависимости от основания для списания долга состав оправдательных документов может различаться — по «уровню сложности».

Самый простой случай — когда долг списывается в связи с истечением сроков исковой давности по нему. Здесь от фирмы, как правило, не требуется существенных доказательств законности такого списания: считается, что просрочка взыскания в общем случае невыгодна самой организации. Составляется самый простой оправдательный документ, относящийся к служебной документации локальной направленности, например акт о списании, визируемый комиссией и руководителем.

Сложнее — когда, например, долг списывается в силу того, что он признан безнадежным. Оправдательных документов здесь будет существенно больше, поскольку ФНС вправе посчитать, что фирма желает признать долг безнадежным для того, чтобы через контрагента-должника незаконно обналичить выручку. Поэтому для документирования списания долга в таком случае применяется распорядительный акт, приказ руководителя хозяйствующего субъекта со ссылками на пакет подтверждающих документов.

Приказ о списании дебиторской задолженности, если она безнадежная, может быть дополнен широким спектром оправдательных документов, например:

- копиями решений Службы судебных приставов, которые позволяют установить, что задолженность действительно безнадежная;

- выписками ЕГРЮЛ о ликвидации должника;

- прочими подобными документами.

Рассмотрим подробнее, в какой структуре может быть представлен приказ, о котором идет речь. Также ознакомимся с образцом приказа на списание просроченной дебиторской задолженности.

Как может выглядеть приказ при безнадежной просроченной задолженности?

В приказе, как правило, отражаются:

- Общие реквизиты:

- наименование документа;

- номер, дата и место составления документа.

- Реквизиты организации, списывающей долг.

- Формулировки, отражающие назначение приказа:

- о списании долга в отношении контрагента (с указанием его наименования и ИНН, даты возникновения долга и ссылкой на договор, по которому образовалась задолженность);

- о причинах такого списания («в связи с истечением срока исковой давности»).

- Формулировки, отражающие направленность приказа:

- с предписанием списать долг (адресуется главному бухгалтеру);

- определением круга лиц, ответственных за исполнение приказа;

- указанием даты начала действия приказа.

- Сведения о сумме долга по состоянию на определенную дату.

В качестве приложений к документу могут быть использованы копии:

- акта инвентаризации;

- справки-расчета;

- решения Службы судебных приставов;

- судебного решения, на основании которого осуществлялось исполнительное производство.

С приказом должны ознакомиться сотрудники, указанные в нем.

Образец приказа о списании безнадежной дебиторской задолженности вы можете скачать по ссылке ниже:

По операции списания дебиторки также обязательно составляется акт. Подробнее о нем прочтите здесь.

Списание дебиторки должно сопровождаться применением оправдательных документов. Если есть вероятность, что у ФНС к процедуре такого списания могут возникнуть вопросы, как в случае с признанием долга безнадежным, то оптимальный оправдательный документ — приказ руководителя фирмы.

Акт списания дебиторской задолженности 2021

Порядок списания дебиторской и кредиторской задолженности всегда вызывает множество вопросов даже у бухгалтеров с отличным послужным стажем, так как в деятельности почти каждой организации всегда возникают ситуации, когда контрагент отказывается платить или просто, не погасив обязательства, ликвидировался.

Мне нравится 1

Не нравится

Правильный порядок списания дебиторки

По закону, нельзя просто так списать ДЗ. Необходимо соблюсти следующий порядок действий:

- Руководитель должен издать приказ об осуществлении инвентаризации расчетов с поставщиками, покупателями и прочими дебиторами и кредиторами.

- Проводится ревизия, указанная выше. По ее итогам составляют акт по форме ИНВ-17, где будет указана реальная сумма долга. Ее и нужно будет списать.

- Руководитель предприятия или компании издает приказ о списании ДЗ.

- Бухгалтер производит списание. Основаниями будут являться акт инвентаризации и бухгалтерская справка. Процедура сопровождается созданием соответствующего акта.

Внимание! Все имеющиеся подтверждающие списание бумаги нужно приложить к акту, поскольку налоговики очень внимательно проверяют данную область бухгалтерии.

Назначение акта — стать основанием для признания внереализационного расхода при расчете налоговых платежей на прибыль, согласно подп. 2 п. 2 ст. 265 НК РФ, и для внесения сведений в бухучет предприятия или компании.

Как составить акт дебиторской задолженности

Законодательно закрепленной формы такого документа нет, поэтому ее разрабатывают исходя из правил оформления подобных документов. Можно составлять акт от руки на листе А4, но для большей читабельности рекомендуется использовать машинописный вариант.

В шапке нужно указать такие сведения:

- полное и краткое название компании, ее адрес, ИНН, КПП;

- наименование бумаги (акт списания дебиторской задолженности);

- место оформления акта;

- дату оформления акта.

В главной части размещают такую информацию:

- На основании какой бумаги и когда была произведена инвентаризация расчетов с поставщиками, покупателями и т.п.

- На какую дату произведена инвентаризация.

- Перечень организаций, по которым установлена ДЗ. Этот пункт оформляют в виде таблицы. В ней могут быть такие графы: наименование дебитора, реквизиты договора с ним, дата оплаты по договору, сумма задолженности, бумаги, которые являются основанием для списания долгов. В конце таблицы считают общую сумму долга.

- Что полученная сумма подлежит списанию и включается в состав внереализационных расходов по налогу на прибыль. Надо сослаться на нормы закона: п. 77 Положения, утвержденного приказом Минфина от 29 июля 1998 года №34н и подп. 2 п. 2 ст. 265 НК РФ.

Далее ставит свою подпись главный бухгалтер либо другой сотрудник, на которого возложена данная обязанность. Составляют документ в одном экземпляре.

Внимание! Вместо акта может быть составлен аналогичный документ с другим названием: протокол, решение.

К акту также нужно приложить документы-основания. Таковыми могут быть решения суда, акты сверки, первичка и платежные документы. Они обязательно должны быть в организации, чтобы подтвердить невозможность возврата средств.

Дебиторская задолженность

Дебиторская задолженность — это имущественное требование организации к его должникам, возникшее в силу действия заключенного договора или правовой нормы. Возникновение дебиторской задолженности обусловлено невыполнением договорных обязательств.

Просроченной дебиторской задолженностью признается задолженность, которая не погашена в установленный срок. Задолженность числится на балансе организации до тех пор, пока не будет погашена дебитором или признана нереальной к взысканию.

Взыскать просроченную дебиторскую задолженность организация вправе в пределах срока исковой давности. Согласно статье 195 ГК РФ исковой давностью признается срок для защиты права по иску лица, право которого нарушено.

Дебиторская задолженность признается безнадежной и подлежащей списанию с баланса в полной сумме, в том числе с НДС, если наступило одно из следующих обстоятельств:

- истек срок исковой давности;

- должник ликвидирован;

- исключен из ЕГРЮЛ как недействующее юридическое лицо;

- судебный пристав-исполнитель вынес постановление об окончании исполнительного производства и возвращении исполнительного листа взыскателю в связи с невозможностью взыскания.

В соответствии с пунктом 77 Положения № 34н на основании проведенной инвентаризации дебиторская задолженность с истекшим сроком исковой давности, а также задолженность, нереальная к взысканию по иным основаниям, списывается в расходы по каждому обязательству, а также в соответствии с письменным обоснованием и приказом руководителя организации.

Дебиторская задолженность списывается за счет средств созданного резерва по сомнительным долгам либо на финансовые результаты, если резерв не создавался в порядке, предусмотренном пунктом 70 Положения № 34н.

Срок исковой давности для списания задолженности

Срок исковой давности может прерываться при совершении должником действий, которые свидетельствуют о признании долга.

Случаи списания задолженности

Существует множество различных ситуаций, при которых руководитель компании принимает решение о списании задолженности. Основные из них:

- срок взыскания долга прошел, поэтому получить его нельзя даже через суд;

- генеральный директор решил простить долг по каким-то личным мотивам;

- компания-должник была ликвидирована;

- нет возможности взыскать долг по другим причинам.

Если данное решение было принято по той причине, что получить долг нет возможности, понадобиться позаботиться о наличии оправдательных документов. Например, это может быть решение суда.

(1).jpg)