Проверка контрагентов службой безопасности

Рассказываем о цели и инструментах, приводим примерный порядок проведения проверки контрагента, открываем доступ к готовым регламентам проверки контрагента – на платежеспособность и налоговую безопасность.

Цели проверки контрагентов

Служба безопасности проверяет контрагента с целью:

- Минимизации рисков образования проблемной дебиторской задолженности. Самая частая причина проверки контрагента. Анализ информации из открытых (ФНС, Арбитражный суд) и закрытых (базы данных, бюро кредитных историй) источников информации позволяет сделать оценку платежной дисциплины контрагента и сделать прогноз по формированию им проблемной (невозвратной) «дебитрки».

- Снижения рисков отказа со стороны налоговых органов в возмещении НДС. Непроявление должной осмотрительности при выборе контрагента, предъявленный к вычету НДС налоговая может вернуть. Также чревато взаимодействие с неблагонадежными контрагентами встречными проверками, предъявлением иска по п.3 ст.122 НК (Неуплата или неполная уплата сумм налога).

- Укрепления деловой репутации. Неблагонадежные контрагенты и мошеннические организации теряют всякий интерес к взаимодействию с предприятием, на котором должным образом организована работы службы безопасности.

- Повышения дисциплины труда сотрудников отделов сбыта и снабжения. Регулярные проверки контрагентов оставляют мало «места для маневров» нечистым на руку сотрудникам, использующем механизм «отката» в работе с поставщиками товаров или услуг, покупателями.

Способы проверки контрагентов службой безопасности

Способы проверки контрагента выбирают сообразно цели. Условно разделить способы проверки можно на две большие группы – информационные и физические. К информационным относятся сбор и анализ данных из информационных баз и источников. К физическим – проверка реальных активов торговых и производственных компаний, выезд по месту фактического нахождения, оценка торгового и производственного оборудования, собеседования сотрудников предприятия-контрагента.

Виктор Смирнов, специалист службы безопасности дорожно-строительной компании

— Мы выполняем строительные работы на основании договора субподряда. Специфика отрасли такова, что мы зачастую вынуждены работать без предоплаты, за свой счет, используя собственные кадры и технику. Для этого мы проверяем компанию-подрядчика на предмет исполнения договорных обязательств. В числе проверок – встречи с другими субподрядными организациями, с которыми компания-подрядчик сотрудничала ранее. В ходе встреч мы выясняем, насколько своевременно и согласно договоренностям поступила оплата за выполненные работы, если возникали сложности с получением денежных средств, то какого рода и насколько критичными были задержки. Только после этого руководство компании принимает решение о том, взять ли предложенный объем работ или отказаться от взаимодействия.

Регламент проверки контрагентов службой безопасности

Перед тем как выполнять проверку контрагента следует запросить у него минимальный перечень документов.

Стартовый регламент проверки контрагента – проверка компании-партнера на существование и соответствие предоставленной информации реальному положению дел. Проверяются ИНН и ОГРН, полное и краткое наименование компании, ОКВЭДы, размер уставного капитала, изыскивается информация об учредителях и руководителях предприятия. Регламент предписывает получение сведений о регистрации компании в «адресных ямах», о нахождении руководителей в списках дисквалифицированных лиц, о задолженности юридического лица по налогам и сборам, об их участии в арбитражных процессах или в исполнительных производствах.

Чаще служба безопасности проверяет контрагента только в том случае, если сделка с ним представляется высоко рискованной. К такого рода сделкам относятся:

- Сделки по поставке или купле-продажи на сумму свыше 1 млн руб.,

- Договоры подряда или субподряда, оказания услуг или выполнения работ на сумму свыше 1 млн руб.

- Перевозка на сумму свыше 300000 руб.

- Оказание информационных, консультационных, юридических и маркетинговых услуг на сумму свыше 500000 руб.

Тогда применяется расширенный регламент проверки контрагента. Он включает в себя стартовый (базовый) уровень проверок, и дополняет эти сведения детальным анализом финансового состояния контрагента, проверку его кредитной истории.

В бухгалтерской отчетности проверяющую сторону интересуют отчет о прибылях и убытках за несколько лет. Компания-контрагент должна показывать устойчивый рост. А также пассивы – долгосрочные и краткосрочные обязательства.

В кредитной истории важно отсутствие просроченной задолженности, повышенного интереса к получению кредита в момент сделки, следов «кассовых разрывов» (периодически возникающих просрочек по платежу при в целом стабильной оплате счета).

Для того, чтобы иметь оперативный доступ к оценке платежной дисциплине компании-партнера и состоянию ее долговой нагрузки вы можете вести мониторинг контрагентов на Unirate24. В момент наступления события вы узнаете о наступлении просрочки и сможете оперативно взыскать всю или часть дебиторской задолженности по контрагенту.

Также принимаются во внимание индексы должной осмотрительности и платежной дисциплины (их можно найти в бизнес-справке СПАРК).

Порядок проверки контрагентов на предприятии определяет начальник службы безопасности и/или генеральный директор. В зависимости от целей проверки, конкретный набор инструментов и порядок их запроса могут разниться от компании к компании. Начальник СБ составляет приказ и подписывает его у генерального директора. Каждый сотрудник отдела безопасности, допущенный к проверкам контрагентов, ознакамливается с документом. Сотрудник несет ответственность за качество проверки, соответствие ее результатов действительности. Не допускается халатное отношение к проверочным мероприятиям, опущение этапов проверки, умышленное искажение результатов.

Для вашей работы могут быть полезны следующие регламенты (нажмите на ссылку, чтобы открыть и скачать документ):

Заключение службы безопасности по проверке контрагента

При проверке контрагента служба безопасности действует в связке с отделом продаж, финансовым отделом компании. В этом случае ее заключение носит рекомендательный характер и может быть выдано в форме сводной таблицы характеристик контрагента и результирующим заключением. Например, так:

Более 5 заявок на кредитную линию за последний месяц

Может заключение службы безопасности носить и блокирующий характер. Сделки с контрагентами, имеющими признаки фирм-однодневок, опыт неисполнения платежей, обладающими чрезмерной долговой нагрузкой способны нанести значительный ущерб предприятию.

Консолидированный отчет. Балансы, прибыли и убытки, арбитраж, лицензии, структура, индексы должной осмотрительности и финансового риска, ЕГРЮЛ, вестник ЕГРЮЛ.

выписка из егрюл

ОГРН, ИНН, ОКВЭД. Контакты, реквизиты. Уставной капитал. Дочерние компании. Учет в налоговой, регистрация в ПФ, ФСС, ФОМС. Лицензии, свидетельства.

Кредитный отчет контрагента

Проверка исполнения контрагентом кредитных обязательств. Оценка рисков. Определение лимита дебиторской задолженности.

Проявление должной осмотрительности при выборе контрагента

Даже самая добросовестная компания, которая работает по закону и исправно платит налоги, может иметь проблемы с налоговой инспекцией, если свяжется с недобросовестным контрагентом. Чтобы этого избежать, нужно проявлять должную осмотрительность при выборе делового партнера.

Из этой статьи вы узнаете, что такое должная осмотрительность и как ее проявить, чтобы обезопасить себя от доначислений и штрафов.

Должная осмотрительность при выборе контрагента – что это значит?

Это значит, что прежде чем заключать сделку с новым контрагентом, вы убедились, что это не «однодневка» и не формальное юрлицо, а реальная фирма, которая добросовестно работает, исправно платит налоги и имеет необходимые ресурсы для выполнения договора.

Если этого не сделать и связаться с проблемным контрагентом, который нарушает закон и уходит от налогов, результатом станут снятые вычеты по НДС и расходы налогу на прибыль, штрафы и пени. Так государство борется с незаконными налоговыми схемами и фирмами-однодневками.

Что говорит закон о должной осмотрительности?

Как ни странно – ничего. В законах и Налоговом кодексе нет такого понятия. Но это не мешает ФНС и Минфину оперировать этим понятием в своих письмах, давать рекомендации по проявлению должной осмотрительности, а судам – учитывать все это при рассмотрении споров.

Термин «должная осмотрительность» стали применять после того, как его употребили в Постановление Пленума ВАС РФ от 12.10.2006 № 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды».

Исходя из текста постановления, сам факт, что ваш контрагент не исполняет свои обязательства перед бюджетом – еще не повод для доначислений, ведь вашей вины в этом нет. Но избежать санкций и обвинений в получении необоснованной налоговой выгоды удастся, только если докажете, что вы ничего об этом не знали, сами в схеме не участвовали и со своей стороны сделали все возможное, чтобы убедиться в добросовестности контрагента.

Как проявить должную осмотрительность?

Строго определенного перечня мероприятий по проверке контрагента в нормативных документах нет. Все зависит от конкретных обстоятельств. Для суда и налоговой инспекции набор мероприятий одного налогоплательщика может оказаться достаточным, а другого – нет.

В письме ФНС России от 12.05.2017 № АС-4-2/8872 так и говорится, что список документов и действий не может быть исчерпывающим. А в письме от 15.09.2017 № 14-15/145350 УФНС России по Москве уточняет, что проявление должной осмотрительности – это комплексный анализ многих аспектов деятельности контрагента, а не просто подтверждение факта его регистрации на сайте ФНС.

Чиновники рекомендуют руководствоваться общедоступными критериями оценки рисков, отраженными в Приказе ФНС России от 30.05.2007 № ММ-3-06/333@.

Согласно п.12 Приложения 2 к этому приказу контрагент считается проблемным с точки зрения налоговиков, если:

- нет информации о его регистрации в ЕГРЮЛ;

- он не имеет собственного сайта и не дает рекламу в СМИ;

- нет информации о фактическом местонахождении;

- контрагент зарегистрирован по адресу массовой регистрации;

- нет документов, которые подтверждали бы полномочия и удостоверяли личность руководителя контрагента или его представителя;

- сделку обсуждали и заключали без личных контактов между руководством поставщика и покупателя.

Подозрение вызывают также такие факты, как недавняя регистрация фирмы, номинальные директора, плохая судебная практика в отношении контрагента и любое другое обстоятельство, которое наводит на мысль, что контрагент нечист на руку.

При этом контролеры в своих письмах и разъяснениях всегда уточняют, что не должно быть формального подхода. Нельзя обвинить налогоплательщика в том, что он не проявил осторожность и получил необоснованную налоговую выгоду только потому, что имеет место какое-то из вышеперечисленных обстоятельств. Это только повод присмотреться повнимательнее, но все факты рассматривают в совокупности.

Во главе угла реальность сделки

В 2017 году в Налоговом кодексе появилась статья 54.1 «Пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов», которая ставит во главу угла реальность сделки.

Согласно этой статье, организация может получить вычет или уменьшить базу по налогу, если не было искажения информации, у сделки была деловая цель, и исполнил ее действительно контрагент. А если контрагент нарушает налоговое законодательство или документы подписаны неуполномоченным лицом – это еще не повод наказывать за это налогоплательщика.

ФНС даже выпустила письмо от 28.12.2017 № ЕД-4-2/26807, в котором говорится, что при проверках налоговым органам не следует оперировать понятием «должная осмотрительность», а в письме от 31.10.2017 N ЕД-4-9/22123@ дала подробные рекомендации, как проводить проверки и на что обращать внимание с учетом новой статьи 54.1.

Все это не значит, что теперь можно заключать договоры с кем попало. Должная осмотрительность при этом никуда не делась, суды по-прежнему учитывают ее в своих решениях, но теперь для налогоплательщика важно доказать, что у сделки была четкая деловая цель и убедиться, что у контрагента есть все необходимые ресурсы, чтобы исполнить договоренности: персонал, оборудование, транспорт, производственные мощности и т.д.

Если все это есть, и контрагент действительно все сделал сам, налоговики не смогут отказать в вычетах, даже если контрагент не соответствует всем критериям благонадежности, обладает признаками однодневки и вызывает подозрения.

Этот принцип хорошо демонстрирует Постановление АС Уральского округа №Ф09-5555/18 от 24.09.2018 года по делу №А50-31119/2017. Репутация контрагента явно оставляла желать лучшего: было уголовное прошлое за спиной, номинальные директора, плохая судебная практика и т.д.

Налоговики решили, что сделка была нереальной, а работы заказчик выполнял сам. Но организация предоставила полный набор доказательств, что отношения с контрагентами были реальными: первичные документы, переписка, свидетельские показания, списки пропусков на объекты, документы СРО и т.д. Суд решил, что нужно руководствоваться фактами, а не домыслами, и встал на сторону организации.

Таким образом, важно не только изначально проверить регистрацию контрагента, но и убедиться, что у него есть ресурсы для исполнения договора, а потом суметь доказать реальность работ.

Какие документы запросить, чтобы проявить должную осмотрительность

Минимальный пакет документов, который нужно получить у контрагента, должен выглядеть так:

- Выписка из ЕГРЮЛ.

- Устав.

- Копия ИНН.

- Документ, который подтверждает полномочия лица, подписывающего документы.

Эти документы подтвердят существование и правоспособность организации, но данные нужно будет сверить с информацией из открытых источников.

В зависимости от ситуации, может понадобиться информация:

- О выданных лицензиях, если деятельность контрагента лицензируется. Вы можете и самостоятельно проверить наличие действующих лицензий в открытых источниках. Список ресурсов для проверки доступен по этой ссылке.

- О членстве в СРО. Информация о членах саморегулируемых организаций есть на сайтах этих организаций. Общий список СРО и их сайтов есть здесь .

- О среднесписочной численности. Это поможет убедиться, что у контрагента есть персонал для осуществления сделки.

- Бухгалтерская отчетность с отметкой налоговой инспекции. По ней можно увидеть, ведет ли компания хозяйственную деятельность, и оценить финансовую устойчивость.

- Информация о наличии других ресурсов (оборудования, производственных мощностей, транспорта и т.д.) для выполнения сделки, или информация об этих ресурсах и субподрядчика, который будет исполнять сделку.

Со вступлением в силу Федерального закона от 01.05.2016 № 134-ФЗ не считаются налоговой тайной сведения: о среднесписочной численности, об уплаченных налогах, о налоговых нарушениях и задолженностях, штрафах, доходах и расходах по данным отчетов.

Сервисы, с помощью которых можно самостоятельно проверить контрагента

Комплексную информацию о контрагенте можно получить с помощью платных сервисов, таких как «1С: Контрагент», «Контур.Фокус», «Моё дело. Бухгалтер» и т.д.

Для клиентов, которые обслуживаются в нашей компании, мы можем подготовить бизнес-справку на контрагента из премиальной версии «Контур.Фокус». В ней гораздо больше информации, чем в обычной выписке из ЕГРЮЛ с сайта ФНС.

Много бесплатных возможностей предоставляет сама ФНС. На сайте налоговой службы есть сервисы , с помощью которых можно получить сведения о государственной регистрации будущего контрагента, о задолженности по налогам и сборам, и т.д.

Особого внимания заслуживает электронный сервис ФНС «Прозрачный бизнес». Его запуск откладывали несколько раз, но в 2018 году сервис наконец заработал. С его помощью можно узнать, действующая ли компания, не находится ли в стадии ликвидации, есть ли отметка о недостоверности сведений и т.д.

Также в сервисе есть данные о доходах, среднесписочной численности, применяемых режимах налогообложения и другие данные, но, чтобы получить их, придется покопаться, потому что данные размещены в виде XML-файлов, в которых нужно отыскать нужного налогоплательщика и его данные.

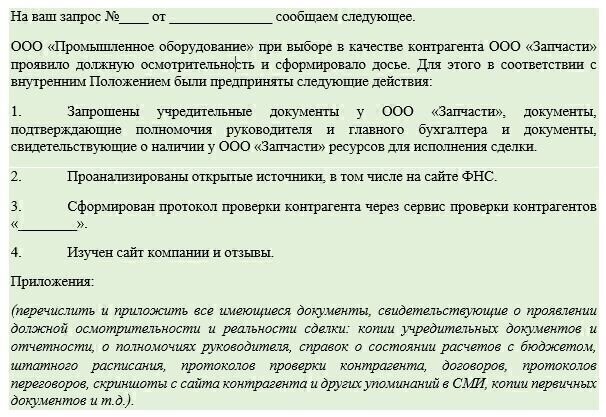

Обоснование выбора контрагента – образец

Всю информацию о контрагенте, которую вы получили от него или нашли самостоятельно, нужно собрать в отдельное досье и бережно хранить.

Если у налоговиков возникнут претензии, это досье поможет доказать, что вы проверяли контрагента всеми возможными способами. Также нужно хранить информацию о самой сделке, включая переписку, чтобы доказать, что сделка была реальной.

Налоговая инспекция при проверке может запросить обоснование выбора того или иного контрагента. В этом случае нужно отправить максимально подробный ответ и приложить документы из досье.

Образец ответа на запрос:

Чем подробнее будет информация, тем легче вам будет доказать, что вы предприняли все меры для проверки, сделка была реальной, и у вас не было умысла получить необоснованную налоговую выгоду. А если контрагент оказался недобросовестным, то вы об этом не знали и не могли узнать.

1С-WiseAdvice во главу угла ставит безопасность бизнеса клиента. В рамках бухгалтерского обслуживания мы проконсультируем, как подтвердить благонадежность контрагента , а также поможем доказать реальность и деловую цель сделки, если инспекция требует пояснений.

Но помните, что все риски, которые несет работа с неблагонадежными контрагентами, лежат на вас. Поэтому рекомендуем соблюдать предусмотрительность при выборе партнеров и выполнять рекомендации наших специалистов.

Проверка контрагента: зачем и как проверять

В современных реалиях ведения бизнеса в России у проверяющих органов все чаще возникают вопросы по поводы работы компании с ее контрагентами.

Бухгалтеры и юристы привыкли, что налоговая и банки обращают на контрагентов пристальное внимание. Первая упрекает во взаимодействии с фирмами-однодневками, снимает расходы и доначисляет налоги, а вторые запрашивают документы по сделкам и пояснения по работе с контрагентом, после чего часто отказывают в проведении операций и отключают от дистанционного банковского обслуживания.

При совсем негативном развитии событий взаимодействие с «токсичным» контрагентом могут счесть соучастием в преступлении. Проверять контрагентов нужно, чтобы снизить три группы рисков:

- Налоговые риски (непроявление должной осмотрительности).

- Риски блокировки счета банком.

- Риски убытков от взаимодействия.

Остановимся на каждом из них подробнее.

Должная осмотрительность

Согласно постановлению Пленума Высшего Арбитражного Суда от 12.10.2006 № 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды», налоговая выгода может быть признана необоснованной, если будет доказано, что налогоплательщик действовал без должной осмотрительности и осторожности и ему должно было быть известно о нарушениях, допущенных контрагентом.

Но за 13 лет сам термин и границы должной осмотрительности претерпели значительные изменения. Если раньше проявление должной осмотрительности могло сводиться к запросу у контрагента стандартного комплекта учредительных документов, то теперь этого для налоговых органов и суда недостаточно.

Доказывать реальность ведения хозяйственной деятельности и реальность сделок и их исполнения приходится многими документами: это бумаги о преддоговорном взаимодействии, а также документы, свидетельствующие о взаимном исполнении обязательств по договору (не только товаросопроводительные документы, но и, например, пропуски на склад, деловая переписка, заявки на отгрузки, сделанные посредством переписки в мессенджерах или по электронной почте и т.д.). Но даже безупречный документооборот может не помочь, если налоговые органы в ходе проверки получат показания сотрудников компаний, которые не будут соотноситься с документами.

Кроме всего прочего, если доначисление налогов или другие действия привели к банкротству компании, для ее руководителя и учредителя появляются довольно весомые риски привлечения к субсидиарной ответственности и необходимости возместить убыток всем кредиторам компании.

Блокировка счетов банком

Банки за последние 3-4 года стали все чаще отказывать в проведении операций и отключать от дистанционного банковского обслуживания (ДБО) если, по их мнению, операции клиента носят сомнительный или подозрительный характер. Этого от них требует антиотмывочный закон № 115-ФЗ. Необходимость применить такие меры они оценивают по двум группам критериев. Это во-первых критерии, характеризующие самого клиента, то есть компанию — адрес, руководитель, налоговая нагрузка, наличие средств для ведения заявленного вида деятельности, а также оплата со счета аренды, канцелярских приборов, коммунальных услуг и т.д. Вторая группа – критерии, характеризующие проводимые операции, например, соотнесение заявленного вида деятельности и назначений платежей, периодичность платежей, объем снятия наличных или выплат физическим лицам, переводы организациям с повышенным уровнем риска и т. д. Именно контрагенты с повышенным уровнем риска чаще всего становятся причиной отключения от обслуживания и блокировки операций. Предвестник такого развития событий — запросы от банка. Если контрагент находится в «черном» списке Банка России – вероятность возникновения вопросов и проблем с банком очень высокая.

Потенциальные убытки

В деятельности большинства компаний существуют риски неполучения оплаты от контрагентов, что влечет долгий переговорный процесс, зависшую дебиторскую задолженность и затраты на судебные разбирательства, после которых может выясниться, что платить должнику нечем. Такие ситуации помимо затрат на их обслуживание влекут изъятие средств из оборота компании и как следствие прямые убытки.

Оценка платежеспособности контрагента, даже если он был рекомендован к сотрудничеству доверенными лицами, может своевременно обратить внимание на риски и предотвратить убытки.

Как же проверять контрагента правильно?

Универсального решения нет: все зависит от размера компании, ее вида деятельности, частоты появления новых контрагентов и других факторов. Существует три схемы проверки:

- самостоятельная, силами своих сотрудников

- аутсорсинг на постоянной основе или привлечение по необходимости

- привлечение консультантов для настройки бизнес-процесса внутри компании, разработки индивидуальных регламентов и других документов, а также обучения сотрудников.

Самостоятельно осуществлять проверку контрагентов целесообразно если есть достаточное количество квалифицированного персонала, необходимое программное обеспечение, разработанные регламенты (которые существуют не просто на бумаге из где-то найденных шаблонов, а реально работают как часть общего бизнес-процесса), четко организованный документооборот. Квалифицированный персонал необходим для понимания сути проверки, методологии, правильного фиксирования результатов и их доведения до лиц, принимающих решения. Как правило, в крупных и некоторых средних компаниях этим занимаются сотрудники службы безопасности с привлечением юристов.

Организованный документооборот и регламенты необходимы для быстрого и качественного выполнения преддоговорной и периодической проверки контрагентов. Как правило, начинается проверка с запроса у контрагента перечня документов, включающего, помимо уставных документов, сведения о задолженностях перед бюджетом, налоговые декларации, штатное расписание, справку о материально-технических ресурсах и другие. Параллельно контрагент проверяется по открытым источникам информации (быстро и качественно, с небольшой аналитикой по проверяемой компании это делают СПАРК, Контур-Фокус и т.д.).

Использование современного ПО существенно сокращает сроки проверки контрагента и помогает быстро проверить связи компании, оценить текущее финансовое состояние, судебные дела, получить сведения о проверках госорганов и их результатах. Отчеты из такого ПО становились одним из доказательств проявления должной осмотрительности в суде в споре с налоговыми органами (например, дела №№ А49-1953/2017; А03-2471/2017).

Привлечение сторонних организаций имеет множество преимуществ: свои сотрудники не загружены побочной работой, вы получаете целостный отчет, включающий информацию, которой нет в открытых источниках (например, о наличии контрагента в «черном» списке Банка России). Этот вариант удобен и экономически выгоден небольшим компаниям, которым требуется проверить до 15-20 контрагентов в течение месяца. А вот компаниям, которые должны проверять несколько десятков контрагентов в день, аутсорсинг не подойдет: это будет нерентабельно по сравнению с настройкой процесса в самой компании и выделения нескольких штатных сотрудников.

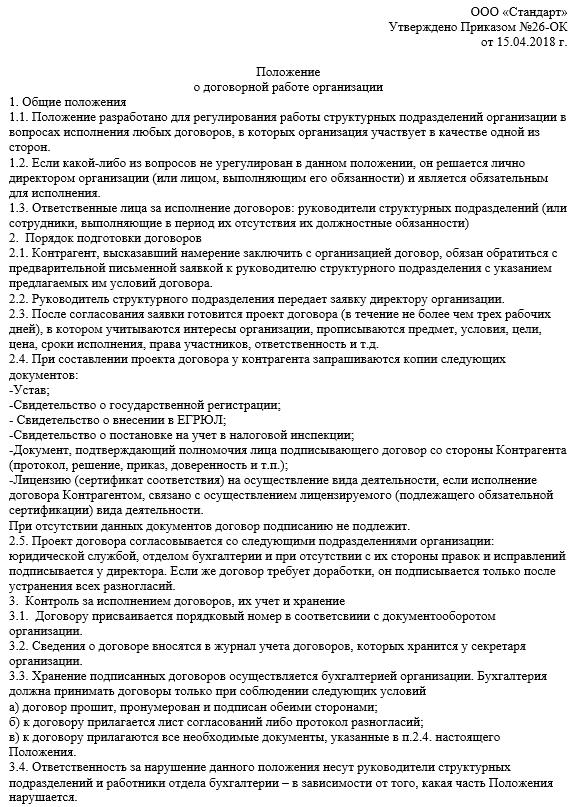

Положение о договорной работе на предприятии

Положение о договорной работе на предприятии – документ, который устанавливает правила работы с различного рода договорами для всех структурных подразделений компании. Положение относится к нормативным актам организации и является обязательным для исполнения.

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

Что вкладывается в понятие «договор»

Под «договором» понимается письменное соглашение двух или более сторон, в котором устанавливается предмет договора, цена, сроки, права и обязанности каждого из участников сделки и прочие параметры (тонкости, нюансы), имеющие значение для исполнения договора.

По сути дела договор – это универсальный инструмент любого предприятия для регулирования внутренних и внешних связей.

Роль документа

Положение о договорной работе обрисовывает стандартную схему работы с различного рода договорами. Обычно оно разрабатывается в крупных компаниях, где большой поток документации, проходящей через разные отделы.

Документ нужен для того, чтобы каждый работник, в чьи обязанности входит работа с контрагентами, знал о том, как, в какие сроки и при соблюдении каких условий нужно заключать договоры, как их исполнять и что делать после их подписания.

Положение указывает на конкретных лиц, которые несут ответственность за разработку и ведение договоров, а также на подразделения предприятия (обычно это юридический и бухгалтерский отделы), специалисты которых обязаны проверять и анализировать данные документы.

Положение регулирует порядок заключения договоров, в том числе по части визирования и подписания, устанавливает правила и нормы их учета, а также общие и индивидуальные условия, соблюдение которых является обязательным в том или ином случае.

Положение может касаться самых разных договоров: трудовых, подрядных, арендных, купли-продажи и т.д.

Срок действия Положения обычно не ограничен и заканчивается только с выпуском отдельного приказа со стороны руководства компании.

При этом вносить в него поправки можно в любое время по мере необходимости.

Кто разрабатывает Положение

Обязанность по разработке Положения обычно возлагается на юрисконсульта организации или стороннего юриста. В некоторых случаях эту работу проделывает сам руководитель предприятия. Однако, вне зависимости от того, кто окажется непосредственным разработчиком Положения, это должен быть человек, знакомый с Гражданским и Трудовым кодексом РФ, а также имеющий представление о должностных обязанностях того или иного работника организации.

Основные моменты Положения, особенности документа

Единого, унифицированного бланка Положения нет, так что работники организаций и предприятий могут писать его в произвольном виде или по шаблону, который действует внутри компании. Главное, соблюсти некоторые, обязательные для подобного рода документов, требования.

Положение должно иметь определенную структуру. В начале отводится место для резолюции главного лица компании. Далее идет основная часть, разделенная на несколько разделов. Основные из них:

- преддоговорные отношения с контрагентами;

- порядок разработки договора;

- урегулирование разногласий и условия подписания договоров;

- порядок текущей работы с контрагентами;

- назначение ответственных лиц.

При необходимости основная часть может быть дополнена любыми другими пунктами (например, о процедуре расторжении или внесения изменений в ранее заключенный договор или об анализе эффективности исполненных договоров и отчетности по ним) – в зависимости от индивидуальных особенностей предприятия.

Количество разделов и содержание Положения находится в прямой зависимости от потребностей компании и задач, которые стоят перед разработчиками.

В некоторых случаях к Положению могут быть приложены унифицированные формы тех или иных договоров, действующих в компании.

Положение обязательно должно быть заверено оригинальной подписью директора организации или работника, уполномоченного действовать от его лица.

Удостоверять положение при помощи печати надо только в том случае, если использование клише для подобного рода бумаг прописано в учетной политике фирмы.

Образец положения о договорной работе на предприятии

В начале документа (слева или справа), как уже говорилось выше, обязательно должно быть отведено место под резолюцию руководства организации. Оформить ее можно двумя способами:

- указать должность руководителя предприятия, его ФИО и поставить подпись;

- внести ссылку на документ (приказ, распоряжение), которым данное Положение было утверждено;

Также обязательно надо поставить дату визирования.

Ниже идут разделы, в которые включаются все необходимые условия, которые должны соблюдаться при ведении договоров:

- в первый блок обычно вписываются общие положения, в том числе всё, что касается самого понятия «договор», в каких целях заключаются договоры, кто должен ими заниматься и т.п.;

- во вторую часть вносится порядок подготовки к заключению договора: прием заявок от контрагентов, документы, которые нужны для заключения договора, условия подписания протокола разногласий и листа согласований и прочие предварительные мероприятия;

- в третью часть включаются требования к контролю за исполнением договоров, нормы по их хранению и учету, а также вписываются ответственные сотрудники.

Ознакомление с положением

После того, как Положение будет разработано и подписано у директора предприятия, его исполнение становится обязательным. Поэтому, каждый работник, имеющий отношение к работе с договорами, должен быть ознакомлен с ним под роспись.

Нарушение какого-либо из пунктов Положения навлекает дисциплинарную ответственность, которая может быть выражена как в простом письменном замечании, так и в выговоре (с внесением в личное дело), особенно, если оно приводит к срыву договора или материальному ущербу для компании.