Отчет о движении денежных средств (ОДДС): методы и порядок составления

Опытный финансовый аналитик, бизнес-консультант, на экспертном уровне владеющий МСФО, имеет диплом DipIFR, более 10 лет руководящей работы. Возглавляла финансовые подразделения компаний с миллиардным оборотом и штатной численностью более тысячи сотрудников. Успешно с нуля внедряла управленческий учет на базе «1С:Управление производственным предприятием», осуществляла трансляцию РСБУ – МСФО, финансовый контроль (P&L, AR и AP, cashflow), отвечала за бюджетирование и прогнозирование, за прохождение внутренних и внешних аудитов, предоставляла отчетность лично учредителям компаний, неся полную ответственной за реализацию финансовой стратегии. В 2017 году открыла частную практику. Занимается консалтингом малого и среднего бизнеса, написанием бизнес-планов, white paper, привлечением финансирования на российском и международном рынках.

Методы составления ОДДС

Еще в институтах нам говорили о том, что ОДДС можно составить как прямым, так и косвенным способом. У многих ли из вас сформировалось четкое понятие, как составить ОДДС этими двумя способами? Если ОДДС, составленный прямым способом, логически многим понятен, то косвенный способ понимают и принимают меньшинство, хотя у него определенно есть свои преимущества.

Предлагаю на простом примере рассмотреть оба этих способа.

Начинающий предприниматель решил печь пироги и продавать их в розницу. Для реализации своей бизнес-идеи он снял помещение в аренду за 50 тыс. руб. в месяц, закупил пекарское оборудование и инструмент за 100 тыс. руб. и сырья (муки, яиц и т.д.) на первые 100 пирогов, так как предполагал продавать в среднем по 20 пирогов в день. Все эти инвестиции он осуществил на собственные деньги, с расчетом окупить их за полгода. Он начал деятельность в ноябре 2019 года, и бизнес пошел хорошо, за три месяца оборот вырос в два раза. Но денег на расчетном счете так и не прибавилось.

Исходные данные примера приведены ниже, в тыс. руб.:

Прежде чем делать какие-либо выводы, наш мудрый предприниматель решил составить простую управленческую отчетность – отчет о доходах и расходах (чтобы посчитать свою прибыль) и отчет о движении денежных средств (чтобы узнать, почему по-прежнему нет денег на расчетном счете).

С первым отчетом предприниматель справился быстро:

Отчет о доходах и расходах

Итого операционная прибыль

Составив его, он понял, что прибыль от его бизнеса достаточная, и однозначно решил продолжать. Однако, ему по-прежнему не было понятно, как при такой прибыли он не может получить назад свои 250 тыс. руб. вложенных денег, и имеет всего 38 тыс. руб. на расчетном счете.

Тогда он перешел к составлению отчета о движении денежных средств.

Отчет о движении денежных средств прямым методом он составил без труда:

- так как пироги продаются за «живые деньги», поступления от покупателей подставил в объеме выручки;

- оплаты за сырье предприниматель производил заранее, на неделю вперед, с тем, чтобы остаток на складе всегда позволял свободно продать больше. Поэтому за сырье предприниматель заплатил больше выручки от покупателей в ноябре и сопоставимо с выручкой в декабре и январе;

- добавив оплату за аренду, он получил денежный поток от операционной деятельности;

- в денежный поток от инвестиционной деятельности он включил оплату за пекарское оборудование;

- в денежный поток от финансовой деятельности – первоначально вложенные 250 тыс. руб.

Итоговый ОДДС, составленный прямым способом, перед вами:

Остаток ДС на начало

Поступления от покупателей

Оплата за сырье

Оплата за аренду

Итого денежный поток от операционной деятельности

Итого денежный поток от инвестиционной деятельности

Итого денежный поток от финансовой деятельности

Остаток ДС на конец

Составив его, предприниматель понял, что, несмотря на прибыль от операционной деятельности в 287,5 тыс. руб., операционная деятельность принесла ему недостачу в 113 тыс. руб.

Инвестиция в оборудование 100 тыс. руб. еще больше увеличила кассовый разрыв. Таким образом, остаток на расчетном счете в 250 — 113 — 100 = 37 тыс. руб. вполне обоснован.

Составив ОДДС прямым способом, предприниматель интуитивно начал догадываться, что часть денег «лежит» у него в эквиваленте товара, но сколько это денег и правильно ли это, не понимал.

ОДДС, составленный косвенным способом, дает информацию для анализа кассового разрыва по статьям: сколько денег «осело» в запасах, дебиторской задолженности, незавершенном производстве, на складе готовой продукции и т.д.

Тогда он составил ОДДС косвенным способом.

- подставил по месяцам посчитанный результат от операционной деятельности;

- добавил к финансовому результату корректировки по неденежным статьям операционной деятельности (в примере к таким корректировкам относится только амортизация, но ниже мы рассмотрим, что может включаться в этот раздел еще);

- получил «денежный» результат от деятельности до учета изменений по статьям баланса и капитала;

- по строкам баланса у предпринимателя произошло увеличение запасов в каждом периоде, равное сумме оплаты за запасы за вычетом себестоимости запасов, отпущенных в производство пирогов;

- понятно, что сумма, хранящаяся в виде запасов, уменьшает денежный поток (позже мы рассмотрим и другие изменения по балансовым статьям, влияющие на денежный поток). Вычтя из суммы «денежного» результата изменения по статьям баланса, предприниматель получил денежный поток от операционной деятельности;

- денежный поток от инвестиционной деятельности мы рассматривали ранее, здесь в логике формирования ничего не изменилось;

- денежный поток от финансовой деятельности считается так же, как в прямом методе.

Итоговый ОДДС, составленный косвенным способом:

Корректировки по статьям

Прибыль до учета изменений в оборотных активах и капитале

Итого денежный поток от операционной деятельности

(100)

(13)

(113)

Итого денежный поток от инвестиционной деятельности

(100)

(100)

Итого денежный поток от финансовой деятельности

Остаток ДС на начало

Остаток ДС на конец

Посмотрев на ОДДС, составленный косвенным способом, предприниматель заметил некоторые закономерности. Например, склад сырья у него растет и за три месяца в общей сложности вырос больше, чем прибыль. Это может быть неплохо для бизнеса, растущего быстрыми темпами, но приводит к кассовому разрыву.

Проанализировав ситуацию, предприниматель решил:

- Взять кредит под операционную деятельность.

- Поработать над способами уменьшения склада запасов, возможно, организовать закупки чаще или найти постоянных поставщиков, которые готовы сами привозить товар два раза в неделю.

Для нас же, как финансистов, из описанного примера важно сделать выводы: оба способа составления ОДДС хороши, но каждый по-своему.

ОДДС составленный прямым способом, позволяет наглядно показать и рассчитать на будущее денежные потоки входящие, исходящие и кассовый разрыв. У такого способа составления отчетности есть еще одно неочевидное преимущество – в отличие от мировой практики, в РФ в составе регламентированной отчетности закреплен только прямой способ составления ОДДС.

ОДДС, составленный косвенным способом, дает информацию для анализа кассового разрыва по статьям: сколько денег «осело» в запасах, дебиторской задолженности, незавершенном производстве, на складе готовой продукции и т.д.

Далее мы поговорим о структуре каждого отчета.

Детализируй до тех пор, пока ценность от детализации превышает затраты на такую детализацию.

Структура ОДДС, составленного прямым способом

Из примера мы узнали, что главными разделами ОДДС, составленного прямым способом, являются:

- денежные потоки от операционной деятельности (поступления и платежи);

- денежные потоки от инвестиционной деятельности (поступления и платежи);

- денежные потоки от финансовой деятельности (поступления и платежи).

Денежные потоки от операционной деятельности

Остановимся подробнее на операционной деятельности.

В примере мы не говорили о важном отличии отчета о движении денежных средств от отчета о прибылях и убытках – НДС. Ведь выручку и расходы мы учитываем очищенные от НДС, а поступления и выплаты содержат этот косвенный налог.

На практике используются два метода составления ОДДС прямым способом – с учетом НДС и без него.

Если ваша компания приняла решение составлять ОДДС в развернутом виде, то все денежные потоки будут биться на ежедневной основе с банковскими выписками, в разделе выплаты появится строка «НДС уплаченный в бюджет».

Если же компания решит составлять ОДДС в свернутом виде, поступления и выплаты должны будут отражаться очищенными от НДС, НДС к уплате в бюджет возникать не будет.

Я предпочитаю ОДДС в свернутом виде, и мою позицию разделяют государственные органы РФ, которые предлагают именно такой вариант представления формы-4.

Единственное неудобство в создании ОДДС, очищенного от НДС – это невозможность сверить его с движениями по банковским счетам и кассам. Не будет он совпадать и с анализом 50, 51, 52 счетов.

Каждая фирма вправе детализировать поступления и оплаты от операционной деятельности в соответствии со своими потребностями. Рекомендацией может служить лишь соблюдение правила – детализируй до тех пор, пока ценность от детализации превышает затраты на такую детализацию.

Денежные потоки от инвестиционной деятельности

Раздел денежных потоков от инвестиционной деятельности содержит поступления и выплаты от покупки и продажи внеоборотных активов, долей участия в других организациях, долговых ценных бумаг других организаций, предоставление и возврат займов другим лицам.

Денежные потоки от финансовой деятельности

Раздел денежных потоков от финансовой деятельности включает в себя поступления:

- от выпуска долевых и долговых ценных бумаг;

- получения кредитов и займов;

- получения вкладов в имущество от учредителей.

- учредителям при погашении вкладов и долей;

- распределение прибылей, дивиденды;

- возврат полученных кредитов и займов.

Отдельными строками стоит указать остатки денежных средств и денежных эквивалентов на начало периода и на конец периода.

Следует отметить, что при пересчете остатков денежных средств в валюте, с учетом изменения курса, влияние курсовых разниц не включается в суммы остатков денежных средств, а показывается отдельной строкой.

Структура ОДДС, составленного косвенным способом

В примере выше мы уже начали строить структуру ОДДС, повторим: ОДДС, составленный косвенным способом, состоит из разделов:

- результат от операционной деятельности (чистая прибыль);

- корректировки по статьям операционной деятельности;

- корректировки по статьям баланса;

- денежный поток от инвестиционной деятельности;

- денежный поток от финансовой деятельности.

Результат от операционной деятельности

Корректировки по статьям операционной деятельности – это проводки, которые влияют на прибыль предприятия и не влияют на денежный поток. К ним относятся в первую очередь:

- амортизация, обесценение, переоценка внеоборотных активов;

- проценты по кредитам и займам, начисленные, но не уплаченные;

- прибыль / убыток от выбытия активов предназначенных для продажи.

Корректировки по статьям баланса – это изменения в первую очередь в оборотных активах предприятия, которые напрямую влияют на денежный поток. Обязательными в списке будут:

- Изменения в запасах (могут быть детализированы на запасы сырья, полуфабрикатов, готовой продукции). Соответственно, увеличение запасов в текущем периоде к данным предыдущего периода вызовет эквивалентный отток денежных средств.

- Изменения в дебиторской задолженности. Увеличение сумм дебиторской задолженности к прошлому периоду приведет к эквивалентному оттоку денежных средств.

- Изменения в кредиторской задолженности. Увеличение сумм кредиторской задолженности к предыдущему периоду вызовет равное увеличение денежной массы.

- Изменения в прочих обязательствах и в прочих активах также повлияют на изменение денежной массы, детализация изменений по статьям зависит от наличия «весомых» статей прочих активов и обязательств в балансе.

Денежный поток от инвестиционной деятельности и от финансовой деятельности учитывается так же как в отчете о движении денежных средств прямым способом.

Отдельными строками стоит указать остатки денежных средств и денежных эквивалентов на начало периода и на конец периода.

Правило выделения курсовых разниц от пересчета остатков в валюте также применимо к ОДДС, составленному косвенным способом.

В статье мы рассмотрели отчет о движении денежных средств – от основ и понимания, зачем нужен этот отчет, до типовой структуры отчетов, составленных разными способами. Надеюсь, вы получили ответы на многие вопросы по порядку составления отчета о движении денежных средств.

Отчет о движении денежных средств

Составление данного вида отчетов происходит по итогам отчетных периодов и носит регулярный характер. Документ относится к «первичке», делается один раз в год и входит во внушительный комплект годовой бухгалтерской отчетности. Он показывает все финансовые поступления и исходящие перечисления, а также фиксирует остаток денежных средств на момент начала и конца периода.

Для чего нужен данный отчет

Документ является, можно сказать, обобщающим и дает четкое представление об обеспеченности компании наличностью. Это важно, поскольку иногда, даже имея полный порядок с основными средствами и прочими фондами, компания может страдать от недостатка денег, необходимых, например, для уплаты налогов и социальных взносов, выплаты заработной платы, перечислений поставщикам и т.п. Ко всему прочему, очевидно, что отсутствие ясной картины с наличными средствами всегда отражается на экономической составляющей организации, именно поэтому отчет имеет большое значение для определения дальнейших действий и перспектив по части финансов.

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

Важную роль отчет играет и тогда, когда компания заинтересована в привлечении инвестиций, поскольку перед тем как включиться в какой-либо проект, требовательный инвестор всегда просит предоставления данного отчета и с пристрастием его изучает.

Кроме того, адресатами отчета о движении денежных средств могут выступать:

- налоговая инспекция,

- Росстат,

- банковские учреждения,

- учредители компании и т.д.

Кто обязан составлять отчет

Данный вид отчетности вменен в обязанность всех предприятий и организаций, за исключением субъектов малого предпринимательства, а также тех компаний, которые используют упрощенные методы ведения учета и отчетности по бухгалтерии и налогам.

Структура и содержание отчета

Для человека, не имеющего специального образования, документ может показаться довольно сложным. Он состоит из трех разделов, в которых в кодовых значениях отражаются денежные операции по трем основным показателям деятельности организации:

- текущей,

- финансовой

- и инвестиционной.

При этом необходимо иметь ввиду, что не все денежные перемещения нужно вносить в данный документ. К исключениям относятся:

- обменные операции с валютой,

- получение и сдача кассовой наличности на счет в банке,

- обмен денежных эквивалентов друг на друга,

- перевод с одного счета организации на другой и т.п.

Полный список действий можно найти в п.6 ПБУ 23/2011.

Важная особенность: в отчет включаются любые денежные операции компании. подпадающие под его квалификационные требования, независимо от того, в денежных единицах какой страны они были произведены, но при этом все данные в документ вносятся только в российских рублях, и строго в той единице измерения (тысячи, миллионы), которая использовалась при составлении бухгалтерского баланса.

Пример составления отчета о движении денежных средств

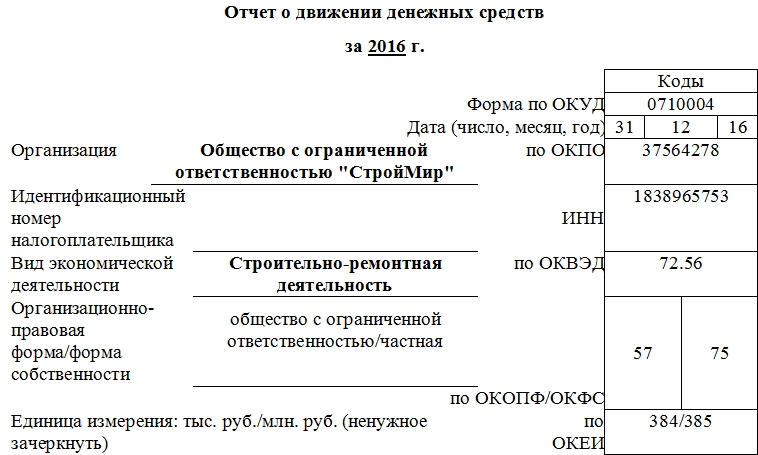

Заполняем «шапку»

Поскольку документ носит крайне важный характер, к его составлению надо относится очень внимательно и заполнять все необходимые ячейки.

- Вначале в отчете указывается год, за который он был составлен.

- Далее вписывается полное наименование организации (с расшифровкой аббревиатуры организационно-правового статуса) и следующие данные:

- дата составления,

- код ОКПО (Общероссийский классификатор предприятий и организаций),

- ИНН,

- вид экономической деятельности (обязательно в виде кода ОКВЭД и расшифровки).

- Ниже опять же вписывается организационно-правовая форма и форма собственности, а рядом коды ОКОПФ (Общероссийский классификатор организационно-правовых форм) и ОКФС (Общероссийский классификатор форм собственности).

- В последней строке «шапки» документа указываются коды ОКЕИ (Общероссийский классификатор единиц измерения): т.е. тысячи или миллионы, используемые в отчете.

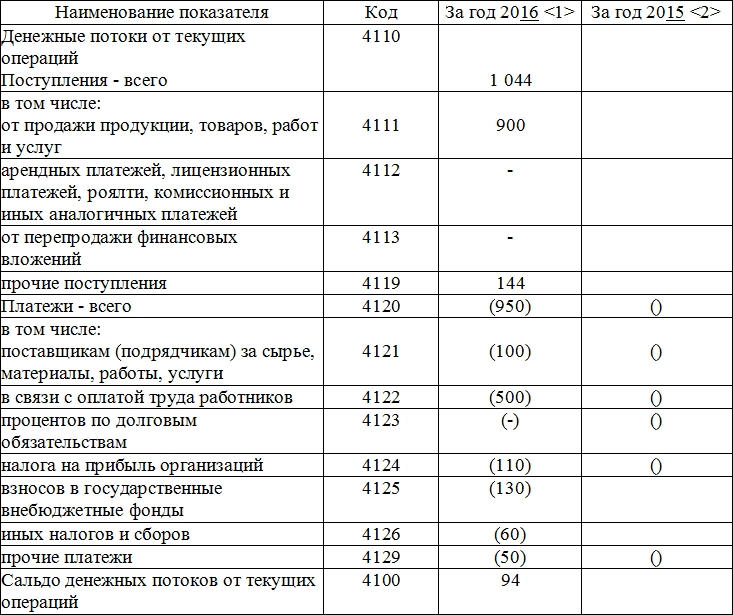

Заполняем раздел 1

Первый раздел документа содержит информацию о текущих денежных потоках.

- Первым делом сюда вписываются сведения о «приходе»: в строку 4110 вносятся данные об общей сумме поступивших денежных средств, которая затем разбрасывается по ниже лежащим тематическим строкам, — от 4111 до 4119 — в соответствии с бухгалтерскими регистрами. Здесь учитываются операции от реализации услуг и товарно-материальных ценностей, арендных платежей, процентов, роялти и других «входящих» финансов.

- В строке 4120 указывается общая сумма по произведенным в отчетный период платежам: оплате налогов и взносов в пенсионные фонды, заработной плате, перечислениях подрядчикам и поставщикам и т.д. Затем эта сумма точно также разносится в строки от 4121 до 4129.

- Далее в строку 4100 вносится показатель сальдо от текущих операций (т.е. сумма «входящих» финансов за минусом произведенных расходов).

Важный нюанс: расходы в таблице необходимо указывать в круглых скобках, а акцизы, оплаченные поставщикам и подрядчикам, ровно как и НДС включать сюда не надо.

Заполняем раздел 2

Аналогичным образом заполняется раздел под названием «Денежные потоки от инвестиционных операций». Перво-наперво в строку 4210 вписывается «всего поступлений», в том числе от реализации акций, возврата по займам, дивидендам, продажи внеоборотных активов и т.д., которое затем разносится в нужных значениях по соответствующим строкам (от 4211 до 4219).

Ниже точно также заполняются «платежи» по инвестиционным операциям. В строку 4220 вписывается показатель «всего», который потом в полном соответствии с бухгалтерскими регистрами расписывается по находящимся ниже строкам (от 4221 до 4219), в том числе по приобретению и прочим затратным операциям с внеоборотными активами, выплатой процентов, приобретением долговых бумаг и т.д.

Затем вписывается значение сальдо денежных потоков от всех действий инвестиционного характера (поступление за минусом затрат).

Заполняем раздел 3

Последний раздел документа посвящен денежным потокам от различного рода финансовых операций. Здесь все аналогично:

- сначала в строке 4310 указывается значение «всего» поступлений, которое затем распределяется по нижним строкам (от 4311 до 4319), в том числе сюда вписываются доходы от выпуска акций и облигаций, кредитов, займов и т.п.

- Далее идентично предыдущим разделам вносятся показатели «всего» по финансовым платежам в строку 4320 с последующим их разнесением в строки от 4321 до 4329.

- Затем указывается разница между «входящими» и «исходящими» денежными потоками за отчетный период по финансовым операциям.

- В завершение в документ включается общее сальдо всех трех денежных потоков за отчетный период (может быть как со знаком плюс, так и со знаком минус), остатки финансов на начало и конец периода, а также разница курса между денежными единицами других стран и российским рублем, которая рассчитывается по специальной формуле (заполняется только тогда, когда организация производила расчетные операции в валюте).

После составления отчета документ передается на визирование руководителю организации, который своей подписью удостоверяет подлинность внесенных в него сведений.

Составление отчета о движении денежных средств (ОДДС)

Отчет о движении денежных средств – один из самых популярных отчетов среди руководителей и собственников компаний. Именно по нему они с легкостью отслеживают все движения денег «в природе»: сколько от кого получили, кому и за что заплатили. По сути, это единственный инструмент, при помощи которого собственники бизнеса находят ответ на свой вопрос: почему при наличии прибыли в налоговой отчетности в кассе и на счетах компании денег нет.

Как составить отчет о движении денежных средств? Заполнение формы отчета может происходить как в специальной программе, например, в сервисе «Управленка». , так и в старом добром Excel – суть его от этого не меняется. И в том, и в другом случае по содержанию отчета можно судить, насколько сбалансированно работает бизнес.

Также для компаний на общей системе налогообложения специализированная форма отчета входит во внушительный комплект годовой бухгалтерской отчетности для предоставления в налоговые органы. Она показывает все «притоки» и «оттоки» финансов, а также фиксирует остаток денежных средств на начало и конец периода.

Структура отчета ОДДС

Отчет о движении денежных средств включает в себя несколько разделов. Для лучшего понимания ситуации с финансами в компании в структуре отчета все денежные потоки распределены по видам деятельности:

- Операционная

- Инвестиционная

- Финансовая

Операционная деятельность

Раздел «Операционная деятельность» служит для отражения денежного потока от основной деятельности организации. Данная сумма является ключевой и показывает, насколько компания готова генерировать денежный поток для поддержания текущей деятельности, покрытия кредитов и своего развития.

Формирование денежного потока от операционной деятельности включает в себя:

- приток денежных средств от продаж;

- дивиденды от акций других организаций;

- отток денежных средств по платежам основным поставщикам;

- выплаты сотрудникам;

- налоги;

- платежи прочим контрагентам для осуществления операционной деятельности.

Инвестиционная деятельность

В части поступления/выбытия денег от инвестиционной деятельности отображаются данные о финансовой массе, которую компания инвестирует в ресурсы, а они в свою очередь в состоянии формировать денежные потоки в дальнейшем. Здесь, как правило, отображаются:

- операции с недвижимостью и оборудованием (покупка, продажа, установка, демонтаж);

- приобретение лицензий;

- вложения в НИОКР.

Финансовая деятельность

В ее составе чаще всего приводятся потоки финансов, меняющие состав капитала и заемных средств. Эти данные обеспечивают возможность специалистам по отчетности спрогнозировать будущие требования кредиторов.

Прямой и косвенный методы формирования отчета о движении денежных средств

Раздел операционной деятельности ОДДС может быть составлен двумя методами:

- Прямым

- Косвенным

Прямой метод

При прямом методе данный раздел отчета формируется путем разнесения движений денежных средств по статьям поступлений и выплат. Отчет представляет конкретные денежные потоки, которые формируют итоговый операционный поток.

В состав доходной части потока включаются поступления от контрагентов по текущей деятельности компании. При этом в каждой фирме состав статей может различаться с учетом специфики и иметь разные пропорции по распределению между статьями.

В состав расходной части включаются:

- Оплата поставщикам за сырье, товары, услуги и прочие платежи производственного типа;

- Оплата работы сотрудников компании;

- Административные выплаты, которые могут включать также платежи по обеспечению бизнес-процессов компании (последние можно выделять в отдельный раздел / строку);

- Налоги и сборы, которые компания оплачивает в результате своей деятельности.

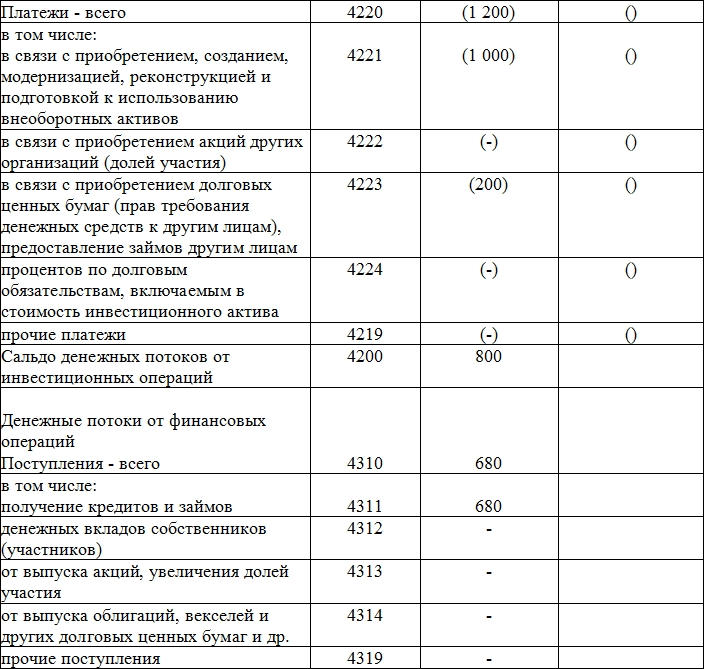

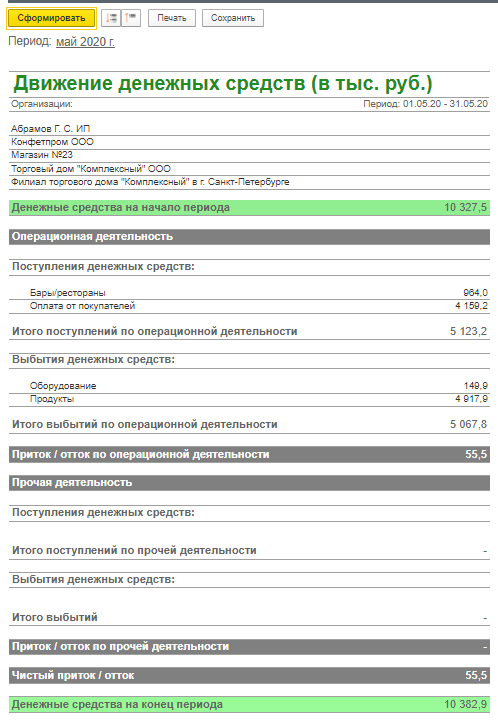

В сервисе «Управленка» используется прямой метод составления отчетов. Пример составления:

Рис. 1 Пример составления ДДС

Косвенный метод

Отчет о движении денежных средств можно получить и с помощью косвенного метода, которая имеет противоположную прямому логику построения. Операционный денежный поток рассчитывается на основании отчета по финансовому результату с учетом неденежных поправок. Данный метод показывает, как связаны денежные потоки с финансовыми показателями фирмы.

Основные виды неденежных поправок:

- Амортизация;

- Изменения балансовой стоимости внеоборотных активов;

- Изменение краткосрочной кредиторской и дебиторской задолженности;

- Изменение оборотных активов (запасов и материалов).

Как заполнить отчет о движении денежных средств?

Финансовый отчет о движении денежных средств содержит все приходы и расходы средств компании за период. Формирование отчета ДДС показывает, сколько денег компания получила и сколько заплатила, сколько у нее было и сколько осталось. В него заносят каждую операцию – приход или расход, отмечают, кому заплатили и откуда получили деньги, делят движения средств по категориям.

Форма отчета ДДС в сервисе «Управленка» :

Рис. 2 Форма отчета ДДС

Даже в небольшом бизнесе счет операций может идти на сотни. И каждая из этих операций может кардинально изменить положение бизнеса. ДДС предупредит предпринимателя, если что-то пойдет не так. Вот почему порядок формирования отчета имеет принципиальное значение.

- автоматически синхронизируются все платежи и справочники (организации, контрагенты, расчетные счета и кассы)

- платежи удобно распределяются по статьям затрат и проектам;

- присутствует интеграция с бухгалтерией – что особенно важно.

Пользоваться сервисом намного удобнее, чем вести учет денежных потоков вручную при помощи Excel или просить штатного главбуха подготовить и пояснить цифры в ОДДС, который сдается вместе с годовой бухгалтерской отчетностью.

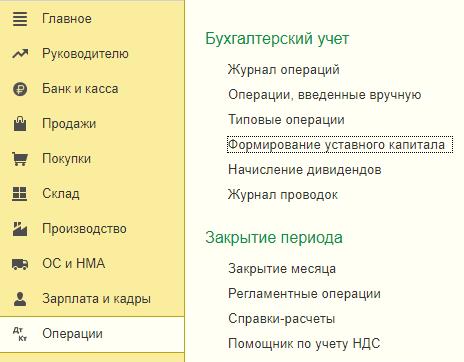

Формирование отчета о движении денежных средств в сервисе «Управленка» происходит прямым методом, поэтому каждую операцию необходимо отнести на соответствующую статью. Статьи ДДС с признаком операционной деятельности помогают выделить среди денежных операций те, которые относятся к реальной работе бизнеса.

Рис. 3 Формирование отчета ДДС

4 совета для корректного формирования ОДДС

- Учитывайте все источники денег: от счета в банке до заначки в сейфе.

- Данные по ДДС разделяйте на три вида деятельности.

- Желательно отделить дополнительные инвестиционные расходы, которые никак не характеризуют качество работы бизнеса, от основной операционной деятельности. Для этого заводятся статьи операций по трем видам деятельности: операционная, финансовая, инвестиционная.

- Сверяйте данные в отчете с реальным положением хотя бы раз в месяц. Так вы исправите ошибки учета или найдете злоупотребления сотрудников.

Анализ отчета о движении денежных средств

Денежный поток от операционной деятельности показывает фактическую работу компании и оплату налогов.

Инвестиционная деятельность – показывает вложения в бизнес: покупка и ремонт оборудования, новое строительство, создание программ и сайтов, либо продажу активов компании.

С помощью финансовых инструментов компания может покрыть отрицательный денежный поток по остальным видам деятельности, тогда результирующий поток по финансовой деятельности будет положительный. При отрицательном финансовом потоке компания перенаправляет денежные средства от операционной и инвестиционной деятельности на выплату кредитов и займов.

Прогнозный отчет о движении денежных средств аналогичен бюджету движения денежных средств. Бюджет ДДС – это оценка притока и оттока денежных средств бизнеса за определенный период времени.

Предприятия используют прогнозы продаж и производства для создания бюджета ДДС, а также предположения о необходимых расходах и дебиторской задолженности. Если у компании недостаточно ликвидности для работы, она должна привлечь больше денежных средств путем выпуска акций или привлечения кредита.

Прогнозный отчет о движении денежных средств показывает, будет ли хватать компании денег для осуществления хозяйственной деятельности. Такой отчет является одним из основных инструментов для принятия управленческих решений по развитию компании.

Один из вариантов ДДС, составленный на будущий период, называют «Платежным календарем». В нем предприниматель видит будущий денежный поток. Отрицательное значение говорит о возникновении кассового разрыва.

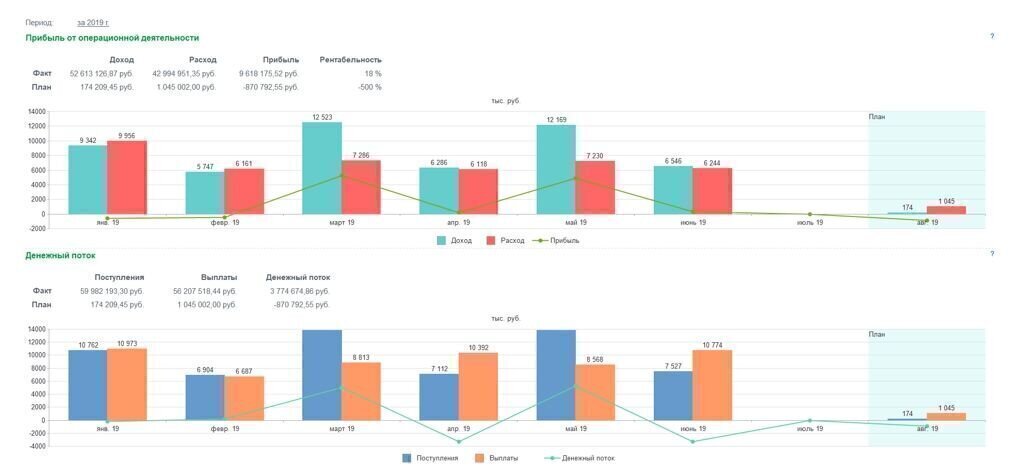

Проводить анализ платежного календаря в сервисе «Управленка» удобно с помощью сводного графика по денежным средствам.

Рис. 4 Сводный график по денежным средствам

Отчет о движении денежных средств – это широко используемый собственниками и генеральными директорами инструмент для аналитики и планирования. Без него вырастает риск потерять контроль над денежными потоками и оказаться в состоянии, когда нечем платить по счетам или бизнесу не на что развиваться.

Аутсорсинг управленческого учета вместе с бухгалтерией в 1С-WiseAdvice не только исключит ситуации утраты контроля над финансами, но и обеспечит вас как собственника или руководителя рядом преимуществ для более оперативного принятия управленческих решений, в частности:

Что такое ДДС

Отчет о ДДС — одна из четырех ключевых форм бухгалтерской отчетности. Компании сдают его в налоговую вместе с бухгалтерским балансом, отчетом о финансовых результатах и отчетом об изменениях капитала. Форма отчета о движении денежных средств закреплена в Приложении 2 Приказа Минфина РФ от 02.07.2010 № 66Н.

В нем раскрывается информация о движении денег в компании в виде поступлений и платежей. Скажем сразу: нельзя путать поступление с выручкой, а платежи с расходами.

Отличие поступлений и платежей в отчете ДДС от доходов и расходов

Отличий много, поэтому путать поступления и доходы нельзя. Во-первых, эти два понятия чаще всего разнесены во времени, например, из-за отсрочки по платежу. Во-вторых, не каждое поступление — это доход, и не каждый платеж — расход.

Пример. ООО “Моя оборона” продает чай. В июне компания продала чай на 300 тыс. рублей. Но по факту деньги получила только в августе. На производство этого чая было затрачено 100 тыс. рублей на крафт-пакеты. Но директор договорился с производителем пакетов об отсрочке и заплатит только в июле. Кроме того, компания в июле взяла в займ 50 тыс. рублей. В таблице мы разбили доходы, расходы, поступления и платежи по месяцам.

Июнь, руб. Июль, руб. Август, руб. Доход 300 000 Расход 100 000 Поступление / приток 50 000 300 000 Платеж / отток 100 000

Как видите, доход в примере признан раньше, чем реально пришли деньги. То же и с расходами. А вот займ — это вообще не доход, так как деньги нужно вернуть. Но в отчете о ДДС приход займа фигурирует. Если бы ООО “Моя оборона” выдало кому-то займ, то мы бы зачли его сумму в оттоке, но никак не в расходе.

При бартере денежных потоков не будет в принципе, так как деньги не перемещаются. А вот доходы и расходы будут. Доход — стоимость полученного имущества, расход — стоимость переданного.

Структура движения денежных средств

Структура отчета обычно одинаковая. Неважно, предназначен отчет для внутреннего пользования или для сдачи в ФНС, выделяют три группы денежных потоков.

Денежные потоки от текущих операций или операционной деятельности

Это все движения денег, связанные с основной деятельностью компании, обычно это самый крупный раздел отчета. Здесь фиксируют:

- поступления от реализации товаров и услуг;

- платежи поставщикам и подрядчикам;

- арендные, лицензионные платежи, роялти;

- перечисления для оплаты труда работников и так далее.

Денежные потоки по инвестиционным операциям

В этот раздел включают все платежи и поступления по инвестиционной деятельности компании. Это могут быть:

- поступления от продажи оборудования, машин, зданий;

- притоки от продажи акций других компаний;

- поступления в виде дивидендов по имеющимся у организации акциям;

- платежи за покупку нового оборудования и других основных средств;

- платежи при покупке акций и ценных бумаг и так далее.

Денежные потоки по финансовым операциям

Здесь отражают все денежные движения, связанные с кредитами и займами. Например:

- поступления в виде кредитных или заемных средств;

- вклады собственников;

- притоки от выпуска акций;

- платежи собственникам при выкупе у них акций;

- выплаты по дивидендам.

По каждой группе потоков считают сальдо — разницу между поступлениями и платежами. В рамках одной группы значение может быть со знаком “+” или со знаком “-”. Затем сальдо по всем группам суммируют и прибавляют к остатку денежных средств на начало периода.

Итоговая сумма не может быть меньше 0! Иначе выходит, что денег вы израсходовали больше, чем их было, а это невозможно. Это главное правило, которое нужно соблюдать при составлении отчета.

Методы составления отчета ДДС

Всего есть два метода для составления ДДС: прямой и косвенный. В отечественной практике используют только прямой метод. Косвенный чаще встречается за рубежом.

Прямой метод

При построении отчета ДДС бухгалтер использует все проводки, корреспондирующие со счетами 50-55. То есть распределяет все платежи и поступления по кассе и счетам по виду денежного потока. Это единственный метод, который законодательно разрешен в России.

Минус прямого метода в том, что он никак не соотносится с прибылью из отчета о финансовых результатах.

Косвенный метод

В России не используется. Таким способом отчет собирают при применении МСФО. Этот метод тесно связан с отчетом о финансовых результатах и бухбалансом. При составлении бухгалтер использует показатель прибыли из отчета о финрезультатах и корректирует его на неденежные статьи, например, амортизацию и курсовые разницы.

Корректировка происходит так: неденежные статьи со знаком “+” вычитаются из прибыли, а со знаком “-” — прибавляются. Например, дебиторская задолженность — это неденежная статья со знаком “+”, которая вычитается из прибыли, так как это неполученные деньги.

Правила при составлении отчета ДДС

Помните, что отчет ДДС — это, по сути, аналог банковской выписки, который раскрывает информацию о движении всех денег компании. Также нужно понимать, что отчет ДДС раскрывает строку 1250 бухгалтерского баланса.

При составлении ДДС руководствуйтесь следующими правилами:

- в отчете не учитывайте денежные потоки изменяющие состав, но не суммы средств: например, перечисление денег со счета на счет организации в отчете ДДС не фиксируйте;

- поступления и платежи отражайте без НДС;

- НДС и акцизы указывайте отдельно в составе текущих денежных потоков: считаем весь предъявленный НДС и сравниваем его с входящим; если предъявленный налог больше входящего, то разницу вписывают в “Прочие поступления”, иначе — в “Прочие платежи”;

- зарплату работникам учитывают с НДФЛ и страховыми взносами;

- налог на прибыль показывают отдельно в потоках от текущей деятельности.

Как использовать отчет о движении денежных средств

Чтобы ответить на этот вопрос, нужно понять, кто пользуется отчетом. И тут есть две группы пользователей.

Внешние пользователи — это ФНС. Не зря отчет ДДС входит в группу бухгалтерской отчетности. Однако сдают ДДС не все: субъекты малого предпринимательства освобождены от его сдачи, если считают, что он не содержит важной информации. Такой отчет делают раз в год вместе с бухбалансом.

Внутренние пользователи — это топ-менеджеры и собственники компании, которые хотят понимать состояние основного актива — денег. Для них отчет ДДС чаще даже интереснее, чем отчет о финансовых результатах. Причина в том, что ДДС построен по фактическим данным, то есть он позволяет реально судить о том, сколько денег пришло и ушло из компании.

А вот отчет о финрезультате основан на бухгалтерских данных, которые во многом зависят от способов бухгалтерского учета.

Пример. Руководитель ООО “Моя оборона” принимает решение об открытии нового направления бизнеса. В отчете о финансовом результате он видит прибыль 300 млн рублей. Цифра немаленькая. Но затем он смотрит в отчет ДДС и видит, что остаток денег в три раза меньше — 100 млн рублей. Причины различны, например, оставшиеся 200 млн рублей — это дебиторка, которая неизвестно когда вернется.Так как у бизнеса фактически есть только 100 млн, руководитель придерживает открытие нового направления.

Для внутреннего пользования отчет готовят с разной периодичностью. Кто-то раз в месяц, а кто-то раз в квартал.

Отчет ДДС и бюджет ДДС: отличия

Отчет ДДС — это факт работы компании. По нему можно проанализировать, как деньги двигались в прошлом. Крупные компании строят также план или бюджет движения денежных средств (БДДС).

БДДС — это важный инструмент планирования деятельности. Он нужен, чтобы избежать кассового разрыва — ситуации, когда у компании не хватает денег для исполнения обязательств в текущий момент.

Пример. ООО “Моя оборона” купило 2 июня сырье для чая. В этот же день компания внесла предоплату 50% — 100 000 рублей. Остальную часть обязалась вернуть 2 июля. При этом 15 июня компания продает чай с отсрочкой платежа до 15 июля на сумму 300 000 рублей.

В результате, у организации есть доход 300 000 рублей, но 2 июля рассчитаться по долгам “Моя оборона” не сможет, так как реальных денег на счете пока нет, придут они только 15 июля. Это и есть кассовый разрыв.

БДДС потом сравнивают с отчетом ДДС. Если есть отклонения, их причину нужно устранить, а если это невозможно — учитывать ее при последующем планировании.

БДДС составляется в свободной форме. Обычно все придерживаются той же формы, которая используется в отчете ДДС, но статьи раскрывают более подробно. Например, поступления от покупателей можно разбить на группы контрагентов, платежи по кредитам — разбить на кредитные договоры и так далее.

Рекомендуем вам облачный сервис Контур.Бухгалтерия. Наша программа поможет составить бухгалтерскую отчетность, в том числе отчет о движении денежных средств. Всем новичкам мы дарим бесплатный доступ на 14 дней.