Как получить налоговый вычет при покупке квартиры в ипотеку

Возврат имущественного налогового вычета – это льгота, положена каждому физическому лицу, купившему недвижимость. Однако порядок ее получения претерпел несколько изменений, последние вступили в силу в 2021 году. Перед тем, как оформлять документы, плательщикам НДФЛ стоит глубже разобраться в особенностях начисления и выплаты денежных средств, чтобы не совершить стратегическую ошибку и не лишить себя части положенных льгот.

Что такое имущественный налоговый вычет

Имущественный вычет НДФЛ – это право вернуть часть фактически уплаченного подоходного налога либо уменьшить налогооблагаемую базу. При получении официальной заработной платы или вознаграждения за оказанные услуги, начисляется НДФЛ, в большинстве случаев он равен 13%. Законодательно разрешено снизить доход, облагаемый налогом, на сумму полезных расходов либо вернуть уже перечисленный в бюджет.

Льгота полагается физическим лицам в нескольких случаях:

- Приобретение квартиры или комнаты за счет собственных средств;

- Покупка недвижимости в ипотеку;

- Приобретение частного дома или земельного участка;

- Индивидуальное строительство.

Объект недвижимости должен быть жилым. Например, за гараж или апартаменты государство НДФЛ не вернет, потому что они не предназначены для постоянного проживания. Также не положена льгота по сделкам, совершенными между родственниками.

В 2021 году имущественных вычетов два:

- Основной, полагается за покупку недвижимости.

- Процентный – возврат 13% от фактически оплаченных процентов по ипотечному кредиту, в том числе по договорам рефинансирования жилищных кредитов.

Условия получения и использования льготы

Главное условие получения налогового вычета – оплата НДФЛ с доходов. Лица в статусе ИП или самозанятых, неофициально трудоустроенные к числу плательщиков подоходного налога не относятся, соответственно, и возвращать нечего. Также следует учесть, что не каждый НДФЛ можно вернуть, существует определенная классификация, где доходы разделены на основные и неосновные. Так, дивидендные выплаты относятся к неосновным, с них инвестор платит 13% налога, но зачесть его нельзя (подробнее об этом написано в подп. 1—8 п. 2.1 и подп. 1—7 п. 2.2 ст. 210 НК РФ).

До 2014 года вычет по процентам был привязан к основному и, соответственно, к одному объекту. И если возврат НДФЛ за приобретение жилья не использовался, то и по процентам право не возникало. При этом основной вычет от процентного не зависел, его можно было свободно заявлять, в том числе по неипотечной недвижимости.

С 2014 года условия стали мягче. Налоговый вычет при покупке и по процентам за ипотеку – реформировались в две самостоятельные льготы. Их можно использовать независимо друг от друга, к разным объектам, но при условии, что право на получение возникло не ранее 2014 года, иначе применяется порядок, действовавший прежде.

Имущественный вычет по процентам применим только к ипотеке или рефинансированию жилищного кредита. Автокредиты, нецелевые потребительские и кредитные карты под действие льготы не попадают, даже если деньги фактически потрачены на недвижимость и имеются все подтверждающие бумаги.

Тезисно условия получения имущественного налогового вычета можно свести к нескольким пунктам:

- Базовая сумма по основному вычету, не превышает 2 млн. рублей, по процентному – до 3 млн. рублей.

- Если право на процентный вычет возникло до 2014 года, то ограничение отсутствует, если после наступления 2014 года, лимит составит 3 млн. р.

- Очередность получения денежных средств по двум вычетам не установлена, сначала можно вернуть налог за покупку, затем по процентам, либо наоборот или одновременно. Главное, чтобы хватило суммы фактически уплаченного/начисляемого НДФЛ.

Сумма к возврату и порядок получения

Сумма к возврату составляет 13% от базовой, но не более стоимости объекта недвижимости. Например, если приобретена квартира за 1,5 млн рублей – заявить можно только ее, если объект стоит 4 млн, то сумма сократиться до базовых 2 млн.

Супруги могут разделить собственность пополам и оба заявить полный вычет за покупку и проценты, в этом случае семья получит четыре вычета. Схема не противоречит закону, но имеет смысл, если недвижимость дороже 2 млн, а процентами будет выплачено более 3 млн рублей на каждого супруга.

Способов вернуть два:

- Вернуть определенную сумму за прошедший период (например, за прошлый год). Можно оформить самостоятельно, составив декларацию 3-НДФЛ, либо через работодателя.

- Освободиться от начисления НДФЛ по месту работы, оформление возлагается на бухгалтера либо лицо, его заменяющее.

По рефинансированным жилищным кредитам действуют аналогичные условия. Однако в договоре должно быть прописано, что деньги были направлены на перекредитование целевого ипотечного (жилищного) займа. Неправильная формулировка в документах может стать причиной утраты права на льготу.

Налоговый вычет

Многие слышали об имущественном налоговом вычете при оформлении ипотеки, но не многие знают, как это сделать правильно и быстро. Поэтому мы решили подробно описать, как получить имущественный налоговый вычет, если вы взяли ипотеку.

Каждый гражданин, приобретающий жилье, может рассчитывать на получение имущественного налогового вычета в соответствии с законодательством РФ. Используя это право, вы можете вернуть себе определённую сумму уже уплаченного налога на доходы физических лиц (НДФЛ) или не уплачивать в будущем сумму, которую удерживают каждый месяц из вашей заработной платы. Ставка НДФЛ составляет 13%.

Имущественный налоговый вычет предоставляется в размере фактических расходов на приобретение (строительство) жилья, но не превышающих 2 млн руб. (т.е. вы сможете вернуть себе уплаченный/не платить в будущем НДФЛ на сумму мах. 260 тыс. руб. (2 млн руб. * 13%). А в случае приобретения (строительства) жилья в кредит (ипотека) — также в сумме уплаченных процентов за пользование ипотечным кредитом, но не более 3 млн руб. (т. е. вы сможете также вернуть себе уплаченный/не платить в будущем НДФЛ на сумму мах. 390 тыс. руб.).

Таким образом, общая сумма максимального возможного имущественного налогового вычета для ипотечных заёмщиков составляет до 650 тыс. руб. Законодательством Российской Федерации предусмотрено, что повторное предоставление указанных налоговых вычетов не допускается.

Когда наступает право на имущественный налоговый вычет, и как его получить?

Право на имущественный налоговый вычет возникает в том году, в котором вы получили передаточный акт и свидетельство о собственности, и распространяется на весь календарный год. Например, если документ датирован 31 декабря 2014 года, вы можете вернуть НДФЛ, уплаченный в течение 2014 года.

Способ 1. Получение имущественного налогового вычета по окончании календарного года в налоговой инспекции.

Для этого необходимо:

- Получить справку (по форме из бухгалтерии по месту работы о суммах начисленных и удержанных налогов на доходы физических лиц за соответствующий год.

- Подготовить копии документов, подтверждающих право на жильё:

- при приобретении квартиры или комнаты — договор о приобретении квартиры или комнаты, акт о передаче квартиры или комнаты или свидетельство о государственной регистрации права собственности на квартиру или комнату;

- при погашении процентов по кредиту — договор об ипотеке (при наличии), кредитный договор, график погашения кредита.

- Подготовить копии платёжных документов:

- подтверждающих расходы налогоплательщика на приобретение (строительство) жилья (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счёта покупателя на счёт продавца, расписки и т. п.);

- свидетельствующих об уплате процентов по кредитному договору — справка об уплаченных за год процентов за пользование кредитом. Вы можете получить справку бесплатно за пару минут в ВТБ-Онлайн. Для этого зайдите в раздел «Прочее» и выберете «Заказ справок». Справка придет на указанный вами email. Также вы можете получить справку в офисе банка.

- При приобретении (строительстве) жилья в общую совместную собственность подготовить:

- копию свидетельства о браке;

- письменное заявление (соглашение) о договорённости сторон-участников сделки (супругов) о распределении размера имущественного налогового вычета между ними.

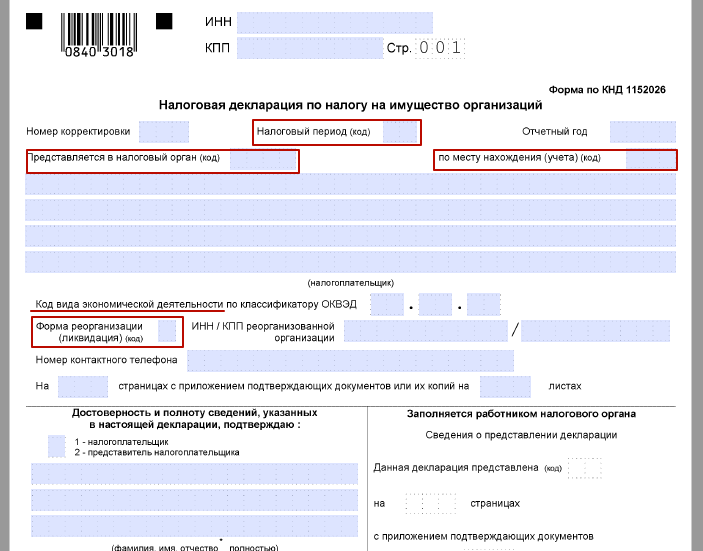

- Заполнить налоговую декларацию (по форме Быстро и без ошибок можно оформить с помощью сайта www.nalog.ru:

- через сервис «Личный кабинет». Для этого у вас должен быть доступ в личный кабинет;

- либо скачайте программу для подготовки сведений по форме .

- Загрузить все документы в «Личном кабинете» на сайте www.nalog.ru или предоставить в налоговую инспекцию.

Точный перечень документов рекомендуем уточнить в налоговой инспекции по вашему месту жительства. Право на получение налогоплательщиком имущественных налоговых вычетов должно быть подтверждено налоговой инспекцией в срок, не превышающий 30 календарных дней со дня подачи заявления и документов. После проверки ваших документов налоговая инспекция должна вынести решение — одобрить возврат налога или не одобрить. Затем, в случае одобрения, в течение месяца на ваш счёт, реквизиты которого вы предоставили, должна быть переведена сумма возвращаемого налога на доходы физических лиц.

Способ 2. Получение имущественного налогового вычета в течение всего года при обращении к работодателю, предварительно подтвердив это право в налоговой инспекции.

Для этого налогоплательщику необходимо:

- Подготовить копии документов, подтверждающих право на получение имущественного налогового вычета (в соотв. с п.3, 4 способа 1).

- Написать и предоставить в налоговую инспекцию по месту жительства заявление на получение уведомления о праве на имущественный налоговый вычет с приложением копий документов, подтверждающих это право.

- По истечении 30 дней получить в налоговой инспекции уведомление о праве на имущественный налоговый вычет и предоставить его работодателю, которое будет являться основанием для не удержания НДФЛ из суммы выплачиваемых физическому лицу доходов до конца года.

- При подаче в налоговую инспекцию копий документов, подтверждающих право на вычет, необходимо иметь при себе их оригиналы для проверки налоговым инспектором.

Если имущественный налоговый вычет полностью не использован налогоплательщиком в текущем году, то его остаток переносится на последующие годы до полного его использования. Наиболее удобный способ получения имущественного налогового вычета — по окончании календарного года в налоговой инспекции за весь год сразу. В том случае, если вы уже обращались за получением вычета и у вас осталась небольшая сумма, подлежащая к возврату, вы можете, не дожидаясь окончания года, получить имущественный налоговый вычет через своего работодателя.

В любых правилах бывают исключения

Внимание! Имущественный налоговый вычет на сумму расходов на приобретение (строительство) жилья не применяется в следующих случаях:

- Если оплата строительства (приобретения) жилья произведена за счёт средств работодателей или иных лиц, средств материнского (семейного) капитала, а также за счёт бюджетных средств.

- Если сделка купли-продажи совершается между физическими лицами, являющимися взаимозависимым (т. е. сделки с супругом, родителями (усыновителями), детьми (в т. ч. усыновлёнными), полнородными и неполнородными братьями и сёстрами, опекуном, попечителем, подопечным).

- При подаче в налоговую инспекцию копий документов, подтверждающих право на имущественный налоговый вычет, необходимо иметь при себе их оригиналы для проверки налоговым инспектором.

- При заполнении заявления на возврат имущественного налогового вычета, необходимо будет указать счёт, на который вам будет перечислена причитающаяся сумма денежных средств. Распечатайте заранее из ВТБ-Онлайн (раздел «Счета и карты») реквизиты вашего счёта.

- После подачи полного пакета документов в налоговую инспекцию уточните номер телефона, по которому в дальнейшем вы сможете получать информацию о ходе рассмотрения вашего заявления на имущественный налоговый вычет.

Пример расчёта имущественного налогового вычета

- Вы приобрели квартиру стоимостью 6 млн руб., из которых 2,5 млн руб. оплачено за счёт ипотечного кредита, предоставленного на срок 10 лет. Допустим, общая сумма начисленных процентов за весь срок пользования кредитом составляет 2 175 240 руб.

- Доход физического лица за 2014 год составил 800 тыс. руб.

- Ставка НДФЛ равна 13%.

Максимальная сумма расходов на приобретение квартиры, с которой будет произведен имущественный налоговый вычет — 2 млн руб. Максимальная сумма расходов по уплате процентов за кредит, с которой будет произведён имущественный налоговый вычет – 3 млн руб. Общая сумма налогового вычета составит: из них 260 тыс. руб. с суммы фактических расходов на приобретение квартиры, 282 781 руб. (2 175 240 руб.* 13%) с суммы фактически уплаченных процентов по кредиту. При этом необходимо учитывать, что имущественный налоговый вычет с суммы фактически уплаченных процентов нужно будет получать в течение всего срока кредита, т. е. 10 лет, так как имущественный налоговый вычет с суммы фактически уплаченных процентов по кредиту предоставляется по мере их уплаты банку (за истекший период пользования кредитом). Для этого необходимо каждый год подавать полный комплект документов в налоговую инспекцию.

Платёжные документы по кредиту, подтверждающие уплату процентов, должны быть выписаны только на того человека, который оформил на себя имущественный налоговый вычет.

Сумма удержанного НДФЛ за 2014 год = 104 тыс. руб. (800 тыс. руб. (доход)*13%) , что меньше причитающейся общей суммы имущественного налогового вычета (542 781 руб.). В таком случае остаток суммы переносится на последующие годы до полной её выплаты.

Как получить налоговый вычет за проценты по ипотеке в 2021 году

Налоговый вычет за проценты по ипотеке представляет собой солидную сумму. Его возврат значительно облегчает покупку недвижимости в финансовом плане.

Возврат налога при покупке квартиры в ипотеку

Возврат налога при покупке квартиры в ипотеку — это одна из инициатив государства, направленная на то, чтобы сделать покупку недвижимости более доступной для граждан РФ.

При покупке недвижимости с привлечением ипотечных средств покупатель может получить два вычета:

- основной;

- по ипотечным процентам.

Получить налоговый вычет на проценты можно не только по ипотеке, но и по обычному целевому займу на приобретение недвижимости.

Сумма налогового вычета по ипотеке

Налоговые вычеты позволяют вернуть 13 процентов от стоимости квартиры (в эту стоимость могут быть включены расходы на отделку квартиры и прокладку коммуникаций) и суммы выплачиваемых процентов по ипотеке, правда, с некоторыми ограничениями. Главное ограничение касается базы вычета.

База вычета — это сумма, на основе которой рассчитывается фактически возвращаемая покупателю сумма. В качестве базы вычета по процентам берется сумма выплачиваемая именно по процентам кредита. С 1 января 2014 года база была ограничена суммой 3 млн. руб. На базу основного вычета (на стоимость квартиры) действуют другие ограничения.

Демократичные по московским меркам цены, хорошие скидки и налоговый вычет — в сумме все это делает покупку квартиры в ЖК «Новогиреевский» возможной для еще большего числа семей.

Сам расчет предельно простой. Суммы вычета — это 13%. от суммы базы. Исходя из максимальной суммы (3 млн. руб.) мы можем определить максимальную сумму вычета. Получается, что на кредитный договор, заключенный после 1 января 2014 года, сумма возврата по процентам не может превышать 390 тыс. руб.

Очевидно, что государство вернет налог только при условии, что он был уплачен. Это значит, что государство возвращает сумму не превышающую удержанный с покупателя налог на доходы физических лиц (НДФЛ). То есть в случае покупки квартиры на «серую» зарплату из конверта, рассчитывать на налоговый вычет по процентам по ипотеке не стоит.

Способы получения налогового вычета по процентам по ипотеке

Есть два способа получить налоговый вычет:

- Один раз за весь год;

- Ежемесячно в течение года.

Первый вариант предполагает уплату налогов в полном объеме и перевод суммы вычета на банковскую карточку покупателя в конце года. Второй вариант предполагает уплату налогов в меньшем объеме, чем обычно.

Документы

Оформлять документы на получение налогового вычета сразу после покупки недвижимости необходимости нет, ведь пока нет платежей по кредиту, нет и оснований для выплаты вычета по процентам. На оформление документов у покупателя недвижимости есть 3 года с момента приобретения квартиры.

Главный документ для получения налогового вычета по процентам — налоговая декларация, её бланк по форме 3-НДФЛ можно получить в налоговой службе. В электронном виде эта форма есть на сайте налоговой службы.

Также покупатель должен предоставить в налоговую:

- заверенную подписью копию паспорта;

- справку по форме 2-НДФЛ (её нужно получить в налоговой службе);

- договор долевого участия или договор купли-продажи квартиры;

- свидетельство о праве собственности, выдаваемое Росреестром;

- договор на получение целевого кредита на покупку недвижимости;

- справку из банка об уплате процентов по кредиту;

- заявление на получение налогового вычета.

Все эти документы предоставляются в местный орган налоговой службы, где они должны быть рассмотрены в течение 3-х месяцев.

Право на поучение налогового вычета

Получить налоговый вычет по процентам по ипотеке может каждый гражданин РФ при условии, что он официально трудоустроен и платит налоги. Особо стоит отметить, что военнослужащие, использующие личные сбережения при покупке недвижимости в том числе и по военной ипотеке, тоже имеют право на получение налогового вычета.

Получение налогового вычета при покупке квартиры в ипотеку

Одна из самых популярных тем — налоговый вычет при покупке жилья в ипотеку. Ниже рассмотрим особенности получения имущественного вычета при покупке жилья с привлечением кредитных средств.

Основной вычет

При покупке квартиры/дома с использованием ипотечных средств Вы можете получить два налоговых вычета: основной вычет (пп.3 п.1 ст.220 НК РФ) и вычет по ипотечным процентам (пп.4 п.1 ст.220 НК РФ).

Основной вычет при приобретении квартиры в ипотеку ничем не отличается от вычета при обычной покупке. Мы не будем рассматривать его подробно, а лишь напомним основные моменты:

- Максимальный размер вычета составляет 2 млн рублей. Вернуть вы сможете 13% от этой суммы — 260 тыс. рублей. Подробнее «Размер вычета при покупке жилья».

- Право на вычет возникает после получения Акта приема-передачи квартиры (при покупке по договору долевого участия) или даты оформления права собственности согласно выписке из ЕГРН (при покупке по договору купли-продажи). Подавать документы на вычет в налоговый орган можно по окончании года, когда возникло на него право. Подробнее «Информация об имущественном вычете»,«Когда возникает право вычета».

- В вычет можно включить как свои, так и заемные средства. С юридической точки зрения кредитные средства также считаются Вашими расходами.

Пример: В 2020 году Дежнев Г.С. взял в банке ипотечный кредит в размере 2 млн рублей и купил квартиру стоимостью 2,2 млн рублей. Свидетельство о регистрации права собственности было оформлено также в 2020 году.

В 2021 году Дежнев Г.С. подал в налоговую инспекцию декларацию 3-НДФЛ за 2020 год и заявил основной вычет в максимальном размере 2 млн рублей (к возврату 260 тыс. рублей) несмотря на то, что личных средств Дежнев потратил только 200 тыс. рублей. Также он может заявить вычет по ипотечным процентам.

Вычет по ипотечным процентам

При покупке жилья в ипотеку, кроме основного вычета, Вы также можете получить вычет по уплаченным кредитным процентам и вернуть 13% от фактически уплаченных процентов по ипотеке.

Заметка: Ваши выплаты по ипотеке делятся на две части: выплата основного долга и выплата кредитных процентов. Данный вычет Вы можете получить только по выплатам по кредитным процентам (выплаты по основному долгу в вычет не войдут).

1. Право на вычет по ипотечным процентам возникает только в момент возникновения права основного вычета. Если ипотека оформлена ранее года, в котором была получена выписка из ЕГРН (или Акт приема-передачи), то в состав вычета все равно можно будет включить все уплаченные Вами проценты с первых платежей ипотеки.

Пример: В 2018 году Бельский Г.И. оформил ипотеку и заключил договор долевого участия на строительство квартиры, а в 2020 году он получил Акт приема-передачи квартиры. Несмотря на то, что ипотека выплачивалась с 2018 года, обратиться в налоговую инспекцию за вычетом Бельский Г.И. может только в 2021 году. Но получить вычет он сможет по всем фактически уплаченным с 2018 года процентам.

2. Максимальный размер вычета по ипотечным процентам составляет 3 млн рублей (к возврату 390 тыс. рублей).

Заметка: если кредитный договор заключен до 1 января 2014 года, то применяются старые нормы и размер вычета по кредитным процентам не ограничен.

Пример: В 2019 году Уланова Н.Н. взяла в банке ипотечный кредит 10 млн рублей и купила квартиру стоимостью 12 млн рублей. За 2010-2020 годы Уланова Н.Н. заплатила 4 млн рублей ипотечных процентов.

В 2021 году Уланова Н.Н. подала в налоговую инспекцию декларацию 3-НДФЛ за 2020 год и заявила основной имущественный вычет в размере 2 млн руб. (к возврату 260 тыс. рублей), а также вычет по кредитным процентам в размере максимальной суммы 3 млн руб. (к возврату 390 тыс. рублей).

Заявить к вычету можно только фактически уплаченные ипотечные проценты за прошлые календарные годы.

Пример: В июне 2020 года Гречихин С.Д. взял ипотеку и купил квартиру. В 2021 году он может подать в налоговую инспекцию декларацию 3-НДФЛ за 2020 год для получения основного вычета и вычета по процентам, уплаченным с июля по декабрь 2020 года. В 2022 году Гречихин С.Д. сможет подать документы за 2021 год (в декларации добавить уплаченные проценты в 2021 году), в 2023 году – за 2022 год и т.д.

По каким кредитам и займам можно получить вычет по процентам?

Вычет по кредитным процентам можно получить не только по договорам ипотеки, а по любому целевому займу, направленному на приобретение/строительство жилья (пп.4 п.1 ст.220 НК РФ).

Например, если Вы взяли займ у работодателя и в договоре написано, что займ будет потрачен на покупку конкретной квартиры, то Вы сможете получить налоговый вычет по выплачиваемым кредитным процентам. Если такой записи в договоре не будет, то несмотря на то, что Вы потратили займ на покупку жилья, вычет Вы получить не сможете (Письмо Минфина от 08.04.2016 №03-04-05/20053).

Пример: В 2020 году Шилова К.О. взяла займ у организации на покупку квартиры. В договоре четко указано, что займ потрачен на покупку конкретной квартиры, поэтому Шилова К.О. сможет получить вычет по кредитным процентам.

Пример: В 2020 году Тамарина Э.М. купила квартиру за 2 млн рублей с привлечением кредита на потребительские цели в размере1 млн рублей. Так как кредит не является целевым на покупку квартиры, Тамарина Э.М. сможет получить имущественный вычет в размере 2 млн рублей (к возврату 260 тыс. рублей), а вычетом по процентам воспользоваться не сможет.

Документы для оформления вычета по ипотечным процентам

Для получения вычета по ипотечным процентам в дополнение к основным документам по сделке (см. «Документы») нужно представить в налоговую инспекцию копию кредитного договора и справку об уплаченных процентах.

Справку можно получить в банке, в котором Вы оформляли ипотеку. В некоторых банках справку выдают сразу, а в некоторых — через несколько дней после письменного запроса (это лучше уточнить в своем банке).

Иногда в налоговом органе могут также запросить платежные документы по оплате ипотечных процентов (платежные поручения, выписку из банка, квитанции и т.п.). В этом случае можно либо предоставить документы (если они в наличии), либо сослаться на письмо ФНС России от 22.11.2012 N ЕД-4-3/19630@, где указано, что справки об уплаченных процентах из банка достаточно и дополнительных платежных документов для получения вычета не требуется.

Обязательно ли заявлять вычет по кредитным процентам сразу?

Если Вы еще не исчерпали основной вычет, то Вы можете сразу не заявлять вычет по ипотечным процентам, чтобы не подавать в налоговый орган дополнительные документы. Как только основной вычет будет исчерпан, Вы сможете добавить в декларацию информацию о вычете по кредитным процентам и приложить соответствующие документы.

Пример: В 2020 году Хавина М.В. купила квартиру в ипотеку за 3 млн рублей. Доходы Хавиной М.В. составляют 800 тыс. рублей в год (сумма удержанного налога за год 104 000 руб.). В этом случае в 2021 году она сможет заявить основной вычет (так как не имеет смысла заявлять проценты).

В 2022 году Хавина М.В. продолжит получать основной вычет. В 2023 году, так как основной вычет будет исчерпан, она добавит в декларацию данные об уплаченных процентах с начала выплат (с 2020 года).

Обязательно ли подавать документы на вычет каждый год?

Часто складывается ситуация, когда основной вычет уже исчерпан, а сумма выплачиваемых процентов по ипотеке небольшая. Чтобы сэкономить время Вы можете не подавать документы в налоговый орган каждый календарный год, а подавать раз в несколько лет, включив в декларацию все уплаченные за эти годы проценты.

Пример: В 2019 году Детнев Л.П. купил квартиру в ипотеку. Согласно условиям ипотеки, он ежегодно выплачивает ипотечных процентов на сумму 100 000 рублей. Доходы Детнева Л.П. в год превышают 2 млн рублей. В 2020 году Детнев подал документы в налоговый орган и получил основной вычет и вычет по процентам, уплаченным в 2019 году. В 2021 году Детнев может не подавать декларацию, а подождать несколько лет и заявить все проценты сразу: например, подать документы в 2023 году и получить вычет по процентам, уплаченным в 2020, 2021 и 2022 годах.

Вычет по процентам при перекредитовании (рефинансировании кредита)

В случае рефинансирования кредита в другом банке Вы можете получить вычет по процентам и по первоначальному, и по новому кредиту (пп.4 п.1 ст.220 НК РФ). При этом важно, чтобы в новом договоре было явно отмечено,что он выдан для рефинансирования прошлого целевого кредита.

Пример: Голованов И.В. купил квартиру в 2019 году стоимостью 3 млн рублей (из них 1 млн рублей собственных средств, а 2 млн рублей заемных). В 2020 году он осуществил рефинансирование кредита в другом банке. Тогда при получении вычета по процентам Голованов И.В. сможет учесть проценты, выплаченные по первому и второму кредитам.

Процесс получения вычета

Процесс получения вычета по ипотечным процентам не отличается от получения основного вычета и подробно рассмотрен в статьях:«Процесс получения вычета», «Получение имущественного вычета через работодателя».

Если вы еще не приобрели жилье, рекомендуем сайт-методичку нашего партнера КВАРТИРА-БЕЗ-АГЕНТА.ру. Это учебный сайт для тех, кто хочет разобраться в правилах купли-продажи квартир.

Когда можно вернуть налог за ипотеку?

– Существуют ли какие-то сроки по возврату налога на ипотечную квартиру с добавлением своих средств? И с какого момента считать: с приобретения или с момента полного погашения кредита, когда квартира полностью переходит в собственность?

Отвечает инвестиционный аналитик, тьютор Минфина по вопросам повышения финансового грамотности взрослого населения, эксперт ООО «ФИНАП» (finpro.tv) Скакун Оксана:

Возврат налога на доходы физических лиц (НДФЛ) при покупке квартиры осуществляется как за уплаченные проценты по ипотеке, так и за уплаченную стоимость квартиры. Суммы вычета для возврата налога ограничены 3 млн и 2 млн рублей соответственно.

Срок использования своего права на вычеты и возврат уплаченного НДФЛ не ограничен. Как только Вы оформили собственность на жилье (даже если оно в залоге у банка и кредит не погашен) и подписали акт приема-передачи квартиры, Вы можете подавать на возврат НДФЛ. При этом в вычете уплаченные проценты учитываются с самого начала кредита, а не с момента оформления собственности. Это актуально, если покупается строящееся жилье, ведь собственность может быть оформлена в этом случае через несколько лет после выдачи кредита.

Откладывать обращение за вычетом не стоит. Если Вы обратитесь за вычетом через 10 лет после оформления собственности на жилье, то налоговая сможет вернуть Вам налог только за три последних года.

Отвечает юрист юридической службы «Единый центр защиты» (edin.center) Кирилл Резник:

Право на получение налогового вычета возникает с момента регистрации за Вами права собственности на квартиру.

Предельная «базовая» сумма для вычета – 2 млн рублей. То есть если Вы купили квартиру за бОльшую цену, то вычет для Вас будет рассчитываться все равно с этой суммы. Налоговый вычет составляет 13% от потраченной суммы. Следовательно, Вы можете вернуть максимально 260 тысяч рублей.

Скорость возврата этих денег зависит от того, сколько Вы платите НФДЛ государству в год. Например, если Вы зарабатывает 600 тысяч рублей в год, то Ваш НДФЛ за год будет равен 600 000 х 13% = 78 000 рублей. В таком случае получение выплат продлится четыре года: 3 года х 78 000 = 234 000 рублей и еще 26 000 рублей Вам вернут на четвертый год. Итог: 234 000 + 26 000 = 260 000 рублей.

Граждане РФ также имеются право на налоговый вычет с процентов, уплаченных по ипотеке. Здесь предельная сумма составляет 3 млн рублей, то есть вернуть от уплаченных процентов Вы сможете максимально 3 000 000 х 13% = 390 000 рублей.

Отвечает директор офиса продаж вторичной недвижимости Est-a-Tet Юлия Дымова:

Когда Вы приобретаете квартиру по ипотеке на вторичном рынке, налоговый вычет можно получить, начиная с 1 января года, следующего за годом, в течение которого была проведена сделка. Для получения соответствующей суммы выплат Вы должны быть официально трудоустроены. В случае, если недвижимость была приобретена давно, налоговый вычет можно будет получить только за предыдущие три года.

Отвечает юрист Станислав Соловьев:

Возврат налога производится на основании формы 3-НДФЛ. Подавать документы Вы можете по истечении календарного налогового периода, который составляет один год. При этом подавать документы Вы имеете право каждый год с момента приобретения данной квартиры. Но лимит вычета ограничен.

Основанием для требования налогового вычета являются Письма ФНС России от 21.05.2015 N БС-4-11/8666, Минфина России от 14.05.2015 N 03-04-07/27582, от 30.04.2015 N 03-04-05/25304, от 27.04.2015 N 03-04-05/23945.

Отвечает юрист, эксперт по недвижимости Светлана Кириллова:

Подать документы на предоставление имущественного налогового вычета в связи с покупкой квартиры можно после перехода права собственности. По общему правилу, при оформлении ипотечного кредита право собственности сразу переходит к покупателю. В пользу банка регистрируется обременение в виде ипотеки с указанием в ЕГРН срока, на который предоставлен кредит. Максимальная сумма налогового вычета составляет 260 тысяч рублей. Вычет предоставляется с учетом всех доходов, облагаемых по ставке 13%.

Подавать заявления о предоставлении налогового вычета можно до тех пор, пока вся сумма не будет получена полностью. Что касается налогового вычета с процентов, уплаченных по ипотечному кредиту, его можно заявлять одновременно с вычетом по приобретению жилья либо после. Срок здесь не ограничен. Максимальная сумма возврата по процентам составляет 390 тысяч рублей.

Заявляется к вычету только уплаченная сумма процентов за налоговый период. Если по каким-то причинам до полного погашения задолженности по кредиту право собственности к покупателю не перешло, вычет можно заявить на основании акта приема-передачи квартиры по договору купли-продажи.

Текст подготовила Мария Гуреева

Не пропустите:

Присылайте свои вопросы о недвижимости, ремонте и дизайне. Мы найдем тех, кто сможет на них ответить!

Редакция оставляет за собой право выбирать темы из числа вопросов, которые прислали пользователи.