Земельный налог для ИП

Объектами налогообложения признаются земельные участки, которые находятся в:

- собственности;

- бессрочном пользовании;

- пожизненном наследуемом владении.

Соответственно, владельцам таких земель — неважно, просто физическим лицам или со статусом ИП — нужно платить налог.

Обязанность по уплате всегда лежит на собственнике. Если сдали участок в аренду — за земельный налог отвечаете вы. Когда ИП сам арендует участок, земельный налог — забота арендодателя.

По ст. 389 НК РФ некоторые участки не признаются объектом налогообложения. Например, входящие в состав водного фонда или занятые ценными объектами культурного наследия.

Налоговая ставка

Налог рассчитывается исходя из кадастровой стоимости участка:

- 0,3 % – для земель сельхозназначения, занятых жилищным фондом, инженерными сетями и другими коммуникациями, используемых для ведения личного хозяйства, а также земель общего назначения;

- 1,5 % – для всех остальных.

Это — максимальные показатели. Муниципальные власти сами определяют налоговую ставку — она может быть такая же или ниже, но никак не выше установленных значений.

Узнать точно, какая ставка действует в вашем регионе, можно на сайте ФНС в разделе со справочной информацией. Нужно обозначить вид налога (земельный), налоговый период, субъект РФ и муниципальное образование. Поиск выведет на документ, определяющий размер налога в данном регионе. Если кликнуть по вкладке «Подробнее», то высветятся категории земель и актуальные ставки. Так, для города Сочи в 2021 году участки, занятые торговыми объектами, облагаются по ставке 0,85 %, а участки под строительство школ и детских садов — 0,1 %.

Если вы владеете не всем участком, а долей, то должны платить пропорционально этой доле в общей долевой собственности. В случае нахождения земли в общей совместной собственности — в равных долях.

Как и когда платить

Предприниматели не должны сами исчислять земельный налог — это делают налоговики, а затем присылают на адрес регистрации ИП или в электронном виде соответствующее уведомление и заполненную квитанцию.

Платить можно любым удобным способом:

- на почте;

- через Госуслуги;

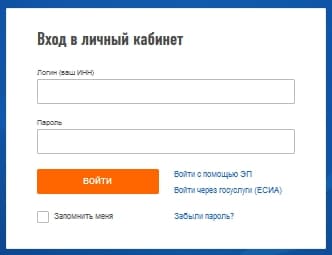

- в личном кабинете налогоплательщика на сайте ФНС;

- с мобильного телефона или электронного кошелька.

Главное, заплатить не позднее 1 декабря года, следующего за отчетным. Так, крайняя дата платежа за 2021 год — 1 декабря 2022 года.

Бывает, что сроки подходят, а уведомления все нет. Тогда ИП придется самому сообщить инспекции сведения о находящихся в его собственности или постоянном пользовании земельных участках. Для этого необходимо заполнить специальную форму и передать ее в ФНС — лично, заказным письмом, через ТКС или личный кабинет налогоплательщика.

Федеральные льготы

От земельного налога полностью освобождены коренные народы Севера, Сибири и дальнего Востока в отношении земель, используемых для промысла, хозяйственной деятельности, сохранения культуры и обычаев.

Кроме того, есть возможность уменьшить кадастровую стоимость участка на 600 кв.м. площади, если ИП является:

- героем РФ или СССР;

- ветераном ВОВ и боевых действий;

- инвалидом I и II группы, инвалидом детства;

- ликвидатором Чернобыльской катастрофы или лицом, принимавшем участие в испытании ядерного оружия;

- пенсионером;

- многодетным.

Налогоплательщик обязан сам уведомить налоговую о положенной ему льготе. Для этого нужно заполнить и отправить в ФНС уведомление. Выбрать для налогового вычета можно только один из имеющихся участков. Если его площадь менее 600 кв.м., то уменьшить налог получится вплоть до нуля.

Если налоговая знает о положенной вам льготе, то учтет ее сама.

Особенности уплаты земельного налога на УСН

На УСН налог платится по общим для физических лиц правилам. Однако на УСН «Доходы минус расходы» можно учесть в расходы все затраты на приобретение участка, такие как:

- пошлины;

- оформление бумаг и справок;

- стоимость услуг нотариуса;

- стоимость бланка о кадастровой стоимости.

При этом стоимость самого участка отнести к расходам нельзя.

Статья актуальна на 20.10.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Кто освобождается от уплаты земельного налога

Земельному налогу — объекту налогообложения, налоговой ставке, налоговому периоду, общему порядку исчисления и уплаты — посвящена глава 31 Налогового кодекса. Данный налог относится к местным, а поэтому многие налоговые параметры определяются муниципальными властями. Так, например, на местах решается, каким компаниям надлежит уплачивать авансовые платежи, а кто освобождается от налога на землю в части авансов.

Льготы по земельному налогу обозначены как на федеральном уровне (в ст. 395 НК РФ), так и на местном (в законодательных актах, принимаемых муниципалитетами). Все субъекты, приведенные в указанной статье кодекса, полностью освобождаются от налога, независимо от региона расположения участка, собственниками или владельцами которого они являются. Муниципальные власти конкретно этот список изменять не вправе, но они вправе расширить его.

Далее выясним, кто из организаций освобождается от земельного налога.

Кто освобождается от уплаты налога на землю: юридические лица

В ст. 395 НК приведены следующие категории юридических лиц, подпадающих под льготу:

Однако нужно понимать, что освобождение от уплаты земельного налога касается только тех участков, которые используются в основной деятельности таких организаций и учреждений. Например, у религиозного учреждения будет освобожден от налогообложения участок под храмом, а у организации художественного промысла — земля в местах традиционного бытования художественных промыслов и используемая для производства и реализации соответствующей продукции и т. д.

За полным перечнем льготников и соответствия их и земельных участков определенным критериям можно обратиться к указанной статье налогового кодекса.

На местном уровне освобождение от налога может предоставляться органами власти и местного самоуправления негосударственным некоммерческим организациям, работающим в области культуры, здравоохранения и образования; различным спортивным учреждениям и т. д. Однако и в этом случае земельные участки должны быть задействованы субъектами согласно их основной деятельности.

Кроме того, льготы могут закрепляться в виде сниженных процентных налоговых ставок. То есть здесь нужно говорить не о полном, а лишь о частичном освобождении от налогообложения.

Кто освобожден от земельного налога: физлица

Что касается льгот, предоставляемых физическим лицам на федеральном уровне, то Налоговый кодекс приводит лишь одну категорию тех, кто освобожден от уплаты налога на землю. Это лица из числа коренных народов Севера, Сибири и Дальнего Востока. Такие народы зачастую имеют небольшой численный состав. Освобождаются от налога земельные участки, задействованные для сохранения и развития их традиционного образа жизни, хозяйствования и промыслов.

Частичное освобождение по налогу предоставлено героям СССР и РФ, ветеранам, инвалидам, пенсионерам, многодетным и другим категориям физлиц, перечисленных в п. 5 ст. 391 НК РФ. Льгота заключается в необложении налогом 600 квадратных метров земли, принадлежащей таким лицам. То есть если многодетная семья владеет участком в 5 соток, то она вообще не будет платить земельный налог. А если площадь принадлежащего ей участка будет равна 7 соткам, то налог нужно будет заплатить только с 1 сотки.

Все остальные льготы могут быть предоставлены лишь на местном уровне. И если в одной местности дается льгота по налогу, например, многодетным семьям, то в другой она может и не действовать. Поэтому надо очень внимательно изучать местное законодательство, особенно тем, кто освобожден от земельного налога в одной местности, при переезде в другую и смене регистрации либо при покупке земли в соседнем регионе.

Чтобы понять, кто освобожден от налога на землю в нашей стране, необходимо обратиться к российскому законодательству. Им для данного налога, как для других налоговых обязательств, предусмотрены различные льготы. Они могут предоставляться федеральными властями (закреплены в Налоговом кодексе) и местными органами власти (приводятся в местных нормативных актах).

Льготы — и федеральные, и местные — выражаются в полном или частичном освобождении от налога. Во втором случае льготы предоставляются в виде вычетов или в снижении процентных ставок для расчета налога.

Чаще всего освобождаются от налога конкретные субъекты, использующие земельные участки в целях, определенных Налоговым кодексом или законами муниципалитетов.

Льготы по уплате земельного налога. Кому положены и кто освобожден от уплаты совсем

Земельный налог в нашей стране рассчитывают от кадастровой стоимости участка, а она близка к его рыночной цене. Из-за этого суммы в платежках от налоговой выглядят значительно. Для кого-то они и вовсе стали непосильным бременем, серьезной брешью в семейном бюджете.

Но платить за землю обязаны далеко не все. Есть законные способы не только уменьшить суммы платежей, но и вовсе не платить налоги. Кто имеет льготу на земельный налог? Как ее получить? И что делать, если налоговики игнорируют ваше право на освобождение от налогов? Разбираемся в этой статье.

Оглавление

Проверка налогов по

Нажимая « Проверить налоги » вы соглашаетесь с политикой конфиденциальности и принимаете пользовательское соглашение.

Кто должен платить налог за землю

По закону эта обязанность возложена на собственников земельных участков, независимо от размера и назначения земли. Если вы купили землю под строительство дома или у вас есть 8 соток в садовом товариществе, на вас эта норма тоже распространяется. Обязаны платить налог и те, кто получает землю в подарок или пользуются ей по праву пожизненного наследуемого владения. Исключений закон не делает: земельный налог должны платить все, кто не попадает под действие льготы на землю.

Суммы по всей России разные, так как утверждают их не на федеральном, а на местном уровне. Местные власти могут установить мизерные налоговые ставки, но бюджету это невыгодно. Поэтому обычно налог исчисляется по максимальной ставке, рекомендованной государством. Это:

- 0,3% от кадастровой стоимости социально значимых земель, то есть тех, которые используются под дачные участки или строительство частных домов;

- 1,5% для прочих земель, в эту категорию обычно попадают участки, используемые под коммерческую деятельность.

Если вы арендуете участок, на вас эта норма не распространяется. Платят земельный налог только собственники, а не арендаторы земли. Вы же должны оплачивать только арендную плату собственнику.

Кому положена льгота на налог на землю

Льгота подразумевает полное или частичное освобождение от налогового бремени. Льготы по земельному налогу не распространяются на другие виды налогообложения, хотя некоторые категории граждан могут пользоваться послаблением налогового бремени и по другим платежам.

Налоговым кодексом установлены группы людей, которые не должны платить за владение землей. Это так называемые федеральные льготы по налогу на землю, и они действуют во всех регионах страны.

В перечень льготников включены:

- люди, имеющие звание героя СССР или РФ;

- дети-инвалиды;

- инвалиды с детства, а также люди, имеющие инвалидность 1 и 2 групп;

- ветераны Великой Отечественной войны;

- ликвидаторы аварии на Чернобыльской АЭС, а также лица, перенесшие лучевое воздействие при выполнении служебных обязанностей: ликвидаторы ядерных установок, испытатели ядерного оружия или космической техники;

- пенсионеры — женщины старше 55 лет и мужчины старше 60 лет, которые получают назначенную государством пенсию;

- многодетные — семьи, в которых трое и более детей.

Важно отметить, что эти группы людей хоть имеют право на налоговые льготы на землю, но не освобождены от платы полностью. Льгота распространяется только на участок площадью 6 соток, как она рассчитывается, расскажем ниже.

На федеральном уровне от налогообложения полностью освобождены только коренные народы Севера — малочисленные группы людей, которые живут общинами в холодных северных регионах и сохраняют традиционные промыслы и ремесла.

На местных уровнях перечень налоговых льгот по земельному налогу может быть шире. В некоторых регионах власти полностью освободили от его уплаты пенсионеров, ветеранов войны и многодетные семьи. В других добавили в этот перечень ветеранов труда, малоимущих граждан. Уточнить, полагаются ли вам налоговые льготы на земельный налог, вы можете только в местной налоговой службе. Если не можете найти телефон в вашем регионе, звоните на федеральную горячую линию: 8 800 222-22-22.

Как рассчитывают льготы по уплате земельного налога

Если вы относитесь к одной из перечисленных категорий, вы можете вычесть из площади своего участка необлагаемый налогом минимум — 600 квадратных метров. Вот несколько примеров расчета льготы.

У вас есть участок в СНТ площадью 4 сотки. Это 400 квадратных метров, что меньше установленной законом льготной площади. Значит, платить налог не нужно: площадь участка не выходит за необлагаемый налогом минимум.

Вы построили дом на участке 8 соток. Это 800 квадратных метров, что больше установленного минимума. Вычитаете из своей площади 600 квадратных метров и получаете 200 квадратных метров. Именно от этой площади и будет исчисляться налог.

Вы с братом или сестрой владеете участком площадью 8 соток, который достался вам по наследству от родителей. Расчетная площадь для начисления налога составит 2 сотки, так как налог рассчитывают по площади участка, независимо от количества владельцев. А налоговые уведомления будут приходить к каждому собственнику с суммой платежа на основании вашей доли участка.

У вас два участка: дача площадью 6 соток и участок ИЖС площадью 8 соток. Необлагаемый налогом минимум распространяется только на один из них. Вы можете самостоятельно решить, за какой из участков не будете платить. Для этого нужно заполнить форму и предоставить ее в налоговую в вашем городе.

Если у вас участки в разных регионах России, размеры платежей за них могут отличаться. В этом случае выгодно выбрать для получения льготы участок с самой большой кадастровой стоимостью.

Что нужно для получения налоговой льготы по земельному налогу

В ФНС уверяют, что обращаться за предоставлением льготы за землю не нужно, если вы уже пользуетесь льготами от государства при оплате других налогов, например, имущественного или транспортного. Это значит, что в базе налоговиков есть документы, которые подтверждают ваше право на послабление налогового бремени.

Если же до этого времени вы не получали налоговой поддержки, нужно обратиться с заявлением в инспекцию в вашем городе. До тех пор, пока вы этого не сделаете, налог будет начисляться обычным способом.

Заполнить заявление нужно по форме, приложить к нему документы, подтверждающие право на льготу, и отправить в налоговую удобным для вас способом:

- по почте;

- лично прийти на прием;

- прийти в МФЦ и подать заявление там;

- загрузить и отправить в личном кабинете на сайте ФНС.

Если у вас два участка, приложите заявление с указанием, на какой должна распространяться льгота. Если вы этого не сделаете, налоговики применят ее к самому дорогому — то есть большей площади.

Заявление будут рассматривать в течение 30 дней. Если приложенных документов будет недостаточно для принятия решения, налоговики запросят их у вас и срок рассмотрения заявления продлят еще на 30 дней. После этого вы получите уведомление с подтверждением льготы или отказом с объяснением причин. Уведомление придет тем способом, каким вы отправляли заявление — по почте или в личный кабинет налогоплательщика.

Частые вопросы о налоговых льготах по земельному налогу для физических лиц

Остановимся на вопросах, которые часто возникают при подаче заявления о предоставлении льготы на налог на землю.

Как можно выяснить, отношусь ли я ко льготникам в моем регионе? Сделать это можно в местной администрации, социальной службе или налоговой. Удобно пользоваться электронным сервисом, который есть на сайте ФНС. Здесь можно выбрать вид налога — земельный, указать регион вашего проживания и зайти на страницу «Местные льготы».

Есть ли установленные сроки для подачи заявлений? Нет, вы можете обратиться с заявлением в налоговую в любое время. Но чтобы льготу применили, сделать это нужно до 1 мая. В противном случае расчет земельного налога, который осуществляется за прошлый год, будет произведен без вычетов.

Заявление написал, но налог начислили без льготы. Почему? Это может произойти, если вы подали заявление слишком поздно — во второй половине года или в результате технической ошибки. В любом случае об ошибочном начислении нужно сообщить в налоговую. Для подачи заявлений и жалоб есть специальный сервис. Регистрироваться там не нужно. Необходимо выбрать ситуацию из предложенного перечня, перейти в нужную вкладку и заполнить краткую форму: ввести номер налогового уведомления и код налогового органа. Сервис прост в использовании, помогает всплывающими подсказками, сложностей в работе с ним не возникнет.

Где я могу узнать, есть ли у меня долги по земельному налогу? Для этого вы можете воспользоваться сервисом «Автоналоги». Заполните простую форму на сайте, укажите свой ИНН и электронный адрес. Информация о налоговых задолженностях появится через несколько секунд. Здесь же вы можете оплатить налоги с учетом льгот без регистрации.

Кто освобождается от уплаты земельного налога

У нас есть достаточно большой земельный участок за городом. Каждый год мы платили специальный налог на землю. В следующем году мой муж уходит на пенсию, как подсказали знающие люди, от уплаты подобного налога мы будем освобождены. Желаете узнать все о земельном налоге и об освобождении него? Прошу изучить данную статью. Здесь я отвечу на такие вопросы:

- Кто устанавливает льготы на владение землей?

- Кто имеет законное право получить льготы?

- Куда обращаться за начислением льгот?

Кто определяет льготы?

Согласно современному законодательству, льготы по уплате налога на землю устанавливаются федеральным законом, но частично регулируются сотрудниками местной администрации.

Налог на участок – это главная составляющая дохода городских бюджетов!

Сотрудники администрации принимают решение, какого размера может быть налог, какие льготные скидки по нему можно установить в разных населенных пунктах региона. Нормативные и современные законодательные акты регулируют такие вещи, как:

- Размер налога.

- Наличие или отсутствие льгот.

- Полное освобождение от уплаты положенного налога.

Есть также отдельная категория лиц и юридических организаций, которым льготы полагаются на федеральном уровне и являются непреложными. В налоговых отчетах подобные послабления отображаются в виде специальных кодов.

По сути, это набор цифр, в которых зашифровано, кому полагается льгота по закону, на какое личное имущество она предоставляется, а также в цифрах закодирована ссылка на специальную статью современного НК.

Полное налоговое освобождение

Современное федеральное законодательство установило, что от перечисления налога по земельному участку могут быть полностью освобождены, как организации, так и частные лица. Среди юридических лиц, что полностью освобождаются от земельного налога, можно отметить:

- Заповедники и ботанические сады, имеющие местное и национальное значение для населения;

- Организации и предприятия, деятельность которых связана с народным творчеством. Это касается тех сообществ, которые работают в местах проживания народностей Крайнего Севера;

- Разные научные организации, разные учебные хозяйства. Это могут быть компании, что занимаются исследовательскими работами, лесохозяйственными видами деятельности и сельскохозяйственными процессами;

- Социальные и культурные организации. Среди основных направлений можно выделить – религию, здравоохранение, культурное и общее образование, а также кинематография;

- Организации, которые принадлежат Академии наук, ВУЗы;

- Предприятия, обладающие ценной государственной и унитарной собственностью.

Подробный перечень предприятий, что по закону могут быть полностью освобождены от уплаты ежегодного налога, можно изучить в специальной литературе и в сборниках с законодательными актами.

Наряду с многочисленными организациями, есть также определенная категория физических лиц, которые могут быть полностью освобождены. К этой категории граждан можно отнести:

- Герои СССР, России, а также социального труда.

- Люди, принимающие участие в ВОВ и приравненные к ним граждане.

- Лица, которые пострадали в процессе устранения атомных катастроф и при проведении разных испытаний.

- Граждане, впервые организующие выгодное сельское хозяйство. Данные лица освобождаются от оплаты не на все время, но на первые пять лет.

- Люди, деятельность которых связана с народными промыслами.

Льготы местного и федерального значения

Налог на земельные участки, как уже отмечалось выше, относится к особой категории местных региональных отчислений. Они устанавливаются местными органами власти и вводятся в действие специальными нормативными актами.

Что касается освобождения или льготных начислений, то это решение принимается региональными властями. Законодательство РФ определяет только категории возможных льготников особого федерального значения.

Например, люди с инвалидностью 1 группы относятся к тем самым льготникам. По отношению к льготам федерального уровня региональные власти не применяют никаких действий. Они просто конкретизируют правила и вводят их в действие специальными актами.

Существуют иные категории людей, которых положено полностью или частично освобождать от налога на региональном или федеральном уровне. Каждую стоит рассмотреть более подробно.

Инвалиды

Это особая категория людей. Они полностью или частично освобождаются от налога. Это прописано на федеральном уровне. Здесь предусмотрены следующие правила:

- Инвалиды первой группы и имеющие инвалидность с детства, получают льготу 10 тысяч рублей;

- По инвалидам второй группы официальное решение принимает региональный орган управления;

- Земельная льгота предоставляется только на один земельный участок, находящийся во владении льготника.

Чтобы получить льготу, потребуется написать соответствующее заявление и передать его в налоговую. Это должна быть организация, расположенная на территории, где находится земля.

Заявление пишется строго в соответствии с правилами.

Здесь должны присутствовать такие сведения, как:

- Номер налоговой.

- ФИО и ИНН льготника.

- Текст с просьбой предоставить льготу.

- Подтвержденные основания.

- Точный адрес участка.

К заявлению нужно приложить копии разных документов, которые будут подтверждать основание для льготы. Обычно это копии справок ВТЭК.

Запрос можно предоставить лично или через официального представителя, что достаточно распространено среди инвалидов. Представителям потребуется иметь на руках доверенность с печатью, заверенную у нотариуса.

Льгота будет действовать, пока будет существовать законное основание для нее.

Инвалидность обычно устанавливается на определенные периоды. По их окончанию, статус требуется продлевать и, соответственно, снова оформлять положенные льготы.

Ветераны

Сегодня в России существует две категории льготников этой категории – Ветеран труда РФ и определенной республики. На федеральном законодательном уровне земельные налоговые льготы получают ветераны РФ.

В случае с ветеранами той или иной республики, то здесь все регулируется местными органами власти.

Несмотря на определенную свободу, региональные власти не имеют права отменять льготу или снижать ее размер. Разрешается только увеличивать размер льготы и начислять дополнительные.

Правила начисления льгот в ситуации с ветеранами действуют такие же, как в случае с инвалидами. Также не отличается порядок оформления льготы. Потребуется действовать через обращение в налоговую. Единственным отличием является то, что звание ветерана труда дается бессрочно, соответственно, льгота, оформленная на этом основании, оформляется на неопределенный срок.

Прекратить действие ранее назначенной льготы для ветеранов или расширить могут только руководители федеральных и местных органов управления.

Льготы для многодетных семей

На федеральном законодательном уровне многодетным семьям не положено никаких льгот, связанных с эксплуатацией участков. Данное право находится полностью во власти региональных властей.

Многодетной семья числится в случае, если родители воспитывают троих несовершеннолетних детей. При этом регионы имеют право самостоятельно определять, какая семья может считаться многодетной. Это не будет нарушением закона!

Оформляя льготы для многодетных семей, нужно обратиться в администрацию и прояснить, относится или нет семья к категории многодетных. В какой-то области установлен минимум три ребенка, в какой-то четыре.

Установив статус семьи, можно узнать в налоговой, положены ли ей определенные льготы. Есть регионы, в которых такая семья освобождается от налога полностью, в некоторых только частично.

Выяснив все, требуется написать заявление и отнести его в налоговую вместе со всеми подтверждающими документами.

Кто освобождается от уплаты земельного налога?

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Обзор документа

Письмо Федеральной налоговой службы от 4 июня 2021 г. № БС-4-21/7849@ “О налогообложении земельных участков, составляющих муниципальную казну”

Федеральная налоговая служба рассмотрела обращение по вопросам налогообложения земельных участков, составляющих муниципальную казну, и сообщает.

В соответствии с пунктом 3 статьи 215 Гражданского кодекса Российской Федерации муниципальное имущество, включая земельные участки, не закрепленное за муниципальными предприятиями и учреждениями, составляет муниципальную казну соответствующего городского, сельского поселения или другого муниципального образования.

В свою очередь, согласно пункту 1 статьи 388 Налогового кодекса Российской Федерации (далее — Налоговый кодекс) налогоплательщиками земельного налога (далее — налог) признаются организации и физические лица, обладающие земельными участками, признаваемыми объектом налогообложения, на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения, если иное не установлено пунктом 1 статьи 388 Налогового кодекса в отношении земельных участков, входящих в имущество, составляющее паевой инвестиционный фонд.

В силу положений пункта 2 статьи 11 Налогового кодекса муниципальные образования не могут рассматриваться в качестве организации или физического лица и, следовательно, не могут быть признаны налогоплательщиками налога.

Поэтому если земельные участки находятся в собственности муниципального образования (в муниципальной казне), то до приобретения этих земельных участков в собственность организациями или физическими лицами либо предоставления их на праве постоянного (бессрочного) пользования организациям или на праве пожизненного наследуемого владения физическим лицам в отношении таких земельных участков отсутствует плательщик налога.

Аналогичная позиция излагалась Минфином России (письма от 18.05.2010 N 03-05-04-02/49, от 21.03.2011 N 03-05-04-02/25, от 21.02.2012 N 03-05-06-02/15).

Учитывая изложенное, пунктом 1 приложения N 3 к приказу ФНС России от 10.04.2017 N ММВ-7-21/302@ «Об утверждении формы, формата представления сведений о недвижимом имуществе, зарегистрированных правах на недвижимое имущество и сделках с ним и о владельцах недвижимого имущества, а также порядка заполнения формы . » (зарегистрирован Минюстом России 13.06.2017, регистрационный N 47018), изданному в целях информационного взаимодействия налоговых органов с органами, осуществляющими государственную регистрацию прав на недвижимое имущество, предусмотрено, что сведения о правообладателях — муниципальных образованиях — в отношении объектов недвижимого имущества, не предоставленных (переданных) иным лицам на праве пожизненного наследуемого владения, праве постоянного (бессрочного) пользования, праве хозяйственного ведения, праве оперативного управления, в налоговые органы не представляются, за исключением случаев, связанных с предшествующей государственной регистрацией прекращения права частной собственности на земельный участок (земельную долю) или последующей государственной регистрацией возникновения права частной собственности на объект недвижимости.

Согласно пункту 10 статьи 396 Налогового кодекса, представление заявления о предоставлении налоговой льготы по налогу, рассмотрение такого заявления, направление уведомления о предоставлении налоговой льготы либо сообщения об отказе от предоставления налоговой льготы осуществляются в порядке, аналогичном порядку, предусмотренному пунктом 3 статьи 361.1 Налогового кодекса.

В соответствии с пунктом 3 статьи 361.1 Налогового кодекса по результатам рассмотрения заявления о предоставлении налоговой льготы налоговый орган направляет уведомление о предоставлении налоговой льготы либо сообщение об отказе от предоставления налоговой льготы. В уведомлении о предоставлении налоговой льготы и сообщении об отказе от предоставления налоговой льготы должны быть указаны объекты налогообложения.

Таким образом, заявление о предоставлении налоговой льготы по налогу может представляться только в отношении земельных участков, являющихся объектами налогообложения.

Настоящее письмо носит исключительно информационно-справочный (рекомендательный) характер, не устанавливает общеобязательных правовых норм и не препятствует применению нормативно-правовых актов и судебных постановлений в значении, отличающемся от вышеизложенных разъяснений.

| Действительный государственный советник Российской Федерации 2 класса | С.Л. Бондарчук |

Обзор документа

Муниципальные образования не платят земельный налог.

Если участки находятся в собственности муниципального образования (в муниципальной казне), то плательщик земельного налога отсутствует до приобретения этих участков в собственность организациями или физлицами либо предоставления их на праве постоянного (бессрочного) пользования или пожизненного наследуемого владения.

Заявление о предоставлении льготы по земельному налогу может быть подано только в отношении участков, являющихся объектами налогообложения.

(1).jpg)