Книга учета доходов и расходов при УСН в 2020 — 2021 годах

То, что на упрощенке книгу доходов и расходов вести нужно, закреплено в ст. 346.24 НК РФ.

Существует два вида книги учета доходов и расходов: для «упрощенцев» и налогоплательщиков на патентной системе налогообложения. Обе формы утверждены приказом Минфина России от 22.10.2012 № 135н.

Этот же приказ содержит тексты инструкций по заполнению обоих видов книг. Книге учета доходов и расходов, применяемой «упрощенцами» (организациями и ИП), посвящены приложения 1 (форма книги) и 2 (порядок заполнения, далее — Порядок).

Подробно ознакомиться с правилами ведения бухучета при УСН можно в статье «Порядок ведения бухгалтерского учета при УСН».

Книга учета доходов и расходов при УСН: принципы отражения дохода

Согласно ст. 346.24 НК РФ книга доходов и расходов предназначена только для учета операций в рамках упрощенного режима. Из этого следует вывод, что отражать операции, связанные с получением денежных средств или имущества, которые в соответствии со ст. 346.15 НК РФ не являются доходом для целей налогообложения по УСН, в книге учета доходов и расходов не требуется.

Организация «Сизиф» применяет УСН с объектом «доходы минус расходы». В 1-м квартале у организации были доходы в виде выручки от реализации товаров, а также расходы в виде оплаты аренды занимаемого помещения и покупки товаров. Кроме того, в банке был получен кредит на пополнение оборотных средств.

Доход, образовавшийся в результате поступления выручки, так же как и расходы, следует отразить в книге учета доходов и расходов в даты, соответствующие операциям.

Сумму же кредита вносить в книгу не надо, поскольку согласно подп. 10 п. 1 ст. 251, подп. 1 п. 1.1 ст. 346.15 НК РФ кредитные средства объект налогообложения не формируют.

Книга учета доходов и расходов для ИП и организаций: особенности отражения операций при переходе с общего режима налогообложения

Особенности внесения в книгу учета доходов и расходов операций организациями и индивидуальными предпринимателями, которые переходят на УСН с общего режима налогообложения, оговорены нормами п. 1 ст. 346.25 НК РФ.

Денежные средства, полученные до перехода на УСН по договорам, которые выполняются после перехода на УСН, подлежат отражению в книге доходов и расходов.

Если же доходы были включены в налоговую базу по налогу на прибыль, то отражать их не надо, даже если они получены после перехода на УСН.

Не требуется отражать в книге учета доходов и расходов расходы, которые согласно ст. 346.16 НК РФ не уменьшают размер налоговой базы по единому налогу.

Книга доходов и расходов: бланк при совмещении двух режимов

Некоторые налогоплательщики совмещают два режима: УСН и ЕНВД. В таком случае книга учета доходов и расходов по УСН не должна содержать ни доходов, соответствующих ЕНВД, ни расходов по нему.

Это подтверждает письмо Минфина России от 29.10.2004 № 03-06-05-04/40. Авторы письма основываются на положениях п. 8 ст. 346.18 НК РФ. Поскольку изменения в этот пункт не вносились, выводы, изложенные в письме, актуальны по сей день.

Кроме учета доходных и расходных операций в книге рассчитывается налоговая база и определяется размер убытков прошлых периодов, которые ее уменьшают (ст. 346.24 НК РФ, пп. 2.6–2.11, 4.2-4.7 Порядка).

А вот налог к уплате в книге учета доходов и расходов не рассчитывается — для этого предназначена налоговая декларация.

Книга доходов при УСН 6%

Если налогоплательщик, предпочтя работу на УСН, выбрал объект «доходы», в перечне операций следует указывать:

- выплаты, которые разрешены п. 3.1 ст. 346.21 НК РФ для уменьшения суммы налога (пп. 5.1-5.7 Порядка);

- расходы в виде субсидий в рамках господдержки малого и среднего бизнеса;

- расходы в виде выплат для стимуляции занятости безработных граждан (графа 5 разд. I, абз. 3–6 п. 2.5 Порядка).

Согласно абз. 7 п. 2.5 Порядка другие расходы налогоплательщики с объектом «доходы» могут вносить в книгу учета доходов и расходов по собственной инициативе. При их отсутствии разрешается не заполнять справку к разд. I, разд. II, разд. III, а также графу 5 разд. I (абз. 2 п. 2.5, пп. 2.6, 3.1, 4.1 Порядка).

Эксперты К+ подготовили образец заполнения книги учета доходов и расходов организации на УСН с объектом «доходы» за 2020 г. Получите бесплатный пробный доступ к системе КонсультантПлюс и переходите к образцу.

Где скачать бесплатно книгу доходов и расходов 2020-2021 годов

Начиная с 2018 года налогоплательщики, применяющие УСН, для учета доходов и расходов должны использовать бланк книги доходов и расходов в редакции приказа Минфина России от 07.12.2016 № 227н. Этот НПА дополнил форму КУДИР разделом V, в котором отражается сумма торгового сбора, уменьшающая сумму единого налога по УСН для плательщиков УСН с объектом «доходы». Этим же приказом утверждены в изменения в Порядке заполнения КУДИР, как касающиеся заполнения этого раздела, так и содержащие технические правки.

Узнайте, какой грозит штраф (ответственность) за неведение, отсутствие заверения (регистрации) и непредставление налоговому органу книги учета доходов и расходов. Получите бесплатный доступ к системе КонсультантПлюс.

Чистый бланк книги доходов и расходов 2020-2021 года можно в удобном формате бесплатно скачать на нашем сайте по ссылке ниже.

Итоги

Все упрощенцы, независимо от выбранного объекта налогообложения, заполняют I раздел КУДИР. Заполнение других разделов КУДИР обусловлено тем, какой объект налогообложения, «доходы» или «доходы минус расходы», применяет плательщик упрощенного налога. Для упрощенцев с объектом налогообложения «доходы» с 01.01.2018 КУДИР дополнена еще одним разделом, в котором отражаются уплаченные суммы торгового сбора.

Приложение N 1. Книга учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения

Приказом Минфина России от 7 декабря 2016 г. N 227н в приложение внесены изменения, вступающие в силу по истечении одного месяца со дня официального опубликования названного приказа, но не ранее первого числа очередного налогового периода по упрощенной системе налогообложения

ГАРАНТ:

См. данную форму в редакторе MS-Excel и образец ее заполнения

Приложение N 1

к приказу Минфина РФ

от 22 октября 2012 г. N 135н

(с изменениями от 7 декабря 2016 г.)

Книга

учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения

I. Доходы и расходы

Дата и номер первичного документа

Доходы, учитываемые при

исчислении налоговой базы

Расходы, учитываемые при исчислении налоговой базы

Итого за I квартал

I. Доходы и расходы

Дата и номер первичного документа

Доходы, учитываемые при исчислении налоговой базы

Расходы, учитываемые при исчислении налоговой базы

Итого за II квартал

Итого за полугодие

I. Доходы и расходы

Дата и номер первичного документа

Доходы, учитываемые при исчислении налоговой базы

Расходы, учитываемые при исчислении налоговой базы

Итого за III квартал

Итого за 9 месяцев

I. Доходы и расходы

Дата и номер первичного документа

Доходы, учитываемые при

исчислении налоговой базы (руб.)

Расходы, учитываемые при

исчислении налоговой базы (руб.)

Итого за IV квартал

Справка к разделу I:

Сумма полученных доходов за налоговый период

Сумма произведенных расходов за налоговый период

Сумма разницы между суммой уплаченного минимального налога и суммой исчисленного в общем порядке налога за предыдущий налоговый период

II. Расчет расходов на приобретение (сооружение, изготовление) основных средств и на приобретение (создание самим налогоплательщиком) нематериальных активов, учитываемых при исчислении налоговой базы по налогу

Наименование объекта основных средств или нематериальных активов

Дата оплаты объекта основных средств или нематериальных активов

Дата подачи документов на государственную регистрацию объектов основных средств

Дата ввода в эксплуатацию (принятия к бухгалтерскому учету) объекта основных средств или нематериальных активов

Первоначальная стоимость объекта основных средств или нематериальных активов (руб.)

Срок полезного использования объекта основных средств или нематериальных активов (количество лет)

Остаточная стоимость объекта основных средств или нематериальных активов (руб.)

Количество кварталов эксплуатации объекта основных средств или нематериальных активов в налоговом периоде

Доля стоимости объекта основных средств или нематериальных активов, принимая в расходы за налоговый период

Доля стоимости объекта основных средств или нематериальных активов, принимаемая в расходы за каждый квартал налогового периода (%) (гр. 10/ гр. 9)

Сумма расходов, учитываемая при исчислении налоговой базы (руб.) в т.ч.

Включено в расходы за предыдущие налоговые периоды применения упрощенной системы налогообложения (руб.) (гр. 13 Расчета за предыдущие налоговые периоды)

Оставшаяся часть расходов, подлежащая списанию в последующих налоговых периодах (руб.) (гр. 8 — гр. 13 -гр. 14)

Дата выбытия (реализации) объекта основных средств или нематериальных активов

Книга доходов и расходов для ИП на ОСНО

Формирование специального налогового бланка в форме Книги учета доходов и расходов для ИП, находящихся на общем режиме налогообложения, является требованием со стороны закона, обязательным к применению.

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

Для чего нужен документ

Книга учета доходов и расходов (сокращенно — КУДиР) необходима для подсчета налогооблагаемой базы ИП, на основе которой будет делаться расчет налоговых отчислений за период отчета.

Для каждой системы налогообложения, где требуется ведение КУДиР, оно будет иметь свои особенности. ИП, находящийся на общей системе (ОСНО), должен руководствоваться соответсвующими требованиями. Предприниматели на ПСН и УСН будут заполнять КУДиР иначе.

ПОМНИТЕ! На общей системе налогообложения вести КУДиР обязаны только индивидуальные предприниматели, компании от этой обязанности освобождены.

Каким образом формируется книга

Заполнение книги не является одномоментным. Записи в нее вносятся постепенно, в период совершений той или иной операции.

Подтверждением вносимых сведений являются первичные учетные документы, которые должны быть у ИП в наличии и храниться определенный промежуток времени (не менее трех лет).

Все цифры в КУДиР вписываются в рублевом эквиваленте.

Особенности и общие сведения о КУДиР

Книга имеет унифицированную форму. Вести ее можно как в бумажном виде, внося нужные данные от руки, так и в электронном.

Если книга ведется в компьютере, после истечения учетного периода ее следует распечатать, пронумеровать листы и прошить их при помощи толстой суровой нити. На заключительную страницу ставится печать ИП (при наличии) и подпись, а также указывается число страниц. Затем книга регистрируется в местном налоговом органе.

В случае, когда используется бумажный вариант КУДиР, она регистрируется в налоговой до начала заполнения.

Книга включает в себя шесть разделов, которые отражают все произведенные в период отчета доходы и расходы ИП. Нужно отметить, что заполняются разделы, в зависимости от направления работы индивидуального предпринимателя.

Иными словами, информацию нужно вносить только в те блоки КУДиР, которые имеют отношение к деятельности ИП.

Общие требования к заполнению КУДиР

Если книга не распечатывается с электронного носителя, а ведется в бумажной форме, бланк ее нужно приобрести. Это обязан сделать предприниматель, согласно закону. К заполнению предъявляются такие требования:

- хронологический порядок отражения доходов и расходов;

- подтверждение их первичными документами;

- полнота и непрерывность учета данных, формирующих налоговую базу;

- нумеровка и шнуровка листов книги, подпись, заверяющая количество листов, на последней странице;

- исправление допускается путем аккуратного зачеркивания одной линией и заверения исправления подписью ИП и датой;

- КУДиР и бухучет ведутся параллельно, обязательно и одно и другое;

- в начале каждого нового отчетного периода следует завести новую Книгу;

- оконченную КУДиР следует сохранять в течение 4 лет.

ВНИМАНИЕ! Если КУДиР ведется в электронном варианте, что разрешено, ее следует распечатать и проивести с ней те же действия, что и с бумажным носителем.

Нюансы КУДиР на ОСНО

Для предпринимателей на ОСНО заполнение КУДиР имеет ряд особенностей.

- Для учета движения средств применяется кассовый метод.

- Если ИП ведет сразу несколько видов деятельности, не нужно заводить для каждого отдельную книгу, можно учитывать их в одной КУДиР, но раздельно.

- В КУДиР вносятся и сведения по начислению НДС.

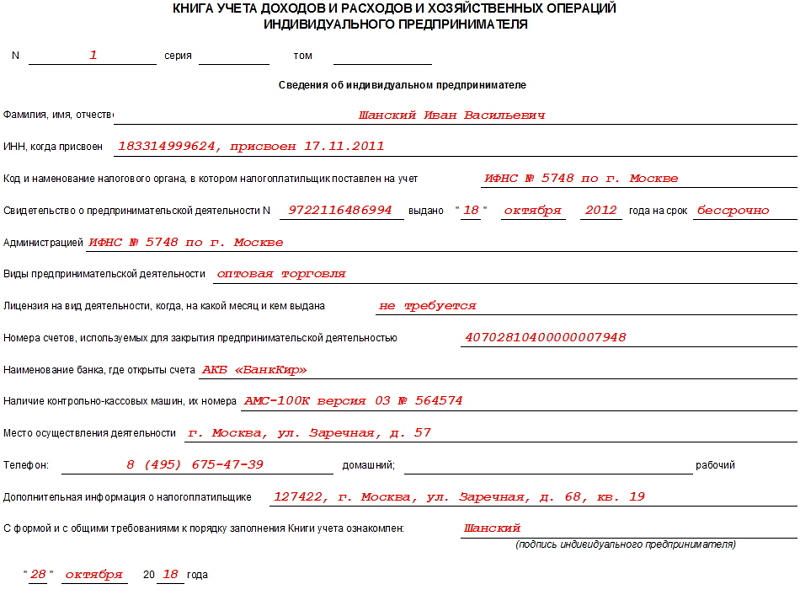

Образец документа

В начало книги, на титульный лист, вносятся сведения о ИП – этот раздел затруднений вызвать не должен, поскольку сюда включается информация из личных и учредительных документов:

- ФИО;

- ИНН;

- адрес местожительства;

- данные о налоговом органе, где налогоплательщик был зарегистрирован;

- данные из свидетельства о постановке на учет и т.д.

Тут же приводится информация о банке, где у ИП открыт счет и номер кассы, если он использует ее в работе. Затем предприниматель ставит на странице свою подпись и датирует бланк.

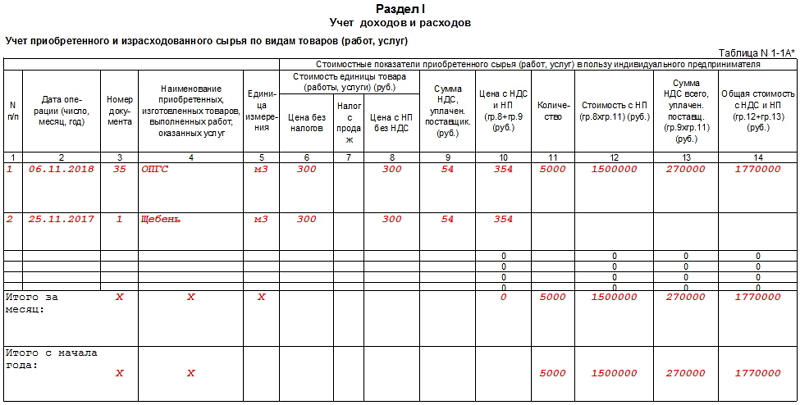

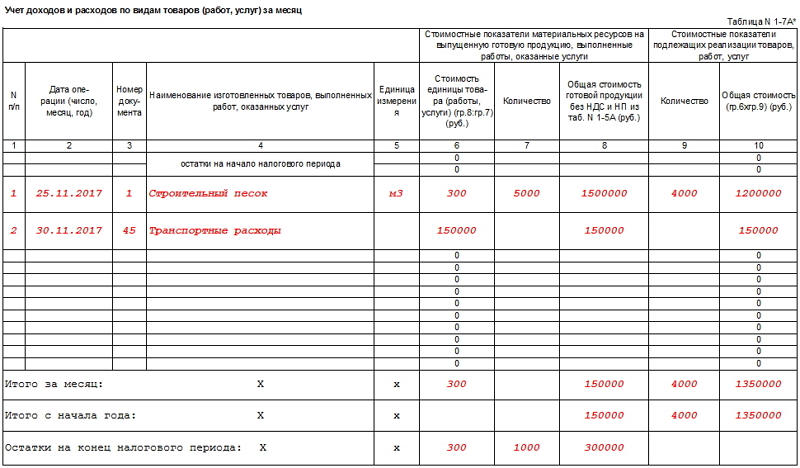

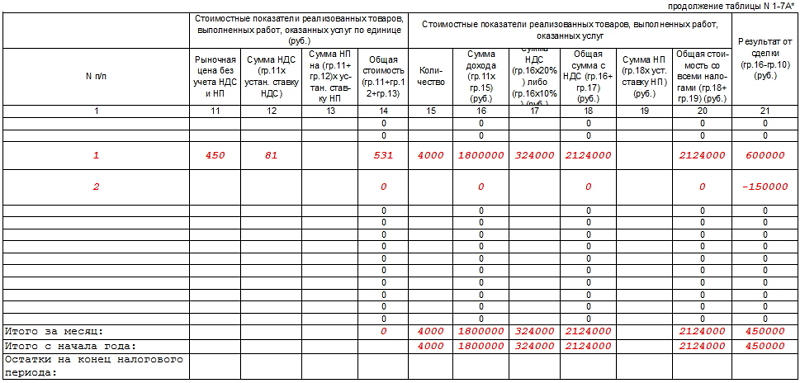

Заполнение раздела 1 КУДиР

Сюда вносятся сырье, полуфабрикаты и другие товарно-материальные ценности, на приобретение которых ИП затратил свои средства. Их нужно учитывать даже в том случае, если траты были произведены в прошлом периоде отчета, а де-факто приход произошел в текущем.

Здесь же указываются авансы, которые планируется обеспечить в предстоящих периодах.

В качестве расходов учитываются реальные затраты, которые произошли с целью последующего получения финансовой выгоды от бизнес-операций.

Нужно отметить, что сумма финансовых расходов при осуществлении предпринимательской деятельности списывается на затраты только при условии реализации произведенных товарно-материальных ценностей. Если по этой части есть установленные законом нормы расходов, то учет ведется исходя из них.

В первом разделе несколько таблиц-блоков. Блоки с 1-1 до 1-7 должны заполнять ИП, которые заняты в производственном секторе. При этом каждый блок имеет два варианта, первый из которых (вар. А) применяют предприниматели, работающие с НДС, а второй (вар. Б) – те, кто НДС в своих операциях не выделяют.

Если идти по порядку, то в табличку 1-1 вписываются данные по закупленному и истраченному в процессе работы ИП сырью.

В ячейки блока 1-2 включаются полуфабрикаты (приобретенные и затраченные) для производственных нужд.

Строки блока под номером 1-3 предназначены для учета вспомогательного сырья и материалов (купленного и израсходованного).

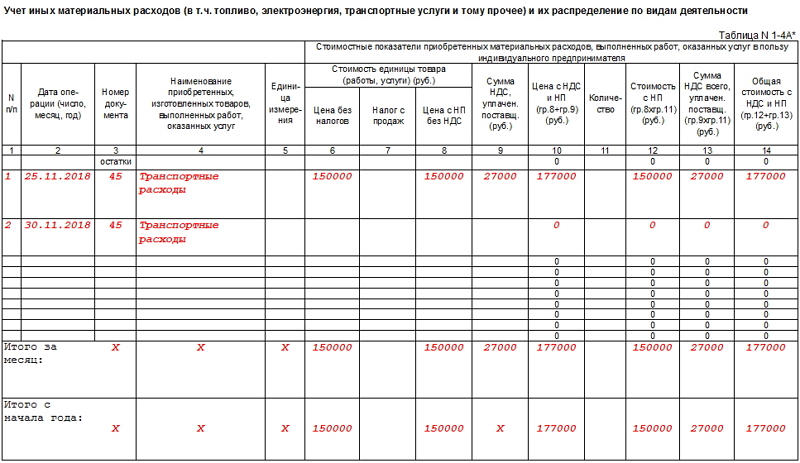

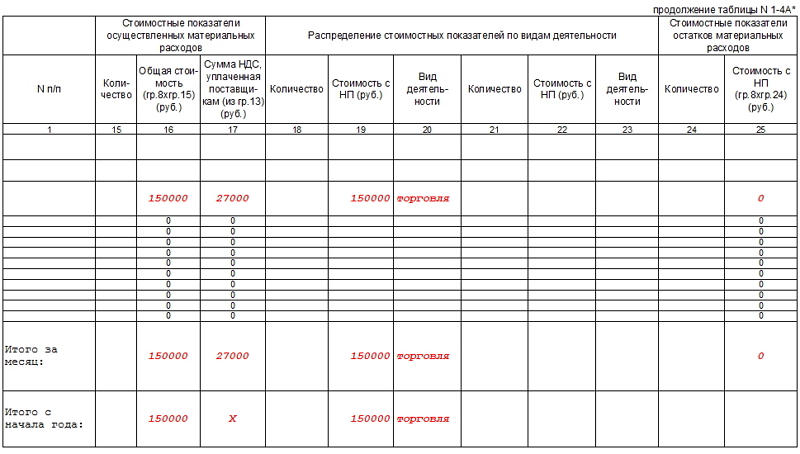

Блок 1-4 содержит иные материальные расходы, т.е. энергию, воду, топливо и т.п. которые были истрачены в процессе деятельности ИП.

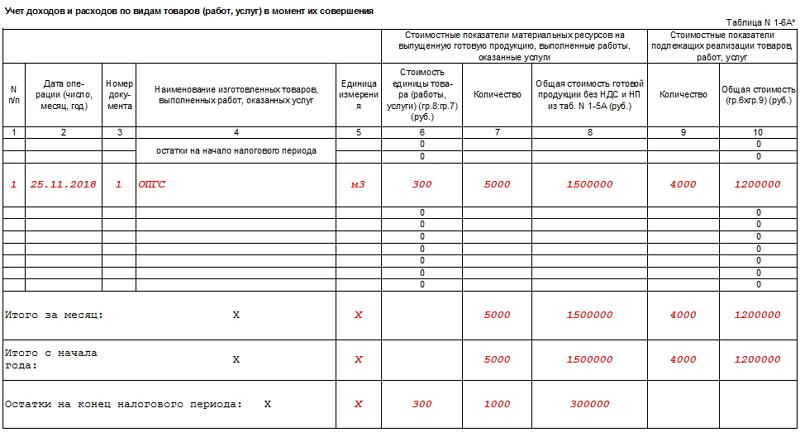

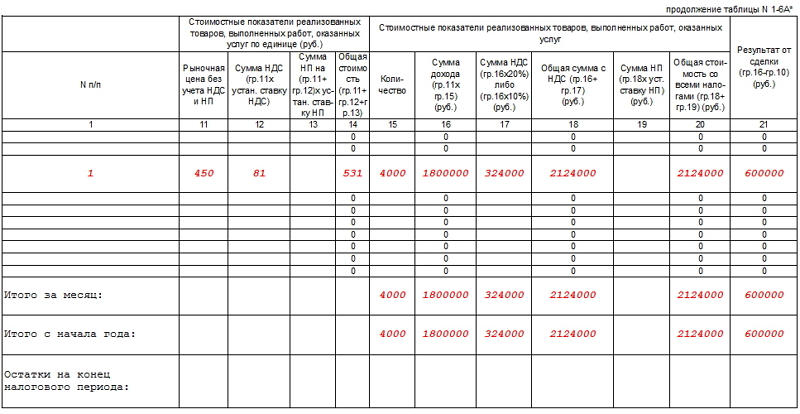

Блок 1-5 указывает на цену готовой продукции, которую выпустил ИП за период отчета, а также приводит стоимость выполненных за это время работ и оказанных услуг.

Блоки 1-6 и 1-7 показывают итог производства и продажи изготовленной продукции в момент совершения и по результатам месячного периода.

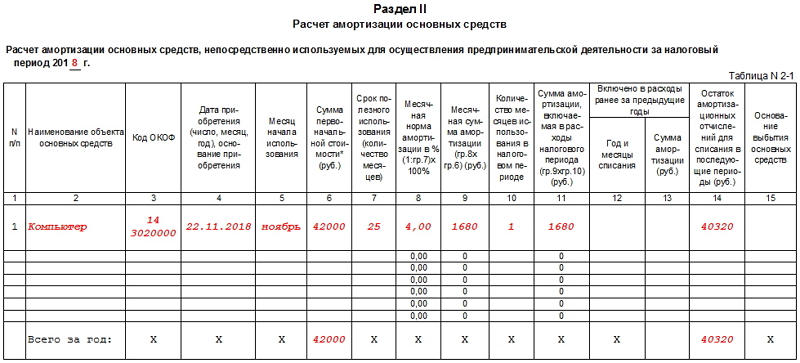

Заполнение раздела 2 КУДиР

Второй раздел КУДиР касается амортизации основных средств, МБП и нематериальных активов.

Амортизация может быть рассчитана только по отношению к имуществу предпринимателя, которое куплено за денежные средства и применяется для осуществления его работы. К нематериальный активам относятся все виды интеллектуальной собственности (товарные знаки, электронные программы, базы данных и т.п.), которые ИП использует в своей деятельности. Правила расчета амортизации даны в таблицах 3-1, 3-2, 3, 4-1, 4-2.

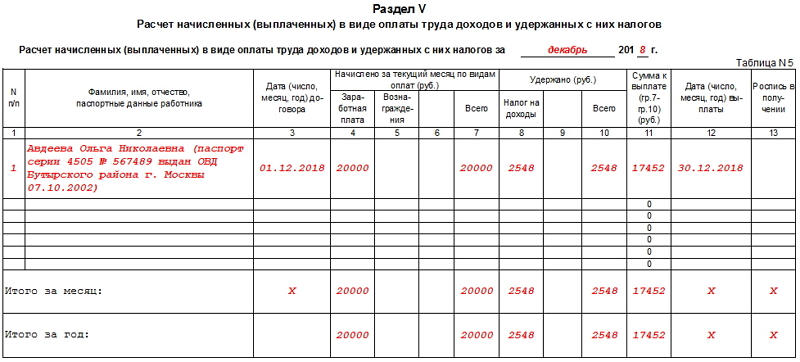

Заполнение раздела 5 КУДиР

В пятом разделе книги дается расчет оплаты труда и налогов. Приведенная здесь таблица является, по сути, расчетно-платежной ведомостью и формируется по каждому месяцу в отдельности. Она содержит в себе

- высчитанный налог на доходы,

- различные прочие удержания,

- дату выдачи денежных средств

- и подпись работника в их получении.

В таблицу вписываются все виды выплат, в том числе собственно заработная плата, материальные поощрительные выплаты, цена товаров, выданных в натуральной величине и т.д.

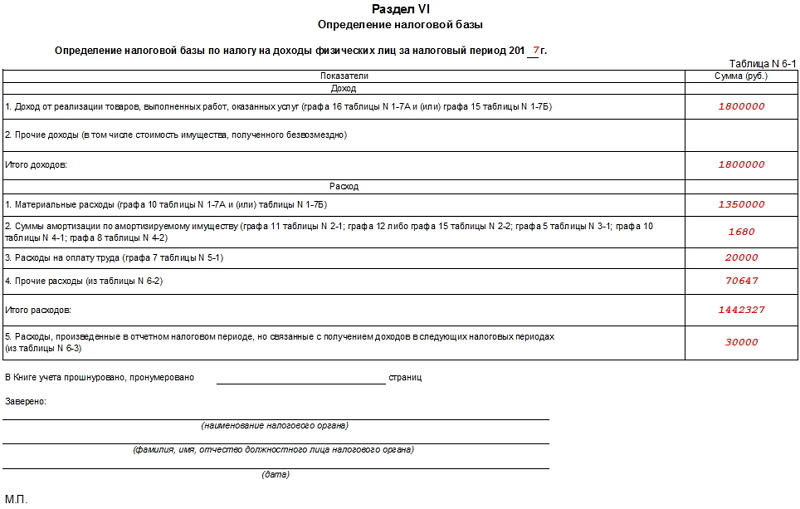

Заполнение раздела 6 КУДиР

Шестой раздел КУДиР позволяет определить налоговую базу. Формируется она по истечении года (по календарю) и является основой для заполнения бланка 3-НДФЛ.

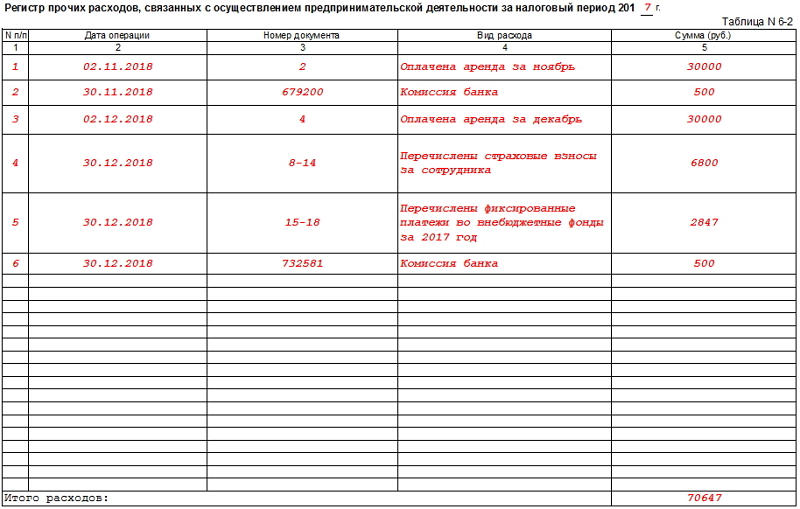

В блок 6-1 вносятся доходы от реализации, указанные в таблице 1-7 и иные. В качестве расходов даются данные из блоков 1-7, 2-1, 2-2, 3-1, 4-1, 4-2, 5-1, 6-2.

К блоку 6-2 относятся все расходы ИП, не показанные в других блоках, в том числе расходы на пожарную безопасность и охранные системы, командировочные, плату за консультационные, информационные и юр. услуги, интернет, телефон, затраты на хозяйственные и ремонтные нужды и т.п.

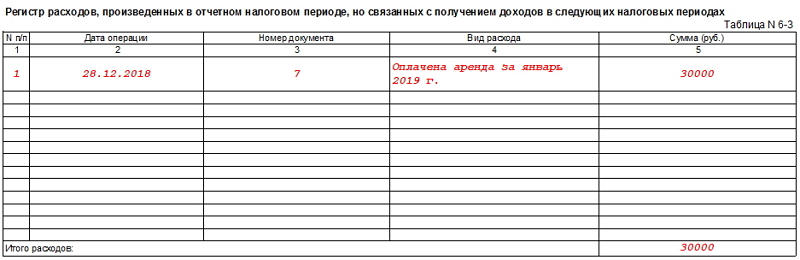

В последний блок КУДиР (6-3) вносятся расходы, сделанные в текущем периоде отчета, но доходы по которым будут учитываться в предстоящем периоде. К ним относятся расходы сезонного свойства, арендные платежи и т.д.

Пустая КУДиР

Если за конкретный отчетный период у ИП не было никаких движений средств, это не значит, что он не должен обращать внимании на КУДиР. Такая ситуация обязывает его сдать вместе с другими отчетами в налоговую «нулевую» Книгу. Это значит, что оформлять ее нужно по обычным требованиям, просто в графы, отображающие фактическое движение средств, проставить нули.

Новая Книга доходы и расходы ИП, заполнение

КУДиР на УСН 2022 Книга Учета Доходов и Расходов как заполнять

1. Утвердить форму Книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, согласно приложению № 1 к настоящему приказу.

2. Утвердить Порядок заполнения Книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, согласно приложению № 2 к настоящему приказу.

3. Утвердить форму Книги учета доходов индивидуальных предпринимателей, применяющих патентную систему налогообложения, согласно приложению № 3 к настоящему приказу.

4. Утвердить Порядок заполнения Книги учета доходов индивидуальных предпринимателей, применяющих патентную систему налогообложения, согласно приложению № 4 к настоящему приказу.

5. Признать утратившим силу приказ Министерства финансов РФ от 31 декабря 2008 г. № 154н «Об утверждении форм Книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, Книги учета доходов индивидуальных предпринимателей, применяющих упрощенную систему налогообложения на основе патента, и Порядков их заполнения» (зарегистрирован в Министерстве юстиции РФ 10 февраля 2009 г., регистрационный номер 13290; Российская газета от 4 марта 2009 г. № 36).

6. Установить, что настоящий приказ вступает в силу по истечении одного месяца со дня его официального опубликования.

Образец скреплено печатью для КУДиР

Как оформить «Прошито и пронумеровано»? Она должна включать информацию о количестве прошитых и пронумерованных листов (цифрами и прописью), должность, Ф.И.О., подпись.

Срок заверения КУДиР 2022

Про заверение КУДиР 2022 ничего не сказано.

1.4. Книга учета доходов и расходов может вестись как на бумажных носителях, так и в электронном виде. При ведении Книги учета доходов и расходов в электронном виде налогоплательщики обязаны по окончании отчетного (налогового) периода вывести ее на бумажные носители . На каждый очередной налоговый период открывается новая Книга учета доходов и расходов.

1.5. Книга учета доходов и расходов должна быть прошнурована и пронумерована. На последней странице пронумерованной и прошнурованной налогоплательщиком Книги учета доходов и расходов указывается количество содержащихся в ней страниц, которое подтверждается подписью руководителя организации (индивидуального предпринимателя) и скрепляется печатью организации (индивидуального предпринимателя) (при наличии печати). На последней странице пронумерованной и прошнурованной налогоплательщиком Книги учета доходов и расходов, которая велась в электронном виде и выведена по окончании налогового периода на бумажные носители, указывается количество содержащихся в ней страниц, которое подтверждается подписью руководителя организации (индивидуального предпринимателя) и скрепляется печатью организации (индивидуального предпринимателя) (при наличии печати).

Новые формы КУДиР 2022 и порядок их заполнения практически не отличаются от предыдущих. Концептуальным изменением стало упразднение процедуры заверения налогоплательщиками Книг в налоговом органе.

Книга учета доходов и расходов организаций и ИП, применяющих УСН, дополнена разделом IV , в котором налогоплательщики, выбравшие в качестве объекта налогообложения «доходы», отражают страховые взносы , выплаченные работникам пособия по временной нетрудоспособности и платежи (взносы) по договорам добровольного личного страхования, уменьшающие сумму налога, уплачиваемого в связи с применением УСН.

Как отражать в книге учета доходов и расходов при упрощенке расходы на приобретение ОС и НМА

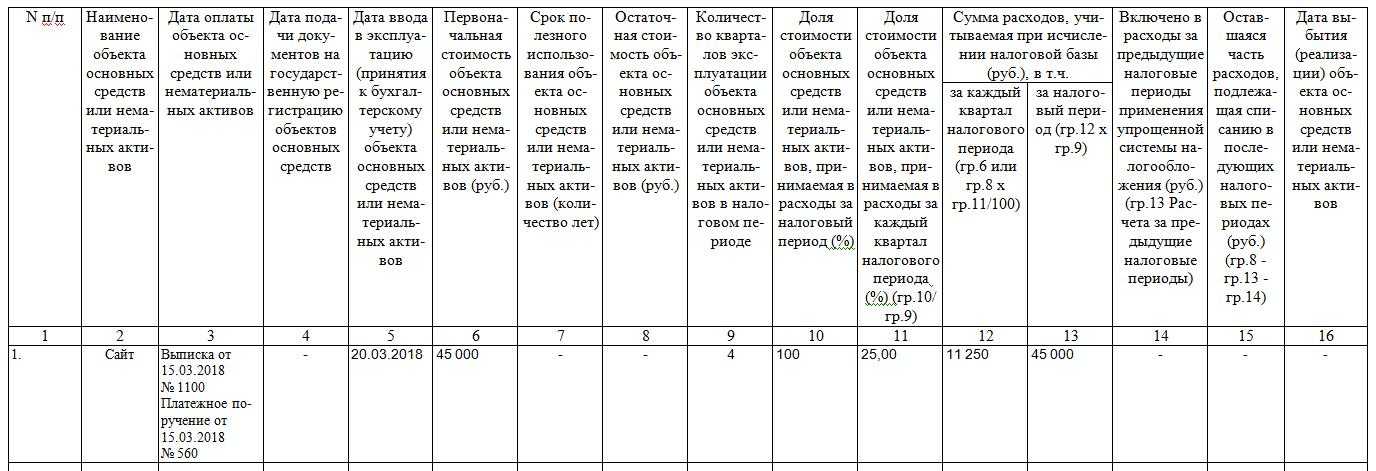

Расходы на приобретение (создание) основных средств и нематериальных активов отразите в разделе II книги учета доходов и расходов. Данный раздел представляет собой таблицу, которая состоит из 16 граф.

Картинка кликабельна

В графе 1 отразите порядковый номер операции.

В графе 2 укажите наименование объекта основных средств или нематериальных активов. Наименование укажите так же, как и в документах на соответствующий объект (например, в техническом паспорте, инвентарной карточке).

В графе 3 проставьте число, месяц и год оплаты объекта основных средств или нематериальных активов. Данную графу заполните на основании первичных документов: платежных поручений или квитанций к приходным кассовым ордерам.

Графу 4 заполните только в случае, если основное средство подлежит госрегистрации. Укажите дату подачи документов на госрегистрацию.

В графе 5 укажите число, месяц и год ввода в эксплуатацию основного средства или нематериального актива.

В графе 6 отразите первоначальную стоимость основного средства, которое было приобретено или изготовлено в период применения упрощенки. При этом первоначальную стоимость нематериальных активов, которые были изготовлены в период применения упрощенки, отразите в том отчетном (налоговом) периоде, в котором произошло последним по времени одно из следующих событий:

- принятие объекта на бухучет;

- оплата (завершение оплаты) расходов на приобретение объекта нематериальных активов.

В графе 7 укажите cрок полезного использования основных средств или нематериальных активов. Если объекты были приобретены (изготовлены) и введены в эксплуатацию в период применения упрощенки, то данную графу не заполняйте.

В графе 8 отразите остаточную стоимость основных средств и нематериальных активов до перехода на упрощенку.

В графе 9 укажите количество кварталов, в течение которых объект эксплуатируется в данном налоговом периоде.

В графе 10 отразите долю стоимости объекта основных средств или нематериальных активов, которая принимается в расходы в налоговом периоде.

В графе 11 укажите долю стоимости объекта, которая принимается в расходы в каждом квартале отчетного (налогового) периода. Определить ее можно, если разделить данные графы 10 на данные графы 9. Значение этого показателя округлите до второго знака после запятой.

В графе 12 отразите сумму расходов, которая учитывается при расчете налоговой базы по налогу за каждый квартал налогового периода. Если основное средство или нематериальный актив были приобретены или изготовлены в период применения упрощенки, то такую сумму можно найти, перемножив значения граф 6 и 11 и разделив на 100.

Если же объекты организация приобрела до перехода на упрощенку, то величину для графы 12 определите, перемножив показатели граф 8 и 11 и разделив на 100.

В графе 13 отразите сумму расходов, которая учитывается при расчете налоговой базы по налогу за весь налоговый период. Для этого нужно умножить показатель графы 12 на показатель графы 9.

В графе 14 укажите сумму расходов, которую учли за предыдущие налоговые периоды. Посмотреть ее можно в графе 13 расчета за предшествующий год. Если объекты были приобретены (изготовлены) и введены в эксплуатацию в период применения упрощенки, то данную графу не заполняйте.

В графе 15 отразите часть расходов, которые подлежат списанию в последующих налоговых периодах. Определить ее можно, если вычесть из показателя графы 8 показатели граф 13 и 14. Если объекты были приобретены (изготовлены) и введены в эксплуатацию в период применения упрощенки, то данную графу не заполняйте.

В графе 16 укажите число, месяц и год выбытия (реализации) объекта основных средств или нематериальных активов.

Итоговую строку в данном разделе заполните только по графам 6, 8, 12–15.

О том, как заполнять раздел II, сказано в разделе III Порядка, утвержденного приказом Минфина России от 22 октября 2012 № 135н.

Плательщики УСН с объектом «Доходы» отражают страховые взносы в IV разделе книги учета

Плательщики УСН — доходы уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный) период, на сумму страховых взносов, выплаченных работникам пособий по временной нетрудоспособности и платежей (взносов) по договорам добровольного личного страхования. И согласно статье 346.24 НК налогоплательщики обязаны вести учет доходов и расходов для целей исчисления налоговой базы по налогу в Книге учета.

В разделе IV Книги учета доходов и расходов содержатся сведения о суммах уплаченных страховых взносов, выплаченных работникам пособий по временной нетрудоспособности и платежей (взносов) по договорам добровольного личного страхования. Для определения правильности уменьшения организацией на УСН суммы налога необходимы сведения о суммах уплаченных страховых взносов, выплаченных работникам пособий по временной нетрудоспособности и платежей (взносов) по договорам добровольного личного страхования, содержащиеся в разделе IV Книги учета доходов и расходов.

Автор: Александр Трудоношин, налоговый консультант, специалист по информационным технологиям, директор ООО «ЦЭАиЭ». Команда портала