КБК для УСН в 2021 году

КБК — это код бюджетной классификации. В платёжках на налоги для него предусмотрено поле 104.

Разбираемся, какие коды актуальны для УСН в 2021 году и что будет, если по ошибке указать другой КБК.

Для чего нужны КБК

В КБК зашифрована информация о налоге и весь путь через дебри Федерального казначейства до получателя платежа.

Кроме того, коды помогают упорядочить поступления в бюджет и сформировать статьи дохода.

Минфин утвердил КБК в приказе № 207Н.

Из чего состоит КБК

В КБК 20 цифр, они делятся на несколько блоков. Посмотрим на примере КБК для уплаты налога УСН «Доходы» — 182 1 05 01011 01 1000 110.

Первые три цифры показывают, кто будет администрировать платёж. Все налоговые платёжки начинаются на «182».

Следующие три цифры говорят о том, какой именно налог оплачиваете. «105» — налог на совокупных доход, за этой формулировкой скрываются УСН и ЕСХН.

Дальше идёт детализация по виду налога, получателю и другая необходимая бюджету информация.

| 182 | 1 05 | 01011 | 01 | 1000 | 110 |

|---|---|---|---|---|---|

| ФНС | Налог на совокупный доход | «УСН Доходы» | Федеральный бюджет | Налоги и сборы | Налоговый доход |

Что будет, если ошибиться в КБК

Ошибка в коде приведёт к тому, что деньги окажутся на счетах Федерального казначейства в невыясненных платежах. Чтобы направить деньги на нужный КБК, придётся уточнить платёж.

Как уточнить платёж

Напишите заявление в налоговую. Приложите к нему скан платёжки с отметкой банка или выписку с расчётного счёта. Платёж уточнят на день фактической оплаты, а пени пересчитают.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Актуальные КБК для налога УСН

Эти КБК указывают в платёжках за 2019-2021 годы. ИП и организации платят по одним и тем же реквизитам.

УСН «Доходы»

| Налог | 182 1 05 01011 01 1000 110 |

|---|---|

| Пени | 182 1 05 01011 01 2100 110 |

| Штрaф | 182 1 05 01011 01 3000 110 |

УСН «Доходы минус расходы»

| Налог | 182 1 05 01021 01 1000 110 |

|---|---|

| Пени | 182 1 05 01021 01 2100 110 |

| Штраф | 182 1 05 01021 01 3000 110 |

С 2017 года КБК минимального налога такой же, как для УСН «Доходы минус расходы».

КБК в Эльбе

В сервисе коды обновляются автоматически. Вам не нужно указывать их вручную.

Что ещё почитать по теме:

Статья актуальна на 04.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

КБК для оплаты НДФЛ и пеней

КБК по НДФЛ — 182 1 01 02010 01 1000 110. Этот идентификатор указывают в платежном поручении при оплате налога на доходы физических лиц. С 01.01.2021 добавлены новые коды.

Новые КБС с 01.01.2021

В связи с введением с 01.01.2021 повышенной ставки НДФЛ Минфин Приказом от 12.10.2020 №236н внес изменения в коды бюджетной классификации (КБК) на 2021 год. Новые коды вступят в силу одновременно с поправками в главу 23 Налогового кодекса РФ о введении прогрессивной ставки. Для перечисления в бюджет налога в следующем году следует, в том числе, применять такие КБК по НДФЛ за работников в 2021 году:

- 182 1 01 02080 01 1000 110 — по НДФЛ, превышающему сумму 650 000 рублей и относящемуся к части базы сверх 5 млн рублей;

- 182 1 01 02090 01 1000 110 — по НДФЛ с прибыли КИК, которую получили налогоплательщики, перешедшие на особый порядок уплаты НДФЛ на основании подачи уведомления в ИФНС;

- 182 1 01 02070 01 1000 110 — по НДФЛ с процента (купона, дисконта) по обращающимся облигациям российских организаций, которые номинированы в рублях и эмитированы после 01.01.2017.

Дополнительно введены новые коды по муниципальным округам.

Эксперты КонсультантПлюс разобрали, какие коды указывать в платежках по налогам и сборам. Используйте эти инструкции бесплатно.

Сроки перечисления

По общему правилу, налог на доходы физических лиц оплачивается не позже дня, следующего за датой перечисления заработной платы сотрудникам. К примеру, зарплату за март 2021 года бухгалтер закрыл 31.03.2021. Денежные средства выплачены сотрудникам 05.04.2021, а значит, НДФЛ удерживают 05.04.2021 и перечисляют в бюджет до 06.04.2021.

В том случае, когда речь идет о начислении отпускных или разного рода пособий (по временной нетрудоспособности, по уходу за заболевшим ребенком), действуют иные правила. Налог надлежит перечислить в бюджетную систему РФ в срок до конца (последнего дня) месяца, в котором производилось начисление и выплата по отпуску или больничному, указав КБК по налогу на доходы физических лиц в 2021 году в платежном поручении. То есть если работник уходит в отпуск с 22.03.2021, отпускные ему перечислили вместе с авансовой выплатой 15.03.2021. Соответственно, подоходный налог удержан 15.03 и перечислен до 31.03.2021.

Обращаем ваше внимание, что для расчета подоходного сбора можно использовать специальный онлайн-калькулятор.

Таблица КБК по налогу на доходы физлиц

Подоходный налог платят работодатели, выступающие налоговыми агентами. Несмотря на то, что НДФЛ в размере 13% (15% при превышении дохода в 5 млн рублей) должны уплачивать сотрудники, обязанность по перечислению платежа лежит на организации, в которой трудится тот или иной гражданин. Подоходный налог надлежит уплачивать и индивидуальным предпринимателям, находящимся на ОСНО.

При перечислении платежа по НДФЛ в платежке в обязательном порядке указывается код бюджетной классификации. Двадцатизначный идентификатор необходим для корректного распределения доходов бюджета. Коды бюджетной классификации, использующиеся при оплате подоходного налога, были утверждены в Приказе Минфина РФ №150н от 16.12.2014, и к настоящему моменту не поменялись.

Идентификатор для оплаты налога для физических лиц в 2021 году:

Собрали в таблицу КБК по пеням и штрафам по НДФЛ на 2021 год:

| Вид | Расшифровка кодов |

|---|---|

| Пени | 182 1 01 02010 01 2100 110 |

| КБК по штрафу за НДФЛ для юридических лиц в 2021 году | 182 1 01 02010 01 3000 110 |

| Проценты | 182 1 01 02010 01 2200 110 |

Порядок перечисления

При оплате НДФЛ налогоплательщик обязан следовать определенным правилам.

В первую очередь запрещено нарушать установленные сроки оплаты. Подоходный налог перечисляют в ИФНС не позднее дня, следующего за уплатой дохода сотруднику (по общему правилу), или не позже последнего дня месяца, в котором служащему были начислены и оплачены отпускные или выплаты пособий.

Также бухгалтерам надлежит каждый квартал составлять отчет по форме 6-НДФЛ и предоставлять его в территориальную ИФНС. В этом отчете отражаются все начисления по каждому сотруднику организации.

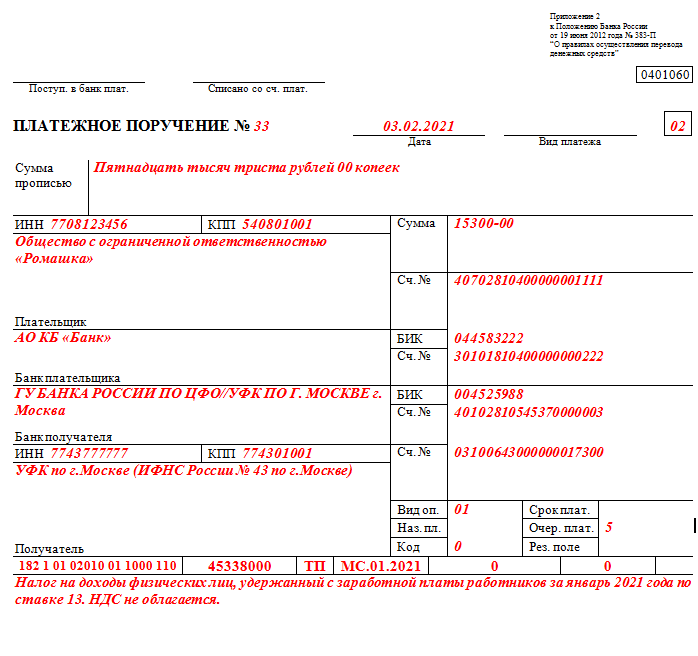

Как заполнить платежное поручение

Разберем, как правильно заполнить платежное поручение на перечисление подоходного налога. Платежные поручения на уплату сборов и страховых взносов составляются в соответствии с правилами, утвержденными приложением №2 к Приказу Минфина РФ №107н от 12.11.2013. Чтобы платежка была сформирована корректно, необходимо обратить внимание на следующие аспекты:

- в поле 101 «Статус плательщика» укажите значение 02 — налоговый агент;

- в поле 104 — код (к примеру, КБК для возврата налога НДФЛ в 2021 году для физических лиц (такой же, как при перечислении подоходного налога) или код пени, штрафа, процентов);

- в ячейку 105 вносится ОКТМО (правильное значение для конкретного учреждения есть на официальном сайте ФНС);

- в поле 107 отмечается налоговый период, за который производится оплата;

- основание платежа, определяющее его назначение, вносится в поле 106.

Также в обязательном порядке прописываются реквизиты сторон — ИНН, КПП плательщика (поля 60, 102) и ИНН, КПП получателя (ячейки 61, 103).

Подробнее с правилами заполнения платежного поручения вы можете ознакомиться в этом материале.

Что делать, если в КБК допущена ошибка

Бывают ситуации, когда при составлении платежек в поле «Код бюджетной классификации» допущена механическая ошибка. Это не критическая ситуация, но обнаружение неточности требует от специалиста оперативных действий.

Бухгалтер оформляет письмо в ИФНС по месту регистрации, то есть в инспекцию, в которую направлялся платеж. В письме необходимо указать, что в платежном поручении (прописать его реквизиты) указан ошибочный КБК, и налогоплательщик просит уточнить корректный код бюджетной классификации (Письмо Минфина №03-02-07/1/2145 от 19.01.2017).

При этом отправлять новую выплату нет необходимости. После получения заявления об уточнении кода инспекция сама переведет поступившие денежные средства на правильные реквизиты. Даже если ИФНС уже начислила пени в связи с нарушением сроков оплаты, после уточнения надлежащего КБК вовремя перечисленного подоходного сбора пени и проценты по нему будут аннулированы.

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

КБК по налогам и взносам с зарплаты в 2021 году

Правильное указание КБК в платежных документах – залог успешного исполнения обязательств перед бюджетом и отсутствия вопросов со стороны контролеров. Налоги и взносы с зарплаты – самые регулярные отчисления плательщиков. В статье приведем актуальные КБК для их уплаты в 2021 году.

КБК 2021 по страховым взносам

В 2021 году взносы с выплат в пользу работников уплачиваются по КБК, которые действовали в 2020 году:

| Вид страховых взносов | КБК | ||

| взносы | пени | штрафы | |

| На ОПС (основной тариф) | 182 1 02 02010 06 1010 160 | 182 1 02 02010 06 2110 160 | 182 1 02 02010 06 3010 160 |

| На ОСС на случай ВНиМ | 182 1 02 02090 07 1010 160 | 182 1 02 02090 07 2110 160 | 182 1 02 02090 07 3010 160 |

| На ОМС | 182 1 02 02101 08 1013 160 | 182 1 02 02101 08 2013 160 | 182 1 02 02101 08 3013 160 |

| На ОСС (травматизм, профзаболевания) | 393 1 02 02050 07 1000 160 | 393 1 02 02050 07 2100 160 | 393 1 02 02050 07 3000 160 |

О новых реквизитах для уплаты налогов и взносов вы узнаете в материале.

КБК 2021 по НДФЛ

В отношении подоходного налога с 01.01.2021 произошли некоторые изменения:

- введена прогрессивная шкала налогообложения: доходы свыше 5 млн руб. облагаются по ставке 15% (Федеральный закон от 23.11.2020 № 372-ФЗ);

- физлица вправе перейти на уплату фиксированного налога с прибыли КИК (контролируемых иностранных компаний) согласно Федеральному закону от 09.11.2020 № 368-ФЗ.

Подробнее об изменениях НДФЛ с 2021 года читайте статью.

С учетом всех изменений, введенных Приказом Минфина от 12.10.2020 № 236н, таблица КБК 2021 года для НДФЛ выглядит так:

КБК 2021 по доптарифам в ПФР

Профессии с вредными и опасными условиями труда дают право на досрочную или повышенную пенсию. Перечни таких профессий введены Постановлением Кабмина СССР от 26.01.1991 № 10:

- работы с особо опасными и тяжелыми условиями труда относятся к списку 1;

- работы с менее опасными и тяжелыми условиями составляют список 2;

- по профессиям, относящимся одновременно к обоим спискам, степень вредного влияния на работника определяется по результатам СОУТ.

КБК взносов по доптарифам в связи с опасными и тяжелыми условиями труда в 2021 году не изменились:

| Вид взноса | КБК | ||

| взносы | пени | штрафы | |

| По доптарифам вне зависимости от результатов СОУТ (список 1) | 182 1 02 02131 06 1010 160 | 182 1 02 02131 06 2110 160 | 182 1 02 02131 06 3010 160 |

| По доптарифам вне зависимости от результатов СОУТ (список 2) | 182 1 02 02132 06 1010 160 | 182 1 02 02132 06 2110 160 | 182 1 02 02132 06 3010 160 |

| По доптарифам согласно результатам СОУТ (список 1) | 182 1 02 02131 06 1020 160 | 182 1 02 02131 06 2100 160 | 182 1 02 02131 06 3000 160 |

| По доптарифам согласно результатам СОУТ (список 2) | 182 1 02 02132 06 1020 160 | 182 1 02 02132 06 2100 160 | 182 1 02 02132 06 3000 160 |

О правилах проведения СОУТ читайте здесь.

КБК 2021 для самозанятых

Физлица, в т. ч. ИП, перешедшие на уплату НПД, в 2021 году используют для уплаты налога такие КБК:

- 182 1 05 06000 01 1000 110 — сам НПД;

- 182 1 05 06000 01 2100 110 — пени;

- 182 1 05 06000 01 4000 110 — штраф.

О том, как рассчитать и уплатить НПД, мы рассказали в материале.

Что делать, если допущена ошибка в КБК

Ошибка в КБК приведет к тому, что платеж окажется невыясненным. С 01.01.2019 налоговые инспекторы вправе уточнять такие платежи самостоятельно. Если ИФНС с задачей не справится, она направит плательщику запрос на уточнение реквизитов перечисления.

Организации и ИП вправе опередить инспекцию и, обнаружив неверный КБК, направить ей заявление об уточнении платежа в произвольной форме с указанием:

- вида платежа и периода, за который он был перечислен;

- ошибочного КБК и нового, исправленного.

К заявлению прилагается копия документа, по которому средства были перечислены.

КБК для уплаты НДФЛ

Больше материалов по теме «Коды бюджетной классификации (КБК) на 2021 год» вы можете получить в системе КонсультантПлюс .

КБК для уплаты НДФЛ за сотрудников

| НАЛОГ | КБК |

|---|---|

| НДФЛ с доходов, источником которых является налоговый агент (НДФЛ за сотрудников ИП, ООО и АО) | 182 1 01 02010 01 1000 110 |

КБК для уплаты пени по НДФЛ за сотрудников

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по НДФЛ с доходов, источником которых является налоговый агент (НДФЛ за сотрудников ИП, ООО и АО) | пени | 182 1 01 02010 01 2100 110 |

| проценты | 182 1 01 02010 01 2200 110 | |

| штрафы | 182 1 01 02010 01 3000 110 | |

КБК для уплаты НДФЛ для ИП

| НАЛОГ | КБК |

|---|---|

| НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: ИП; частных адвокатов; нотариусов; других лиц, занимающихся частной практикой (НДФЛ для ИП за себя) | 182 1 01 02020 01 1000 110 |

КБК для уплаты пени по НДФЛ для ИП

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: ИП; частных адвокатов; нотариусов; других лиц, занимающихся частной практикой (НДФЛ для ИП за себя) | пени | 182 1 01 02020 01 2100 110 |

| проценты | 182 1 01 02020 01 2200 110 | |

| штрафы | 182 1 01 02020 01 3000 110 | |

Для физических лиц

КБК для уплаты НДФЛ для физических лиц

| НАЛОГ | КБК |

|---|---|

| НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 НК РФ (НДФЛ для физических лиц, которые самостоятельно должны уплатить налог со своих доходов) | 182 1 01 02030 01 1000 110 |

КБК для уплаты пени по НДФЛ для физических лиц

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 НК РФ (НДФЛ для физических лиц, которые самостоятельно должны уплатить налог со своих доходов) | пени | 182 1 01 02030 01 2100 110 |

| проценты | 182 1 01 02030 01 2200 110 | |

| штрафы | 182 1 01 02030 01 3000 110 | |

С дивидендов и работающих по патенту

КБК для уплаты НДФЛ c дивидендов

| НАЛОГ | КБК |

|---|---|

| НДФЛ с дивидендов, получатель дивидендов — налоговый агент | 182 1 01 02010 01 1000 110 |

| НДФЛ с дивидендов, получатель дивидендов — физлицо | 182 1 01 02030 01 1000 110 |

КБК для уплаты НДФЛ для работающих у граждан на основании патента

| НАИМЕНОВАНИЕ | ВИД ПЛАТЕЖА | КБК |

|---|---|---|

| НДФЛ с доходов (в виде фиксированных авансовых платежей), полученных нерезидентами, работающих у граждан на основании патента | налог | 182 1 01 02040 01 1000 110 |

| пени | 182 1 01 02040 01 2100 110 | |

| проценты | 182 1 01 02040 01 2200 110 | |

| штрафы | 182 1 01 02040 01 3000 110 |

Некоторые уточнения по КБК для подоходного налога

НДФЛ считают, вычитая из суммы доходов физлиц документально подтвержденные расходы и беря определенный процент от этой величины (налоговую ставку). Отдельно начисляют НДФЛ резидентам и нерезидентам РФ, но это не касается наемных работников. Некоторые доходы, указанные в законодательном акте, не подлежат налогообложению (например, наследство, продажа недвижимости старше 3 лет, подарки от близких родственников и т.д.) Декларация доходов дает физлицам право на определенные налоговые вычеты.

В ситуации, когда доход является заработной платой, налог с нее государство берет не с работника после начисления, а с налогового агента – работодателя, который выдаст сотруднику зарплату с уже отчисленными в бюджет налогами.

НДФЛ с доходов сотрудника

Платится налоговым агентом ежемесячно в день зарплаты, максимум на следующий день. В случае оплаты больничных и пособий по отпускам, налог перечисляется налоговым агентом не позднее окончания месяца их выплаты. Не имеет значения, кто является налоговым агентом – юридическое или физическое лицо, ООО или ИП.

Отпускные выплаты также облагаются НДФЛ, ведь это та же заработная плата, только за период отдыха. Налог должен быть уплачен до истечения месяца, в котором сотрудник получил свои отпускные.

ОБРАТИТЕ ВНИМАНИЕ! НДФЛ с аванса не взимается. Работодателю запрещено выплачивать НДФЛ из собственных средств.

Как рассчитывается НДФЛ

Все налоги вычисляются по формуле: налоговая база, умноженная на налоговую ставку. Отличия состоят в том, что принимается за базу, и какая установлена процентная ставка.

Для НДФЛ имеет значение, является ли наемный работник резидентом РФ или нет. Если в течение года он пробыл в стране более 182 дней, то НДФЛ будет начисляться по резидентской ставке – 13%. Нерезиденты должны платить по ставке почти втрое выше – для них предусмотрен показатель в 30%.

Актуальные КБК

КБК для налога, перечисляемого налоговым агентом – 182 1 01 02010 01 1000 110.

Если произошла просрочка, придутся выплатить пени по КБК 182 1 01 02010 01 2100 110.

Назначенный штраф нужно погасить по КБК 182 1 01 02010 01 3000 110.

Проценты по этому виду НДФЛ платятся по КБК 182 1 01 02010 01 2200 110.

НДФЛ на дивиденды

Если физическое лицо получает прибыль от участия в организациях, с нее надо заплатить налог, который удержит налоговый агент (организация). Физлицо перечислит НДФЛ самостоятельно, если, являясь резидентом РФ, получает дивиденды из-за рубежа.

КБК при отчислении налоговым агентом будет таким же, как и для зарплатного НДФЛ: 182 1 01 02010 01 1000 110.

Физлицо должно использовать для этой цели КБК 182 1 01 02030 01 1000 110.

Как заполнить платёжное поручение по НДФЛ в 2021 году

С 1 января 2021 года изменились правила обложения доходов НДФЛ: введена прогрессивная шкала налогообложения, изменились реквизиты платёжного поручения по НДФЛ. Расскажем, как рассчитывать и уплачивать в бюджет налог на доходы физлиц с учётом всех изменений.

Новая ставка по НДФЛ

С 1 января 2021 года введена новая налоговая ставка по НДФЛ. Теперь доходы, превышающие 5 млн. рублей, облагаются НДФЛ по ставке 15 %.

Изменение коснулось таких доходов, как заработная плата, дивиденды, купонные доходы по облигациям и доходы из-за рубежа, от ценных бумаг, в том числе от их продажи, от предпринимательской деятельности и др. Исключение составляют доходы от продажи имущества — если продать квартиру более чем за 5 млн рублей, ставка НДФЛ всё равно останется 13%. В налоговую базу также не включаются страховые и пенсионные выплаты.

Не изменился и порядок обложения доходов, с которых удерживает НДФЛ налоговый агент. Если размер налоговой базы больше 5 млн. рублей, то ставка 15 % применяется только к части дохода, превышающей эту сумму.

Бывает так, что физическое лицо получает доход от нескольких работодателей, и размер каждой из выплат не превышает 5 млн рублей, а в сумме — превышает. В таком случае в конце года налоговая самостоятельно посчитает НДФЛ с общей суммы и направит уведомление налогоплательщику.

Граждане, которые сами декларируют доход, при расчёте налога не учитывают доходы, полученные от налоговых агентов. ФНС самостоятельно рассчитает общую сумму дохода и пришлёт налоговое уведомление.

Также изменилось обложение НДФЛ процентов по вкладам в банках. Теперь они облагаются налогом по ставке 13 % с суммы, превышающей необлагаемый минимум. Он рассчитывается путём умножения 1 млн. рублей на ключевую ставку Банка России на первое число налогового периода. При этом сам вклад и его возврат налогом не облагаются. Также не входят в налоговую базу проценты по всем рублёвым счетам, у которых ставка не превышает 1 % годовых и по счетам эскроу.

Новые правила налогообложения процентов по вкладам действуют с 1 января 2021 года, но первый раз заплатить налог с их учётом нужно только в 2022 году.

Новые реквизиты платёжных поручений

Кроме правил налогообложения, изменились и правила заполнения платёжного поручения по налогам и взносам.

В платёжке по НДФЛ появился новый КБК — для повышенной налоговой ставки. Если доход одних сотрудников превышает 5 млн рублей, а других — нет, придётся заполнять два платёжных документа с разными КБК.

Доход физлица не превышает 5 млн рублей

Доход физлица превышает 5 млн рублей

КБК 182 1 01 02010 01 1000 110

КБК 182 1 01 02080 01 1000 110

Изменения в платёжке коснулись блока «Сведения о банке получателя» :

- новый БИК банка получателя средств;

- наименование банка получателя средств;

- номер счета банка получателя средств (номер банковского счета, входящего в состав ЕКС);

- номер счета получателя (номер казначейского счета);

- номер действующего банковского счета территориального органа Казначейства в подразделениях ЦБ РФ на балансовом счете № 40101.

До 30 апреля 2021 года действует переходный период — в это время банки будут принимать и исполнять платёжные поручения со старыми и с новыми реквизитами. С 1 мая платёжку со старыми реквизитами уже не примут.

Новые реквизиты Федерального казначейства действуют для всех платёжных поручений по налогам и взносам.

Новые правила заполнения платёжного поручения

Заполняйте платёжку по НДФЛ с учётом следующих правил.

- Статус плательщика заполняйте в зависимости от того, кем является плательщик: ИП в поле 101 должен вписать код 09 (при оплате НДФЛ за себя), а налоговый агент (ИП или организация) — код 02.

- Поле 104 заполняйте с учетом изменений классификатора КБК на 2021 год. Для уплаты НДФЛ с зарплаты и вознаграждений по договорам ГПХ укажите код 182 1 01 02010 01 1000 110. А налог с дохода свыше 5 млн рублей считайте по ставке 15% и платите по новому КБК — 182 1 01 02080 01 1000 110.

- В поле 105 впишите код ОКТМО в соответствии с действующим общероссийским классификатором.

- В поле 106 отразите код «ТП», если платите НДФЛ в текущем расчётном периоде. Например, если в феврале перечисляете налог с январской зарплаты. Для пеней и штрафов действуют другие коды.

- В поле 107 укажите налоговый период по стандартным правилам. Например, если платите подоходный налог за январь 2021 года отразите: МС:01.2021.

- Очередность перечисления для обычных платежек — код «15». Для налога по требованию используйте код «3». Поле 22 «УИН» заполняется, если платите налог или пеню по требованию. При заполнении платежки для текущих платежей в поле 22 проставьте «0».

Образец платёжного поручения с новыми реквизитами

Изменилась и форма расчёта налога 6-НДФЛ. Сдавайте расчёт 6-НДФЛ и другую отчётность в электронном виде с помощью веб-сервиса «Астрал Отчет 5.0» . Умный редактор отчётов поможет разобраться в заполнении новых форм, а список дел на главной странице напомнит о сроках сдачи.