Как учитывать основные средства стоимостью до 100 000

Использован релиз 3.0.70

В программе «1С:Бухгатерия 8» приобретение объектов основных средств отражается одним из двух вариантов (раздел ОС и НМА):

- Документ Поступление основных средств (документ «Поступление (акт, накладная)» с видом операции «Основные средства») с одновременным вводом в эксплуатацию (стоимость формируется на счете 08.04.2 «Приобретение основных средств»):

- для объектов, не требующих сборки, состоящих из одного элемента справочника «Основные средства», без дополнительных расходов, которые вводятся в эксплуатацию одновременно с принятием на учет и у которых первоначальная стоимость и срок полезного использования совпадают в бухгалтерском и налоговом учете.

- Документ Поступление оборудования (документ «Поступление (акт, накладная)» с видом операции «Оборудование») с последующим вводом в эксплуатацию документом Принятие к учету ОС (стоимость формируется на счете 08.04.1 «Приобретение компонентов основных средств»), дополнительные расходы на приобретение основного средства отражаются документом «Поступление доп. расходов»:

- для объектов, которые вводятся в эксплуатацию не одновременно с приобретением;

- для объектов, приобретение которых связано с дополнительными расходами (доставка, разгрузка, сборка, монтаж, пошлина и т.п.), дополнительные расходы отражаются документом «Поступление доп. расходов»;

- для объектов, которые собираются из нескольких номенклатурных позиций;

- для объектов, у которых первоначальная стоимость и/или срок полезного использования не совпадают в бухгалтерском и налоговом учете.

В программе «1С:Бухгатерия 8» по ОС стоимостью от 40 000 до 100 000 рублей в бухгалтерском учете амортизация начисляется, в налоговом учете в момент ввода в эксплуатацию вся стоимость учитывается в расходах. При применении организацией ПБУ 18/02 между бухгалтерским и налоговым учетом образуется временная разница.

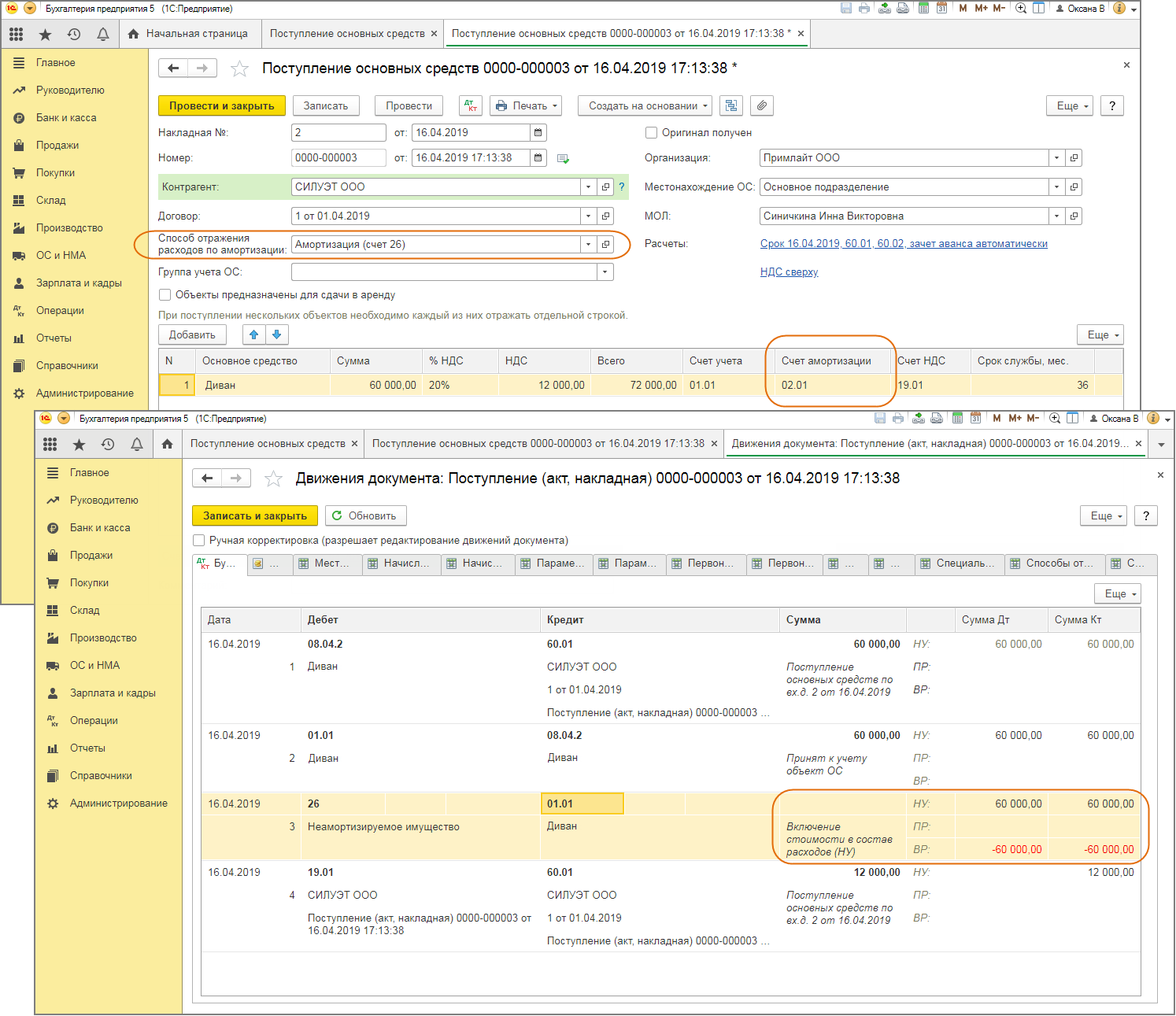

Вариант 1. Документ «Поступление основных средств» с одновременным вводом в эксплуатацию (стоимость формируется на счете 08.04.2 «Приобретение основных средств») (рис. 1):

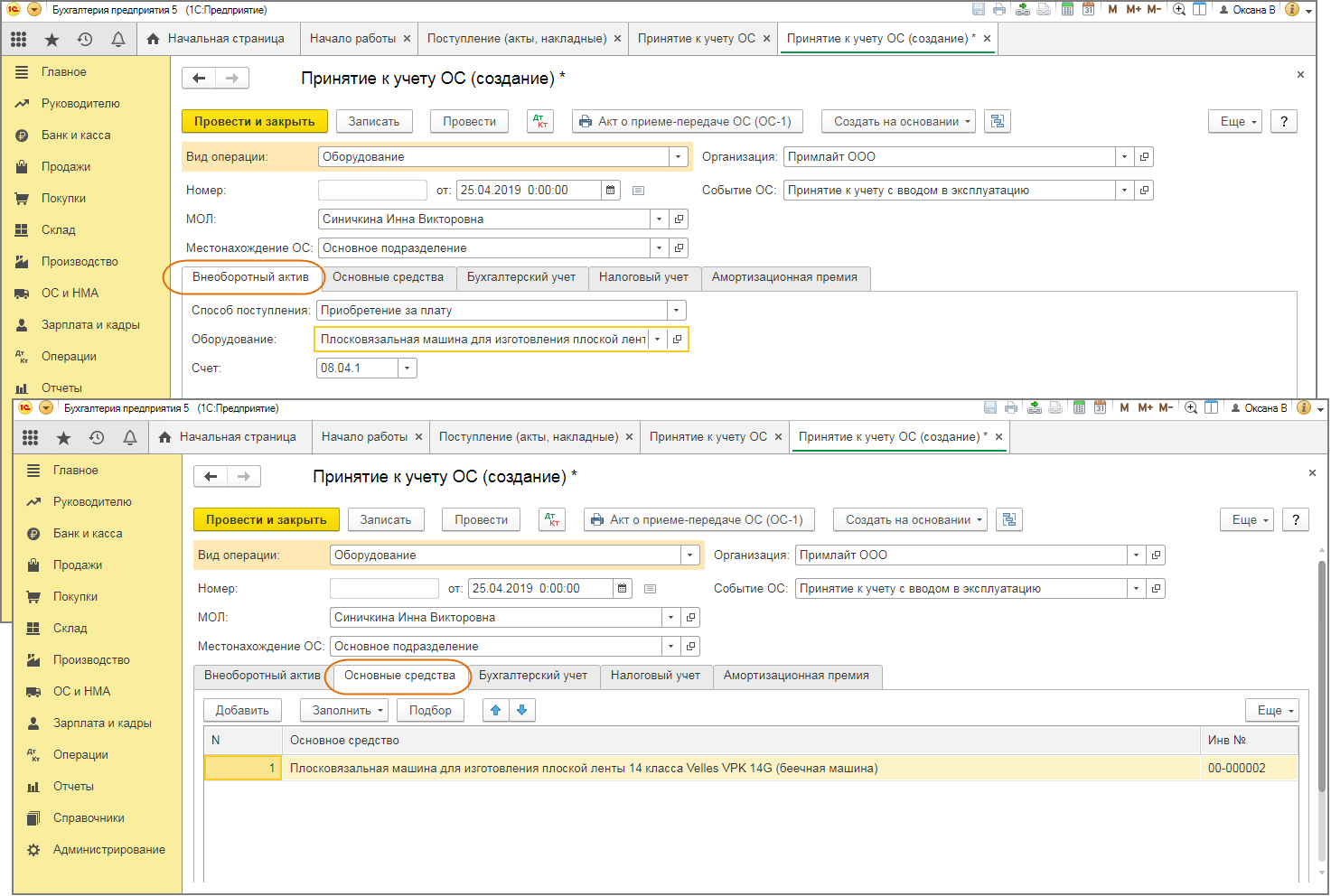

Вариант 2. Документ «Поступление оборудования» (рис. 2) с последующим вводом в эксплуатацию документом «Принятие к учету ОС» (рис. 3 – 4) (стоимость формируется на счете 08.04.1 «Приобретение компонентов основных средств»):

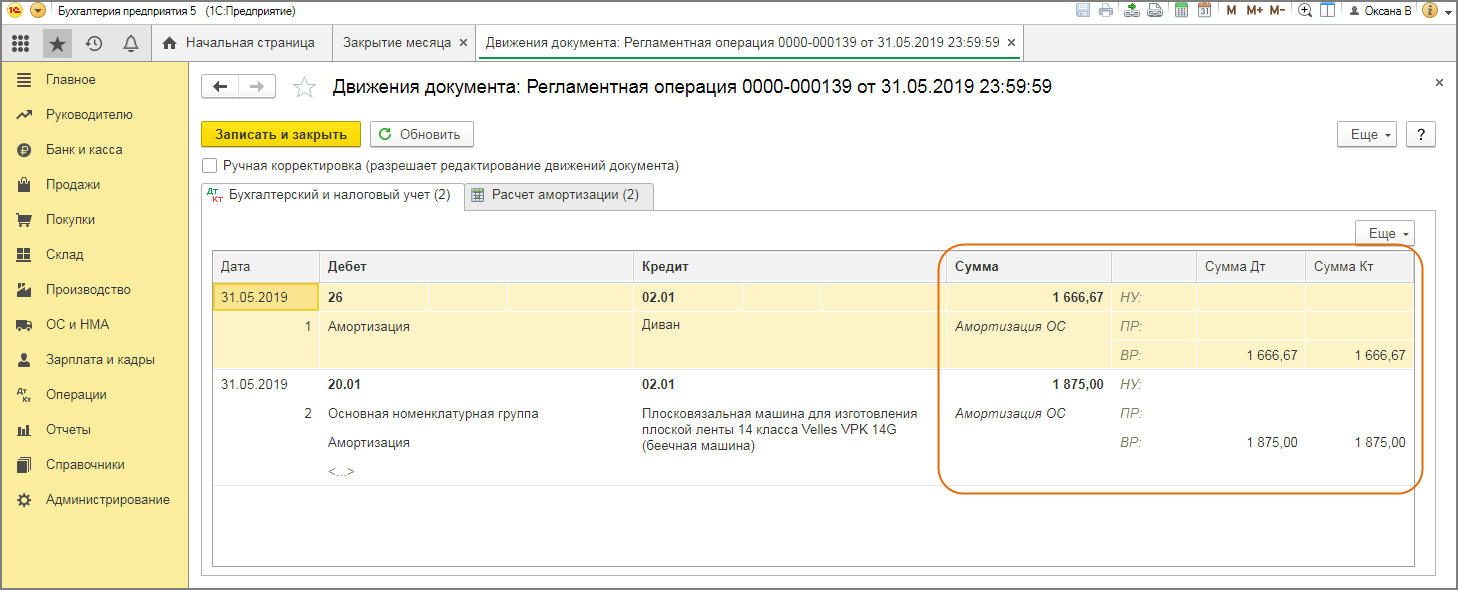

В дальнейшем с месяца, следующего за месяцем ввода в эксплуатацию ОС, в бухгалтерском учете начисляется амортизация (рис. 5). Между БУ и НУ формируется временная разница и при расчете налога на прибыль производится погашение ОНО.

Смотрите также

- Основные средства: понятие, первоначальная и остаточная стоимость

- Покупка основных средств стоимостью от 40 000 до 100 000 рублей

Не пропускайте последние новости — подпишитесь

на бесплатную рассылку сайта:

Как учитывать основные средства стоимостью до 100 000

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

В учетной политике российской компании (далее также — Организация) в настоящее время закреплено, что в качестве основных средств (ОС) учитываются в бухгалтерском учете объекты дороже 40 000 руб., а в налоговом учете — дороже 100 000 руб. В связи с применением с 01.01.2022 нового ФСБУ 6/2020 стоимость объекта основных средств может определяться компанией самостоятельно и быть свыше 40 000 руб. Компания приняла решение, что с 2022 года минимальная стоимость ОС как в бухгалтерском, так и в налоговом учете будет равна 100 000 руб. В соответствии с п. 49 ФСБУ 6/2020 при внесении изменений в учетную политику балансовая стоимость ОС менее установленного лимита списывается в порядке единовременной корректировки на нераспределенную прибыль (Дебет 84 Кредит 01).

Следует ли списывать в бухгалтерском учете объекты ОС первоначальной стоимостью от 40 000 до 100 000 руб. в связи с началом применения ФСБУ 6/2020? Можно ли списать балансовую стоимость по таким ОС на счет 91.02 и не принимать к учету по налогу на прибыль?

Рассмотрев вопрос, мы пришли к следующему выводу:

В связи с началом применения ФСБУ 6/2020 компании следует списать объекты, которые в соответствии с ранее применявшейся учетной политикой учитывались в составе основных средств, но в соответствии с ФСБУ 6/2020 таковыми не являются. При этом установленный Организацией лимит стоимости малоценных активов должен сравниваться с первоначальной стоимостью этих активов.

Списание балансовой стоимости малоценных объектов на счет 91.02 «Прочие расходы» в анализируемой ситуации противоречит нормативным документам по бухгалтерскому учету.

Обоснование вывода:

Приказом Минфина России от 17.09.2020 N 204н утвержден Федеральный стандарт бухгалтерского учета ФСБУ 6/2020 «Основные средства» (далее — ФСБУ 6/2020 или Стандарт). В отношении основных средств организации обязаны перейти к применению ФСБУ 6/2020 начиная с бухгалтерской (финансовой) отчетности за 2022 год.

Стандартом установлен общий подход к определению малоценных активов, которые имеют признаки ОС, но могут не учитываться в качестве ОС. Согласно п. 5 ФСБУ 6/2020 организация может не применять ФСБУ 6/2020 в отношении основных средств, имеющих стоимость ниже лимита, установленного организацией с учетом существенности информации о таких активах. При этом затраты на приобретение или создание таких активов признаются расходами периода, в котором они понесены.

На основе этого подхода Организация самостоятельно устанавливает лимит стоимости малоценных активов.

По нашему мнению, под стоимостью в п. 5 ФСБУ 6/2020 подразумевается первоначальная стоимость ОС, т.к. в данном пункте речь идет о приобретении и создании таких активов. На момент приобретения (создания) известна только первоначальная стоимость ОС.

Таким образом, установленный Организацией лимит стоимости малоценных активов должен сравниваться с первоначальной стоимостью этих активов.

По общему правилу последствия изменения учетной политики организации в связи с началом применения ФСБУ 6/2020 отражаются ретроспективно, то есть как если бы этот стандарт применялся с момента возникновения затрагиваемых им фактов хозяйственной жизни. Отметим, что ретроспективный метод является весьма трудоемким. Последствия изменения учетной политики ретроспективным способом отражаются путем корректировки входящего остатка по счету 84 «Нераспределенная прибыль (непокрытый убыток)» и (или) других статей бухгалтерского баланса на самую раннюю представленную в бухгалтерской (финансовой) отчетности дату, а также значений связанных статей бухгалтерской отчетности, раскрываемых за каждый представленный в бухгалтерской отчетности период, как если бы новая учетная политика применялась с момента возникновения фактов хозяйственной деятельности данного вида (п. 15 ПБУ 1/2008).

Для облегчения перехода на новый порядок учета ОС в бухгалтерской отчетности, начиная с которой применяется ФСБУ 6/2020, Организация может не пересчитывать связанные с основными средствами сравнительные показатели за периоды, предшествующие отчетному, произведя единовременную корректировку балансовой стоимости ОС на начало отчетного периода (конец периода, предшествующего отчетному, в данном случае на 31.12.2021). Для целей указанной корректировки балансовой стоимостью ОС считается их первоначальная стоимость (с учетом переоценок), признанная до начала применения ФСБУ 6/2020 в соответствии с ранее применявшейся учетной политикой, за вычетом накопленной амортизации (п. 49 ФСБУ 6/2020). При этом накопленная амортизация рассчитывается в соответствии с ФСБУ 6/2020 исходя из указанной первоначальной стоимости, ликвидационной стоимости и соотношения истекшего и оставшегося срока полезного использования, определенного в соответствии с ФСБУ 6/2020 (информационное сообщение Минфина России от 03.11.2020 N ИС-учет-29).

Балансовая стоимость объектов, которые в соответствии с ранее применявшейся учетной политикой учитывались в составе ОС, но в соответствии со Стандартом таковыми не являются, списывается в порядке единовременной корректировки на нераспределенную прибыль, за исключением случаев переклассификации таких объектов в другой вид активов (п. 49 ФСБУ 6/2020).

Указанные положения Стандарта мы понимаем следующим образом.

Поскольку последствия переклассификации малоценных активов в связи с увеличением лимита должны быть впервые отражены в бухгалтерской отчетности за 2022 год, операция по списанию данных активов не должна оказывать влияние на финансовый результат 2021 года. Если Организация 31.12.2021 отразит списание малоценных активов в дебет счета 91.02 «Прочие расходы», это неизбежно приведет к уменьшению прибыли 2021 года и нарушению указанного выше требования. Напомним, что и в ФСБУ 6/2020 прямо указано, что корректировки должны отражаться по счету 84 «Нераспределенная прибыль (непокрытый убыток)».

Таким образом, использование счета 91.02 «Прочие расходы» в анализируемой ситуации противоречит нормативным документам по бухгалтерскому учету.

Отметим, что нам не удалось обнаружить официальных разъяснений по рассматриваемому вопросу. Поэтому приведенная выше позиция является нашим экспертным мнением. Во избежание возможных рисков рекомендуем обратиться в Минфин России с официальным запросом.

К сведению:

Во избежание налоговых рисков налогоплательщик может на основании п. 1 ст. 34.2 НК РФ и п. 1, п. 2 ст. 21 НК РФ обратиться в Минфин России или в налоговый орган по месту учета организации за получением письменных разъяснений по данному вопросу. Напомним, что в соответствии со ст. 111 НК РФ выполнение налогоплательщиком письменных разъяснений, данных ему финансовым или налоговым органом о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, является обстоятельством, исключающим вину лица в совершении налогового правонарушения. В этом случае налогоплательщик не подлежит ответственности за совершение налогового правонарушения.

Добавим, что рассмотренные выше корректировки не должны оказывать влияния на налогообложение прибыли.

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Бухгалтерский учет «малоценных» основных средств;

— Разъяснения Минфина о применении ФСБУ 6/2020 «Основные средства» (М.А. Липина, журнал «Строительство: бухгалтерский учет и налогообложение», N 12, декабрь 2020 г.).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член ААС Буланцов Михаил

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Как учитывать основные средства стоимостью до 40000?

В налоговом учете, имущество стоимостью менее 40000 руб. амортизируемым не признается, и в любом случае подлежит единовременному включению в состав текущих расходов отчетного (налогового) периода (п. 1 ст. 256 НК РФ, п.

Что относится к основным средствам в 2021?

Актуальность подтверждена экспертами программы БухСофт. К основным средствам в 2021 году относятся, например, земля, недвижимость, оборудование, компьютеры, автотранспорт, капвложения в арендованные ОС и т. д. Часть этих активов не подпадает под налог на имущество или льготируется.

Как правильно учитывать основные средства?

Основные средства отражают в бухгалтерском учете по первоначальной стоимости. В балансе указывают лишь их остаточную стоимость (первоначальная стоимость за вычетом начисленной по ним амортизации). Первоначальная стоимость основного средства — это сумма фактических затрат на его приобретение или создание.

Как учитывать основные средства стоимостью до 100 000 рублей?

Основные средства менее 100000 рублей в налоговом учете не являются амортизируемым имуществом (п. 1 ст. 256 НК РФ). Соответственно, при использовании такого имущества его стоимость будет отражаться в составе расходов, связанных с производством и реализацией, или внереализационных расходов.

Какая сумма считается основным средством?

В налоговом учете под основными средствами понимают активы, у которых срок полезного использования превышает 12 месяцев, а стоимость — 100 000 руб. Если имущество подходит под эти критерии, для такого актива надо выбрать группу и срок использования, а затем списывать через амортизацию.

Что попадает под основные средства?

В число основных средств, как правило, попадают здания и постройки разного назначения, объекты природопользования и земельные участки. При этом земельные участки считаются основным средством, даже если их стоимость ниже 100 000 рублей, так как земля — не потребляемый актив.

Как учитывать основные средства в 2021 году?

В 2021 году стало обязательным ФСБУ 5/2019, по которому любое имущество с СПИ больше 12 месяцев – это не запасы. Одновременно продолжает действовать ПБУ 6/01, позволяющее учитывать ОС стоимостью до 40 000 руб. как МПЗ. И ФСБУ 5/2019, и ПБУ 6/01 обязывают вести забалансовый учет списанного в расходы инвентаря.

Что относится к основным средствам РБ?

5-6 Инструкции № 26 к основным средствам как совокупности материально — вещественных ценностей, используемых в качестве средств труда при производстве продукции, выполнении работ или оказании услуг либо для управления организацией в течение периода, превышающего 12 месяцев, или обычного операционного цикла, если он .

Что относится к основным средствам в 2020 году?

- первоначальная стоимость превышает: 40 тыс. .

- предназначены для изготовления товаров, оказания услуг или работ либо сдаются в аренду за плату;

- срок использования — более 12 месяцев;

- объекты не для перепродажи контрагентам;

- цель — приносить компании выгоду.

Что можно считать основным средством?

В налоговом учете под основными средствами понимается имущество (его часть), используемое в качестве средств труда для производства и реализации товаров (работ, услуг) или для управления организацией. Первоначальная стоимость такого имущества должна быть более 100 000 руб.

Какое имущество ставится на баланс?

Компаниям разрешено ставить на баланс по стоимости продавца с издержками на монтаж, а если ОС сооружали, то со стоимостью работ исполнителя. Иные затраты (доставка, поощрение, услуги информационного характера, таможенные пошлины) и другие издержки на ОС, которые приобрели, списать можно сразу.

Как считаются основные средства?

Основные средства предприятия принимаются к бухгалтерскому учету по первоначальной стоимости, т. е. по сумме фактических затрат на приобретение, сооружение и изготовление объекта основных средств. Организация имеет право не чаще одного раза в год переоценивать объекты основных средств по восстановительной стоимости.

В каком размере начисляется амортизация на объекты основных средств движимое имущество стоимостью от 10 000 руб до 100 000 руб?

г) на иной объект основных средств стоимостью от 10 000 до 100 000 рублей включительно амортизация начисляется в размере 100 % первоначальной стоимости при выдаче его в эксплуатацию.»

Как учитывать Малоценку в 2021 году?

Малоценное имущество со сроком полезного использования больше 12 месяцев в 2021 году разрешено использовать в составе запасов, если вы еще не начали применять новое ФСБУ «Основные средства». Письмо Минфина от 2 марта 2021 года № 07-01-09/14384.

Что относится к основным средствам на предприятии?

К основным средствам относятся здания, сооружения, передаточные устройства, рабочие и силовые машины и оборудование, измерительные и регулирующие приборы и устройства, вычислительная техника, транспортные средства, инструмент, производственный и хозяйственный инвентарь и принадлежности, рабочий и продуктивный скот, .

Как в «1С:Бухгалтерии 8» провести продажу основного средства стоимостью от 40 000 до 100 000 рублей?

Продажа основных средств стоимостью от 40 000 до 100 000 рублей

См. также

Критерии отнесения имущества к амортизируемому в бухгалтерском и налоговом учете различны. Соответственно, отличается и учет выбытия такого имущества.

Бухгалтерский учет

В бухгалтерском учете актив принимается к учету в качестве основного средства, если в отношении него одновременно выполняются условия п. 4 ПБУ 6/01 :

- объект будет использоваться в производственной или управленческой деятельности или сдаваться за плату во временное пользование;

- срок использования объекта превышает 12 месяцев;

- не предполагается дальнейшая продажа объекта;

- объект способен приносить экономические выгоды в будущем.

Активы стоимостью не более 40 000 руб. (в пределах лимита, установленного в учетной политике организации) могут отражаться в бухгалтерском учете в составе материально-производственных запасов (МПЗ) ( абз. 4 п. 5 ПБУ 6/01 . Активы, стоимость которых превышает установленный в учетной политике лимит, отражаются в составе основных средств.

Объекты основных средств (ОС) принимаются к учету по первоначальной стоимости в сумме фактических затрат на их приобретение и связанных с этим дополнительных расходов ( п. 8 ПБУ 6/01 ).

Стоимость объектов основных средств погашается посредством начисления амортизации ( п. 17 ПБУ 6/01 ) способом, закрепленным в учетной политике организации ( п. 18 ПБУ 6/01 ). Начисление амортизации начинается с месяца, следующего за месяцем принятия объекта к учету в качестве основных средств, и продолжается до полного погашения стоимости этого объекта или его списания с бухгалтерского учета ( п. 21 ПБУ 6/01 ).

При выбытии основного средства (в том числе при продаже) его стоимость подлежит списанию с бухгалтерского учета ( п. 29 ПБУ 6/01 ). Выручка от продажи принимается к бухгалтерскому учету в сумме, согласованной сторонами в договоре купли-продажи ( п. 30 ПБУ 6/01 ). Доходы и расходы от списания основных средств отражаются в том отчетном периоде, к которому они относятся, в составе прочих доходов и расходов ( п. 31 ПБУ 6/01 ).

На счетах бухгалтерского учета операции по учету основных средств отражаются в соответствии с Инструкцией к плану счетов, утв. приказом Минфина РФ от 31.10.2000 № 94н (далее – Инструкция к плану счетов).

В случае продажи основного средства:

- формируется остаточная стоимость ОС на счете 01.09 «Выбытие основных средств» как разница между его первоначальной стоимостью по счету 01.01 и накопленной амортизацией по счету 02. Для этого:

- первоначальная стоимость списывается с кредита счета 01.01 в дебет счета 01.09;

- накопленная амортизация списывается в дебет счета 02 с кредита счета 01.09;

В отчете о финансовых результатах продажа ОС отражается по строкам 2340 «Прочие доходы» в части полученных доходов и 2350 «Прочие расходы» (в части расходов), НДС в форме отчета не отражается.

Налоговый учет

В налоговом учете имущество со сроком полезного использования более 12 месяцев стоимостью 100 000 руб. и менее амортизируемым не признается ( п. 1 ст. 256 , п. 1 ст. 257 НК РФ ). Затраты на приобретение такого имущества относятся к материальным и могут быть включены в расходы в полной сумме по мере ввода в эксплуатацию ( пп. 3 п. 1 ст. 254 НК РФ ). Стоимость имущества, включаемого в материальные расходы, определяется как цена его приобретения без учета НДС ( п. 2 ст. 254 НК РФ ).

Выручка от продажи такого имущества признается внереализационным доходом организации в сумме, установленной договором купли-продажи (без учета НДС) на дату реализации его покупателю ( п. 1 ст. 248 , п. 1 ст. 249 , абз. 5 ст. 248 , п. 3 ст. 271 НК РФ ).

Расходов в налоговом учете в такой ситуации не возникнет, если стоимость имущества в полной сумме уже была ранее признана в составе материальных расходов при передаче его в эксплуатацию ( абз. 4 п. 5 ст. 252 НК РФ ).

В декларации по налогу на прибыль доход от продажи такого имущества отражается по строке 014 «Выручка от реализации прочего имущества» Приложения 1 к Листу 02.

Операция реализации основных средств признается объектом налогообложения по НДС ( п. 1 ст. 146 НК РФ ), НДС начисляется по ставкам, определенным в ст. 164 НК РФ .

Учитывая, что в бухгалтерском учете имущество, отвечающее требованиям п. 4 ПБУ 6/01 и стоимостью свыше 40 000 руб. (или меньшего лимита, установленного в учетной политике организации в соответствии с абз. 4 п. 5 ПБУ 6/01 ), учитывается в составе основных средств, а в налоговом учете стоимостной критерий для амортизируемого имущества составляет 100 000 руб., при вводе в эксплуатацию объектов стоимостью от 40 000 до 100 000 руб. в соответствии с ПБУ 18/02 возникнут временные разницы и будет сформировано отложенное налоговое обязательство (ОНО). ОНО будет ежемесячно погашаться по мере начисления амортизации в бухгалтерском учете. Полностью ОНО будет погашено, когда основное средство самортизируется или при его выбытии (в т.ч. при продаже).

Документальное оформление

Продажа основного средства оформляется договором купли-продажи и актом о приеме-передаче объекта основных средств по форме № ОС-1. Также в инвентарную карточку объекта основных средств по форме № ОС-6 вносится запись в п. 4 о выбытии (списании) объекта ОС с бухгалтерского учета. На договорную стоимость продажи ОС выписывается счет-фактура и регистрируется в Книге продаж.

Напомним, что с 1 января 2013 г. организации вправе использовать любые формы первичной учетной документации (как типовые, так и самостоятельно разработанные), содержащие обязательные реквизиты первичного документа, перечисленные в ч. 2 ст. 9 Закона № 402-ФЗ .

В программе «1С:Бухгалтерия 8» продажа основных средств оформляется документом «Передача ОС».

(1).jpg)