Ужин с клиентом за счет компании

Веду переговоры с крупным клиентом. Чтобы подписать договор на выгодных условиях, хочу устроить ужин в ресторане. Я могу заплатить деньгами компании?

Отвечаем: да, на общей системе налогообложения. Главное — доказать, что ужин был для целей бизнеса

Расходы на ужин с партнером относятся к представительским расходам. Закон говорит, что можно пригласить текущего или потенциального партнера на завтрак, обед или ужин, чтобы поговорить о сотрудничестве.

Не все расходы на ужины с партнерами считаются представительскими. Для этого у ужинов должны быть такие признаки:

- приезжают представители других компаний или совета директоров. Можно пригласить клиента, поставщика или участника совета директоров. Насчет клиентов-физлиц четкого мнения нет: в одном письме Минфин говорил, что их можно относить к представительским, в другом — что нельзя.

Мы считаем, что расходы на мероприятия с клиентами-физлицами рискованно относить к представительским расходам. Налоговая может их оспорить. Это относится к расходам на прием сотрудников компании из других городов и филиалов. Нельзя за деньги компании купить коньяк и хамон в офис для сотрудников и сказать, что иногда приезжают клиенты и тоже будут это есть и пить;

В представительские расходы можно включить:

- стоимость завтрака, обеда или ужина, напитков, обслуживания;

- доставку к месту мероприятия;

- услуги переводчиков.

Закон не запрещает проводить ужины с партнерами где захочется: в офисе, ресторане или загородном доме.

По закону представительские расходы можно учитывать при расчете налога на прибыль. Правда, берут их не целиком, а по нормативу 4% от расходов на зарплату.

Компания за год платит сотрудникам 2,4 млн рублей. Значит может учесть столько представительских расходов: 2,4 млн рублей * 4% = 96 000 рублей.

Представительские расходы нельзя принять к расходам по упрощенке «доходы минус расходы». Их нет в перечне Налогового кодекса.

Чтобы учитывать представительские расходы при расчете налогов, их нужно подтвердить.

Как подтвердить

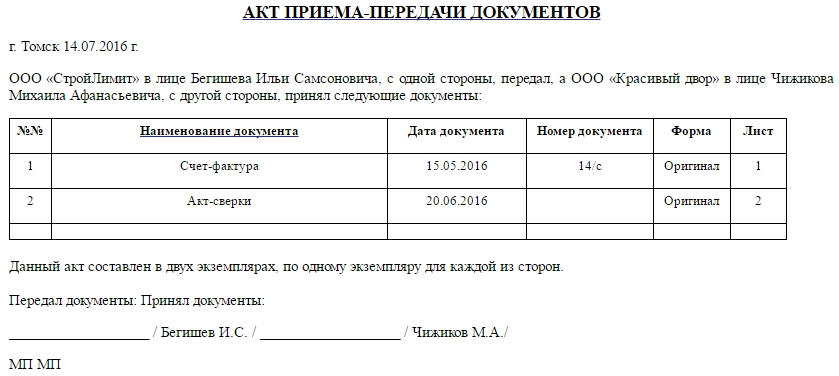

Нельзя просто взять, потратить деньги компании, а потом учесть эти расходы при расчете налогов. Сначала расходы надо доказать. Для этого составляют документы:

- приказ руководителя о расходах и целях этих расходов. Формулировка примерно такая: «Чтобы подписать договор, приказываю провести мероприятие в таком ресторане. Бюджет мероприятия — такой. Со стороны компании будут Коновалов и Мирошниченко. Во вложении — утвержденная смета от ресторана на мероприятие»;

- смету представительских расходов. Например, можно взять смету из ресторана;

- первичные документы. Подойдет договор с рестораном или кейтеринговой компанией, товарные и кассовые чеки;

- отчет о представительских расходах.

В отчете надо указать:

- цель мероприятия и результаты. Нужно указать, если после переговоров в ресторане подписали контракт или договорились о большой поставке;

- дату и место мероприятия;

- программу мероприятия. Например, ужин будет проходить в таком ресторане, время примерно такое;

- состав участников со стороны партнера, перечисляют по именам;

- состав принимающей стороны;

- расходы.

Налоговая любит оспаривать представительские расходы в суде и требовать доплаты налогов. Тут правило такое: компания должна не просто прогулять деньги, а получить результат для работы, например заключить договор. Тогда суды чаще всего встают на сторону компании.

Налоговая подала на компанию в суд и заявила, что она необоснованно приняла к расходам 13 463 рубля на алкогольные напитки и цветы. У налоговой были и другие претензии, но нам тут важны только расходы.

Суд с налоговой не согласился. Цветы и алкоголь были нужны для переговоров, чтобы договориться о поставке сырья. Без этого у компании закончилось бы сырье и деятельность остановилась. Переговоры всё спасли.

А алкоголь можно?

Минфин в письме сказал, что алкоголь можно включать в представительские расходы, если это предусмотрено обычаями делового оборота:

Суть такая: если принято на переговорах с этими партнерами выпивать, то надо покупать спиртное. А что ни сделаешь ради успешного бизнеса.

Налоговая не всегда соглашается, что спиртные напитки были необходимы для переговоров, приходится это доказывать в суде.

Представительские расходы и их учет в 1С: Бухгалтерии

Для начала, давайте определимся, что мы имеем в виду под определением «представительские расходы». Слово «представитель» означает лицо, которое представляет чьи-либо интересы, в нашем случае – предприятия, на котором он работает. Соответственно, представительские расходы включают в себя и деловые встречи с клиентами, и сбор членов правления организации, и приём иностранных представителей зарубежных компаний. Рассмотрим отражение таких расходов в бухгалтерском и налоговом учете на практических примерах в 1С: Бухгалтерии.

В бухгалтерском учёте отражение представительских расходов обычно не вызывает вопросов, так как они в полном объёме относятся на дебет затратных счетов, определяемых в соответствии с целями проводимого мероприятия. Например, если расход напрямую связан с производством, то выбирают дебет 20 счёта, а если с продажами – то 44. Также можно их отнести на 26 счёт в случае принадлежности этих расходов в целом ко всему предприятию.

В налоговом же кодексе сказано, что к представительским расходам можно отнести расходы:

— связанные с официальным приёмом и обслуживанием представителей других фирм, принимавших участие в переговорах в целях установления или поддержания взаимного сотрудничества;

— связанные с организацией приёма участников, прибывших на заседания руководящего органа налогоплательщика;

— на транспортировку вышеперечисленных лиц к месту проведения мероприятия или заседания и обратно;

— на буфетное обслуживание во время переговоров;

— на оплату услуг переводчиков, не состоящих в штате.

Из вышесказанного следует, что представительские расходы в налоговом учёте можно разделить на 2 типа: на те, которые перечислены в п. 2 ст. 264 НК РФ, и те, которые не могут быть учтены в налоговых расходах. Например, посещение театра с клиентом для установления более дружеских отношений, по сути, должно относиться к представительским расходам, но не в налоговом учёте.

Для отражения второго типа расходов рекомендуется выбирать счёт 91.02 и статью прочих расходов, не принимаемую к налоговому учету.

Первый же тип представительских расходов к налоговому учёту принимается, но только в пределах нормирования – 4% от фонда оплаты труда.

Какие документы подтвердят наличие представительских расходов в организации?

Во-первых, приказ руководителя, в котором определяются дата, цель мероприятия и назначается ответственный за его проведение.

Во-вторых, смета расходов, утверждённая руководителем.

В-третьих, отчёт о проведении мероприятия с указанием списка гостей и величины расходов.

И четвёртый, самый важный пункт – это первичные документы, подтверждающие покупки и оплаты оказанных услуг. Например, накладные, акты, чеки.

Отражение представительских расходов в 1С: Бухгалтерии может быть реализовано путём ввода одного или нескольких документов:

— Поступление (акты, накладные) в разделе «Покупки», в случае закрытия расходов напрямую от поставщиков,

— Авансовый отчет (раздел «Банк и касса»), если денежные средства на организацию мероприятия выдавались сотруднику предприятия.

Рассмотрим оба варианта.

Отражение представительских расходов в 1С с помощью документа «Авансовый отчёт»

В разделе «Банк и касса» выбираем пункт «Авансовые отчёты» и при помощи кнопки «Создать» вводим новый документ.

Устанавливаем необходимую дату и выбираем сотрудника, предоставившего отчётные документы. На вкладке «Авансы» при помощи кнопки «Добавить» нужно выбрать документ, которым была зарегистрирована выдача денежных средств подотчётному лицу (выдача подотчётных средств должна производиться до расходования их сотрудником либо наличными через кассу предприятия, либо путём перечисления на расчётный счёт работника организации).

Далее перейдём на вкладку «Прочее» и отразим произведённые сотрудником представительские расходы. Предположим, что единственным видом расхода в нашем случае было буфетное обслуживание представителей других фирм стоимостью 5000 рублей при размере фонда оплаты труда в текущем месяце равному 100 000 рублей. Добавим строку на вкладке «Прочее» и укажем документ, свидетельствующий о расходе, его дату, номер, содержание операции, сумму и самое важное – это счёт и статью затрат.

В качестве примера мы выберем 26 затратный счёт и создадим новую (если не вводили ранее) статью затрат с видом «Представительские расходы».

Как вы помните, представительские расходы должны быть нормированы, и в целях нашего примера не спроста выбран ФОТ равный 100 000 рублей. Ведь 4% от 100 000 рублей – это 4000 рублей, а представительские расходы составили 5000 рублей. Соответственно, в текущем месяце принять представительские в полном объёме не удастся.

Расчет норматива производится при закрытии месяца.

Перейдём в раздел «Операции» и выберем пункт «Закрытие месяца». Запустим обработку, нажав на кнопку «Выполнить закрытие месяца», и проанализируем проводки по операции «Расчёт долей списания косвенных расходов».

Проводки по данной операции указываются в долях, принятых к налоговому учёту расходов. То есть расходы на представительские мероприятия составили 5000 рублей, а принять мы можем только 4000 рублей.

Получаем: 4000/5000 = 0,8.

На второй вкладке «Расчёт нормирования расходов» можно увидеть и размер представительских расходов, и принимаемый норматив.

В следующем месяце после начисления заработной платы норматив будет увеличен, и те расходы, которые мы не смогли принять в текущем месяце, будут отнесены к следующему. Но только в пределах одного календарного года.

Отражение представительских расходов с помощью документа «Поступление (акты, накладные)»

Во втором примере рассмотрим представительские расходы на посещение театра, которые мы не можем принять к налоговому учету.

В разделе «Покупки» выбираем пункт «Поступление (акты, накладные)». Нажимаем на кнопку «Поступление», из выпадающего меню нас интересует пункт «Услуги (акт)».

Вводим дату и номер первичного документа, выбираем поставщика услуг. При помощи кнопки «Добавить» вводим информацию о предоставленной услуге. В колонке «Счета учёта» укажем счёт 91.02 и выберем из справочника «Прочие доходы и расходы» строку, не принимаемую к налоговому учёту. Если необходимой строки нет, то её нужно создать.

Заполненный документ будет выглядеть следующим образом:

Проведённый документ создаст проводки по дебету счёта 91.02 и кредиту 60, а также отнесёт сумму, не принимаемую к расходам в налоговом учете, на служебный забалансовый счёт НЕ.03.

Как проходит списание представительских расходов?

Как списать представительские расходы: основные правовые принципы

Представительские расходы (ПР) в качестве обособленной категории затрат рассматриваются только в налоговом учете. Поэтому процедура списания данных расходов (на практике осуществляемая в целях сокращения налоговой базы предприятия) должна проводиться на основе принципов их подтвержденности и экономической целесообразности — ключевых с точки зрения налогового учета.

Данные принципы, в частности, закреплены в п. 1 ст. 252 НК РФ, в котором установлено, что в целях уменьшения налоговой базы фирмы — плательщика налога на прибыль могут быть использованы расходы, зафиксированные документально и обоснованные экономически.

ПР также могут быть использованы в целях уменьшения налоговой базы — но только в размере, не превышающем 4% от затрат на оплату труда на предприятии в соответствующем отчетном периоде (п. 2 ст. 264 НК РФ).

В случае если по итогам 1-го квартала, полугодия или 9 месяцев у компании остались недосписанные ПР (превышающие 4% от расходов на оплату труда), их можно досписать при исчислении налога за год. Но при условии, что в конце года расходы по оплате труда будут исчислены в объеме, при котором достигнута нужная норма ПР (4%) по итогам налогового периода.

При проведении мероприятий, как правило, назначается ответственное лицо, которому выдаются деньги под отчет. О том, как правильно оформить авансовый отчет по представительским расходам, подробно рассказывают эксперты КонсультантПлюс. Если вы еще не зарегистрированы в системе, получите пробный онлайн-доступ. Это бесплатно.

Списание представительских расходов: основные документы

Подтверждение и экономическое обоснование ПР в целях их списания может осуществляться посредством самого широкого спектра документов. Их комплект, формируемый бухгалтерией в целях обоснования списания представительских расходов, может быть представлен:

- отчетом по ПР, а также дополняющей его первичкой (данные документы рекомендованы к применению в письме Минфина от 10.04.2014 № 03-03-РЗ/16288);

- актом на ПР (письма Минфина от 01.11.2010 № 03-03-06/1/675, от 22.03.2010 № 03-03-06/4/26);

- приказом руководителя об осуществлении ПР, сметой по данным расходам (письмо Минфина от 13.11.2007 № 03-03-06/1/807);

- любым первичным документом, соответствующим требованиям п. 2 ст. 9 Закона «О бухучете» от 06.12.2011 № 402-ФЗ (письмо ФНС РФ от 08.05.2014 № ГД-4-3/8852)

- программой представительского мероприятия (письмо ФНС РФ от 12.04.2007 № 20-12/034115).

Рассматривая указанные выше правовые акты с точки зрения их юридической силы, а также новизны, можно прийти к выводу, что ПР могут быть подтверждены (с точки зрения признания их обоснованности) только:

- посредством отчета;

- первички, дополняющей данный отчет.

Вместе с тем многие фирмы предпочитают формировать полный комплект из перечисленных выше документов (то есть когда-либо рекомендованных), что подтверждают совершение ПР.

Данное предпочтение может быть обусловлено:

- строгими нормами внутрикорпоративной отчетности (предполагающими наличие у менеджмента инструментов эффективного контроля над расходами — включая представительские);

- стремлением фирм дополнительно обосновать как раз таки экономическую целесообразность ПР — как необходимое условие возможности их применения в целях оптимизации налогообложения.

В частности, многие фирмы предпочитают подтверждать факт списания ПР посредством оформления отдельного локального нормативного документа — акта о списании соответствующих расходов.

Рассмотрим особенности его применения и составления подробнее.

Как составить акт на представительские расходы (образец структуры документа)

Данный акт составляется обычно по окончании официального мероприятия. Для этого на предприятии может быть сформирована специальная комиссия из компетентных специалистов. Их задача заключается:

- в корректном составлении документа;

- осуществлении анализа данных, отраженных в нем, а также принятии ответственного решения о признании расходов, которые фиксируются в акте, обоснованными;

- дополнении документа иными необходимыми источниками.

В составе соответствующей комиссии может быть председатель, а также рядовые участники.

Акт, о котором идет речь, может содержать:

- дату, название документа;

- сведения о проведенном представительском мероприятии (его название, место проведения);

- сведения о компетентных сотрудниках, составляющих и заверяющих акт;

- перечень ПР, а также сумм, которые им соответствуют и удостоверяются компетентными сотрудниками;

- заключение компетентных сотрудников об обоснованности осуществления ПР, указанных в акте;

- подписи компетентных сотрудников, составивших акт.

Акт на ПР может быть как самостоятельным локальным нормативным актом, так и приложением к другому нормативу — например, приказу о проведении официального мероприятия.

Важный нюанс: несмотря на то, что рассматриваемый акт подписывается, как мы отметили выше, компетентными лицами, ФНС РФ считает, что он также должен быть утвержден директором фирмы (письмо УФНС РФ по Москве от 22.12.2006 № 21-11/113019).

Документ, о котором идет речь, может также включать ссылки на документы, которые подтверждают ПР. Например — на первичку, которая также оформляется в целях удостоверения правомерности списания данных расходов.

Отметим, что первичка, как правило, дополняет все-таки отчет, а не акт по ПР. Однако во многих фирмах первый документ включает в себе элементы второго или соответствует его структуре, но именуется при этом отчетом о ПР.

Где можно скачать образец заполнения акта на списание представительских расходов?

Ознакомиться с бланком и образцом заполнения соответствующего акта вы можете бесплатно, кликнув по картинке ниже:

Итоги

Списание ПР как объекта налогового учета должно осуществляться в соответствии с требованиями НК РФ в части признания этих расходов:

- документально подтвержденными;

- экономически обоснованными.

Распространено использование при списании соответствующих затрат специального акта — в дополнение к отчету о ПР, а также первичным документам, которые Минфин предписывает составлять в целях подтверждения ПР.

Узнать больше об особенностях применения ПР вы можете в статьях:

Как списать представительские расходы: образец акта

Расходы на проведение официального делового мероприятия (деловой встречи), или представительские – это затраты на проведение встреч с контрагентами и клиентами, а также на организацию заседаний совета директоров и т.п. Также это затраты на представительский прием (например, деловой ужин), транспортное обслуживание по доставке участников мероприятия к месту проведения деловой встречи, услуги переводчиков (не из числа штатных). Более подробно, что относят к представительским расходам, описано в п. 2 ст. 264 НК РФ.

Нельзя учесть как представительские расходы на развлекательные и оздоровительные мероприятия, отдых, питание участников до и после официальной встречи. Такую позицию изложил Минфин в письме 01.12.2011 № 03-03-06/1/796.

Оформление представительских расходов

Напомним, что все расходы, в том числе и представительские, должны быть экономически обоснованы и документально подтверждены.

На протяжении длительного времени Минфин писал, что для подтверждения представительских расходов должен быть целый комплект документов (см. письма от 01.11.2010 № 03-03-06/1/675, от 22.03.2010 № 03-03-06/4/26 и от 13.11.2007 № 03-03-06/1/807).

Это могут быть следующие документы:

- приказ директора о проведении представительской встречи;

- программа официального мероприятия;

- смета на расходы;

- отчет о проведенной встрече (какие цели были поставлены и выполнены);

- итоговая сумма фактических трат на его проведение;

- первичка (например, товарные накладные, акты о выполненных работах/услугах, чеки ККМ, договоры и т. п.).

Однако, спустя несколько лет, Минфин дал еще одно пояснение: представительские расходы поможет обосновать один документ – отчет о совершенной деловой встрече. Это указано в письме от 10.04.2014 № 03-03-РЗ/16288.

То есть, каждый налогоплательщик вправе самостоятельно разработать и использовать свою форму документа, подтверждающего понесенные представительские расходы.

Акт на списание представительских расходов: образец

Не все могут самостоятельно разработать форму документа, подтверждающего представительские расходы. Тем более разработать так, чтобы у проверяющих или контролирующих органов (в т. ч. у внутренних или внешних аудиторов и ревизоров) не было сомнений в обоснованности таких затрат. Поэтому для удобства всех бухгалтеров и юристов размещаем наш образец акта по представительским расходам. Его можно бесплатно скачать по ссылке ниже и использовать в дальнейшей работе.

Данный акт содержит все необходимые реквизиты для того, чтобы не возникло трудностей с оформлением состоявшегося представительского мероприятия. В нём же назначают членов комиссии, которая вправе принимать решение о признании затрат представительскими расходами.

Акт утверждает руководитель компании после того, как члены специально назначенной комиссии примут решение о принятии представительских затрат.

Подводим итоги

Истратить деньги на представительские расходы очень просто. Гораздо сложнее оформить потом результаты проведенной деловой встречи. Обосновать расходы на официальное мероприятие поможет акт на списание представительских расходов.