Закрыли два обособленных подразделения. Каким образом заполнить 6-НДФЛ, титульный лист?

Закрыли два обособленных подразделения. Каким образом заполнить 6-НДФЛ, титульный лист?

Ответ:

Если расчет 6-НДФЛ по закрытому (ликвидированному) обособленному подразделению не успели сдать до закрытия ОП в ИФНС, где оно состояло на учете, расчет нужно представить в ИФНС по месту учета головного подразделения организации. В этом случае есть особенности заполнения титульного листа 6-НДФЛ. Каковы они, нам разъяснил советник государственной гражданской службы РФ 1 класса, специалист ФНС России Дмитрий Александрович Морозов: «При представлении в ИФНС по месту учета головной организации расчета 6-НДФЛ по закрытому ОП в титульном листе следует указать:

— ИНН и КПП — головной организации, а код ОКТМО — закрытого ОП (пункт 1 Подборки);

— в строке «Период представления (код)» — код из приложения N 1 к Порядку заполнения расчета 6-НДФЛ <утв. Приказом ФНС от 14.10.2015 N ММВ-7-11/450@> , соответствующий периоду, за который сдается расчет 6-НДФЛ по ликвидированному ОП ( 21 — за I квартал, 31 — за полугодие, 33 — за 9 месяцев и 34 — за год).

Коды 51 , 52 , 53 и 90 проставляются только при ликвидации/реорганизации самой организации;

— в строке «По месту нахождения (учета) (код)» — 214 . Ведь расчет 6-НДФЛ представляется в налоговый орган, в котором состоит на учете головное подразделение организации;

— в строке «(налоговый агент)» — наименование самой организации, представляющей сведения, а не ее ликвидированного обособленного подразделения <п. 2.2 Порядка заполнения расчета по форме 6-НДФЛ, утв. Приказом ФНС от 14.10.2015 N ММВ-7-11/450@> .

Также замечу, что при представлении расчета 6-НДФЛ головной организацией за ликвидированное ОП не нужно заполнять строки «Форма реорганизации (ликвидация) (код)» и «ИНН/КПП реорганизованной организации» . Эти строки заполняются в случае реорганизации (ликвидации) организации».

После завершения ликвидации (закрытия) обособленного подразделения и непредставления справок по форме 2-НДФЛ и (или) расчета по форме 6-НДФЛ за такое обособленное подразделение организация представляет справки по форме 2-НДФЛ и расчет по форме 6-НДФЛ в отношении работников данного обособленного подразделения в налоговый орган по месту учета организации. При этом организация в справках по форме 2-НДФЛ и расчете по форме 6-НДФЛ указывает ИНН и КПП организации, а ОКТМО закрытого обособленного подразделения.

Порядок подачи расчета 6-НДФЛ при закрытии обособленного подразделения отличается от такового для действующего подразделения .

Если вы не успели представить расчет до закрытия подразделения, головной организации следует отчитаться в налоговый орган по месту своего учета в такой срок ( п. 2 ст. 230 НК РФ, Письмо ФНС России от 22.05.2019 N БС-4-11/9619@):

- подразделение закрыто в I, II, III квартале — не позднее последнего дня месяца, следующего за кварталом, в котором закрыто обособленное подразделение;

- подразделение закрыто в IV квартале — не позднее 1 апреля следующего года.

Особенности заполнения и представления расчета по обособленному подразделению после его закрытия в Налоговом кодексе РФ и Порядке заполнения расчета 6-НДФЛ не предусмотрены.

При заполнении расчета в титульном листе следует указать ( п. п. 1.10 , 2.2 Порядка заполнения расчета 6-НДФЛ, Письмо ФНС России от 22.05.2019 N БС-4-11/9619@):

- по строке «КПП» — КПП организации;

- по строке «Представляется в налоговый орган (код)» — четырехзначный код налогового органа, в котором сама организация состоит на учете;

- по строке «По месту нахождения (учета) (код)» — код 213 (для организаций — крупнейших налогоплательщиков) или 214 (для остальных организаций);

- по строке «(налоговый агент)» — наименование организации;

- по строке «Код по ОКТМО» — код ОКТМО муниципального образования, в котором находилось закрытое подразделение.

Обзор подготовлен специалистами Л инии Консультирования ГК «Земля-СЕРВИС»

Порядок сдачи формы 6-НДФЛ по обособленным подразделениям

Открываем обособленное подразделение: как и куда сдавать 6-НДФЛ

Обязанность по оформлению и сдаче 6-НДФЛ по обособленным подразделениям (ОП) у компании возникает, если выплачены доходы:

- работникам, исполняющим трудовые обязанности на территориально отдаленных от головного офиса стационарных рабочих местах (созданных на срок более 1 месяца);

- физическим лицам по договорам гражданско-правового характера, заключенным уполномоченными лицами от имени ОП.

Если доход выплачен хотя бы 1 такому физическому лицу, у бухгалтерской службы может возникнуть вопрос: как заполнить и сдать 6-НДФЛ по обособленному подразделению?

Представлять 6-НДФЛ обязано каждое ОП по месту своего налогового учета, независимо:

- от количества зарегистрированных фирмой ОП;

- численности получающих от ОП доход физических лиц;

- иных условий деятельности ОП.

Если выплат работникам подразделения в отчетном периоде не было, организация сама решает, сдавать нулевой 6-НДФЛ или сообщить об отсутствии объекта по НДФЛ в налоговую письмом.

Налоговые агенты — крупнейшие налогоплательщики (КН) вправе выбрать адрес подачи 6-НДФЛ по месту учета:

- компании в качестве КН;

- или своих ОП.

С 01.01.2020 возможен переход на централизованную сдачу 6-НДФЛ за ОП, которые расположены в одном муниципальном образовании. 6-НДФЛ по ним можно подавать в налоговую по месту нахождения одного из этих подразделений, либо в ИФНС головной организации, если головной офис находится в том же муниципалитете, что и ОП (даже если ОП — единственное (см. письмо ФНС от 15.11.2019 № БС-4-11/23247).

Чтобы выбрать ответственное подразделение, нужно подать в ИФНС вот такое уведомление. Срок определен, как первый рабочий день соответствующего года.

Сдавать уведомление нужно только в одну инспекцию — ту в которой учтено ответственное ОП, остальные ИФНС будут уведомлены автоматически.

Как открыть ОП и организовать в нем бухучет — пошаговую инструкцию смотрите в этой статье.

Алгоритм заполнения разделов 1 и 2 отчета 6-НДФЛ по обособленным подразделениям ничем не отличается от подобного отчета по головной компании.

С отчета за 1 квартал 2021 года 6-НДФЛ сдается по новой форме из приказа ФНС России от 15.10.2020 № ЕД-7-11/753@. Она кардинально отличается от прежней. Подробно об изменениях читайте в Обзоре от КонсультантПлюс. Пробный доступ к К+ можно получить бесплатно.

Пристального внимания потребует заполнение титульного листа отчета 6-НДФЛ, а точнее ячеек, предназначенных для кодов налогового органа, в адрес которого он представляется, а также КПП и ОКТМО подразделения.

На титульном листе 6-НДФЛ необходимо отразить КПП и ОКТМО того ОП, которое выплатило доходы физлицам, а при централизованной отчетности с 2020 года — КПП ответственного ОП.

Обособленное подразделение закрывается: куда представить 6-НДФЛ при закрытии

Если подразделение закрывается, как сдать 6-НДФЛ? Подобный вопрос может возникнуть в любой момент после принятия решения о ликвидации одного или нескольких ОП компании.

При этом работники данного ОП могут быть:

- Переведены в другое ОП или головной офис.

Важно учесть! Рекомендация от «КонсультантПлюс»:

В переходный месяц, если организация переводит работников закрытого подразделения на работу в другое подразделение, которое выплачивает заработную плату, такие доходы и налог с них нужно включить в 6-НДФЛ, представляемый по месту учета. (подробнее смотрите в К+. Это бесплатно).

О том, как заполняется отчет при перемещении работника между подразделениями, читайте в материале «Как заполнять 6-НДФЛ, если работник «кочует» по подразделениям (примеры)».

- Уволены. Если ликвидируется компания в целом вместе со всеми ОП, заключительный отчет 6-НДФЛ, оформленный по данному ОП, будет последним отчетом, в котором отразятся суммы дохода и НДФЛ, а также соответствующие даты (получения дохода, удержания налога и его перечисления) по уволенным сотрудникам.

При оформлении 6-НДФЛ по ОП, которые планируется ликвидировать, необходимо придерживаться следующих правил:

- отчетный период для 6-НДФЛ — от начала года (или с момента регистрации ОП, если оно создано и ликвидируется в течение календарного года) до даты снятия с налогового учета (завершения процесса ликвидации);

- сдавать последний отчет 6-НДФЛ необходимо по месту нахождения закрываемого ОП.

Об особенностях отражения в 6-НДФЛ выплат при увольнении читайте в материале «Как правильно отразить выплаты при увольнении в 6-НДФЛ?».

Налоговым агентам — КН снова дается возможность выбора: подать последний отчет 6-НДФЛ по ликвидируемому ОП в ту инспекцию, в которой компания зарегистрирована как КН, или по месту регистрации ликвидируемого ОП.

Как поступить, если отчитаться по месту учета ОП до его закрытия не удалось, см. здесь.

Итоги

6-НДФЛ по обособленным подразделениям подается в налоговую по месту их регистрации. Такое же правило действует при подаче последнего отчета 6-НДФЛ в случае закрытия подразделения.

У крупнейших налогоплательщиков есть выбор: отчитываться за подразделение по форме 6-НДФЛ в инспекцию по крупнейшим налогоплательщикам или по месту учета подразделения.

С 01.01.2020 есть возможность в отдельных случаях сдавать единый 6-НДФЛ за несколько обособок.

Куда сдавать 6 НДФЛ по закрытому обособленному подразделению

Закрыли два обособленных подразделения. Каким образом заполнить 6-НДФЛ, титульный лист?

Ответ:

Если расчет 6-НДФЛ по закрытому (ликвидированному) обособленному подразделению не успели сдать до закрытия ОП в ИФНС, где оно состояло на учете, расчет нужно представить в ИФНС по месту учета головного подразделения организации. В этом случае есть особенности заполнения титульного листа 6-НДФЛ. Каковы они, нам разъяснил советник государственной гражданской службы РФ 1 класса, специалист ФНС России Дмитрий Александрович Морозов: При представлении в ИФНС по месту учета головной организации расчета 6-НДФЛ по закрытому ОП в титульном листе следует указать:

— ИНН и КПП — головной организации, а код ОКТМО — закрытого ОП (пункт 1 Подборки);

— в строке «Период представления (код)» — код из приложения N 1 к Порядку заполнения расчета 6-НДФЛ , соответствующий периоду, за который сдается расчет 6-НДФЛ по ликвидированному ОП ( 21 — за I квартал, 31 — за полугодие, 33 — за 9 месяцев и 34 — за год).

Коды 51 , 52 , 53 и 90 проставляются только при ликвидации/реорганизации самой организации;

— в строке «(налоговый агент)» — наименование самой организации, представляющей сведения, а не ее ликвидированного обособленного подразделения .

Также замечу, что при представлении расчета 6-НДФЛ головной организацией за ликвидированное ОП не нужно заполнять строки «Форма реорганизации (ликвидация) (код)» и «ИНН/КПП реорганизованной организации» . Эти строки заполняются в случае реорганизации (ликвидации) организации».

После завершения ликвидации (закрытия) обособленного подразделения и непредставления справок по форме 2-НДФЛ и (или) расчета по форме 6-НДФЛ за такое обособленное подразделение организация представляет справки по форме 2-НДФЛ и расчет по форме 6-НДФЛ в отношении работников данного обособленного подразделения в налоговый орган по месту учета организации. При этом организация в справках по форме 2-НДФЛ и расчете по форме 6-НДФЛ указывает ИНН и КПП организации, а ОКТМО закрытого обособленного подразделения.

Порядок подачи расчета 6-НДФЛ при закрытии обособленного подразделения отличается от такового для действующего подразделения .

Если вы не успели представить расчет до закрытия подразделения, головной организации следует отчитаться в налоговый орган по месту своего учета в такой срок ( п. 2 ст. 230 НК РФ, Письмо ФНС России от 22.05.2019 N БС-4-11/9619@):

- подразделение закрыто в I, II, III квартале — не позднее последнего дня месяца, следующего за кварталом, в котором закрыто обособленное подразделение;

- подразделение закрыто в IV квартале — не позднее 1 апреля следующего года.

Особенности заполнения и представления расчета по обособленному подразделению после его закрытия в Налоговом кодексе РФ и Порядке заполнения расчета 6-НДФЛ не предусмотрены.

При заполнении расчета в титульном листе следует указать ( п. п. 1.10 , 2.2 Порядка заполнения расчета 6-НДФЛ, Письмо ФНС России от 22.05.2019 N БС-4-11/9619@):

- по строке «КПП» — КПП организации;

- по строке «Представляется в налоговый орган (код)» — четырехзначный код налогового органа, в котором сама организация состоит на учете;

- по строке «По месту нахождения (учета) (код)» — код 213 (для организаций — крупнейших налогоплательщиков) или 214 (для остальных организаций);

- по строке «(налоговый агент)» — наименование организации;

- по строке «Код по ОКТМО» — код ОКТМО муниципального образования, в котором находилось закрытое подразделение.

Обзор подготовлен специалистами Л инии Консультирования ГК «Земля-СЕРВИС»

6-НДФЛ по закрытому обособленному подразделению

Не позднее последнего числа месяца, следующего за истекшим отчетным периодом (1-ый квартал, полугодие и 9 месяцев), и не позднее 1 апреля года, следующего за истекшим годом, налоговые агенты должны представлять в налоговую инспекцию по месту своего учета Расчет по форме 6-НДФЛ (п. 2 ст. 230 НК РФ).

О том, куда сдается форма 6-НДФЛ при наличии у организации обособленных подразделений, а также о том, как сдавать Расчет при закрытии обособленного подразделения, расскажем в нашей консультации.

Сдаем 6-НДФЛ по обособленному подразделению

Напомним, что обособленное подразделение организации – это любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места (т. е. созданы на срок более 1 месяца). Признается подразделение организации обособленным независимо от того, отражено или нет его создание в учредительных или иных организационно-распорядительных документах организации, а также независимо от полномочий, которыми наделяется такое подразделение (п. 2 ст. 11 НК РФ).

Если у организации есть обособленные подразделения, то по работникам таких обособленных подразделений, а также по физлицам, с которыми обособленное подразделение заключило ГПД, Расчет по форме 6-НДФЛ сдается в налоговую инспекцию по месту учета соответствующих обособленных подразделений. При этом показатели обособленного подразделения в Расчет по организации уже не включаются.

Порядок заполнения 6-НДФЛ по обособленному подразделению в целом аналогичен порядку заполнения формы организациями, не имеющими обособленные подразделения, и приведен в Приложении №2 к Приказу ФНС от 14.10.2015 № ММВ-7-11/450@.

Но есть и особенности (п.п. 1.10, 2.2 Порядка, утв. Приказом ФНС от 14.10.2015 № ММВ-7-11/450@):

- по строке «КПП» указывается КПП по месту нахождения обособленного подразделения организации;

- по строке «По месту нахождения (учета) (код)» указывается код 220 «По месту нахождения обособленного подразделения российской организации»;

- по строке «Код по ОКТМО» указывается код ОКТМО муниципального образования, на территории которого находится обособленное подразделение организации.

Закрыли обособленное подразделение – куда сдавать 6-НДФЛ?

А если обособленное подразделение закрыто, куда сдавать 6-НДФЛ? После снятия обособленного подразделения с учета Расчет сдается в обычные сроки за тот отчетный период, в котором подразделение было закрыто. К примеру, если обособленное подразделение было закрыто 29.08.2018, то последний Расчет 6-НДФЛ по закрытой обособке должен быть сдан за 9 месяцев 2018 года не позднее 31.10.2018. За последующие периоды (в примере – по итогам года) представлять Расчет уже не нужно (Письмо ФНС от 02.03.2016 № БС-4-11/3460@ ).

Образец 6-НДФЛ по закрытому обособленному подразделению приводить не будем – в целом он ничем не отличается от порядка заполнения для организаций без обособок. Конечно, в последний 6-НДФЛ нужно включить только те доходы, налог с которых был удержан до закрытия обособленного подразделения.

Но нужно учесть, что несмотря на то, что код места нахождения в 6-НДФЛ закрытого обособленного подразделения указывается «220», а код ОКТМО — тот, который соответствует обособке, КПП нужно указать головной организации, а не подразделения. Соответственно, и код налоговой инспекции, куда представляется Расчет, также указывается тот, что присвоен головной организации.

6-НДФЛ и 2-НДФЛ при закрытии обособленного подразделения

6-ndfl_i_2-ndfl_pri_zakrytii_obosoblennogo_podrazdeleniya.jpg

Похожие публикации

Снятие с налогового учета обособленных структур организаций не освобождает субъектов хозяйствования от выполнения обязательств по своевременной сдаче отчетности по ним. По подоходному налогу работодателям надо отчитаться посредством подачи в ФНС двух форм – 2-НДФЛ (справок, формируемых отдельно по каждому сотруднику) и 6-НДФЛ (обобщенного расчета, показывающего величину доходов и налогов накопительно с начала налогового года и за последний квартал).

Нюансы заполнения и сдачи 6-НДФЛ при закрытии обособленного подразделения

6-НДФЛ по обособленным подразделениям заполняется в обычном порядке в соответствии с инструкцией из приказа ФНС, изданного 14.10.2015 г. № ММВ-7-11/450@. Данные, показываемые по «обособке», подаются отдельно и не входят в расчет 6-НДФЛ по всей организации.

Куда сдавать отчет по закрываемому ОП, зависит от даты снятия его с налогового учета:

Если отчетность формируется и отправляется в ФНС до фактического дня снятия с регистрации подразделения, получателем документа будет инспекция по месту учета закрываемого ОП.

Если отчетность сдается после завершения мероприятий по закрытию подразделения, документы отправляются в ФНС по месту регистрации головного офиса. Когда речь идет о крупнейшем налогоплательщике, отчетность должна сдаваться с привязкой к месту регистрации компании в статусе крупнейшего плательщика налогов.

Сдача 6-НДФЛ при закрытии обособленного подразделения предусматривает отражение данных за период с начала года до даты снятия «обособки» с учета. По срокам надо ориентироваться на крайние даты для представления конкретного документа за период, в котором ОП было закрыто.

При составлении отчетности за ликвидируемые структуры необходимо учесть некоторые особенности:

код инспекции указывается тот, в который фактически будет отправляться документ;

ОКТМО вписывается с привязкой к месту нахождения ликвидируемого подразделения;

КПП – должен быть показан код, присвоенный закрываемому ОП.

2-НДФЛ при закрытии обособленного подразделения в 2019 году

Справки 2-НДФЛ надо оформлять с учетом методических материалов из Приказа ФНС от 02.10.2018 № ММВ-7-11/566@, которые действуют с 2019 года. Выбор налогового органа, в который подлежит сдавать комплект справок по сотрудникам из ликвидируемого ОП, также осуществляется с привязкой к дате закрытия подразделения:

по месту регистрации ОП, если документы сформированы и сдаются до снятия с учета в ИФНС такого подразделения;

2-НДФЛ при закрытии обособленного подразделения сдается головной структурой по месту ее налогового учета, если до даты ликвидации «обособки» справки в ИФНС не подавались.

Получатель отчета обозначается в титульном разделе справки – это код ИФНС, в которую подается документ. В справке следует указывать ОКТМО и КПП именно по закрываемой обособленной структуре.

Сроки сдачи отчетов по НДФЛ

Рекомендации по оформлению и сдаче отчетности по подоходному налогу в случае закрытия ОП отражены налоговиками в письме от 02.03.2016 г. № БС-4-11/3460@. В соответствии с разъяснениями налоговиков при ликвидации подразделения до истечения календарного года отчетный период ограничен временем с начала года по дату снятия ОП с учета. Сроки подачи справок и расчетов не отличаются от стандартных.

Например, обособленная структура закрылась 21 мая 2019 года. Налоговый период будет соответствовать интервалу с 1 января 2019 года по последний день существования подразделения (21 мая):

до 30 апреля надо отчитаться по итогам 1 квартала, подав расчет 6-НДФЛ (это делает бухгалтерия ОП);

результаты полугодия в 6-НДФЛ после закрытия обособленного подразделения надо отразить за период с 01.01.2019 по 21.05.2019 и сдать отчет не позднее 31 июля 2019 года (отчитывается головное предприятие). Последующие отчеты 6-НДФЛ по закрытому ОП (за 9 месяцев и 2019 год) подавать не нужно.

2-НДФЛ сдается с периодичностью раз в год, поэтому справки по доходам персонала ОП, ликвидированного в мае 2019г., надо будет сдавать в 2022 году:

до 2 марта 2022 г. (включительно) головной офис обязан отчитаться за закрытое подразделение по физлицам, с доходов которых не было возможности удержать подоходный налог;

не позже 1 апреля 2022 г. сдаются справки по остальным работникам и физлицам, получавшим доходы от ликвидированного подразделения.

6-НДФЛ по обособленным подразделениям

Компании с обособленными подразделениями должны представить форму 6-НДФЛ в каждую налоговую службу, в которой зарегистрировано обособленное подразделение. Расчет сдается по работникам, с которыми заключен как трудовой договор, так и договор ГПХ.

Отчетность 6-НДФЛ по обособленным подразделениям

Согласно п.7 ст.226 НК РФ все налоговые агенты обязаны рассчитать, удержать и перечислить НДФЛ с дохода налогоплательщика, источником которого они являются, месту учета обособленного подразделения (ОП), по месту своего учета или месту жительства ИП.

Исключение по сдаче формы 6-НДФЛ только для крупнейших налоговых агентов. Они вправе сами выбирать и ставить в известность инспекцию, о том, куда именно будут отчитываться по работникам: по месту учета компании — крупнейшего налогоплательщика либо по месту учета каждого ОП:

Получите понятные самоучители по 1С бесплатно:

Как отразить в 6-НДФЛ перевод сотрудника из головной организации в обособленное подразделение

Если принято решение о переводе работника в течение месяца из головного отделения в обособленное подразделение и наоборот, то НДФЛ необходимо рассчитать и перечислить и по месту нахождения ОП, и по месту нахождения головного отделения. Суммы необходимо разделить с учетом отработанного времени в головном отделении и в ОП.

6-НДФЛ при закрытии обособленного подразделения

Если принято решение о закрытии обособленного подразделения компании, то расчет 6-НДФЛ нужно представить до момента снятия ОП с учета. Как правило, на это у компании есть 10 дней с момента подачи в ИФНС заявления о закрытии. Последним налоговым периодом, за который представляется отчет 6-НДФЛ, является период с начала года до дня ликвидации ОП. Если ОП закрыто в I, II или III квартале, то сдавать годовой отчет 6-НДФЛ не нужно.

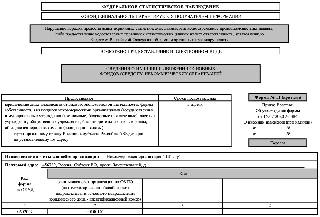

Важно учесть нюансы заполнения титульного листа 6-НДФЛ в случае закрытия обособленного подразделения:

| Поле титульного листа 6-НДФЛ | Сдается до закрытия ОП | Сдается после закрытия ОП |

| В ИФНС по месту учета ОП | В ИФНС по месту учета головной отделения | |

| Представляется в налоговый орган (код) | код ИФНС ОП | код ИФНС головного отделения |

| КПП | КПП ликвидируемого ОП | КПП ликвидированного ОП |

| Код по ОКТМО | ОКТМО по местонахождению ликвидируемого ОП | ОКТМО по местонахождению ликвидированного ОП |

| По месту нахождения (учета) | код 220 | код 212 |

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Этот сайт использует Akismet для борьбы со спамом. Узнайте как обрабатываются ваши данные комментариев.