Новые правила подачи деклараций и расчетов с 1 июля 2021 года. К чему готовиться предпринимателям?

Со второго полугодия 2021 года вступают в силу новые поправки к 80-ой статье НК РФ. Для предпринимателей это означает, что у налоговиков появятся новые основания для отказа в принятии отчетности. Расскажем, на что обратить внимание при заполнении документов по новым правилам, а также как избежать санкций за просрочки со стороны ФНС.

В каких случаях ФНС не примет декларацию или расчеты

Статус «непредставленная» означает, что налогоплательщик не отправил в ФНС правильно заполненную декларацию в указанные сроки. Более того, этот статус, согласно 374-го федерального закона, присвоят , если ФНС заподозрит в руководителе компании «номинального директора» по следующим признакам:

декларацию подписал человек, который не имел на это права;

декларацию подписал дисквалифицированный сотрудник (то есть, на момент подписания срок его дисквалификации еще не закончился);

документы подписаны от имени умершего лица (если дата смерти совпадает с днем подписания, либо предшествует ему);

запись в ЕГРЮЛ о том, что сведения о руководителе являются недостоверными, появилась раньше, чем подпись этого лица под документами;

декларацию или расчеты подали от лица компании, которая по данным ЕГРЮЛ, уже прекратила свою деятельность.

Еще один повод признать декларацию непредставленной – это выявленные в документе нарушения контрольных соотношений (КС). При таких ошибках автоматизированная система не сможет провести анализ сведений из декларации, а значит все недочеты налогоплательщик должен будет исправить в положенные по закону сроки. О них мы поговорим позже – сначала подробнее остановимся на КС.

Какие контрольные соотношения проверяют в РСВ

Перечень КС для расчетов по страховым взносам перечислены в п. 7 ст. 431 НК РФ. Налоговики обязательно признают расчет по страховым взносам (РСВ) непредставленным, если в ходе проверки обнаружат:

ошибки при указании сумм выплат и других вознаграждений, выплачиваемых физическим лицам;

ошибочные расчеты по взносам на ОПС;

отличие в сумме одних и тех же показателей по физлицам и в целом по налогоплательщику;

ошибки в персональных данных.

Какие КС будут актуальны для НДС?

ФЗ №374 добавил в ст. 174 Налогового кодекса новый пункт (п. 5.3), согласно которому декларации по НДС теперь будут проверять по 14 КС. Сам перечень соотношений налоговики опубликовали еще в 2015 году, но раньше выявленные нарушения не считались поводом для присвоения декларации статуса «непредставленная».

К примеру, в качестве КС проверяются следующие моменты:

итоговая сумма налога должна равняться сумме исчисленного налога из раздела 3 с учетом всех вычетов;

сумма налога по разделам 3, 4 и 6 (с учетом всех вычетов) должна соответствовать итоговой сумме, вписанной в строку 040 в первом разделе;

сумма НДС по разделам 2-4 должна соответствовать данным из книги продаж;

сумма вычетов по разделам 3-6 должна равняться сумме вычетов по НДС, указанной в книге покупок;

в книге покупок сумма НДС по счетам-фактурам должна соответствовать значению в итоговой строке (то же касается и дополнительного листа книги покупок).

Кроме этого, при выставлении счетов-фактур с НДС предприниматели на УСН должны заполнить разделы 1 и 12 (согласно п.3 «Порядка заполнения…»), а затем отразить итоговую сумму в строке 030 первого раздела.

Напомним, что в Небе отчетные формы реализованы с учетом контрольных соотношений ФНС. Перед отправкой отчета вы сможете проверить данные и убедиться в правильности заполнения.

Сообщит ли ФНС об отказе принять отчетность?

В зависимости от типа выявленных недочетов ФНС обязана отправить налогоплательщику соответствующее уведомление:

в течение 5 дней, при подозрении в «номинальном директоре»;

на следующий день, если обнаружены нарушения КС в электронной документации;

в течение 10 дней, если РСВ сдавали на бумажном носителе.

Что делать при получении уведомления? Если уведомление получено в электронном виде, у налогоплательщика есть 5 дней для исправления ошибок и представления исправленной версии документа. В случае с бумажным уведомлением срок продлевается до 10 дней.

Если вовремя дать ответ, то ФНС в качестве даты представления документов проставит день сдачи первого варианта отчетности.

Какие санкции грозят налогоплательщикам за непредставление декларации

Штраф за непредставленную декларацию согласно ст. 119 НК РФ составляет 5% от суммы НДС за каждый месяц просрочки (включая неполный период). Итоговая сумма штрафа не может быть меньше 1000 руб. и больше 30% от общей суммы налога.

Кроме этого, ФНС вправе заблокировать р/с организации или ИП, если налогоплательщик просрочил сдачу декларации по НДС, РСВ или 6-НДФЛ на срок более 10 дней (с 1 июля 2021 г. – более 20 дней согласно п. 5 ст. 1 № 368-ФЗ).

В Небе есть бухгалтерское обслуживание. Наши специалисты возьмут на себя вашу бухгалтерию и избавят вас от штрафов со стороны контролирующих органов.

Какие санкции грозят контрагентам

Непредставленная декларация может больно ударить не только по самому налогоплательщику, но и его контрагентам (утрата прав на вычет по НДС, отказ в расходах по налогу на прибыль). В результате придется сначала уплатить всю сумму неподтвержденных вычетов, а затем через открытие налогового спора отстаивать свои права. Дело в том, что в подобных ситуациях ФНС сначала признает декларацию непредставленной, а затем работает с заявлениями контрагентов.

К примеру, если директор ООО является его единственным участником, то в случае смерти он будет числиться в этой должности вплоть до назначения доверительного управляющего или окончания процедуры наследования. Соответственно, все документы, подписанные с использованием «старой» ЭЦП, автоматически получат статус непредставленных.

Итоговый алгоритм действий после 1 июля 2021 года

Схема предоставления декларации и расчетов со второй половины этого года выглядит следующим образом:

Налогоплательщик отправляет документы в электронной форме. В ответ получает квитанцию о приеме отчетности. С этого момента у автоматической системы ФНС есть ровно один день для проверки на ошибки и соблюдение КС.

Если ошибки найдены, налогоплательщик получает уведомление о признании документов непредставленными.

В этом случае нужно в течение 5 дней внести коррективы и отправить документы повторно. Менять номер корректировки не нужно – он остается прежним.

В случае если первичная отчетность не содержит ошибок, ФНС вышлет извещение о вводе, подтверждающее, что документы сданы и уже загружены в базу данных.

Впрочем, факт принятия отчетности означает, что в декларации или РСВ нет ошибок в заполнении или расчетах. Если в дальнейшем в ходе камеральной проверки будут выявлены признаки «номинального руководителя», то ФНС обязательно отправит налогоплательщику уведомление о непредставлении.

3 способа как подать налоговую декларацию о доходах

С 01.01.2019 стартовала декларационная кампания 2019 года. Отчитаться о доходах, полученных в 2018 году, необходимо до 30 апреля текущего года.

Представить декларацию по форме 3-НДФЛ необходимо, если в 2018 году налогоплательщик: продал квартиру, которая была в собственности меньше минимального срока владения (3 года, а в некоторых случаях – 5 лет), получил дорогие подарки не от близких родственников, сдавал имущество в аренду или получал доход от зарубежных источников. Отчитаться о своих доходах также должны ИП, нотариусы, адвокаты, учредившие адвокатские кабинеты и и другие лица, занимающиеся частной практикой.

Есть три способа предоставить декларацию 3-НДФЛ в налоговый орган: сдать лично, отправить по почте, сдать через Интернет. Рассмотрим каждый из этих способов более подробно.

Сдача декларации в налоговую инспекцию лично

1. Распечатать декларацию о доходах физических лиц;

2. Заполнить декларацию от руки или распечатать;

3. Прийти в налоговый орган по месту прописки;

4. Сдать декларацию (со всеми подтверждающими документами) налоговому инспектору

5. Преимущество данного способа подачи декларации: налоговый инспектор выполнит базовую проверку документов и в некоторых случаях (в случае очевидных ошибок) укажет на них, и прокомментирует, конкретно чего не хватает или требуются какие-то исправления.

Адреса налоговых инспекций по Республики Крым: https://www.nalog.ru/rn91/apply_fts/Отправка декларации по почте

Налоговый Кодекс предусматривает возможность сдать налоговую декларацию без посещения налогового органа – декларацию 3-НДФЛ и подтверждающие документы можно отправить по почте (данный способ предусмотрен п. 4 ст. 80 НК РФ).

1. Распечатать декларацию о доходах физических лиц;

2. Заполнить декларацию от руки или распечатать;

3. Отправить документы по почте необходимо обязательно ценным письмом с описью вложения на адрес налоговой по месту прописки;

4. Отследить письмо и убедиться в его доставке;

5. Проконтролировать приём Ваших документов в налоговой инспекции или отправке их Вам на доработку.

За дополнительной информацией обращаться по телефону «горячей» линии: 8 (800) 222 22 22

Сдача декларации через Интернет

С 1 июня 2015 года у всех налогоплательщиков появилась возможность подавать декларацию 3-НДФЛ и все сопутствующие документы через сервис Личный кабинет

налогоплательщика на сайте ФНС России (до 1 июня 2015 года сделать это можно было только при наличии ЭЦП). Кроме личного кабинета, подать декларацию через Интернет можно на сайте ГосУслуги

Если налогоплательщик не получит извещение от налогового агента до первого марта, то ему нужно самостоятельно заполнить и подать декларацию (до 30 апреля) и уплатить налог с дохода.

Уплатить НДФЛ, исчисленный в декларации, необходимо до 15 июля 2019 года. Если налогоплательщик не предоставит декларацию и/или не уплатит налог вовремя, ему грозит штраф:

– за непредставление декларации в срок — 5% не уплаченной в срок суммы налога за каждый месяц, но не более 30% указанной суммы и не менее 1000 руб. ;

– за неуплату НДФЛ – 20% от суммы неуплаченного НДФЛ.

Предельный срок подачи декларации 3-НДФЛ (30 апреля 2019 года) не распространяется на декларации, подаваемые исключительно с целью получения налоговых вычетов. В этом случае направить ее можно в любое время в течение года

Как отправить декларацию в налоговую по почте

В НК РФ представлены несколько способов, посредством которых можно передавать налоговую декларацию в ФНС. Одним из вариантов является использование почтовой связи, а именно отправка документов письмом по Почте России. Подробнее о том, как отправить письмо в налоговую, поговорим далее.

В соответствии со ст. 80 п. 4 НК РФ декларация может быть представлена налогоплательщиком в налоговый орган следующими способами:

- Лично или через представителя. Для этого необходимо обратиться в канцелярию ФНС и передать документы на бумажном носителе. Датой приёма считается дата передачи. По желанию налогоплательщика на копии декларации будет поставлена отметка о принятии и дата получения.

- Передача посредством отправки по электронной почте или через личный кабинет налогоплательщика. В этом случае датой приёма считается дата отправки документов в электронном виде. Подтверждением принятия в органах ФНС будет служить квитанция в электронной форме, присланная на адрес отправителя.

- Отправка в виде почтового отправления. Датой представления считается дата отправки! По этой причине, отправляя бумаги почтой, можно сильно не переживать, что доставка займет неделю, две или более продолжительный срок.

В статье 80 НК РФ указано, что почтовое отправление должно быть отправлено с описью вложения. Остальные нюансы не регламентируется.

Опись вложения – это специальный почтовый документ ф.107, в котором отправитель указывает содержимое почтового отправления. Так как пересылаются документы, то можно указать только их названия (по желанию в свободной форме можно добавить краткое описание). Ф. 107 заполняется в двух экземплярах: один бланк остается на руках отправителя, а второй прикрепляется к письму и пересылается вместе с ним. Пример заполнения ниже:

При получении адресат (в нашем случае представитель ФНС) может попросить сотрудника почты вскрыть почтовое отправление и проверить его содержимое на предмет соответствия содержимого конверта бланку описи.

По собственному желанию налогоплательщик может воспользоваться дополнительной платной услугой Почты России – уведомлением о вручении. Уведомление о вручении, в свою очередь, будет являться доказательством, подтверждающем, что письмо действительно получено адресатом, так как на уведомлении будет стоять подпись получателя.

В общем говоря, имея на руках уведомление о вручении, опись вложения и чек об оплате почтовых услуг – беспокоиться отправителю практически не о чем.

Как отправить письмо в налоговую

Как выяснили выше, в соответствии с кодексом декларацию в налоговую по почте можно отправить письмом или бандеролью. Именно эти два вида почтовых отправлений подходят для пересылки бумажной продукции. Отличие их только в том, что с помощью первого вида письменной корреспонденции можно пересылать бумагу весом до 100 грамм, а для более тяжелых отправлений (от 101 грамма до 2 килограмм) предназначены бандероли.

- Купите подходящего размера конверт. Конверт может быть бумажный или полиэтиленовый.

- Возьмите в отделении Почты России бланк ф. 107 «Опись вложения» и, если решите отправлять с уведомлением – бланк ф.119 «Уведомление о вручении». Бланки необходимо заполнять самостоятельно. Бланк ф. 107 можно создать на официальном сайте pochta.ru и в дальнейшем распечатать его, а вот заполнить ф. 119 онлайн не получится.

- Укажите информацию на адресном ярлыке конверта: напишите адрес, индекс и название организации-получателя и свой обратный адрес.

Ответы на вопросы

Почему необходимо отправлять в налоговую именно ценное письмо, а не заказное? – По правилам ПР к отправке с описью допускаются только ценные почтовые отправления, для заказных писем – эта услуга не предусмотрена.

Нужно ли указывать ценность письма? – Да, для ценных отправлений необходимо указать объявленную ценность. О/ц нужно указать в бланке ф.107 и на конверте (пример выше).

Какова цена отправки? – С тарифами на письма можно ознакомиться на этой странице.

Как и куда подать декларацию 3-НДФЛ?

Декларацию для получения налоговых вычетов необходимо предоставить в инспекцию по месту регистрации. Про сроки подачи декларации мы писали ранее в статье «В какие сроки можно сдать декларацию». Заполнить 3-НДФЛ можно либо через сервис «Личный кабинет налогоплательщика для физических лиц» (далее — ЛК), либо с помощью программы «Декларация», либо на бланке формы в печатном виде или от руки. А сдать — в электронной форме или на бумаге.

Декларацию по форме 3-НДФЛ следует представить в инспекцию по месту жительства (подразумевается адрес регистрации, который указан в паспорте) (п. 2 ст. 11, п. 7 ст. 83 НК РФ).

Заполнить декларацию 3-НДФЛ поможет:

1) «Личный кабинет налогоплательщика» на сайте ФНС России. Этот сервис позволяет заполнить 3-НДФЛ в онлайн-режиме и подать ее в электронном виде либо выгрузить заполненную декларацию в файл для дальнейшей печати и представления в инспекцию на бумаге. При заполнении сервис будет выдавать подсказки, а часть данных выгрузит автоматически из вашего личного кабинета. Этот способ — самый простой и быстрый, к тому же он не требует посещения инспекции.

2) Программа «Декларация». Ее можно скачать на официальном сайте ФНС России . Данная программа поможет в заполнении декларации, после чего 3-НДФЛ нужно распечатать и представить на бумаге в налоговую инспекцию.

3) Специализированная компания. Например, open-ndfl.ru. Компания может не только полностью заполнить декларацию за вас, но и самостоятельно представить в налоговую документы.

Учтите, если вы сдаете декларацию на бумаге, это можно сделать как по почте (заказным письмом с описью вложения), так и лично или через представителя, но он должен иметь нотариально заверенную доверенность.

За каждый год действует своя форма декларации. И если вы предоставите декларацию не по той форме, которая действовала за конкретный год, то в приеме декларации будет отказано (п. 28, п. 194 Регламента, утв. Приказом Минфина № 99н).

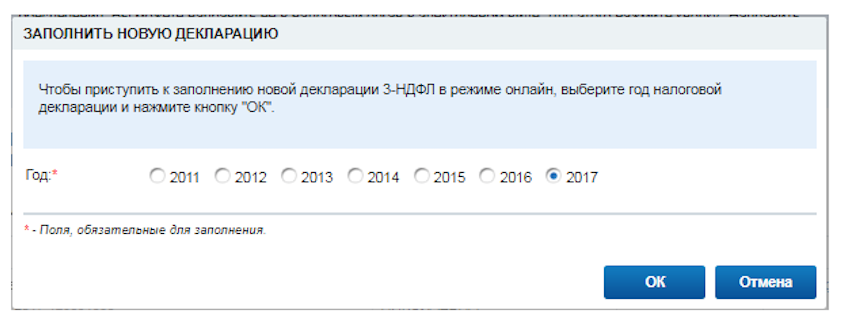

Исключение — 2017 год: по нему можно отчитаться и по новой форме, и по форме декларации, которая действовала для 2016 года (письмо ФНС России от 01.02.2018 № ГД-3-11/625@). В связи с данными ограничениями необходимо при заполнении декларации выбрать актуальную форму. Например, если вы будете заполнять 3-НДФЛ через ЛК, то сервис предложит выбрать год, на основании этой информации программа сама подберет нужную форму.

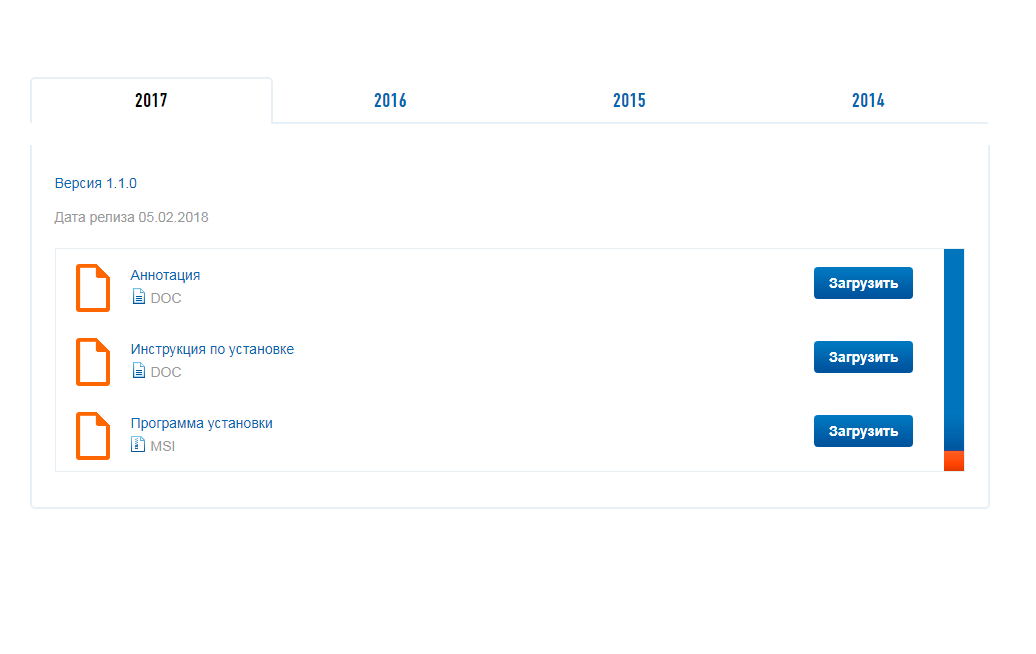

Если же вы хотите заполнить документы через программу «Декларация», то нужно выбрать тот релиз программы, которая относится к году, за который вы подаете 3-НДФЛ.

Если вы хотите заполнить декларацию на бланке от руки или в печатном виде, то нужно подобрать форму нужной редакции в интернете или обратиться за бланком в свою налоговую инспекцию. Данный способ заполнения — самый сложный: он требует особого внимания не только в цифрах, но и в правилах заполнения ячеек (приложение № 2к приказу ФНС России от 24.12.2014 № ММВ-7-11/671@).

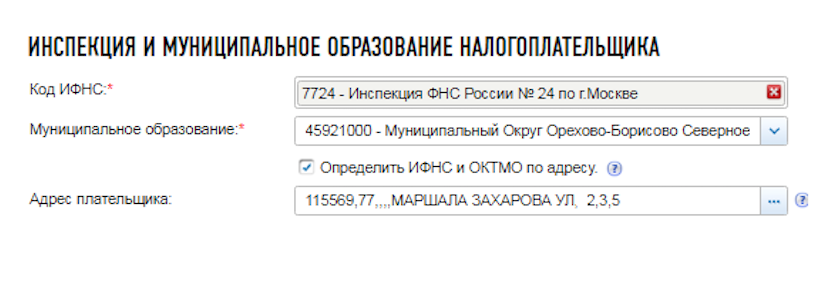

Если вы заполняете декларацию через ЛК, то за 2015 или 2016 год программа потребует внести адрес места жительства (т.е. регистрации, как в паспорте). На основании этой информации программа сама проставит в готовой декларации номер инспекции. Если же заполняете декларацию за 2017 год, то вместо места жительства вам предложат заполнить номер инспекции и муниципальное образование. Определить их можно также по адресу, как показано на картинке.

Если же вы заполняете документы через программу «Декларация» или самостоятельно на бланке, то узнать код своей инспекции и ОКТМО можно с помощью сервиса fias.nalog.ru .

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как представить документы в налоговую через Интернет?

В 2010 году появилась возможность представить документы по требованию не традиционной почтой, а в электронном виде по ТКС. С лета 2012 года по ТКС можно направить и бумажные документы в виде скан-образов. И сегодня налоговые инспекторы для ускорения проверки все чаще просят налогоплательщиков направить документы через Интернет. О том, как удовлетворить просьбу налоговой, читайте ниже.

Представлять бумажные документы (впрочем, как и электронные) по ТКС разрешено Приказом ФНС России от 29.06.2012 № ММВ-7-6/465@, который утвердил формат xml-файла электронной описи документов. «Согласно приказу 14 видов документов можно представить по ТКС двумя способами. Электронные документы можно направить в утвержденных xml-форматах. Бумажные же документы нужно отсканировать и перевести в форматы jpg или tif», — рассказывает эксперт системы электронного документооборота (ЭДО) Диадок Тамара Мокеева.

Порядок представления по ТКС утвержден Приказом ФНС России от 17.02.2011 № ММВ-7-2/168@. В соответствии с порядком налоговый орган направляет налогоплательщику электронное требование о представлении документов. Если налогоплательщик в течение суток не примет требование, налоговая продублирует его на бумаге и вышлет почтой. Не принять требование налогоплательщик имеет право по трем причинам: невозможность прочитать его из-за нарушения формата, неправомерность подписи под требованием или ошибочное направление (п. 14 Приказа).

Подготавливаем документы

Если вы получили требование в электронном виде и хотите направить документы по ТКС, вам нужно принять его и отправить квитанцию о приемке. Она прогрузится в систему ИФНС и будет служить уведомлением о том, что требование дошло. Ознакомьтесь с перечнем требуемых документов. Какие-то из них, возможно, были составлены на бумаге — их необходимо будет отсканировать, какие-то — в электронном виде. В последнем случае обратите внимание на то, в каком формате были составлены документы. Если в утвержденных ФНС xml-форматах, то прикрепить их к описи можно будет сразу же. Иначе документы придется распечатать, заверить и снова отсканировать или же перевести в нужные форматы tif или jpg с помощью соответствующих программных средств. Заметим, что согласно формату описи в настоящий момент представить по ТКС можно ограниченный перечень документов, который обозначен в Приложении к Приказу ФНС России от 29.06.2012 № ММВ-7-6/465@. Все прочие документы придется направить почтой.

Если требование изначально было направлено на бумаге, то представить документы по ТКС не получится из-за невозможности сформировать опись документов. Дело в том, что xml-формат описи предполагает наличие так называемого идентификатора файла документа, к которому формируется опись (т.е. требования). Этого идентификатора нет на бумажном требовании, а без него опись не прогрузится в систему инспекции.

Формируем опись

Далее вам нужно сформировать опись, собрать и прикрепить к ней все документы. Это можно сделать либо самостоятельно (например, в учетной системе), либо в системе сдачи налоговой отчетности, в которой пришло требование. Работать в системе сдачи отчетности удобнее в том плане, что все реквизиты описи, связанные с требованием, подписью и количеством направляемых документов, будут заполнены автоматически. Это те реквизиты, от которых зависит, прогрузится ли пакет документов в приемочный комплекс инспекции. При этом отправить пакет можно будет сразу же без выгрузки и поиска способов направить его по ТКС.

Приведем в пример порядок подготовки и направления документов в системе сдачи налоговой отчетности «Контур-Экстерн». Чтобы заполнить реквизиты описи, вам необходимо указать код формы документа по КНД (1165034) и признак лица, подписавшего документ — руководителя организации (3) или её представителя (4).

Прикрепляем документы

Остается прикрепить документы. Документы в виде xml-файлов можно выгрузить из системы ЭДО или из электронного архива. Из реквизитов понадобится указать код или наименование документа, код формы документа по КНД и порядковый номер в требовании. Чтобы прикрепить скан-образы бумажных (или электронных в произвольных форматах) документов, придется заполнить больше данных: каких именно, зависит от типа документа. Для счетов-фактур это, например, в том числе дата и номер документа, реквизиты участников сделки, сумма с НДС и НДС.

После того как все документы будут прикреплены к описи, пакет документов необходимо подписать сертификатом электронной подписи пользователя системы и направить в налоговую. Если пакет был составлен верно, то он прогрузится через приемочный комплекс ГПР и попадет в ЭОД ИФНС, где документы уже будут просматриваться инспектором. В противном случае пользователю в системе придет уведомление об отказе с перечислением непринятых документов. Их нужно будет исправить, прикрепить к описи и снова направить в налоговую.

Пример из практики

Межрайонная ИФНС Ростовской области № 6152 через систему спецоператора СКБ Контур направила налогоплательщику электронное требование о представлении счетов-фактур, которые были выставлены на бумаге. При этом инспекция выразила желание получить эти документы в виде скан-образов через Интернет. Налогоплательщик отсканировал документы, сформировал в системе спецоператора опись и направил весь пакет в инспекцию. Пакет успешно прогрузился в систему электронного обмена данных ИФНС, после чего документы были проверены инспектором и занесены в базу данных инспекции.

«Технология представления документов в электронном виде работает во всех ИНФС России с ноября 2012 года, — рассказывает Тамара Мокеева. – Налоговые инспекторы все чаще самостоятельно выступают с инициативой приема документов через Интернет — как электронных, так и бумажных».

«При представлении документов на бумажном носителе заверяются копии документов. При этом должна быть заверена копия каждого документа, а не прошивка этих документов. Электронные документы объективно проще в обработке и хранении, а автоматизированный учет исполнения требований уменьшает риск нарушения сроков представления. Снижаются затраты на пересылку. ФНС прорабатывает вопрос о расширении перечня документов, которые можно представить по ТКС. Активное участие налогоплательщиков в ЭДО ускорит данное направление работы», — считает Татьяна Василенко, начальник отдела по работе с налогоплательщиками межрайонной ИФНС № 6152.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.