График подачи статформ в таможню на 2022 год

Хотите быть в курсе изменений таможенного законодательства и мнения юристов по актуальным вопросам ВЭД?

Юристы Центра правовой поддержки внешнеэкономической деятельности напоминают участникам ВЭД о необходимости своевременной отправки статистической отчётности в таможенные органы.

Нарушение сроков сдачи статистической формы грозит юридическим лицам и индивидуальным предпринимателям административным штрафом в размере от 20 до 50 тыс. рублей, а в случае повторного нарушения — от 50 до 100 тыс. руб.

Срок отправки формы — 10-й рабочий день календарного месяца, следующего за календарным месяцем, в котором была осуществлена отгрузка или поступление товара.

График сдачи статистических форм отчётности на 2022 год

Отправка статистических форм в ФТС должна осуществляться в соответствии со следующим графиком:

- за декабрь 2021 – до 21 января 2022;

- за январь 2022 – до 14 февраля;

- февраль 2022 – до 15 марта;

- март 2022 – до 14 апреля;

- апрель 2022 – до 19 мая;

- май 2022 – до 15 июня;

- июнь 2022 – до 14 июля;

- июль 2022 – до 12 августа;

- август 2022 – до 14 сентября;

- сентябрь 2022 – до 14 октября;

- октябрь 2022 – до 15 ноября;

- ноябрь 2022 – до 14 декабря 2022

Юристы нашего Центра обращают внимание на возможные изменения в графике сдачи статических форм отчётности в случае объявления дополнительных нерабочих дней в связи с вероятными коронавирусными ограничениями в 2022 году.

При необходимости юристы нашей компании готовы помочь как с разъяснением порядка отправки статистической формы в ФТС, так и с минимизацией или отменой административного штрафа при пропуске сроков её подачи.

Нарушение сроков сдачи статистической формы грозит юридическим лицам и индивидуальным предпринимателям административным штрафом в размере от 20 до 50 тыс. рублей, а в случае повторного нарушения — от 50 до 100 тыс. руб.

Срок отправки формы — 10-й рабочий день календарного месяца, следующего за календарным месяцем, в котором была осуществлена отгрузка или поступление товара.

График сдачи статистических форм отчётности на 2022 год

Отправка статистических форм в ФТС должна осуществляться в соответствии со следующим графиком:

- за декабрь 2021 – до 21 января 2022;

- за январь 2022 – до 14 февраля;

- февраль 2022 – до 15 марта;

- март 2022 – до 14 апреля;

- апрель 2022 – до 19 мая;

- май 2022 – до 15 июня;

- июнь 2022 – до 14 июля;

- июль 2022 – до 12 августа;

- август 2022 – до 14 сентября;

- сентябрь 2022 – до 14 октября;

- октябрь 2022 – до 15 ноября;

- ноябрь 2022 – до 14 декабря 2022

Юристы нашего Центра обращают внимание на возможные изменения в графике сдачи статических форм отчётности в случае объявления дополнительных нерабочих дней в связи с вероятными коронавирусными ограничениями в 2022 году.

При необходимости юристы нашей компании готовы помочь как с разъяснением порядка отправки статистической формы в ФТС, так и с минимизацией или отменой административного штрафа при пропуске сроков её подачи.

Несвоевременная сдача ЕНВД – штрафы, ответственность для ИП

Декларация – это документ налоговой отчетности, который обязаны предоставлять налоговые агенты в установленные законодательством сроки. Такой формат отчетности должен соблюдаться всеми индивидуальными предпринимателями, осуществляющих свою деятельность по системе Единого налога на вмененный доход. Если ИП не соблюдает сроки сдачи декларации ЕНВД, его действия квалифицируются как прямое нарушение действующего законодательства, что приведет к различным негативным последствиям для бизнесмена.

Когда необходимо сдавать декларацию ЕНВД

Отчетным периодом для ИП на «вмененке» является квартал (3 месяца). То есть по Единой системе налогообложения предприниматель обязан отчитаться перед налоговой 4 раза за полный календарный год. Делать это необходимо по 20-ым числам месяца, который следует за отчетным периодом. Такой порядок установлен пунктом 3 статьи 346.32 Налогового кодекса РФ.

Если срок подачи отчета по форме ЕНВД пришелся на выходной день или календарный праздник, то в соответствии с пунктом 7 статьи 6.1 Налогового кодекса РФ, срок предоставления декларации ЕНВД в налоговые органы переносится на ближайший будний день.

В 2021 году сроки сдачи декларации ЕНВД должны происходить в следующем порядке:

| Порядковый номер квартала | Дата уплаты ЕНВД |

| IV 2O17 года (октябрь-декабрь) | 22.O1.2O18 |

| I 2O18 года (январь-март) | 2О.O4.2O18 |

| II 2O18 года (апрель-июнь) | 2О.О7.2O18 |

| III 2O18 года (июль-сентябрь) | 22.1O.2O18 |

| IV 2O18 года (октябрь-декабрь) | 21.O1.2O18 |

В 2021 году отчетность ЕНВД следует проводить в следующие сроки:

| Порядковый номер квартала | Дата уплаты ЕНВД |

| I 2O19 года (январь-март) | 22.O4.2O19 |

| II 2O19 года (апрель-июнь) | 22.О7.2O19 |

| III 2O19 года (июль-сентябрь) | 21.1O.2O19 |

| IV 2O19 года (октябрь-декабрь) | 2О.O1.2O2О |

Важно! Если предприниматель решил не применять Единую систему налогообложения, то он все равно должен сформировать декларацию ЕНВД за квартал, в котором были уплачены налоги по «вмененке», и предоставить отчет в налоговую в соответствии с установленными сроками.

Если на протяжении отчетного периода (квартала), предприниматель не осуществлял какую-либо деятельность и не получал вмененный доход, то декларация ЕНВД все равно должна быть заполнена и сдана в срок. Единая система налогообложения не предусматривает освобождение от уплаты налога при остановке или прекращении деятельности ИП. Для этого бизнесмен должен обратиться в ФНС и сняться с налогового учета в качестве «вмененщика».

Куда следует сдавать декларацию ЕНВД

Декларацию ЕНВД следует предоставлять в отделение налоговой службы, которое поставило предпринимателя на учет в качестве налогоплательщика. Однако, очень часто ИП являются руководителями сразу нескольких филиалов одного и того же предприятия. В этом случае Минфин дает следующие пояснения:

- если деятельность ИП ведется в пределах одной федеральной единицы, но в разных ее районах, где имеется свое подразделение ФНС, сдавать декларацию ЕНВД нужно в место постановки на учет самого налогоплательщика;

- если деятельность осуществляется сразу в нескольких городах, тогда по каждому обособленному подразделению необходимо отчитываться отдельно.

Исключением является ситуация, если все дочерние предприятия обслуживает одна налоговая инспекция. Тогда декларацию ЕНВД нужно предоставить только в один налоговый орган.

Штрафы в соответствии с налоговым законодательством

Полномочия налоговых органов обратиться к штрафным мерам предусмотрены статьей 119 Налогового кодекса РФ. Размер штрафа определит не только сумма дней просрочки, но и от факта уплаты Единого налога в пользу государственной казны:

Статья 76 НК РФ предупреждает, что расчетный счет безответственного налогоплательщика может быть заблокирован, если декларация не предоставляется в ФНС на протяжении 10 рабочих дней с момента, установленного законодательством как день сдачи отчетности.

Важно! Налоговая не в праве привлечь налогоплательщика к ответственности, если ошибки были допущены при заполнении бланков декларации если при этом она была сдана в срок.

Штрафы в соответствии с КоАП

Нарушение порядка и сроков сдачи отчетной документации могут спровоцировать не только наложение штрафных санкций со стороны ФНС, но и привлечь к административной ответственности в соответствии со статьей 15.5 КоАП РФ.

Данная статья предусматривает привлечение к административной ответственности лиц, в должностные обязанности которых входят формирование и сдача налоговой отчетности. Каждое нарушение может облагаться штрафом в размере от 300 до 500 рублей.

Штраф, определенный по КоАП РФ, должен быть погашен в течение 60 суток после установки факта правонарушения. В противном случае, задолженность может быть взыскана в судебном порядке, что, в свою очередь, приведет к еще одному штрафу, но уже в двукратном размере (но не менее 1 000 рублей).

Помимо денежных взысканий, правонарушитель может подвергнуться другим формам административного наказания:

- заключение под стражу до 15 суток;

- общественные отработки длительностью до 50 часов.

Если речь идет о суммах неоплаченного налога в особо крупных размерах, правонарушитель по мимо административных наказаний, может привлекаться к уголовной ответственности.

Блокировка банковского счета

Согласно статье 76 НК РФ, если предприниматель-«вмененщик» не предоставляет отчетный документ в налоговую на протяжении 10 рабочих дней с момента, установленного законодательством, ФНС в праве произвести обращение в банк, который обслуживает ИП, с целью заблокировать его банковские счета.

При этом блокировка счетов затрагивает только расходные операции. Средства могут поступать на лицевой счет налогоплательщика в прежнем порядке, однако, он не сможет ими распорядиться. Так же учитываются такие моменты как:

- Блокировка банковского счета происходит без предварительного предупреждения об этом предпринимателя в соответствии с Письмом ФНС России от 28.07.2016 N АС-3-15/3463@

- Блокировка распространяется не только на сумму средств на банковском счете, но и на все формы депозитов, независимо от суммы долга налогоплательщика (письмо Минфина от 15.04.2010 № 03-02-07/1-167)

Также Минфин определяет ряд денежных списаний, исключенных из общей картины:

- алименты, компенсации и иные формы обязательств, назначенные в судебном порядке;

- оплата труда наемного персонала, и исчисленные страховые взносы;

- выплаты по другим исполнительным документам.

Прочие выплаты, в том числе и налоги, не могут осуществляться с заблокированного банковского счета.

Возможно ли избежать санкций

Вопрос о том, можно ли избежать наказания в виде штрафа, интересует абсолютно всех налогоплательщиков. На него отвечает эксперт центра юридической помощи:

«Все мы обращаемся к врачу только тогда, когда болезнь уже застала нас врасплох, но никто не думает о профилактике заболеваний. Очень часто «вмененщики» осуществляют свою деятельность самостоятельно, без привлечения компетентного персонала, отвечающего за корректное заполнение и сроки сдачи декларации ЕНВД. Отсюда вытекают проблемы с просрочками предоставления отчетной документации в ФНС. Если вы уже допустили подобную ситуацию, позаботьтесь заранее о своей деловой репутации, и незамедлительно обратитесь в налоговые органы с соответствующим объяснением, в котором должны быть изложены причины сложившейся ситуации. Если ФНС посчитает причины уважительными, и у вас будут соответствующие этому доказательства, то штрафных санкций можно избежать. Однако следует вести бизнес таким образом, чтобы нарушение сроков исключалось из установленного порядка налоговой отчетности»

Светлана Котлакова, эксперт центра юридической поддержки предпринимателей «Бизнес-консалт»

Одним словом штрафных санкций можно избежать, если к решению вопроса подойти ответственно. Срок обращения в налоговую с объяснением составляет 5 дней с момента нарушения сроков декларации ЕНВД.

Налог ЕНВД: ключевые характеристики и последние изменения

Около двух миллионов организаций и ИП в России выбирают специальный режим налогообложения – единый налог на вмененный доход (ЕНВД). Он заменяет несколько налогов общей системы налогообложения, подходит для строго определенных видов деятельности, в частности, торговли и общепита, считается на основе средних показателей доходности по отрасли. Какие налоги заменяет ЕНВД, как посчитать этот налог правильно, кому он подходит, какие изменения принес 2018 год плательщикам «вмененки»? Читайте об этом в нашей статье.

Кто может выбрать «вмененку»

На ЕНВД могут добровольно перейти как организации, так и индивидуальные предприниматели. Этот налоговый режим не является обязательным, о выборе его нужно уведомить налоговый орган в момент регистрации ИП или юрлица, а также в случае смены налогового режима.

Налог ЕНВД могут применить представители строго определенных видов деятельности:

- бытовые услуги,

- ветеринарные услуги,

- услуги по ремонту, техническому обслуживанию и мойке автомототранспортных средств,

- услуги автостоянки (кроме штрафстоянок),

- услуги по перевозке пассажиров и грузов компаниями или ИП с автопарком не более 20 транспортных средств,

- розничная торговля через магазины и павильоны с площадью торгового зала не больше 150 квадратных метров по каждому объекту торговли,

- розничная торговля без торговых залов,

- нестационарная розничная торговля,

- услуги общественного питания с площадью зала для посетителей не больше 150 квадратных метров по каждому объекту,

- услуги общественного питания без зала обслуживания,

- услуги наружной рекламы, в том числе реклама на транспорте,

- гостиничные услуги на объектах площадью не более 500 квадратных метров,

- услуги аренды «островных» торговых мест и пунктов общепита в стационарных торговых объектах,

- услуги аренды земельных участков для стационарной и нестационарной торговой сети, организации точек общественного питания.

От каких налогов освобождает ЕНВД

«Вмененщики» освобождены от нескольких налогов. Организации и ИП не платят налог на добавленную стоимость (за исключением импорта), они освобождены от уплаты налога на прибыль и налога на имущество организаций (за исключением недвижимости, налоговая база по которой определена как их кадастровая стоимость). Индивидуальные предприниматели также освобождены от платы налога на доходы физлиц и налога на имущество физлиц.

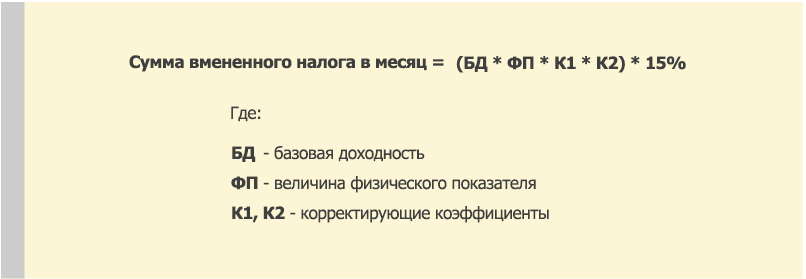

Расчет суммы налога на ЕНВД в 2018 году

Ставка ЕНВД составляет 15%. Однако власти субъектов РФ имеют право понижать ее. Нижняя граница налоговой ставки по ЕНВД – 7,5%.

Для расчета ЕНВД существует специальная формула:

Сумма вмененного налога в месяц = БД * ФП * К1 * К2 * 15%

Прежде чем посчитать налог, необходимо разобраться в терминологии, которая используется при его расчете.

Что определяет сумму налога ЕВНД:

Базовая доходность (БД) — среднеотраслевая месячная доходность в рублях, показатели БД прописаны для каждого вида деятельности «вмененщиков» в статье 346.29 налогового кодекса РФ.

Физический показатель (ФП) – физический показатель для измерения каждого вида деятельности. Физическими показателями могут быть: количество работников, количество посадочных мест в транспорте, площадь торгового зала, количество переданных в аренду участков и т.п. ФП также прописаны в статье 346.29 налогового кодекса РФ.

К1 – повышающий коэффициент-дефлятор, используемый при расчете налога ЕНВД. Величина К1 одинакова для всех плательщиков ЕНВД. В 2018 году она составляет 1,868.

К2 – понижающий коэффициент-дефлятор. К2 устанавливают региональные власти, у каждого вида коммерческой деятельности, плательщики которого попадают под ЕНВД, свой К2. Значение К2 находится в пределах 0,005-1.

Пример расчета налога ЕНВД:

Для наглядности посчитаем налог на вмененный доход небольшого автосервиса, например, в Новосибирске. Разберем из чего состоит налог предприятия из 5 человек, включая самого ИП, оказывающего вид деятельности по НК — оказание услуг по ремонту, техническому обслуживанию и мойке автомототранспортных средств.

Согласно статье 346.29, физическим показателем измерения этого вида деятельности является количество работников, а базовая ежемесячная доходность на каждого составляет 12 000 рублей. Повышающий коэффициент-дефлятор для всех одинаков – 1,868. А вот К2 будет иметь региональный разбег, в Новосибирске в 2018 году он равен для этого вида деятельности — 1. А вот, например, в Воронеже он 0,7, в Нижнем Новгороде- 0,9, а в Красноярске, Казане, Калининграде такой же как и в Новосибирске – 1.

Считаем сумму налога ЕВНД для автомастерской из 5 человек за месяц:

12000 * 5 * 1,868 * 1 * 15% = 17312 руб.

Ежеквартальный платеж рассмотренной автомастерской составит 17312 * 3 = 51 936 рублей.

Когда платить ЕНВД и сдавать налоговую декларацию

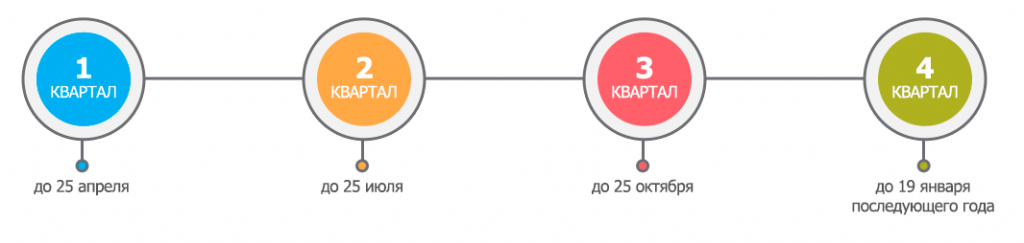

Уплата налога УСН производится ежеквартально:

- за 1 квартал — до 25 апреля,

- за полгода — до 25 июля,

- за 9 месяцев — до 25 октября,

- за 4 квартал – до 19 января последующего года.

Календарь уплаты ЕНВД

В 2018-ом году финальные даты уплаты налога ЕНВД не сдвигаются, так как все они выпадают на будние дни.

Налоговые декларации «вмененщики» сдают ежеквартально, не позже 20-го числа следующего за кварталом месяца.

Что меняется в налоге ЕНВД в 2018 году. Худшего не случилось

Самое плохое, что могло случиться с налогом на ЕВНД в 2018 году – это не увеличение ставки налога ЕНВД 2018, а его полная отмена. Накануне разгорелись нешуточные дискуссии среди законодателей и лиц, принимающих решения, об упразднении ЕНВД. Однако страсти улеглись и налог сохранен до 2021 года. С 2018 года в ЕНВД были внесены некоторые изменения.

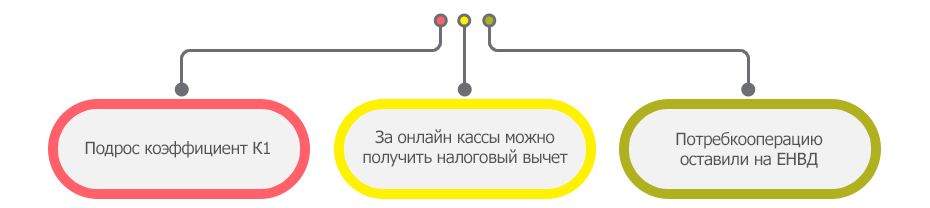

Изменения по ЕНВД в 2018 году

- Подрос коэффициент К1

Увеличен коэффициент-дефлятор К1 на 0,07. Ранее он был 1,798, а с 2018 года — 1,868. При расчете налога нужно учитывать, что региональные власти могут корректировать К1 с помощью другого коэффициента – К2.

- За онлайн кассы можно получить налоговый вычет

С 2018 года ИП, использующие онлайн кассы, могут уменьшить налог. Понизить сумму налога теперь можно на величину расходов, связанных с внедрением ККТ — но не больше чем на 18 тысяч рублей на каждую единицу техники.

Компенсировать можно расходы на официально одобренную технику, то есть ту, что значится в реестре ККТ. Также можно учесть траты на фискальный накопитель, ПО, настройку ККТ или модернизацию старой кассы.

Вычет полагается тем, кто зарегистрировал технику с 1 февраля 2017 г. Вычет нужно заявить в налоговой декларации, в которой уже учтено данное нововведение.

- Потребкооперацию оставили на ЕНВД

Организациям потребительской кооперации, их хозяйственным обществам и союзам продлили возможность платить ЕНВД до 2021 года.

ЕНВД: считаем правильно

Существенно быстрее и проще разобраться во всех премудростях уплаты ЕНВД поможет сервис СБИС Электронная отчетность. С ним вы сможете быть в курсе всех тонкостей этого режима налогообложения, сведете к нулю риск ошибок. По отзывам пользователей, в этой системе работать по «вмененке» – одно удовольствие: автоматическая подстановка реквизитов, автоматический расчёт, возможность выгрузить в xml и сформировать квитанцию на оплату налога, помощь специалистов в режиме 247 и многое-многое другое.

Для современной цифровой коммуникации вам понадобится электронная подпись. Она обеспечивает безопасность электронного общения. Заказать ЭЦП под любые задачи вы можете в нашем Центре ЭЦП. Подробнее о всех возможностях системы СБИС вам расскажут наши специалисты.

Сроки сдачи отчетности по налогам и взносам в 2022 году

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Сроки сдачи отчетности по налогам и взносам в 2022 году». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Общее правило переноса срока представления отчетности, если крайний срок сдачи выпадает на выходной/нерабочий праздничный день, распространяется и на отчетность, подаваемую в ФСС.

Сроки сдачи отчетности в ФСС следующие.

| Вид отчетности | За какой период представляется | Крайний срок представления отчетности в ФСС |

|---|---|---|

| Расчет 4-ФСС на бумаге | За 2021 год | 20.01.2022 |

| За I квартал 2022 года | 20.04.2022 | |

| За I полугодие 2022 года | 20.07.2022 | |

| За 9 месяцев 2022 года | 20.10.2022 | |

| За 2022 год | 20.01.2023 | |

| Расчет 4-ФСС в электронном виде | За 2021 год | 25.01.2022 |

| За I квартал 2022 года | 25.04.2022 | |

| За I полугодие 2022 года | 25.07.2022 | |

| За 9 месяцев 2022 года | 25.10.2022 | |

| За 2022 год | 25.01.2023 | |

| Подтверждение основного вида деятельности | За 2021 год | 15.04.2022 |

| За 2022 год | 17.04.2023 |

Сроки сдачи отчетности в 2022 году – таблица

Новую налоговую систему АУСН в 2022 году испытают в нескольких регионах — Москве, Московской и Калужской областях, а также в Татарстане. В этих регионах АУСН вводится с 1 июля 2022 года.

АУСН рассчитана на организации и ИП с доходом не более 60 млн руб. с начала года и численностью работников не более пяти человек.

Налог на АУСН будут считать сами инспекторы на основании данных онлайн-касс, сведений из банков по расчетным счетам и из личного кабинета налогоплательщика. Налоговый период – календарный месяц. Можно выбрать объект «доходы» или «доходы минус расходы».

| Вид отчетности | За какой период представляется | Крайний срок представления отчетности в ИФНС |

|---|---|---|

| Расчет 6-НДФЛ | За 2021 год | 01.03.2022 |

| За I квартал 2022 года | 04.05.2022 | |

| За I полугодие 2022 года | 01.08.2022 | |

| За 9 месяцев 2022 года | 31.10.2022 | |

| За 2022 год | 01.03.2023 | |

| Расчет по страховым взносам | За 2021 год | 31.01.2022 |

| За I квартал 2022 года | 04.05.2022 | |

| За I полугодие 2022 года | 01.08.2022 | |

| За 9 месяцев 2022 года | 31.10.2022 | |

| За 2022 год | 30.01.2023 | |

| Декларация по налогу на прибыль (при ежеквартальной сдаче отчетности) | За 2021 год | 28.03.2022 |

| За I квартал 2022 года | 28.04.2022 | |

| За I полугодие 2022 года | 28.07.2022 | |

| За 9 месяцев 2022 года | 28.10.2022 | |

| За 2022 год | 28.03.2023 | |

| Декларация по налогу на прибыль (при ежемесячной сдаче отчетности) | За 2021 год | 28.03.2022 |

| За январь 2022 года | 28.02.2022 | |

| За январь – февраль 2022 года | 28.03.2022 | |

| За январь – март 2022 года | 28.04.2022 | |

| За январь – апрель 2022 года | 30.05.2022 | |

| За январь – май 2022 года | 28.06.2022 | |

| За январь – июнь 2022 года | 28.07.2022 | |

| За январь – июль 2022 года | 29.08.2022 | |

| За январь – август 2022 года | 28.09.2022 | |

| За январь – сентябрь 2022 года | 28.10.2022 | |

| За январь – октябрь 2022 года | 28.11.2022 | |

| За январь – ноябрь 2022 года | 28.12.2022 | |

| За 2022 год | 28.03.2023 | |

| Декларация по НДС | За IV квартал 2021 года | 25.01.2022 |

| За I квартал 2022 года | 25.04.2022 | |

| За II квартал 2022 года | 25.07.2022 | |

| За III квартал 2022 года | 25.10.2022 | |

| За IV квартал 2022 года | 25.01.2023 | |

| Журнал учета полученных и выставленных счетов-фактур | За IV квартал 2021 года | 20.01.2022 |

| За I квартал 2022 года | 20.04.2022 | |

| За II квартал 2022 года | 20.07.2022 | |

| За III квартал 2022 года | 20.10.2022 | |

| За IV квартал 2022 года | 20.01.2023 | |

| Декларация по налогу при УСН | За 2021 год (представляют организации) | 31.03.2022 |

| За 2021 год (представляют ИП) | 04.05.2022 | |

| За 2022 год (представляют организации) | 31.03.2023 | |

| За 2022 год (представляют ИП) | 02.05.2023 | |

| Декларация по ЕСХН | За 2021 год | 31.03.2022 |

| За 2022 год | 31.03.2023 | |

| Декларация по налогу на имущество организаций | За 2021 год | 30.03.2022 |

| За 2022 год | 30.03.2023 | |

| Единая упрощенная декларация | За 2021 год | 20.01.2022 |

| За I квартал 2022 года | 20.04.2022 | |

| За I полугодие 2022 года | 20.07.2022 | |

| За 9 месяцев 2022 года | 20.10.2022 | |

| За 2022 год | 20.01.2023 | |

| Декларация по форме 3-НДФЛ (представляют только ИП) | За 2021 год | 04.05.2022 |

| За 2022 год | 02.05.2023 | |

| Декларация по НДС (импорт из ЕАЭС) | За декабрь 2021 года | 20.01.2022 |

| За январь 2022 года | 21.02.2022 | |

| За февраль 2022 года | 21.03.2022 | |

| За март 2022 года | 20.04.2022 | |

| За апрель 2022 года | 20.05.2022 | |

| За май 2022 года | 20.06.2022 | |

| За июнь 2022 года | 20.07.2022 | |

| За июль 2022 года | 22.08.2022 | |

| За август 2022 года | 20.09.2022 | |

| За сентябрь 2022 года | 20.10.2022 | |

| За октябрь 2022 года | 21.11.2022 | |

| За ноябрь 2022 года | 20.12.2022 | |

| За декабрь 2022 года | 20.01.2023 |

В случае несвоевременной сдачи отчетности в налоговую инспекцию плательщику грозит не только штраф (п. 1 ст. 119, п. 1, 1.2 ст. 126 НК РФ), но и в некоторых случаях еще и блокировка банковских счетов (пп. 1 п. 3 ст. 76 НК РФ).

| Вид отчетности | За какой период представляется | Крайний срок представления отчетности в ПФР |

|---|---|---|

| Сведения о застрахованных лицах в ПФР (СЗВ-М) | За декабрь 2021 года | 17.01.2022 |

| За январь 2022 года | 15.02.2022 | |

| За февраль 2022 года | 15.03.2022 | |

| За март 2022 года | 15.04.2022 | |

| За апрель 2022 года | 16.05.2022 | |

| За май 2022 года | 15.06.2022 | |

| За июнь 2022 года | 15.07.2022 | |

| За июль 2022 года | 15.08.2022 | |

| За август 2022 года | 15.09.2022 | |

| За сентябрь 2022 года | 17.10.2022 | |

| За октябрь 2022 года | 15.11.2022 | |

| За ноябрь 2022 года | 15.12.2022 | |

| За декабрь 2022 года | 16.01.2023 | |

| Сведения о страховом стаже застрахованных лиц (СЗВ-СТАЖ) и Сведения по страхователю, передаваемые в ПФР для ведения индивидуального (персонифицированного) учета (ОДВ-1) | За 2021 год | 01.03.2022 |

| За 2022 год | 01.03.2023 |

Что же касается срока представления СЗВ-ТД в ПФР, то этот отчет подается в следующие сроки (п. 2.5 ст. 11 Федерального закона от 01.04.1996 N 27-ФЗ):

- при приеме/увольнении работника – не позднее рабочего дня, следующего за днем издания соответствующего приказа;

- при иных кадровых мероприятиях – не позднее 15 числа месяца, следующего за месяцем, в котором произошло то или иное кадровое мероприятие.

За несвоевременную сдачу СЗВ-М и/или СЗВ-СТАЖ (ОДВ-1) работодатель будет оштрафован на 500 руб. в отношении каждого застрахованного лица, сведения о котором содержатся в запоздалом отчете. Например, если вы не вовремя подали СЗВ-М на 10 человек, то штраф составит 5000 руб. (500 руб. х 10 чел.). Помимо этого штрафа, наказание грозит и должностным лицам организации (ч. 1 ст. 15.33.2 КоАП РФ).

За представление СЗВ-ТД с нарушением срока штрафуют только должностных лиц организации на сумму от 300 руб. до 500 руб. (ч. 2 ст. 15.33.2 КоАП РФ).

Бухгалтерскую отчетность за 2021 год нужно представить не позднее 31.03.2022, а за 2022 год – не позднее 31.03.2023.

Штраф за нарушение срока представления бухгалтерской отчетности в ИФНС зависит от того, размещается ли отчетность организации в ГИР БО.

| Размещается ли бухотчетность в ГИР БО | Штраф за нарушение срока сдачи бухотчетности |

|---|---|

| Размещается | — от 3000 руб. до 5000 руб. – для организации (ст. 19.7 КоАП РФ); — от 300 руб. до 500 руб. – для ее должностных лиц (ст. 19.7 КоАП РФ) |

| Не размещается | — 200 руб. за каждый непредставленный документ – для организации (п. 1 ст. 126 НК РФ); — от 300 руб. до 500 руб. – для ее должностных лиц (ч. 1 ст. 15.6 КоАП РФ) |

Календарь бухгалтера на январь 2022 года

Какие формы отчетности изменились в 2018 году

Что сдаем в июле 2020: сдача отчетности

Сроки сдачи отчетности за 3 квартал 2020

Какую отчетность сдаем в феврале 2020: сроки сдачи

Сроки сдачи отчетности в 2022 году необходимо отслеживать с учетом переносов выходных дней, совпадения крайних дат представления деклараций и другой отчетной документации с нерабочими днями. Большая часть отчетов подается в ИФНС, данные по персонифицированному учету направляются в ПФР, а информация о взносах на «травматизм» — в ФСС. Дополнительно надо учитывать, что не всегда доступна возможность представления конкретного отчета на бумажных носителях. В некоторых случаях для такого формата подачи данных устанавливаются особые сроки сдачи отчетности, 2022 год в этом вопросе не исключение.